Quy định về hoạt động cho vay hỗ trợ của Quỹ bảo đảm an toàn hệ thống quỹ tín dụng nhân dân trong Luật Các tổ chức tín dụng năm 2024

Tóm tắt: Bài viết nghiên cứu, đánh giá quy định điều chỉnh hoạt động cho vay hỗ trợ của Quỹ bảo đảm an toàn hệ thống quỹ tín dụng nhân dân (Quỹ bảo toàn) trong Luật Các tổ chức tín dụng (TCTD) năm 2024. Những phân tích, đánh giá được đưa ra trên cơ sở sự so sánh đối chiếu với pháp luật của một số quốc gia, quy chế quản lý và sử dụng Quỹ bảo toàn do Ngân hàng Hợp tác xã Việt Nam (NHHTX) ban hành và thực tiễn hoạt động cho vay hỗ trợ của Quỹ bảo toàn.

Từ khóa: Quỹ bảo toàn, NHHTX, quỹ tín dụng nhân dân (QTDND).

REGULATIONS ON LENDING SUPPORT ACTIVITIES OF THE SAFETY FUND OF PEOPLE'S CREDIT FUND SYSTEM IN THE LAW ON CREDIT INSTITUTIONS 2024

Abstract: The article studies and evaluates the regulations governing lending support activities of the Safety Fund of People's Credit Fund System in the Law on Credit Institutions 2024. The analysis and evaluation are based on comparisons with the laws in some other countries, the regulations on management and use of the Safety Fund issued by Co-operative Bank of Viet Nam and the practical lending support activities of the Safety Fund of People's Credit Fund System.

Keywords: Safety Fund, Co-operative Bank of Viet Nam, People's Credit Fund.

|

| Ảnh minh họa - Nguồn: Internet |

1. Đặt vấn đề

Quỹ bảo toàn là quỹ tài chính của hệ thống TCTD là hợp tác xã, NHHTX và các QTDND thuộc sở hữu chung của các thành viên trên cơ sở phí trích nộp của NHHTX và các QTDND thành viên, đặt tại NHHTX, do NHHTX quản lý và sử dụng1. Quỹ bảo toàn chính thức được thành lập sau khi Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) ban hành Thông tư số 03/2014/TT-NHNN ngày 23/01/2014. Trong khoảng thời gian từ ngày 15/3/2014 đến 01/7/20242, Quỹ bảo toàn hoạt động theo quy định của Thông tư số 03/2014/TT-NHNN3. Khi Luật Các TCTD năm 2024 được ban hành, các vấn đề liên quan đến Quỹ bảo toàn đã chính thức được luật hóa4.

Quỹ bảo toàn được thành lập nhằm tăng cường tính liên kết trong hệ thống QTDND và là một kênh hỗ trợ tài chính đối với các QTDND gặp khó khăn tài chính, khó khăn chi trả, một tấm khiên chắn bảo đảm an toàn cho hoạt động của hệ thống QTDND. Ý nghĩa, vai trò của Quỹ bảo toàn thể hiện rõ ràng nhất thông qua hoạt động cho vay hỗ trợ của Quỹ bảo toàn với các QTDND. Chính vì vậy, quy định về hoạt động cho vay hỗ trợ của Quỹ bảo toàn đối với các QTDND cũng là nội dung chính, chủ yếu trong quy định của pháp luật về Quỹ bảo toàn. Nội dung sau đây sẽ nghiên cứu, đánh giá các quy định của Luật Các TCTD năm 2024 và các văn bản hướng dẫn thi hành về hoạt động cho vay hỗ trợ của Quỹ bảo toàn, từ đó đề xuất một số giải pháp, kiến nghị nhằm hoàn thiện và nâng cao hiệu quả thực thi pháp luật về hoạt động cho vay hỗ trợ của Quỹ bảo toàn.

2. Xử lý khoản vay hỗ trợ trong trường hợp QTDND không thể khắc phục trở lại hoạt động bình thường

Theo quy định của Thông tư số 27/2024/TT-NHNN ngày 28/6/2024 của Thống đốc NHNN, một trong những nguyên tắc hoạt động của Quỹ bảo toàn là “Quỹ bảo toàn được sử dụng theo nguyên tắc cho vay có hoàn trả”5. Nguyên tắc trên đồng nghĩa với việc các khoản vay hỗ trợ từ Quỹ bảo toàn đối với các QTDND phải được “hoàn trả” và Ban quản lý Quỹ bảo toàn chỉ được cho vay khi đủ căn cứ để xác định các QTDND “gặp khó khăn về tài chính, khó khăn chi trả để có thể khắc phục trở lại hoạt động bình thường”6. Trong thực tiễn hoạt động có nhiều trường hợp QTDND gặp khó khăn tài chính, khó khăn chi trả đề nghị được vay hỗ trợ từ Quỹ bảo toàn nhưng do không có đủ căn cứ vững chắc để xác định QTDND “có thể khắc phục trở lại hoạt động bình thường” và có thể “hoàn trả” khoản vay, chính vì vậy, Ban quản lý Quỹ bảo toàn mất nhiều thời gian để xác minh, tích toán trước khi quyết định cho vay. Trong một số trường hợp quyết định cho vay được đưa muộn chưa đáp ứng được yêu cầu cấp bách của khoản vay. Thậm chí, một số trường hợp Ban quản lý đã quyết định không cho vay vì lo sợ không thu hồi được. Đó chính là một trong các nguyên nhân dẫn đến Quỹ bảo toàn chưa phát huy được hết vai trò “hỗ trợ bảo đảm an toàn cho hoạt động của hệ thống QTDND”7.

Quỹ bảo toàn thuộc sở hữu chung của các thành viên trên cơ sở phí trích nộp của NHHTX và các QTDND thành viên, vì vậy, việc sử dụng nguồn vốn của Quỹ bảo toàn để cho vay phải tuân thủ nguyên tắc “hoàn trả” là điều cần thiết. Tuy nhiên, với những đặc thù về mục tiêu hoạt động và quy định về các trường hợp cho vay, trong một số trường hợp để thực hiện mục tiêu “hỗ trợ bảo đảm an toàn cho hoạt động của hệ thống QTDND”, cần phải chấp nhận khoản cho vay hỗ trợ của Quỹ bảo toàn đối với các QTDND có thể không thu hồi được.

Xuất phát từ thực tế trên, để dự liệu cho trường hợp khoản vay hỗ trợ từ Quỹ bảo toàn không thể giúp cho QTDND vượt qua được khó khăn tài chính, trở lại hoạt động bình thường, Thông tư số 37/2024/TT-NHNN ngày 30/6/2024 về cho vay đặc biệt đã quy định: Kể từ ngày QTDND được đặt vào kiểm soát đặc biệt, dư nợ gốc, lãi khoản vay của QTDND tại NHHTX được chuyển thành dư nợ gốc, lãi của khoản vay đặc biệt và tiếp tục thực hiện theo cơ chế cho vay của NHHTX đối với QTDND8. Việc Thông tư số 37/2024/TT-NHNN cho phép chuyển đổi khoản vay hỗ trợ từ Quỹ bảo toàn thành khoản vay đặc biệt là hoàn toàn phù hợp và cần thiết, bởi các lí do sau:

(1) NHHTX cũng là một trong chủ thể cho vay đặc biệt theo quy định của Thông tư số 08/2021/TT-NHNN ngày 06/7/2021 của Thống đốc NHNN. Nguồn vốn từ Quỹ bảo toàn cũng được quy định sử dụng cho vay đặc biệt với các QTDND9.

(2) Về các trường hợp cho vay và điều kiện cho vay hỗ trợ từ Quỹ bảo toàn khá gần với các trường hợp cho vay đặc biệt. Khó khăn tài chính, khó khăn chi trả ở mức độ cao hơn chính là tình trạng mất hoặc có nguy cơ mất khả năng chi trả, khả năng thanh toán, các điều kiện để đặt TCTD nói chung và QTDND nói riêng vào tình trạng kiểm soát đặc biệt.

(3) Việc chuyển các khoản vay hỗ trợ từ Quỹ bảo toàn sẽ tạo điều kiện thuận lợi cho Quỹ bảo toàn có thể thu hồi vốn nếu QTDND không phục hồi trở lại hoạt động bình thường.

Ngoài việc cho phép chuyển đổi khoản vay hỗ trợ từ Quỹ bảo toàn thành khoản vay đặc biệt theo quy định của Thông tư số 37/2024/TT-NHNN, Luật Các TCTD năm 2024 cũng quy định cho phép “NHHTX được hạch toán giảm quỹ bảo đảm an toàn hệ thống QTDND để xử lý số tiền cho vay đặc biệt không thu hồi được”10.

Quy định mới của Luật Các TCTD năm 2024 và Thông tư số 37/2024/TT-NHNN đã phần nào tháo gỡ những ràng buộc về trách nhiệm pháp lý đối với NHHTX khi thẩm định và quyết định cho vay hỗ trợ đối với các QTDND từ nguồn vốn của Quỹ bảo toàn. Vấn đề đặt ra trong thời gian tới là NHHTX cần cụ thể hóa các quy định của pháp luật vào trong quy chế quản lý và sử dụng Quỹ bảo toàn.

3. Các trường hợp cho vay hỗ trợ từ Quỹ bảo toàn

Trước khi Luật Các TCTD năm 2024 và Thông tư số 27/2024/TT-NHNN được ban hành và có hiệu lực, hoạt động cho vay hỗ trợ của Quỹ bảo toàn được điều chỉnh bởi hai văn bản: Thông tư số 03/2014/TT-NHNN và Thông tư số 08/2021/TT-NHNN. Theo đó, Quỹ bảo toàn được sử dụng để cho vay đối với các QTDND trong hai trường hợp: Cho vay đối với QTDND gặp khó khăn tài chính, khó khăn chi trả; cho vay đặc biệt đối với các QTDND được kiểm soát đặc biệt11.

Luật Các TCTD năm 2024 và Thông tư số 27/2024/TT-NHNN đã quy định đầy đủ và nhất quán hơn về các trường hợp cho vay đối với QTDND của Quỹ bảo toàn. Theo đó, Quỹ bảo toàn được sử dụng để cho vay QTDND trong các trường hợp sau: Cho vay đối với QTDND gặp khó khăn về tài chính, khó khăn chi trả để có thể khắc phục trở lại hoạt động bình thường; cho vay đối với QTDND được can thiệp sớm; cho vay đối với QTDND được kiểm soát đặc biệt.

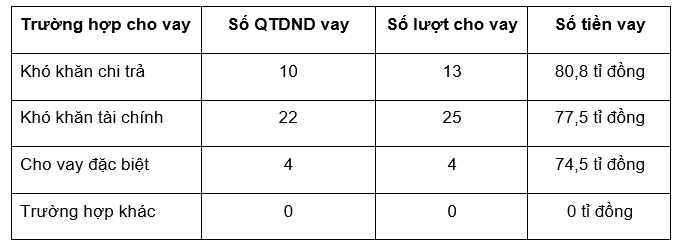

Theo báo cáo của NHHTX về quản lý và sử dụng Quỹ bảo toàn, từ thời điểm thành lập (năm 2014) đến hết năm 2024, Quỹ bảo toàn cho vay trong ba trường hợp: Cho vay hỗ trợ đối với QTDND gặp khó khăn chi trả; cho vay đối với QTDND gặp khó khăn tài chính; cho vay đặc biệt đối với QTDND được kiểm soát đặc biệt. Số liệu cho vay hỗ trợ của Quỹ bảo toàn thống kê theo các trường hợp cho vay tính đến hết năm 2024 được mô tả trong Bảng 1.

Bảng 1: Số liệu cho vay hỗ trợ của Quỹ bảo toàn thống kê theo các trường hợp cho vay tính đến hết năm 2024

|

| Nguồn: Tổng hợp từ báo cáo của NHHTX về tình hình hoạt động và tình hình tài chính các năm gửi NHNN |

Qua số liệu thống kê trên có thể khẳng định, NHHTX đang hiểu khó khăn chi trả và khó khăn tài chính là hai trường hợp cho vay khác nhau. Tuy nhiên, vấn đề đặt ra là Thông tư số 03/2014/TT-NHNN trước đây, Thông tư số 27/2024/TT-NHNN hiện nay cũng như quy chế quản lý và sử dụng quỹ bảo toàn không có bất kỳ một quy định nào giải thích hay đưa ra tiêu chí xác định, phân biệt giữa khó khăn tài chính và khó khăn chi trả.

Ở góc độ thực thi pháp luật, quy định về các trường hợp cho vay hỗ trợ từ Quỹ bảo toàn trong Quy chế quản lý và sử dụng quỹ bảo toàn (Quy chế số 03/QC-NHHT) được ban hành năm 2022 nhiều nội dung hiện đã không còn phù hợp do Thông tư số 03/2014/TT-NHNN hiện đã được thay thế bởi Thông tư số 27/2024/TT-NHNN. NHHTX cần sớm xây dụng ban hành quy chế quản lý và sử dụng Quỹ bảo toàn trong đó xác định các trường hợp cho vay hỗ trợ từ Quỹ bảo toàn đối với các QTDND bao gồm: (i) Cho vay đối với QTDND gặp khó khăn về tài chính, khó khăn chi trả để có thể khắc phục trở lại hoạt động bình thường; (ii) Cho vay đối với QTDND được can thiệp sớm; (iii) Cho vay đối với QTDND được kiểm soát đặc biệt. Tại thời điểm khi pháp luật chưa có quy định giải thích, phân biệt giữa khó khăn tài chính và khó khăn chi trả, trong khi NHHTX hiểu và xác định khó khăn tài chính và khó khăn chi trả là hai trường hợp khác nhau thì cần có quy định giải thích và phân biệt cụ thể làm cơ sở cho việc áp dụng thống nhất trên thực tế.

4. Vấn đề kiểm tra, giám sát sử dụng khoản vay và thẩm quyền của NHHTX đối với các QTDND vay hỗ trợ từ Quỹ bảo toàn

Quy định về kiểm tra, giám sát sử dụng khoản vay và thẩm quyền của Quỹ bảo toàn mà đại diện quản lý là chủ thể quản lý đối với các QTDND vay hỗ trợ từ Quỹ bảo toàn là vấn đề đặc biệt quan trọng, có ảnh hưởng đến hiệu quả sử dụng khoản vay hỗ hợ từ Quỹ bảo toàn và mục tiêu bảo đảm an toàn cho hoạt động của hệ thống các quỹ tín dụng. Chính vì vậy, pháp luật các quốc gia khá chú trọng vấn đề này.

Tại Newfoundland và Labrador, Canada, Công ty Bảo lãnh tiền gửi liên minh tín dụng (Tập đoàn) thành lập một Quỹ bảo lãnh tiền gửi để cung cấp hỗ trợ về tài chính và các hỗ trợ khác cho TCTD nhằm mục đích hỗ trợ các hiệp hội tín dụng gặp khó khăn và thanh toán yêu cầu bồi thường của người gửi tiền trong trường hợp hiệp hội tín dụng bị giải thể và vỡ nợ. Nếu Tập đoàn cho rằng, hiệp hội tín dụng không có khả năng thanh toán các khoản nợ của mình, hoặc đang gặp khó khăn về tài chính hoặc tiến hành hoạt động kinh doanh không phù hợp với pháp luật hoặc thông lệ kinh doanh hợp lý, thì theo Đạo luật, Tập đoàn có quyền kiểm soát hiệp hội tín dụng và tuyên bố đặt hiệp hội tín dụng dưới sự giám sát của Tập đoàn hoặc của một cơ quan được chỉ định. Tập đoàn có quyền cử một nhóm giám sát để quản lý và vận hành hiệp hội tín dụng. Nhóm giám sát có quyền điều tra các vấn đề của hiệp hội tín dụng, loại bỏ và thay thế thành viên hội đồng quản trị và ban điều hành, thay đổi chính sách và thủ tục, và chỉ đạo nhân viên xây dựng kế hoạch phục hồi hoạt động của hiệp hội tín dụng12.

Tại Jamaica, Điều lệ của Quỹ bình ổn cho phép Liên đoàn Tín dụng Hợp tác xã Jamaica (JCCUL) thực hiện các hoạt động cần thiết để ngăn chặn những khó khăn tài chính trong các hiệp hội tín dụng. JCCUL có quyền yêu cầu thay thế các thành viên hội đồng quản trị và nhân viên bằng các nhân viên của JCCUL hoặc cố vấn kỹ thuật theo hợp đồng để thực hiện kế hoạch phục hồi hiệp hội tín dụng. Kế hoạch phục hồi sẽ được giám sát bởi đơn vị tuân thủ và rủi ro liên minh tín dụng (RCU) của JCCUL13.

Tại Mỹ, Cơ quan Quản lý liên minh tín dụng quốc gia (NCUA) vận hành và quản lý Quỹ bảo hiểm cổ phần của liên minh tín dụng quốc gia (NCUSIF). Theo Đạo luật Liên minh tín dụng liên bang, NCUA có quyền hạn rộng rãi và đáng kể để can thiệp và hỗ trợ các hiệp hội tín dụng đang phá sản. Hành động của NCUA đối với các hiệp hội tín dụng phá sản phụ thuộc vào tình hình tài chính và tổ chức của các hiệp hội tín dụng gặp khó khăn. Có thể là thư ghi nhớ hoặc biên bản thỏa thuận (LUA), trong đó xác định chi tiết hoạt động cần thực hiện và các biện pháp hỗ trợ hoặc cao hơn nữa là đặt các hiệp hội tín dụng dưới sự bảo hộ (kiểm soát). Khi hiệp hội tín dụng bị đặt vào tình trạng bảo hộ, hội đồng quản trị sẽ được thay thế bởi một ban hành chính được chỉ định và thông qua đó người quản lý và chủ thể nhân viên cũng có thể được thay thế nếu bị đánh giá là không đủ năng lực để ổn định hiệp hội tín dụng.

Tất cả các hành động, biện pháp, công cụ can thiệp nhằm phục hồi các hiệp hội tín dụng phải chịu sự giám sát và theo dõi chặt chẽ của NCUA. Quá trình bình ổn tối đa là 2 năm. Sau đó, nếu hiệp hội tín dụng không thể tiếp tục hoạt động độc lập, NCUA sẽ hỗ trợ tìm kiếm một TCTD phù hợp để thực hiện việc sáp nhập hoặc mua bán14.

Tại Uzbekistan, Quỹ bình ổn do Hiệp hội các hiệp hội tín dụng (CUA) quản lý và sử dụng. Hoạt động hỗ trợ ổn định của Quỹ bình ổn với các hiệp hội tín dụng được giám sát chặt chẽ. Trong trường hợp một hiệp hội tín dụng có vấn đề đặc biệt, CUA có thể áp dụng hình thức can thiệp ủy thác. Tương tự như quyền bảo hộ ở Mỹ, quản lý người được ủy thác là một thủ tục trong đó CUA có thể sở hữu tài sản của hiệp hội tín dụng và nắm quyền kiểm soát, điều hành doanh nghiệp. Việc quản lý người được ủy thác vẫn có hiệu lực cho đến khi hiệp hội tín dụng có khả năng tự mình tiếp tục kiểm soát hoạt động kinh doanh hoặc cho đến khi CUA yêu cầu sáp nhập hoặc thanh lý. Theo CUA, quản lý ủy thác là một công cụ hữu ích khi hội đồng quản trị hoặc ban quản lý hiệp hội tín dụng liên tục không tuân thủ các thỏa thuận; không có khả năng đối phó với mức độ nghiêm trọng của vấn đề tài chính mà họ gặp phải; đã thực hiện các hành vi bất hợp pháp hoặc không an toàn đe dọa đến Quỹ bình ổn, che giấu hoặc từ chối cung cấp hồ sơ tài chính và hoạt động để thanh tra viên CUA kiểm tra15.

Pháp luật Việt Nam hiện không có quy định cụ thể về vấn đề kiểm tra, giám sát, đánh giá hiệu quả việc sử dụng khoản vay hỗ trợ từ Quỹ bảo toàn cũng như xác định thẩm quyền, vai trò của NHHTX và biện pháp xử lý đối với các QTDND vay vốn hỗ trợ từ Quỹ bảo toàn nhưng không thực hiện thành công phương án phục hồi. Theo quy định tại Điều 26 Thông tư số 27/2024/TT-NHNN, NHHTX xây dựng và ban hành quy chế quản lý và sử dụng quỹ bảo toàn, trong quy chế quản lý và sử dụng quỹ bảo toàn phải có nội dung: “Các biện pháp theo dõi; cơ chế kiểm tra, giám sát việc sử dụng vốn vay của QTDND được hỗ trợ”. Theo quy định tại Điều 18 Quy chế 03/QC-NHHT quy định: (i) Chi nhánh NHHTX có trách nhiệm trong việc đôn đốc, kiểm tra, giám sát sử dụng vốn vay; (ii) Quỹ bảo toàn phối hợp với chi nhánh NHHTX để theo dõi kết quả củng cố, khắc phục khó khăn của QTDND; (iii) Ban quản lý Quỹ bảo toàn xây dựng quy trình giám sát sử dụng vốn vay trình Thường trực Hội đồng quản trị NHHTX ký ban hành.

Những quy định trên chưa tạo được cơ sở pháp lý đầy đủ và vững chắc cho những hành động can thiệp của NHHTX đối với các QTDND nhận vốn vay hỗ trợ từ Quỹ bảo toàn nhưng không thể phục hồi trở lại hoạt động bình thường. Để nâng cao hiệu quả sử dụng khoản vay hỗ trợ từ Quỹ bảo toàn việc hoàn thiện các quy định về kiểm tra, giám sát sử dụng khoản vay theo hướng chặt chẽ hơn, trao thẩm quyền cao hơn cho NHHTX trong việc kiểm tra, giám sát, tham gia vào vấn đề nhân sự cũng như tổ chức lại, giải thể và phá sản QTDND là điều cần thiết.

5. Một số giải pháp và kiến nghị nhằm hoàn thiện và nâng cao hiệu quả thực thi pháp luật về hoạt động cho vay hỗ trợ của Quỹ bảo toàn

So với quy định của Thông tư số 03/2014/TT-NHNN, quy định của Luật Các TCTD năm 2024 và Thông tư số 27/2024/TT-NHNN về Quỹ bảo toàn đã hoàn thiện, phù hợp hơn. Tuy nhiên, cũng không thể phủ nhận vẫn tồn tại những hạn chế, bất cập nhất định trong các quy định của pháp luật về Quỹ bảo toàn nói chung và các quy định điều chỉnh hoạt động cho vay hỗ trợ của Quỹ bảo toàn nói riêng. Từ những vấn đề đã phân tích, đánh giá ở trên, nội dung sau đây sẽ phân tích đề xuất một số giải pháp hoàn thiện pháp luật và kiến nghị nhằm nâng cao hiệu quả của hoạt động cho vay hỗ trợ từ Quỹ bảo toàn.

Thứ nhất, cần bổ sung quy định về cơ chế miễn trừ trách nhiệm pháp lý của các chủ thể có thẩm quyền trong việc đề nghị, thẩm định, quyết định cho vay trong một số trường hợp đặc biệt. Đề xuất trên xuất phát từ chính những đặc thù về trường hợp cho vay hỗ trợ, mục đích, ý nghĩa của khoản vay hỗ trợ. Như đã phân tích, Quỹ bảo toàn cho vay trong ba trường hợp là: (i) QTDND gặp khó khăn tài chính, khó khăn chi trả; (ii) Cho vay đặc biệt với các QTDND được kiểm soát đặc biệt; (iii) Cho vay đối với các QTDND trong trường hợp áp dụng biện pháp can thiệp sớm. Hoạt động cho vay của Quỹ bảo toàn không nhằm mục tiêu lợi nhuận mà hướng tới hạn chế nguy cơ đổ vỡ, bảo đảm an toàn cho hoạt động của hệ thống QTDND. Rủi ro và nguy cơ mất vốn từ hoạt động cho vay hỗ trợ của Quỹ bảo toàn là rất lớn, điều đó thể hiện ngay trong quy định về các trường hợp cho vay. Lường trước được rủi ro và nguy cơ “mất vốn” nên cụm từ “có thể” đã được sử dụng trong quy định, “Cho vay QTDND gặp khó khăn về tài chính, khó khăn chi trả để có thể khắc phục trở lại hoạt động bình thường”. Ngoài ra, Luật Các TCTD năm 2024 đã quy định cho phép NHHTX được hạch toán giảm quỹ bảo toàn để xử lý số tiền cho vay đặc biệt không thu hồi được, Thông tư số 37/2024/TT-NHNN cho phép chuyển đổi khoản vay của QTDND tại NHHTX được chuyển thành dư nợ gốc, lãi của khoản vay đặc biệt. Với việc dự liệu đến trường hợp khoản vay hỗ trợ của Quỹ bảo toàn sẽ không thể được hoàn trả, sẽ là phù hợp hơn nếu bổ sung quy định miễn trừ trách nhiệm pháp lý với các chủ thể có thẩm quyền trong việc đề nghị, thẩm định, quyết định cho vay trong hợp các chủ thể trên không có lỗi đối với những khoản cho vay không thể hoàn trả.

Thứ hai, cần xác định rõ khó khăn tài chính và khó khăn chi trả là một trường hợp hay hai trường hợp cho vay. Nếu xác định là hai trường hợp cho vay, thì cần phải giải thích và đưa ra tiêu chí để xác định và phân biệt. Như đã phân tích, tương tự Thông tư số 03/2014/TT-NHNN, Thông tư số 27/2024/TT-NHNN quy định trường hợp cho vay QTDND gặp khó khăn về tài chính, khó khăn chi trả để có thể khắc phục trở lại hoạt động bình thường. Vấn đề đặt ra đối với quy định trên là, “khó khăn về tài chính” và “khó khăn chi trả” là một trường hợp hay hai trường hợp cho vay. Thực tế quá trình thi hành pháp luật, NHHTX đang hiểu quy định trên là hai trường hợp cho vay (thể hiện tại số liệu thống kê, báo cáo về các trường hợp cho vay). Tuy nhiên, trong quy chế quản lý và sử dụng quỹ bảo toàn do NHHTX xây dựng và ban hành cũng không có quy định giải thích, phân biệt giữa hai trường hợp là “khó khăn về tài chính” và “khó khăn chi trả”. Để bảo đảm việc hiểu và áp dụng pháp luật được thống nhất, quy định về các trường hợp cho vay của Quỹ bảo toàn cần xác định rõ khó khăn tài chính và khó khăn chi trả là một trường hợp hay hai trường hợp cho vay. Nếu xác định là hai trường hợp cho vay, thì cần đưa ra tiêu chí để xác định và phân biệt các trường hợp QTDND gặp “khó khăn về tài chính” và QTDND gặp “khó khăn chi trả”.

Thứ ba, cần bổ sung quy định cho phép NHHTX có thẩm quyền loại bỏ và thay thế thành viên hội đồng quản trị, thành viên ban điều hành hay bất kỳ nhân viên nào của QTDND vay vốn hỗ trợ từ Quỹ bảo toàn nếu nhận thấy rằng những người này không đủ năng lực, uy tín để phục hồi hoạt động của QTDND. Kinh nghiệm từ các quốc gia như Mỹ, Canada, Jamaica… cho thấy, việc kiểm tra, giám sát sử dụng khoản vay hỗ trợ và khả năng can thiệp vào vấn đề nhân sự quản trị, điều hành của NHHTX đối với các QTDND là một trong những điều kiện để bảo đảm khoản vay hỗ trợ được sử dụng hiệu quả hơn. Thực tế tại Việt Nam, khi cho các QTDND vay hỗ trợ từ Quỹ bảo toàn NHHTX cũng đã có những can thiệp nhất định về nhân sự quản trị, điều hành của các QTDND. Tuy nhiên, xét về cơ sở pháp lý thì chưa có một quy định nào đề cập đến vấn đề này. Từ kinh nghiệm của các quốc gia và thực tế hoạt động của NHHTX, pháp luật về Quỹ bảo toàn cần hoàn thiện theo hướng bổ sung quy định cho phép NHHTX quyết định loại bỏ và thay thế thành viên hội đồng quản trị, thành viên ban điều hành hay bất kỳ nhân viên nào của QTDND vay vốn hỗ trợ từ Quỹ bảo toàn nếu nhận thấy rằng những người này không đủ năng lực, uy tín để phục hồi hoạt động của QTDND.

Ngoài ra, như đã phân tích khoản vay hỗ trợ từ Quỹ bảo toàn không thể bảo đảm chắc chắn rằng tất cả các QTDND sẽ phục hồi hoạt động bình thường. Chính vì vậy, quy định của pháp luật về Quỹ bảo toàn cũng cần tính đến trường hợp sẽ phải giải quyết bằng các hình thức hợp nhất, sáp nhập, mua lại hoặc thậm chí là phá sản các QTDND không thể trở lại hoạt động bình thường. Trong những trường hợp đó, NHHTX với tư cách là chủ thể quản lý, sử dụng Quỹ bảo toàn và đặc biệt hơn là “ngân hàng của tất cả QTDND”, với vai trò “liên kết hệ thống, hỗ trợ tài chính, điều hòa vốn trong hệ thống QTDND” cần được trao thẩm quyền nhất định.

Thứ tư, NHHTX cần sớm sửa đổi, bổ sung quy chế quản lý và sử dụng quỹ bảo toàn để cập nhật các quy định mới của pháp luật về Quỹ bảo toàn, cụ thể: (i) Cập nhật, cụ thể hóa quy định “NHHTX được hạch toán giảm quỹ bảo toàn để xử lý số tiền cho vay đặc biệt không thu hồi được”; (ii) Cập nhật, cụ thể hóa quy định cho phép chuyển đổi khoản vay hỗ trợ thành khoản vay đặc biệt khi QTDND được áp dụng biện pháp kiểm soát đặc biệt; (iii) Bổ sung quy định về trường hợp cho vay đối với các QTDND được áp dụng biện pháp can thiệp sớm; (iv) Quy định cụ thể, chi tiết hơn về thẩm quyền, trách nhiệm của các chủ thể trong việc kiểm tra, giám sát sử dụng khoản vay.

1 Khoản 4 Điều 4 Thông tư số 27/2024/TT-NHNN.

2 Luật Các TCTD năm 2024 và Thông tư số 27/2024/TT-NHNN thay thế cho Thông tư số 03/2024/TT-NHNN có hiệu lực ngày 01/7/2024.

3 Thông tư số 03/2014/TT-NHNN được sửa đổi bởi các thông tư: Thông tư số 06/2017/TT-NHNN, Thông tư số 14/2019/TT-NHNN, Thông tư số 21/2019/TT-NHNN, Thông tư số 21/2023/TT-NHNN.

4 Sau khi Luật Các TCTD năm 2024 được ban hành và có hiệu lực, Thông tư số 27/2024/TT-NHNN quy định về NHHTX, việc trích nộp, quản lý và sử dụng Quỹ bảo toàn thay thế cho Thông tư số 03/2014/TT-NHNN.

5 Khoản 1 Điều 24 Thông tư số 27/2024/TT-NHNN.

6 Điểm a khoản 1 Điều 27 Thông tư số 27/2024/TT-NHNN.

7 Thông tin trên được thu thập bằng hình thức phỏng vấn chuyên gia được thực hiện ngày 14/10/2024 đối với ông Lê Thanh Cường - Phó Giám đốc Ban quản lý quỹ bảo toàn.

8 Khoản 2 Điều 6 Thông tư số 37/2024/TT-NHNN.

9 Điểm b, c khoản 3 Điều 4 Thông tư 08/2021/TT-NHNN.

10 Khoản 2 Điều 194 Luật các TCTD năm 2024.

11 Thực tế Thông tư 03/2014/TT-NHNN chỉ quy định trường hợp “Quỹ bảo toàn được sử dụng để cho vay hỗ trợ các QTDND khi gặp khó khăn về tài chính, khó khăn chi trả”, quy định về cho vay đặc biệt đối với các QTDND bị kiểm soát đặc biệt được khoản 3 Điều 4 Thông tư số 08/2021/TT-NHNN.

12 Jones, P.A. 2010. “Stabilising British Credit Unions: A Research Study into the International Rationale and Design of Credit Union Stabilisation Programmes.” Research Report published by the Faculty of Health and Applied Social Sciences, Liverpool John Moores University.

Danh mục tài liệu tham khảo:

1. Luật Các TCTD năm 2010 (sửa đổi 2017).

2. Luật Các TCTD năm 2024.

3. Thông tư số 03/2014/TT-NHNN.

4. Thông tư số 06/2017/TT-NHNN.

5. Thông tư số 14/2019/TT-NHNN.

6. Thông tư số 21/2019/TT-NHNN.

7. Thông tư số 08/2021/TT-NHNN.

8. Thông tư số 27/2024/TT-NHNN.

9. Thông tư số 37/2024/TT-NHNN.

10. Jones, P.A. 2010. “Stabilising British Credit Unions: A Research Study into the International Rationale and Design of Credit Union Stabilisation Programmes.” Research Report published by the Faculty of Health and Applied Social Sciences, Liverpool John Moores University.

11. Quy chế số 179/QC-NHHT ngày 28/3/2014 của NHHTX - Quy chế quản lý và sử dụng Quỹ bảo đảm an toàn hệ thống NNHT QTDND (Quỹ bảo toàn).

12. Quy chế 2095/QC-NHHT ngày 31/12/2019 của NHHTX - Quy chế quản lý và sử dụng Quỹ bảo đảm an toàn hệ thống QTDND.

13. Quy chế số 03/QC-NHHT ngày 23/9/2022 của NHHTX - Quy chế quản lý và sử dụng Quỹ bảo đảm an toàn hệ thống QTDND.

14. Báo cáo tình hình hoạt động và tài chính của Quỹ bảo toàn từ năm 2014 đến 2022.

Tin bài khác

Đối ngoại và hội nhập quốc tế góp phần tạo đà cho ngành Ngân hàng vững bước vào kỷ nguyên mới

Thành tựu 40 năm đổi mới và định hướng phát triển hệ thống ngân hàng Việt Nam trong kỷ nguyên số

Mở rộng hệ sinh thái số - Gia tăng tiện ích, bảo vệ quyền lợi hợp pháp của khách hàng

Phát triển nguồn nhân lực ngành Ngân hàng trong thời đại số

Hoạt động ngân hàng tại địa bàn Khu vực 2: Những thành tựu nổi bật năm 2025 và định hướng năm 2026

Công đoàn Ngân hàng Việt Nam: Những điểm nhấn năm 2025

Hoạt động của hệ thống Quỹ tín dụng nhân dân: Cơ hội và triển vọng phát triển

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách