Tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên

Tóm tắt: Trong bối cảnh nền kinh tế ngày càng phát triển và hội nhập sâu rộng, việc tăng cường khả năng tiếp cận tín dụng cho các cá nhân và hộ gia đình trở thành một yếu tố quan trọng thúc đẩy sự ổn định và phát triển kinh tế - xã hội. Trên địa bàn tỉnh Thái Nguyên, việc tăng cường tiếp cận tín dụng không chỉ giúp các cá nhân, hộ gia đình có thể tiếp cận nguồn vốn phục vụ nhu cầu tiêu dùng, sản xuất, kinh doanh, mà còn góp phần nâng cao đời sống, thúc đẩy hoạt động sản xuất, tạo ra nhiều cơ hội phát triển bền vững. Bài viết phân tích, đánh giá thực trạng tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024, từ đó, đề xuất các khuyến nghị nhằm tăng cường tiếp cận tín dụng đối với cá nhân, hộ gia đình trên địa bàn tỉnh Thái Nguyên, hướng đến mục tiêu phát triển kinh tế - xã hội bền vững và hiệu quả.

Từ khóa: Tín dụng, tín dụng hộ gia đình, tín dụng nông thôn.

PERSONAL AND HOUSEHOLD CREDIT IN AGRICULTURAL AND RURAL AREAS IN THAI NGUYEN PROVINCE

Abstract: In the context of accelerating economic development and deepening international integration, enhancing access to credit for individuals and households has become a critical factor in promoting socio-economic stability and growth. In Thai Nguyen province, improving credit accessibility not only enables individuals and households to secure financial resources for consumption, production, and business activities, but also helps improve living standards, stimulate production, and create opportunities for sustainable development. This paper aims to analyze and evaluate the current status of individual and household credit in the agricultural and rural sector of Thai Nguyen province during the period 2018 - 2024, and propose recommendations to strengthen credit accessibility for individuals and households in the province, towards the goal of sustainable and effective socio-economic development.

Keywords: Credit, household credit, rural credit.

1. Giới thiệu

Nông nghiệp được coi là một trong những ngành kinh tế quan trọng nhất của mọi nền kinh tế, đặc biệt là ở các nước đang phát triển. Trong đó, sản xuất nông nghiệp ở nông thôn vẫn chiếm tỉ trọng lớn, góp phần giải quyết việc làm cho đại đa số lao động. Tuy nhiên, nhiều nghiên cứu cho thấy, nông dân ở khu vực nông thôn các nước đang phát triển vẫn đang gặp khó khăn trong việc tiếp cận tín dụng để tăng đầu tư cho sản xuất, nâng cao đời sống.

Thái Nguyên có nhiều tiềm năng và lợi thế trong phát triển ngành nông nghiệp với trên 60% dân số sống trong khu vực nông thôn. Năm 2024, tổng sản phẩm trên địa bàn tỉnh (GRDP) tăng 6,22% so với năm 2023. Trong đó, khu vực nông, lâm nghiệp và thủy sản tăng 1,2%, đóng góp 0,12 điểm phần trăm trong tốc độ tăng GRDP; khu vực công nghiệp - xây dựng tăng 5,93%, đóng góp 3,36 điểm phần trăm; khu vực dịch vụ và thuế sản phẩm trừ trợ cấp sản phẩm tăng 8,31%, đóng góp 2,74 điểm phần trăm. Khu vực nông, lâm nghiệp và thủy sản trong 6 tháng đầu năm 2024 duy trì đà tăng trưởng tốt, nhưng do chịu ảnh hưởng nghiêm trọng của cơn bão số 3 (bão Yagi xảy ra đầu tháng 9/2024) đã khiến tăng trưởng khu vực nông, lâm nghiệp và thủy sản năm 2024 chỉ tăng 1,2% so với năm 2023, mức tăng thấp nhất từ năm 2018 trở lại đây1.

Trong bối cảnh sản xuất lương thực toàn cầu đang đối mặt với nhiều thách thức khi thời tiết cực đoan làm sụt giảm sản lượng nông sản, các cuộc xung đột cả về quân sự và thương mại ngày càng leo thang… đe dọa đến an ninh lương thực toàn cầu, thì việc đẩy mạnh phát triển nông nghiệp có ý nghĩa vô cùng quan trọng đối với sự phát triển của tỉnh Thái Nguyên nói riêng và cả nước nói chung.

Nhận thức được vai trò quan trọng của tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn, xuất phát từ những lý do về mặt khoa học và thực tiễn, bài viết đánh giá thực trạng tín dụng cá nhân, hộ gia đình trong khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên, từ đó đề xuất khuyến nghị nhằm tăng cường tiếp cận tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên.

2. Thực trạng tín dụng cá nhân, hộ gia đình trong khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên

Hệ thống ngân hàng trên địa bàn tỉnh Thái Nguyên đóng vai trò quan trọng trong việc thúc đẩy phát triển kinh tế - xã hội và hỗ trợ người dân, doanh nghiệp tiếp cận nguồn vốn. Tính đến ngày 31/12/2024, trên địa bàn tỉnh Thái Nguyên có 30 chi nhánh ngân hàng thương mại, 01 chi nhánh ngân hàng chính sách xã hội, 01 chi nhánh ngân hàng phát triển khu vực Bắc Kạn - Thái Nguyên, 03 quỹ tín dụng nhân dân và 01 chi nhánh tổ chức tài chính vi mô. Tổng nguồn vốn huy động của các tổ chức tín dụng (TCTD) trên địa bàn đạt 118.658 tỉ đồng; dư nợ cho vay đối với nền kinh tế đạt 118.369 tỉ đồng, tăng lần lượt 10,8% và 23,2% so với cuối năm 2023.

Hoạt động huy động vốn

Huy động vốn là một trong những hoạt động quan trọng của hệ thống ngân hàng. Đây là nguồn lực tài chính chủ yếu để các ngân hàng mở rộng tín dụng và thúc đẩy phát triển kinh tế.

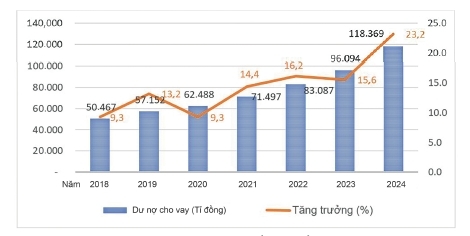

Biểu đồ 1: Huy động vốn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024

|

| Nguồn: Hệ thống báo cáo điện tử của NHNN |

Biểu đồ 1 cho thấy huy động vốn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024 tăng trưởng liên tục về quy mô, song tốc độ tăng trưởng lại có dấu hiệu chậm dần qua các năm.

Cụ thể, tổng huy động vốn từ năm 2018 đến 2024 tăng đều từ 53.989 tỉ đồng lên 118.658 tỉ đồng. Trong đó, giai đoạn 2018 - 2019 ghi nhận mức tăng trưởng ấn tượng nhất với tốc độ 21,2%, cho thấy sự phát triển mạnh mẽ của hoạt động huy động vốn trong giai đoạn này, nhờ vào điều kiện kinh tế thuận lợi, chính sách hỗ trợ của chính quyền địa phương, cũng như niềm tin của người dân và doanh nghiệp vào hệ thống ngân hàng.

Tuy nhiên, từ năm 2020 trở đi, tốc độ tăng trưởng có xu hướng giảm dần. Đặc biệt trong giai đoạn 2020 - 2024, mức tăng trưởng giảm liên tục từ 13,4% xuống chỉ còn 10,8% vào năm 2024. Nguyên nhân chủ yếu đến từ tác động của đại dịch Covid-19 khiến hoạt động sản xuất, kinh doanh gặp khó khăn, thu nhập của người dân bị ảnh hưởng, dẫn tới khả năng tiết kiệm và gửi tiền vào ngân hàng suy giảm. Bên cạnh đó, áp lực cạnh tranh trong lĩnh vực tài chính - ngân hàng gia tăng, sự phát triển của các kênh đầu tư khác như chứng khoán, bất động sản cũng khiến dòng tiền phân tán, làm giảm tốc độ tăng trưởng huy động vốn.

Hoạt động tín dụng

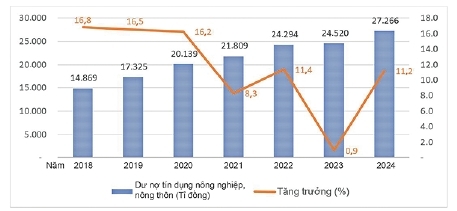

Biểu đồ 2: Dư nợ cho vay trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024

|

| Nguồn: Hệ thống báo cáo điện tử của NHNN |

Biểu đồ 2 thể hiện hoạt động tín dụng trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024 cho thấy xu hướng tăng trưởng liên tục về quy mô tín dụng, nhưng tốc độ tăng trưởng có sự biến động rõ rệt giữa các năm.

Tổng dư nợ cho vay trên địa bàn tỉnh Thái Nguyên tăng từ 50.467 tỉ đồng năm 2018 lên 118.369 tỉ đồng năm 2024, thể hiện vai trò ngày càng quan trọng của hoạt động tín dụng trong phát triển kinh tế địa phương. Tuy nhiên, tốc độ tăng trưởng qua các năm không ổn định.

Giai đoạn 2018 - 2019, tốc độ tăng trưởng tín dụng trên địa bàn tỉnh Thái Nguyên đạt 9,3%, sau đó tăng mạnh lên 13,2% vào năm 2019. Đến năm 2020, tác động của đại dịch Covid-19 khiến hoạt động sản xuất, kinh doanh bị đình trệ, nhu cầu vay vốn giảm sút nên tốc độ tăng trưởng tín dụng trên địa bàn tỉnh giảm xuống còn 9,3%. Bước sang giai đoạn 2021 - 2024, tín dụng có sự phục hồi mạnh mẽ. Năm 2021, tăng trưởng tín dụng đạt 14,4% và tiếp tục tăng lên 16,2% vào năm 2022. Điều này phản ánh sự phục hồi của nền kinh tế sau đại dịch, doanh nghiệp quay trở lại hoạt động, nhu cầu vay vốn đầu tư cho sản xuất, kinh doanh tăng. Năm 2023, mặc dù tăng trưởng giảm nhẹ xuống 15,6%, nhưng đến năm 2024, tốc độ tăng trưởng tín dụng bứt phá mạnh mẽ, đạt mức cao nhất trong giai đoạn với 23,2% - cao hơn mức tăng trưởng tín dụng của toàn ngành Ngân hàng (15,08%). Nguyên nhân đến từ sự phát triển mạnh mẽ của các khu công nghiệp, sự gia tăng đầu tư từ các doanh nghiệp FDI, cũng như nhu cầu mở rộng sản xuất, kinh doanh của các doanh nghiệp trong nước. Một trong những yếu tố tạo nên chuyển biến mạnh mẽ này là từ quyết sách của Ngân hàng Nhà nước Việt Nam (NHNN) đã được các TCTD tích cực triển khai như: Chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn; giảm lãi suất cho vay; xem xét cho khách hàng vay mới để duy trì hoạt động sản xuất, kinh doanh… Cùng với đó là sự mở rộng các lĩnh vực đầu tư, sản xuất, kinh doanh tại địa phương đã tăng sức cầu tín dụng.

Trong năm 2024, NHNN tiếp tục giữ nguyên mức lãi suất điều hành, đồng thời, tiếp tục chỉ đạo các TCTD tiết giảm chi phí hoạt động để giảm lãi suất cho vay; yêu cầu các TCTD công khai lãi suất cho vay bình quân, chênh lệch lãi suất tiền gửi và cho vay bình quân; cũng như thông tin về lãi suất cho vay các gói, chương trình tín dụng, sản phẩm (nếu có) trên trang thông tin điện tử của ngân hàng nhằm cung cấp thêm thông tin cho khách hàng tham khảo khi tiếp cận vốn vay. Đến cuối năm 2024, mặt bằng lãi suất cho vay đối với các giao dịch phát sinh mới của các ngân hàng thương mại đã giảm 0,44% so với năm 2023.

Tín dụng nông nghiệp, nông thôn

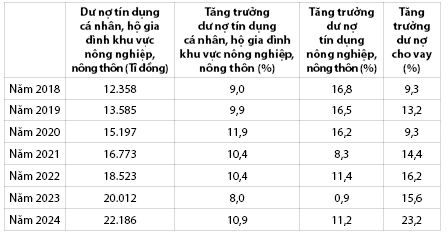

Dư nợ tín dụng nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024 nhìn chung có xu hướng tăng đều qua các năm, thể hiện sự quan tâm và đẩy mạnh đầu tư của hệ thống TCTD vào khu vực nông nghiệp, nông thôn. Cụ thể, dư nợ tăng từ 14.869 tỉ đồng năm 2018 lên 27.266 tỉ đồng năm 2024, tăng gần gấp đôi sau 7 năm. Tuy nhiên, tốc độ tăng trưởng tín dụng lại có sự biến động mạnh qua các năm.

Giai đoạn 2018 - 2020, tăng trưởng tín dụng duy trì ở mức cao và ổn định; trung bình đạt 16,5%/năm. Sang năm 2021, tăng trưởng tín dụng trên địa bàn tỉnh giảm mạnh xuống còn 8,3%, phản ánh những khó khăn chung của nền kinh tế cũng như lĩnh vực nông nghiệp, nông thôn nói iêng. Năm 2022, tăng trưởng tín dụng phục hồi lên 11,4%, nhưng đến năm 2023 lại giảm sâu, chỉ đạt 0,9% - mức thấp nhất trong cả giai đoạn. Điều này cho thấy tín dụng vào khu vực nông nghiệp, nông thôn gặp nhiều thách thức. Sang năm 2024, tín dụng nông nghiệp, nông thôn đã phục hồi trở lại, với mức tăng trưởng 11,2%, cho thấy tín hiệu tích cực và niềm tin vào sự phục hồi của lĩnh vực này (Biểu đồ 3).

Biểu đồ 3: Dư nợ tín dụng nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024

|

| Nguồn: Hệ thống báo cáo điện tử của NHNN |

Nhìn chung, dù dư nợ tăng trưởng tốt nhưng sự biến động về tốc độ tăng trưởng tín dụng là vấn đề cần được quan tâm, đưa ra giải pháp nhằm đảm bảo dòng vốn đầu tư vào nông nghiệp, nông thôn được ổn định và bền vững hơn trong những năm tiếp theo.

Tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn

Dữ liệu về dư nợ và tăng trưởng tín dụng nông nghiệp, nông thôn của cá nhân, hộ gia đình trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024 tại Bảng 1 cho thấy xu hướng tăng trưởng ổn định, nhưng có những biến động đáng chú ý trong từng giai đoạn.

Bảng 1: Dư nợ tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên giai đoạn 2018 - 2024

|

| Nguồn: Hệ thống báo cáo điện tử của NHNN |

Cụ thể, dư nợ tín dụng của cá nhân, hộ gia đình tăng đều qua các năm, từ 12.358 tỉ đồng năm 2018 lên 22.186 tỉ đồng năm 2024, khẳng định vai trò quan trọng của nhóm đối tượng này trong tổng dư nợ. Tốc độ tăng trưởng dư nợ tín dụng cá nhân, hộ gia đình giai đoạn 2018 - 2020 duy trì ở mức khá cao và ổn định, dao động từ 9% đến 11,9%. Tuy nhiên, trong giai đoạn 2021 - 2023, tăng trưởng tín dụng cá nhân bắt đầu chững lại, đặc biệt năm 2023 chỉ còn 8%, mức thấp nhất trong cả giai đoạn. Trong khi đó, tăng trưởng tín dụng nông nghiệp, nông thôn chung sụt giảm mạnh, từ 8,3% năm 2021 xuống chỉ còn 0,9% năm 2023. Nguyên nhân chính là do tác động của đại dịch Covid-19 kéo dài khiến hoạt động sản xuất, kinh doanh bị đình trệ, thị trường tiêu thụ nông sản gặp khó khăn, giá cả bấp bênh làm giảm nhu cầu vay vốn.

Tín hiệu tích cực xuất hiện trở lại vào năm 2024 khi tăng trưởng tín dụng cá nhân phục hồi lên 10,9%, kéo theo tăng trưởng chung nông nghiệp, nông thôn đạt 11,2%. Điều này cho thấy niềm tin vào thị trường và sản xuất nông nghiệp đã dần được khôi phục, nhu cầu vay vốn tăng trở lại. Trong bối cảnh đó, có thể thấy rằng tín dụng cá nhân, hộ gia đình đóng vai trò là trụ cột giữ nhịp tăng trưởng cho tín dụng nông nghiệp, nông thôn, đặc biệt trong giai đoạn khó khăn.

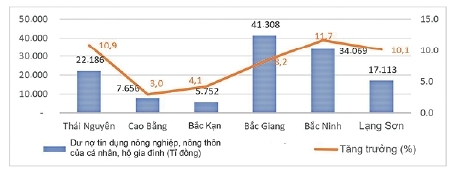

Biểu đồ 4: Dư nợ và tăng trưởng tín dụng cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn năm 2024 của một số tỉnh

|

| Nguồn: Hệ thống báo cáo điện tử của NHNN |

Biểu đồ 4 về dư nợ tín dụng nông nghiệp, nông thôn của cá nhân và hộ gia đình năm 2024 tại 6 tỉnh: Thái Nguyên, Cao Bằng, Bắc Kạn, Bắc Giang, Bắc Ninh và Lạng Sơn, phản ánh rõ sự chênh lệch về quy mô tín dụng cũng như tốc độ tăng trưởng giữa các địa phương trong khu vực miền núi và Trung du Bắc Bộ.

Về quy mô dư nợ, Bắc Giang đứng đầu với con số 41.308 tỉ đồng, tiếp theo là Bắc Ninh (34.069 tỉ đồng) và Thái Nguyên (22.186 tỉ đồng). Các tỉnh còn lại như Lạng Sơn (17.113 tỉ đồng), Cao Bằng (7.656 tỉ đồng) và Bắc Kạn (5.752 tỉ đồng) có dư nợ thấp hơn đáng kể. Điều này phản ánh sự khác biệt trong năng lực sản xuất, phát triển kinh tế và nhu cầu vay vốn tín dụng giữa các địa phương. Đơn cử, Bắc Giang và Bắc Ninh là hai tỉnh có tốc độ công nghiệp hóa, đô thị hóa cao, có nhiều khu công nghiệp, cụm công nghiệp lớn nên nhu cầu vốn phục vụ mở rộng sản xuất, kinh doanh, đầu tư vào nông nghiệp ứng dụng công nghệ cao rất lớn.

Về tốc độ tăng trưởng dư nợ tín dụng, Bắc Ninh dẫn đầu với mức tăng 11,7%, tiếp đến là Thái Nguyên (10,9%) và Lạng Sơn (10,1%). Ngược lại, Cao Bằng (3%) và Bắc Kạn (4,1%) có tốc độ tăng trưởng thấp nhất. Bắc Giang dù có dư nợ cao nhất, nhưng tăng trưởng chỉ đạt 8,2%. Tốc độ tăng trưởng cao tại Bắc Ninh và Thái Nguyên được lý giải bởi đây là hai địa phương thu hút mạnh dòng vốn FDI, có nhiều dự án phát triển nông nghiệp công nghệ cao, dẫn đến nhu cầu tín dụng lớn.

Xu hướng chung cho thấy các địa phương có nền kinh tế phát triển, công nghiệp hóa mạnh, hạ tầng tốt sẽ có quy mô dư nợ và tốc độ tăng trưởng tín dụng nông nghiệp, nông thôn cao hơn. Ngược lại, các tỉnh miền núi sẽ có quy mô tín dụng nhỏ và tăng trưởng chậm. Điều này đòi hỏi cần có các chính sách tín dụng đặc thù, ưu đãi hơn cho vùng khó khăn nhằm thúc đẩy phát triển kinh tế nông thôn một cách bền vững và đồng đều giữa các địa phương.

3. Một số khuyến nghị

Tín dụng của cá nhân, hộ gia đình khu vực nông nghiệp, nông thôn trên địa bàn tỉnh Thái Nguyên trong giai đoạn 2018 - 2024 đã đạt được nhiều kết quả tích cực nhưng vẫn còn tồn tại một số hạn chế nhất định. Trong thời gian tới, để thúc đẩy tín dụng cá nhân, hộ gia đình trong khu vực nông nghiệp, nông thôn, bài viết đề xuất một số khuyến nghị sau:

Thứ nhất, đối với các cơ quan quản lý Nhà nước

Chính phủ tiếp tục chỉ đạo các bộ, ngành hoàn thiện các quy định và tạo điều kiện cho TCTD khai thác hiệu quả Trung tâm Dữ liệu quốc gia, kết hợp với đẩy mạnh ứng dụng công nghệ tài chính (Fintech) để cung ứng các dịch vụ, sản phẩm tài chính - ngân hàng ngày càng tiện ích, phổ biến với chi phí thấp.

Các tổ chức chính trị - xã hội tiếp tục phối kết hợp chặt chẽ với các chi nhánh TCTD trên địa bàn để đảm bảo hỗ trợ tốt nhất người dân trong việc tiếp cận vốn tín dụng chính thức.

Tăng cường giáo dục tài chính cho cá nhân, hộ gia đình; tổ chức các chương trình đào tạo, tập huấn về quản lý tài chính, lập kế hoạch kinh doanh và sử dụng hiệu quả nguồn vốn vay sẽ giúp người dân nâng cao khả năng tiếp cận và sử dụng tín dụng một cách hiệu quả.

Có thêm các chính sách ưu đãi, khuyến khích cá nhân, hộ gia đình mở rộng sản xuất, kinh doanh, đặc biệt trong lĩnh vực nông nghiệp công nghệ cao; đồng thời tăng cường hỗ trợ kỹ thuật và kết nối tiêu thụ sản phẩm nhằm tạo động lực cho người dân yên tâm vay vốn đầu tư phát triển sản xuất.

Thứ hai, đối với chi nhánh TCTD

Đẩy mạnh ứng dụng Fintech để tăng hiệu quả và mở rộng phạm vi cung cấp dịch vụ tài chính đến các khu vực nông thôn; tiếp tục chuyển đổi số trong hoạt động ngân hàng để góp phần giảm chi phí hoạt động, từ đó có thêm điều kiện giảm lãi suất cho vay; đảm bảo an toàn hệ thống công nghệ thông tin, thanh toán điện tử, thanh toán thẻ trên địa bàn.

Phát triển các sản phẩm tín dụng phù hợp với nhu cầu của nông dân; các ngân hàng nên thiết kế thêm những sản phẩm tín dụng đặc thù, đáp ứng nhu cầu cụ thể, phù hợp với đặc thù của từng vùng sản xuất nông nghiệp, như các khoản vay ngắn hạn cho mùa vụ, vay trung và dài hạn cho đầu tư cơ sở hạ tầng nông nghiệp.

Phát triển các dịch vụ cho vay theo nhóm, trong đó, hộ gia đình có thể thành lập nhóm, cùng giúp nhau đảm bảo giá trị tài sản thế chấp các khoản vay, đồng thời san sẻ trách nhiệm trả nợ.

Nghiên cứu rút ngắn thời gian ra quyết định tín dụng và đơn giản hóa thủ tục cho vay; phát triển mạng lưới để người dân có thể tiếp cận vốn một cách thuận lợi hơn. Tăng cường sự phối hợp với các tổ chức đoàn thể xã hội ở địa bàn nông thôn trong việc truyền tải các chính sách tín dụng ưu đãi tới người dân.

Thứ ba, đối với cá nhân, hộ gia đình có nhu cầu tiếp cận tín dụng

Chủ động nắm bắt thông tin về các tổ chức cung ứng tín dụng chính thức trên địa bàn; tranh thủ sự hỗ trợ từ các tổ chức hội, các tổ chức đoàn thể, các tổ chức tín dụng để có thể tiếp cận và sử dụng, quản lý vốn một cách chủ động, hiệu quả cho phát triển sản xuất, kinh doanh.

Tăng cường ứng dụng khoa học kỹ thuật hiện đại vào sản xuất, kinh doanh, đồng thời, nâng cao trình độ nhận thức về quản lý tài chính để có thể sử dụng đồng vốn vay một cách hiệu quả nhất.

Phát triển các mô hình liên kết sản xuất và tiêu thụ nông sản; tích cực tham gia vào các hợp tác xã, liên kết với doanh nghiệp trong chuỗi giá trị nông sản, từ đó tăng khả năng tiếp cận tín dụng và nâng cao hiệu quả sản xuất.

1 Tốc độ tăng giá trị tăng thêm của khu vực nông, lâm nghiệp và thủy sản so với cùng kỳ năm trước các năm từ 2018 đến 2024 lần lượt là 4,15%; 3,48%; 4,15%; 4,24%; 4,23%; 4,07%; 1,2%.

Tài liệu tham khảo:

1. Cục Thống kê tỉnh Thái Nguyên (2024), Báo cáo tình hình kinh tế - xã hội tháng 12, quý IV và năm 2024 trên địa bàn tỉnh Thái Nguyên.

2. NHNN chi nhánh tỉnh Thái Nguyên (2024), Báo cáo kết quả hoạt động ngân hàng năm 2024.

3. NHNN (2024), Báo cáo kết quả hoạt động ngân hàng năm 2024 và phương hướng nhiệm vụ năm 2025.

4. NHNN (2018, 2019, 2020, 2021, 2022, 2023, 2024), Hệ thống báo cáo điện tử.

5. Tạ Nhật Linh (2019). Access to Rural Credit Markets in Developing Countries, the Case of Vietnam: A Literature Review, Sustainability.

6. Trần Thị Thanh Tú (2015). Determinant of Access to Rural Credit and Its Effect on Living Standard: Case Study about Poor Households in Northwest, Vietnam (Note 1), International Journal of Financial Research, Số 02, tập 6.

Tin bài khác

Hợp tác quốc tế trong phòng, chống rửa tiền: Vai trò của Việt Nam trong mạng lưới khu vực và toàn cầu

Vai trò của bộ phận tuân thủ trong kỷ nguyên số: Từ chức năng kiểm soát đến trụ cột kiến tạo niềm tin

Chuyển đổi số ngân hàng năm 2025: Kết nối dữ liệu và giữ vững niềm tin số

Kinh tế Việt Nam 2025: Thành tựu bứt phá trên nền tảng điều hành chính sách tiền tệ linh hoạt, nhạy bén

Chính sách tiền tệ góp phần quan trọng trong tăng trưởng kinh tế năm 2025

Tác động của cấu trúc nguồn vốn huy động đến khả năng sinh lời của các ngân hàng thương mại Việt Nam: Vai trò điều tiết của vốn chủ sở hữu

Tác động của tín dụng xanh đến hiệu quả kinh doanh của ngân hàng thương mại tại các quốc gia ASEAN

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Phát triển tài chính xanh trong lĩnh vực nông nghiệp: Kết quả năm 2025 và hàm ý chính sách đối với hệ thống ngân hàng năm 2026

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Một số luận điểm về áp dụng chuẩn mực IFRS S1, IFRS S2 đối với các ngân hàng tại Việt Nam

Hoàn thiện khuôn khổ pháp lý về thương mại điện tử gắn với bảo đảm an toàn hệ thống tài chính - ngân hàng tại Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát