Xu hướng phát triển ngân hàng xanh thúc đẩy phát triển bền vững tại Việt Nam

Tóm tắt: Bài viết sử dụng phương pháp phân tích định tính dựa trên báo cáo ngành, dữ liệu từ Ngân hàng Nhà nước Việt Nam (NHNN), ngân hàng thương mại (NHTM) và các nghiên cứu trước đây, kết hợp so sánh, đánh giá chính sách nhằm nắm bắt tiến trình phát triển ngân hàng xanh và mức độ áp dụng các tiêu chuẩn môi trường, xã hội và quản trị (ESG) trong hoạt động ngân hàng. Kết quả nghiên cứu cho thấy, ngân hàng xanh đang trở thành xu hướng tất yếu tại Việt Nam, với nhiều NHTM phát triển các sản phẩm, dịch vụ và hoạt động thân thiện với môi trường, đồng thời tồn tại những hạn chế về khung pháp lý, cơ chế vận hành và nhận thức ESG. Những phát hiện này có ý nghĩa thực tiễn quan trọng, giúp các nhà hoạch định chính sách, lãnh đạo ngân hàng, nhà đầu tư xây dựng chiến lược phát triển, thiết kế sản phẩm và quản lý rủi ro hiệu quả, từ đó thúc đẩy tăng trưởng kinh tế xanh và hội nhập quốc tế.

Từ khóa: Ngân hàng xanh, phát triển bền vững, Việt Nam.

TRENDS IN GREEN BANKING DEVELOPMENT PROMOTING SUSTAINABLE DEVELOPMENT IN VIETNAM

Abstract: This articleemploys a qualitative analytical approach based on industry reports, data from the State Bank of Vietnam, commercial banks and previous research, combines comparative and policy evaluation methods to capture the development process of green banking and the extent to which environmental, social, and governance (ESG) standards are applied in banking operations. The findings indicate that green banking has become an inevitable trend in Vietnam, as many commercial banks have developed environmentally friendly products, services, and activities. However, limitations remain in the legal framework, operational mechanisms, and ESG awareness. These findings carry significant practical implications, supporting policymakers, bank leaders, and investors in formulating development strategies, designing financial products, and managing risks effectively, thereby promoting green economic growth and international integration.

Keywords: Green banking, sustainable development, Vietnam.

1. Giới thiệu

Trong bối cảnh toàn cầu đang đối mặt với biến đổi khí hậu, ô nhiễm môi trường và yêu cầu tăng trưởng kinh tế bền vững, ngân hàng xanh (green banking) ngày càng trở thành một xu hướng quan trọng trong hệ thống tài chính - ngân hàng. Ngân hàng xanh không chỉ thực hiện mục tiêu tối ưu hóa hiệu quả kinh doanh mà còn tập trung vào việc phát triển các sản phẩm, dịch vụ và hoạt động thân thiện với môi trường, góp phần thúc đẩy tăng trưởng kinh tế bền vững. Tại Việt Nam, nhu cầu về ngân hàng xanh ngày càng gia tăng, đặc biệt trong các lĩnh vực năng lượng tái tạo, công nghiệp sạch và nông nghiệp bền vững. Đồng thời, sự quan tâm từ phía các cơ quan quản lý, các tổ chức tín dụng (TCTD) và cộng đồng doanh nghiệp cho thấy ngân hàng xanh đang trở thành một động lực chiến lược để thúc đẩy phát triển bền vững và nâng cao nhận thức về trách nhiệm với môi trường.

Tuy nhiên, sự phát triển của ngân hàng xanh vẫn phải đối mặt với nhiều thách thức, bao gồm hạn chế về khung pháp lý, cơ chế vận hành, vốn đầu tư, cũng như nhận thức chưa đồng đều về các tiêu chuẩn ESG. Những thách thức này đòi hỏi yêu cầu nghiên cứu để hiểu rõ xu hướng phát triển ngân hàng xanh, xác định rõ thuận lợi và khó khăn, đồng thời gợi mở những định hướng chiến lược phù hợp với các TCTD tại Việt Nam.

2. Cơ sở lý thuyết

2.1. Khái niệm ngân hàng xanh

Ngân hàng xanh là một mô hình ngân hàng tích hợp các yếu tố ESG vào trong hoạt động tài chính nhằm thúc đẩy phát triển bền vững. Theo Aracil và cộng sự (2021), ngân hàng xanh không chỉ hướng đến việc tối đa hóa lợi nhuận mà còn chú trọng giảm thiểu tác động tiêu cực đến môi trường và xã hội, đồng thời tăng cường minh bạch và trách nhiệm trong quản trị. Khái niệm này đã trở thành một phần quan trọng trong các chính sách tài chính hiện đại, khi các ngân hàng và tổ chức tài chính trên thế giới ngày càng được yêu cầu cân bằng giữa hiệu quả kinh doanh và trách nhiệm xã hội.

Tại Việt Nam, khái niệm “ngân hàng xanh” được định hình khá rõ tại Quyết định số 1604/QĐ-NHNN ngày 07/8/2018 của Thống đốc NHNN phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam. Bên cạnh đó, Thông tư số 17/2022/TT-NHNN ngày 23/12/2022 của Thống đốc NHNN hướng dẫn thực hiện quản lý rủi ro về môi trường trong hoạt động cấp tín dụng của TCTD, chi nhánh ngân hàng nước ngoài đã tạo cơ sở pháp lý rõ ràng hơn về việc các TCTD phải xây dựng quy định nội bộ về quản lý rủi ro môi trường. Đây là những bước đi quan trọng trong việc chuyển hóa khái niệm ngân hàng xanh từ định hướng chính sách thành yêu cầu thực thi trong toàn hệ thống NHTM Việt Nam.

2.2. Lý thuyết phát triển bền vững

Phát triển bền vững là khái niệm được định nghĩa lần đầu trong báo cáo Brundtland (1987) của Ủy ban Thế giới về Môi trường và Phát triển, theo đó, phát triển bền vững là “sự phát triển đáp ứng nhu cầu hiện tại mà không làm tổn hại khả năng đáp ứng nhu cầu của các thế hệ tương lai” (World Commission on Environment and Development, 1987). Khái niệm này nhấn mạnh sự cân bằng giữa ba trụ cột chính: Kinh tế, xã hội và môi trường, nhằm bảo đảm tăng trưởng kinh tế đi đôi với bảo vệ môi trường và công bằng xã hội.

Theo Sachs (2015), phát triển bền vững không chỉ là mục tiêu của các quốc gia mà còn là chiến lược cho các tổ chức và doanh nghiệp, trong đó các hoạt động kinh doanh và tài chính cần cân nhắc tác động lâu dài đến môi trường và xã hội. Điều này đặt ra yêu cầu cho các ngân hàng và tổ chức tài chính phải xây dựng các sản phẩm, dịch vụ và hoạt động hướng đến phát triển bền vững, đồng thời tích hợp các tiêu chuẩn ESG để giảm thiểu rủi ro môi trường và xã hội.

Trong bối cảnh Việt Nam, lý thuyết phát triển bền vững cung cấp cơ sở để khẳng định vai trò của ngân hàng xanh trong việc thúc đẩy kinh tế xanh. Việc áp dụng các nguyên tắc phát triển bền vững giúp ngân hàng không chỉ đạt hiệu quả tài chính mà còn hỗ trợ các doanh nghiệp và cộng đồng thực hiện các dự án thân thiện với môi trường, từ đó đóng góp vào mục tiêu phát triển bền vững quốc gia. Như vậy, lý thuyết phát triển bền vững là nền tảng quan trọng để nghiên cứu về ngân hàng xanh, vì lý thuyết này xác định tiêu chí và mục tiêu mà các TCTD cần hướng tới nhằm tạo ra giá trị kinh tế, xã hội và môi trường, đồng thời giúp nhận diện cơ hội và thách thức trong quá trình triển khai các hoạt động tài chính thân thiện với môi trường.

Tại Việt Nam, Thủ tướng Chính phủ đã ban hành Quyết định số 1658/QĐ-TTg ngày 01/10/2021 phê duyệt Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050, trong đó xác định rõ mục tiêu thúc đẩy phát triển bền vững gắn với bảo vệ môi trường. Tiếp đó, Thủ tướng Chính phủ cũng đã ban hành Quyết định số 882/QĐ-TTg ngày 22/7/2022 phê duyệt Kế hoạch hành động quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030 nhằm cụ thể hóa các mục tiêu và nhiệm vụ trong từng giai đoạn thực hiện. Đến năm 2024, Thủ tướng Chính phủ tiếp tục ban hành Chỉ thị số 44/CT-TTg ngày 09/12/2024 về triển khai một số nhiệm vụ, giải pháp trọng tâm nhằm đẩy mạnh thực hiện Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050. Trong năm 2025, Chiến lược này đã được điều chỉnh và bổ sung, nhấn mạnh hơn nữa vai trò then chốt của hệ thống ngân hàng trong huy động nguồn lực tài chính xanh, qua đó khẳng định phát triển bền vững không chỉ là định hướng chung mà còn là nghĩa vụ pháp lý và trách nhiệm xã hội của các TCTD.

2.3. Mô hình ngân hàng xanh tại Việt Nam

Tại Việt Nam, ngân hàng xanh đang được triển khai thông qua các sản phẩm như tín dụng xanh, trái phiếu xanh và dịch vụ tài chính hỗ trợ các dự án bảo vệ môi trường. Nghiên cứu của Mandagie (2025) cho thấy, việc phát triển ngân hàng xanh tại Việt Nam cần dựa trên ba yếu tố chính: Thực hành ngân hàng xanh, tài chính xanh và môi trường xanh, nhằm nâng cao tính bền vững của hệ thống tài chính. Bên cạnh đó, nghiên cứu của Conscientia Beam (2024) cũng cho thấy, có năm yếu tố chính ảnh hưởng đến sự phát triển ngân hàng xanh tại Việt Nam: (1) Chính sách nhân lực, (2) Chính sách nguồn vốn, (3) Chính sách quản lý rủi ro, (4) Chính sách nâng cao nhận thức, và (5) Chính sách hoàn thiện khung pháp lý.

Tại Việt Nam, mô hình ngân hàng xanh được triển khai qua việc lồng ghép tín dụng xanh, quản lý rủi ro môi trường - xã hội và áp dụng các tiêu chí bảo vệ môi trường trong hoạt động ngân hàng. Thông tư số 17/2022/TT-NHNN yêu cầu TCTD đánh giá rủi ro môi trường đối với dự án đầu tư trước khi cấp vốn. Ngoài ra, Quyết định số 1663/QĐ-NHNN ngày 06/8/2024 về sửa đổi, bổ sung một số điều của Quyết định số 1604/QĐ-NHNN ngày 07/8/2018 của Thống đốc NHNN phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam đã thể hiện định hướng hoàn thiện cho mô hình ngân hàng xanh như: Bắt buộc các TCTD xây dựng quy định nội bộ quản lý rủi ro môi trường, đánh giá rủi ro môi trường trong hoạt động cấp tín dụng và áp dụng tiêu chuẩn môi trường trong thẩm định dự án.

Thông tư số 17/2022/TT-NHNN không chỉ điều chỉnh khung quản lý rủi ro môi trường - xã hội mà còn quy định cụ thể về đào tạo nhân lực, quản lý vốn và minh bạch thông tin trong hoạt động cấp tín dụng. Điều này cho thấy yếu tố pháp lý ngày càng trở thành động lực then chốt, đồng thời tác động lan tỏa tới các yếu tố khác trong việc phát triển ngân hàng xanh tại Việt Nam.

3. Thực trạng phát triển ngân hàng xanh thúc đẩy phát triển bền vững tại Việt Nam

3.1. Một số kết quả đạt được

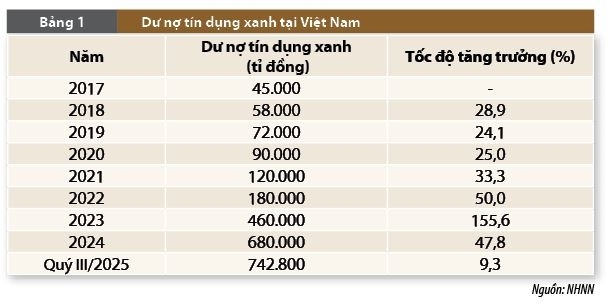

Trong những năm gần đây, ngân hàng xanh đang trở thành xu hướng nổi bật tại Việt Nam, góp phần thúc đẩy phát triển kinh tế bền vững. Theo báo cáo của NHNN, tính đến cuối năm 2024, dư nợ tín dụng xanh tại Việt Nam đạt khoảng 680.000 tỉ đồng, chiếm hơn 4,3% tổng dư nợ toàn nền kinh tế, với tốc độ tăng trưởng bình quân trên 21%/năm trong giai đoạn 2017 - 2024. Các NHTM cũng đã hướng dòng tín dụng về những vùng nông nghiệp trọng điểm, hỗ trợ sản xuất và kinh doanh lúa gạo tại Đồng bằng sông Cửu Long, với khoảng 124.000 tỉ đồng được cấp cho lĩnh vực này. Đến hết quý III/2025, dư nợ tín dụng xanh đạt xấp xỉ 742.800 tỉ đồng, tăng 9,3% so với cuối năm 2024 và 5,5% so với quý II/2025. Tỉ trọng tín dụng xanh trong tổng dư nợ toàn nền kinh tế vẫn giữ quanh mức 4,3 - 4,4%, cho thấy dòng vốn xanh tiếp tục được duy trì ổn định bất chấp bối cảnh kinh tế thế giới nhiều biến động. Những con số này cho thấy, tín dụng xanh đang ngày càng đóng vai trò quan trọng trong việc định hướng dòng vốn vào các hoạt động thân thiện với môi trường và có tác động tích cực đến xã hội. (Bảng 1)

|

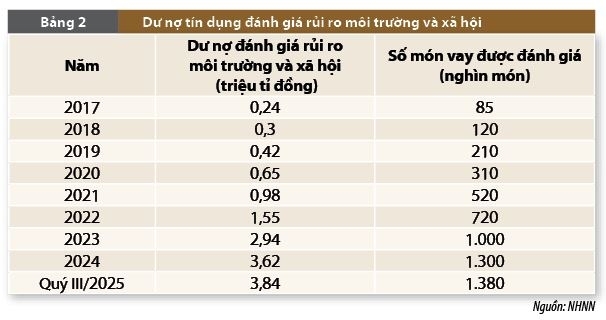

Bên cạnh tăng trưởng tín dụng xanh, việc đánh giá rủi ro môi trường và xã hội cũng được các ngân hàng chú trọng. Đến cuối năm 2024, dư nợ tín dụng được đánh giá rủi ro môi trường và xã hội đạt 3,62 triệu tỉ đồng, với gần 1,3 triệu món vay được đánh giá về các rủi ro liên quan đến môi trường và xã hội. So với năm 2017, số lượng này đã tăng hơn 15 lần, phản ánh sự quan tâm ngày càng lớn của các TCTD trong việc giám sát những tác động môi trường và xã hội của hoạt động cho vay. Đến hết quý III/2025, dư nợ được đánh giá rủi ro ESG đạt 3,84 triệu tỉ đồng, tương ứng khoảng 1,38 triệu món vay, tăng 6% so với cuối năm 2024. Điều này cho thấy quá trình lồng ghép các tiêu chuẩn ESG vào hoạt động tín dụng tiếp tục được đẩy mạnh, bảo đảm tính minh bạch và kiểm soát rủi ro bền vững. (Bảng 2) Việc áp dụng các tiêu chuẩn ESG trong hoạt động ngân hàng cũng đang được triển khai mạnh mẽ. Các nghiên cứu cho thấy hiệu quả ESG tổng thể có mối quan hệ tích cực và ngày càng tăng với hiệu quả tài chính của ngân hàng, đặc biệt rõ rệt trong giai đoạn 2022 - 2024. Việc tích hợp các tiêu chuẩn ESG giúp ngân hàng quản lý rủi ro tốt hơn, đồng thời nâng cao uy tín và niềm tin từ khách hàng, nhà đầu tư và các cơ quan quản lý.

|

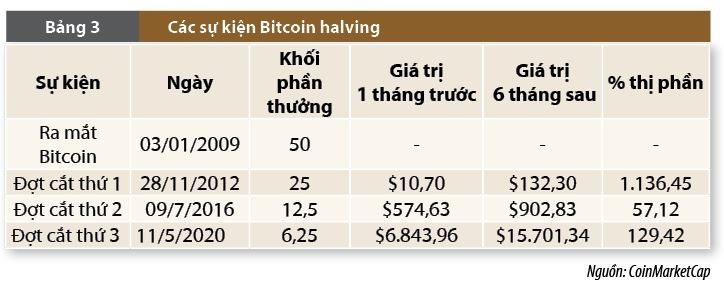

Nhiều NHTM tại Việt Nam đã triển khai các chương trình tín dụng xanh với quy mô và mục tiêu khác nhau. (Bảng 3)

|

NHTM cổ phần Ngoại thương Việt Nam (Vietcombank) phát triển các sản phẩm hỗ trợ năng lượng tái tạo, nông nghiệp hữu cơ và xử lý chất thải, đồng thời cam kết đồng hành cùng Chính phủ và NHNN thực hiện mục tiêu phát thải ròng bằng “0” vào năm 2050. NHTM cổ phần Quân đội (MB) đã nâng dư nợ tín dụng xanh từ 45.000 tỉ đồng năm 2021 lên 65.000 tỉ đồng năm 2024, với tốc độ tăng trưởng bình quân 25%/năm, hướng tới mục tiêu dư nợ tín dụng xanh chiếm từ 8 - 10% tổng dư nợ. NHTM cổ phần Đầu tư và Phát triển Việt Nam (BIDV) cũng đã cấp tín dụng xanh cho 1.680 khách hàng, hỗ trợ 2.068 dự án, với dư nợ đạt 75.100 tỉ đồng, chiếm 11,3% tổng dư nợ của ngân hàng. NHTM cổ phần Công thương Việt Nam (VietinBank) duy trì mức dư nợ tín dụng xanh 54.000 tỉ đồng trong năm 2024. Đến hết quý III/2025, dư nợ tín dụng xanh của VietinBank đạt khoảng 63.200 tỉ đồng, tăng 17% so với cuối năm 2024 và phục vụ trên 1.200 doanh nghiệp, chủ yếu trong các lĩnh vực năng lượng tái tạo, hạ tầng xanh và sản xuất sạch. Ngoài ra, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) cũng ghi nhận hơn 45.000 khách hàng được cấp tín dụng xanh với tổng dư nợ khoảng 31.800 tỉ đồng, tăng 8,5% so với cuối quý I/2025, trong đó phần lớn tập trung vào lĩnh vực nông nghiệp bền vững và phát triển nông thôn.

Quá trình phát triển ngân hàng xanh thúc đẩy phát triển bền vững tại Việt Nam trong thời gian qua đã đạt được một số kết quả đáng ghi nhận. Cụ thể là:

Thứ nhất, hoạt động ngân hàng đã hướng dòng vốn vào các hoạt động thân thiện với môi trường và thúc đẩy phát triển bền vững. Dư nợ tín dụng xanh liên tục tăng trưởng, phản ánh xu hướng ngày càng quan tâm của các NHTM trong việc hỗ trợ dự án năng lượng tái tạo, nông nghiệp hữu cơ và xử lý chất thải, đồng thời góp phần định hướng các hoạt động kinh tế theo hướng bền vững. Điều này không chỉ cho thấy cam kết của các ngân hàng trong việc hỗ trợ chuyển dịch cơ cấu kinh tế theo hướng xanh, mà còn góp phần hình thành thói quen tiêu dùng và sản xuất bền vững trong xã hội.

Thứ hai, các NHTM đã tích cực áp dụng những tiêu chuẩn ESG trong hoạt động tài chính. Thông qua việc triển khai đánh giá rủi ro môi trường và xã hội, các ngân hàng không chỉ quản lý rủi ro tốt hơn mà còn nâng cao uy tín và niềm tin từ khách hàng, nhà đầu tư và cơ quan quản lý, tạo động lực mạnh mẽ cho phát triển kinh tế xanh và bền vững. Đặc biệt, sự gắn kết giữa quản trị ngân hàng với mục tiêu phát triển bền vững đang ngày càng rõ nét, thể hiện qua việc xây dựng các bộ quy tắc nội bộ, thành lập đơn vị chuyên trách và tích hợp ESG vào chiến lược kinh doanh tổng thể.

Thứ ba, nhiều NHTM lớn như Vietcombank, MB và BIDV đã triển khai các chương trình tín dụng xanh quy mô lớn, hỗ trợ hàng nghìn khách hàng và hàng nghìn dự án. Các chương trình này không chỉ thúc đẩy đầu tư vào năng lượng sạch, nông nghiệp bền vững và xử lý chất thải mà còn đóng vai trò quan trọng trong việc hiện thực hóa các mục tiêu phát triển bền vững quốc gia, đồng thời định hình xu hướng ngân hàng xanh trở thành một phần không thể thiếu trong hệ thống tài chính - ngân hàng Việt Nam. Xu hướng này khẳng định rằng ngân hàng xanh không chỉ là một sản phẩm tài chính đơn lẻ mà đang dần trở thành một mô hình hoạt động toàn diện, gắn liền với chiến lược phát triển của ngành Ngân hàng trong bối cảnh hội nhập quốc tế và chuyển đổi sang nền kinh tế xanh.

3.2. Một số thách thức

Mặc dù đạt được nhiều kết quả tích cực, việc triển khai ngân hàng xanh tại Việt Nam vẫn còn đối mặt với một số thách thức.

Thứ nhất, khung pháp lý về ngân hàng xanh và tín dụng thân thiện với môi trường tại Việt Nam vẫn chưa hoàn thiện và đồng bộ. Mặc dù Chính phủ đã ban hành Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030 và một số văn bản quan trọng để triển khai, nhưng khung pháp lý về tín dụng xanh vẫn thiếu các tiêu chí cụ thể và định lượng. Điều này gây khó khăn trong việc đo lường, giám sát và kiểm soát rủi ro môi trường trong hoạt động cấp tín dụng. Đặc biệt, chưa có hệ thống dữ liệu tập trung về dự án xanh và rủi ro ESG, dẫn đến việc triển khai các quy định vào thực tế gặp nhiều trở ngại. Một số ngân hàng khó phân biệt rõ ràng đâu là dự án xanh thực sự và đâu là hoạt động “xanh hóa” mang tính hình thức, gây rủi ro cho tính minh bạch của hệ thống tài chính xanh.

Thứ hai, nhận thức về ESG của một số TCTD còn hạn chế, đặc biệt là về tầm quan trọng của việc tích hợp các yếu tố ESG vào chiến lược kinh doanh. Mặc dù có khoảng 80 - 90% ngân hàng đã áp dụng một phần hoặc toàn bộ ESG trong hoạt động, nhưng việc tích hợp ESG vào chiến lược kinh doanh chưa đồng đều. Nhiều ngân hàng vẫn thiếu bộ phận chuyên trách về ESG và gặp khó khăn trong việc thu thập, xử lý và sử dụng dữ liệu ESG để đánh giá rủi ro. Một số ngân hàng vẫn coi ESG chỉ như một yêu cầu tuân thủ, thay vì xem đó là cơ hội để đổi mới mô hình kinh doanh, nâng cao năng lực cạnh tranh và xây dựng thương hiệu bền vững. Điều này ảnh hưởng đến hiệu quả của các chương trình tín dụng xanh và khả năng tạo ra giá trị bền vững lâu dài.

Thứ ba, năng lực triển khai và quản lý rủi ro môi trường và xã hội trong các TCTD vẫn chưa đồng bộ và chuẩn hóa. Mặc dù NHNN đã ban hành Sổ tay hướng dẫn hệ thống quản lý rủi ro môi trường - xã hội (ESMS) và yêu cầu các TCTD xây dựng và triển khai hệ thống này, nhưng việc thực hiện còn gặp khó khăn. Nhiều ngân hàng chưa có bộ phận chuyên trách về ESG và thiếu nguồn lực để triển khai đầy đủ các yêu cầu về quản lý rủi ro môi trường và xã hội. Việc thiếu nhân sự chuyên trách, công nghệ hỗ trợ và quy trình chuẩn hóa đã khiến nhiều ngân hàng gặp khó khăn trong việc thẩm định và giám sát các dự án xanh. Sự thiếu hụt này không chỉ ảnh hưởng đến hiệu quả của tín dụng xanh mà còn tạo ra rủi ro tiềm ẩn trong danh mục đầu tư, làm giảm khả năng ngân hàng tận dụng tối đa các cơ hội phát triển bền vững.

Những thách thức nêu trên nhấn mạnh sự cần thiết phải hoàn thiện khung chính sách, tăng cường năng lực nhân sự, nâng cao nhận thức ESG trong toàn ngành Ngân hàng, nhằm đảm bảo xu hướng ngân hàng xanh phát triển bền vững, hiệu quả và tạo ra tác động tích cực lâu dài cho kinh tế và xã hội.

4. Giải pháp phát triển ngân hàng xanh thúc đẩy phát triển bền vững tại Việt Nam

Để giải quyết các thách thức nêu trên, một số giải pháp được đề xuất thực hiện trong thời gian tới là:

Thứ nhất, khung pháp lý về ngân hàng xanh và tín dụng thân thiện với môi trường cần được cụ thể hóa hơn bằng các tiêu chí đánh giá dự án xanh và tín dụng thân thiện với môi trường, đồng thời xây dựng hệ thống dữ liệu tập trung về các dự án xanh và rủi ro ESG. Hệ thống này sẽ giúp các ngân hàng đo lường, giám sát và kiểm soát tín dụng xanh một cách hiệu quả. Bên cạnh đó, việc ban hành các hướng dẫn chi tiết và thống nhất cho tất cả các TCTD là rất cần thiết nhằm đảm bảo quá trình triển khai được thực hiện đồng bộ, giảm thiểu rủi ro, nâng cao tính minh bạch trong hoạt động ngân hàng xanh.

Thứ hai, nâng cao hơn nữa nhận thức và năng lực triển khai ESG trong các TCTD bằng việc tổ chức thêm các khóa đào tạo về ESG cho lãnh đạo và nhân sự, đồng thời thành lập bộ phận chuyên trách ESG chịu trách nhiệm quản lý, thu thập và phân tích dữ liệu ESG. Điều này sẽ giúp tích hợp yếu tố ESG vào chiến lược kinh doanh, đồng thời áp dụng các công cụ quản lý, cũng như chuẩn hóa báo cáo ESG, nâng cao hiệu quả triển khai các chương trình ngân hàng xanh và tạo ra giá trị bền vững lâu dài.

Thứ ba, năng lực quản lý rủi ro môi trường và xã hội trong các TCTD cần được củng cố và chuẩn hóa. Các ngân hàng nên đầu tư vào hệ thống quản lý nội bộ, sử dụng phần mềm đánh giá rủi ro ESG hiện đại, đồng thời xây dựng quy trình chuẩn hóa trong quản lý và giám sát rủi ro. Việc đánh giá, cập nhật và cải tiến hệ thống quản lý rủi ro thường xuyên sẽ giúp đảm bảo các khoản vay xanh được giám sát chặt chẽ, giảm thiểu rủi ro tiềm ẩn và phát huy tối đa tác động tích cực đến kinh tế, xã hội và môi trường.

Những giải pháp nêu trên khi được triển khai đồng bộ sẽ giúp khắc phục các tồn tại, đồng thời tạo điều kiện cho xu hướng ngân hàng xanh tại Việt Nam phát triển bền vững, hiệu quả và góp phần thúc đẩy tăng trưởng kinh tế xanh, hội nhập quốc tế và bảo vệ môi trường lâu dài.

5. Kết luận

Bài viết đã làm rõ xu hướng phát triển ngân hàng xanh tại Việt Nam và vai trò quan trọng của ngân hàng xanh trong thúc đẩy tăng trưởng kinh tế bền vững. Qua phân tích, có thể thấy ngân hàng xanh đang trở thành một xu hướng tất yếu, với nhiều NHTM tích cực triển khai các sản phẩm, dịch vụ và chương trình thân thiện với môi trường, đồng thời áp dụng các tiêu chuẩn ESG vào hoạt động kinh doanh. Điều này không chỉ góp phần định hướng dòng vốn vào các dự án xanh mà còn nâng cao nhận thức và trách nhiệm xã hội của các TCTD.

Qua phân tích thực tiễn về phát triển ngân hàng xanh tại Việt Nam, bài viết đã nêu rõ những thách thức còn tồn tại như khung pháp lý chưa hoàn thiện, nhận thức và năng lực ESG chưa đồng đều, cũng như thiếu chuẩn hóa trong quản lý rủi ro môi trường - xã hội. Các phát hiện này có ý nghĩa thực tiễn quan trọng, cung cấp cơ sở cho các nhà hoạch định chính sách, lãnh đạo ngân hàng và nhà đầu tư trong việc hoàn thiện chính sách, nâng cao năng lực nhân sự, thiết kế sản phẩm và quản lý rủi ro hiệu quả. Kết hợp các giải pháp đề xuất, ngân hàng xanh tại Việt Nam có thể phát triển bền vững hơn, tạo ra tác động tích cực lâu dài cho nền kinh tế, xã hội và môi trường, đồng thời nâng cao khả năng hội nhập quốc tế trong bối cảnh toàn cầu hóa và xu hướng tăng trưởng xanh.

Tài liệu tham khảo:

1. Aracil, E., López, M., & García, J. (2021), Sustainable banking: A literature review and integrative framework. Finance Research Letters, 42(C), 1 - 21.

2. Chính phủ (2021), Quyết định số 1658/QĐ-TTg về phê duyệt Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050.

3. Chính phủ (2022), Quyết định số 882/QĐ-TTg về phê duyệt Kế hoạch hành động quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030.

4. Chính phủ (2024), Chỉ thị số 44/CT-TTg về triển khai một số nhiệm vụ, giải pháp trọng tâm nhằm đẩy mạnh thực hiện Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050.

5. Conscientia Beam (2024), Applied regression modeling to propose policy recommendations for green banking development in Vietnam. The Economics and Finance Letters, 11(4), 244 - 260.

6. Mandagie, Y. R. O. (2025), Development of a Green Banking and Green Financing Model to Enhance Sustainability in Vietnam. SDGs Review, 5(1), 1-15. https://doi.org/10.1234/sdgsreview.2025.2775

7. NHNN (2018), Quyết định số 1604/QĐ-NHNN về việc phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam.

8. NHNN (2022), Thông tư số 17/2022/TT-NHNN hướng dẫn thực hiện quản lý rủi ro về môi trường trong hoạt động cấp tín dụng.

9. NHNN (2023), Quyết định số 1408/QĐ-NHNN phê duyệt Kế hoạch hành động ngành Ngân hàng tăng trưởng xanh 2021 - 2030.

10. NHNN (2025), Báo cáo định kỳ quý III/2025.

11. NHNN (2024), Báo cáo dư nợ tín dụng xanh tại Việt Nam 2024.

12. Quyết định số 1663/QĐ-NHNN ngày 06/8/2024 sửa đổi, bổ sung một số điều của Quyết định số

1604/QĐ-NHNN cập nhật định hướng phát triển ngân hàng xanh trong bối cảnh mới.

13. Sachs, J. D. (2015), The Age of Sustainable Development. Columbia University Press.

14. Thông tư số 17/2022/TT-NHNN ngày 23/12/2022 hướng dẫn thực hiện quản lý rủi ro về môi trường trong hoạt động cấp tín dụng của TCTD, chi nhánh ngân hàng nước ngoài.

15. World Commission on Environment and Development (1987), Our Common Future. Oxford University Press.

Tin bài khác

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Điều hành chính sách tiền tệ tiếp tục góp phần đưa kinh tế Việt Nam trở thành điểm sáng khu vực

Củng cố nền tảng tăng trưởng và sức chống chịu của nền kinh tế Việt Nam trong năm 2026

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách