Ngân hàng Chính sách xã hội với Chiến lược phát triển đến năm 2030: Điểm tựa an sinh, động lực phát triển bền vững

Tóm tắt: Ngân hàng Chính sách xã hội (NHCSXH) giữ vai trò then chốt trong việc triển khai các chính sách an sinh xã hội của Đảng và Nhà nước, đặc biệt trong bối cảnh kinh tế - xã hội có nhiều biến động sau đại dịch Covid-19. Chiến lược phát triển NHCSXH đến năm 2030, được Thủ tướng Chính phủ phê duyệt, đặt mục tiêu củng cố tổ chức, nâng cao năng lực hoạt động, mở rộng tín dụng chính sách và bảo đảm tính bền vững của hệ thống. Bài viết đánh giá thực trạng giai đoạn 2021 - 2025, chỉ ra những tồn tại, hạn chế và đề xuất giải pháp nhằm thực hiện hiệu quả Chiến lược phát triển NHCSXH đến năm 2030.

Từ khóa: NHCSXH, Chiến lược phát triển NHCSXH, tín dụng chính sách.

VIETNAM BANK FOR SOCIAL POLICIES WITH THE DEVELOPMENT STRATEGY TO 2030: A PILLAR OF SOCIAL SECURITY AND A DRIVER OF SUSTAINABLE GROWTH

Abstract: The Vietnam Bank for Social Policies (VBSP) plays a pivotal role in implementing the Party and State’s social welfare policies, particularly amid the socio-economic fluctuations following the Covid-19 pandemic. VBSP Development Strategy to 2030, approved by the Prime Minister, aims to strengthen organizational capacity, enhance operational efficiency, expand policy credit programs, and ensure system sustainability. The article assesses the current situation during the 2021 - 2025 period, identifies shortcomings and limitations, and proposes solutions to effectively implement VBSP Development Strategy to 2030.

Keywords: VBSP, VBSP development strategy, policy credit.

1. Đặt vấn đề

Giai đoạn 2021 đến quý III/2025 diễn ra trong bối cảnh kinh tế, xã hội có nhiều biến động. Đại dịch Covid-19 kéo dài đến năm 2022 đã ảnh hưởng nghiêm trọng đến đời sống người dân, đặc biệt là nhóm yếu thế, hộ nghèo và lao động phi chính thức. Song song với đó, quá trình phục hồi kinh tế sau đại dịch đặt ra nhu cầu lớn về nguồn vốn phục vụ sản xuất, tạo việc làm và đảm bảo an sinh xã hội.

Trong bối cảnh đó, NHCSXH được giao trọng trách then chốt trong việc triển khai nguồn vốn tín dụng chính sách đến tận hộ gia đình, thôn bản, góp phần ổn định đời sống Nhân dân và phục hồi sản xuất.

Ngày 04/01/2023, Thủ tướng Chính phủ ban hành Quyết định số 05/QĐ-TTg phê duyệt Chiến lược phát triển NHCSXH đến năm 2030. Theo đó, Đảng và Chính phủ xác định tín dụng chính sách xã hội là một giải pháp quan trọng để thực hiện các chủ trương, chính sách, mục tiêu, nhiệm vụ về tăng trưởng kinh tế gắn với công bằng xã hội; đồng thời góp phần thực hiện hiệu quả các chương trình mục tiêu quốc gia và thúc đẩy phát triển kinh tế, xã hội bền vững.

Chiến lược cũng nhấn mạnh yêu cầu duy trì và phát huy hiệu lực, hiệu quả của mô hình tổ chức cùng phương thức quản lý vốn tín dụng chính sách xã hội đặc thù, phù hợp với thực tiễn Việt Nam; tập trung, thống nhất chức năng tín dụng chính sách từ các ngân hàng thương mại về NHCSXH; nâng cao năng lực hoạt động để NHCSXH phát triển ổn định, bền vững và đảm đương tốt nhiệm vụ tín dụng chính sách xã hội.

Quyết định nêu rõ mục tiêu tổng quát là phát triển NHCSXH thành một tổ chức có khả năng tự chủ, hoạt động ổn định và phát triển lâu dài, đồng thời duy trì vai trò định chế tài chính công thực hiện các chính sách xã hội của Chính phủ, tập trung vào những lĩnh vực mà các tổ chức tài chính hoạt động theo cơ chế thị trường không thể hoặc chỉ đáp ứng một phần. Nhà nước sẽ tiếp tục tập trung nguồn lực cho NHCSXH nhằm triển khai hiệu quả các chương trình tín dụng chính sách xã hội, phù hợp với các chương trình mục tiêu quốc gia và Chiến lược phát triển kinh tế, xã hội của đất nước.

Mục tiêu cụ thể của Chiến lược như sau:

Thứ nhất, thực hiện có hiệu quả mô hình tổ chức và phương thức quản lý tín dụng chính sách đặc thù của NHCSXH.

Thứ hai, tăng cường nguồn lực cho NHCSXH để thực hiện các chương trình tín dụng chính sách. Trong đó: (i) Tăng trưởng vốn tín dụng đầu tư phát triển của Nhà nước bình quân hằng năm khoảng 10%; (ii) Cơ cấu nguồn vốn theo hướng ổn định, bền vững, hằng năm tăng dần tỉ trọng nguồn vốn có nguồn gốc từ ngân sách nhà nước và nguồn vốn từ phát hành trái phiếu NHCSXH được Chính phủ bảo lãnh.

Thứ ba, thực hiện tốt các chương trình tín dụng chính sách xã hội được Chính phủ giao và các chương trình tín dụng do các địa phương, tổ chức, đơn vị giao vốn ủy thác; 100% người nghèo và các đối tượng chính sách khác có nhu cầu, đủ điều kiện đều được tiếp cận các sản phẩm, dịch vụ tài chính do NHCSXH cung cấp.

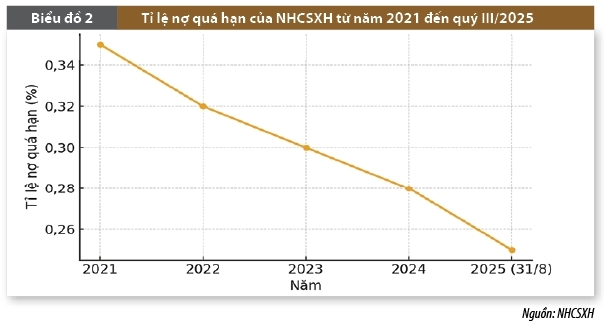

Thứ tư, tỉ lệ nợ quá hạn dưới 2% tổng dư nợ.

Thứ năm, tăng cường sự lãnh đạo của Đảng đối với tín dụng chính sách xã hội: Hằng năm, ngân sách địa phương ủy thác nguồn vốn để cho vay người nghèo và các đối tượng chính sách khác chiếm khoảng 15% - 20% tăng trưởng dư nợ tín dụng chung của NHCSXH. Mặt trận Tổ quốc Việt Nam và các tổ chức chính trị - xã hội thực hiện vai trò giám sát, phản biện xã hội.

Thứ sáu, xây dựng nguồn nhân lực chất lượng cao, có đạo đức nghề nghiệp, có đầy đủ kĩ năng nhằm đáp ứng tốt nhu cầu nhiệm vụ.

Thứ bảy, hoàn thiện và nâng cao chất lượng, hiệu lực hệ thống kiểm tra, giám sát nhằm đảm bảo an toàn và hiệu quả hoạt động tín dụng chính sách xã hội.

Thứ tám, ứng dụng mạnh mẽ công nghệ thông tin, hiện đại hóa ngân hàng. Phát triển hệ thống công nghệ thông tin đảm bảo an ninh, an toàn, bảo mật. Xây dựng nền tảng ngân hàng số, đa dạng hóa sản phẩm, phát triển các loại hình dịch vụ phù hợp, hiện đại hóa công tác quản trị điều hành của NHCSXH nhằm phục vụ tốt hơn các đối tượng chính sách, góp phần thực hiện Chương trình Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030 (ban hành kèm theo Quyết định số 749/QĐ-TTg ngày 03/6/2020 của Thủ tướng Chính phủ) và Chiến lược phát triển công nghệ thông tin ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 (ban hành kèm theo Quyết định số 2655/QĐ-NHNN ngày 26/12/2019 của Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN)).

2. Đánh giá việc thực hiện Chiến lược phát triển NHCSXH đến năm 2030, giai đoạn 2021 - 2025

Để thực hiện các mục tiêu của Chiến lược, NHCSXH đã bám sát chỉ đạo của Ban Bí thư, Chính phủ, Thủ tướng Chính phủ, NHNN, Hội đồng quản trị NHCSXH triển khai thực hiện tốt nhiệm vụ chính trị được Đảng và Nhà nước giao.

NHCSXH đã không ngừng nâng cao hiệu lực, hiệu quả mô hình tổ chức, phương thức quản lý tín dụng đặc thù, sáng tạo, phù hợp với thực tiễn của Việt Nam; phát huy được vai trò lãnh đạo của Đảng, quản lý của Nhà nước, sự phối hợp đồng bộ cả hệ thống chính trị; đồng thời, huy động được sức mạnh tổng hợp của người dân trong tham gia quản lý, giám sát và tổ chức triển khai nhanh chóng, kịp thời, hiệu quả các chính sách tín dụng ưu đãi của Nhà nước đến người nghèo và các đối tượng chính sách khác.

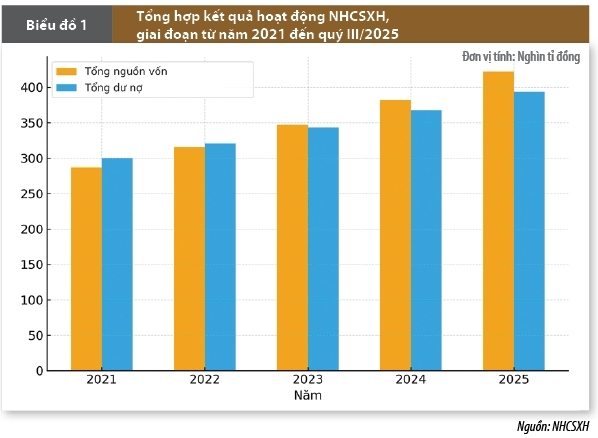

Tính đến ngày 31/8/2025, tổng nguồn vốn của NHCSXH đạt 422.183 tỉ đồng, tăng 40.025 tỉ đồng so với cuối năm 2024 (tương đương tăng 10,5%). Trong đó: (i) Vốn nhận từ ngân sách Nhà nước đạt 50.852 tỉ đồng, chiếm 12% tổng nguồn vốn; (ii) Vốn huy động từ dân cư và tổ chức kinh tế đạt 272.625 tỉ đồng, tăng 16.428 tỉ đồng, chiếm 64,6% tổng nguồn vốn; (iii) Vốn ủy thác từ ngân sách địa phương đạt 63.049 tỉ đồng, tăng 12.368 tỉ đồng, chiếm 14,9% tổng nguồn vốn; (iv) Vốn vay theo chỉ đạo của Thủ tướng Chính phủ đạt 9.184 tỉ đồng, chiếm 2,2% tổng nguồn vốn; (v) Các nguồn vốn khác đạt 26.474 tỉ đồng, tăng 5.635 tỉ đồng, chiếm 6,3% tổng nguồn vốn.

Các chương trình tín dụng chính sách ngày càng được mở rộng, đồng thời NHCSXH chú trọng nghiên cứu, phát triển các sản phẩm, dịch vụ tài chính đáp ứng nhu cầu của người dân và doanh nghiệp. Những nỗ lực này đã thúc đẩy hoạt động tín dụng chính sách phát triển mạnh mẽ, tạo điều kiện cho người nghèo, nhóm yếu thế tiếp cận nguồn vốn ưu đãi nhằm giải quyết các nhu cầu thiết yếu trong cuộc sống và phát triển sản xuất, kinh doanh.

Các đối tượng thụ hưởng của NHCSXH - từ hộ nghèo, học sinh, sinh viên, dân tộc thiểu số đến các doanh nghiệp, hợp tác xã tại khu vực nông thôn, vùng sâu, vùng xa đều được tiếp cận vốn vay thông qua 26 chương trình tín dụng ưu đãi, cơ bản đáp ứng nhu cầu đa dạng của người dân.

Tính đến ngày 31/8/2025, tổng dư nợ tín dụng chính sách đạt 394.116 tỉ đồng, tăng 26.483 tỉ đồng (tương đương 7,2%) so với cuối năm 2024, với hơn 6,75 triệu khách hàng còn dư nợ. Trong đó: Dư nợ nguồn vốn cân đối từ Trung ương đạt 333.290 tỉ đồng, tăng 14.841 tỉ đồng (+4,7%) so với năm 2024; dư nợ nguồn vốn cân đối từ ngân sách địa phương ủy thác qua NHCSXH đạt 60.826 tỉ đồng, tăng 11.642 tỉ đồng (+23,7%) so với năm 2024. (Biểu đồ 1)

|

Hiện nay, NHCSXH đang quản lý trên 6,7 triệu hộ gia đình còn dư nợ, bao gồm hộ nghèo, hộ cận nghèo, hộ mới thoát nghèo, hộ đồng bào dân tộc thiểu số, học sinh, sinh viên, người lao động đi làm việc ở nước ngoài, hộ vay xây dựng nhà ở xã hội.

Tín dụng chính sách đã lan tỏa mạnh mẽ trên phạm vi cả nước với hơn 10.400 điểm giao dịch xã, phường, triển khai theo phương thức “giao dịch tại nhà, giải ngân và thu nợ tại xã” - một đặc trưng riêng có, thể hiện thế mạnh nổi bật mà không tổ chức tín dụng hay tổ chức tài chính vi mô nào khác có được.

Các chương trình cho vay chủ lực đều duy trì dư nợ cao, phản ánh rõ hiệu quả và phạm vi bao phủ rộng của tín dụng chính sách. Tính đến ngày 31/8/2025, chương trình cho vay hộ nghèo có dư nợ 32.805 tỉ đồng; cho vay hộ cận nghèo đạt 39.398 tỉ đồng; cho vay hộ mới thoát nghèo đạt 46.048 tỉ đồng; cho vay học sinh, sinh viên có hoàn cảnh khó khăn đạt 20.875 tỉ đồng; chương trình cho vay nước sạch và vệ sinh môi trường nông thôn đạt 72.875 tỉ đồng; cho vay giải quyết việc làm là 125.897 tỉ đồng.

Các chương trình tín dụng chính sách đã góp phần trực tiếp giúp hàng triệu hộ nghèo, cận nghèo, hộ mới thoát nghèo và các đối tượng chính sách khác tiếp cận nguồn vốn ưu đãi để đầu tư sản xuất, chăn nuôi, học tập, xây dựng công trình nước sạch - vệ sinh, tạo việc làm và cải thiện chất lượng cuộc sống.

Điểm nổi bật trong hoạt động của NHCSXH là luôn duy trì chất lượng tín dụng ổn định, bảo đảm an toàn. NHCSXH cùng các tổ chức chính trị - xã hội nhận ủy thác và chính quyền địa phương, luôn chú trọng củng cố, nâng cao chất lượng tín dụng thông qua việc chỉ đạo thực hiện đồng bộ, quyết liệt nhiều giải pháp như tăng cường công tác kiểm tra, giám sát; củng cố, kiện toàn, nâng cao chất lượng hoạt động các Tổ Tiết kiệm và vay vốn (TK&VV) tại cơ sở; chủ động phân tích, đánh giá chất lượng tín dụng tại các đơn vị trực thuộc; thành lập tổ thu nợ tại những địa bàn có tỉ lệ nợ quá hạn cao, khó thu; đồng thời rà soát và đề nghị xử lý kịp thời các khoản nợ rủi ro do nguyên nhân khách quan. Song song đó, NHCSXH đẩy mạnh công tác tuyên truyền, nâng cao ý thức “có vay, có trả” trong người dân; thường xuyên kiểm tra, đôn đốc, thu hồi các khoản nợ quá hạn, qua đó không ngừng nâng cao chất lượng tín dụng chính sách xã hội.

Tính đến ngày 31/8/2025, tổng nợ quá hạn và nợ khoanh toàn hệ thống là 2.150 tỉ đồng, chiếm 0,55% tổng dư nợ. Trong đó: Nợ quá hạn là 989 tỉ đồng, tương đương 0,25% tổng dư nợ; nợ khoanh là 1.160 tỉ đồng, chiếm 0,30% tổng dư nợ. So với ngưỡng dưới 2% được xác định trong Chiến lược phát triển NHCSXH đến năm 2030, tỉ lệ nợ quá hạn của NHCSXH thấp hơn nhiều, cho thấy hiệu quả vượt trội trong công tác quản trị rủi ro và năng lực phối hợp, giám sát chặt chẽ tại cơ sở. (Biểu đồ 2)

|

Một điểm nhấn nổi bật trong giai đoạn này là NHCSXH đã đẩy mạnh chuyển đổi số, từng bước nâng cao nhận thức, đổi mới tư duy về phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số trong toàn hệ thống. Cụ thể, NHCSXH đã xây dựng và quản trị chuyên mục “Ngân hàng số” trên website nhằm truyền thông các hoạt động, kết quả và tiến trình chuyển đổi số. Đồng thời, xây dựng và phát triển ứng dụng Giáo dục tài chính “NHCSXH-GDTC” trên điện thoại di động để cung cấp thông tin cho khách hàng về các chương trình tín dụng chính sách xã hội, quy trình, thủ tục vay vốn, mô hình vay vốn hiệu quả, cũng như kiến thức tài chính cá nhân và hộ gia đình, hỗ trợ người dân nâng cao năng lực quản lý tài chính và phát triển sản xuất, kinh doanh.

Cùng với đó, NHCSXH tăng cường đầu tư và hoàn thiện hạ tầng kỹ thuật, đáp ứng yêu cầu phát triển khoa học, công nghệ, đổi mới sáng tạo và chuyển đổi số thông qua việc triển khai hàng loạt dự án như: Đầu tư hệ thống quản trị danh mục và người sử dụng, hạ tầng hệ thống Mobile Banking, hạ tầng triển khai giải pháp FacePay, nâng cấp phiên bản hệ thống Intellect Core Banking, phát triển hệ thống báo cáo trực tuyến kết nối với hệ thống SIMO của NHNN, phối hợp với Viettel nghiên cứu và triển khai giải pháp thực hiện hợp đồng ký quỹ điện tử, hợp tác với MasterCard phát triển dịch vụ công nghệ số.

Ngoài ra, NHCSXH còn triển khai Dự án “Thúc đẩy tài chính toàn diện và phát triển kinh tế hợp tác trong nền kinh tế số ở Việt Nam”, tập trung nâng cấp nền tảng công nghệ, thư viện điện tử và tích hợp Chương trình giáo dục An toàn số cho khách hàng thông qua hệ thống đào tạo trực tuyến (LMS) trên ứng dụng Quản lý tín dụng chính sách.

Bên cạnh đó, NHCSXH tiếp tục hoàn thiện hạ tầng công nghệ thông tin, kết nối hệ thống thanh toán với Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS) và Công ty Cổ phần Giải pháp Thanh toán Việt Nam (VNPAY), tạo nền tảng quan trọng cho việc mở rộng các kênh giao dịch điện tử và thúc đẩy thanh toán không dùng tiền mặt; thí điểm triển khai các dịch vụ ngân hàng số dành cho khách hàng chính sách, góp phần nâng cao khả năng tiếp cận dịch vụ tài chính hiện đại. Đặc biệt, NHCSXH ứng dụng công nghệ quản lý dữ liệu tập trung nhằm tăng cường hiệu quả kiểm tra, giám sát và quản trị rủi ro. Những nỗ lực này không chỉ nâng cao tính minh bạch, giảm chi phí giao dịch, mà còn mở rộng cơ hội tiếp cận tài chính toàn diện cho người nghèo, nhất là tại khu vực nông thôn, vùng sâu, vùng xa.

3. Một số khó khăn, hạn chế đối với hoạt động tín dụng chính sách

Bên cạnh những kết quả tích cực đã đạt được, hoạt động tín dụng chính sách vẫn đang đối mặt với một số khó khăn và hạn chế như:

Thứ nhất, cơ chế, chính sách liên quan đến tín dụng chính sách tuy đã được thường xuyên nghiên cứu, sửa đổi, bổ sung, nhưng vẫn chưa theo kịp sự thay đổi liên tục về mục tiêu, định hướng phát triển kinh tế - xã hội và các chương trình mục tiêu quốc gia trong từng giai đoạn.

Thứ hai, năng lực tài chính của NHCSXH còn hạn chế so với nhu cầu của người dân. Cơ cấu nguồn vốn chưa thực sự hợp lý khi nguồn vốn ngắn hạn chiếm tỉ trọng lớn, thiếu tính ổn định, trong khi nguồn vốn ủy thác từ ngân sách địa phương còn hạn chế. Ở một số địa phương sau khi sáp nhập đơn vị hành chính, việc bố trí vốn ủy thác gặp nhiều khó khăn, ảnh hưởng đến khả năng mở rộng tín dụng chính sách.

Thứ ba, các sản phẩm, dịch vụ tài chính cung cấp cho người nghèo, các đối tượng chính sách, doanh nghiệp nhỏ và vừa chưa đa dạng, phần lớn là sản phẩm cho vay khách hàng cá nhân, sản phẩm cho vay đối với khách hàng là doanh nghiệp ở vùng khó khăn còn hạn chế.

Thứ tư, hạ tầng công nghệ thông tin cơ bản được áp dụng nhưng chưa đồng bộ, nhất là tại khu vực nông thôn, vùng sâu, vùng xa, dẫn đến chưa đáp ứng được yêu cầu phát triển công nghệ thông tin của ngành Ngân hàng cũng như Chiến lược chuyển đổi số quốc gia.

4. Nhiệm vụ và giải pháp chủ yếu thực hiện Chiến lược phát triển NHCSXH giai đoạn 2026 - 2030

Trên cơ sở những kết quả đạt được và một số khó khăn, hạn chế đã được chỉ ra, giai đoạn 2026 - 2030, NHCSXH cần tập trung triển khai đồng bộ các nhiệm vụ và giải pháp chủ yếu nhằm thực hiện hiệu quả Chiến lược phát triển đến năm 2030, hướng tới mục tiêu phát triển ổn định, bền vững và bao trùm.

Thứ nhất, tăng cường sự lãnh đạo của Đảng đối với tín dụng chính sách xã hội. NHCSXH tiếp tục tổ chức nghiên cứu, phổ biến và quán triệt sâu rộng nội dung Chỉ thị số 40-CT/TW ngày 22/11/2014 của Ban Bí thư về tăng cường sự lãnh đạo của Đảng đối với tín dụng chính sách xã hội và Kết luận số 06-KL/TW ngày 10/6/2021 của Ban Bí thư về tiếp tục thực hiện Chỉ thị số 40-CT/TW đến 100% tổ chức, cơ sở đảng, nhằm nâng cao nhận thức của cán bộ, đảng viên và Nhân dân về vị trí, vai trò của tín dụng chính sách xã hội trong phát triển kinh tế - xã hội và bảo đảm an sinh. Chủ động tham mưu, đề xuất với Chính phủ, Thủ tướng Chính phủ, các bộ, ngành Trung ương, cấp ủy và chính quyền địa phương các cấp, đồng thời phối hợp chặt chẽ với các tổ chức chính trị - xã hội nhận ủy thác trong việc tổ chức triển khai thực hiện Chỉ thị số 40-CT/TW và Kết luận số 06-KL/TW của Ban Bí thư. Bên cạnh đó, cần phát huy vai trò và trách nhiệm giám sát, phản biện xã hội của Ủy ban Mặt trận Tổ quốc Việt Nam, các tổ chức chính trị - xã hội, nhằm bảo đảm hoạt động tín dụng chính sách xã hội được triển khai minh bạch, hiệu quả, đúng đối tượng, góp phần củng cố niềm tin và đồng thuận trong toàn xã hội.

Thứ hai, hoàn thiện khuôn khổ pháp lý, cơ chế, chính sách và các quy định liên quan đến tổ chức, hoạt động tín dụng chính sách xã hội của NHCSXH.

Đồng thời, cần tập trung rà soát, sửa đổi, bổ sung và hoàn thiện hệ thống văn bản quy phạm pháp luật; kịp thời ban hành các cơ chế, chính sách phù hợp nhằm huy động, quản lý và sử dụng hiệu quả nguồn lực tín dụng chính sách xã hội. Qua đó, tạo điều kiện để NHCSXH mở rộng huy động nguồn lực từ các cá nhân, tổ chức và toàn xã hội, cũng như từng bước mở rộng đối tượng được vay vốn, nâng mức cho vay và thời hạn cho vay phù hợp với mục tiêu của các chương trình mục tiêu quốc gia và định hướng phát triển kinh tế - xã hội của đất nước.

Cụ thể, cần rà soát, nghiên cứu, đề xuất sửa đổi, bổ sung các văn bản quy phạm pháp luật, cơ chế, chính sách liên quan đến tín dụng chính sách xã hội; hoàn thiện chính sách tín dụng ưu đãi đối với người nghèo và các đối tượng chính sách khác phù hợp với yêu cầu của từng giai đoạn. NHCSXH cần nghiên cứu, xây dựng Nghị định về tổ chức và hoạt động của NHCSXH; sửa đổi, bổ sung chính sách tín dụng đối với người nghèo và các đối tượng chính sách khác theo Nghị định số 78/2002/NĐ-CP ngày 04/10/2002 của Chính phủ về tín dụng đối với người nghèo và các đối tượng chính sách khác; đồng thời hoàn thiện cơ chế xử lý nợ rủi ro và cơ chế quản lý tài chính đối với NHCSXH.

Song song đó, rà soát, sửa đổi, bổ sung và ban hành các cơ chế, chính sách mới nhằm tạo hành lang pháp lý thuận lợi cho hoạt động huy động vốn của NHCSXH, trên cơ sở điều chỉnh, hoàn thiện một số quy định pháp luật hiện hành để tăng cường khả năng huy động vốn phục vụ tín dụng chính sách xã hội.

Thứ ba, tập trung nguồn lực cho NHCSXH nhằm thực hiện hiệu quả các chương trình tín dụng chính sách xã hội. Tập trung nguồn lực của Nhà nước để triển khai hiệu quả các chương trình tín dụng chính sách xã hội, gắn với việc thực hiện các chương trình mục tiêu quốc gia và bảo đảm thắng lợi Nghị quyết Đại hội XIII của Đảng. Việc bố trí nguồn vốn phải được thực hiện đầy đủ, kịp thời trong kế hoạch đầu tư công trung hạn và hằng năm, trình cấp có thẩm quyền phê duyệt theo quy định của Luật Ngân sách Nhà nước và Luật Đầu tư công. Vốn điều lệ của NHCSXH được bổ sung hằng năm, tương ứng với tốc độ tăng trưởng tín dụng do Thủ tướng Chính phủ giao.

Các nguồn vốn tín dụng chính sách có nguồn gốc từ ngân sách nhà nước, vốn từ thiện và các nguồn vốn hợp pháp khác cần được tập trung thống nhất vào NHCSXH để quản lý và sử dụng hiệu quả. Phấn đấu đến năm 2030, nguồn vốn ngân sách nhà nước cấp chiếm khoảng 30% tổng nguồn vốn của NHCSXH.

Bên cạnh đó, cần cân đối và ưu tiên bố trí nguồn ngân sách địa phương ủy thác sang NHCSXH để bổ sung vốn cho người nghèo và các đối tượng chính sách khác vay vốn. Mục tiêu đến năm 2030, nguồn vốn ủy thác từ ngân sách địa phương chiếm khoảng 15% tổng nguồn vốn. Duy trì số dư tiền gửi bằng 2% số dư nguồn vốn huy động bằng đồng Việt Nam tại thời điểm ngày 31/12 năm trước của các tổ chức tín dụng Nhà nước gửi tại NHCSXH, đồng thời nghiên cứu, đề xuất cấp có thẩm quyền nâng hạn mức phát hành trái phiếu được Chính phủ bảo lãnh. Phấn đấu đến năm 2030, nguồn vốn từ phát hành trái phiếu NHCSXH được Chính phủ bảo lãnh chiếm khoảng 30% tổng nguồn vốn.

Cùng với đó, NHCSXH cần duy trì hoạt động trên thị trường liên ngân hàng, tham gia thị trường mở để đa dạng hóa hoạt động huy động và sử dụng vốn; đồng thời tăng cường huy động nguồn vốn trên thị trường thông qua phát hành giấy tờ có giá, huy động tiền gửi và tiền vay từ các tổ chức, cá nhân trong và ngoài nước, phù hợp với quy định pháp luật.

Ngoài ra, cần đẩy mạnh cuộc vận động “Vì người nghèo” tới các tổ chức xã hội, doanh nghiệp và cá nhân nhằm huy động thêm nguồn lực cho tín dụng chính sách xã hội, đồng thời khuyến khích các tổ chức tài chính, tập đoàn kinh tế tham gia đóng góp, ủy thác vốn vào hoạt động tín dụng chính sách.

Thứ tư, triển khai hiệu quả các chương trình tín dụng chính sách xã hội được giao. NHCSXH cần phối hợp chặt chẽ với chính quyền địa phương và các tổ chức chính trị - xã hội nhận ủy thác để tổ chức thực hiện hiệu quả các chương trình tín dụng chính sách, đáp ứng kịp thời nhu cầu vốn cho sản xuất, kinh doanh, tạo sinh kế, nâng cao đời sống cho người nghèo và các đối tượng chính sách khác. Qua đó, góp phần giảm nghèo bền vững, xây dựng nông thôn mới, phát triển kinh tế - xã hội vùng đồng bào dân tộc thiểu số, miền núi và bảo đảm an sinh xã hội.

Chủ động rà soát, đánh giá việc thực hiện các chính sách hiện hành để kịp thời đề xuất sửa đổi, bổ sung phù hợp với quy định pháp luật và thực tiễn hoạt động; đồng thời mở rộng chính sách tín dụng theo hướng tăng định mức, đa dạng hóa đối tượng vay, khuyến khích dự án sản xuất, kinh doanh tạo sinh kế cho người nghèo, đặc biệt là đồng bào dân tộc thiểu số.

Bên cạnh đó, cần phối hợp với các bộ, ngành và địa phương trong tổ chức thực hiện các chương trình mục tiêu quốc gia, lồng ghép hiệu quả tín dụng chính sách với hoạt động khuyến công, khuyến nông, khuyến lâm, khuyến ngư, hỗ trợ kỹ thuật, chuyển giao công nghệ và tiêu thụ sản phẩm. Song song, NHCSXH cần đẩy mạnh tuyên truyền, tập huấn kỹ năng tài chính, ngân hàng, hướng dẫn quản lý và sử dụng vốn vay hiệu quả, đồng thời khuyến khích người vay tham gia mô hình sản xuất, chuỗi liên kết và tổ hợp tác nhằm nâng cao hiệu quả sử dụng nguồn vốn tín dụng chính sách xã hội.

Thứ năm, duy trì và phát huy hiệu quả mô hình tổ chức, phương thức quản lý tín dụng chính sách đặc thù.

Phát huy vai trò của Hội đồng quản trị, Ban đại diện Hội đồng quản trị các cấp trong công tác tham mưu, hoạch định, chỉ đạo và giám sát thực hiện chính sách tín dụng ưu đãi, bảo đảm NHCSXH hoạt động hiệu quả, đúng định hướng. Nghiên cứu bổ sung đại diện Mặt trận Tổ quốc Việt Nam, các ban đảng và một số bộ, ngành liên quan tham gia Hội đồng quản trị.

Tăng cường vai trò của chính quyền cơ sở, đặc biệt là Chủ tịch Ủy ban nhân dân cấp xã và trưởng thôn, trong quản lý, giám sát và sử dụng nguồn vốn tín dụng chính sách; nâng cao trách nhiệm của các tổ chức chính trị - xã hội nhận ủy thác trong xác nhận, kiểm tra và hướng dẫn hộ vay sử dụng vốn hiệu quả. Thực hiện có hiệu quả công tác điều hành từ trung ương đến cơ sở, chủ động cụ thể hóa và triển khai thực hiện có hiệu quả các chương trình, kế hoạch, và các nhiệm vụ được giao. Tăng cường vai trò, trách nhiệm của Chủ tịch Ủy ban nhân dân cấp xã, sự tham gia, giám sát của trưởng cấp thôn trong việc quản lý nguồn vốn tín dụng trên địa bàn nhằm phát huy hiệu quả nguồn vốn, nâng cao chất lượng tín dụng chính sách xã hội.

Tổ chức chính trị - xã hội các cấp nâng cao vai trò trong việc thực hiện tín dụng chính sách xã hội, chất lượng hoạt động ủy thác, đảm bảo quản lý tốt hoạt động tín dụng chính sách xã hội, chú trọng làm tốt công tác nhận diện, xác nhận đối tượng vay vốn, kiểm tra, giám sát và hướng dẫn sử dụng vốn vay có hiệu quả. Nghiên cứu hoàn thiện quy trình nghiệp vụ ủy thác một số nội dung công việc trong quy trình nghiệp vụ tín dụng. Thường xuyên kiện toàn, củng cố Tổ TK&VV, nâng cao năng lực Ban quản lý Tổ theo phương châm “thấu hiểu lòng dân, tận tâm phục vụ”. Đẩy mạnh ứng dụng công nghệ thông tin, nâng cao chất lượng giao dịch tại Điểm giao dịch xã, đồng thời tăng cường tuyên truyền, công khai chính sách và kết quả thực hiện để phát huy vai trò giám sát của Nhân dân.

Thứ sáu, nâng cao chất lượng, hiệu lực và hiệu quả hoạt động của hệ thống kiểm tra, giám sát. Tăng cường công tác kiểm tra, giám sát của Hội đồng quản trị, Ban đại diện Hội đồng quản trị các cấp, phát huy vai trò của Ban Kiểm soát trong hoạt động của NHCSXH. Gắn hiệu quả kiểm toán và giám sát nội bộ với việc nâng cao khả năng cảnh báo sớm rủi ro tiềm ẩn, góp phần bảo đảm an toàn hoạt động toàn hệ thống.

Nâng cao vai trò, hiệu lực, hiệu quả hoạt động của hệ thống kiểm tra, giám sát; đảm bảo tính độc lập, phân định rõ chức năng, nhiệm vụ và phối hợp chặt chẽ giữa kiểm tra, kiểm soát và kiểm toán nội bộ; đổi mới phương pháp và kỹ năng kiểm tra, kiểm soát phù hợp với hoạt động của NHCSXH .

Phát huy vai trò giám sát của Mặt trận Tổ quốc Việt Nam và các tổ chức chính trị - xã hội, cùng vai trò chủ thể của người dân trong giám sát cộng đồng. Các tổ chức chính trị - xã hội nhận ủy thác cần tăng cường kiểm tra, giám sát tổ chức cấp dưới, nâng cao chất lượng giám sát việc sử dụng vốn vay và hoạt động của các Tổ TK&VV, góp phần bảo đảm nguồn vốn tín dụng chính sách được quản lý, sử dụng đúng mục đích và hiệu quả.

Thứ bảy, đa dạng hóa sản phẩm, dịch vụ theo hướng hiện đại, tiện ích và phù hợp với đối tượng khách hàng của NHCSXH. Tiếp tục nghiên cứu, phát triển các sản phẩm, dịch vụ tài chính đa dạng, có tính năng hiện đại, chi phí hợp lý, dễ sử dụng, đáp ứng nhu cầu và khả năng chi trả của khách hàng khu vực nông thôn, vùng sâu, vùng xa, người thu nhập thấp, người yếu thế, doanh nghiệp nhỏ, các hợp tác xã nhằm thực hiện hiệu quả Chiến lược tài chính toàn diện quốc gia được Thủ tướng Chính phủ phê duyệt, đồng thời phù hợp với định hướng hoạt động của NHCSXH.

Bên cạnh đó, cần tiêu chuẩn hóa quy trình cung cấp sản phẩm, dịch vụ trên cơ sở tuân thủ các quy định của Nhà nước và ngành Ngân hàng, bảo đảm phù hợp với hệ thống vận hành và đặc thù phục vụ của NHCSXH. Đồng thời, nâng cấp tính năng các sản phẩm, dịch vụ hiện có, tăng cường an ninh, an toàn trong hoạt động, qua đó tạo dựng niềm tin và bảo vệ quyền lợi người sử dụng.

Thứ tám, nâng cao năng lực tài chính, bảo đảm sự phát triển ổn định và bền vững của NHCSXH. Tập trung bố trí nguồn lực với cơ cấu hợp lý, tiết giảm chi phí đầu vào, hỗ trợ tốt hơn cho các đối tượng thụ hưởng và thực hiện hiệu quả các chương trình tín dụng chính sách xã hội. Phân bổ, sử dụng hiệu quả các nguồn lực tài chính, đẩy mạnh tiết kiệm chi phí, nâng cao năng suất lao động và hiệu quả quản trị.

Tiếp tục thực hiện cơ chế lãi suất ưu đãi linh hoạt, phù hợp với khả năng tài chính của Nhà nước và điều kiện của người vay trong từng giai đoạn. Mức độ ưu đãi về lãi suất được phân biệt theo nhóm đối tượng, giảm dần và từng bước thay thế bằng các hình thức ưu đãi về quy trình, thủ tục và điều kiện vay vốn. Trong đó, mức ưu đãi cao nhất dành cho hộ nghèo, đồng bào dân tộc thiểu số và vùng đặc biệt khó khăn; còn hộ cận nghèo, hộ ngoài diện nghèo được hưởng chính sách tín dụng ưu đãi với lãi suất tiệm cận thị trường.

NHCSXH cũng cần chú trọng phát triển hoạt động dịch vụ, đa dạng hóa nguồn thu nhằm tăng cường năng lực tài chính và tính tự chủ cho sự phát triển bền vững trong giai đoạn tới.

Thứ chín, chú trọng phát triển nguồn nhân lực chất lượng cao đáp ứng yêu cầu nhiệm vụ. Tuyển dụng, đào tạo và sử dụng nguồn nhân lực có trình độ, đáp ứng yêu cầu phát triển và ứng dụng khoa học, công nghệ, nâng cao chất lượng phục vụ khách hàng là đối tượng chính sách. Có chính sách thu hút và giữ chân nhân lực chất lượng cao, đặc biệt là cán bộ phù hợp với đặc thù tín dụng chính sách tại vùng sâu, vùng xa, vùng đồng bào dân tộc thiểu số và khu vực đặc biệt khó khăn.

Đẩy mạnh đào tạo, tập huấn nâng cao trình độ chuyên môn, đạo đức nghề nghiệp và kỹ năng ứng dụng công nghệ thông tin cho đội ngũ cán bộ, người lao động; khuyến khích phương thức làm việc hiện đại, chuyên nghiệp, hiệu quả. Đồng thời, chú trọng công tác quy hoạch, bồi dưỡng, bố trí, sắp xếp cán bộ có đủ trình độ, năng lực, uy tín và sức khỏe để đáp ứng yêu cầu nhiệm vụ. Ngoài ra, cần phối hợp tổ chức đào tạo, tập huấn cho cán bộ ủy thác và cán bộ Tổ TK&VV, giúp nâng cao kiến thức, kỹ năng triển khai tín dụng chính sách xã hội, bảo đảm hoạt động hiệu quả, an toàn và đúng đối tượng.

Thứ mười, nâng cao năng lực quản lý và xử lý nợ rủi ro. Xây dựng hệ thống chỉ tiêu nhận biết và cảnh báo sớm rủi ro tín dụng nhằm phòng ngừa, hạn chế rủi ro trong quá trình thực hiện các chương trình tín dụng chính sách xã hội. Hoàn thiện quy chế phân loại nợ, trích lập dự phòng và hướng dẫn xử lý rủi ro theo hướng chặt chẽ, minh bạch, phù hợp với từng đối tượng, bảo đảm đủ nguồn lực tài chính để xử lý nợ bị rủi ro. Thực hiện xử lý nợ kịp thời, chính xác, khách quan, tuân thủ đúng quy định pháp luật, nhằm hỗ trợ người vay tháo gỡ khó khăn, phục hồi sản xuất, tạo sinh kế và ổn định đời sống.

Mười một, đẩy mạnh ứng dụng công nghệ thông tin đáp ứng yêu cầu phát triển của NHCSXH.

Phát triển hệ thống công nghệ thông tin hiện đại, đáp ứng yêu cầu chuyển đổi số và hiện đại hóa ngành Ngân hàng, phù hợp với đặc thù hoạt động tín dụng chính sách xã hội. Tiếp tục đầu tư, nâng cấp hạ tầng công nghệ, nhằm đa dạng hóa sản phẩm, dịch vụ và nâng cao chất lượng hoạt động của NHCSXH. Triển khai các giải pháp đảm bảo an ninh, an toàn và bảo mật thông tin, duy trì hoạt động ổn định, liên tục của các hệ thống dữ liệu. Đồng thời, nâng cao chất lượng nguồn nhân lực công nghệ thông tin, đáp ứng yêu cầu phát triển và hỗ trợ hiệu quả cho quá trình chuyển đổi số toàn diện của NHCSXH.

Mười hai, tăng cường hợp tác quốc tế và nâng cao hiệu quả công tác truyền thông của NHCSXH; tiếp tục đơn giản hóa thủ tục hành chính.

Mở rộng quan hệ hợp tác quốc tế nhằm huy động các nguồn lực hợp pháp, nâng cao năng lực hoạt động và học hỏi kinh nghiệm quốc tế trong lĩnh vực tín dụng chính sách xã hội. Đồng thời, đẩy mạnh công tác truyền thông, nhất là tại vùng sâu, vùng xa, vùng đồng bào dân tộc thiểu số và khu vực đặc biệt khó khăn để truyền tải kịp thời, đầy đủ chủ trương, chính sách của Đảng và Nhà nước, góp phần tăng cường niềm tin của Nhân dân đối với Đảng và Chính phủ.

Tiếp tục rà soát, đơn giản hóa thủ tục hành chính, tạo điều kiện thuận lợi cho các đối tượng thụ hưởng chính sách khi giao dịch với NHCSXH, đồng thời, tăng cường kiểm tra, giám sát của các cơ quan quản lý nhà nước và của Nhân dân, bảo đảm hoạt động tín dụng chính sách xã hội minh bạch, hiệu quả và đúng mục tiêu.

NHCSXH được Ngân hàng Thế giới đánh giá là "đơn vị cung cấp dịch vụ tài chính vi mô lớn nhất Việt Nam và là một trong những ngân hàng cung cấp tài chính vi mô lớn nhất châu Á, là một trong số ít các mô hình thành công và bền vững trên thế giới. Hành trình phát triển của NHCSXH mang lại những kinh nghiệm và bài học quý giá cho Chính phủ các nước đang phát triển khác".

Tính đến ngày 31/8/2025, Chiến lược phát triển NHCSXH đến năm 2030 đã cơ bản hoàn thành các mục tiêu giai đoạn 2021 - 2025. Với nguồn vốn tăng trưởng ổn định, chất lượng tín dụng an toàn, cùng sự đồng hành của cấp ủy, chính quyền và các tổ chức chính trị - xã hội, NHCSXH tiếp tục khẳng định vị thế là “điểm tựa” an sinh xã hội.

Bước sang giai đoạn 2026 - 2030, NHCSXH không chỉ tiếp tục là kênh dẫn vốn hiệu quả cho người nghèo và các đối tượng yếu thế, mà còn đóng vai trò thúc đẩy phát triển kinh tế xanh, toàn diện và bền vững, góp phần hiện thực hóa mục tiêu “không để ai bị bỏ lại phía sau.”

Tài liệu tham khảo:

1. Quyết định số 05/QĐ-TTg ngày 04/01/2023 của Thủ tướng Chính phủ về việc phê duyệt Chiến lược phát triển NHCSXH đến năm 2030.

2. Báo cáo kết quả hoạt động của NHCSXH các năm (từ 2021 đến quý III/2025).

Tin bài khác

Hoạt động của hệ thống Quỹ tín dụng nhân dân: Cơ hội và triển vọng phát triển

Vai trò của ngành Ngân hàng trong kỷ nguyên mới

Tác động của cấu trúc nguồn vốn huy động đến khả năng sinh lời của các ngân hàng thương mại Việt Nam: Vai trò điều tiết của vốn chủ sở hữu

Tác động của tín dụng xanh đến hiệu quả kinh doanh của ngân hàng thương mại tại các quốc gia ASEAN

Khẩu vị rủi ro và rủi ro phá sản: Bằng chứng thống kê từ các ngân hàng thương mại Việt Nam

Ảnh hưởng của ngân hàng không chi nhánh đến niềm tin khách hàng tại Việt Nam

Phát triển sản phẩm, dịch vụ ngân hàng - tài chính tại Trung tâm tài chính quốc tế: Kinh nghiệm một số quốc gia châu Á và khuyến nghị cho Việt Nam

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Ổn định các cân đối lớn của nền kinh tế và hàm ý đối với điều hành chính sách tiền tệ năm 2026

Đề xuất triển khai cơ chế hành lang lãi suất tại Ngân hàng Nhà nước Việt Nam: Điều kiện và bước đi

Chuyển đổi mô hình điều hành chính sách tiền tệ: Kinh nghiệm một số quốc gia Đông Nam Á và bài học cho Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát