Chuyển đổi mô hình điều hành chính sách tiền tệ: Kinh nghiệm một số quốc gia Đông Nam Á và bài học cho Việt Nam

Tóm tắt: Quá trình chuyển đổi từ mô hình điều hành chính sách tiền tệ (CSTT) dựa trên kiểm soát các đại lượng tiền tệ sang mô hình điều hành theo giá, lấy lãi suất làm công cụ trung tâm, đã trở thành xu hướng phổ biến tại các nền kinh tế mới nổi và đang phát triển trong bối cảnh tự do hóa tài chính và hội nhập dòng vốn quốc tế. Thực tiễn cho thấy, mô hình điều hành theo lượng ngày càng bộc lộ những hạn chế về hiệu quả truyền dẫn CSTT và khả năng ứng phó linh hoạt trước các cú sốc vĩ mô, qua đó thúc đẩy các ngân hàng trung ương (NHTW) tái cấu trúc khuôn khổ điều hành theo hướng hiện đại hơn. Bài viết phân tích kinh nghiệm chuyển đổi tại Thái Lan, Indonesia và Philippines, tập trung vào cơ chế điều hành theo hành lang lãi suất. Kết quả cho thấy, thành công của quá trình này gắn liền với hai điều kiện nền tảng, bao gồm: (i) Khuôn khổ pháp lý xác lập rõ mục tiêu ưu tiên của CSTT nhằm tăng cường tính minh bạch và trách nhiệm giải trình; (ii) Mức độ độc lập đủ mạnh của NHTW trong việc lựa chọn và vận hành công cụ chính sách. Trên cơ sở đó, bài viết rút ra bài học kinh nghiệm và khuyến nghị chính sách nhằm hỗ trợ Việt Nam trong việc tiếp tục hoàn thiện khuôn khổ điều hành CSTT theo hướng lấy lãi suất làm công cụ trung tâm, phù hợp với điều kiện phát triển của thị trường tiền tệ trong nước.

Từ khóa: CSTT, lãi suất, NHTW, Việt Nam.

TRANSITION IN THE MONETARY POLICY OPERATING FRAMEWORK:

EXPERIENCES FROM SOME SOUTHEAST ASIAN COUNTRIES AND LESSONS FOR VIETNAM

Abstract: The transition from a monetary policy operating framework based on the control of monetary aggregates to a price-based framework that uses interest rates as the central policy instrument has become a prevailing trend among emerging and developing economies in the context of financial liberalization and increasing integration into international capital flows. In practice, quantity-based operating frameworks have increasingly revealed limitations in terms of monetary policy transmission effectiveness and flexibility in responding to macroeconomic shocks, thereby prompting central banks to restructure their policy frameworks toward more modern approaches. The article analyzes the transition experiences of Thailand, Indonesia, and the Philippines, focusing on the interest rate corridor-based operating framework. The findings indicate that the success of this transition is closely associated with two fundamental conditions, including: (i) A legal framework that clearly defines the priority objectives of monetary policy, thereby enhancing transparency and accountability; (ii) A sufficiently strong degree of central bank independence in the selection and implementation of policy instruments. On this basis, the article derives practical lessons and policy recommendations to assist Vietnam in further refining its monetary policy operating framework toward an interest rate-centered approach, ensuring consistency with the developmental conditions of the domestic money market.

Keywords: Monetary policy, interest rates, central bank, Vietnam.

1. Giới thiệu

Trong hơn ba thập kỷ qua, khuôn khổ điều hành CSTT của các NHTW trên thế giới đã trải qua sự chuyển đổi căn bản, từ mô hình kiểm soát các đại lượng tiền tệ sang mô hình định hướng trực tiếp lãi suất thị trường ngắn hạn. Sự chuyển dịch này phản ánh nhận thức ngày càng rõ nét về vai trò trung tâm của lãi suất, đặc biệt là lãi suất ngắn hạn trên thị trường tiền tệ, như là điểm khởi đầu then chốt của cơ chế truyền dẫn CSTT tới nền kinh tế thực trong bối cảnh tự do hóa tài chính và hội nhập quốc tế ngày càng sâu rộng.

Trong khuôn khổ điều hành theo giá, cơ chế hành lang lãi suất đã trở thành cấu phần vận hành cốt lõi của CSTT hiện đại. Về mặt lý thuyết, hành lang lãi suất tạo ra một khoảng dao động có kiểm soát cho lãi suất thị trường liên ngân hàng qua đêm, được giới hạn bởi lãi suất cho vay thường trực đóng vai trò là trần và lãi suất tiền gửi thường trực đóng vai trò là sàn. Khi thanh khoản hệ thống được điều tiết phù hợp, lãi suất thị trường có xu hướng dao động trong phạm vi hành lang và bám sát lãi suất chính sách mà NHTW mong muốn, qua đó tăng cường khả năng định hướng kỳ vọng và hiệu quả truyền dẫn CSTT.

Trên thực tế, cơ chế hành lang lãi suất đã được áp dụng rộng rãi dưới nhiều biến thể khác nhau tại hầu hết các NHTW hiện đại, từ các nền kinh tế phát triển như Hoa Kỳ, Khu vực đồng tiền chung châu Âu, Anh, Úc, New Zealand cho đến các nền kinh tế mới nổi, trong đó có nhiều quốc gia Đông Nam Á như Thái Lan, Indonesia và Philippines. Kinh nghiệm của các quốc gia này cho thấy, việc chuyển đổi thành công từ điều hành CSTT từ lượng sang theo giá không chỉ phụ thuộc vào lựa chọn công cụ lãi suất, mà còn gắn chặt với cải cách thể chế, phát triển thị trường tiền tệ và năng lực quản lý thanh khoản của NHTW.

Đối với Việt Nam, trong quá trình từng bước hiện đại hóa khuôn khổ điều hành CSTT, việc nghiên cứu một cách hệ thống và có chọn lọc kinh nghiệm quốc tế về cơ chế hành lang lãi suất có ý nghĩa đặc biệt quan trọng. Mặc dù Ngân hàng Nhà nước Việt Nam (NHNN) đã và đang sử dụng ngày càng linh hoạt các công cụ điều hành lãi suất và thanh khoản, song việc hình thành một khuôn khổ hành lang lãi suất rõ ràng, nhất quán và có mức độ thể chế hóa cao vẫn đặt ra nhiều thách thức trong bối cảnh thị trường tiền tệ còn đang phát triển và chịu tác động đáng kể từ các yếu tố mang tính cấu trúc. Trên cơ sở đó, bài nghiên cứu phân tích kinh nghiệm chuyển đổi mô hình điều hành CSTT từ lượng sang giá tại một số quốc gia Đông Nam Á, tập trung vào bốn nhóm yếu tố chính: (i) Khuôn khổ pháp lý và thể chế, bao gồm việc xác định mục tiêu CSTT, thẩm quyền sử dụng công cụ và mức độ độc lập của NHTW; (ii) Thiết kế hành lang lãi suất, thể hiện qua việc lựa chọn lãi suất chính sách, lãi suất trần - sàn và độ rộng của hành lang; (iii) Bộ công cụ điều tiết lãi suất và thanh khoản, bao gồm nghiệp vụ thị trường mở, các công cụ thường trực và cơ chế dự trữ bắt buộc; (iv) Cơ sở hạ tầng hỗ trợ, đặc biệt là hệ thống thanh toán giá trị lớn và khung tài sản bảo đảm. Từ đó, rút ra bài học kinh nghiệm có giá trị tham khảo cho Việt Nam.

2. Kinh nghiệm của một số quốc gia Đông Nam Á trong việc chuyển đổi điều hành CSTT từ lượng sang giá

2.1. Thái Lan

2.1.1. Bối cảnh và động lực chuyển đổi

Thái Lan là một trong những quốc gia Đông Nam Á chịu tác động nặng nề nhất từ cuộc khủng hoảng tài chính châu Á năm 1997 - 1998, và cũng là một trong những trường hợp điển hình về quá trình chuyển đổi căn bản khuôn khổ điều hành CSTT từ mô hình dựa trên kiểm soát khối lượng sang mô hình dựa trên lãi suất. Trước khủng hoảng, NHTW Thái Lan (Bank of Thailand - BOT) vận hành CSTT chủ yếu thông qua kiểm soát tăng trưởng tiền tệ và tín dụng, trong bối cảnh chế độ tỉ giá cố định và dòng vốn quốc tế ngày càng tự do. Trong khuôn khổ này, lãi suất chưa đóng vai trò là công cụ điều hành trung tâm, mà chủ yếu mang tính phản ứng đối với các biến động thanh khoản. Khủng hoảng tài chính năm 1997 đã làm sụp đổ chế độ tỉ giá cố định và bộc lộ rõ những hạn chế của mô hình điều hành theo lượng trong điều kiện hội nhập tài chính sâu rộng. Việc duy trì các chỉ tiêu tiền tệ trung gian trở nên không khả thi khi dòng vốn biến động mạnh và niềm tin thị trường suy giảm. Trong bối cảnh đó, Thái Lan buộc phải tái cấu trúc toàn diện khuôn khổ CSTT, với trọng tâm là chuyển sang điều hành theo giá, lấy lãi suất làm công cụ trung tâm nhằm ổn định kinh tế vĩ mô và khôi phục niềm tin thị trường (IMF, 2000).

2.1.2. Cải cách thể chế và chuyển sang khuôn khổ lạm phát mục tiêu

Tăng cường độc lập NHTW và minh bạch chính sách

Một trong những trụ cột quan trọng của quá trình chuyển đổi tại Thái Lan là cải cách thể chế nhằm tăng cường tính độc lập và trách nhiệm giải trình của BOT. Luật NHTW Thái Lan sửa đổi năm 2008 đã xác lập rõ mục tiêu ưu tiên của CSTT là ổn định giá cả, đồng thời thiết lập cơ chế ra quyết định thông qua Ủy ban Chính sách Tiền tệ (MPC) độc lập. Việc thể chế hóa vai trò của MPC giúp giảm thiểu ảnh hưởng chính trị ngắn hạn đối với CSTT và củng cố độ tin cậy của lãi suất chính sách (BOT, 2019). Song song với cải cách thể chế, BOT đẩy mạnh minh bạch hóa và truyền thông chính sách, bao gồm công bố biên bản họp MPC, báo cáo lạm phát định kỳ và định hướng chính sách trong trung hạn. Những yếu tố này đóng vai trò quan trọng trong việc neo giữ kỳ vọng thị trường, tạo điều kiện thuận lợi cho việc điều hành CSTT theo giá.

Áp dụng khuôn khổ lạm phát mục tiêu

Thái Lan chính thức áp dụng khuôn khổ lạm phát mục tiêu (Inflation Targeting Framework - ITF) từ tháng 5/2000, trở thành một trong những quốc gia đầu tiên trong khu vực triển khai khuôn khổ này sau khủng hoảng. Trong ITF, lãi suất được xác định là công cụ điều hành chủ đạo, trong khi các chỉ tiêu tiền tệ trung gian dần bị loại bỏ khỏi vai trò định hướng chính sách (BOT, 2000). Việc áp dụng ITF không chỉ phản ánh sự thay đổi về công cụ, mà còn là sự chuyển đổi về tư duy điều hành, trong đó lãi suất được sử dụng để định hướng kỳ vọng lạm phát và ổn định chu kỳ kinh tế, thay vì chỉ kiểm soát khối lượng tiền trong lưu thông như trong giai đoạn trước đây.

2.1.3. Thiết kế và vận hành cơ chế hành lang lãi suất

Trước năm 2007, BOT sử dụng lãi suất mua bán lại (RP) kỳ hạn 14 ngày làm lãi suất chính sách. Tuy nhiên, bối cảnh khủng hoảng tài chính toàn cầu năm 2007 khiến thanh khoản thị trường biến động theo từng giờ, làm cho kỳ hạn 14 ngày trở nên thiếu linh hoạt và không đủ khả năng phản ứng kịp thời trước các cú sốc, dẫn đến việc lãi suất thị trường thường xuyên lệch khỏi mục tiêu. Để giải quyết vấn đề này, BOT đã thực hiện chuyển đổi quan trọng: (i) Chuyển đổi lãi suất mục tiêu: Vào năm 2007, BOT đã thay đổi lãi suất chính sách từ lãi suất repo kỳ hạn 14 ngày sang lãi suất repo kỳ hạn 1 ngày. (ii) Thiết lập cơ chế hành lang: Đến tháng 02/2008, lãi suất chính sách được chuyển thành lãi suất mua lại song phương kỳ hạn 1 ngày (1-day bilateral repurchase rate) và BOT thiết lập cơ chế hành lang lãi suất với biên độ 50 điểm cơ bản (bps) quanh lãi suất chính sách.

Việc rút ngắn kỳ hạn neo và chuyển sang lãi suất qua đêm giúp BOT bơm/hút tiền hằng ngày chính xác hơn, qua đó định hướng lãi suất thị trường trong hành lang ngay cả khi thị trường tài chính toàn cầu đang biến động mạnh. Một đặc điểm nổi bật trong kinh nghiệm của Thái Lan là việc duy trì biên độ hành lang tương đối hẹp, phản ánh mục tiêu ưu tiên ổn định lãi suất thị trường ngắn hạn và tăng cường độ bám của lãi suất liên ngân hàng đối với lãi suất chính sách. Cách tiếp cận này giúp giảm biến động trên thị trường tiền tệ và nâng cao hiệu quả truyền dẫn chính sách, ngay cả trong bối cảnh thị trường tài chính chưa phát triển sâu như tại các nền kinh tế phát triển (Ngân hàng Thanh toán Quốc tế - BIS, 2019).

Về công cụ, BOT sử dụng nghiệp vụ thị trường mở làm công cụ trung tâm để điều tiết cung dự trữ, bảo đảm lãi suất thị trường giao dịch trong phạm vi hành lang. Việc quản lý chủ động các yếu tố tự chủ, bao gồm dòng vốn và các giao dịch với Chính phủ, giúp BOT hạn chế tình trạng dư thừa hoặc thiếu hụt thanh khoản kéo dài - yếu tố có thể làm suy yếu vai trò của hành lang lãi suất. Bên cạnh đó, cơ chế dự trữ bắt buộc tại Thái Lan được thiết kế linh hoạt, cho phép bình quân hóa trong kỳ, qua đó đóng vai trò như một bộ đệm giúp hấp thụ các cú sốc thanh khoản ngắn hạn và giảm áp lực can thiệp thường xuyên của NHTW (Quỹ Tiền tệ Quốc tế - IMF, 2018).

2.1.4. Điều chỉnh khuôn khổ trong các giai đoạn khủng hoảng

Kinh nghiệm của Thái Lan cho thấy, ngay cả khi đã chuyển đổi thành công sang điều hành theo giá, khuôn khổ CSTT vẫn cần được điều chỉnh linh hoạt để ứng phó với các cú sốc lớn. Giai đoạn khủng hoảng tài chính toàn cầu 2008 - 2009 và đặc biệt là trong đại dịch Covid-19, BOT cho phép thanh khoản dư thừa lớn hơn trong hệ thống ngân hàng, khiến lãi suất thị trường giao dịch gần mức sàn của hành lang. Trong những giai đoạn này, cơ chế hành lang lãi suất tại Thái Lan mang nhiều đặc điểm của mô hình hành lang lãi suất sàn (floor system), trong đó lãi suất tiền gửi tại NHTW đóng vai trò then chốt trong việc neo giữ lãi suất thị trường. Cách tiếp cận linh hoạt này cho thấy, điều hành theo giá không đồng nghĩa với việc cứng nhắc duy trì một mô hình duy nhất, mà đòi hỏi khả năng thích ứng với bối cảnh kinh tế - tài chính cụ thể (BIS, 2020).

2.2. Indonesia

2.2.1. Bối cảnh và động lực chuyển đổi

Indonesia là một trường hợp điển hình trong nhóm các nền kinh tế mới nổi ở Đông Nam Á thực hiện quá trình chuyển đổi từ điều hành CSTT theo lượng sang theo giá trong bối cảnh nền kinh tế chịu nhiều cú sốc vĩ mô, mức độ đô la hóa tương đối cao và thị trường tài chính chưa phát triển sâu. Trước khủng hoảng tài chính châu Á năm 1997 - 1998, NHTW Indonesia - Bank Indonesia (BI) chủ yếu điều hành CSTT thông qua các chỉ tiêu tiền tệ trung gian và kiểm soát tín dụng, đồng thời duy trì chế độ tỉ giá cố định hoặc bán cố định. Trong khuôn khổ này, lãi suất chưa đóng vai trò là công cụ điều hành trung tâm, mà chủ yếu mang tính chất hành chính và phản ứng thụ động trước các biến động thanh khoản.

Cuộc khủng hoảng tài chính châu Á đã bộc lộ rõ những hạn chế của mô hình điều hành theo lượng trong điều kiện tự do hóa tài chính và hội nhập dòng vốn. Sự đổ vỡ của chế độ tỉ giá, biến động mạnh của dòng vốn và suy giảm niềm tin thị trường khiến các chỉ tiêu tiền tệ mất vai trò định hướng, trong khi khả năng kiểm soát cung tiền của NHTW bị suy yếu đáng kể. Trong bối cảnh đó, Indonesia buộc phải tái cấu trúc toàn diện khuôn khổ điều hành CSTT, với trọng tâm là nâng cao vai trò của lãi suất và xây dựng một cơ chế điều hành phù hợp hơn với nền kinh tế mở (IMF, 2015).

Luật NHTW Indonesia năm 1999, sửa đổi năm 2004, đã đánh dấu bước ngoặt quan trọng khi xác lập mục tiêu ưu tiên của BI là ổn định giá trị đồng tiền, đồng thời tăng cường tính độc lập trong việc lựa chọn và sử dụng các công cụ CSTT. Đây được xem là nền tảng thể chế quan trọng cho quá trình chuyển đổi từ điều hành theo lượng sang theo giá tại Indonesia (BI, 2020).

2.2.2. Quá trình chuyển đổi khuôn khổ điều hành CSTT

Từ mục tiêu tiền tệ sang ITF

Sau khủng hoảng, Indonesia từng bước từ bỏ việc sử dụng các chỉ tiêu tiền tệ trung gian và chuyển sang ITF vào năm 2005. Trong khuôn khổ mới, lãi suất được xác định là công cụ điều hành chủ đạo, đóng vai trò trung tâm trong việc định hướng kỳ vọng lạm phát và truyền dẫn chính sách tiền tệ tới nền kinh tế thực (IMF, 2018).

Giai đoạn đầu áp dụng ITF, BI sử dụng BI Rate làm lãi suất chính sách. Tuy nhiên, BI Rate mang tính chất công bố định hướng nhiều hơn là một lãi suất giao dịch thực sự trên thị trường, dẫn đến độ bám của lãi suất thị trường ngắn hạn đối với lãi suất chính sách còn hạn chế. Nhận thức được hạn chế này, BI tiếp tục cải cách khuôn khổ điều hành theo hướng gắn chặt hơn lãi suất chính sách với các giao dịch thị trường tiền tệ.

Giới thiệu lãi suất repo đảo ngược 7 ngày và vai trò của hành lang lãi suất

Năm 2016, BI chính thức chuyển sang sử dụng lãi suất repo đảo ngược 7 ngày (7-day reverse repo rate) làm lãi suất chính sách. Đây là bước tiến quan trọng trong quá trình chuyển đổi sang điều hành theo giá, bởi lãi suất này gắn trực tiếp với các giao dịch repo có tài sản bảo đảm trên thị trường, qua đó tăng cường khả năng kiểm soát của NHTW đối với lãi suất thị trường ngắn hạn (BI, 2017).

Song song với việc thay đổi lãi suất chính sách, BI thiết lập và hoàn thiện cơ chế hành lang lãi suất, trong đó: Lãi suất cho vay thường trực (lending facility) đóng vai trò là trần; lãi suất tiền gửi thường trực (deposit facility) đóng vai trò là sàn; và lãi suất repo đảo ngược 7 ngày nằm ở trung tâm hành lang.

Ở giai đoạn đầu, biên độ hành lang tại Indonesia tương đối rộng, phản ánh mức độ biến động thanh khoản cao và độ sâu thị trường tiền tệ còn hạn chế. Cách tiếp cận này giúp thị trường có “không gian thích nghi”, đồng thời giảm áp lực phải can thiệp quá thường xuyên của NHTW (BIS, 2019).

2.2.3. Điều hành thanh khoản và vai trò của các công cụ hỗ trợ

Một đặc điểm nổi bật trong kinh nghiệm của Indonesia là sự kết hợp chặt chẽ giữa điều hành lãi suất và quản lý thanh khoản. BI sử dụng nghiệp vụ thị trường mở làm công cụ trung tâm để điều tiết cung dự trữ, trong khi các công cụ thường trực tạo ra giới hạn trần - sàn cho lãi suất thị trường. Bên cạnh đó, cơ chế dự trữ bắt buộc được thiết kế linh hoạt, cho phép bình quân hóa trong kỳ, qua đó giảm biến động nhu cầu dự trữ ngắn hạn của các ngân hàng thương mại (IMF, 2020).

Trong bối cảnh dòng vốn quốc tế biến động mạnh, BI cũng áp dụng các biện pháp quản lý thanh khoản bổ trợ, bao gồm phát hành tín phiếu NHTW và mở rộng danh mục tài sản đủ điều kiện làm tài sản bảo đảm. Những biện pháp này giúp củng cố hiệu quả vận hành của hành lang lãi suất, ngay cả khi thị trường tiền tệ chưa đạt mức phát triển cao như tại các nền kinh tế phát triển.

2.2.4. Ứng phó trong khủng hoảng và điều chỉnh khuôn khổ theo chu kỳ

Kinh nghiệm của Indonesia cho thấy, quá trình chuyển đổi từ điều hành theo lượng sang theo giá không phải là tuyến tính và đòi hỏi sự linh hoạt trong thiết kế khuôn khổ chính sách. Trong các giai đoạn khủng hoảng, đặc biệt là trong đại dịch Covid-19, BI đã cho phép thanh khoản dư thừa lớn hơn và chấp nhận việc lãi suất thị trường giao dịch gần mức sàn của hành lang. Cách tiếp cận này có nhiều điểm tương đồng với hệ thống hành lang sàn, trong đó lãi suất trả trên dự trữ đóng vai trò quan trọng hơn trong điều hành CSTT (BIS, 2020).

Việc linh hoạt điều chỉnh giữa các biến thể của hành lang lãi suất cho thấy, đối với một nền kinh tế mới nổi như Indonesia, mục tiêu ổn định hệ thống tài chính trong ngắn hạn có thể được ưu tiên hơn so với việc duy trì nghiêm ngặt một mô hình lý thuyết cố định.

2.3. Philippines

2.3.1. Bối cảnh và cơ sở thể chế của quá trình chuyển đổi

Philippines là một trong những nền kinh tế Đông Nam Á chuyển đổi tương đối sớm từ mô hình điều hành CSTT theo lượng sang theo giá, trong bối cảnh hệ thống tài chính có mức độ mở ngày càng cao và vai trò của thị trường tiền tệ trong phân bổ nguồn lực ngày càng gia tăng. Trước những năm 1990, NHTW Philippines (Bangko Sentral ng Pilipinas - BSP) chủ yếu sử dụng các công cụ kiểm soát tiền tệ mang tính số lượng, bao gồm hạn mức tín dụng, kiểm soát tăng trưởng cung tiền và tỉ lệ dự trữ bắt buộc cao, trong khi lãi suất chịu ảnh hưởng đáng kể từ các biện pháp hành chính.

Sự tự do hóa tài chính từng bước trong thập niên 1990, cùng với gia tăng biến động dòng vốn quốc tế, đã làm suy giảm hiệu quả của mô hình điều hành theo lượng. Các chỉ tiêu tiền tệ trung gian trở nên kém ổn định, trong khi lãi suất thị trường ngày càng phản ánh kỳ vọng lạm phát và rủi ro vĩ mô nhiều hơn là quyết định hành chính của NHTW. Trong bối cảnh đó, Philippines bắt đầu tái cấu trúc khuôn khổ điều hành CSTT, với trọng tâm là nâng cao vai trò của lãi suất và tăng cường tính thị trường trong điều hành (IMF, 2015).

Luật NHTW Philippines năm 1993 (New Central Bank Act), và đặc biệt là Luật NHTW sửa đổi năm 2019, đã đặt nền tảng thể chế quan trọng cho quá trình chuyển đổi này khi xác lập mục tiêu ưu tiên của BSP là ổn định giá cả, đồng thời tăng cường mức độ độc lập trong việc lựa chọn và sử dụng công cụ CSTT (BSP, 2020).

2.3.2. Chuyển đổi sang ITF và vai trò của lãi suất

Áp dụng ITF

Philippines chính thức áp dụng ITF từ năm 2002, trở thành một trong những quốc gia đầu tiên ở Đông Nam Á theo đuổi khuôn khổ này. Khi áp dụng ITF, lãi suất được xác định là công cụ điều hành trung tâm, đóng vai trò chủ yếu trong việc neo giữ kỳ vọng lạm phát và truyền dẫn CSTT tới nền kinh tế thực (BSP, 2018).

Giai đoạn đầu áp dụng ITF, BSP vẫn duy trì một số đặc điểm của mô hình điều hành theo lượng, thể hiện qua việc sử dụng tỉ lệ dự trữ bắt buộc cao và can thiệp trực tiếp vào thanh khoản nhằm ổn định lãi suất. Điều này phản ánh cách tiếp cận thận trọng của một nền kinh tế mới nổi, khi thị trường tiền tệ chưa phát triển đầy đủ và độ biến động thanh khoản còn lớn.

Lãi suất qua đêm và sự hình thành cơ chế hành lang lãi suất

Cùng với việc hoàn thiện ITF, BSP từng bước xây dựng cơ chế hành lang lãi suất, lấy lãi suất qua đêm trên thị trường liên ngân hàng làm điểm tựa cho điều hành CSTT. Hành lang lãi suất được thiết lập thông qua: (i) Lãi suất cho vay thường trực (standing lending facility) đóng vai trò là trần; (ii) Lãi suất tiền gửi thường trực (standing deposit facility) đóng vai trò là sàn; (iii) Lãi suất chính sách nằm ở trung tâm hành lang.

Một điểm đặc thù trong kinh nghiệm của Philippines là việc kết hợp chặt chẽ hành lang lãi suất với cơ chế dự trữ bắt buộc bình quân hóa. Cơ chế này giúp làm phẳng nhu cầu dự trữ của các ngân hàng thương mại trong kỳ, qua đó giảm biến động lãi suất ngắn hạn và hỗ trợ NHTW trong việc giữ lãi suất thị trường bám sát mục tiêu (IMF, 2018).

2.3.3. Điều hành thanh khoản và cải cách công cụ chính sách

Một trong những thách thức lớn nhất đối với Philippines trong quá trình chuyển đổi sang điều hành theo giá là tình trạng thanh khoản dư thừa kéo dài trong hệ thống ngân hàng, xuất phát từ dòng vốn vào ròng, thặng dư tài khoản vãng lai và mức độ phát triển chưa đồng đều của thị trường tài chính. Trong bối cảnh đó, nếu chỉ dựa vào nghiệp vụ thị trường mở truyền thống, việc kiểm soát lãi suất thị trường sẽ gặp nhiều hạn chế. Để khắc phục vấn đề này, BSP đã triển khai một loạt cải cách công cụ, trong đó đáng chú ý là: Mở rộng sử dụng các công cụ tiền gửi kỳ hạn và tín phiếu NHTW; điều chỉnh dần tỉ lệ dự trữ bắt buộc theo hướng giảm vai trò của công cụ mang tính “thuế” này; hoàn thiện khung tài sản bảo đảm để hỗ trợ các giao dịch thị trường mở.

Những cải cách này giúp BSP từng bước giảm phụ thuộc vào công cụ điều hành theo lượng, đồng thời nâng cao hiệu quả của cơ chế hành lang lãi suất trong việc định hướng lãi suất thị trường ngắn hạn (BIS, 2019).

2.3.4. Vận hành hành lang lãi suất trong các giai đoạn căng thẳng và khủng hoảng

Kinh nghiệm của Philippines cho thấy, quá trình chuyển đổi từ điều hành theo lượng sang theo giá không diễn ra một cách tuyến tính, mà đòi hỏi sự linh hoạt trong thiết kế và vận hành khuôn khổ chính sách. Trong các giai đoạn căng thẳng tài chính toàn cầu và đặc biệt là trong đại dịch Covid-19, BSP đã cho phép thanh khoản dư thừa lớn hơn trong hệ thống, khiến lãi suất thị trường giao dịch gần mức sàn của hành lang.

Trong những giai đoạn này, hành lang lãi suất tại Philippines có nhiều đặc điểm tiệm cận với mô hình hành lang sàn (floor system), trong đó lãi suất tiền gửi tại NHTW đóng vai trò then chốt trong việc neo giữ lãi suất thị trường. Cách tiếp cận này giúp BSP vừa duy trì được định hướng CSTT nới lỏng, vừa hạn chế biến động bất lợi trên thị trường tiền tệ trong bối cảnh bất định cao (BIS, 2020).

2.4. Một số kinh nghiệm rút ra

Từ kinh nghiệm của Thái Lan, Philippines và Indonesia, có thể rút ra một số bài học mang tính khái quát. Thứ nhất, việc áp dụng ITF và điều hành CSTT theo giá có thể được triển khai thành công ngay cả khi thị trường tiền tệ chưa phát triển sâu, với điều kiện NHTW thiết kế cơ chế hành lang lãi suất và công cụ hỗ trợ phù hợp. Thứ hai, cơ chế dự trữ bắt buộc bình quân hóa đóng vai trò quan trọng trong việc hỗ trợ vận hành hành lang lãi suất, đặc biệt trong giai đoạn đầu chuyển đổi. Thứ ba, sự linh hoạt trong điều hành thanh khoản và chấp nhận các biến thể của hành lang lãi suất trong khủng hoảng là yếu tố then chốt giúp duy trì hiệu quả CSTT.

Những kinh nghiệm này cung cấp cơ sở tham chiếu quan trọng cho các nền kinh tế mới nổi khác, trong đó có Việt Nam, trong quá trình tiếp tục hoàn thiện khuôn khổ điều hành CSTT theo hướng hiện đại, lấy lãi suất làm công cụ trung tâm.

3. Bài học chung và khuyến nghị chính sách cho Việt Nam

Từ kinh nghiệm chuyển đổi khuôn khổ điều hành CSTT của Thái Lan, Indonesia và Philippines, kết hợp với các nguyên tắc được IMF (2015) và nhiều nghiên cứu quốc tế đề xuất, có thể rút ra một số bài học kinh nghiệm chung mang tính hệ thống cho quá trình hoàn thiện khuôn khổ điều hành CSTT tại Việt Nam.

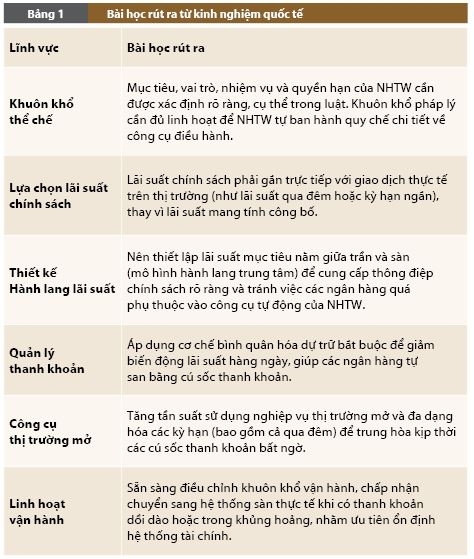

|

Nguồn: Tổng hợp của Nhóm nghiên cứu |

3.1. Bài học chung

Các bài học này bao quát từ phương diện thể chế, pháp lý cho đến thiết kế và vận hành các công cụ điều hành trên thị trường tiền tệ; được hệ thống hóa và tóm lược trong Bảng 1 theo từng lĩnh vực trọng tâm của khuôn khổ điều hành CSTT. (Bảng 1)

3.2. Khuyến nghị chính sách cho Việt Nam

Dựa trên kinh nghiệm chuyển đổi mô hình điều hành CSTT của một số quốc gia trong khu vực Đông Nam Á, đồng thời xuất phát từ yêu cầu tiếp tục hoàn thiện khuôn khổ điều hành theo giá, bài viết đề xuất một số khuyến nghị chính sách dành cho Việt Nam như sau:

Thứ nhất, hoàn thiện khuôn khổ pháp lý và thể chế

Theo đó, thẩm quyền của NHNN trong việc quyết định và triển khai các công cụ điều hành CSTT, bao gồm các cơ chế tự động và nghiệp vụ thị trường mở, cần được quy định đầy đủ và rõ ràng hơn nhằm thiết lập và vận hành hiệu quả cơ chế hành lang lãi suất. Song song với đó, việc tăng cường minh bạch thông tin công khai về các quyết định chính sách và cơ chế vận hành là hết sức cần thiết để neo giữ kỳ vọng thị trường, đồng thời nâng cao uy tín của NHNN.

Thứ hai, thiết kế một cơ chế hành lang lãi suất tối ưu

Về thiết lập lãi suất mục tiêu: NHNN cần thiết lập lãi suất liên ngân hàng qua đêm mục tiêu nằm giữa lãi suất trần và lãi suất sàn, đóng vai trò là lãi suất chính sách duy nhất để ra tín hiệu về trạng thái CSTT.

Về lựa chọn biên độ: NHNN cần cân nhắc lựa chọn biên độ hành lang phù hợp với mức độ phát triển của thị trường liên ngân hàng, đủ hẹp để ổn định lãi suất nhưng đủ rộng để khuyến khích các ngân hàng giao dịch lẫn nhau.

Thứ ba, cải cách các công cụ điều tiết thanh khoản là điều kiện quan trọng nhằm nâng cao hiệu quả truyền dẫn của lãi suất chính sách

Việc áp dụng cơ chế bình quân hóa dự trữ bắt buộc sẽ tạo điều kiện cho các tổ chức tín dụng linh hoạt hơn trong quản lý thanh khoản hằng ngày, từ đó giảm áp lực biến động đột ngột lên lãi suất liên ngân hàng. Đồng thời, NHNN cần tăng cường tính linh hoạt của các nghiệp vụ thị trường mở qua việc nâng cao tần suất và đa dạng hóa các kỳ hạn của nghiệp vụ thị trường mở, đặc biệt là các kỳ hạn ngắn (qua đêm), để trung hòa kịp thời các cú sốc thanh khoản không dự tính trước, đảm bảo lãi suất thực tế bám sát lãi suất mục tiêu.

Thứ tư, hoàn thiện cơ sở hạ tầng thanh toán

NHNN cần tiếp tục nâng cao tính an toàn và vững chắc của hệ thống thanh toán giá trị lớn (RTGS), đồng thời xây dựng khung tài sản thế chấp đủ rộng nhưng chặt chẽ (về tỉ lệ khấu trừ) để hỗ trợ các cơ chế tự động (standing facilities) hoạt động an toàn và minh bạch.

4. Kết luận

Bài viết đã phân tích một cách hệ thống kinh nghiệm quốc tế về xây dựng và vận hành cơ chế hành lang lãi suất, nhấn mạnh vai trò của khuôn khổ pháp lý, thiết kế lãi suất và biên độ, bộ công cụ điều tiết và cơ sở hạ tầng hỗ trợ. Các kết quả phân tích cho thấy, hành lang lãi suất là một khuôn khổ linh hoạt, có khả năng thích ứng với các điều kiện thị trường khác nhau, song đòi hỏi nền tảng thể chế và kỹ thuật vững chắc để phát huy hiệu quả.

Đối với Việt Nam, việc tham khảo và vận dụng có chọn lọc kinh nghiệm quốc tế sẽ góp phần quan trọng vào quá trình hiện đại hóa khuôn khổ điều hành CSTT, nâng cao hiệu quả kiểm soát lãi suất ngắn hạn và ổn định thị trường tiền tệ trong trung và dài hạn. Các hàm ý rút ra từ bài viết có thể làm cơ sở cho các nghiên cứu tiếp theo và cho quá trình hoạch định chính sách trong bối cảnh hội nhập tài chính ngày càng sâu rộng.

Tin bài khác

Phát triển tài chính xanh trong lĩnh vực nông nghiệp: Kết quả năm 2025 và hàm ý chính sách đối với hệ thống ngân hàng năm 2026

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Một số luận điểm về áp dụng chuẩn mực IFRS S1, IFRS S2 đối với các ngân hàng tại Việt Nam

Hoàn thiện khuôn khổ pháp lý về thương mại điện tử gắn với bảo đảm an toàn hệ thống tài chính - ngân hàng tại Việt Nam

Các sự kiện, hoạt động tiêu biểu của Quốc hội năm 2025

Kiến thiết và vận hành cơ chế thử nghiệm có kiểm soát - Kinh nghiệm từ Anh, Hàn Quốc và một số gợi mở cho Việt Nam

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Chuyển đổi mô hình điều hành chính sách tiền tệ: Kinh nghiệm một số quốc gia Đông Nam Á và bài học cho Việt Nam

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Phát triển tài chính xanh trong lĩnh vực nông nghiệp: Kết quả năm 2025 và hàm ý chính sách đối với hệ thống ngân hàng năm 2026

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Một số luận điểm về áp dụng chuẩn mực IFRS S1, IFRS S2 đối với các ngân hàng tại Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát