Tác động của tín dụng xanh đến hiệu quả kinh doanh của ngân hàng thương mại tại các quốc gia ASEAN

Tóm tắt: Trước thách thức của biến đổi khí hậu và nhu cầu phát triển bền vững tại ASEAN, tín dụng xanh đang dần khẳng định vai trò như một lĩnh vực triển vọng và cần thiết đối với các tổ chức tín dụng. Trên cơ sở đó, nghiên cứu được tiến hành nhằm đánh giá tác động của tín dụng xanh đối với hiệu quả kinh doanh của các ngân hàng thương mại cổ phần (NHTMCP) tại khu vực ASEAN (bao gồm các nước Việt Nam, Thái Lan, Singapore, Philippines, Malaysia, Indonesia), đồng thời xem xét vai trò điều tiết của các yếu kinh tế vĩ mô trong mối quan hệ này, từ đó, nhóm tác giả đưa ra một số hàm ý quản trị về triển khai tín dụng xanh và công bố dữ liệu tín dụng xanh nhằm nâng cao hiệu quả kinh doanh của các NHTMCP.

Từ khóa: Tín dụng xanh, ngân hàng thương mại cổ phần, hiệu quả kinh doanh, ASEAN.

THE IMPACT OF GREEN CREDIT ON THE BUSINESS PERFORMANCE

OF COMMERCIAL BANKS IN ASEAN COUNTRIES

Abstract: Facing the challenges of climate change and the demand for sustainable development in ASEAN, green credit has gradually affirmed its role as a promising and essential business sector for financial institutions. On this basis, this study is conducted to assess the impact of green credit on the business performance of joint-stock commercial banks in ASEAN (including Vietnam, Thailand, Singapore, Philippines, Malaysia, Indonesia), while also examining the moderating role of macroeconomic factors in this relationship. Accordingly, the authors propose several managerial implications regarding the implementation of green credit and the disclosure of green credit data to enhance the business performance of joint-stock commercial banks.

Keywords: Green credit, join-stock commercial bank, business performance, ASEAN.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Giới thiệu

Trước thách thức biến đổi khí hậu và yêu cầu phát triển bền vững, các quốc gia ASEAN đã bắt đầu đẩy mạnh chính sách tăng trưởng xanh và chuyển dịch sang nền kinh tế phát thải thấp (Asian Development Bank, 2025). Cũng như theo báo cáo của tổ chức Climate Bonds Initiative (2020), ASEAN chịu ảnh hưởng rất lớn từ biến đổi khí hậu, điều này có thể sẽ dẫn đến những tác động kinh tế và xã hội nghiêm trọng. Thông qua các việc thúc đẩy phát triển khung tài chính xanh, các khoản vay, tín dụng xanh của chính phủ và các tổ chức tín dụng được coi là nền tảng quan trọng để hướng tới một tương lai bền vững và an toàn.

Trong thực tế, các chính sách như Quyết định số 1604/QĐ-NHNN ngày 07/8/2018 của Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) về việc phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam, “Hệ thống phân loại tài chính xanh” của Indonesia (2022) (Hòa, 2025; Hòe và Trang, 2022), càng cho thấy các NHTMCP đang giữ vai trò quan trọng trong việc định hướng dòng vốn vào các lĩnh vực thân thiện môi trường và góp phần chuyển dịch sang nền kinh tế xanh của khu vực. Tại ASEAN, mặc dù tín dụng xanh đã và đang được triển khai, nhưng mức độ phổ biến và hiệu quả kinh doanh đạt được vẫn còn có sự khác biệt đáng kể giữa các NHTMCP nói riêng và các quốc gia nói chung, điều này phản ánh sự đa dạng về chính sách, thể chế, cũng như các yếu tố kinh tế vĩ mô như tỉ giá, lạm phát, tăng trưởng kinh tế... Các bằng chứng tại ASEAN vẫn còn hạn chế, trong khi khu vực này lại có đặc thù là nền kinh tế mới nổi, phụ thuộc nhiều vào hệ thống ngân hàng thương mại, đồng thời chịu sức ép từ cam kết quốc tế về phát triển bền vững.

2. Tổng quan nghiên cứu

2.1. Các lý thuyết có liên quan

Lý thuyết tài chính bền vững được đề xuất bởi Sandberg (2015) trong báo cáo của Chương trình Môi trường Liên hợp quốc (UNEP Inquiry), nhằm phản ánh vai trò mới của các tổ chức tài chính trong bối cảnh toàn cầu đối mặt với các thách thức về môi trường, xã hội và quản trị. Theo lý thuyết này, mục tiêu của hệ thống tài chính không chỉ dừng lại ở việc tối đa hóa lợi nhuận cho cổ đông mà còn cần gắn kết với lợi ích lâu dài của xã hội, thông qua các hoạt động tài chính bền vững như tín dụng xanh, đầu tư ESG và tài trợ các dự án thân thiện với môi trường. Ngược lại, nếu tín dụng xanh không được ưu tiên, điều này chứng tỏ ngân hàng có thể không đầu tư nhiều vào lĩnh vực này do gặp khó khăn trong việc đáp ứng các kỳ vọng về bền vững, từ đó ảnh hưởng đến tình hình hoạt động (Ozili, 2022).

Phát triển từ lý thuyết tín hiệu, lý thuyết tín hiệu tích cực do Ozili (2022) đề xuất đã nhấn mạnh vai trò của các thông điệp chủ động theo đuổi tín dụng xanh mà ngân hàng phát đi nhằm truyền tải định hướng chiến lược, năng lực quản trị rủi ro môi trường và cam kết phát triển bền vững đến thị trường như một cách để gửi tín hiệu tích cực tới các bên liên quan và nhà đầu tư. Mục tiêu của hành vi này là để tạo dựng hình ảnh cam kết, giảm bất cân xứng thông tin, và thu hút sự ủng hộ về vốn, chính sách hay lòng tin của xã hội. Việc các ngân hàng chủ động phát tín hiệu, công bố các dữ liệu minh bạch và tích cực về cam kết môi trường thông qua tín dụng xanh sẽ có khả năng thu hút vốn nhiều hơn, cải thiện hình ảnh doanh nghiệp và hiệu quả hoạt động kinh doanh của ngân hàng.

Lý thuyết tăng trưởng được đề xuất bởi Raúl Prebisch (1950) hay Furtado và cộng sự (1964), nhấn mạnh sự khác biệt về cơ cấu kinh tế giữa các quốc gia quyết định khả năng phát triển và hội nhập, qua đó tạo ra những tác động khác nhau đến quá trình tăng trưởng và phân phối nguồn lực của từng quốc gia. Dựa trên nền tảng đó, có thể thấy sự khác biệt về cấu trúc kinh tế của các quốc gia ASEAN sẽ phản ánh khả năng hấp thụ và triển khai tín dụng xanh khác nhau và không đồng đều. Ở những nước ASEAN có nền công nghiệp phát triển, cấu trúc kinh tế công nghiệp hóa cao và định hướng bền vững rõ ràng, tăng trưởng GDP có thể hỗ trợ mạnh cho việc triển khai các dự án xanh với quy mô lớn, từ đó khuếch đại tác động tích cực của tín dụng xanh đến hiệu quả kinh doanh của ngân hàng.

Hiệu ứng Fisher chỉ ra rằng, lãi suất danh nghĩa có xu hướng tăng cùng với kỳ vọng lạm phát. Điều này càng làm cho chi phí tiếp cận tín dụng xanh trở nên đắt đỏ, đặc biệt là đối với các khoản vay trung và dài hạn cho các dự án phát triển bền vững (Irving Fisher, 1930). Lạm phát làm thay đổi hành vi của doanh nghiệp theo hướng hạn chế đầu tư dài hạn và chuyển sang các hình thức đầu tư linh hoạt hơn. Trong môi trường lạm phát cao, chi phí đầu tư tăng nhanh hơn doanh thu kỳ vọng, dẫn đến nguy cơ phát sinh nợ xấu và ảnh hưởng tiêu cực đến chỉ tiêu hiệu quả hoạt động của các ngân hàng.

2.2. Khảo lược các nghiên cứu có liên quan

Trong những năm gần đây, mặc dù đã có nhiều tác giả thực hiện nghiên cứu về mối quan hệ giữa tín dụng xanh và hiệu quả kinh doanh của các ngân hàng song kết quả của các nghiên cứu trước vẫn còn nhiều khác biệt. Một số nghiên cứu thực nghiệm của Lian và cộng sự (2022), Chen (2025)... đã chỉ ra rằng, hoạt động cho vay xanh đóng có tác động tích cực, góp phần cải thiện hiệu quả kinh doanh và còn thúc đẩy phát triển bền vững của các NHTMCP. Ngược lại, Mansour (2025) lại cho rằng, việc triển khai tín dụng xanh sẽ có tác động tiêu cực ở một mức độ nhất định, một phần do chi phí đầu tư và quản lý ban đầu vẫn còn tương đối cao.

Tại ASEAN, nghiên cứu của Sutrisno và cộng sự (2024) tại Indonesia và Phạm Mai Linh (2024) tại Việt Nam cho thấy rằng, tỉ lệ tín dụng xanh của các NHTMCP có ảnh hưởng tích cực và có ý nghĩa thống kê đến hiệu quả kinh doanh. Tuy nhiên, các nghiên cứu này đa số chỉ tập trung vào một số thị trường đơn lẻ hoặc các nền kinh tế phát triển, mối quan hệ này vẫn chưa được làm rõ tại khu vực ASEAN, khu vực gồm các nền kinh tế đang phát triển, có sự khác biệt về chính sách, thể chế, văn hóa và các yếu tố vĩ mô như lạm phát, tăng trưởng kinh tế cũng như đang ghi nhận mức tăng trưởng ổn định các khoản tín dụng xanh nhằm hướng đến mục tiêu phát triển bền vững của khu vực.

3. Phương pháp nghiên cứu

3.1. Dữ liệu nghiên cứu

Cụ thể, dữ liệu được thu thập từ các báo cáo chính thống hằng năm của 53 NHTMCP niêm yết tại một số quốc gia ASEAN trong giai đoạn từ 2018 - 2024. Bên cạnh các báo cáo, nhóm nghiên cứu cũng khai thác thông tin từ các nguồn dữ liệu đáng tin cậy khác như ngân hàng trung ương của các quốc gia và các tổ chức tài chính quốc tế như Ngân hàng Thế giới (WB), Quỹ Tiền tệ Quốc tế (IMF) và Ngân hàng Phát triển châu Á (ADB).

3.2. Phương pháp nghiên cứu

Nghiên cứu áp dụng phương pháp định lượng dựa trên dữ liệu bảng, sử dụng mô hình hồi quy Pooled OLS, mô hình hiệu ứng cố định (FEM) và mô hình hiệu ứng ngẫu nhiên (REM). Các kiểm định như F-test, Hausman và Breusch-Pagan LM test được thực hiện nhằm xác định mô hình phù hợp nhất. Để đảm bảo độ tin cậy, nghiên cứu tiếp tục kiểm tra các khuyết tật như đa cộng tuyến, phương sai sai số thay đổi và tự tương quan của mô hình. Phương pháp bình phương tối thiểu tổng quát khả thi (FGLS) được sử dụng để khắc phục các khuyết tật của mô hình và đảm bảo độ chính xác của kết quả ước lượng.

3.3. Mô hình và giả thuyết nghiên cứu

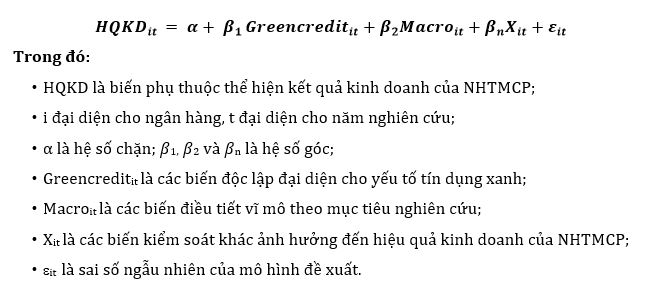

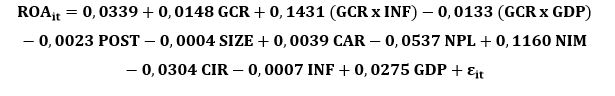

Từ những nghiên cứu của Danye (2020), Phạm Mai Linh (2024)… đa phần đều sử dụng mô hình hồi quy tuyến tính để phân tích mối quan hệ giữa tín dụng xanh và hiệu quả kinh doanh của NHTMCP. Từ những cơ sở trên, nhóm tác giả thực hiện mục tiêu nghiên cứu thông qua mô hình nghiên cứu tổng quát như sau:

|

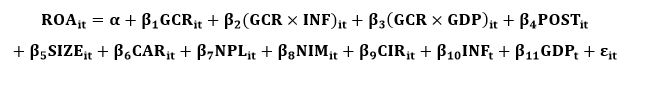

Dựa vào nghiên cứu của Phạm Mai Linh (2024) và Mansour (2025), Yin (2021)… nhóm nghiên cứu đã phát triển và đề xuất mô hình cụ thể như sau:

|

Phương pháp đo lường biến trong mô hình nghiên cứu được mô tả trong Bảng 1.

Bảng 1: Phương pháp đo lường biến trong mô hình nghiên cứu

|

| Nguồn: Nhóm tác giả tự tổng hợp |

Dựa vào mô hình và các cơ sở lý thuyết có liên quan, nhóm tác giả đề xuất các giả thuyết như sau:

Lý thuyết tài chính bền vững nhấn mạnh rằng, hệ thống tài chính hiện đại cần gắn kết các mục tiêu kinh tế với các giá trị xã hội và môi trường và việc ngân hàng ưu tiên phát triển tín dụng xanh không chỉ giúp giảm thiểu rủi ro môi trường trong danh mục cho vay mà còn tạo cơ hội nâng cao năng lực canh tranh và lợi nhuận hoạt động. Nghiên cứu của Yin (2021), Phạm Mai Linh (2024) và Danye (2020) đồng tình với quan điểm trên chỉ ra mối quan hệ tích cực giữa tín dụng xanh và hiệu quả kinh doanh của NHTMCP.

H1: Tín dụng xanh có tác động tích cực đến hiệu quả kinh doanh của các NHTMCP tại ASEAN.

Theo lý thuyết tín hiệu tích cực khi ngân hàng công bố và cam kết về môi trường thông qua các chính sách tín dụng xanh và minh bạch về danh mục tài trợ xanh hay năng lượng tái tạo, điều này thể hiện năng lực quản trị rủi ro cũng như nâng cao uy tín, niềm tin thị trường và vị thế cạnh tranh. Nghiên cứu của Gao và Guo (2022) chỉ ra việc công bố thông thông tin, dữ liệu tin xanh giúp các NHTMCP ghi nhận sự cải thiện đáng kể về hiệu quả kinh doanh. Trong bối cảnh áp lực chuyển đổi xanh gia tăng từ cả chính phủ và nhà đầu tư, các ngân hàng chủ động và minh bạch về tín dụng xanh có thể đạt được những lợi ích tài chính hơn so khi chưa triển khai hoặc triển khai thiếu minh bạch.

H2: Việc công bố thông tin và dữ liệu tín dụng xanh trên các báo cáo có tác động tích cực đến hiệu quả hoạt động kinh doanh của các NHTMCP tại ASEAN.

Theo các lý thuyết về lạm phát, lạm phát kéo theo các khi chi phí sản xuất đầu vào như nguyên liệu, tiền lương và năng lượng tăng cao, doanh nghiệp chịu áp lực chi phí cao nên hạn chế vay vốn mở rộng sản xuất. Thêm vào đó, lạm phát tăng khiến lãi suất danh nghĩa tăng để duy trì lãi suất thực, làm chi phí vay vốn của ngân hàng và doanh nghiệp đều tăng. Điều này đặc biệt bất lợi cho các dự án xanh có chi phí đầu tư lớn và thời gian hoàn vốn dài, khiến tỉ suất sinh lời kỳ vọng giảm và tâm lý e ngại trong vay vốn tăng, từ đó ảnh hưởng đến hiệu quả kinh doanh của ngân hàng. Yin (2021) cũng cho rằng, lạm phát cao khiến chi phí vốn tăng, giảm tính hiệu quả của các khoản vay xanh và suy yếu vai trò của tín dụng xanh trong chiến lược phát triển bền vững.

H3: Tỉ lệ lạm phát điều tiết làm giảm mối quan hệ tác động tích cực giữa tín dụng xanh và hiệu quả kinh doanh của ngân hàng.

Theo các lý thuyết tăng trưởng kinh tế, môi trường tăng trưởng ổn định giúp mở rộng sản xuất, làm gia tăng nhu cầu tín dụng và tạo điều kiện để tín dụng xanh phát huy hiệu quả. Điều này làm giảm rủi ro tín dụng giảm và khả năng trả nợ của doanh nghiệp được cải thiện, qua đó thúc đẩy hiệu quả kinh doanh của ngân hàng. Nghiên cứu của Lian và cộng sự (2022) cũng khẳng định tăng trưởng kinh tế xanh củng cố mối quan hệ tích cực giữa tín dụng xanh và hiệu quả tài chính. Tại ASEAN, nơi các quốc gia có mức độ phát triển khác nhau, tăng trưởng kinh tế vẫn giữ vai trò điều tiết quan trọng trong mối quan hệ giữa tín dụng xanh và hiệu quả kinh doanh ngân hàng.

H4: Tốc độ tăng trưởng kinh tế điều tiết làm gia tăng mối quan hệ tác động tích cực giữa tín dụng xanh và hiệu quả kinh doanh của ngân hàng.

4. Kết quả và thảo luận nghiên cứu

4.1. Thống kê mô tả

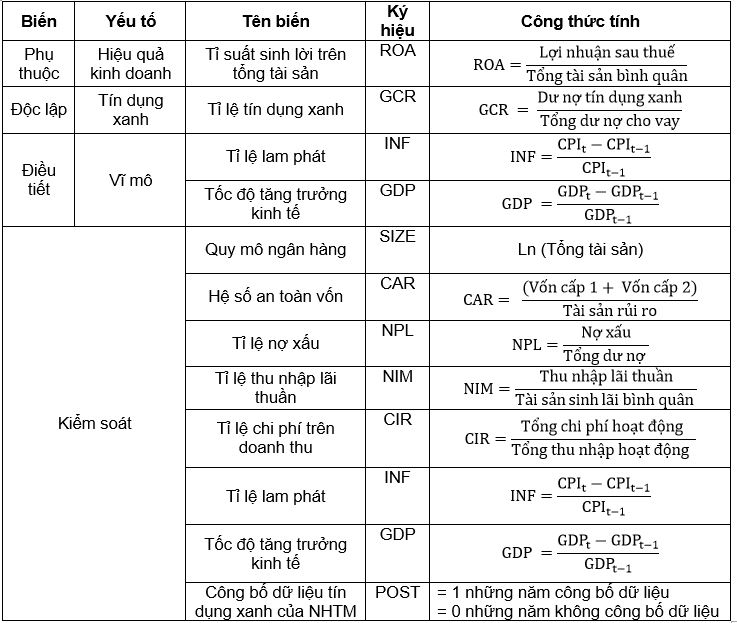

Bảng 2: Kết quả thống kê mô tả biến trong mô hình

|

Nguồn: Kết quả phân tích từ phần mềm Stata 17.0 |

Bảng 2 cho thấy kết quả thống kê mô tả của các biến được sử dụng trong mô hình nghiên cứu được trình bày như sau: Số quan sát, giá trị trung bình, độ lệch chuẩn, giá trị lớn nhất và giá trị nhỏ nhất trong giai đoạn 2018 - 2024.

Với ROA: ROA có giá trị trung bình đạt 1,04% cho thấy phần lớn các ngân hàng có khả năng sinh lời tốt và độ lệch chuẩn 0,007 phản ánh ROA phân bố khá tập trung quanh mức trung bình, song giá trị âm hoặc thấp ở một số ít ngân hàng cho thấy vẫn còn tồn tại rủi ro trong hoạt động kinh doanh. Trong đó, AmBank (Malaysia) ghi nhận giá trị ROA nhỏ nhất là -0,0219 vào năm 2021, trong khi Bank Central Asia (Indonesia) ghi nhận giá trị cao nhất đạt 3,84% vào năm 2024. Việc ROA mang giá trị âm phản ánh tình trạng lợi nhuận ròng âm, tức là các NHTMCP thu hẹp phạm vi hoạt động kinh doanh trong năm tài chính, đặc biệt giai đoạn 2020 - 2022, đại dịch Covid-19 diễn ra, khiến ngành Ngân hàng phải đối mặt với nhiều khó khăn như suy giảm nhu cầu vay vốn mở rộng sản xuất, kinh doanh từ các doanh nghiệp.

Với GCR: Dư nợ tín dụng xanh có giá trị trung bình đạt 5,73% trên tổng dư nợ, thể hiện xu hướng mở rộng cho vay xanh trong hoạt động của các ngân hàng ASEAN. Độ lệch chuẩn là 0,0703 cho thấy sự chênh lệch lớn giữa các ngân hàng trong việc triển khai tín dụng xanh. Ngân hàng có tỉ lệ tín dụng xanh cao nhất đạt 42,38% là Bank Mega (Indonesia) và giá trị nhỏ nhất của biến GCR là 0% vào những năm 2018, 2019, thời điểm mà một số ngân hàng vẫn chưa hoàn thiện và áp dụng các chính sách, quy định cấp các khoản vay với mục đích xanh trong hoạt động. Kết quả này phản ánh sự khác biệt lớn trong chiến lược phát triển tín dụng xanh và khả năng cung cấp các khoản tín dụng xanh giữa các NHTMCP tại ASEAN.

Với POST: Giá trị trung bình đạt gần 0,8 cho thấy xu hướng minh bạch thông tin về hoạt động xanh đang dần được quan tâm. Tuy nhiên, độ lệch chuẩn đạt 0,4061 phản ánh sự khác biệt đáng kể giữa các ngân hàng trong việc công bố dữ liệu liên quan đến tín dụng xanh. Giá trị nhỏ nhất bằng 0 thể hiện những ngân hàng chưa thực hiện công bố, trong khi giá trị lớn nhất bằng 1 thuộc về các ngân hàng đã tích cực công khai thông tin xanh trong báo cáo thường niên và báo cáo phát triển bền vững. Kết quả này cho thấy mức độ minh bạch và cam kết phát triển bền vững giữa các ngân hàng vẫn chưa đồng đều, nhưng xu hướng chung là ngày càng cải thiện theo hướng phù hợp với chuẩn mực quốc tế.

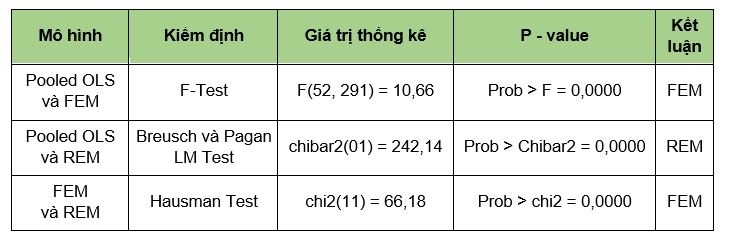

Bảng 3: Kết quả kiểm định lựa chọn mô hình phù hợp

|

| Nguồn: Kết quả phân tích từ phần mềm STATA 17.0 |

Nhóm nghiên cứu thực hiện các kiểm định F-test, Breusch-Pagan LM và Hausman để lựa chọn mô hình tối ưu. Kết quả F-test với p-value là 0,0000 cho thấy FEM phù hợp hơn Pooled OLS; kiểm định Breusch-Pagan có kết quả p-value là 0,0000 khẳng định REM tốt hơn Pooled OLS. Tuy nhiên, kết quả kiểm định Hausman có p-value là 0.0000 chứng minh FEM cung cấp ước lượng nhất quán và đáng tin cậy hơn REM. Do đó, FEM được xác định là mô hình phù hợp nhất để phân tích tác động của tín dụng xanh đến hiệu quả kinh doanh của các NHTMCP.

4.2. Kiểm định các khuyết tật của mô hình

4.2.1. Kiểm định đa cộng tuyến

Kết quả kiểm định hệ số phóng đại phương sai (VIF) cho thấy mô hình ban đầu có hiện tượng đa cộng tuyến, với giá trị VIF trung bình đạt 3,31 và hai biến điều tiết duy trì ở mức cao. Hiện tượng này phù hợp với nhận định của Irwin và cộng sự (2001); Shieh (2011) việc sử các biến tương tác trong mô hình nghiên cứu cũng thường dẫn đến hiện tượng đa cộng tuyến trong mô hình. Để khắc phục, nghiên cứu áp dụng phương pháp chuẩn hóa giá trị trung bình (mean-centering), theo đó giá trị trung bình của mỗi biến liên tục được trừ khỏi từng quan sát trước khi tạo biến tương tác. Phương pháp này giúp giảm hiện tượng đa cộng tuyến mà vẫn giữ nguyên ý nghĩa thống kê của các hệ số. Sau khi điều chỉnh, hệ số VIF của các biến độc lập ở mức khoảng 2,0 và VIF trung bình của mô hình đạt 1,61, cho thấy đa cộng tuyến đã được xử lý hiệu quả.

4.2.2. Kiểm định tự tương quan

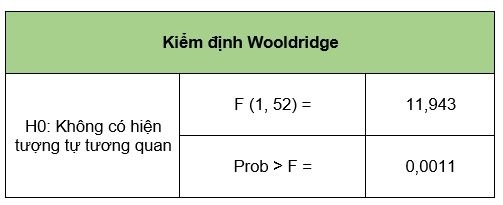

Bảng 4: Kiểm định tự tương quan của mô hình

|

| Nguồn: Kết quả phân tích từ phần mềm STATA 17.0 |

Kết quả kiểm định Wooldridge cho thấy p-value nhỏ hơn 5%, nghiên cứu bác bỏ giả thuyết H0 và khẳng định mô hình tồn tại hiện tượng tự tương quan. Khuyết tật này có thể làm sai lệch các kiểm định thống kê và ảnh hưởng đến độ tin cậy của kết quả hồi quy.

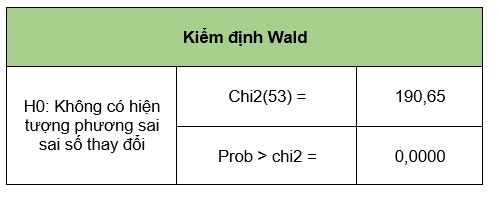

4.2.3. Kiểm định phương sai sai số thay đổi

Bảng 5: Kiểm định phương sai sai số thay đổi

|

| Nguồn: Kết quả phân tích từ phần mềm STATA 17.0 |

Kết quả kiểm định Wald cho thấy giá trị p-value nhỏ hơn 5%, do đó bác bỏ giả thuyết H0, mô hình có khuyết tật. Điều này chứng tỏ mô hình tồn tại hiện tượng phương sai sai số thay đổi, cần được khắc phục nhằm đảm bảo tính hiệu quả và độ tin cậy của các ước lượng hồi quy.

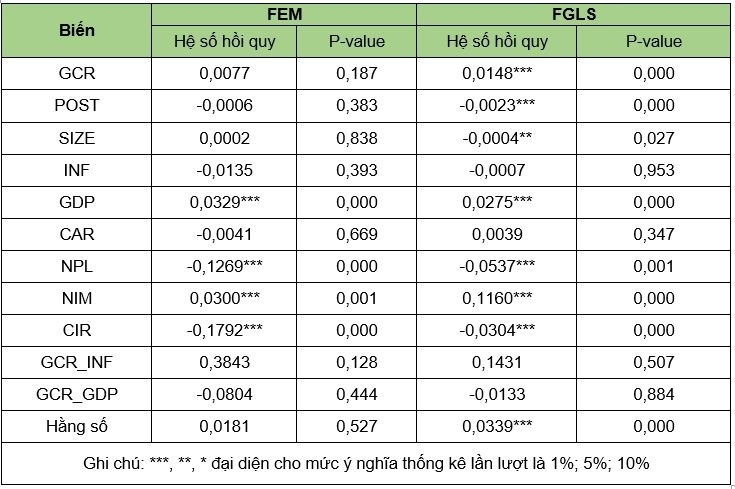

4.3. Kết quả ước lượng mô hình

Bảng 6: Kết quả ước lượng của mô hình

|

| Nguồn: Kết quả phân tích từ phần mềm STATA 17.0 |

Kết quả hồi quy FGLS cho thấy biến độc lập chính GCR có tác động tích cực đến kết quả kinh doanh của các NHTMCP, với mức ý nghĩa thống kê 1%, thể hiện khi tỉ lệ tín dụng xanh tăng thêm 1% thì ROA của các ngân hàng sẽ tăng khoảng 0,0148 lần nếu các yếu tố khác không thay đổi. Thêm vào đó, GDP và NIM cũng có tác động tích cực, ý nghĩa cao đến ROA, khẳng định vai trò của tín dụng xanh, tăng trưởng kinh tế và hiệu quả vốn. Ngược lại, POST, SIZE, NPL và CIR tác động tiêu cực, đặc biệt NPL và CIR có ảnh hưởng mạnh với mức ý nghĩa 5%, 10%. Trong khi đó, INF, CAR và 2 biến tương tác (GCR x INF, GCR x GDP) và các biến tương tác lại không có ý nghĩa thống kê rõ ràng, cho thấy chưa đủ cơ sở để khẳng định mối quan hệ với ROA. Mô hình nhấn mạnh vai trò của tín dụng xanh, quản lý chi phí và chất lượng tín dụng trong nâng cao hiệu quả kinh doanh của các NHTMCP.

5. Kết luận và hàm ý quản trị

5.1. Kết luận

Dựa vào kết quả ước lượng FGLS ở Bảng 6, phương trình hồi quy cuối cùng của nghiên cứu được thể hiện như sau:

|

Kết quả từ mô hình hồi quy cho thấy tỉ lệ tín dụng xanh có tác động tích cực và có ý nghĩa thống kê đối với hiệu quả kinh doanh của các NHTMCP, cho thấy việc đẩy mạnh các khoản tín dụng xanh không chỉ giúp ngân hàng hạn chế rủi ro từ các dự án gây ô nhiễm, nâng cao khả năng sinh lời mà còn tạo điều kiện cải thiện khả năng sinh lời mà còn thể hiện định hướng phát triển hài hòa giữa mục tiêu lợi nhuận và trách nhiệm đối với môi trường và xã hội.

Trái ngược với kỳ vọng ban đầu, biến POST đại diện cho việc công bố dữ liệu tín dụng xanh lại có tác động tiêu cực và có ý nghĩa tiêu cực đến hiệu quả kinh doanh. Vấn đề này có thể giải thích vì trong giai đoạn 2018 - 2024, hoạt động công bố dữ liệu tín dụng xanh mới chỉ được triển khai khi các ngân hàng vẫn đang trong quá trình hoàn thiện hệ thống đo lường, thu thập và báo cáo thông tin cũng đòi hỏi chi phí, nguồn nhân lực và thời gian, trong khi lợi ích kinh tế chưa thể hiện rõ ràng trong ngắn hạn.

Ngoài ra, hai biến điều tiết vĩ mô được thêm vào mô hình nhằm xem xét mức độ tác động đến mối quan hệ giữa tín dụng xanh và hiệu quả kinh doanh lại không có ý nghĩa thống kê, điều này cho thấy sự ảnh hưởng của tăng trưởng và lạm phát đến hiệu quả từ tín dụng xanh tại các NHTMCP trong khu vực ASEAN vẫn chưa rõ ràng, có thể do sự khác biệt về chính sách thúc đẩy, cơ cấu kinh tế, tình hình chính trị và mức độ phát triển tài chính xanh giữa các quốc gia.

5.2. Hàm quản trị

Từ kết quả mô hình, nhóm tác giả đề xuất một số hàm ý quản trị về triển khai tín dụng xanh và công bố dữ liệu tín dụng xanh nhằm nâng cao hiệu quả kinh doanh của các NHTMCP tại ASEAN như sau:

Trước xu hướng chuyển đổi sang các sản phẩm thân thiện với môi trường và phát triển năng lượng xanh, các NHTMCP nên tận dụng cơ hội để mở rộng danh mục tín dụng xanh, hướng dòng vốn vào các dự án năng lượng tái tạo thay vì năng lượng hóa thạch, công trình xanh và sản xuất sạch với khung lãi suất ưu đãi hoặc gói tín dụng xanh chuyên biệt, tạo động lực thúc đẩy khu vực tư nhân tham gia mạnh mẽ hơn vào phát triển bền vững. Bên cạnh đó, các NHTMCP cũng cần nâng cao quy trình thẩm định và giám sát dự án, không chỉ đánh giá về hiệu quả tài chính mà còn xem xét mức độ phát thải và tính bền vững môi trường của từng khoản vay theo đúng cam kết về tiêu chuẩn môi trường. Đồng thời, việc bồi dưỡng và đào tạo đội ngũ cán bộ tín dụng về kỹ năng đánh giá rủi ro môi trường và xã hội trong quy trình cấp tín dụng xanh giúp nâng cao chất lượng dịch vụ, đảm bảo an toàn tín dụng và tăng cường vai trò của ngân hàng trong quá trình chuyển đổi ngân hàng xanh.

Việc công bố dữ liệu tín dụng xanh của giữa các NHTMCP hiện nay vẫn chưa đồng bộ và mang tính hình thức. Các ngân hàng nên xây dựng và áp dụng bộ tiêu chí thống nhất trong việc xác định, phân loại và đo lường tín dụng xanh, bảo đảm dữ liệu có tính định lượng, khả năng kiểm chứng và khả năng so sánh giữa các kỳ báo cáo, tạo niềm tin với khách hàng và nhà đầu tư. Đồng thời, nên thành lập bộ phận chuyên trách về phát triển bền vững nhằm phân tích và công bố dữ liệu theo các chuẩn mực quốc tế như GRI, TCFD hoặc ISSB góp phần nâng cao chất lượng báo cáo. Bên cạnh đó, việc áp dụng cơ chế giám sát độc lập hoặc hợp tác với bên thứ ba để kiểm chứng dữ liệu xanh sẽ nâng cao tính minh bạch và độ tin cậy của báo cáo. Những nỗ lực này góp phần khẳng định cam kết thực chất của ngân hàng trong tiến trình chuyển đổi xanh.

Tài liệu tham khảo:

1. Asian Development Bank (2025), ASEAN Catalytic Green Finance Facility 2024: Advancing Green Projects Through Partnerships. Asian Development Bank. https://www.adb.org/documents/asean-catalytic-green-finance-facility-2024

2. Climate Bonds Initiative (2020), ASEAN Green Finance State of the Market. https://www.climatebonds.net/data-insights/publications/asean-green-finance-state-market-2019

3. Chen, J. (2025), Impact of Green Credit on the Performance of Commercial Banks: Evidence from 42 Chinese Listed Banks. Economics, 19(1). https://doi.org/10.1515/econ-2025-0131

4. Danye, H. (2020), Research on the impact of green credit on profitability of commercial banks in China. E3S Web of Conferences, 214. https://doi.org/10.1051/e3sconf/202021403008

5. Equator Principles Association (2023), Equator Principles 20th Anniversary Report.

6. Farrell, M. J. (1957), The Measurement of Productive Efficiency. Journal of the Royal Statistical Society. Series A (General), 120(3), 253-290. https://doi.org/10.2307/2343100

7. Ferrouhi, E. M. (2018), Determinants of banks’ profitability and performance: An overview. https://mpra.ub.uni-muenchen.de/89470/

8. Furtado, C., de Aguiar, R. W., & Drysdale, E. C. (1964), Development and Underdevelopment (1st ed.). University of California Press. https://doi.org/10.2307/jj.13167868

9. Gao, X., & Guo, Y. (2022), The Green Credit Policy Impact on the Financial Performance of Commercial Banks: A Quasi-Natural Experiment from China. Mathematical Problems in Engineering, 2022. https://doi.org/10.1155/2022/9087498

10. Hằng L. T. (2023, July 24), Tài chính xanh: Tổng quan khái niệm, thực trạng tại khu vực ASEAN và Việt Nam - Một số khuyến nghị. Trung tâm WTO và Hội nhập VCCI. https://aecvcci.vn/tin-tuc-n11717/tai-chinh-xanh-tong-quan-khai-niem-thuc-trang-tai-khu-vuc-asean-va-viet-nam--mot-so-khuyen-nghi.htm

11. Hòe P. X., & Trang H. T. (2022), Hệ thống phân loại tài chính bền vững ASEAN và hàm ý cho Việt Nam. Tạp chí Thị trường Tài chính Tiền tệ, 21. https://thitruongtaichinhtiente.vn/he-thong-phan-loai-tai-chinh-ben-vung-asean-va-ham-y-cho-viet-nam-47941.html

12. Irving Fisher. (1930), The Theory of Interest: As Determined by Impatience to Spend Income and Opportunity to Invest It. Macmillan.

13. Lian, Y., Gao, J., & Ye, T. (2022), How does green credit affect the financial performance of commercial banks? Evidence from China. Journal of Cleaner Production, 344, 131069. https://doi.org/10.1016/J.JCLEPRO.2022.131069

14. Linh P. M. (2024), Tác động của tín dụng xanh đến hiệu quả tài chính của các ngân hàng thương mại cổ phần tại Việt Nam: Vai trò điều tiết của quy mô ngân hàng. Tạp chí Ngân hàng, 17(9).

15. Loan Market Association & Loan Syndications and Trading Association (2018), Green Loan Principles Supporting environmentally sustainable economic activity. https://www.lsta.org/content/green-loan-principles/

16. Mansour, N. (2025), The effect of green credit on the performance of commercial banks. Journal of Infrastructure, Policy and Development, 9(2). https://doi.org/10.24294/jipd10116

17. Ozili, P. K. (2022), Theories of Sustainable Finance. Managing Global Transitions, 21(1). https://doi.org/10.26493/1854-6935.21.5-22

18. Raúl Prebisch (1950), The economic development of Latin America and its principal problems. https://hdl.handle.net/11362/29973

19. Sandberg, J. (2015), Towards a theory of sustainable finance (UNEP Inquiry Working Paper 15/08). https://www.unep.org/resources/report/towards-theory-sustainable-finance

20. Sutrisno, S., Widarjono, A., & Hakim, A. (2024), The Role of Green Credit in Bank Profitability and Stability: A Case Study on Green Banking in Indonesia. Risks, 12(12). https://doi.org/10.3390/risks12120198

21. World Bank (2021, October 4), Climate Explainer: Green Loans. World Bank Group. https://www.worldbank.org/en/news/feature/2021/10/04/what-you-need-to-know-about-green-loans?

22. Yin, X. (2021), Research on the Impact of Green Credit on the Financial Performance of Commercial Banks. Finance and Market, 6(1), 71. https://doi.org/10.18686/fm.v6i1.3267

Tin bài khác

Hoạt động của hệ thống Quỹ tín dụng nhân dân: Cơ hội và triển vọng phát triển

Vai trò của ngành Ngân hàng trong kỷ nguyên mới

Tác động của cấu trúc nguồn vốn huy động đến khả năng sinh lời của các ngân hàng thương mại Việt Nam: Vai trò điều tiết của vốn chủ sở hữu

Khẩu vị rủi ro và rủi ro phá sản: Bằng chứng thống kê từ các ngân hàng thương mại Việt Nam

Ảnh hưởng của ngân hàng không chi nhánh đến niềm tin khách hàng tại Việt Nam

Phát triển sản phẩm, dịch vụ ngân hàng - tài chính tại Trung tâm tài chính quốc tế: Kinh nghiệm một số quốc gia châu Á và khuyến nghị cho Việt Nam

Áp lực công việc và sự hài lòng, trung thành với tổ chức của nhân viên ngân hàng trên địa bàn tỉnh Bắc Ninh

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Kinh tế Việt Nam: Những thành tựu giai đoạn 2021 - 2025 và định hướng phát triển trong kỷ nguyên mới

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát