Tài chính phi tập trung - Xu thế tài chính mở

Được phát triển dựa trên công nghệ Blockchain, các ứng dụng tài chính phi tập trung (Decentralized Finance - DeFi) sử dụng mã nguồn mở của các hợp đồng thông minh (smart contract) cho phép tất cả mọi người có thể tự do sử dụng, quản lý và luân chuyển tài sản, giảm thiểu sự tham gia của các trung gian tài chính. Tính chất phi tập trung đem lại những ưu thế nổi trội cho DeFi so với tài chính truyền thống nhưng đồng thời cũng tiềm ẩn những rủi ro nhất định. Bài viết này trình bày những nội dung cơ bản liên quan đến DeFi, một xu thế tài chính mở đang phát triển ngày càng mạnh mẽ trong những năm gần đây, đồng thời phân tích những ưu điểm và hạn chế, rủi ro của DeFi. Nếu phát triển và mở rộng thành công, DeFi có thể góp phần giúp tạo ra một hệ thống tài chính hoạt động hiệu quả và thúc đẩy tài chính toàn diện.

1. Khái quát DeFi

1.1. Khái niệm

DeFi là một hệ sinh thái các ứng dụng tài chính được xây dựng trên công nghệ chuỗi khối (Blockchain). Cụ thể hơn, thuật ngữ này đề cập đến xu hướng tạo ra hệ sinh thái dịch vụ tài chính sử dụng mã nguồn mở với các ứng dụng không cần sự cho phép (permissionless) và hoàn toàn minh bạch, cho phép tất cả mọi người tự do sử dụng mà không cần bất kỳ sự kiểm soát của cơ quan nào. Người dùng sẽ duy trì toàn quyền kiểm soát tài sản của họ và tương tác với hệ sinh thái này thông qua các ứng dụng ngang hàng (P2P) và ứng dụng phi tập trung (dapps - decentralized applications).

Có thể thấy, đến năm 2020, những phát triển trong công nghệ Blockchain đang trao quyền cho một mô hình mới có tính phi tập trung (decentralized) và loại bỏ trung gian (disintermediation). Các tổ chức trung gian tài chính được biết đến với những vai trò thiết yếu trong việc giảm chi phí giao dịch và mở rộng khả năng giao dịch, là cầu nối giữa các bên có nhu cầu cho vay và các bên có nhu cầu đi vay, thiết lập lòng tin và giải quyết các giao dịch (Roth, 2015). Tuy nhiên, mặt trái của sự phát triển các trung gian tài chính chính là sự độc quyền trên thị trường do được hưởng quyền lực đáng kể trong việc định hình các giao dịch kinh tế. Với lợi thế đặc thù của mình, các trung gian tài chính đã gia tăng tư lợi cũng như củng cố quyền lực độc quyền của họ (Cohen, 2019; Srnicek, 2017; Zuboff, 2019). Tình trạng này đặc biệt rõ rệt trong hệ thống tài chính lớn, nơi các giao dịch tài chính được tạo điều kiện và được kiểm soát bởi các tổ chức tài chính lớn. Trong những năm gần đây, sự phát triển của công nghệ tài chính (Fintech) đã bắt đầu đảm nhận một số vai trò vốn là các vai trò truyền thống của các tổ chức tài chính lớn, góp phần giảm chi phí giao dịch, mở rộng phạm vi giao dịch và trao quyền cho các giao dịch ngang hàng, thúc đẩy một làn sóng đổi mới trong Fintech (Chen và cộng sự, 2019). Tuy vậy, thực tế cho thấy, sự phát triển của Fintech chưa loại bỏ các tổ chức trung gian mà thay vào đó là xu hướng hợp tác với các trung gian tài chính, hoặc bản thân Fintech sẽ đóng vai trò như một trung gian tài chính mới.

Trong khi đó, công nghệ Blockchain có thể loại bỏ hoàn toàn nhu cầu trung gian trong các giao dịch tài chính, vì nó có thể tạo điều kiện cho hoạt động ngang hàng giao dịch thông qua nền tảng ủy thác phân tán và phi tập trung; từ đó giúp tăng đáng kể phạm vi và hiệu quả của các giao dịch ngang hàng, giúp các mô hình kinh doanh kém khả thi trước đây thành các mô hình kinh doanh khả thi. Được trao quyền bởi công nghệ Blockchain, dịch vụ tài chính có thể trở nên phi tập trung hơn, sáng tạo hơn, có thể tương tác, vượt qua phạm vi không gian và minh bạch hơn do các giao dịch luôn có thể được truy vết và không thể xóa bỏ trên mạng Blockchain.

Đồng thời, thông qua tính phân tán và loại bỏ trung gian, công nghệ Blockchain có thể giảm chi phí liên quan với tính năng tìm kiếm, ký hợp đồng và thực thi, đồng thời mở rộng khả năng giao dịch bằng cách kết nối trực tiếp P2P (Cong and He, 2019). Tính ưu việt này giúp tạo ra một hệ thống tài chính mở và không cần sự tham gia của các tổ chức tài chính trung gian như tài chính truyền thống. Đây là cơ sở giúp giảm chi phí giao dịch, đồng thời mở rộng khả năng tăng cường tài chính toàn diện, trao quyền truy cập mở, khuyến khích đổi mới sáng tạo và tạo ra nhiều cơ hội kinh doanh mới (Financial Stability Board, 2019).

Tóm lại, thuật ngữ DeFi nêu rõ điểm đặc trưng nhất của DeFi là tính phân tán hay phi tập trung, không có tổ chức trung gian nào đóng vai trò kiểm soát tài sản của người dùng trên mạng lưới. Với DeFi, sự tham gia của các trung gian tài chính sẽ giảm thiểu, thay vào đó là những các hợp đồng thông minh được lập trình nhằm quản lý và luân chuyển tài sản của người dùng.

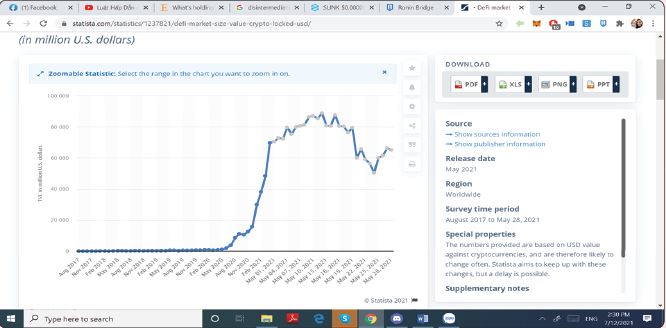

Theo số liệu của tổ chức Statista, lượng vốn cung cấp thanh khoản (TVL - Total Value Locked - Tổng giá trị bị khóa) cho các giao thức DeFi có sự tăng trưởng mạnh trong 02 năm trở lại đây, đặc biệt từ nửa cuối năm 2020, với lượng vốn cung cấp thanh khoản cho các giao thức DeFi đến tháng 5/2021 đạt hơn 60 tỷ đô la Mỹ, cho thấy các nhà đầu tư đã nắm bắt được cơ hội đầu tư hấp dẫn DeFi đem lại. (Biểu đồ 1)

Biểu đồ 1: Tổng giá trị bị khóa (Total Value Locked) của DeFi từ 2017 - 2021

Nguồn: Statista, 2021

1.2. Các ứng dụng tài chính của DeFi

Ứng dụng DeFi rất đa dạng, có thể kể đến các mảnh ghép quan trọng dưới đây để tạo thành một hệ sinh thái hoàn chỉnh

Ứng dụng vay và cho vay

Các giao thức cho vay (ứng dụng AAVE, Compound trong hệ sinh thái Ethereum, Solend của hệ sinh thái Solana) cũng là một trong những ứng dụng phổ biến nhất và là một phần quan trọng của hệ sinh thái DeFi. Hệ thống vay và cho vay mở, phi tập trung có nhiều ưu điểm hơn so với hệ thống tín dụng truyền thống. Cụ thể, các giao dịch được thực hiện ngay tức thì, cho phép thế chấp tài sản kỹ thuật số, không cần kiểm tra tín dụng và có khả năng chuẩn hóa trong tương lai.

Vì các dịch vụ cho vay này được xây dựng trên các Blockchain công khai, chúng giảm thiểu yêu cầu tín dụng cần thiết, thay vào đó chúng được đảm bảo bởi các phương pháp xác minh mật mã. Thị trường cho vay trên Blockchain làm giảm rủi ro đối tác, làm cho việc vay và cho vay rẻ hơn, nhanh hơn và luôn có sẵn cho nhiều người.

Các dịch vụ ngân hàng liên quan đến tiền tệ

Như định nghĩa và tên gọi, về cơ bản, DeFi là các ứng dụng tài chính, dịch vụ ngân hàng và tiền tệ. Điều này có nghĩa là DeFi bao gồm cả việc phát hành đồng tiền ổn định (Stablecoin là một loại tiền kỹ thuật số Cryptocurrency phát triển trên nền tảng công nghệ Blockchain có giá trị ổn định, thế chấp và bảo hiểm).

Khi ngành công nghiệp công nghệ Blockchain đang ngày một phát triển, thì càng có nhiều sự đầu tư vào việc tạo ra các Stablecoin. Stablecoin là một loại tiền mã hóa, thường được gắn với một tài sản trong thế giới thực, nhưng có thể được chuyển giao kỹ thuật số một cách tương đối dễ dàng. Vì giá tiền mã hóa có thể biến động nhanh vào các thời điểm khác nhau, các Stablecoin phi tập trung có thể được sử dụng hằng ngày như tiền mặt kỹ thuật số, dù không được cơ quan trung ương phát hành và giám sát. Một loại Stablecoin rất phổ biến là USDT (USD Tether) với giá trị tương đương với giá trị USD, do đó Stablecoin được coi như tiền mặt kỹ thuật số. Thông thường, quá trình thế chấp tài sản trong tài chính truyền thống thường rất tốn kém và mất thời gian. Với việc sử dụng hợp đồng thông minh, phí bảo lãnh phát hành và chi phí pháp lý có thể giảm đáng kể.

Bảo hiểm trên Blockchain có thể loại bỏ sự cần thiết của các bên trung gian và cho phép phân bổ rủi ro giữa nhiều người tham gia. Điều này có thể dẫn đến phí bảo hiểm thấp hơn với cùng chất lượng dịch vụ tốt hơn.

Các sàn phi tập trung

Có thể nói, một ứng dụng quan trọng nhất của DeFi là các sàn giao dịch dịch phi tập trung (DEX - Decentralized Exchange). Ví dụ, sàn giao dịch phi tập trung Uniswap của hệ sinh thái Ethereum, sàn Raydium của hệ sinh thái Solana. Các nền tảng này cho phép người dùng giao dịch tài sản kỹ thuật số mà không cần một trung gian đáng tin cậy để giữ tiền thay cho họ. Các giao dịch được thực hiện trực tiếp giữa các ví của người dùng với sự trợ giúp của hợp đồng thông minh.

Vì chúng ít yêu cầu bảo trì hơn, các sàn giao dịch phi tập trung thường có phí giao dịch thấp hơn các sàn giao dịch tập trung.

Công nghệ Blockchain cũng có thể được sử dụng để phát hành và cho phép sở hữu một loạt các loại công cụ tài chính thông thường. Các ứng dụng này sẽ hoạt động theo cách phi tập trung, giảm tải những bên giám sát và loại bỏ các lỗi đơn lẻ. Ví dụ: Nền tảng phát hành Token bảo mật có thể cung cấp các công cụ và tài nguyên cho các tổ chức phát hành để khởi chạy chứng khoán được Token hóa trên Blockchain với các thông số có thể tùy chỉnh. Các dự án khác có thể cho phép tạo ra các công cụ phái sinh, tài sản tổng hợp, thị trường dự đoán phi tập trung,...

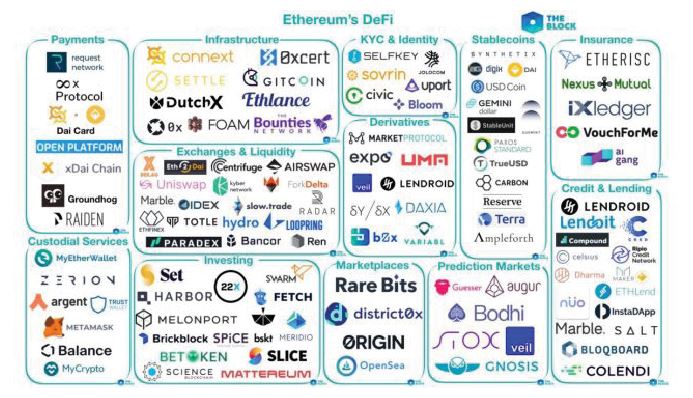

Hình 1: Hệ sinh thái DeFi trên nền tảng Ethereum

Từ Hình 1, có thể thấy, các ứng dụng DeFi xây dựng trên nền tảng Ethereum (là một nền tảng phần mềm mở dựa trên công nghệ Blockchain, thông qua việc sử dụng chức năng hợp đồng thông minh) rất đa dạng, phong phú. Đến nay hệ sinh thái DeFi trên Ethereum khá hoàn chỉnh, gồm các mảnh ghép về dịch vụ thanh toán xDai Chain; quản lý vốn thông qua các ví Metamask, MyEtherWallet; dịch vụ cho vay Compound, dịch vụ bảo hiểm iXledger, dịch vụ tài chính phái sinh Lendroid; dịch vụ đầu tư Melonport, các sàn giao dịch phi tập trung Uniswap...

2. Ưu điểm của DeFi

Với những ứng dụng đa dạng như đã trình bày ở trên, có thể thấy DeFi có một số đặc điểm cơ bản sau:

DeFi có cấu trúc Blockchain làm sổ cái kế toán chính (ledgers)

Blockchain - công nghệ cốt lõi của DeFi đảm nhiệm vai trò vô cùng quan trọng. Trong các ứng dụng tài chính truyền thống, hệ thống ngân hàng lõi (Core Banking) được sử dụng làm sổ cái cơ bản - nhằm ghi nhận giao dịch, tính toán tài sản, hiển thị số dư của người dùng. Đối với DeFi, vai trò làm sổ cái chính là công nghệ Blockchain. Một số Blockchain nổi bật nhất được sử dụng để xây dựng ứng dụng DeFi như Ethereum, Binance Smart Chain, Solana... Những Blockchain cơ bản này lưu trữ trạng thái sổ cái của những gì được gửi vào ứng dụng DeFi, những gì được lưu trữ trong các hợp đồng thông minh, tất cả giao dịch và rút tiền của người dùng.

Nói cách khác, tất cả chức năng kế toán cốt lõi nhằm đảm bảo dữ liệu đầu vào và đầu ra phù hợp với nhau - được xử lý bằng Blockchain. Như vậy, ứng dụng DeFi không cần tạo ra hệ thống bên ngoài để điều chỉnh số dư, vì tất cả giao dịch đều có thể truy vấn qua các trình duyệt Blockchain explorer.

DeFi có mã nguồn mở và minh bạch

Các ứng dụng tài chính tập trung (Centralized Finance - CeFi) đều là mã nguồn đóng và xây dựng trên các hệ thống độc quyền, riêng biệt. Ngược lại, ứng dụng tài chính phi tập trung DeFi thường có mã nguồn mở (open source) và xây dựng trên các Blockchain công khai. Nhờ đó, DeFi có các ưu điểm vượt trội so với tài chính truyền thống. Một trong những ưu điểm lớn của DeFi là như sự tương tác linh hoạt. Ví dụ các mã nguồn của ứng dụng DeFi có thể được sao chép và phát triển một cách độc lập với mã nguồn gốc, kết hợp và sử dụng lại trong nhiều ứng dụng khác nhau. Tính linh hoạt này trái ngược hoàn toàn với tài chính truyền thống khi hệ thống ngân hàng lõi của một ngân hàng A rất khó để hệ thống của A tương tác với hệ thống ngân hàng B. Bên cạnh đó, DeFi có tính minh bạch do mã nguồn có tính mở nên cộng đồng các nhà đầu tư hoặc các bên có quan tâm hoàn toàn có thể kiểm tra để biết chính xác hợp đồng thông minh đang thực hiện những gì về chức năng, quyền lợi và dữ liệu người dùng. Điều này cũng dẫn đến một ưu điểm quan trọng khác của DeFi là khả năng kiểm toán. Vì bản thân Blockchain có mã nguồn mở, nên toàn bộ dòng tiền hoàn toàn có thể kiểm toán được. Việc kiểm toán có thể được thực hiện với các tài sản đang thế chấp trong hệ thống, khối lượng giao dịch, giá trị mặc định, tài khoản của người dùng cụ thể.

Khả năng tương tác và kết hợp

Như đã giải thích ở trên, các ứng dụng DeFi hoàn toàn có thể tương tác với nhau và có thể kết hợp hoạt động với bất kỳ ứng dụng DeFi nào khác trong hệ sinh thái. Tất cả ứng dụng DeFi này giống như các mảnh ghép có thể được ghép lại để xây dựng và phát triển các ứng dụng có tính năng mới hơn. Ví dụ, Konomi tích hợp với Chainlink để cải thiện giải pháp DeFi hay Uniswap chuẩn bị tích hợp giải pháp mở rộng quy mô phân tầng 2 (layer 2) của Arbitrum hay Maker và Dai tích hợp giải pháp mở rộng layer 2 của Optimism. Tính tương tác cao của DeFi trái ngược với một số yếu điểm của tài chính truyền thống như tính độc quyền, ứng dụng thiếu thân thiện, thiếu cơ sở hạ tầng chung giữa các ứng dụng tài chính.

DeFi có thể hướng tới đông đảo công chúng

Trong tài chính truyền thống, người dùng mới thường cần trải qua một quá trình xác minh thu nhập, kiểm tra tín dụng hoặc thậm chí gặp gỡ trực tiếp nhân viên tài chính - chỉ để có thể sử dụng một sản phẩm tài chính nhất định. Quá trình này có thể mang tính chủ quan của người xét duyệt, dễ dẫn đến tình trạng thiếu khách quan khi xét duyệt hồ sơ cho vay, từ chối các dịch vụ ngân hàng đối với một người dùng không “đạt yêu cầu”, nhiều chi phí phụ trội, phí cộng thêm,…

Với các ứng dụng DeFi, người dùng chỉ cần là một địa chỉ ví (wallet address) để có thể thực hiện giao dịch đáp ứng nhu cầu của mình. Ứng dụng DeFi không yêu cầu xác minh thu nhập, không cần kiểm tra lịch sử tín dụng hay yêu cầu KYC (xác minh nhân thân - Know Your Customer) quá phức tạp.

3. Thách thức DeFi đang đối mặt

Theo Schär (2021), DeFi có một số rủi ro gồm rủi ro thực thi hợp đồng thông minh, rủi ro về tính bảo mật hoạt động và rủi ro phát sinh từ sự phụ thuộc vào các giao thức khác và dữ liệu bên ngoài.

Rủi ro thực thi hợp đồng thông minh

Rủi ro này xảy ra khi hợp đồng có lỗi mã hóa, từ đó có thể tạo ra các lỗ hổng có thể cho phép kẻ tấn công rút tiền của hợp đồng thông minh, gây ra sự hỗn loạn hoặc khiến giao thức không thể sử dụng được. Giao thức DeFi chỉ an toàn khi các hợp đồng thông minh được lập trình hoàn chỉnh, không bị lỗi mã hóa. Các dịch vụ bảo hiểm và xác minh chính thức có thể phần nào khắc phục tình trạng này. Rủi ro tương tự cũng tồn tại khi thực thi hợp đồng. Đa phần người dùng không hiểu dữ liệu mà họ được yêu cầu ký như một phần của giao dịch và có thể bị lừa bởi giao diện người dùng bị xâm phạm.

Rủi ro về tính bảo mật hoạt động

Nhiều giao thức và ứng dụng DeFi sử dụng khóa quản trị (admin keys). Các khóa này cho phép một nhóm cá nhân, thường là nhóm phụ trách dự án, có thể nâng cấp hợp đồng và để thực hiện tắt máy khẩn cấp. Mặc dù có thể hiểu được rằng một số các dự án muốn thực hiện các biện pháp phòng ngừa này, sự tồn tại của các chìa khóa này có thể tiềm ẩn rủi ro trong trường hợp chủ sở hữu khóa không tạo và/hoặc lưu trữ khóa của họ trong một cách an toàn, các bên thứ ba có thể tiếp cận các khóa này và xâm phạm hợp đồng thông minh. Hầu hết các dự án cố gắng giảm thiểu rủi ro này bằng bảo mật đa chữ ký (multisig) và khóa thời gian (timelocks).

Rủi ro phát sinh từ sự phụ thuộc vào các giao thức khác và dữ liệu bên ngoài

Như đã trình bày ở trên, hệ sinh thái DeFi có tính mở và khả năng tương tác cao. Điều này cho phép các hợp đồng thông minh và các ứng dụng Blockchain phi tập trung khác nhau có thể tương tác với nhau và cung cấp các dịch vụ dựa trên sự kết hợp của các dịch vụ hiện có. Mặt khác, những tương tác này có thể tạo ra sự phụ thuộc nghiêm trọng. Nếu một hợp đồng thông minh phát sinh sự cố sẽ dẫn đến tác động tiêu cực trên diện rộng đối với nhiều ứng dụng khác trên toàn bộ hệ sinh thái DeFi. Bên cạnh đó, nhiều hợp đồng thông minh phụ thuộc vào dữ liệu bên ngoài. Bất cứ khi nào hợp đồng thông minh phụ thuộc vào dữ liệu không có sẵn trên chuỗi, dữ liệu này phải được cung cấp bởi các nguồn dữ liệu bên ngoài, có thể dẫn đến tình trạng hợp đồng cần phải thực hiện tập trung thay vì phi tập trung.

Ngoài ra, một số ứng dụng DeFi đòi hỏi người dùng phải nỗ lực thực hiện nhiều các thao tác phức tạp. Việc tìm các ứng dụng phù hợp nhất cho một trường hợp sử dụng cụ thể vẫn là một khó khăn với người dùng và người dùng phải có khả năng tìm ra những lựa chọn tốt nhất. Việc xây dựng các ứng dụng đã khó, nhưng để chúng dễ dùng trong một hệ sinh thái DeFi rộng lớn còn là thách thức lớn hơn.

4. Kết luận

DeFi xây dựng các dịch vụ tài chính tồn tại độc lập, song song với hệ thống tài chính truyền thống. Điều này mở ra một tương lai về một hệ thống tài chính cởi mở hơn và có thể tiếp cận được đến lượng người dùng rộng lớn. Mặc dù vậy, tính chất phi tập trung cũng có mặt trái của nó. Việc tìm ra các tính năng phù hợp nhất, dựa vào các đặc điểm của Blockchain rất quan trọng trong việc xây dựng các sản phẩm tài chính mở hữu ích cho các nhà đầu tư. Nếu phát triển và mở rộng thành công, DeFi có thể làm giảm quyền lực từ các tổ chức tài chính truyền thống và chuyển giao quyền lực này vào cộng đồng các cá nhân riêng lẻ, góp phần tạo ra một hệ thống tài chính hoạt động hiệu quả và thúc đẩy tài chính toàn diện.

Tài liệu tham khảo:

1. Chen, M.A., Wu, Q., Yang, B., 2019. How valuable is Fintech innovation? Rev. Financ. Stud. 32 (5), 2062-2106.

2. Cohen, J.E., 2019. Between Truth and Power: the Legal Constructions of Informational Capitalism. Oxford University Press, New York.

3. Cong, L.W., He, Z., 2019. Blockchain disruption and smart contracts. Rev. Financ. Stud. 32 (5), 1754-1797.

4. Financial Stability Board, 2019. Decentralised Financial Technologies: Report on Financial Stability, Regulatory and Governance Implications. https://www.fsb.org/

5. Schär, F. (2021). Decentralized finance: On blockchain-and smart contract-based financial markets. FRB of St. Louis Review.

6. Zuboff, S., 2019. The Age of Surveillance Capitalism: The Fight for a Human Future at the New Frontier of Power. Public Affairs, New York.

TS. Hoàng Hải Yến

Khoa Ngân hàng - Trường Đại học Kinh tế Thành phố Hồ Chí Minh

Vũ Bích Ngọc

Khoa Đào tạo đặc biệt - Trường Đại học Mở Thành phố Hồ Chí Minh

Tin bài khác

Hiệu quả của việc áp dụng tỉ lệ thanh khoản an toàn trong ngân hàng

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Chủ tịch Hồ Chí Minh - Người gieo mầm “Mùa xuân cách mạng”

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Từ mùa Xuân thành lập Đảng đến hành trình phát triển đất nước trong kỷ nguyên mới

Nghị quyết Đại hội XIV của Đảng và định hướng chuyển đổi xanh, kinh tế tuần hoàn gắn với phát triển bền vững

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách