Các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng điện tử: Nghiên cứu tại Ngân hàng Ngoại thương Lào

Tóm tắt: Nghiên cứu này nhằm phân tích các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng điện tử của khách hàng tại Ngân hàng Ngoại thương Lào (BCEL). Sử dụng mô hình phương trình cấu trúc (SEM), mô hình chấp nhận công nghệ (TAM), lý thuyết hành vi hoạch định (TPB) và lý thuyết thống nhất về chấp nhận và sử dụng công nghệ (UTAUT), nghiên cứu đề xuất một mô hình tích hợp các yếu tố đặc thù của nền kinh tế đang phát triển như niềm tin, rủi ro cảm nhận và ảnh hưởng xã hội. Kết quả cho thấy, các nhân tố: Tính hữu ích, Tính dễ sử dụng, Điều kiện hỗ trợ, An toàn bảo mật, Ảnh hưởng xã hội và Niềm tin có tác động tích cực đến Ý định sử dụng dịch vụ ngân hàng điện tử, trong khi đó, nhân tố Rủi ro cảm nhận có tác động tiêu cực. Nghiên cứu cung cấp bằng chứng thực tiễn quan trọng cho các nhà quản lý ngân hàng và hoạch định chính sách trong việc xây dựng chiến lược phát triển ngân hàng điện tử hiệu quả.

Từ khóa: Ngân hàng điện tử, BCEL, Lào.

FACTORS AFFECTING THE INTENTION TO USE E-BANKING SERVICES: A STUDY AT THE LAO FOREIGN TRADE BANK

Abstract: This study aims to examine the factors influencing the intention to use E-Banking services among customers of the Lao Foreign Trade Bank (BCEL). By employing Structural Equation Modeling (SEM), Technology Acceptance Model (TAM), the Theory of Planned Behavior (TPB), Unified Theory of Acceptance and Use of Technology (UTAUT), the study proposes an integrated model that incorporates specific factors of a developing economy, such as trust, perceived risk, and social influence. The results indicate that the factors Perceived Usefulness, Perceived Ease of Use, Facilitating Conditions, Security, and Trust have a positive impact on Usage Intention. Conversely, Perceived Risk has a negative impact. The study provides crucial practical evidence for bank managers and policymakers in formulating effective E-Banking development strategies.

Keywords: E-Banking, BCEL, Laos.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Đặt vấn đề

Cuộc Cách mạng công nghiệp lần thứ tư đang tái định hình ngành tài chính - ngân hàng toàn cầu, thúc đẩy mạnh mẽ xu hướng chuyển đổi số. Tại CHDCND Lào, BCEL giữ vai trò tiên phong với thị phần người dùng ngân hàng điện tử lên tới 46,9% vào cuối năm 2024. Mặc dù đạt được những bước tiến ban đầu đáng ghi nhận, hệ thống ngân hàng điện tử tại Lào vẫn đối mặt với những thách thức không nhỏ như hạ tầng công nghệ hạn chế, hành lang pháp lý chưa đồng bộ và thói quen sử dụng tiền mặt chiếm ưu thế.

Phần lớn các nghiên cứu trước đây về chấp nhận và phát triển ngân hàng điện tử được thực hiện tại các quốc gia phát triển hoặc có nền tảng hạ tầng số vững chắc. Trong khi đó, tại một quốc gia đang phát triển như Lào, với đặc thù văn hóa tập thể, trình độ công nghệ và điều kiện kinh tế - xã hội riêng biệt, các yếu tố then chốt có thể khác biệt đáng kể. Do đó, nghiên cứu này nhằm lấp đầy khoảng trống trên bằng cách kiểm định một mô hình nghiên cứu tích hợp, kế thừa các yếu tố truyền thống và bổ sung các biến số đặc thù phù hợp với bối cảnh của Lào. Nghiên cứu hướng đến trả lời câu hỏi: Đâu là những nhân tố chính ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng điện tử của khách hàng cá nhân tại BCEL và mức độ ảnh hưởng của chúng như thế nào?

2. Cơ sở lý thuyết và mô hình nghiên cứu

2.1. Cơ sở lý thuyết

Nghiên cứu này dựa trên nền tảng của ba lý thuyết chính trong lĩnh vực chấp nhận công nghệ:

(i) Mô hình TAM của Davis (1989) là mô hình được sử dụng rộng rãi nhất để giải thích hành vi chấp nhận công nghệ. TAM cho rằng hai nhận thức chính - Nhận thức tính hữu ích và Nhận thức tính dễ sử dụng - là những yếu tố then chốt quyết định thái độ và ý định sử dụng của một cá nhân đối với một hệ thống công nghệ mới. Trong bối cảnh ngân hàng điện tử, Nhận thức tính hữu ích phản ánh mức độ mà khách hàng tin rằng sử dụng dịch vụ sẽ mang lại lợi ích (tiết kiệm thời gian, chi phí), trong khi Nhận thức tính dễ sử dụng phản ánh mức độ dễ dàng khi thao tác với ứng dụng ngân hàng.

(ii) Lý thuyết TPB của Ajzen (1991) mở rộng Lý thuyết hành vi hợp lý (TRA) bằng cách bổ sung yếu tố Nhận thức kiểm soát hành vi, bên cạnh Thái độ và Chuẩn mực chủ quan. Lý thuyết TPB cho rằng, Ý định hành vi là hàm số của ba yếu tố này. Trong nghiên cứu này, Nhận thức kiểm soát hành vi được thể hiện qua Điều kiện hỗ trợ - cảm nhận của khách hàng về sự sẵn có của các nguồn lực và điều kiện cần thiết (thiết bị, kiến thức, hỗ trợ kỹ thuật) để sử dụng ngân hàng điện tử.

(iii) Mô hình UTAUT của Venkatesh và cộng sự (2003) tích hợp các yếu tố từ các mô hình lý thuyết trước đó, hình thành nên một mô hình mạnh mẽ với bốn nhân tố cốt lõi: Kỳ vọng hiệu suất, Kỳ vọng nỗ lực, Ảnh hưởng xã hội và Điều kiện hỗ trợ.

Ngoài ra, nghiên cứu còn kế thừa từ Lý thuyết Niềm tin - Rủi ro (Trust - Risk Theory). Trong môi trường số đầy rủi ro như ngân hàng điện tử, Niềm tin vào ngân hàng và hệ thống công nghệ được xem là yếu tố then chốt làm giảm Rủi ro nhận thức - nỗi lo về mất mát tài chính, lộ thông tin cá nhân - từ đó thúc đẩy ý định sử dụng (McKnight và cộng sự, 2002; Featherman và Pavlou, 2003).

2.2. Mô hình nghiên cứu và giả thuyết

2.2.1. Định nghĩa các khái niệm

Nghiên cứu vận hành các khái niệm chính dựa trên cơ sở lý thuyết nền tảng, được đo lường bằng thang điểm Likert 5 mức độ:

Các thang đo sử dụng trong bảng hỏi chủ yếu được kế thừa và điều chỉnh từ các nghiên cứu đã được công bố rộng rãi và có độ tin cậy cao trong cộng đồng học thuật quốc tế, đồng thời được hiệu chỉnh cho phù hợp với ngữ cảnh tại Lào. Cụ thể, có 36 biến quan sát được sử dụng để đo lường 9 khái niệm trong mô hình, bao gồm:

- Tính hữu ích: Được đo lường bằng 5 biến quan sát (HI1 - HI5), kế thừa từ các nghiên cứu của Davis (1989), Venkatesh và Davis (2000), và các nghiên cứu gần đây trong lĩnh vực ngân hàng điện tử.

- Tính dễ sử dụng: Gồm 4 biến quan sát (SD1 - SD4), dựa trên thang đo của Davis (1989) và các nghiên cứu ứng dụng sau này.

- Ảnh hưởng xã hội: Được đo bằng 3 biến quan sát (AH1 - AH3), phát triển từ lý thuyết của Ajzen (1991), Venkatesh và cộng sự (2003).

- Điều kiện hỗ trợ: Gồm 5 biến quan sát (ĐK1 - ĐK5), đo lường nhận thức về sự hỗ trợ từ hạ tầng và tổ chức.

- An toàn bảo mật: Gồm 4 biến quan sát (AT1 - AT4), đánh giá nhận thức về tính an toàn của hệ thống.

- Rủi ro cảm nhận: Gồm 4 biến quan sát (RR1 - RR4), đánh giá mức độ lo ngại về các rủi ro khi giao dịch trực tuyến.

- Niềm tin: Được đo lường bằng 4 biến quan sát (NT1 - NT4), đánh giá lòng tin của khách hàng vào BCEL và hệ thống bảo mật.

- Ý định sử dụng: Được đo bằng 3 biến quan sát (YD1 - YD3), kế thừa từ Fishbein và Ajzen (1975).

- Hành vi sử dụng: Gồm 4 biến quan sát (TT1 - TT4), đo lường tần suất và mức độ sử dụng thực tế.

2.2.2 Mô hình và giả thuyết nghiên cứu

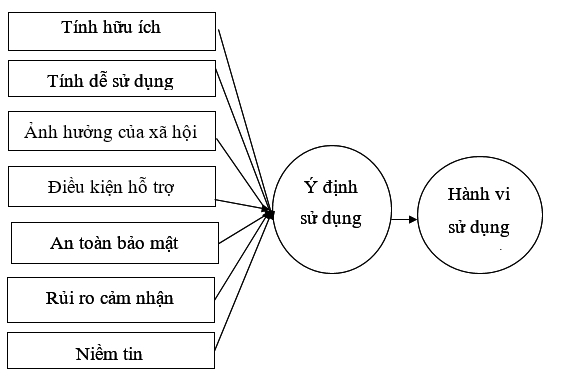

Kế thừa các lý thuyết trên và điều chỉnh cho phù hợp với bối cảnh Lào, nghiên cứu đề xuất mô hình sau:

Hình 1. Mô hình nghiên cứu đề xuất

|

| Nguồn: Minh họa của nhóm tác giả |

Các giả thuyết nghiên cứu (H) được đề xuất:

- H1: Tính hữu ích (HI) tác động tích cực (+) đến Ý định sử dụng (BI).

- H2: Tính dễ sử dụng (SD) tác động tích cực (+) đến Ý định sử dụng (BI).

- H3: Ảnh hưởng xã hội (AH) tác động tích cực (+) đến Ý định sử dụng (BI).

- H4: Điều kiện hỗ trợ (ĐK) tác động tích cực (+) đến Ý định sử dụng (BI).

- H5: An toàn bảo mật (AT) tác động tích cực (+) đến Ý định sử dụng (BI).

- H6: Rủi ro cảm nhận (RR) tác động tiêu cực (-) đến Ý định sử dụng (BI).

- H7: Niềm tin (NT) tác động tiêu cực (-) đến Rủi ro cảm nhận (Risk).

- H8: Ý định sử dụng (BI) tác động tích cực (+) đến Hành vi sử dụng thực tế (Use Behavior).

3. Phương pháp nghiên cứu

3.1. Thiết kế nghiên cứu và thu thập dữ liệu

Đối tượng khảo sát là khách hàng cá nhân và cán bộ, nhân viên của BCEL. Nghiên cứu áp dụng phương pháp chọn mẫu thuận tiện có phân tầng. Cụ thể, để đảm bảo mẫu nghiên cứu có tính đại diện tương đối cho cơ cấu khách hàng của BCEL, nghiên cứu phân tầng dựa trên hai nhóm đối tượng chính: (1) Khách hàng cá nhân và (2) Cán bộ, nhân viên ngân hàng. Trong nhóm khách hàng, việc thu thập dữ liệu được thực hiện tại một số chi nhánh chính của BCEL ở các khu vực địa lý khác nhau (ví dụ, Thủ đô Vientiane và các tỉnh thành khác) để thuận tiện và đa dạng hóa mẫu.

Bảng hỏi được thiết kế theo thang đo Likert 5 điểm, gồm các phần thông tin nhân khẩu học và các biến số trong mô hình. Dữ liệu được thu thập từ tháng 8 - 12/2024 bằng hai hình thức: (i) Phát bảng hỏi giấy trực tiếp tại quầy giao dịch của các chi nhánh BCEL được chọn; (ii) Khảo sát trực tuyến thông qua nền tảng Google Forms và được phân phối với sự hỗ trợ của BCEL.

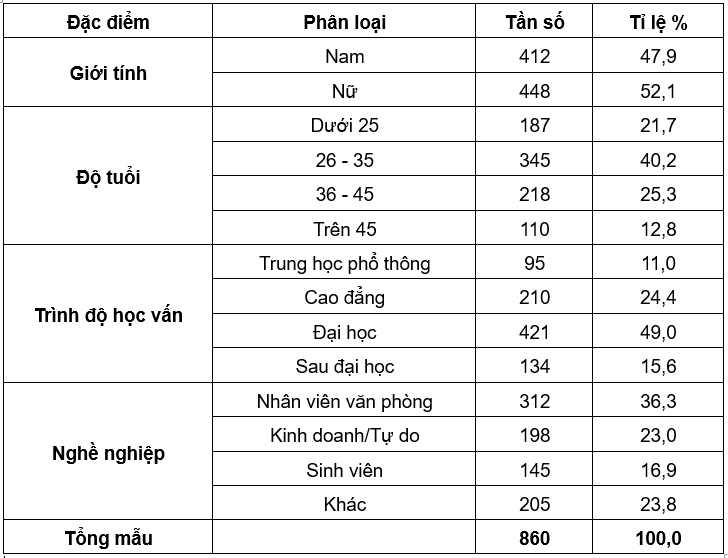

Tổng số phiếu phát ra là 950 (650 khách hàng và 300 nhân viên dự kiến), thu về 890 phiếu. Sau khi làm sạch, loại bỏ các phiếu trả lời thiếu nghiêm túc hoặc không hoàn chỉnh, tổng mẫu phân tích cuối cùng là 860 (700 khách hàng và 160 nhân viên), đạt tỉ lệ hồi đáp là 90,5%. Cỡ mẫu 860 đáp ứng đủ điều kiện để phân tích SEM theo khuyến nghị của Hair và cộng sự (2010) - cần ít nhất 10 - 20 mẫu cho một biến quan sát. Nghiên cứu này có 36 biến quan sát, do đó cỡ mẫu 860 là hoàn toàn phù hợp. Mẫu khảo sát được mô tả trong Bảng 1.

Bảng 1. Mô tả mẫu khảo sát

|

| Nguồn: Phân tích của nhóm tác giả |

3.2. Phương pháp phân tích dữ liệu

Dữ liệu được phân tích bằng phần mềm SPSS 26.0 và AMOS 26.0 theo quy trình:

- Thống kê mô tả: Mô tả đặc điểm mẫu.

- Đánh giá độ tin cậy thang đo: Sử dụng hệ số Cronbach's Alpha.

- Phân tích nhân tố khám phá (EFA): Kiểm tra giá trị hội tụ và phân biệt của thang đo.

- Phân tích SEM: Kiểm định các giả thuyết nghiên cứu thông qua phân tích nhân tố khẳng định (CFA) và mô hình cấu trúc.

4. Kết quả và thảo luận

4.1. Đánh giá độ tin cậy và giá trị thang đo

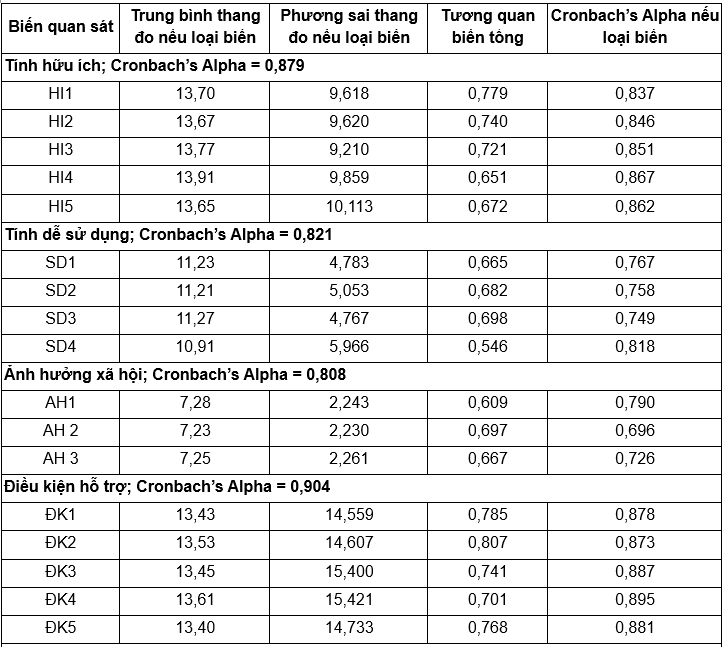

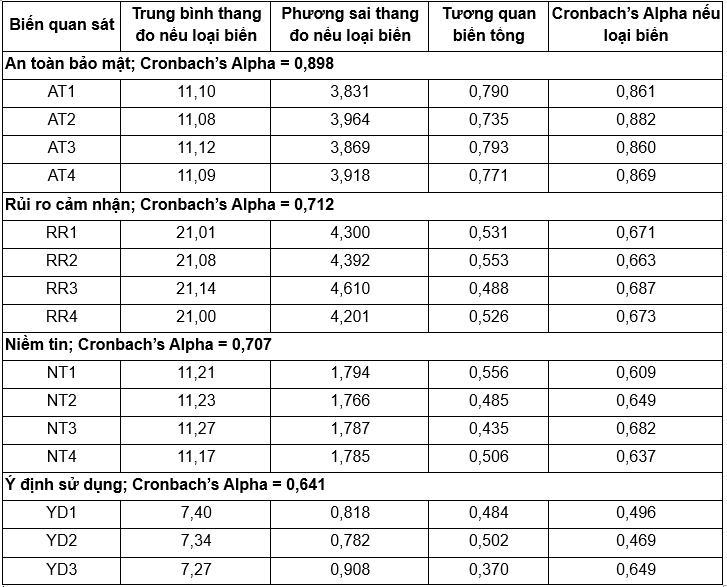

Theo Bảng 2.1 và Bảng 2.2, các hệ số Cronbach's Alpha của tất cả các thang đo đều có hệ số Alpha > 0,7 và hệ số tương quan biến tổng > 0,3, đạt yêu cầu về độ tin cậy, ngoại trừ thang đo Ý định sử dụng có hệ số Alpha = 0,641. Mặc dù hơi thấp hơn ngưỡng 0,7 khuyến nghị, giá trị này vẫn có thể được chấp nhận do số lượng biến quan sát trong thang đo này ít (chỉ có 3 biến) và tất cả các hệ số tương quan biến tổng đều lớn hơn 0,3 (lần lượt là 0,484; 0,502 và 0,370), đáp ứng tiêu chí về mối tương quan nội tại giữa các biến (Hair và cộng sự, 2010; Nunnally và Bernstein, 1994). Hơn nữa, trong giai đoạn nghiên cứu khám phá hoặc với các mô hình có nhiều biến tiềm năng, giá trị Alpha từ 0,6 trở lên vẫn được xem là có thể chấp nhận được.

Bảng 2.1: Kết quả đánh giá độ tin cậy thang đo

|

| Nguồn: Phân tích của nhóm tác giả |

Bảng 2.2: Kết quả đánh giá độ tin cậy thang đo

|

| Nguồn: Phân tích của nhóm tác giả |

4.2. Kiểm định mô hình và giả thuyết nghiên cứu

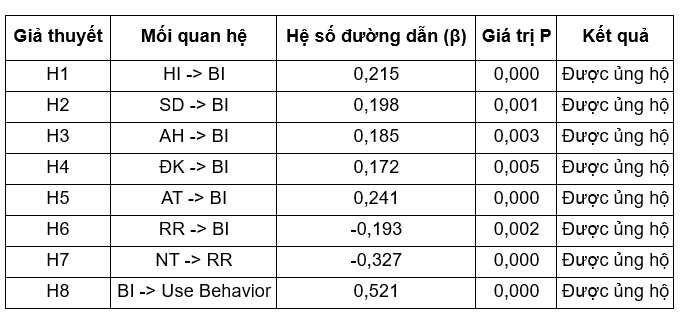

Kết quả phân tích cho thấy, mô hình nghiên cứu đều đạt các chỉ số phù hợp (χ²/df = 2,135; CFI = 0,951; TLI = 0,943; RMSEA = 0,052), kết quả kiểm định các giả thuyết được tổng hợp trong Bảng 3:

Bảng 3. Kết quả kiểm định các giả thuyết nghiên cứu

|

| Nguồn: Phân tích của nhóm tác giả |

4.3. Thảo luận kết quả

Nghiên cứu này không chỉ dừng lại ở việc kiểm định các giả thuyết mà còn đi sâu giải thích ý nghĩa của từng phát hiện trong bối cảnh cụ thể của Lào, một quốc gia đang phát triển với nền văn hóa tập thể.

(i) Tính hữu ích và Tính dễ sử dụng

Cả hai yếu tố Tính hữu ích và Tính dễ sử dụng đều có tác động tích cực, có ý nghĩa thống kê đến Ý định sử dụng, với hệ số lần lượt là β = 0,215 và β = 0,198. Điều này hoàn toàn phù hợp và củng cố nền tảng lý thuyết TAM. Nó khẳng định rằng, bất chấp bối cảnh đặc thù, động lực cốt lõi để khách hàng chấp nhận công nghệ vẫn là việc họ cảm nhận được lợi ích thiết thực (tiết kiệm thời gian, chi phí) và sự dễ dàng khi thao tác. Đối với BCEL, điều này cho thấy các nỗ lực cải thiện tính năng và trải nghiệm người dùng trên ứng dụng ngân hàng điện tử BCEL One là đúng hướng.

(ii) Ảnh hưởng xã hội

Yếu tố này có tác động tích cực mạnh mẽ đến Ý định sử dụng (β = 0,185, p = 0,003). Đây là một phát hiện then chốt, làm nổi bật sự khác biệt của bối cảnh Lào so với các nước phương Tây có văn hóa cá nhân chủ nghĩa. Trong một xã hội tập thể, ý kiến và hành vi của gia đình, bạn bè, đồng nghiệp và cộng đồng có sức nặng đáng kể. Một cá nhân có thể sử dụng dịch vụ không chỉ vì lợi ích cá nhân mà còn để hòa nhập với nhóm hoặc tuân theo kỳ vọng xã hội. Kết quả này nhấn mạnh rằng các chiến lược marketing truyền thống (quảng cáo một chiều) có thể kém hiệu quả hơn so với các chiến lược dựa vào cộng đồng và khai thác sức ảnh hưởng của người tiêu dùng.

(iii) Điều kiện hỗ trợ

Điều kiện hỗ trợ tác động tích cực đến Ý định sử dụng (β = 0,172, p = 0,005). Phát hiện này phản ánh rõ ràng thực trạng hạ tầng kỹ thuật và trình độ công nghệ ở một quốc gia đang phát triển. Điều kiện hỗ trợ ở đây không chỉ là sự hỗ trợ từ ngân hàng mà còn là điều kiện khách quan như chất lượng đường truyền Internet, khả năng tiếp cận thiết bị thông minh, kiến thức kỹ thuật số của người dân. Khách hàng chỉ sẵn sàng sử dụng dịch vụ khi họ tin rằng có đủ nguồn lực và điều kiện kỹ thuật để hỗ trợ họ thực hiện hành vi đó. Điều này hàm ý rằng, ngân hàng không thể hoạt động đơn độc mà cần hợp tác để cải thiện hệ sinh thái số chung.

(iv) An toàn bảo mật, Rủi ro cảm nhận và Niềm tin

An toàn bảo mật có hệ số tác động tích cực cao nhất (β = 0,241) lên Ý định sử dụng. Rủi ro cảm nhận có tác động tiêu cực mạnh (β = -0,193). Niềm tin có tác động tiêu cực mạnh lên Rủi ro cảm nhận (β = -0,327), nghĩa là Niềm tin càng cao thì Rủi ro cảm nhận càng giảm. Phát hiện này là trọng tâm của nghiên cứu, phản ánh đúng lo ngại lớn nhất của người dùng trong môi trường số. Trong một thị trường mà hạ tầng pháp lý về bảo vệ dữ liệu cá nhân có thể chưa hoàn thiện và nhận thức về an ninh mạng còn hạn chế, nỗi sợ về mất tiền, lộ thông tin là rào cản cực kỳ lớn. Nghiên cứu chỉ ra rằng, để giảm thiểu rào cản này, việc xây dựng Niềm tin đóng vai trò then chốt. Niềm tin không chỉ là niềm tin vào công nghệ mà còn là niềm tin vào uy tín, năng lực và sự trung thực của chính ngân hàng. Khi khách hàng tin tưởng vào BCEL, họ sẽ đánh giá thấp hơn các rủi ro tiềm ẩn.

(v) Mối quan hệ giữa Ý định sử dụng tới Hành vi sử dụng

Ý định sử dụng tác động rất mạnh đến Hành vi sử dụng (β = 0,521). Hệ số β cao này khẳng định tính giá trị của mô hình nghiên cứu. Nó cho thấy Ý định sử dụng là một dự báo đáng tin cậy cho hành vi thực tế trong bối cảnh này. Nói cách khác, nếu BCEL có thể cải thiện các yếu tố nêu trên để nâng cao Ý định sử dụng của khách hàng, thì tỉ lệ chuyển đổi sang sử dụng thực tế sẽ rất cao.

4.4. Hạn chế của nghiên cứu

Bên cạnh những đóng góp quan trọng, nghiên cứu này vẫn tồn tại một số hạn chế cần được thừa nhận.

Thứ nhất, phương pháp chọn mẫu thuận tiện có phân tầng, dù đã nỗ lực đảm bảo tính đa dạng, chủ yếu tập trung vào khách hàng và nhân viên của BCEL. Điều này có thể làm hạn chế khả năng đại diện cho toàn bộ dân số người dùng tiềm năng tại Lào, từ đó ảnh hưởng đến tính khái quát hóa của kết quả.

Thứ hai, phạm vi nghiên cứu được thực hiện tại một ngân hàng duy nhất (BCEL), mặc dù là tổ chức dẫn đầu thị trường. Các ngân hàng thương mại khác tại Lào có thể có đặc điểm khách hàng và chiến lược dịch vụ số khác biệt, vì vậy các phát hiện cần được diễn giải thận trọng trong bối cảnh rộng hơn.

Thứ ba, thiết kế nghiên cứu cắt ngang với dữ liệu được thu thập tại một thời điểm duy nhất không cho phép phân tích sự biến đổi trong nhận thức và ý định của khách hàng theo thời gian.

Cuối cùng, dữ liệu dựa trên tự báo cáo từ người trả lời có thể tiềm ẩn các sai lệch như xu hướng trả lời theo mong đợi xã hội hoặc sai lệch trong hồi tưởng, mặc dù đã có những nỗ lực kiểm soát trong quá trình thiết kế bảng hỏi và thu thập số liệu.

5. Kết luận và hàm ý quản lý

Nghiên cứu này đã kiểm định thành công mô hình tích hợp các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng điện tử tại BCEL. Kết quả cho thấy: Các yếu tố: Tính hữu ích, Tính dễ sử dụng, Điều kiện hỗ trợ, An toàn bảo mật và Niềm tin đều có tác động tích cực đến Ý định sử dụng; Rủi ro cảm nhận có tác động tiêu cực, trong khi Niềm tin đóng vai trò then chốt trong việc giảm thiểu rủi ro này; Ảnh hưởng xã hội có tác động đáng kể, phản ánh đặc điểm văn hóa tập thể tại Lào; Ý định sử dụng có mối quan hệ mạnh mẽ với hành vi sử dụng thực tế. Nghiên cứu khẳng định rằng mô hình chấp nhận công nghệ cần được điều chỉnh linh hoạt theo bối cảnh văn hóa, kinh tế và công nghệ của từng quốc gia. Đối với các nền kinh tế đang phát triển như Lào, các yếu tố như Niềm tin, An toàn bảo mật, Ảnh hưởng xã hội và Điều kiện hỗ trợ có vai trò đặc biệt quan trọng.

Hàm ý quản lý bao gồm: Tăng cường an ninh mạng, xây dựng niềm tin, đơn giản hóa trải nghiệm người dùng, tận dụng ảnh hưởng xã hội, cải thiện hạ tầng kỹ thuật. Những phát hiện này không chỉ có ý nghĩa với BCEL mà còn là tài liệu tham khảo giá trị cho các ngân hàng và nhà hoạch định chính sách tại các quốc gia có đặc điểm tương tự.

Tài liệu tham khảo

1. Ajzen, I. (1991). The theory of planned behavior. Organizational Behavior and Human Decision Processes, 50(2), pages 179 211. https://doi.org/10.1016/0749-5978(91)90020-T

2. Baabdullah, A. M., Alalwan, A. A., Rana, N. P., Kizgin, H., & Patil, P. (2019). Consumer use of mobile banking (M-Banking) in Saudi Arabia: Towards an integrated model. International Journal of Information Management, 44, pages 38-52. https://doi.org/10.1016/j.ijinfomgt.2018.09.002

3. Davis, F. D. (1989). Perceived usefulness, perceived ease of use, and user acceptance of information technology. MIS Quarterly, 13(3), pages 319-340. https://doi.org/10.2307/249008

4. Featherman, M. S., & Pavlou, P. A. (2003). Predicting e-services adoption: a perceived risk facets perspective. International Journal of Human-Computer Studies, 59(4), pages 451-474. https://doi.org/10.1016/S1071-5819(03)00111-3

5. Fornell, C., & Larcker, D. F. (1981). Evaluating structural equation models with unobservable variables and measurement error. Journal of Marketing Research, 18(1), pages 39-50. https://doi.org/10.1177/002224378101800104

6. Gharaibah, M. K. (2020). The impact of perceived risk on online shopping in Jordan. European Journal of Business and Management, 12(15), pages 88-95.

7. Hair, J. F., Black, W. C., Babin, B. J., & Anderson, R. E. (2010). Multivariate data analysis (7th ed.). Prentice Hall.

8. McKnight, D. H., Choudhury, V., & Kacmar, C. (2002). The impact of initial consumer trust on intentions to transact with a web site: a trust building model. The Journal of Strategic Information Systems, 11(3-4), pages 297-323. https://doi.org/10.1016/S0963-8687(02)00020-3

9. Nunnally, J. C., & Bernstein, I. H. (1994). Psychometric theory (3rd ed.). McGraw-Hill.

10. Venkatesh, V., Morris, M. G., Davis, G. B., & Davis, F. D. (2003). User acceptance of information technology: Toward a unified view. MIS Quarterly, 27(3), pages 425-478. https://doi.org/10.2307/30036540

Tin bài khác

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát

Khung pháp lý áp dụng phương pháp xếp hạng nội bộ khi thực hiện chuẩn mực an toàn vốn: Thông lệ quốc tế và kinh nghiệm cho Việt Nam

Ảnh hưởng của minh bạch thông tin đến mức độ chủ động vay vốn của doanh nghiệp

Phòng, chống rửa tiền trong giao dịch tài sản mã hóa: Kinh nghiệm quốc tế và khuyến nghị đối với Việt Nam

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Kinh tế Việt Nam: Những thành tựu giai đoạn 2021 - 2025 và định hướng phát triển trong kỷ nguyên mới

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới