Nhận diện tín hiệu căng thẳng tài chính

Tóm tắt: Nghiên cứu này tập trung phân tích tình hình tài chính của các doanh nghiệp phi tài chính tại Việt Nam đã từng rơi vào căng thẳng tài chính trong giai đoạn 2016 - 2023, với mục tiêu xác định các ngưỡng đánh giá tình trạng căng thẳng tài chính. Sáu tỉ số tài chính được nghiên cứu bao gồm: (1) Tỉ số nợ ngắn hạn trên tổng nợ phải trả, (2) Khả năng chi trả nợ gốc vay từ doanh thu, và tỉ số vay - trả nợ, (3) Tỉ số tiền thu từ đi vay trên doanh thu, (4) Dòng tiền từ hoạt động kinh doanh, (5) Tỉ số tài sản cố định trên doanh thu, (6) Tổng chi phí lãi vay trên doanh thu. Kết quả cho thấy, các doanh nghiệp Việt Nam thường phụ thuộc nhiều vào nợ ngắn hạn và duy trì mức đầu tư thấp vào tài sản cố định, dẫn đến nguy cơ tổn thương tài chính cao. Nghiên cứu nhấn mạnh sự cần thiết phải nghiên cứu sâu hơn để xác định các ngưỡng nhận diện căng thẳng tài chính phù hợp với thực tế Việt Nam. Điểm mới của nghiên cứu là tập trung vào các tỉ số tài chính thường ít được chú ý trong quá trình phân tích tài chính nhưng có giá trị nhận diện sớm các rủi ro tài chính. Kết quả nghiên cứu cung cấp cơ sở để tiếp tục nghiên cứu phát triển thành bộ tiêu chí nhận diện căng thẳng tài chính phù hợp với thị trường Việt Nam, hỗ trợ quản trị rủi ro cho doanh nghiệp và thị trường.

Từ khóa: Căng thẳng tài chính, chi phí tài chính, đòn bẩy tài chính, ngưỡng căng thẳng tài chính, vùng căng thẳng tài chính.

IDENTIFYING FINANCIAL DISTRESS SIGNALS

Abstract: This study focuses on analyzing the financial health of non-financial companies in Vietnam that experienced financial distress during the period 2016 - 2023, with the aim of identifying thresholds for assessing financial distress. Six key financial ratios were utilized: (1) the ratio of short-term debt to total liabilities, (2) the ability to repay principal debt from revenue and the debt-repayment ratio, (3) the ratio of borrowing proceeds to revenue, (4) cash flow from operating activities, (5) the ratio of fixed asset investment to revenue and (6) Interest expense to revenue ratio. Additionally, the study evaluates the pressure of financial costs relative to revenue (total financial costs/revenue). The results show that Vietnamese companies often rely heavily on short-term debt and maintain low levels of fixed asset investment, leading to heightened financial vulnerability. The study highlights the need for further research to identify financial distress thresholds tailored to Vietnam’s specific economic conditions. A key contribution of this research is its focus on financial ratios that are often overlooked in financial analysis but carry significant predictive value for identifying early financial risks. The findings lay the groundwork for creating a set of financial distress criteria adapted to Vietnam’s market, supporting risk management for businesses in particular and the economy in general.

Keywords: Financial distress, financial charges, financial leverage, financial distress threshold, financial distress zone.

1. Giới thiệu

Căng thẳng tài chính là một trong những dấu hiệu cảnh báo sớm cho thấy doanh nghiệp đang đối mặt với các vấn đề nghiêm trọng về tài chính, thậm chí có thể dẫn đến phá sản (Hashi, 1997). Hiệu suất tài chính suy giảm kéo dài không chỉ ảnh hưởng tiêu cực đến hoạt động của doanh nghiệp mà còn gây thiệt hại đáng kể đến tài sản của nhà đầu tư (Habib và cộng sự, 2020). Việc nhận diện và đánh giá sức khỏe tài chính toàn diện đòi hỏi phải sử dụng kết hợp nhiều tỉ số tài chính, bởi mỗi tỉ số phản ánh một khía cạnh riêng về tình hình tài chính của doanh nghiệp. Tương tự như việc đo lường các chỉ số sức khỏe cơ thể con người, nếu chỉ dựa vào một chỉ số riêng lẻ, kết quả có thể không đầy đủ hoặc dễ gây hiểu lầm. Do đó, việc kết hợp các tỉ số tài chính trong nhận diện sớm căng thẳng tài chính là rất quan trọng (Restianti và Agustina, 2018; Mousavi và Ouenniche, 2018).

Trên thực tế, các tỉ số tài chính đôi khi cho thấy tín hiệu trái chiều hoặc không rõ ràng, khiến việc nhận diện căng thẳng tài chính trở nên phức tạp. Nếu không kịp thời phát hiện, doanh nghiệp có thể đối mặt với những hệ lụy nghiêm trọng, bao gồm mất khả năng thanh toán và phá sản (Senbet và Wang, 2012; Gillani và cộng sự, 2018; Phan và cộng sự, 2022; Jiang và Jones, 2018). Do đó, việc tích hợp nhiều tỉ số tài chính để nhận diện sớm căng thẳng tài chính là một yêu cầu cấp thiết, nhằm hỗ trợ doanh nghiệp, nhà đầu tư và các cơ quan quản lý trong việc dự đoán và giảm thiểu rủi ro.

Trong bối cảnh kinh tế toàn cầu hiện nay, những biến động bất ngờ trong môi trường kinh doanh, cùng với sự thay đổi liên tục về chính sách và thị trường tài chính, đã làm tăng tính phức tạp trong việc dự đoán rủi ro tài chính. Tại Việt Nam, một nền kinh tế mới nổi, các doanh nghiệp dễ bị tổn thương trước những biến động tài chính và kinh tế. Điều này dẫn đến nhiều khó khăn trong việc nhận diện và ứng phó với căng thẳng tài chính, gây ra các quyết định quản lý rủi ro thiếu hiệu quả và ảnh hưởng tiêu cực đến lợi ích của cổ đông, nhà đầu tư cũng như sự ổn định của thị trường (Thịnh và cộng sự, 2021).

Thực tế cho thấy, khá ít tỉ số tài chính tại Việt Nam có khả năng phát tín hiệu cảnh báo rõ ràng, điều này đặt ra yêu cầu cần có cách tiếp cận tổng hợp và chính xác hơn để nhận diện căng thẳng tài chính. Điều này chứng tỏ rằng, việc nhận diện sớm căng thẳng tài chính là một thách thức lớn và đòi hỏi các phương pháp tiếp cận hiệu quả hơn. Đây chính là động lực thúc đẩy nghiên cứu này được thực hiện với mục tiêu xây dựng một bộ công cụ nhận diện sớm nguy cơ căng thẳng tài chính nhằm giảm thiểu các tín hiệu giả hoặc cảnh báo sai, từ đó, làm giảm gánh nặng cho thị trường. Nghiên cứu cũng sẽ xác định vùng căng thẳng tài chính cho từng tỉ số tài chính và tạo ra một chỉ số nhận diện điểm số căng thẳng tài chính phù hợp với đặc thù của thị trường Việt Nam. Điểm mới của nghiên cứu nằm ở việc đi sâu vào phân tích tại thị trường Việt Nam, lấp đầy khoảng trống từ các nghiên cứu trước đây. Bộ tỉ số được sử dụng dễ hiểu và dễ tính toán, không đòi hỏi các mô hình phức tạp, giúp nhiều đối tượng trong nền kinh tế có thể tiếp cận và sử dụng một cách dễ dàng.

2. Lý thuyết nền và các nghiên cứu trước

2.1. Lý thuyết nền

Căng thẳng tài chính, một thách thức quan trọng trong quản lý tài chính, đã được giải thích qua nhiều lý thuyết khác nhau, mỗi lý thuyết cung cấp những góc nhìn về nguyên nhân và giải pháp (Ikpesu, Vincent, và Dakare, 2020). Lý thuyết quản lý tiền mặt nhấn mạnh rằng, sự mất cân bằng kéo dài giữa dòng tiền vào và dòng tiền ra thường do việc sử dụng nguồn vốn không hiệu quả, có thể dẫn đến các vấn đề thanh khoản và khủng hoảng tài chính (Aziz và Dar, 2006). Bổ sung vào đó, lý thuyết rủi ro tín dụng (credit risk theory) nhấn mạnh tầm quan trọng của các khung quản lý rủi ro tín dụng vững chắc, bởi việc quản lý rủi ro tín dụng kém, đặc biệt khi đối tác không thực hiện đúng nghĩa vụ, đe dọa trực tiếp đến sự tồn tại của doanh nghiệp và thường là dấu hiệu sớm của căng thẳng tài chính. Lý thuyết thứ tự ưu tiên nguồn vốn (Myers và Majluf, 1984) cho rằng, các doanh nghiệp ưu tiên sử dụng nguồn vốn nội bộ trước khi dựa vào vốn vay, cảnh báo sự phụ thuộc quá mức vào nợ bên ngoài có thể làm gia tăng bất ổn tài chính khi doanh nghiệp không đủ khả năng đáp ứng các nghĩa vụ. Trong khi đó, lý thuyết đánh đổi (Modigliani và Miller, 1963) nhấn mạnh sự cần thiết phải tìm kiếm cấu trúc vốn tối ưu, cân bằng giữa lợi ích và rủi ro của việc sử dụng nợ, bởi vay nợ quá mức có thể làm gia tăng khả năng xảy ra căng thẳng tài chính. Để giải quyết những thách thức này, các biện pháp bền vững bao gồm: Ổn định khủng hoảng thông qua quản lý dòng tiền và cắt giảm chi phí, tái cấu trúc tổ chức để giải quyết nguyên nhân gốc rễ, thay đổi lãnh đạo để cải thiện định hướng chiến lược, nâng cấp công nghệ để tăng khả năng cạnh tranh, và tái cấu trúc tài chính để khôi phục khả năng thanh khoản.

Các lý thuyết này đã được phát triển qua nhiều nghiên cứu, với trọng tâm đáng kể vào việc xây dựng các mô hình nhằm nhận diện sớm căng thẳng tài chính và xác định các tỉ số tài chính cung cấp tín hiệu cảnh báo sớm. Tuy nhiên, vẫn còn một khoảng trống lớn trong tài liệu nghiên cứu. Trong khi các lý thuyết giải thích bản chất và nguyên nhân gốc rễ của căng thẳng tài chính thường thiếu chiều sâu trong việc thảo luận về các cảnh báo sớm hoặc vùng căng thẳng, đặc biệt là các tỉ số ngưỡng cho thấy khả năng xảy ra khủng hoảng tài chính. Nghiên cứu này tập trung vào việc thu hẹp khoảng trống đó bằng cách làm phong phú thêm các ứng dụng thực tiễn của các lý thuyết thông qua việc khám phá sâu hơn các chỉ số dự đoán. Việc giải quyết khoảng trống nêu trên là động lực cốt lõi của nghiên cứu này, góp phần bổ sung bộ tỉ số giúp nhận diện sớm căng thẳng tài chính và gián tiếp góp phần cải thiện hiệu quả quản lý căng thẳng tài chính trong thực tiễn.

2.2. Một số nghiên cứu quốc tế và tại Việt Nam về căng thẳng tài chính

Nghiên cứu về căng thẳng tài chính và các dấu hiệu nhận biết sớm tình trạng này luôn nhận được sự quan tâm lớn trong lĩnh vực tài chính. Trên phạm vi quốc tế, nhiều công trình đã được thực hiện để làm sáng tỏ nguyên nhân và yếu tố ảnh hưởng, với mục tiêu xây dựng các mô hình dự đoán hiệu quả và chỉ báo tài chính hữu ích. Ví dụ, Winarna và cộng sự (2017) đã tập trung vào các yếu tố tác động đến căng thẳng tài chính của chính quyền địa phương tại Indonesia, với các chỉ số như quy mô, giá trị ghi sổ hạ tầng và tỉ lệ nợ trên doanh thu. Kết quả cho thấy, tỉ lệ nợ cao làm gia tăng nguy cơ căng thẳng, phù hợp với lý thuyết về áp lực trả nợ dẫn đến rủi ro tài chính. Tương tự, Gorina và Maher (2016) đã phân tích căng thẳng tài khóa tại Mỹ trong bối cảnh khủng hoảng kinh tế 2007 - 2009, nhấn mạnh vai trò của dự trữ tài khóa, cơ cấu thu ngân sách và gánh nặng nợ trong việc giảm thiểu rủi ro tài chính.

Trong lĩnh vực doanh nghiệp, các nghiên cứu của Beaver và cộng sự (2010), Kordestani và cộng sự (2011) đã sử dụng các chỉ số quen thuộc như chi phí lãi vay trên doanh thu, tín dụng thương mại và dòng tiền từ hoạt động vận hành để dự đoán tình trạng khó khăn tài chính. Các chỉ số này nhấn mạnh tầm quan trọng của khả năng thanh toán và quản lý dòng tiền trong việc phòng tránh các rủi ro. Tuy nhiên, một số nghiên cứu quốc tế như Tsuruta và Xu (2007) đã khám phá các khía cạnh mới, như vai trò của tín dụng thương mại và dòng tiền tài trợ, mở ra hướng nghiên cứu về các chỉ số ít phổ biến nhưng có thể cung cấp tín hiệu cảnh báo sớm hiệu quả hơn.

Tại Việt Nam, các nghiên cứu về căng thẳng tài chính chủ yếu dựa vào mô hình Z-score của Altman. Nghiên cứu của Trần (2023) đã áp dụng mô hình này để dự đoán khủng hoảng tài chính trong các công ty niêm yết, với tỉ lệ chính xác 91,58%, cho thấy tính khả thi của mô hình trong việc phát hiện các doanh nghiệp gặp rủi ro. Một nghiên cứu khác của Thịnh và cộng sự (2021) cũng sử dụng mô hình Z-score để phân tích dữ liệu từ các công ty bị hủy niêm yết, qua đó, đề xuất một số giải pháp nhằm hỗ trợ cơ quan quản lý trong việc phát hiện và kiểm soát các doanh nghiệp gặp khó khăn tài chính. Tuy nhiên, những nghiên cứu này chủ yếu dựa vào dữ liệu theo năm và chỉ sử dụng các chỉ tiêu tài chính quen thuộc, chưa khai thác đầy đủ các yếu tố đặc thù của thị trường Việt Nam. Hơn nữa, mô hình Z-score, được thiết kế trên dữ liệu của Mỹ, không hoàn toàn phù hợp với bối cảnh doanh nghiệp tại Việt Nam, nơi có sự khác biệt đáng kể về cấu trúc tài chính, quy mô doanh nghiệp và các yếu tố kinh tế vĩ mô. Đặc biệt, mô hình này có độ trễ cảnh báo cao do chỉ sử dụng các chỉ số đã kiểm toán, khiến giá trị dự báo bị giảm sút khi áp dụng vào thực tế.

Mặc dù các nghiên cứu quốc tế và trong nước đã đạt được những kết quả quan trọng, nhưng vẫn còn nhiều khoảng trống chưa được lấp đầy. Phần lớn nghiên cứu tập trung vào tỉ số tài chính phổ biến như cấu trúc vốn... mà ít chú trọng đến các tỉ số như tỉ lệ nợ ngắn hạn trên tổng nợ phải trả, khả năng chi trả nợ gốc từ doanh thu, hoặc tỉ lệ chi tiêu cho tài sản cố định. Ngoài ra, áp lực từ chi phí tài chính trên doanh thu cũng chưa được nghiên cứu sâu trong bối cảnh các doanh nghiệp tại Việt Nam đang chịu ảnh hưởng lớn từ biến động lãi suất và tỉ giá. Các nghiên cứu hiện có tại Việt Nam, chủ yếu sử dụng mô hình Z-score, chưa hoàn toàn đáp ứng được nhu cầu thực tiễn của thị trường khi chưa tính đến các đặc điểm kinh tế và tài chính đặc thù của quốc gia.

Nghiên cứu này đặt mục tiêu lấp đầy khoảng trống đó bằng cách phân tích và xác định một bộ tỉ số nhận diện căng thẳng tài chính phù hợp với bối cảnh Việt Nam, từ đó, cải thiện khả năng dự báo và ứng dụng trong thực tế.

3. Phương pháp nghiên cứu

3.1. Mẫu nghiên cứu

Nhóm tác giả chọn mẫu nghiên cứu theo tiêu chí sau:

(i) Doanh nghiệp phi tài chính; (ii) Doanh nghiệp đã từng rơi vào tình trạng căng thẳng tài chính ở giai đoạn quý I/2016 đến quý IV/2023; (iii) Doanh nghiệp có hoạt động kinh doanh không bị gián đoạn từ quý I/2016 đến quý IV/2023; (iv) Doanh nghiệp có đầy đủ dữ liệu tài chính đã kiểm toán từ quý I/2016 đến quý IV/2023.

Kết quả có 12 doanh nghiệp phi tài chính đã từng trải qua căng thẳng tài chính, có hoạt động kinh doanh liên tục và có đầy đủ dữ liệu tài chính trong giai đoạn từ quý I/2016 đến quý IV/2023. Tổng cộng có 384 quan sát được sử dụng cho quá trình phân tích.

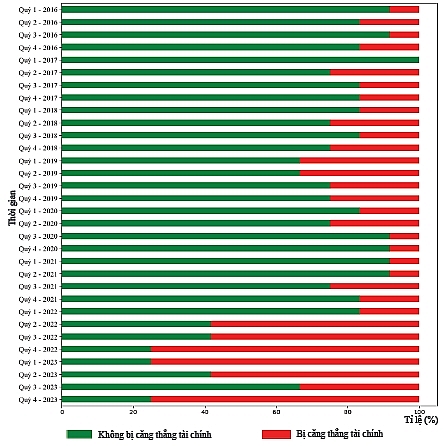

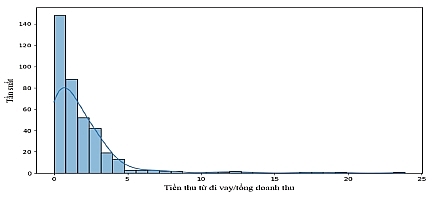

Tổng quát về tình hình tài chính của mẫu nghiên cứu được trình bày ở Hình 1.

Hình 1: Thống kê tình hình doanh nghiệp

|

| Nguồn: Nhóm tác giả |

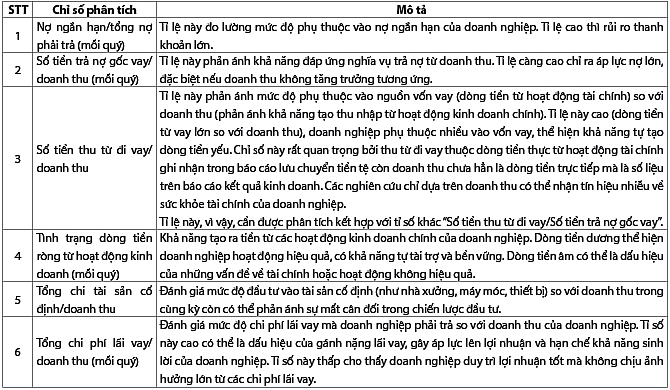

3.2. Phương pháp (Bảng 1)

Bảng 1: Các tỉ số tài chính đưa vào nghiên cứu

|

| Nguồn: Tổng hợp bởi nhóm tác giả |

Nghiên cứu này sử dụng các công cụ thống kê mô tả để giải quyết mục tiêu nghiên cứu.

4. Kết quả và thảo luận

4.1. Mức độ phụ thuộc vào nợ ngắn hạn

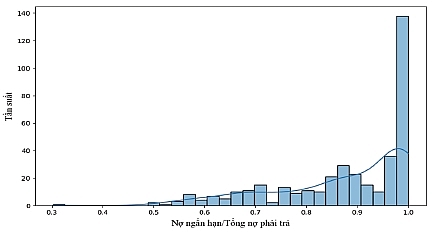

Hình 2: Phân phối tần suất của nợ ngắn hạn/tổng nợ phải trả

|

| Nguồn: Nhóm tác giả |

Phần lớn các công ty rơi vào căng thẳng tài chính là do phụ thuộc quá mức vào nợ ngắn hạn. Đồ thị phân bố tần suất (Hình 2) minh họa rõ điều này khi cho thấy sự phân bổ cao của tỉ số nợ ngắn hạn/tổng nợ phải trả ở mức gần bằng 1, đặc biệt đối với các công ty gặp căng thẳng tài chính. Các dữ liệu thống kê trong Bảng 2 cũng xác nhận rằng trung bình tỉ số nợ ngắn hạn của nhóm công ty gặp căng thẳng là 0,88, gần sát với toàn bộ mẫu. Điều này cho thấy, việc sử dụng nợ ngắn hạn quá mức là một vấn đề phổ biến trong các doanh nghiệp bị ngừng giao dịch ký quỹ trên sàn HOSE (Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh) và HNX (Sở Giao dịch Chứng khoán Hà Nội) và tỉ số này đóng vai trò đại diện cho “vùng căng thẳng tài chính” của các doanh nghiệp.

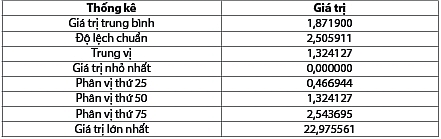

Bảng 2: Thống kê mô tả của nợ ngắn hạn/tổng nợ phải trả

|

| Nguồn: Nhóm tác giả |

Ngưỡng rơi vào căng thẳng là tín hiệu có thể xuất hiện sớm, với dữ liệu tập trung chủ yếu trong khoảng từ 0,80 đến 0,98 (tương ứng với tứ phân vị thứ nhất và thứ ba), trong đó, 75% các trường hợp doanh nghiệp gặp căng thẳng tài chính đều nằm trong dải này. Trung bình của toàn bộ mẫu là 0,88, cho thấy rằng các doanh nghiệp dễ rơi vào tình trạng căng thẳng khi tỉ số nợ ngắn hạn vượt quá 80%.

4.2. Khả năng chi nợ gốc vay từ doanh thu

Hiện trạng tài chính của các doanh nghiệp chịu áp lực nợ gốc hằng quý cho thấy một bức tranh đáng lo ngại, trong đó, doanh thu thường không đủ để đáp ứng các khoản nợ phải trả. Tỉ số trung bình giữa số tiền trả nợ gốc và doanh thu là 1,87, có nghĩa là doanh thu của các doanh nghiệp cần phải tăng gần gấp đôi để đáp ứng nghĩa vụ nợ gốc. Trung vị 1,32 củng cố thêm quan sát này, minh chứng rằng ít nhất 50% doanh nghiệp có doanh thu không đủ để trả nợ gốc. Chỉ có 25% doanh nghiệp có doanh thu lớn hơn gấp đôi nghĩa vụ nợ, trong khi 25% doanh nghiệp khác phải đối mặt với tỉ số nợ gấp hơn 2,5 lần doanh thu (Bảng 3).

Bảng 3: Thống kê mô tả của tiền trả nợ gốc vay/doanh thu

|

| Nguồn: Nhóm tác giả |

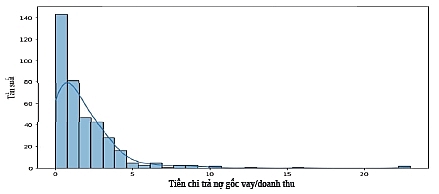

Biểu đồ phân phối của dữ liệu càng làm nổi bật tính phổ biến của tình trạng này khi phần lớn doanh nghiệp có tỉ số nợ gốc trên doanh thu tập trung quanh mức từ 1 đến 2, phản ánh rõ rệt sự thiếu hụt doanh thu so với nghĩa vụ trả nợ (Hình 3).

Hình 3: Phân phối tần suất của tiền chi trả nợ gốc vay/doanh thu

|

| Nguồn: Nhóm tác giả |

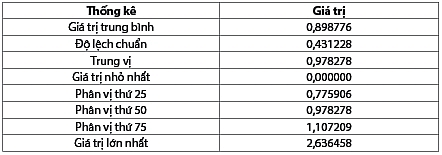

Một vấn đề trọng tâm khác nảy sinh từ hiện trạng này là câu hỏi về nguồn tiền để doanh nghiệp trả nợ vay. Trong khi doanh thu được xem là nguồn tài chính bền vững nhất, dữ liệu cho thấy doanh thu chỉ đáp ứng được khoảng một nửa nghĩa vụ trả nợ gốc hàng quý. Điều này dẫn đến sự phụ thuộc lớn vào nguồn tiền bên ngoài, chủ yếu là các khoản vay mới để trả nợ vay cũ (vay đáo hạn). Phân tích tỉ số tiền thu từ đi vay trên tiền chi trả nợ gốc (tỉ số vay/trả nợ) cung cấp bằng chứng rõ ràng: Hơn 50% doanh nghiệp trong mẫu khảo sát có số tiền vay mới gần bằng hoặc vượt qua số tiền trả nợ gốc (Bảng 4, Hình 4).

Bảng 4: Thống kê mô tả của tiền thu từ đi vay/tiền chi trả nợ gốc vay

|

| Nguồn: Nhóm tác giả |

Hình 4: Phân phối tần suất của tiền thu từ đi vay/tiền chi trả nợ gốc vay

|

| Nguồn: Nhóm tác giả |

Phân phối của tỉ số vay/trả nợ tập trung quanh giá trị 1, với trung bình 0,90 và trung vị 0,98, khẳng định rằng phần lớn doanh nghiệp dựa vào vốn vay mới để chi trả nợ vay cũ. Phân vị thứ 25 và thứ 75 lần lượt ở mức 0,77 và 1,11, cho thấy 50% doanh nghiệp nằm trong khoảng tỉ số gần hoặc vượt ngưỡng 1. Mặc dù một số doanh nghiệp có tỉ số vay/trả nợ vượt xa mức này (lớn hơn 2), số lượng này không đáng kể, vì hầu hết dữ liệu tập trung quanh ngưỡng 1.

Dữ liệu này nhấn mạnh xu hướng các doanh nghiệp sử dụng vốn vay mới để trả nợ cũ, thay vì đầu tư cho sản xuất, kinh doanh.

Nhìn chung, các số liệu đã nêu lên một tình trạng đáng báo động: Doanh nghiệp không chỉ chịu áp lực tài chính lớn từ các khoản nợ gốc mà còn phụ thuộc rất nhiều vào dòng vốn vay mới để duy trì khả năng trả nợ. Xu hướng này không chỉ phản ánh khó khăn tài chính mà còn cho thấy mô hình hoạt động tài chính dựa trên sự tuần hoàn vốn vay liên tục làm gia tăng rủi ro dài hạn cho doanh nghiệp.

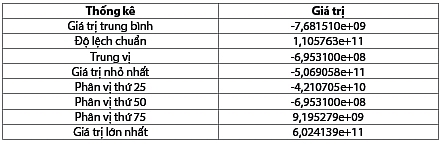

4.3. Mức độ vay nợ so với doanh thu

Bảng 5: Thống kê mô tả của tiền thu từ đi vay/doanh thu

|

| Nguồn: Nhóm tác giả |

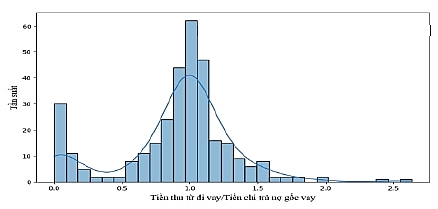

Trong nghiên cứu này, tỉ số trung bình của tiền thu từ đi vay/doanh thu là 1,84, tức là vốn vay giải ngân cao gấp 1,84 lần doanh thu (Bảng 5). Điều này cho thấy, nhiều doanh nghiệp đang phụ thuộc quá mức an toàn vào nợ vay và bước vào vùng rủi ro cao. Việc duy trì tỉ lệ vay nợ ở mức cao so với doanh thu không chỉ làm tăng chi phí lãi vay mà còn đẩy doanh nghiệp vào tình thế tài chính bấp bênh nếu không thể gia tăng doanh thu.

Hình 5: Phân phối tần suất của tiền thu từ đi vay/doanh thu

|

| Nguồn: Nhóm tác giả |

Các chỉ số thống kê bổ sung giúp làm rõ hơn tình trạng phụ thuộc vào vay nợ của doanh nghiệp. Chỉ có 25% số doanh nghiệp trong mẫu có tỉ số tiền thu từ đi vay/doanh thu dưới 0,23, trong khi đó, có đến 50% số doanh nghiệp có tỉ số tiền thu từ đi vay/doanh thu trên mức 1,22, cho thấy phụ thuộc vào nợ là tình trạng phổ biến trong nửa trên của mẫu. Hơn một nửa doanh nghiệp có tỉ số này lên đến 2,40, tức là gấp đôi so với nhóm còn lại. Đáng chú ý, một số doanh nghiệp có tỉ lệ vay nợ cao gấp gần 24 lần so với doanh thu trong quý, cho thấy những doanh nghiệp này phụ thuộc quá mức vào vốn vay. Hình 5 cũng cho thấy sự phân bố lệch trái, tiếp tục khẳng định mức độ phụ thuộc cao vào vay nợ, phù hợp với các nhận định trên.

Bảng 6: Thống kê mô tả của tình trạng dòng tiền từ hoạt động kinh doanh

|

| Nguồn: Nhóm tác giả |

4.4. Tình trạng dòng tiền từ hoạt động kinh doanh

Theo kết quả phân tích, dòng tiền từ hoạt động kinh doanh của các doanh nghiệp đã củng cố thêm minh chứng về tình trạng căng thẳng tài chính khi hơn 50% doanh nghiệp ghi nhận giá trị âm, chỉ có 25% doanh nghiệp vẫn duy trì được dòng tiền dương. Mặc dù đạt dòng tiền dương và có khoảng cách khá lớn so với các doanh nghiệp ở nhóm phân vị thứ 25 và thứ 50, tuy nhiên, các doanh nghiệp này vẫn thuộc nhóm căng thẳng tài chính nếu dòng tiền dương này chủ yếu đến từ các khoản vay ngắn hạn, cắt giảm đầu tư…

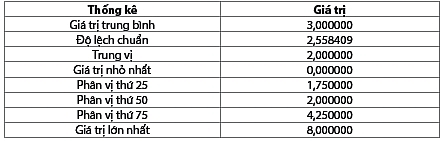

Bảng 7: Thống kê mô tả số quý âm liên tiếp nhiều nhất

|

| Nguồn: Nhóm tác giả |

Phân tích số quý âm liên tục ở Bảng 7 cho thấy, hầu hết các doanh nghiệp trong tình trạng căng thẳng tài chính đều đối mặt với ít nhất 3 quý liên tục có dòng tiền âm, phản ánh sự khó khăn kéo dài trong việc duy trì hoạt động kinh doanh và thiếu hụt dòng tiền để chi trả các nghĩa vụ tài chính. Mức trung vị ở 2 quý cho thấy rằng, nửa số doanh nghiệp trong mẫu phải chịu đựng tình trạng dòng tiền âm liên tục từ 2 quý đến 3 quý, một khoảng thời gian đủ dài để gây ra những ảnh hưởng tiêu cực đến khả năng thanh toán và sự ổn định tài chính của họ.

Khoảng 25% doanh nghiệp có thể thoát khỏi tình trạng dòng tiền âm trong ít hơn 2 quý, điều này cho thấy một nhóm doanh nghiệp có khả năng cải thiện nhanh chóng dòng tiền hoặc gặp phải khó khăn tài chính tạm thời, không kéo dài. Tuy nhiên, 25% doanh nghiệp còn lại phải đối mặt với tình trạng dòng tiền âm liên tục trong hơn 4 quý, cho thấy một nhóm lớn doanh nghiệp đang chịu đựng căng thẳng tài chính kéo dài, dẫn đến sự gia tăng rủi ro về khả năng thanh toán và duy trì hoạt động.

Đặc biệt, tình trạng dòng tiền âm liên tục trong suốt 2 năm (8 quý) không phải là điều hiếm gặp ở một số doanh nghiệp, cho thấy một số tổ chức đã bước vào một chu kỳ tài chính tiêu cực kéo dài mà không thể thoát ra. Điều này không chỉ ảnh hưởng đến khả năng chi trả nợ mà còn gây nguy cơ phá sản nếu không có biện pháp can thiệp kịp thời.

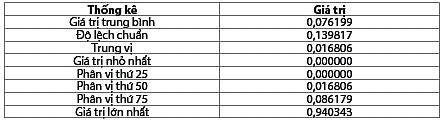

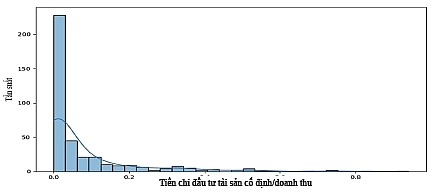

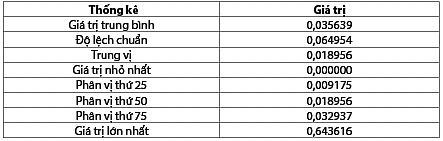

4.5. Tỉ số chi đầu tư tài sản cố định so với doanh thu

Bảng 8: Thống kê mô tả của tiền chi đầu tư tài sản cố định/doanh thu

|

| Nguồn: Nhóm tác giả |

Hình 6: Phân phối tần suất của tiền chi đầu tư tài sản cố định/doanh thu

|

| Nguồn: Nhóm tác giả |

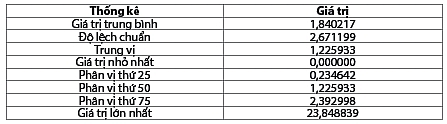

Dữ liệu từ Bảng 8 và Hình 6 cho thấy một xu hướng đáng chú ý:

Phần lớn các doanh nghiệp không tập trung đầu tư vào tài sản cố định và các khoản đầu tư dài hạn so với mức doanh thu hiện tại. Thay vào đó, dòng tiền chủ yếu được sử dụng cho các chi phí ngắn hạn, điều này có thể là nguyên nhân dẫn đến căng thẳng tài chính mà nhiều doanh nghiệp đang đối mặt.

Tỉ số chi tiêu cho tài sản cố định và đầu tư dài hạn so với doanh thu hiện tại đặc biệt thấp. Trung bình, các doanh nghiệp chỉ chi khoảng 7,6% doanh thu cho các khoản đầu tư này, với giá trị trung vị thậm chí còn thấp hơn, chỉ 1,7%. Điều này cho thấy, ít nhất 50% doanh nghiệp không ưu tiên sử dụng doanh thu để đầu tư vào tài sản cố định và phát triển dài hạn. Hơn nữa, phân phối dữ liệu thể hiện rõ ràng rằng, phần lớn doanh nghiệp trong mẫu khảo sát có mức chi tiêu gần như bằng 0, phản ánh sự thiếu hụt nghiêm trọng trong các khoản đầu tư mang tính chiến lược. Đa số các doanh nghiệp chi dưới 10% doanh thu, và một phần đáng kể không có bất kỳ khoản đầu tư nào vào tài sản cố định hoặc dài hạn. Bên cạnh đó, mặc dù có một số ít doanh nghiệp chi tiêu mạnh tay với tỉ lệ đầu tư lên tới 94% doanh thu, nhưng đây chỉ là các trường hợp ngoại lệ, không đại diện cho xu hướng chung của mẫu khảo sát. Phân phối dữ liệu tập trung chủ yếu gần ở mức 0, nhấn mạnh rằng doanh thu của hầu hết doanh nghiệp không được sử dụng cho đầu tư dài hạn mà thay vào đó có khả năng được phân bổ vào các chi phí ngắn hạn như chi phí vận hành, lãi vay, hoặc các nghĩa vụ tài chính ngắn hạn khác.

Hệ quả từ việc thiếu đầu tư dài hạn này có thể là một dấu hiệu cảnh báo quan trọng. Khi doanh nghiệp tập trung dòng tiền vào các khoản chi ngắn hạn, họ không chỉ mất đi cơ hội gia tăng giá trị tài sản mà còn không tạo dựng được nền tảng để tăng trưởng bền vững trong tương lai. Điều này đặc biệt đáng lo ngại trong bối cảnh căng thẳng tài chính, khi các doanh nghiệp buộc phải ưu tiên duy trì hoạt động ngắn hạn mà không còn dư địa để thực hiện các khoản đầu tư chiến lược dài hạn.

Nhìn chung, dữ liệu hỗ trợ nhận định rằng, tình trạng căng thẳng tài chính của các doanh nghiệp có thể bắt nguồn từ việc dòng tiền chủ yếu được sử dụng để đáp ứng các chi phí ngắn hạn. Việc thiếu đầu tư vào tài sản cố định và các khoản đầu tư dài hạn không chỉ là biểu hiện của sự thiếu hụt tài chính mà còn có thể hạn chế khả năng phát triển dài hạn của doanh nghiệp, đẩy họ vào vòng luẩn quẩn tài chính.

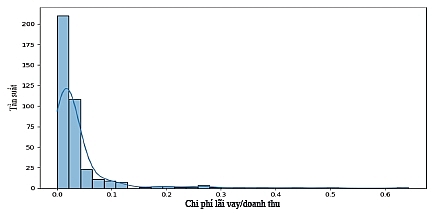

4.6. Áp lực chi phí lãi vay so với doanh thu

Bảng 9: Thống kê mô tả của chi phí lãi vay/doanh thu

|

| Nguồn: Nhóm tác giả |

Hình 7: Phân phối tần suất của chi phí lãi vay/doanh thu

|

| Nguồn: Nhóm tác giả |

Kết quả Bảng 9 và Hình 7 cho thấy rằng, các doanh nghiệp dường như kiểm soát nợ tốt, hoặc doanh thu không phụ thuộc nhiều vào nợ vay hoặc lãi suất thấp, cụ thể, hơn 75% doanh nghiệp có chi phí lãi vay chiếm dưới 5% so với doanh thu với giá trị trung bình 0,03. Đây là một con số được cho là an toàn vì chứng tỏ dòng tiền tạo ra từ hoạt động kinh doanh đủ để chi trả lãi vay mà không làm ảnh hưởng đến khả năng tái đầu tư hoặc các khoản chi khác.

Tuy nhiên, không loại trừ khả năng đây chỉ là tín hiệu nhiễu. Theo biểu đồ phân phối tần suất, phần lớn doanh nghiệp có chi phí lãi vay/doanh thu thấp hơn 0,1, ngưỡng khá an toàn. Tuy nhiên, chỉ số này đáng lẽ phải cao vì các phân tích ở trên đã cho thấy doanh nghiệp đang phụ thuộc nhiều vào các khoản nợ vay và chịu áp lực lớn từ trả nợ gốc vay. Nguyên nhân của tín hiệu giả này có thể là do một số chi phí liên quan đến lãi vay không được ghi nhận đầy đủ trong kỳ, khiến chi phí lãi vay thấp hơn so với thực tế. Như vậy, chỉ số chi phí lãi vay/doanh thu có thể cần cân nhắc khi đưa vào xem xét đánh giá căng thẳng tài chính vì chỉ số có vẻ “đẹp” nhưng rủi ro tài chính vẫn tồn tại.

5. Kết luận và hàm ý

Nhận thức được hạn chế của việc chỉ dựa vào các chỉ số tài chính truyền thống trong nghiên cứu quốc tế và Việt Nam, cũng như các mô hình dự báo nguy cơ tài chính hiện tại, nghiên cứu này hướng đến việc xác định các tỉ số tài chính có tính cảnh báo cao hơn và nhạy cảm hơn với rủi ro đặc thù của doanh nghiệp Việt Nam. Nghiên cứu đã xác định một loạt các chỉ số tài chính ít phổ biến nhưng mang lại hiệu quả cao trong việc nhận diện sớm vùng căng thẳng tài chính, đồng thời, chứng minh giá trị của việc sử dụng dữ liệu theo quý và khai thác thông tin từ báo cáo lưu chuyển tiền tệ.

Dựa trên những kết quả thu được, nghiên cứu đề xuất một bộ chỉ số tài chính phù hợp với bối cảnh Việt Nam, bao gồm: Tỉ số nợ ngắn hạn/tổng nợ phải trả, tiền trả nợ gốc vay/doanh thu, tiền thu từ đi vay/doanh thu, tỉ số vay/trả nợ gốc, dòng tiền từ hoạt động kinh doanh, tỉ số tổng chi tài sản cố định/doanh thu và tỉ số tổng chi phí lãi vay/doanh thu. Bộ chỉ số này không chỉ mang tính khả thi cao khi áp dụng vào thực tiễn mà còn góp phần nâng cao khả năng dự báo và quản lý rủi ro tài chính của doanh nghiệp Việt Nam trong một môi trường kinh tế đầy biến động.

Mặc dù nghiên cứu đã đạt được những kết quả quan trọng, nhưng vẫn tồn tại một số hạn chế, đáng chú ý là phạm vi mẫu dữ liệu chỉ giới hạn ở các doanh nghiệp niêm yết đã từng rơi vào căng thẳng và bị đình chỉ giao dịch ký quỹ tại Việt Nam, làm giảm tính phổ quát của kết quả nghiên cứu. Để khắc phục, các tỉ số tài chính mới cần được kiểm nghiệm qua nhiều giai đoạn kinh tế khác nhau để đánh giá độ ổn định và tin cậy. Đồng thời, hướng phát triển nghiên cứu tiếp theo bao gồm việc mở rộng phạm vi sang các lĩnh vực hoặc ngành nghề khác, như doanh nghiệp sản xuất và dịch vụ, cũng như thử nghiệm bộ chỉ số trên các thị trường quốc tế để so sánh hiệu quả và nâng cao tính tổng quát của mô hình. Đồng thời, khuyến khích nghiên cứu để thiết lập hệ thống cảnh báo sớm dựa trên bộ chỉ số tài chính này. Những định hướng này không chỉ giúp hoàn thiện các hạn chế hiện tại mà còn mở ra hướng nghiên cứu tiếp theo trong tương lai.

TÀI LIỆU THAM KHẢO:

1. Altman, E. I. (1968). Financial ratios, discriminant analysis and the prediction of corporate bankruptcy. The Journal of Finance, 23(4), pages 589-609. https://doi.org/10.1111/j.1540-6261.1968.tb00843.x

2. Aziz, A., & Lawson, G. H. (1989). Cash flow reporting and financial distress models: Testing of hypotheses. Financial Management, 18(2), pages 55-63. https://doi.org/10.2307/3665635

3. Aziz, M. A., & Dar, H. A. (2006). Predicting corporate financial distress: Where we stand? Corporate Governance: The International Journal of Business in Society, 6(1), pages 18-33. https://doi.org/10.1108/14720700610649436

4. Beaver, W. H., Correia, M., & McNichols, M. F. (2011). Financial statement analysis and the prediction of financial distress. Foundations and Trends® in Accounting, 5(2), pages 99-173. https://doi.org/10.1561/1400000018

5. Fazzari, S. M., Hubbard, R. G., & Petersen, B. C. (2000). Investment-cash flow sensitivities are useful: A comment on Kaplan and Zingales. The Quarterly Journal of Economics, 115(2), pages 695-705. https://doi.org/10.1162/003355300554773

6. Gillani, S. M., Ramakrishnan, S., Raza, H., & Ahmad, H. (2018). Review of corporate governance practices and financial distress prediction. International Journal of Engineering & Technology, 7(4.28), pagse 30-33. https://doi.org/10.14419/ijet.v7i4.28.22388

7. Gorina, E., & Maher, C. (2016). Measuring and modeling determinants of fiscal stress in US municipalities. MERCATUS Working Paper. Available at SSRN: https://ssrn.com/abstract=3211662

8. Habib, A., Costa, M. D., Huang, H. J., Bhuiyan, M. B., & Sun, L. (2020). Determinants and consequences of financial distress: Review of the empirical literature. Accounting & Finance, 60, pages 1023-1075. https://doi.org/10.1111/acfi.12494

9. Hashi, I. (1997). The economics of bankruptcy, reorganization, and liquidation: Lessons for East European transition economies. Russian & East European Finance and Trade, 33(4), pages 6-34.

10. Illing, M., & Liu, Y. (2003). An index of financial stress for Canada. Bank of Canada Staff Working Papers, pages 3-14.

11. Jensen, M. C. (1989). Active investors, LBOs, and the privatization of bankruptcy. Journal of Applied Corporate Finance, 2(1), pagse 35-44.

12. Jiang, Y., & Jones, S. (2018). Corporate distress prediction in China: A machine learning approach. Accounting & Finance, 58(4), pages 1063-1094. https://doi.org/10.1111/acfi.12343

13. Kahl, M. (2002). Economic distress, financial distress, and dynamic liquidation. The Journal of Finance, 57(1), pages 135-168. https://doi.org/10.1111/1540-6261.00419

Tin bài khác

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Từ mùa Xuân thành lập Đảng đến hành trình phát triển đất nước trong kỷ nguyên mới

Nghị quyết Đại hội XIV của Đảng và định hướng chuyển đổi xanh, kinh tế tuần hoàn gắn với phát triển bền vững

Bài viết của Tổng Bí thư Tô Lâm: TIẾN LÊN! TOÀN THẮNG ẮT VỀ TA!

Đại hội đại biểu toàn quốc lần thứ XIV của Đảng định hình sứ mệnh của ngành Ngân hàng trong kỷ nguyên mới

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Điều hành chính sách tiền tệ tiếp tục góp phần đưa kinh tế Việt Nam trở thành điểm sáng khu vực

Củng cố nền tảng tăng trưởng và sức chống chịu của nền kinh tế Việt Nam trong năm 2026

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp