Kinh nghiệm quốc tế về thuế đối với các tài sản điện tử - Một số khuyến nghị chính sách đối với Việt Nam

Tóm tắt: Tài sản điện tử, đặc biệt là tiền mã hóa, đang phát triển mạnh mẽ trên toàn cầu và đặt ra những thách thức không nhỏ cho công tác quản lý thuế. Bài viết phân tích kinh nghiệm quốc tế về chính sách thuế đối với tài sản điện tử tại một số quốc gia trên thế giới, trên cơ sở đó đề xuất khung pháp lý và chính sách thuế phù hợp nhằm đảm bảo nguồn thu ngân sách, thúc đẩy thị trường tài sản điện tử bền vững và hỗ trợ chuyển đổi số tại Việt Nam.

Từ khóa: Tài sản điện tử, tài sản mã hóa, thuế, thuế lãi vốn, thuế dịch vụ kỹ thuật số.

INTERNATIONAL EXPERIENCES ON TAXATION OF DIGITAL ASSETS

- SOME POLICY RECOMMENDATIONS FOR VIETNAM

Abstract: Digital assets, particularly cryptocurrencies, are experiencing rapid global growth, posing significant challenges for tax administration. This article analyzes international experiences in tax policies concerning digital assets in various countries worldwide, thereby proposing a suitable legal framework and tax policy to ensure budget revenue, promote a sustainable digital asset market, and support digital transformation in Vietnam.

Keywords: Digital assets, crypto assets, taxation, capital gains tax, digital services tax.

1. Giới thiệu

Tài sản điện tử đang tăng trưởng nhanh chóng, phản ánh xu hướng số hóa không thể đảo ngược trong hệ thống tài chính toàn cầu. Theo nghiên cứu của Boston Consulting Group (2023), ước tính đến năm 2030, tài sản dạng token sẽ chiếm 10% GDP toàn cầu, tương đương 16.100 tỉ USD, con số đáng chú ý minh chứng cho tiềm năng kinh tế to lớn của loại tài sản mới này. Tại Việt Nam, theo báo cáo của Hiệp hội Blockchain, nước ta đang đứng trong top 10 thế giới về tỉ lệ người sở hữu tiền mã hóa, phản ánh mức độ thâm nhập đáng kể của các loại tài sản kỹ thuật số trong đời sống kinh tế - xã hội. Tuy nhiên, song hành với tiềm năng phát triển, việc quản lý và đánh thuế đối với loại tài sản này đang đặt ra nhiều thách thức phức tạp và đa chiều cho các cơ quan quản lý, không chỉ ở Việt Nam mà còn ở phạm vi toàn cầu.

Dựa trên việc thu thập và phân tích các nghiên cứu, báo cáo về chính sách thuế đối với tài sản điện tử trên thế giới; so sánh chính sách và kinh nghiệm quản lý thuế tài sản điện tử giữa các quốc gia; tham vấn ý kiến các chuyên gia trong lĩnh vực thuế và công nghệ số, bài viết này hướng tới ba mục tiêu chính: (i) Hệ thống hóa các thách thức trong quản lý thuế đối với tài sản điện tử; (ii) Phân tích kinh nghiệm quốc tế về chính sách và thực thi thuế đối với tài sản điện tử; (iii) Đề xuất khuyến nghị hoàn thiện khung pháp lý và chính sách thuế đối với tài sản điện tử tại Việt Nam.

2. Tổng quan về tài sản điện tử và các vấn đề thuế liên quan

Tài sản điện tử được định nghĩa là bất kỳ đại diện kỹ thuật số nào về giá trị được ghi lại trên sổ cái phân tán được bảo mật bằng mật mã. Phạm vi của khái niệm này bao gồm token độc nhất (NFTs), tiền ảo (virtual currency), tiền mã hóa (cryptocurrency), có thể chuyển đổi được (Baer và cộng sự, 2023). Hiểu đơn giản hơn, tài sản điện tử bao trùm ba nhóm chính: (i) Tiền tệ kỹ thuật số; (ii) Tài sản vô hình (tài sản trong game, tài sản trí tuệ, video, tranh ảnh kỹ thuật số); và (iii) Tài sản vật chất được số hóa (tranh ảnh vật lý, tài sản tài chính như bất động sản, chứng khoán, giấy tờ, bằng cấp). Tài sản điện tử không phải là tài sản thực theo nghĩa truyền thống và không do ngân hàng trung ương phát hành; tuy nhiên, với xu hướng phát triển mạnh mẽ, nhiều quốc gia đã bắt đầu công nhận giá trị thực tế của chúng, coi tài sản điện tử có giá trị tương đương tiền thật hoặc thay thế cho tiền thật (Solodan, 2019). Minh chứng là tiền mã hóa ngày càng được sử dụng rộng rãi để thanh toán hàng hóa và dịch vụ, giao dịch giữa người dùng và trao đổi lấy tiền thật hoặc các tài sản điện tử khác.

Nhận thức xu hướng này, các chính phủ đang từng bước điều chỉnh chính sách để bắt kịp tốc độ áp dụng tài sản và công nghệ kỹ thuật số trong nền kinh tế hiện đại. Minh chứng rõ nét là sự xuất hiện của tiền tệ kỹ thuật số của ngân hàng trung ương (CBDC), dần hình thành trong môi trường tiền tệ kỹ thuật số. Sự khác biệt cơ bản giữa CBDC và các loại tài sản điện tử thông thường nằm ở tính ổn định: Trong khi tài sản điện tử thường có giá biến động mạnh, CBDC duy trì được sự ổn định nhờ vào bảo chứng từ ngân hàng trung ương, giúp việc áp dụng thuế đối với CBDC trở nên dễ dàng hơn so với các loại tài sản điện tử khác vốn thường khó xác định giá trị chính xác tại thời điểm giao dịch, từ đó tạo ra những khó khăn đáng kể trong quá trình định giá tài sản cho mục đích tính thuế.

Giao dịch tài sản điện tử diễn ra với đa dạng hình thức, phức tạp về bản chất và quy trình thực hiện, nhưng hiện nay có rất ít hướng dẫn cụ thể về cách đánh thuế chúng, đặc biệt trong bối cảnh thiếu vắng khuôn khổ pháp lý toàn cầu thống nhất. Việc hiểu rõ bản chất tài sản và các luồng giao dịch liên quan là chìa khóa để xác định nghĩa vụ thuế giá trị gia tăng (GTGT) và các loại thuế khác, mặc dù thường không có sự đồng thuận quốc tế về vấn đề này. Krivtsov (2019) chỉ ra rằng, sự thiếu vắng khuôn khổ thuế quốc tế thống nhất đối với tài sản số tạo ra cơ hội tối ưu hóa thuế xuyên biên giới, đồng thời làm tăng rủi ro đánh thuế không đầy đủ hoặc trùng lặp đối với cùng một hoạt động kinh tế, dẫn đến những hệ quả tiêu cực cho cả người nộp thuế và cơ quan quản lý thuế ở các quốc gia khác nhau.

Đối với thuế trực thu, sự phức tạp chủ yếu nằm ở việc phân loại thu nhập phát sinh liên quan đến tiền điện tử, đặc biệt trong môi trường hợp đồng thông minh, nơi việc xác định bản chất của các khoản thu nhập thứ cấp mà người đóng góp nhận được từ việc bán tài sản điện tử tiếp theo là thách thức không nhỏ: Liệu những khoản này có được phân loại là các khoản thu thông thường, tiền bản quyền hay về bản chất là vốn hay không? Câu trả lời cho vấn đề này sẽ dẫn đến các quy định khác nhau về khấu trừ và xử lý thuế thu nhập cá nhân hoặc doanh nghiệp, từ đó ảnh hưởng trực tiếp đến quyền lợi của người nộp thuế và hiệu quả quản lý của cơ quan thuế.

Đối với thuế gián thu, yếu tố then chốt nằm ở việc xác định loại nguồn cung cấp được thực hiện liên quan đến tài sản điện tử: Liệu đó là giao dịch về hàng hóa, dịch vụ hay giao dịch tiền tệ? Xu và cộng sự (2019) chỉ ra rằng, sự mơ hồ trong định nghĩa và phân loại giao dịch tài sản kỹ thuật số tạo ra thách thức đáng kể trong việc áp dụng quy tắc thuế gián thu hiện hành. Thêm vào đó, việc xác định chính xác địa điểm cung cấp cũng là một vấn đề phức tạp, đặc biệt khi thuế gián thu thường được đánh theo nguyên tắc xuất xứ hoặc điểm đến; nếu không xác định rõ địa điểm cung cấp, có thể dẫn đến việc xác định sai thuế, gây thiệt hại cho ngân sách nhà nước hoặc tạo gánh nặng không cần thiết cho người nộp thuế.

Mức độ phức tạp về thuế, theo quan sát chung, có xu hướng tỉ lệ thuận với mức độ doanh nghiệp đưa tài sản và công nghệ kỹ thuật số vào hoạt động kinh doanh, nghĩa là, càng tích hợp sâu tài sản kỹ thuật số vào mô hình kinh doanh, doanh nghiệp càng phải đối mặt với nhiều vấn đề thuế phức tạp và đa chiều. Do đó, các tác động về thuế cần được cân nhắc kỹ lưỡng để đánh giá trước khi các doanh nghiệp thực hiện bất kỳ sự mở rộng đáng kể nào đối với hoạt động tài sản kỹ thuật số hoặc tiền điện tử. Đồng thời, điều này đặt ra yêu cầu cấp thiết đối với cơ quan thuế và cơ quan thực thi pháp luật: Cần có những hiểu biết sâu sắc hơn về các phân khúc quan trọng của không gian tài sản tiền điện tử để bảo đảm việc thu thuế hiệu quả, minh bạch và công bằng, phù hợp với nguyên tắc chung của hệ thống thuế hiện đại, đặc biệt trong bối cảnh toàn cầu hóa và số hóa ngày càng sâu rộng của nền kinh tế.

3. Thách thức về thuế đối với tài sản điện tử

Tài sản điện tử và các hoạt động giao dịch liên quan tạo ra một hệ sinh thái tài chính phi tập trung phức tạp. Bản chất của nhiều loại tài sản điện tử là tài sản kỹ thuật số thuần túy sử dụng sổ cái công khai phân tán để chứng minh quyền sở hữu - cách tiếp cận khác biệt với tài sản truyền thống. Thông qua mật mã, mạng ngang hàng và công nghệ sổ cái phân tán, tài sản điện tử tạo ra không gian kinh tế vượt khỏi khuôn khổ địa lý và pháp lý truyền thống. Vì vậy, việc thiết kế khung thuế phù hợp là thách thức lớn với cơ quan quản lý.

3.1. Liên quan tới tính ẩn danh của các tài sản điện tử

Thuế đánh vào thu nhập thường dựa trên hai nguyên tắc: Cư trú và nguồn thu nhập (cơ sở thường trú) của chủ thể tạo ra thu nhập. Khi có thu nhập xuyên biên giới, việc xác định cơ sở thường trú, nơi cư trú trở thành căn cứ quan trọng để xác định nghĩa vụ thuế, nơi kê khai nộp thuế, và cơ sở áp dụng hiệp định tránh đánh thuế hai lần. Các nguyên tắc này vận hành hiệu quả trong nền kinh tế truyền thống, nơi hoạt động kinh tế và chủ thể tham gia được xác định rõ về mặt địa lý và pháp lý. Tuy nhiên, đặc tính nổi bật của giao dịch blockchain là tính ẩn danh - cho phép người dùng tương tác mà không cần tiết lộ chi tiết nhận dạng. Morton và Curran (2022) chỉ ra rằng, tính ẩn danh này không chỉ là tính năng kỹ thuật mà còn là giá trị cốt lõi được nhiều người tham gia thị trường tiền mã hóa đề cao. Hệ quả là, các doanh nghiệp và cá nhân sử dụng tài sản điện tử có thể không có dữ liệu cần thiết để xác định vị trí địa lý thực tế của người dùng - yếu tố then chốt trong xác định nghĩa vụ thuế.

Thách thức này đặc biệt phức tạp trong giao dịch tiền mã hóa, nơi một cá nhân có thể sở hữu nhiều ví điện tử, giao dịch qua nhiều sàn phi tập trung, và chuyển tài sản giữa các ví mà không để lại dấu vết về danh tính. Baer và cộng sự (2023) phân tích rằng, tính ẩn danh tạo ra thách thức kép cho cơ quan thuế: Khó xác định người sở hữu tài sản chịu nghĩa vụ thuế; và ngay cả khi xác định được, việc theo dõi giá trị tài sản và lợi nhuận phát sinh cũng cực kỳ khó khăn. Ngay cả khi xác định được danh tính người sở hữu, vấn đề tiếp theo là xác định phạm vi tài sản họ sở hữu - thách thức lớn trong môi trường phi tập trung của blockchain, nơi một cá nhân có thể sở hữu vô số ví điện tử không liên kết. Đây là thách thức cơ bản trong việc xác định nghĩa vụ thuế thu nhập đối với tài sản số, đòi hỏi các cơ quan quản lý phải phát triển công cụ và phương pháp mới để thích ứng.

Tương tự, việc xác định vị trí địa lý chính xác của người dùng trong giao dịch tài sản điện tử gần như không thể thực hiện bằng phương pháp truyền thống. Lý do là các doanh nghiệp thường không thu thập thông tin về vị trí địa lý người dùng - yếu tố quan trọng khi xác định đối tượng chịu thuế và cơ sở đánh thuế GTGT. Solodan (2019) nhấn mạnh, sự thiếu vắng thông tin định danh địa lý làm xói mòn khả năng các quốc gia thực thi chủ quyền thuế đối với hoạt động kinh tế trong không gian số phi biên giới.

3.2. Liên quan tới xác định bản chất giao dịch

Bên cạnh tính ẩn danh, thách thức quan trọng khác trong xác định khung thuế phù hợp với tài sản điện tử nằm ở sự khó khăn về thống nhất định nghĩa và phân loại bản chất giao dịch. Có sự mơ hồ đáng kể trong việc xác định liệu một giao dịch tài sản số là chuyển giao hàng hóa, cung cấp dịch vụ, chuyển giao tài sản vô hình, hay giao dịch thuần túy về tài chính; đặc biệt đối với thuế GTGT, câu hỏi đặt ra là: Liệu các giao dịch liên quan đến tài sản điện tử có nên chịu thuế GTGT? Cụ thể, các hoạt động như bán tài sản điện tử lấy tiền luật định, trao đổi một tài sản điện tử lấy hàng hóa hoặc dịch vụ, có nên được phân loại là giao dịch mua bán hàng hóa/dịch vụ chịu thuế GTGT, hay giao dịch tài sản nằm ngoài phạm vi GTGT? Ilham và cộng sự (2019) phân tích rằng, sự thiếu vắng khuôn khổ phân loại thống nhất về tài sản điện tử tạo ra hệ quả đáng kể trong việc áp dụng thuế gián thu; trong khi cả người nộp thuế và cơ quan quản lý đều mong muốn cơ chế thuế GTGT đơn giản và nhất quán, việc đạt được đồng thuận vẫn là thách thức lớn trong bối cảnh nền kinh tế số không ngừng phát triển. Trường hợp minh họa là các giao dịch trong game trực tuyến nhiều người chơi (MMO), nơi người tham gia có thể thực hiện nhiều loại giao dịch: Mua token/tài sản trong game, trao đổi hàng hóa ảo, đổi tiền tệ pháp định lấy tiền tệ trong game; mỗi loại giao dịch này có thể kích hoạt các bộ quy tắc thuế khác nhau, phụ thuộc vào cách phân loại: Sử dụng phiếu thưởng, nạp tiền vào ví điện tử, hay mua bán hàng hóa ảo có giá trị kinh tế thực.

Sự phức tạp sẽ gia tăng khi xét đến thời gian và địa điểm giao dịch: Khi trao đổi tiền "thế giới thực" lấy "tài sản ảo", thời điểm chính xác của giao dịch có thể khó xác định, đặc biệt trong hệ thống có độ trễ xử lý; đồng thời, địa điểm cung cấp - yếu tố quan trọng xác định thẩm quyền đánh thuế - trở nên mơ hồ trong không gian ảo, nơi người dùng có thể ở bất kỳ khu vực pháp lý nào, máy chủ đặt tại quốc gia khác, và giao dịch xử lý qua mạng lưới phân tán toàn cầu. Đây là những thách thức mà hệ thống thuế hiện tại, vốn dựa trên các nguyên tắc về lãnh thổ và chủ quyền quốc gia, chưa thực sự chuẩn bị để đối phó hiệu quả. Một số quốc gia tiên phong đã đưa ra giải pháp bằng cách đồng nhất hoạt động trong thị trường thực với hoạt động trong không gian ảo, áp dụng chế độ thuế thống nhất; tuy nhiên, nhiều quốc gia vẫn chưa sẵn sàng cho việc tích hợp giữa thực tế ảo và nền kinh tế thực, khiến doanh nghiệp trong không gian metaverse (không gian số mô phỏng thế giới thực) phải đối mặt với mạng lưới phức tạp của các quy định thuế GTGT từ nhiều quốc gia. Xu hướng đang hình thành là: Khi hoạt động trong thế giới ảo dẫn đến sự kiện có giá trị kinh tế thực, sự kiện đó có thể là đối tượng chịu thuế GTGT; nguyên tắc này đang được áp dụng rộng rãi hơn, nhưng vẫn còn nhiều "vùng xám" trong việc xác định "giá trị kinh tế thực" của giao dịch trong không gian số.

3.3. Một số thách thức khác

- Thách thức về yêu cầu dữ liệu: Để quản lý thuế hiệu quả đối với tài sản điện tử, cơ quan thuế cần thu thập và phân tích lượng lớn dữ liệu phức tạp từ nhiều nguồn. Việc thu thập này đối mặt với nhiều rào cản: Yêu cầu dữ liệu có thể được coi là xâm lấn quyền riêng tư; và việc phân tích dữ liệu blockchain đòi hỏi công cụ kỹ thuật chuyên sâu mà nhiều cơ quan thuế chưa sở hữu. Theo Xu (2019), hệ thống thuế truyền thống được thiết kế để xử lý dữ liệu có cấu trúc, trong khi dữ liệu giao dịch tài sản điện tử thường là dữ liệu phi cấu trúc hoặc bán cấu trúc, đòi hỏi phương pháp phân tích khác.

- Thách thức về năng lực kỹ thuật: Cả cơ quan thuế và người nộp thuế đều phải đối mặt với thách thức về năng lực kỹ thuật khi làm việc với tài sản điện tử. Đối với cơ quan thuế, việc thiếu nhân lực có chuyên môn trong lĩnh vực blockchain và công nghệ kỹ thuật số là điểm nghẽn đáng kể. Ngay cả doanh nghiệp cũng gặp khó khăn trong việc theo dõi và báo cáo chính xác các giao dịch tài sản điện tử, đặc biệt các doanh nghiệp nhỏ và vừa với nguồn lực công nghệ hạn chế.

- Rào cản ngôn ngữ và sự khác biệt văn hóa: Trong bối cảnh kinh tế số toàn cầu, rào cản ngôn ngữ và sự khác biệt văn hóa là thách thức đáng kể trong việc áp dụng và thực thi quy định thuế đối với tài sản điện tử. Các thuật ngữ kỹ thuật liên quan đến blockchain và tài sản kỹ thuật số thường rất chuyên biệt và có thể hiểu khác nhau trong các ngôn ngữ và văn hóa khác nhau, dẫn đến hiểu lầm giữa người nộp thuế và cơ quan thuế, hoặc giữa các cơ quan thuế của các quốc gia khác nhau.

4. Kinh nghiệm quốc tế về thuế đối với tài sản điện tử

Việc đánh thuế đối với tài sản điện tử, đặc biệt là tiền điện tử, khác nhau tùy theo từng quốc gia, dựa trên cách họ phân loại và quản lý loại tài sản này. Với các quốc gia đã thừa nhận tiền điện tử là phương thức thanh toán hợp pháp, họ thường đánh các loại thuế gồm thuế lãi vốn, thuế thu nhập hoặc trong nhiều trường hợp không đánh thuế (hoặc miễn thuế). Trong đó, thuế lãi vốn áp dụng khi bán hoặc trao đổi tài sản điện tử và có lợi nhuận; thuế thu nhập áp dụng cho các hoạt động khai thác, đặt cược, nhận thưởng hoặc thu nhập liên quan đến tiền điện tử; miễn thuế: Một số quốc gia (như Singapore...) miễn thuế lãi vốn, tạo môi trường thuận lợi cho nhà đầu tư.

4.1. Thuế trực thu (thuế thu nhập và thuế lãi vốn)

Tại Hoa Kỳ, Cơ quan Thuế vụ (IRS) coi tiền điện tử và NFT (Non-Fungible Token - mã thông báo không thể thay thế) là tài sản, không phải tiền tệ. Tài sản này phải nộp thuế thu nhập khi bán/trao đổi tài sản điện tử có lãi. Áp dụng thuế suất tùy theo thời gian nắm giữ: Ngắn hạn (<1 năm) từ 10 - 37%, dài hạn (>1 năm) từ 0 - 20%. Người nộp thuế được yêu cầu phải kê khai tất cả các giao dịch trên 10.000 USD cho mỗi lần giao dịch. Cho phép bù trừ lỗ lên tới 3.000 USD, áp dụng thuế với cả giao dịch chuyển đổi giữa các loại tiền điện tử.

Tại Anh, lợi nhuận trên 6.000 bảng (GBP) chịu thuế lãi vốn lên tới 20% phần thưởng khai thác và airdrop (một giao thức blockchain phân phối token hoặc tài sản kỹ thuật số cho người dùng) chịu thuế thu nhập lên tới 45%.

Tại Úc, áp dụng cả thuế thu nhập và thuế lãi vốn tùy đối tượng, giảm 50% thuế lãi vốn cho tài sản nắm giữ trên 12 tháng, cho phép bù trừ lỗ với lãi vốn.

Tại Singapore, không đánh thuế lãi vốn. Thay vào đó, quốc gia này chỉ đánh thuế thu nhập nếu đầu tư/kinh doanh tiền điện tử thường xuyên. Singapore cũng áp dụng thuế hàng hóa và dịch vụ (GST) 7% cho các giao dịch tài sản điện tử từ năm 2020. Mức thuế suất GST từ ngày 01/01/2025 đã tăng lên thành 9%.

Tại Nhật Bản, coi thu nhập từ tiền điện tử là "thu nhập khác, đồng thời áp thuế lũy tiến từ 15 - 55% tùy mức thu nhập. Cơ quan Thuế Nhật Bản yêu cầu sàn giao dịch báo cáo thông tin khách hàng có giao dịch trên 10 triệu yên/năm.

Tại Hàn Quốc, từ năm 2022 áp thuế 20% với lợi nhuận từ tài sản điện tử trên 2,5 triệu won. Theo đó, các Sàn giao dịch phải báo cáo thông tin giao dịch của người dùng. Quốc gia này cũng đang xem xét áp dụng khung thuế riêng cho NFT.

Tại Liên minh châu Âu (EU), chưa có quy định thống nhất, mỗi nước thành viên có chính sách riêng. Mặc dù vậy, đa số các nước coi tài sản điện tử là tài sản đầu tư, áp thuế thu nhập hoặc thuế lãi vốn. Trong khi đó, một số nước miễn thuế cho giao dịch nhỏ lẻ hoặc nắm giữ dài hạn.

Nhìn chung, các nước đều có xu hướng coi tài sản điện tử là tài sản chịu thuế. Tuy nhiên, các nước phát triển thường có khung pháp lý rõ ràng hơn. Mức thuế và cách tính thuế vẫn còn khá khác biệt giữa các quốc gia.

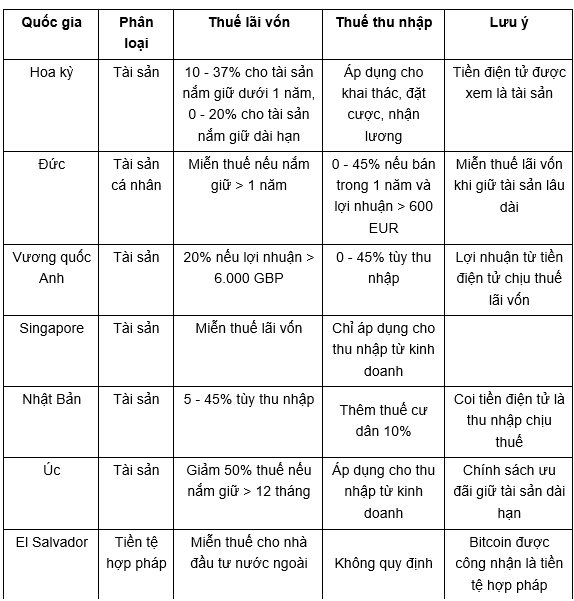

Bảng 1: So sánh các quy định về thuế trực thu đối với tài sản điện tử

|

| Nguồn: Tổng hợp của tác giả |

4.2. Thuế gián thu

Việc áp dụng thuế gián thu, như thuế GTGT hoặc GST, đối với giao dịch mua bán tài sản điện tử (chẳng hạn như tiền điện tử) khác nhau tùy theo từng quốc gia. Cụ thể như:

Thuế bán hàng tại Hoa Kỳ: Tiền điện tử được coi là tài sản, do đó, việc sử dụng tiền điện tử để mua hàng hóa hoặc dịch vụ có thể phải chịu thuế bán hàng, tùy thuộc vào quy định của từng bang.

Thuế GTGT tại EU: Theo phán quyết của Tòa án công lý EU, việc trao đổi tiền điện tử sang tiền pháp định được miễn thuế GTGT. Tuy nhiên, việc cung cấp hàng hóa và dịch vụ được thanh toán bằng tiền điện tử phải chịu thuế GTGT. Cả EU và Anh đều áp dụng thuế dịch vụ kỹ thuật số cho doanh nghiệp trung gian trực tuyến lớn. Theo quy định của EU, việc cung cấp hàng hóa và dịch vụ, bao gồm cả những giao dịch liên quan đến tài sản điện tử, thường phải chịu thuế GTGT. Từ ngày 01/7/2021, EU đã áp dụng ngưỡng doanh thu mới cho các doanh nghiệp bán hàng hóa và dịch vụ xuyên biên giới: Nếu tổng doanh thu từ bán hàng hóa và dịch vụ cho người tiêu dùng trong EU vượt quá 10.000 euro trong một năm, doanh nghiệp phải đăng ký thuế GTGT tại từng quốc gia thành viên nơi họ có khách hàng hoặc sử dụng hệ thống One Stop Shop (OSS) để khai báo và nộp thuế GTGT.

Tại Singapore, áp dụng chính sách miễn thuế hàng hóa và dịch vụ GST cho thanh toán bằng tiền điện tử.

Tại Indonesia, từ ngày 01/5/2022, áp dụng thuế GTGT 0,1% trên giá trị giao dịch tài sản tiền điện tử.

Tại Ấn Độ, từ tháng 10/2020, áp dụng thuế tại nguồn (TDS) đối với các giao dịch tiền điện tử, yêu cầu sàn thương mại điện tử thu GST và nộp cho chính phủ.

Bảng 2: Tổng hợp các quy định về thuế gián thu đối với tài sản điện tử tại một số quốc gia/ khu vực

|

| Nguồn: Tổng hợp của tác giả |

5. Thực trạng pháp lý về tài sản điện tử tại Việt Nam và một số đề xuất chính sách thuế

5.1. Thực trạng pháp lý về tài sản điện tử tại Việt Nam

Tại Việt Nam, trong một thời gian dài, khung pháp lý cho tài sản điện tử và tiền điện tử chưa được định hình rõ ràng. Các hoạt động liên quan đến tài sản điện tử vốn nằm trong "vùng xám" của pháp luật, chưa được quy định cụ thể về tính hợp pháp cũng như cách thức quản lý. Theo quy định thì các loại tiền điện tử không được coi là phương tiện thanh toán hợp pháp, hay nói khác đi, việc dùng chúng cho mục đích thanh toán bị coi là hành vi trái pháp luật. Tuy nhiên, pháp luật cũng chưa có quy định cấm hoàn toàn việc sở hữu tài sản điện tử như một loại tài sản đầu tư, tạo ra một sự không chắc chắn cho các nhà đầu tư và gây khó khăn cho công tác quản lý của nhà nước, đặc biệt là thuế. Tuy nhiên, Luật Công nghiệp công nghệ số năm 2025 đã có những bước đi đầu tiên giải quyết sự "mơ hồ" tồn tại dai dẳng suốt nhiều năm, cụ thể:

- Điều 46 của Luật lần đầu tiên định nghĩa: "Tài sản số là tài sản theo quy định của Bộ luật Dân sự, được thể hiện dưới dạng dữ liệu số, được tạo lập, phát hành, lưu trữ, chuyển giao và xác thực bởi công nghệ số trên môi trường điện tử". Quy định này chính thức công nhận tài sản số là một loại tài sản, và do đó, việc sở hữu, đầu tư hay chuyển nhượng chúng không còn là hoạt động không được pháp luật thừa nhận.

- Điều 47 đã đưa ra phân loại ban đầu, bao gồm "tài sản ảo" và "tài sản mã hóa", đồng thời phân biệt chúng với chứng khoán và các dạng số của tiền pháp định. Dù đã có sự thừa nhận về mặt pháp lý, Việt Nam vẫn đang trong giai đoạn chuyển tiếp, chờ đợi các văn bản dưới luật tiếp theo để cụ thể hóa việc quản lý.

- Điều 48 của Luật giao thẩm quyền cho Chính phủ quy định chi tiết về việc quản lý tài sản số, bao gồm các biện pháp phòng, chống rửa tiền và điều kiện kinh doanh đối với các nhà cung cấp dịch vụ. Về phương diện thuế, vẫn chưa có quy định chuyên biệt nào được ban hành, dẫn đến nguy cơ thất thu ngân sách và tạo ra sự không chắc chắn cho nhà đầu tư. Tình huống này đặt ra yêu cầu cấp thiết phải nhanh chóng xây dựng chính sách thuế rõ ràng để đồng bộ với khung pháp lý mới.

5.2. Đề xuất khung pháp lý và chính sách thuế đối với tài sản điện tử tại Việt Nam

Dựa trên khung pháp lý mới được thiết lập và kinh nghiệm quốc tế, các chính sách thuế đối với tài sản điện tử tại Việt Nam cần được triển khai theo hướng sau:

Thứ nhất, cần khẩn trương ban hành các văn bản hướng dẫn chi tiết về thuế dựa trên khung pháp lý đã có. Luật Công nghiệp công nghệ số năm 2025 đã định nghĩa và phân loại tài sản số, nhiệm vụ cấp bách hiện nay là cần ban hành các nghị định, thông tư hướng dẫn cụ thể. Các văn bản này cần: (i) Làm rõ định nghĩa từng loại tài sản số cho mục đích thuế, bám sát các nhóm được phân loại trong Luật; (ii) Quy định rõ các giao dịch liên quan đến tài sản số thuộc phạm vi điều chỉnh của luật thuế, dù chúng không phải là phương tiện thanh toán hợp pháp. Cách tiếp cận này đảm bảo hoạt động kinh tế phát sinh từ tài sản số không nằm ngoài sự quản lý của cơ quan thuế.

Thứ hai, áp dụng thuế thu nhập và thuế lãi vốn đối với tài sản điện tử. Khi tài sản số đã được công nhận là "tài sản", thu nhập từ việc chuyển nhượng chúng về bản chất đã thuộc đối tượng chịu thuế. Do vậy, cần có quy định cụ thể để áp dụng thống nhất:

- Đối với thuế thu nhập cá nhân: Lợi nhuận từ mua bán, trao đổi tài sản điện tử cần được xem là thu nhập chịu thuế. Cần có hướng dẫn cụ thể về cách xác định giá vốn và thời điểm xác định thu nhập, đặc biệt với các trường hợp phức tạp như mining (khai thác), staking (quá trình giữ tiền điện tử trong ví của một blockchain) hay airdrop. Có thể xem xét áp dụng chính sách ưu đãi cho các khoản đầu tư dài hạn (trên 12 tháng) tương tự Úc hay Đức để khuyến khích đầu tư bền vững. Đồng thời, một ngưỡng miễn thuế cho các giao dịch giá trị nhỏ cũng cần được cân nhắc để giảm gánh nặng tuân thủ.

- Đối với thuế thu nhập doanh nghiệp: Thu nhập từ các hoạt động kinh doanh liên quan (sàn giao dịch, dịch vụ ví...) cần chịu thuế thu nhập doanh nghiệp theo thuế suất hiện hành. Cần có hướng dẫn về việc hạch toán, ghi nhận và đánh giá lại các tài sản điện tử trên bảng cân đối kế toán của doanh nghiệp.

Thứ ba, xây dựng chính sách thuế gián thu phù hợp. Dựa theo kinh nghiệm của EU, Việt Nam có thể miễn thuế GTGT đối với các giao dịch trao đổi tài sản số lấy tiền pháp định hoặc tài sản số khác, nhưng vẫn áp thuế GTGT khi dùng tài sản số để mua hàng hóa, dịch vụ. Thêm vào đó, có thể tham khảo mô hình của Indonesia để áp một mức thuế suất thuế GTGT thấp (ví dụ: 0,1%) trên giá trị giao dịch tại các sàn giao dịch. Điều này vừa tạo nguồn thu, vừa là công cụ để cơ quan thuế giám sát hoạt động của thị trường.

Thứ tư, tăng cường năng lực quản lý và giám sát giao dịch. Điều 48 của Luật mới đã mở đường cho việc Chính phủ quy định điều kiện kinh doanh và các biện pháp quản lý. Theo đó, các văn bản hướng dẫn cần yêu cầu sàn giao dịch phải: (i) Áp dụng các biện pháp định danh khách hàng (KYC) và chống rửa tiền (AML) nghiêm ngặt; (ii) Xây dựng hệ thống báo cáo thông tin về các giao dịch có giá trị lớn cho cơ quan thuế, tương tự mô hình của Nhật Bản và Hàn Quốc. Cần đầu tư vào công nghệ và đào tạo nhân lực để có khả năng phân tích dữ liệu blockchain hiệu quả.

Tóm lại, việc hoàn thiện và sớm ban hành một khung chính sách thuế toàn diện đối với tài sản điện tử trên nền pháp lý mà Luật Công nghiệp công nghệ số năm 2025 đã tạo dựng là nhiệm vụ hết sức cấp thiết đối Việt Nam hiện nay. Dựa trên học hỏi kinh nghiệm quốc tế và vận dụng linh hoạt, phù hợp với bối cảnh đặc thù, Việt Nam có thể xây dựng một hệ thống thuế đồng bộ, minh bạch, vừa bảo đảm nguồn thu cho ngân sách, vừa tạo hành lang pháp lý an toàn để thúc đẩy thị trường tài sản số phát triển lành mạnh, qua đó đóng góp thiết thực vào mục tiêu chuyển đổi số và phát triển kinh tế số quốc gia.

Tài liệu tham khảo:

1. Baer, K., De Mooij, R., Hebous, S., & Keen, M. (2023), Taxing cryptocurrencies. Oxford Review of Economic Policy, 39(3), pages 478-497.

2. Boston Consulting Group (2023), BCG Global Asset Management 2023.

3. Ilham, R. N., Erlina, K. A. F., Silalahi, A. S., Saputra, J., & Albra, W. (2019), Investigation of the bitcoin effects on the country revenues via virtual tax transactions for purchasing management. International Journal of Supply Chain Management, 8(6), pages 737-740.

4. Krivtsov, A. I. (2019), Taxation of digital financial assets. In Growth poles of the Global Economy: Emergence, changes and future perspectives (pages 1231-1239). Cham: Springer.

5. Morton, E. F., & Curran, M. F. (2022), Technical and legal aspects of tax debt collection and cryptocurrencies. Australian Tax Forum, 37(1), pages 1-26.

6. Solodan, K. (2019), Legal regulation of cryptocurrency taxation in European countries. European Journal of Law and Public Administration, 6(1), pages 64-74.

7. Solodan, K. (2019), Legal regulation of cryptocurrency taxation in European countries. European Journal of Law and Public Administration, 6(1), pages 64-74.

8. Xu, D. (2019). Free money, but not tax-free: A proposal for the tax treatment of cryptocurrency hard forks. Actual Problems of Economics, 1661.

9. Hoa Kỳ (2025), Hướng dẫn về tài sản điện tử, https://www.irs.gov/vi/businesses/small-businesses-self-employed/digital-assets

10. Liên minh châu Âu (EU) (2025), Hướng dẫn về Thuế đối với Tài sản Kỹ thuật số, https://ec.europa.eu/taxation_customs/business/company-tax/modernising-digital-economy_en

11. Vương quốc Anh (2025), Thuế đối với tài sản tiền điện tử, https://www.gov.uk/government/publications/tax-on-cryptoassets

12. Đức (2025), Thuế đối với tiền điện tử, https://www.bundesfinanzministerium.de/Content/EN/Standardartikel/Topics/Taxation/Articles/cryptocurrencies.html

13. Nhật Bản (2025), Hướng dẫn về Tiền ảo, https://www.nta.go.jp/english/taxes/individual/virtual_currency.html

14. Australia (2025), Xử lý thuế đối với tiền điện tử, https://www.ato.gov.au/General/Gen/Tax-treatment-of-crypto-currencies-in-Australia---specifically-bitcoin/

15. Singapore (2025). Thuế hàng hóa và dịch vụ (GST) đối với Token thanh toán kỹ thuật số, https://www.iras.gov.sg/taxes/goods-services-tax-(gst)/specific-topics/digital-payment-tokens

16. Hàn Quốc (2025). Dịch vụ thuế quốc gia Hàn Quốc, https://www.nts.go.kr/eng/

17. Ấn Độ, Dịch vụ thông tin thuế, https://www.incometaxindia.gov.in/Pages/tax-information-services.aspx

Tin bài khác

Chủ tịch Hồ Chí Minh - Người gieo mầm “Mùa xuân cách mạng”

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Từ mùa Xuân thành lập Đảng đến hành trình phát triển đất nước trong kỷ nguyên mới

Nghị quyết Đại hội XIV của Đảng và định hướng chuyển đổi xanh, kinh tế tuần hoàn gắn với phát triển bền vững

Bài viết của Tổng Bí thư Tô Lâm: TIẾN LÊN! TOÀN THẮNG ẮT VỀ TA!

Đại hội đại biểu toàn quốc lần thứ XIV của Đảng định hình sứ mệnh của ngành Ngân hàng trong kỷ nguyên mới

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách