Tác động của nợ xấu đến hoạt động cho vay tại các ngân hàng thương mại Việt Nam

Tóm tắt: Nghiên cứu nhằm phân tích tác động của nợ xấu đến hoạt động cho vay tại các ngân hàng thương mại (NHTM) Việt Nam trong giai đoạn 2015 - 2024. Trên cơ sở lý thuyết về thông tin bất đối xứng và khủng hoảng tín dụng, nhóm tác giả xây dựng mô hình định lượng sử dụng dữ liệu bảng từ 28 NHTM, đồng thời kết hợp hai phương pháp: Bình phương tối thiểu tổng quát (FGLS) và mô-men tổng quát cho hệ thống (System GMM) nhằm bảo đảm tính chính xác trong kết quả và xử lý các vấn đề nội sinh. Kết quả thực nghiệm cho thấy, nợ xấu có ảnh hưởng tiêu cực và có ý nghĩa thống kê đến tăng trưởng cho vay. Ngoài ra, sự khác biệt trong phản ứng cho vay giữa nhóm ngân hàng có vốn nhà nước và ngân hàng tư nhân cũng được ghi nhận. Những phát hiện này góp phần cung cấp bằng chứng thực nghiệm quan trọng cho việc hoạch định chính sách tăng trưởng cho vay và nâng cao hiệu quả quản trị rủi ro trong hệ thống ngân hàng Việt Nam.

Từ khóa: Hoạt động cho vay, nợ xấu, NHTM.

THE IMPACT OF NON-PERFORMING LOANS ON LENDING ACTIVITIES

OF COMMERCIAL BANKS IN VIETNAM

Abstract: This study analyzes the impact of non-performing loan on the lending activities of commercial banks in Vietnam during the period 2015 - 2024. Grounded in the theoretical framework of asymmetric information and credit crunch theory, the research constructs a quantitative model using panel data from 28 commercial banks and applies two econometric regression methods: Feasible generalized least squares (FGLS) and system generalized method of moments (System GMM) to ensure reliability and address endogeneity issues. The results reveal that non-performing loan has a statistically significant negative effect on the lending growth. Additionally, the study identifies differences in lending responses between state-owned banks and private banks. These findings provide important empirical evidence for policy formulation on credit growth and enhancing risk management efficiency in Vietnamese banking system.

Keywords: Lending activities, non-performing loan, commercial banks.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Giới thiệu

Mối quan hệ giữa nợ xấu và hoạt động cho vay có ý nghĩa quan trọng trong bối cảnh các NHTM giữ vai trò trung gian tài chính then chốt trong nền kinh tế. Tỉ lệ nợ xấu gia tăng thường làm suy giảm khả năng cung ứng tín dụng, đồng thời làm gia tăng chi phí vay vốn, gây ảnh hưởng tiêu cực đến hiệu quả kinh tế vĩ mô (Khemraj và Pasha, 2009; Espinoza và Prasad, 2010). Ngoài ra, áp lực từ nợ xấu khiến các ngân hàng phải điều chỉnh lại chiến lược quản trị rủi ro, dẫn đến xu hướng thận trọng hơn trong hoạt động cho vay và làm suy giảm khả năng tiếp cận vốn của doanh nghiệp (Chaibi và Ftiti, 2015). Ngược lại, một số nghiên cứu cho thấy, việc triển khai các chính sách xử lý nợ xấu hiệu quả có thể củng cố sự ổn định của hệ thống ngân hàng, phục hồi năng lực tín dụng, hạn chế tác động tiêu cực đến thị trường tài chính (Agnello và Sousa, 2012).

Tại Việt Nam, nơi hệ thống ngân hàng đóng vai trò trung tâm trong tiến trình phát triển kinh tế, việc nhận diện và đánh giá đầy đủ ảnh hưởng của nợ xấu đến hoạt động cho vay có ý nghĩa quan trọng đối với nhà hoạch định chính sách, cơ quan giám sát và các tổ chức tài chính nhằm bảo đảm một thị trường tín dụng ổn định và thúc đẩy tăng trưởng kinh tế bền vững.

Bài viết này đánh giá tác động của nợ xấu đến hoạt động cho vay của các NHTM Việt Nam. Đồng thời, nghiên cứu hướng đến cung cấp bằng chứng thực nghiệm có giá trị nhằm hỗ trợ việc hoạch định chính sách, hành động cho vay an toàn, hiệu quả và bền vững trong hệ thống ngân hàng quốc gia.

2. Tổng quan nghiên cứu

Tác động của nợ xấu đến hoạt động cho vay của ngân hàng có thể được lý giải thông qua hai lý thuyết nền tảng trong kinh tế học. Lý thuyết Thông tin bất đối xứng do Akerlof (1970) khởi xướng, sau này được phát triển bởi Stiglitz và Weiss (1981), đóng vai trò then chốt trong việc giải thích cách thông tin bất cân xứng giữa người cho vay và người đi vay, góp phần làm gia tăng nợ xấu và làm giảm quy mô cho vay. Thông tin bất đối xứng xảy ra khi ngân hàng không có đủ thông tin chính xác, đầy đủ về tình hình tài chính, mức độ rủi ro và mục đích sử dụng vốn của khách hàng vay. Điều này gây khó khăn cho quá trình thẩm định tín dụng của ngân hàng. Khi tỉ lệ nợ xấu gia tăng, các ngân hàng thường trở nên thận trọng hơn, siết chặt các tiêu chuẩn tín dụng, nâng cao yêu cầu về tài sản bảo đảm, hạn chế khả năng tiếp cận tín dụng. Hệ quả là, ngay cả những cá nhân cũng như doanh nghiệp có khả năng tài chính tốt cũng có thể gặp khó khăn trong việc tiếp cận vốn, từ đó làm suy giảm hiệu quả phân bổ nguồn lực và ảnh hưởng tiêu cực đến tăng trưởng kinh tế.

Lý thuyết Khủng hoảng tín dụng (Credit Crunch) giải thích rằng, các cú sốc tài chính - đặc biệt là sự gia tăng nợ xấu - có thể làm gián đoạn dòng tín dụng và dẫn đến hiện tượng ngân hàng thu hẹp khối lượng cho vay, từ đó gây tác động tiêu cực đến hoạt động kinh tế (Bernanke và Lown, 1991). Khủng hoảng tín dụng xảy ra khi các tổ chức tài chính đứng trước áp lực suy giảm chất lượng tài sản và yêu cầu gia tăng vốn tự có, buộc phải cắt giảm đáng kể hoạt động cho vay, bất chấp nhu cầu tín dụng thực tế hay mức lãi suất trên thị trường (Bernanke và Gertler, 1989). Hiện tượng này thường bắt nguồn từ sự gia tăng đột biến của nợ xấu, làm suy yếu bảng cân đối kế toán của ngân hàng, buộc họ phải siết chặt nguồn cung tín dụng nhằm giảm thiểu rủi ro. Tác động của việc thu hẹp hoạt động cho vay trở nên trầm trọng hơn trong các nền kinh tế mà hệ thống ngân hàng giữ vai trò là kênh cung ứng vốn chủ đạo, điển hình là Việt Nam - nơi các kênh tài trợ thay thế như thị trường trái phiếu hay vốn đầu tư mạo hiểm còn chưa thực sự phát triển.

Nhiều nghiên cứu thực nghiệm đã chỉ ra mối quan hệ tiêu cực giữa tỉ lệ nợ xấu cao và hoạt động cho vay của ngân hàng. Khi chất lượng tài sản xấu đi, các ngân hàng có xu hướng thu hẹp tín dụng và chuyển sang chính sách cho vay thận trọng hơn. Ví dụ, Salas và cộng sự (2024) sử dụng dữ liệu từ 1.631 ngân hàng toàn cầu và ghi nhận rằng, tỉ lệ nợ xấu cao có tương quan tiêu cực đáng kể với khả năng cho vay. Tương tự, Gjeçi và cộng sự (2023) phân tích dữ liệu bảng từ các ngân hàng ở 42 quốc gia giai đoạn 2000 - 2017 cho thấy mối quan hệ tiêu cực có ý nghĩa thống kê giữa nợ xấu và tăng trưởng tín dụng. Trong nghiên cứu tại hệ thống ngân hàng Ý, Cucinelli (2015) kết luận rằng: Tỉ lệ nợ xấu cao làm suy giảm đáng kể khả năng cung ứng tín dụng, đồng thời gây ra sự phân bổ tín dụng sai lệch, ảnh hưởng đến hiệu quả chung của thị trường. Khaled và Choudhury (2023) phân tích dữ liệu từ các NHTM tư nhân tại Bangladesh trong giai đoạn 2012 - 2021 bằng phương pháp hồi quy dữ liệu bảng và kết luận rằng: Sự gia tăng tỉ lệ nợ xấu dẫn đến suy giảm đáng kể tăng trưởng tín dụng, do các ngân hàng ngày càng thận trọng hơn trong hoạt động cho vay.

Tại Việt Nam, phần lớn các nghiên cứu trong nước trước đây chủ yếu dựa trên bộ dữ liệu cũ hoặc tập trung vào yếu tố quyết định nợ xấu và khả năng sinh lời của ngân hàng, thay vì xem xét tác động trực tiếp của nợ xấu đến hoạt động cho vay hay tín dụng (Nguyễn Thanh Huyền, 2023; Nguyễn Thị Hồng Vinh, 2015, 2017). Ngoài ra, nhiều nghiên cứu chưa phản ánh được tác động của các cải cách ngân hàng gần đây, sự phát triển trong quản trị rủi ro, cũng như những thay đổi trong bối cảnh kinh tế vĩ mô. Điều này để lại một khoảng trống quan trọng trong việc hiểu rõ cách thức nợ xấu đang ảnh hưởng đến năng lực cho vay của các ngân hàng Việt Nam hiện nay, đặc biệt trong bối cảnh hệ thống ngân hàng đang từng bước áp dụng chuẩn mực Basel II/III và chuyển đổi số mạnh mẽ. Dựa vào các lý thuyết nghiên cứu ở trên, nghiên cứu này đưa ra giả thuyết như sau:

Giả thuyết H1: Nợ xấu có tác động tiêu cực đến hoạt động cho vay của NHTM.

3. Dữ liệu và phương pháp nghiên cứu

Nghiên cứu này sử dụng dữ liệu từ báo cáo tài chính đã kiểm toán của 28 NHTM tại Việt Nam trong giai đoạn 2015 - 2024. Việc sử dụng báo cáo đã kiểm toán nhằm bảo đảm tính nhất quán và độ tin cậy của thông tin, do các báo cáo này tuân thủ nguyên tắc kế toán chuẩn hóa và được xác minh bởi đơn vị kiểm toán độc lập. Giai đoạn nghiên cứu được lựa chọn nhằm bao quát những biến động quan trọng trong hệ thống ngân hàng, bao gồm quá trình tái cơ cấu, thay đổi trong khung pháp lý, cũng như các tác động từ đại dịch Covid-19. Bộ dữ liệu bao gồm 279 quan sát, phản ánh mẫu nghiên cứu rộng và đại diện cho hệ thống ngân hàng Việt Nam. Dựa trên các nghiên cứu trước, nghiên cứu này đề xuất mô hình nghiên cứu sau: BANK_LENDINGit = f (NPLit, Control variablesit)

Trong đó: i là ngân hàng i và t là năm quan sát. Biến phụ thuộc BANK_LENDING đo lường tăng trưởng cho vay, được tính bằng tỉ lệ phần trăm thay đổi dư nợ cho vay so với năm trước. Biến độc lập là NPL, đại diện cho nợ xấu tại các NHTM. Các biến kiểm soát - Control variables bao gồm ROA (tỉ suất sinh lời/tổng tài sản), BANK_SIZE (logarit tổng tài sản), COST_ASSET (phản ánh mức độ chi phí hoạt động mà ngân hàng bỏ ra để quản lý và vận hành trên mỗi đơn vị tài sản mà họ sở hữu), GDP_GROWTH (tăng trưởng tổng sản phẩm quốc nội, phản ánh điều kiện kinh tế vĩ mô).

Để hồi quy phương trình trên, nghiên cứu này sẽ áp dụng phương pháp FGLS và System GMM. Sử dụng phương pháp FGLS có thể xử lý được hiện tượng phương sai sai số thay đổi và hiện tượng tự tương quan trong mô hình, trong khi phương pháp System GMM có thể xử lý được vấn đề nội sinh của mô hình.

4. Kết quả nghiên cứu

4.1. Thống kê mô tả

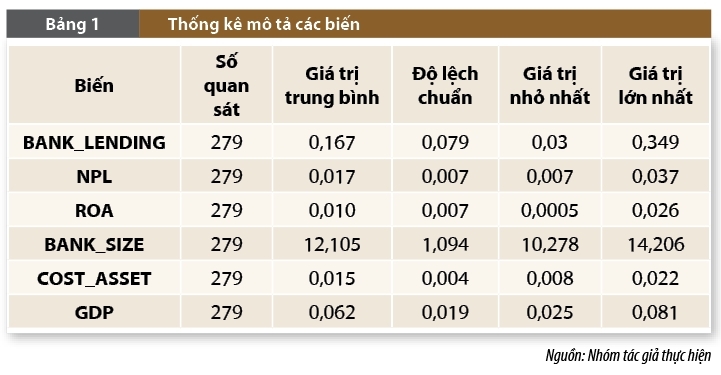

Bảng 1 ghi nhận số liệu thống kê mô tả của các biến được sử dụng trong nghiên cứu.

|

Thống kê mô tả cho thấy, biến BANK_LENDING có giá trị trung bình là 0,167, dao động trong khoảng từ 0,03 đến 0,349, phản ánh mức độ cho vay khác nhau giữa các ngân hàng. Tỉ lệ NPL trung bình đạt 0,017, với độ lệch chuẩn thấp (0,07), cho thấy nợ xấu ở mức kiểm soát được nhưng vẫn có sự khác biệt nhẹ giữa các ngân hàng. Khả năng sinh lời ROA trung bình là 0,01, dao động từ 0,0005 đến 0,026, cho thấy sự khác biệt đáng kể trong hiệu quả hoạt động. Biến BANK_SIZE, có giá trị trung bình là 12,105 và độ lệch chuẩn là 1,094, phản ánh sự phân hóa rõ rệt về quy mô ngân hàng. Tỉ lệ COST_ASSET trung bình là 0,015, với phạm vi biến động hẹp, cho thấy hiệu quả tương đối trong quản trị chi phí. Cuối cùng, tăng trưởng GDP có trung bình 0,062, với độ lệch chuẩn 0,019, dao động từ 0,025 đến 0,081, phản ánh mức tăng trưởng ổn định của nền kinh tế Việt Nam trong suốt thời kỳ khảo sát.

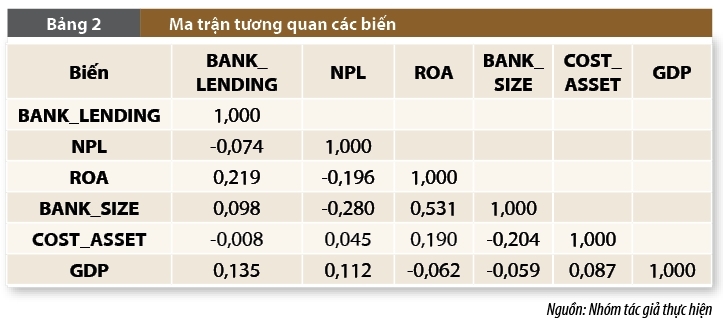

Bảng 2 trình bày ma trận tương quan của các biến nghiên cứu. Chỉ số ROA có mối tương quan dương yếu với BANK_LENDING, cho thấy các ngân hàng có lợi nhuận cao hơn có xu hướng thể hiện tăng trưởng cho vay cao hơn. Ngược lại, chỉ số ROA có mối tương quan âm yếu với NPL, hàm ý rằng các khoản nợ xấu cao hơn có liên quan đến lợi nhuận thấp hơn do tăng dự phòng rủi ro tín dụng. Tất cả các hệ số tương quan giữa các biến độc lập và biến kiểm soát đều dưới 0,7 cho thấy không có mối quan ngại về đa cộng tuyến trong mô hình hồi quy.

|

4.2. Kết quả hồi quy tác động của nợ xấu đến hoạt động cho vay của NHTM

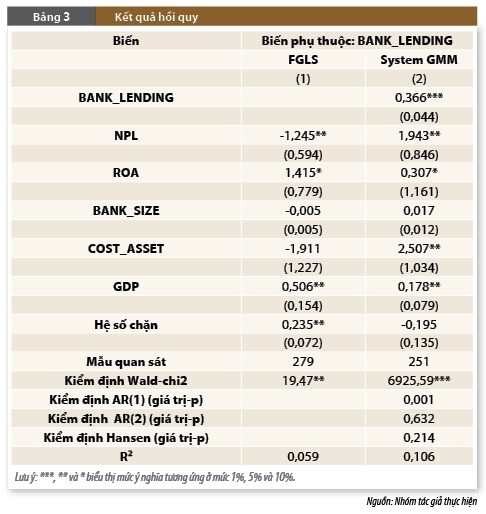

Bảng 3 trình bày kết quả hồi quy nghiên cứu tác động của nợ xấu đến hoạt động cho vay tại NHTM. Kết quả cho thấy, biến NPL có hệ số âm và có ý nghĩa thống kê trong cả hai mô hình hồi quy, khẳng định tác động tiêu cực của nợ xấu đến quy mô cho vay của NHTM. Biến ROA có tác động dương và ý nghĩa ở mức 1%, cho thấy hiệu quả hoạt động là yếu tố thúc đẩy cho vay. Trong khi đó, biến COST_ASSET chỉ có ý nghĩa trong mô hình System GMM và mang tác động tiêu cực, hàm ý rằng chi phí hoạt động cao có thể làm hạn chế khả năng mở rộng cho vay. Các biến BANK_SIZE và GDP không có ý nghĩa thống kê, cho thấy ảnh hưởng không rõ ràng đến hoạt động cho vay trong bối cảnh nghiên cứu. Các kiểm định Hansen và AR(2) cho thấy mô hình System GMM đạt yêu cầu về mặt thống kê, bảo đảm độ tin cậy của kết quả. Nhìn chung, kết quả nhấn mạnh tầm quan trọng của việc kiểm soát nợ xấu và nâng cao hiệu quả hoạt động nhằm thúc đẩy tăng trưởng cho vay trong ngân hàng.

|

4.3. Tác động của nợ xấu đến hoạt động cho vay của NHTM

Việc hiểu rõ tác động của nợ xấu đến hoạt động cho vay của NHTM có ý nghĩa quan trọng trong việc xây dựng chính sách tín dụng hiệu quả cũng như chiến lược quản lý rủi ro phù hợp. Ngân hàng có vốn nhà nước thường có một số lợi thế như sự hậu thuẫn từ Chính phủ, khả năng tiếp cận vốn cao hơn trong thời kỳ khó khăn và vai trò thực hiện các mục tiêu phát triển kinh tế - xã hội dài hạn. Nhờ đó, các ngân hàng này có thể duy trì hoặc thậm chí mở rộng hoạt động cho vay ngay cả khi chất lượng tài sản suy giảm, qua đó làm giảm tác động lan tỏa của rủi ro tín dụng tới nền kinh tế.

Tuy nhiên, điều này cũng có thể dẫn đến một số bất cập như động lực lợi nhuận kém hay có sự can thiệp chính trị trong phân bổ tín dụng. Những yếu tố này có thể làm suy yếu năng lực giám sát rủi ro và khiến hoạt động cho vay kém linh hoạt trước những dấu hiệu suy giảm chất lượng tài sản. Ngược lại, các ngân hàng tư nhân, với động lực tối đa hóa lợi nhuận và chịu áp lực thị trường cao hơn, thường có xu hướng thận trọng hơn và điều chỉnh tín dụng nhanh hơn khi nợ xấu gia tăng.

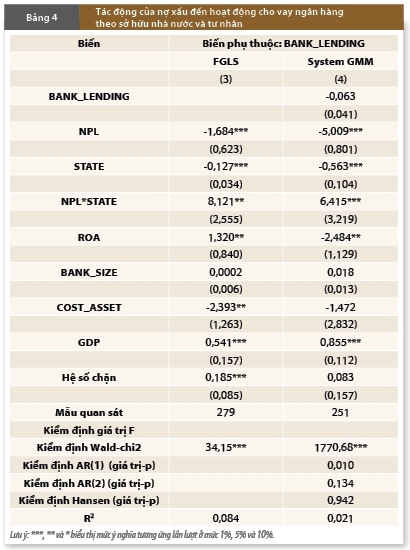

Để đánh giá thực nghiệm tác động của cấu trúc sở hữu đến mối quan hệ giữa nợ xấu và hoạt động cho vay, nghiên cứu bổ sung biến giả STATE trong mô hình nghiên cứu với giá trị 1 nếu ngân hàng có vốn nhà nước, giá trị 0 nếu là ngân hàng tư nhân. Trong mẫu nghiên cứu, ba ngân hàng được xác định là ngân hàng có vốn nhà nước gồm NHTM cổ phần Ngoại thương Việt Nam (Vietcombank), NHTM cổ phần Công thương Việt Nam (VietinBank), NHTM cổ phần Đầu tư và Phát triển Việt Nam (BIDV). Biến STATE được tương tác với biến NPL nhằm kiểm định liệu hình thức sở hữu có làm thay đổi tác động của nợ xấu đến hoạt động cho vay hay không? Kết quả được trình bày trong Bảng 4.

|

| Nguồn: Nhóm tác giả thực hiện |

Biến STATE có hệ số âm và có ý nghĩa thống kê trong cả hai mô hình FGLS và System GMM, cho thấy các ngân hàng có vốn nhà nước thường cho vay ít hơn so với các ngân hàng tư nhân khi các yếu tố khác được giữ không đổi. Kết quả này phù hợp với lập luận rằng, ngân hàng có vốn nhà nước thường có chính sách tín dụng thận trọng hơn, có thể do chịu sự giám sát chặt chẽ từ nhà nước hoặc phải đáp ứng các mục tiêu mang tính xã hội thay vì tối đa hóa lợi nhuận.

Đáng chú ý, biến tương tác NPL*STATE có hệ số dương và có ý nghĩa thống kê trong cả hai mô hình, phản ánh rằng, tác động tiêu cực của nợ xấu đến hoạt động cho vay giảm nhẹ hơn tại các ngân hàng có vốn nhà nước. Điều này cho thấy, dù ngân hàng có vốn nhà nước nói chung cho vay ít hơn, nhưng lại có khả năng kiểm soát rủi ro tín dụng tốt hơn trong bối cảnh nợ xấu gia tăng. Nói cách khác, sự hiện diện của sở hữu nhà nước góp phần làm giảm mức độ ảnh hưởng tiêu cực của nợ xấu đến tín dụng. Kết quả này góp phần làm rõ vai trò bình ổn của ngân hàng có vốn nhà nước trong nền kinh tế, đặc biệt trong các giai đoạn thị trường biến động. Việc biến tương tác có ý nghĩa trong mô hình System GMM cũng củng cố độ tin cậy của phát hiện này khi đã kiểm soát được vấn đề nội sinh của biến phụ thuộc.

5. Thảo luận kết quả nghiên cứu và một số khuyến nghị

5.1. Thảo luận kết quả nghiên cứu

Kết quả định lượng chỉ ra rằng, tỉ lệ nợ xấu có mối liên hệ ngược chiều và có ý nghĩa thống kê với hoạt động cho vay tại các NHTM Việt Nam. Cụ thể, khi nợ xấu tăng lên, các ngân hàng có xu hướng siết chặt tín dụng để kiểm soát rủi ro, qua đó làm giảm nguồn vốn cung ứng cho nền kinh tế. Mối quan hệ này nhất quán và ổn định trên cả hai phương pháp ước lượng, khẳng định vai trò cốt lõi của việc kiểm soát rủi ro tín dụng trong việc duy trì hoạt động cho vay hiệu quả.

Một điểm đáng chú ý là các ngân hàng có vốn nhà nước cho thấy hành vi cho vay khác biệt so với khối ngân hàng tư nhân. Cụ thể, biến đại diện cho sở hữu nhà nước có hệ số âm và có ý nghĩa thống kê, phản ánh xu hướng cho vay thận trọng hơn do chịu ảnh hưởng bởi mục tiêu chính sách. Tuy nhiên, biến tương tác giữa yếu tố sở hữu nhà nước và tỉ lệ nợ xấu lại có hệ số dương có ý nghĩa, cho thấy các ngân hàng có vốn nhà nước phản ứng chậm hơn với rủi ro tín dụng. Điều này có thể giúp ổn định hoạt động cho vay trong bối cảnh nền kinh tế gặp khó khăn. Phát hiện này cho thấy đặc điểm hai mặt của các NHTM nhà nước, khi hiệu quả vận hành chưa thực sự tối ưu, song vẫn giữ vai trò then chốt trong việc bảo đảm ổn định kinh tế vĩ mô và thúc đẩy quá trình phát triển kinh tế - xã hội.

Tổng thể, nghiên cứu khẳng định rằng, nợ xấu là yếu tố làm giảm khả năng cho vay của hệ thống ngân hàng. Đặc biệt, trong bối cảnh nền kinh tế Việt Nam phụ thuộc lớn vào nguồn vốn từ hệ thống ngân hàng, việc kiểm soát hiệu quả nợ xấu được xem là yếu tố nền tảng nhằm duy trì sự ổn định của dòng chảy tín dụng trong nền kinh tế. Ngoài ra, các ngân hàng có vốn nhà nước còn có vai trò đặc biệt không chỉ với tư cách chủ thể tài chính, mà còn là công cụ điều tiết chính sách quan trọng trong giai đoạn kinh tế bất ổn.

5.2. Một số khuyến nghị

Đối với các NHTM tư nhân

Các NHTM tư nhân cần ưu tiên giảm thiểu tỉ lệ nợ xấu để cải thiện sức khỏe tài chính và hỗ trợ mở rộng cho vay trong nền kinh tế. Việc xử lý nợ xấu hiệu quả không chỉ giúp tăng khả năng chống chịu rủi ro, mà còn tạo điều kiện phục hồi cho vay đối với khu vực doanh nghiệp và cá nhân. Để hiện thực hóa điều đó, các ngân hàng tư nhân cần chủ động phối hợp với cơ quan quản lý để triển khai những cơ chế hỗ trợ như sàn giao dịch nợ xấu, mô hình hợp tác công - tư trong xử lý tài sản xấu, cũng như thu hút nguồn vốn đầu tư nước ngoài vào thị trường mua, bán nợ. Bên cạnh đó, việc củng cố năng lực nội tại thông qua nâng cao quản trị rủi ro, minh bạch hóa thông tin và mở rộng tham gia vào các chương trình bảo lãnh tín dụng dành cho doanh nghiệp nhỏ và vừa là những giải pháp cần thiết để cải thiện chất lượng tín dụng dài hạn.

Sự kết hợp giữa cải cách thể chế, ứng dụng công nghệ và hoàn thiện chính sách sẽ giúp các NHTM tư nhân tái cơ cấu nguồn lực hiệu quả hơn, mở rộng hoạt động cho vay, đồng thời góp phần tích cực vào quá trình tăng trưởng bền vững của nền kinh tế.

Đối với các NHTM có vốn nhà nước

Trong bối cảnh nhiều thách thức từ môi trường vĩ mô và rủi ro nội tại, các NHTM có vốn nhà nước cần đóng vai trò nòng cốt trong việc bảo đảm ổn định hệ thống tài chính và hỗ trợ các mục tiêu phát triển kinh tế - xã hội. Để thực hiện tốt vai trò kép này, ngân hàng cần ưu tiên xử lý nợ xấu, cải thiện năng lực quản trị rủi ro và hiện đại hóa hệ thống đánh giá tín dụng dựa trên nền tảng công nghệ và dữ liệu lớn.

Ngoài ra, cần định hướng nguồn vốn cho vay đến các lĩnh vực có tác động xã hội tích cực như phát triển hạ tầng, giáo dục, y tế, nhà ở xã hội, hỗ trợ doanh nghiệp nhỏ và vừa. Những định hướng này cần đi kèm với hệ thống kiểm soát rủi ro hiệu quả. Đồng thời, các NHTM có vốn nhà nước nên tận dụng lợi thế thể chế để tiếp cận nguồn vốn ưu đãi phục vụ cho các chương trình phát triển bền vững, trong khi vẫn bảo đảm phân bổ nguồn lực một cách hợp lý và hiệu quả.

Việc nâng cao hiệu quả hoạt động của khối ngân hàng có vốn nhà nước sẽ không chỉ cải thiện chất lượng tín dụng mà còn tăng cường khả năng truyền dẫn chính sách tài khóa - tiền tệ vào nền kinh tế, từ đó góp phần ổn định vĩ mô và thúc đẩy tăng trưởng bền vững.

6. Kết luận

Nghiên cứu này tập trung làm rõ tác động của nợ xấu đến hoạt động cho vay của các NHTM tại Việt Nam, đồng thời xem xét vai trò điều tiết của sở hữu nhà nước trong mối quan hệ đó.Bằng cách khai thác dữ liệu bảng từ các ngân hàng trong giai đoạn nghiên cứu và áp dụng các phương pháp định lượng như FGLS và System GMM, nghiên cứu đã cung cấp các bằng chứng thực nghiệm cho thấy sự gia tăng tỉ lệ nợ xấu làm giảm khả năng cung ứng nguồn vốn. Ngoài ra, nghiên cứu còn phân tích sự khác biệt trong phản ứng tín dụng giữa các ngân hàng thuộc có vốn nhà nước và ngân hàng tư nhân trước những biến động về chất lượng tài sản. Thông qua việc tiếp cận định lượng và phân tích mối quan hệ tương tác giữa nợ xấu và yếu tố sở hữu, nghiên cứu góp phần mở rộng cơ sở lý luận về quản trị rủi ro tín dụng, đồng thời cung cấp góc nhìn thực tiễn về hoạt động cho vay trong bối cảnh nền kinh tế mới nổi như Việt Nam, nơi vai trò của hệ thống ngân hàng vẫn mang tính chi phối trong phân bổ nguồn lực tài chính.

Tài liệu tham khảo:

1. Agnello, L., & Sousa, R. M. (2012), How do banking crises impact on income inequality? Applied Economics Letters, 19(15), pages 1425–1429. https://doi.org/10.1080/13504851.2011.631885

2. Akerlof, G. A. (1970), The Market for “Lemons”: Quality Uncertainty and the Market Mechanism, The Quarterly Journal of Economics, 84(3), 488–500. https://doi.org/10.2307/1879431

3. Bernanke, B. S., Lown, C. S., & Friedman, B. M. (1991), The Credit Crunch. Brookings Papers on Economic Activity, 1991(2), 205, https://doi.org/10.2307/2534592

4. Bernanke, B., & Gertler, M. (1989), Agency Costs, Net Worth, and Business Fluctuations. The American Economic Review, 79(1), pages 14–31. https://www.jstor.org/stable/1804770

5. Chaibi, H., & Ftiti, Z. (2015), Credit risk determinants: Evidence from a cross-country study, Research in International Business and Finance, 33, pages 1–16

6. CUCINELLI, D. (2015), The Impact of Non-performing Loans on Bank Lending Behavior: Evidence from the Italian Banking Sector, Eurasian Journal of Business and Economics, 8(16), pages 59–71. https://doi.org/10.17015/ejbe.2015.016.04

7. Espinoza, R., & Prasad, A. (2010), Nonperforming Loans in the GCC Banking System and their Macroeconomic Effects; by Raphael Espinoza and Ananthakrishnan Prasad; IMF Working Paper 10/224; October 1, 2010. https://www.imf.org/external/pubs/ft/wp/2010/wp10224.pdf

8. Gjeçi, A., Marinč, M., & Rant, V. (2023), Non-performing loans and bank lending behaviour, Risk Management, 25(1), https://doi.org/10.1057/s41283-022-00111-z

9. Khaled, M., & Nayeema Nusrat Choudhury (2023), The impact of non-performing loans on bank lending behavior before and amid COVID-19 Pandemic. International Journal of Research in Business and Social Science, 12(3), pages 272–285, https://doi.org/10.20525/ijrbs.v12i3.2489

10. Khemraj, T., & Pasha, S. (2009, August 1), The determinants of non-performing loans: an econometric case study of Guyana, Ideas.repec.org, https://ideas.repec.org/p/pra/mprapa/53128.html

11. Nguyen, H. (2023). Credit Risk and Financial Performance of Commercial Banks: Evidence from Vietnam, ArXiv (Cornell University), https://doi.org/10.48550/arxiv.2304.08217

12. Salas, Mb., Lamothe, P., Delgado, E., Fernández-Miguélez, A. L., & Valcarce, L. (2024), Determinants of Nonperforming Loans: A Global Data Analysis. Computational Economics, 64, https://doi.org/10.1007/s10614-023-10543-8

13. Stiglitz, J. E., & Weiss, A. (1981), Credit Rationing in Markets with Imperfect Information. The American Economic Review, 71(3), pages 393–410. https://www.jstor.org/stable/1802787

14. Vinh, N. T. H. (2015), Factors affecting non-performing loans of Vietnamese commercial banks. https://jabes.ueh.edu.vn/Home/SearchArticle?article_Id=e1de3a16-68fe-41d6-8d87-07ba0f9b554a

15. Vinh, N. T. H. (2017), The impact of non-performing loans on bank profitability and lending behavior: Evidence from Vietnam, Journal of Asian Business and Economic Studies, 24(03), pages 27–44, https://doi.org/10.24311/jabes/2017.24.3.06

Tin bài khác

Mở rộng hệ sinh thái số - Gia tăng tiện ích, bảo vệ quyền lợi hợp pháp của khách hàng

Phát triển nguồn nhân lực ngành Ngân hàng trong thời đại số

Hoạt động ngân hàng tại địa bàn Khu vực 2: Những thành tựu nổi bật năm 2025 và định hướng năm 2026

Công đoàn Ngân hàng Việt Nam: Những điểm nhấn năm 2025

Hoạt động của hệ thống Quỹ tín dụng nhân dân: Cơ hội và triển vọng phát triển

Vai trò của ngành Ngân hàng trong kỷ nguyên mới

Tác động của cấu trúc nguồn vốn huy động đến khả năng sinh lời của các ngân hàng thương mại Việt Nam: Vai trò điều tiết của vốn chủ sở hữu

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Điều hành chính sách tiền tệ tiếp tục góp phần đưa kinh tế Việt Nam trở thành điểm sáng khu vực

Củng cố nền tảng tăng trưởng và sức chống chịu của nền kinh tế Việt Nam trong năm 2026

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới