Nghiên cứu triển khai tiền kỹ thuật số Ngân hàng Trung ương: Kinh nghiệm quốc tế và hàm ý chính sách

Tóm tắt: Khung pháp lý về tài sản số tại Việt Nam đang được hình thành từng bước, phản ánh nỗ lực điều tiết của Nhà nước trong bối cảnh chuyển đổi số toàn diện của nền kinh tế. Việt Nam hướng đến mục tiêu thúc đẩy đổi mới sáng tạo, đồng thời kiểm soát hiệu quả các rủi ro liên quan đến rửa tiền, gian lận tài chính và bảo đảm an toàn hệ thống tiền tệ quốc gia trên cơ sở thiết lập cơ chế cấp phép đối với các tổ chức cung cấp dịch vụ tài sản số, yêu cầu đáp ứng mức vốn tối thiểu, giới hạn tỉ lệ sở hữu nước ngoài và phân loại rõ các nhóm tài sản kỹ thuật số theo đặc tính. Bên cạnh đó, khung quản lý đang được phối hợp thực hiện bởi nhiều cơ quan như Bộ Tài chính, Ngân hàng Nhà nước Việt Nam (NHNN), Ủy ban Chứng khoán Nhà nước (UBCKNN) và Bộ Công an, nhằm bảo đảm kiểm soát toàn diện dòng vốn, dữ liệu thuế và các hoạt động giao dịch có yếu tố nước ngoài. Việc gắn kết quy định về tài sản số với hệ thống quản lý thuế và phòng, chống rửa tiền giúp tạo dựng nền tảng pháp lý thống nhất, đồng thời tăng cường tính minh bạch cho thị trường.

Từ khóa: Tiền kỹ thuật số Ngân hàng Trung ương (CBDC), tài sản số.

A STUDY ON THE IMPLEMENTATION OF CENTRAL BANK DIGITAL CURRENCY IN VIETNAM: INTERNATIONAL EXPERIENCE AND POLICY IMPLICATIONS

Abstract: The regulatory framework for digital assets in Vietnam is gradually taking shape, reflecting the Government’s efforts to enhance market oversight amid the country’s comprehensive digital transformation. Vietnam aims to promote innovation while effectively managing risks related to money laundering, financial fraud, and the safeguarding of national monetary system stability. This objective is pursued through the establishment of a licensing regime for digital asset service providers, minimum capital requirements, foreign ownership limits, and a clear classification of digital asset categories based on their underlying characteristics. In addition, the regulatory framework is being developed through coordinated efforts among multiple authorities, including the Ministry of Finance, the State Bank of Vietnam, State Securities Commission of Vietnam, and Ministry of Public Security, with the goal of ensuring comprehensive supervision of capital flows, tax data, and cross-border transactions. Integrating digital asset regulations with the tax administration and anti-money laundering systems not only helps establish a coherent legal foundation but also enhances transparency across the market.

Keywords: Central Bank Digital Currency (CBDC), digital assets.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Yêu cầu chuyển đổi số đối với ngân hàng trung ương (NHTW)

Các NHTW toàn cầu đang trải qua một giai đoạn chuyển đổi số mạnh mẽ, qua đó, định hình lại cấu trúc hệ thống tài chính quốc tế. Trong bối cảnh đó, các cơ quan quản lý tiền tệ tích cực nghiên cứu, phát triển các khuôn khổ pháp lý mới đối với tài sản mã hóa nhằm kiểm soát rủi ro và tận dụng tiềm năng công nghệ. Trọng tâm hiện nay tập trung vào hai loại tài sản chính là CBDC và tiền mã hóa ổn định giá trị (stablecoin).

CBDC là một dạng tiền pháp định kỹ thuật số, do chính NHTW phát hành, bảo lãnh. Loại tài sản này được kỳ vọng sẽ cải thiện đáng kể hiệu quả của hệ thống thanh toán quốc gia thông qua việc giảm chi phí giao dịch, tăng tốc độ xử lý. Đồng thời, CBDC hỗ trợ đắc lực cho việc thực thi chính sách tiền tệ, cho phép NHTW tác động trực tiếp và hiệu quả hơn đến nền kinh tế. Trong đó, CBDC bán lẻ có thể thúc đẩy tài chính toàn diện, mang dịch vụ tài chính cơ bản đến những nhóm dân cư chưa được tiếp cận ngân hàng; còn CBDC bán buôn góp phần tối ưu hóa các giao dịch thanh toán liên ngân hàng và các giao dịch chứng khoán. Tuy nhiên, quá trình thiết kế CBDC đòi hỏi những cân nhắc kỹ thuật phức tạp, đặc biệt liên quan đến lựa chọn mô hình công nghệ - có thể là sổ cái phân tán (DLT) hoặc hệ thống tập trung truyền thống. Trong mọi trường hợp, yêu cầu về bảo mật hệ thống, an ninh mạng phải luôn được đặt lên hàng đầu. Bên cạnh đó, quyền riêng tư dữ liệu người dùng cần một cơ chế bảo vệ chặt chẽ, đồng thời phải đảm bảo khả năng giám sát các giao dịch bất hợp pháp (BIS, 2023).

Song song với quá trình nghiên cứu và phát triển CBDC, các cơ quan quản lý cũng tập trung xây dựng khuôn khổ pháp lý đối với stablecoin - một loại tài sản số có giá trị ổn định do các tổ chức tư nhân phát hành và neo vào các đồng tiền pháp định như đô la Mỹ (USD) hoặc đồng tiền chung châu Âu (EUR). Stablecoin đang phát triển nhanh chóng và đang trở thành một phương tiện thanh toán cũng như lưu trữ giá trị quan trọng trong hệ sinh thái tài sản mã hóa. Tuy nhiên, stablecoin tiềm ẩn nhiều rủi ro đối với ổn định tài chính, trong đó, rủi ro lớn nhất đến từ cơ chế ổn định giá trị. Các tổ chức phát hành stablecoin phải duy trì một quỹ dự trữ tài sản tương đương với tổng lượng stablecoin lưu hành nhưng chất lượng, tính minh bạch của các tài sản dự trữ thường thiếu rõ ràng và khi xảy ra khủng hoảng niềm tin có thể kích hoạt làn sóng bán tháo stablecoin, gây ra hiện tượng "bank run" kỹ thuật số (người gửi tiền rút tiền ồ ạt thông qua các kênh số), dẫn đến mất giá (de-pegging). Do vậy, khuôn khổ pháp lý đối với stablecoin cần quy định rõ ràng và nghiêm ngặt. Các yêu cầu bao gồm cơ chế cấp phép hoạt động, minh bạch hóa thông tin về tài sản dự trữ, chấp nhận kiểm toán độc lập định kỳ và xác định rõ trách nhiệm pháp lý của tổ chức phát hành nhằm bảo vệ quyền lợi của người nắm giữ stablecoin (IMF, 2023).

Việt Nam đang đối mặt với yêu cầu cấp bách trong việc nâng cấp khuôn khổ chống rửa tiền và chống tài trợ khủng bố, trong bối cảnh hệ thống tài chính cần nhanh chóng thích ứng với những thách thức mới phát sinh từ tài sản kỹ thuật số. Thực tế cho thấy, Lực lượng Đặc nhiệm tài chính về chống rửa tiền (Financial Action Task Force on Money Laundering - FATF) liên tục cập nhật các chuẩn mực quốc tế, qua đó yêu cầu các quốc gia thành viên áp dụng những biện pháp kiểm soát rủi ro liên quan đến tài sản ảo. Nguyên nhân là do tội phạm tài chính ngày càng lợi dụng tài sản kỹ thuật số để thực hiện các hành vi rửa tiền và tài trợ khủng bố. Các đặc tính ẩn danh tương đối cùng với khả năng giao dịch xuyên biên giới với tốc độ cao của tiền mã hóa đã tạo ra những kẽ hở đáng kể cho các hoạt động phi pháp. Bên cạnh đó, các giao dịch ngang hàng (P2P) cũng như các dịch vụ trộn tiền (mixers) càng làm gia tăng mức độ phức tạp, gây khó khăn cho các cơ quan chức năng trong việc truy vết dòng tiền. Do đó, khung pháp lý của Việt Nam cần sớm được hoàn thiện nhằm nhận diện và quản lý hiệu quả các rủi ro này.

Việc nâng cấp khuôn khổ chống rửa tiền đòi hỏi cần phải ban hành các quy định cụ thể đối với các nhà cung cấp dịch vụ tài sản ảo (VASP). Theo đó, VASP bao gồm các sàn giao dịch tiền mã hóa, các nhà cung cấp ví lưu ký và các nền tảng tài chính phi tập trung (DeFi). Pháp luật cần định nghĩa rõ ràng khái niệm VASP, đồng thời yêu cầu các tổ chức này phải đăng ký và được cấp phép hoạt động. Song song với đó, VASP phải thực hiện đầy đủ các nghĩa vụ về chống rửa tiền, trong đó các nghĩa vụ cốt lõi bao gồm nhận biết khách hàng (KYC) và thẩm định khách hàng (CDD). Cụ thể hơn, VASP phải thu thập và xác minh thông tin nhận dạng của tất cả người dùng. Đối với các khách hàng hoặc giao dịch có mức độ rủi ro cao, VASP phải áp dụng các biện pháp thẩm định nâng cao (EDD). Ngoài ra, VASP còn có trách nhiệm giám sát giao dịch, kịp thời phát hiện các hoạt động đáng ngờ và gửi báo cáo giao dịch đáng ngờ (STR) đến Cục Phòng, chống rửa tiền thuộc NHNN. Một yêu cầu kỹ thuật quan trọng khác là việc triển khai “Quy tắc Du lịch” (Travel Rule), tức Khuyến nghị 16 của FATF. Theo quy định này, các VASP khi thực hiện chuyển giao tài sản ảo phải thu thập, lưu trữ và trao đổi thông tin liên quan đến người gửi và người nhận. Để thực thi hiệu quả yêu cầu này, NHNN cần đầu tư vào công nghệ cũng như đào tạo nguồn nhân lực có khả năng phân tích dữ liệu on-chain và giám sát mức độ tuân thủ của các VASP (FATF, 2021).

Bên cạnh đó, sau Chương trình Đánh giá Khu vực Tài chính (FSAP), Việt Nam cũng cần triển khai các chương trình hỗ trợ kỹ thuật (Technical Assistance - TA) nhằm hiện đại hóa ngành tài chính. Các chương trình hỗ trợ này tập trung vào nhiều lĩnh vực của giám sát ngân hàng, trong đó kiểm tra sức chịu đựng (stress testing) được xác định là một ưu tiên hàng đầu. Theo đó, NHNN nhận được hỗ trợ để xây dựng các mô hình và kịch bản kiểm tra sức chịu đựng ở cấp độ vĩ mô, với các giả định về những cú sốc kinh tế bất lợi như suy thoái kinh tế, lãi suất tăng đột ngột hoặc thị trường bất động sản đóng băng.

Ở cấp độ vi mô, các ngân hàng thương mại được yêu cầu thực hiện kiểm tra sức chịu đựng định kỳ. Kết quả kiểm tra giúp lượng hóa khả năng chống chịu rủi ro của từng ngân hàng, đồng thời đánh giá mức độ đầy đủ vốn của toàn hệ thống tài chính. Bên cạnh đó, giám sát hợp nhất cũng là một lĩnh vực hỗ trợ kỹ thuật quan trọng đang được lên kế hoạch triển khai. Giám sát hợp nhất cho phép cơ quan quản lý đánh giá rủi ro tổng thể của các tập đoàn tài chính, bao gồm cả các công ty con và công ty liên kết.

Ngoài ra, hỗ trợ kỹ thuật còn được cung cấp để phát triển khuôn khổ pháp lý và cơ chế giám sát đối với tài sản mã hóa. Các chương trình hỗ trợ nhắm đến UBCKNN và NHNN, với sự tham gia tư vấn của các chuyên gia quốc tế về cách thức phân loại và quản lý các loại tài sản mã hóa, bao gồm tiền mã hóa và token chứng khoán. Đồng thời, quy định về ngân hàng số cũng nhận được sự hỗ trợ kỹ thuật đáng kể, bởi ngân hàng số mang lại những mô hình kinh doanh mới, phụ thuộc nhiều vào công nghệ và dữ liệu, nhưng cũng kéo theo rủi ro vận hành và rủi ro an ninh mạng ở mức cao. Hỗ trợ kỹ thuật đóng vai trò quan trọng trong việc xây dựng các tiêu chí cấp phép cũng như các yêu cầu quản trị rủi ro công nghệ thông tin phù hợp cho ngân hàng số. Hơn nữa, các chương trình hỗ trợ này còn góp phần khắc phục những thiếu hụt trong hệ thống chống rửa tiền và chống tài trợ khủng bố, từ đó giúp Việt Nam nâng cao năng lực tuân thủ các chuẩn mực quốc tế. Ngoài ra, hỗ trợ kỹ thuật cũng giúp NHNN cải thiện chức năng kiểm toán nội bộ qua đó bảo đảm tính minh bạch và hiệu quả trong hoạt động của chính NHTW (FATF, 2023).

2. Kinh nghiệm triển khai tiền kỹ thuật số và quản lý tài sản số trên thế giới

Trên bình diện quốc tế, xu hướng điều tiết tài sản số đang ngày càng trở nên chặt chẽ hơn. Các tổ chức quốc tế như FATF và Hội đồng Ổn định Tài chính (FSB) đã đưa ra khuyến nghị nhằm hài hòa hóa các tiêu chuẩn quản lý giữa các quốc gia. Cụ thể, Hoa Kỳ ban hành Đạo luật GENIUS quy định stablecoin thanh toán phải được bảo chứng hoàn toàn bằng tài sản có tính thanh khoản, công bố dự trữ hằng tháng và chịu giám sát của Cơ quan kiểm soát tiền tệ. Cùng với đó, Liên minh châu Âu (EU) đã thông qua khung pháp lý về thị trường tài sản mã hóa (MiCAR), yêu cầu tất cả tổ chức phát hành tài sản số tuân thủ quy định về vốn, dự trữ và phòng, chống rửa tiền. Hồng Kông cũng đã xây dựng cơ chế cấp phép riêng cho stablecoin, hướng đến mục tiêu trở thành trung tâm tài chính kỹ thuật số của châu Á. Nhìn chung, những nỗ lực này cho thấy định hướng toàn cầu đang dần tiến tới một hệ thống pháp lý thống nhất, nhằm kiểm soát rủi ro nhưng không kìm hãm đổi mới.

Sự khác biệt trong chính sách giữa các quốc gia thể hiện rõ nét ở mối quan hệ giữa nhà nước và khu vực tư nhân. Chẳng hạn, Hoa Kỳ cấm Cục Dự trữ Liên bang phát hành CBDC, đồng thời, coi stablecoin là công cụ do tư nhân sáng tạo, phát triển. Ngược lại, nhiều quốc gia châu Á lại tích cực đẩy mạnh nghiên cứu CBDC để chủ động kiểm soát hệ thống thanh toán. Các NHTW phối hợp với Ngân hàng Thanh toán Quốc tế (BIS) tiến hành thử nghiệm các mô hình CBDC xuyên biên giới nhằm cải thiện thanh toán quốc tế và giảm chi phí giao dịch. Trong khi đó, stablecoin hiện vẫn giữ vai trò cầu nối giữa thị trường truyền thống và nền kinh tế mã hóa, đặc biệt trong thương mại điện tử và DeFi. Các nhà hoạch định chính sách đang phải đối diện với câu hỏi về việc làm thế nào để bảo đảm an toàn cho người dùng nhưng không triệt tiêu động lực phát triển của đổi mới công nghệ?

Rủi ro từ stablecoin xuất phát từ cơ chế bảo chứng và mức độ minh bạch của tài sản dự trữ. Khi tài sản dự trữ không đủ hoặc không được công khai rõ ràng, nhà đầu tư có thể mất niềm tin và dẫn đến tình trạng rút vốn hàng loạt. Đặc biệt, các stablecoin vận hành theo thuật toán không có tài sản bảo đảm vật lý, thường dễ sụp đổ khi thị trường biến động mạnh. Do đó, các quy định mới yêu cầu công khai danh mục tài sản dự trữ, kiểm toán độc lập và tuân thủ chế độ báo cáo định kỳ. Các ngân hàng truyền thống lo ngại stablecoin sẽ làm xói mòn vai trò trung gian tài chính, vì người dùng có thể chuyển tiền trực tiếp qua ví kỹ thuật số mà không cần sử dụng tài khoản ngân hàng, đặt ra thách thức cho cơ quan quản lý trong việc xác lập ranh giới giữa việc đổi mới tài chính và bảo đảm an toàn hệ thống ngân hàng. Trong bối cảnh đó, Diễn đàn Kinh tế Thế giới (WEF) đóng vai trò tích cực trong việc xây dựng khung hợp tác toàn cầu về tài sản số. Thông qua việc công bố nhiều báo cáo phân tích và so sánh chính sách điều tiết giữa các khu vực, WEF đề xuất các giải pháp nhằm hài hòa hóa tiêu chuẩn và thúc đẩy tính minh bạch. Các sáng kiến như “Pathways to Crypto-Asset Regulation” (Lộ trình xây dựng khung pháp lý cho tài sản tiền mã hóa), “Asset Tokenization in Financial Markets” (Mã hóa tài sản trong thị trường tài chính) và “Digital Assets Regulation: Insights from Jurisdictional Approaches” (Quy định về tài sản số: Góc nhìn từ các mô hình quản lý theo từng khu vực pháp lý) giúp định hướng cho nhà hoạch định chính sách nhận diện thách thức trong không gian tài sản số.

Đồng thời, WEF khuyến khích việc thiết lập cơ chế phối hợp giữa khu vực công và khu vực tư nhân nhằm bảo đảm hệ thống tài chính kỹ thuật số vận hành an toàn. Tổ chức này cũng nhấn mạnh sự cần thiết của các hệ thống nhận dạng số có khả năng tương thích toàn cầu, qua đó cho phép người dùng tiếp cận nền kinh tế kỹ thuật số một cách an toàn, đồng thời giảm thiểu các rủi ro phát sinh từ những nền tảng có khả năng lập trình tự động (WEF, 2024).

Do mang đặc tính phi biên giới, tài sản số không thể được kiểm soát triệt để chỉ bằng các quy định đơn lẻ ở từng quốc gia. Việc thiếu sự phối hợp có thể dẫn đến chênh lệch pháp lý, tạo cơ hội cho dòng vốn dịch chuyển sang các khu vực có mức độ giám sát thấp hơn. Trước thực tế này, WEF đề xuất xây dựng một cơ chế điều phối toàn cầu nhằm thống nhất tiêu chuẩn về công bố thông tin, quản lý tài sản dự trữ và bảo vệ nhà đầu tư. Hơn nữa, sự phát triển nhanh chóng của các nền tảng tài chính có khả năng lập trình được đang làm gia tăng mức độ phức tạp của hệ thống, bởi các phản ứng tự động trong giao dịch có thể khuếch đại biến động giá trên thị trường. Để duy trì sự ổn định, các tổ chức quốc tế khuyến nghị áp dụng khuôn khổ giám sát rủi ro mang tính động, kết hợp công nghệ phân tích dữ liệu lớn và trí tuệ nhân tạo nhằm theo dõi và phát hiện các giao dịch bất thường trong thời gian thực (WEF, 2024).

Các hoạt động nghiên cứu, đối thoại và chia sẻ kinh nghiệm giữa các cơ quan quản lý được xem là hướng đi tất yếu trong bối cảnh tài sản số phát triển nhanh chóng. Thông qua việc phân tích chính sách của từng khu vực, WEF giúp xác định điểm mạnh, điểm yếu trong mô hình điều tiết, đồng thời hỗ trợ xây dựng khung quản trị linh hoạt cho tài sản số. Cách tiếp cận này góp phần củng cố niềm tin của công chúng vào nền tài chính kỹ thuật số và khuyến khích sự tham gia của khu vực tư nhân trong đổi mới sáng tạo. Việt Nam có thể tận dụng nguồn tri thức và kinh nghiệm quốc tế để hoàn thiện khung pháp lý nội địa, phát triển hệ sinh thái tài sản số bền vững, và từng bước khẳng định vị thế trong chuỗi giá trị tài chính toàn cầu (WEF, 2024).

3. Nghiên cứu triển khai CBDC ở Việt Nam và hàm ý chính sách

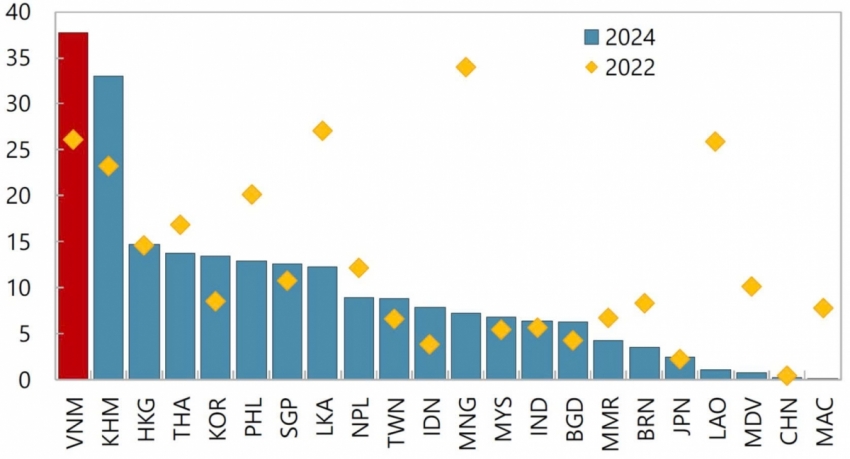

Cùng với quá trình hoàn thiện khung pháp lý, Việt Nam đang triển khai chương trình thử nghiệm đối với stablecoin để đánh giá tính khả thi trong thực tiễn. Stablecoin được xem là công cụ hỗ trợ thanh toán và lưu chuyển vốn hiệu quả trong môi trường thương mại điện tử và thương mại quốc tế (Hình 1). Chương trình thử nghiệm tập trung đánh giá mức độ an toàn của tài sản bảo chứng, khả năng dự trữ thanh khoản và các biện pháp bảo vệ người dùng khi xảy ra biến động thị trường. Về dài hạn, mục tiêu đặt ra là xây dựng một khuôn khổ pháp lý đầy đủ đối với stablecoin được bảo chứng bằng tiền pháp định, qua đó bảo đảm tính ổn định và minh bạch của hệ thống, và tránh nguy cơ xâm phạm chủ quyền tiền tệ. Theo định hướng của Chính phủ, việc phát triển stablecoin được lồng ghép trong chiến lược tăng cường chủ quyền tài chính quốc gia, nhằm giảm sự phụ thuộc vào các hệ thống thanh toán xuyên biên giới do nước ngoài kiểm soát, cũng như cải thiện khả năng quản lý và dự trữ ngoại hối thông qua các kênh kỹ thuật số.

Hình 1: Lưu chuyển tiền số qua biên giới của các quốc gia trên thế giới (% GDP)

|

| Nguồn: Chainalysis và IMF |

Bên cạnh đó, NHNN đang nghiên cứu phát hành CBDC nhằm chuẩn bị cho bước chuyển đổi sang nền kinh tế không tiền mặt. CBDC được xem là dạng tiền tệ số có chủ quyền, được bảo chứng bởi Nhà nước, hướng đến mục tiêu nâng cao hiệu quả điều hành chính sách tiền tệ, giảm chi phí giao dịch và mở rộng khả năng tiếp cận các dịch vụ tài chính cho người dân. Nghiên cứu tập trung vào các khía cạnh công nghệ, an toàn và an ninh mạng, quyền riêng tư dữ liệu và những tác động đến hệ thống ngân hàng thương mại. Câu hỏi trọng tâm đặt ra là CBDC sẽ ảnh hưởng như thế nào đến chính sách tín dụng, lãi suất, và mô hình huy động vốn của các tổ chức tài chính. Do đó, việc triển khai CBDC đòi hỏi sự phối hợp chặt chẽ giữa các bộ, ngành liên quan nhằm bảo đảm tính tương thích với hạ tầng thanh toán hiện có, đồng thời tránh nguy cơ mất cân đối thanh khoản trong hệ thống tài chính (IMF, 2023).

Chiến lược quản lý tài sản số của Việt Nam được xây dựng trên nguyên tắc cân bằng giữa rủi ro và đổi mới. Nhà nước hướng tới việc tạo lập một môi trường pháp lý thuận lợi nhằm thúc đẩy phát triển công nghệ chuỗi khối (blockchain), hợp đồng thông minh và các ứng dụng tài sản số trong hoạt động thương mại, nhưng vẫn bảo đảm giám sát hiệu quả để ngăn chặn các hành vi rửa tiền, tài trợ khủng bố và gian lận tài chính. Trong bối cảnh đó, việc nâng cao nhận thức của cộng đồng là yếu tố then chốt để tạo dựng niềm tin xã hội đối với các công nghệ tài chính mới. Cùng với đó, các chương trình đào tạo và phát triển nguồn nhân lực chất lượng cao trong lĩnh vực blockchain, an ninh mạng và quản trị dữ liệu tài chính được đưa vào lộ trình phát triển nguồn nhân lực quốc gia. Thông qua các chương trình này, Chính phủ đặt mục tiêu hình thành một đội ngũ chuyên gia có khả năng tham gia thiết kế, kiểm định và vận hành các nền tảng tài sản số trong nước, tiến tới hội nhập sâu hơn vào thị trường tài chính toàn cầu (IMF, 2025).

CBDC và stablecoin đều thuộc phạm trù tài sản số, nhưng cấu trúc và mục tiêu quản lý của hai loại hình này có sự khác biệt rõ rệt. CBDC do NHTW phát hành, mang tính pháp định và phản ánh tín dụng của Nhà nước. Mục tiêu điều tiết đối với CBDC là đảm bảo đồng tiền này hoạt động như một công cụ chính sách tiền tệ, hỗ trợ ổn định kinh tế vĩ mô và nâng cao hiệu quả thanh toán. Trong khi đó, stablecoin do khu vực tư nhân phát hành, thường gắn với giá trị của một đồng tiền pháp định hoặc một loại tài sản khác. Trọng tâm điều tiết của stablecoin là bảo đảm tính thanh khoản, khả năng quy đổi, và mức độ an toàn cho người nắm giữ. Nhà nước yêu cầu các tổ chức phát hành stablecoin phải dự trữ 100% bằng tài sản có tính thanh khoản cao như tiền mặt, trái phiếu chính phủ, đồng thời phải công bố báo cáo dự trữ định kỳ, nhằm ngăn ngừa rủi ro mất cân đối tài sản, đứt gãy thanh khoản và tình trạng “bank run” kỹ thuật số.

Chính sự khác biệt về bản chất phát hành đã dẫn đến cách thức quản lý không giống nhau. CBDC là công cụ tiền tệ quốc gia, gắn với chiến lược điều hành vĩ mô, trong khi stablecoin thuộc khu vực tư nhân, được quản lý dưới góc độ bảo vệ người tiêu dùng và an toàn tài chính. CBDC tác động trực tiếp đến hệ thống ngân hàng thương mại vì có thể làm thay đổi cơ cấu tiền gửi và cho vay; stablecoin có ảnh hưởng mạnh đến thị trường thanh toán và giao dịch xuyên biên giới.

Trong bối cảnh đó, Việt Nam đang nghiên cứu xây dựng mô hình quản trị tích hợp để vừa tận dụng lợi ích công nghệ của stablecoin, vừa duy trì vai trò trung tâm của NHNN trong quản lý chính sách tiền tệ, tạo lập một không gian pháp lý linh hoạt, có khả năng thích ứng với tốc độ phát triển nhanh của công nghệ tài chính toàn cầu.

Tài liệu tham khảo:

1. BIS (2023), Central bank digital currencies: ongoing policy perspectives, Bank for International Settlements, BIS Papers No. 138. Basel: BIS.

2. FATF (2021), Updated guidance for a risk-based approach to virtual assets and virtual asset service providers, Financial Action Task Force. Paris: FATF.

3. FATF (2023), Mutual Evaluation of Vietnam, Financial Action Task Force. Paris: FATF.

4. IMF (2023), Policy paper: Elements of effective policies for crypto assets, International Monetary Fund. Washington, D.C.: IMF.

5. IMF (2025), Vietnam: 2025 Article IV Consultation Report, International Monetary Fund. Washington, D.C.: IMF.

6. WEF (2024), Digital Assets Regulation: Insights from Jurisdictional Approaches, World Economic Forum.

Tin bài khác

Bức tranh chuyển đổi số ngành Ngân hàng Việt Nam năm 2025: Một số thành tựu, thách thức và định hướng chiến lược

Pháp luật Liên minh châu Âu về bảo vệ dữ liệu cá nhân trong hoạt động thương mại điện tử

Trò chơi hóa và mức độ gắn kết người dùng: So sánh ứng dụng giữa Fintech và ngân hàng thương mại

Nâng cao tiện ích và trải nghiệm cho khách hàng thanh toán qua QR Code

Ứng dụng công nghệ tự động hóa quy trình bằng robot trong nghiệp vụ tín dụng chứng từ tại ngân hàng

Ứng dụng AI tạo sinh tại các ngân hàng thương mại Việt Nam - Thực trạng và giải pháp

Cloud Computing - Nền tảng hạ tầng lõi cho chuyển đổi số ngành Ngân hàng Việt Nam

Sàn giao dịch vàng quốc gia: Lựa chọn chuẩn vàng và ý nghĩa đối với ổn định kinh tế vĩ mô

Triển khai Chiến lược ngân hàng xanh của Ngân hàng Nhà nước Việt Nam trong bối cảnh hội nhập quốc tế

Khung pháp lý xử lý phá sản quỹ tín dụng nhân dân hướng đến mục tiêu bảo vệ người gửi tiền và an toàn hệ thống

Ứng dụng mô hình kinh tế tuần hoàn trong khai thác và bảo tồn di sản Tràng An

Phân loại xanh và định hướng dòng vốn xanh vào xử lý chất thải rắn sinh hoạt tại Việt Nam

Phòng, chống rửa tiền trong giao dịch tài sản mã hóa: Kinh nghiệm quốc tế và khuyến nghị đối với Việt Nam

Pháp luật Liên minh châu Âu về bảo vệ dữ liệu cá nhân trong hoạt động thương mại điện tử

Thị trường hàng hóa: Thực tế và kỳ vọng

Rủi ro mới nổi của ngân hàng trung ương

![[TRỰC TIẾP] TỌA ĐÀM PHÁT TRIỂN NGUỒN NHÂN LỰC TRONG THỜI ĐẠI AI](https://tapchinganhang.gov.vn/stores/news_dataimages/2025/102025/08/09/croped/toa-dam-chao-tsv20251008092817.jpg?251008095318)