Thực thi ESG và báo cáo phát triển bền vững trong ngành Ngân hàng Việt Nam: Thực trạng, thách thức và giải pháp

Tóm tắt: Trong bối cảnh toàn cầu hướng tới mục tiêu Net Zero vào năm 2050, ESG (Environmental - Môi trường; Social - Xã hội; Governance - Quản trị) đã trở thành một yêu cầu tất yếu đối với các tổ chức tài chính. Bài viết phân tích thực trạng triển khai ESG và Báo cáo phát triển bền vững trong hệ thống ngân hàng Việt Nam, nhận diện các thách thức và đề xuất giải pháp khả thi để nâng cao hiệu quả thực thi, hội nhập chuẩn mực quốc tế. Nghiên cứu dựa trên dữ liệu cập nhật đến thời điểm hiện tại, kết hợp phân tích định tính và định lượng, nghiên cứu điển hình từ Ngân hàng Thương mại (NHTM) cổ phần Đầu tư và Phát triển Việt Nam (BIDV), NHTM cổ phần Ngoại thương Việt Nam (Vietcombank), NHTM cổ phần Việt Nam Thịnh Vượng (VPBank) và Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank), nhằm cung cấp góc nhìn toàn diện về ESG trong lĩnh vực ngân hàng.

Từ khóa: ESG, phát triển bền vững, NHTM, tín dụng xanh.

ESG IMPLEMENTATION AND SUSTAINABLE DEVELOPMENT REPORTING

IN VIETNAM’S BANKING SECTOR: STATUS, CHALLENGES AND SOLUTIONS

Abstract: In the context of the global movement toward achieving the Net-Zero target by 2050, ESG (Environmental, Social, and Governance) has become an essential requirement for financial institutions. This article analyzes the current of ESG implementation and sustainable development reporting in Vietnam’s banking sector, identifies key challenges, and proposes feasible solutions to enhance implementation effectiveness and alignment with international standards. The study draws on up-to-date data, integrating both qualitative and quantitative analyses, and incorporates case studies of Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV), Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank), Vietnam Prosperity Joint Stock Commercial Bank (VPBank), Vietnam Bank for Agriculture and Rural Development (Agribank) to provide a comprehensive perspective on ESG practices in the banking industry.

Keywords: ESG, sustainable development, commercial banks, green credit.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Giới thiệu

Trong bối cảnh toàn cầu đang bước vào giai đoạn chuyển đổi mạnh mẽ để thực hiện cam kết Net Zero vào năm 2050 và đạt được các Mục tiêu Phát triển Bền vững (SDGs), ESG đã và đang trở thành một yêu cầu tất yếu đối với hệ thống tài chính nói chung và ngành Ngân hàng nói riêng. ESG không còn là một khái niệm mới mẻ mà đã phát triển thành một bộ tiêu chuẩn toàn diện, giúp các tổ chức tài chính không chỉ đáp ứng kỳ vọng của nhà đầu tư và cộng đồng mà còn nâng cao khả năng cạnh tranh và trụ vững trước những biến động của môi trường kinh doanh toàn cầu. Ngành Ngân hàng, với vai trò trung tâm trong phân bổ vốn đầu tư và điều tiết dòng chảy tài chính, đóng vai trò then chốt trong việc hiện thực hóa các mục tiêu ESG. Việc thực thi đầy đủ các tiêu chí ESG trong hoạt động tín dụng, đầu tư và quản trị ngân hàng được xem như một bước đệm quan trọng để nâng cao chất lượng tín dụng, giảm thiểu rủi ro phi tài chính và thu hút hiệu quả các nguồn vốn xanh từ các định chế tài chính quốc tế.

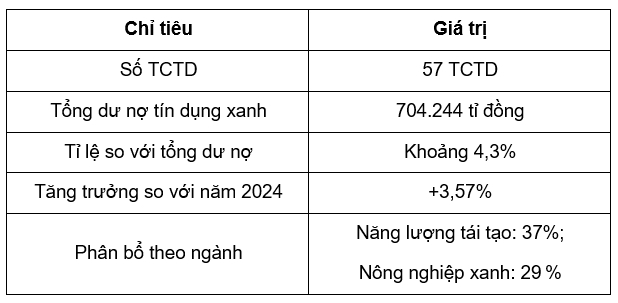

Tại Việt Nam, các NHTM đã bắt đầu có những bước chuyển mình đáng ghi nhận trong việc tích hợp ESG vào hoạt động kinh doanh. Đến ngày 31/3/2025, đã có 57 tổ chức tín dụng (TCTD) triển khai đánh giá rủi ro môi trường - xã hội đối với danh mục tín dụng, với tổng dư nợ liên quan lên tới khoảng 3,62 triệu tỉ đồng, con số này tăng gấp hơn 15 lần so với năm 2017, phản ánh sự nỗ lực rõ rệt của toàn hệ thống ngân hàng (Ngân hàng Nhà nước Việt Nam - NHNN, 2025). Ngoài ra, dư nợ tín dụng xanh toàn ngành đã đạt khoảng 704.244 tỉ đồng, chiếm 4,3% tổng dư nợ tín dụng quốc gia, với tốc độ tăng trưởng bình quân ấn tượng hơn 21,2% mỗi năm trong giai đoạn 2017 - 2024. Song song đó, có khoảng 15 NHTM đã chủ động công bố Báo cáo phát triển bền vững đến giữa năm 2025, từng bước tiệm cận các chuẩn mực quốc tế như Tổ chức sáng kiến báo cáo toàn cầu (GRI) và Lực lượng đặc nhiệm về công bố thông tin tài chính liên quan đến khí hậu (TCFD).

Tuy nhiên, bên cạnh những kết quả tích cực, ngành Ngân hàng Việt Nam vẫn đang đối mặt với nhiều thách thức lớn trong việc thực thi ESG một cách hiệu quả và đồng bộ. Thứ nhất, dữ liệu ESG chưa được chuẩn hóa khiến các báo cáo còn thiếu minh bạch và khó so sánh với tiêu chuẩn quốc tế. Thứ hai, khung pháp lý hiện hành, như Thông tư số 17/2022/TT-NHNN ngày 23/12/2022 của Thống đốc NHNN hướng dẫn thực hiện quản lý rủi ro về môi trường trong hoạt động cấp tín dụng của TCTD, chi nhánh ngân hàng nước ngoài chưa đủ mạnh để bắt buộc các TCTD công bố thường xuyên và chi tiết dữ liệu ESG. Thứ ba, năng lực nội bộ về phân tích ESG và ứng dụng công nghệ số còn hạn chế, đặc biệt trong bối cảnh nhu cầu tích hợp AI và các hệ thống quản lý dữ liệu ESG ngày càng cấp thiết. Cuối cùng, chi phí triển khai ESG, nhất là đầu tư vào hạ tầng công nghệ và đào tạo nhân sự, đang trở thành một rào cản đáng kể đối với nhiều ngân hàng, đặc biệt là nhóm ngân hàng vừa và nhỏ.

Xuất phát từ thực trạng đó, bài viết này được thực hiện với mục tiêu phân tích hiện trạng thực thi ESG và công bố Báo cáo phát triển bền vững trong hệ thống NHTM. Bài viết cũng tập trung nhận diện các rào cản chủ yếu cản trở việc áp dụng ESG hiệu quả, đồng thời đề xuất những giải pháp khả thi về chính sách, quản trị, công nghệ và nguồn lực nhằm thúc đẩy ESG tiệm cận các chuẩn mực quốc tế, qua đó góp phần xây dựng hệ thống ngân hàng Việt Nam phát triển bền vững, minh bạch và có khả năng cạnh tranh trên thị trường tài chính toàn cầu.

2. Cơ sở lý thuyết

Trong những năm gần đây, ESG đã trở thành một khái niệm then chốt trong quản trị doanh nghiệp và là tiêu chí để đánh giá mức độ cam kết của tổ chức đối với phát triển bền vững. ESG không chỉ bao hàm trách nhiệm môi trường và xã hội mà còn phản ánh tính minh bạch, quản trị tốt và năng lực điều hành của doanh nghiệp. Theo Khan và cộng sự (2023), việc tích hợp ESG vào chiến lược kinh doanh của các tổ chức tài chính tương đồng với việc thực hiện 17 SDGs của Liên hợp quốc, giúp tăng khả năng thu hút nguồn vốn có trách nhiệm và giảm thiểu rủi ro dài hạn. Trong lĩnh vực ngân hàng, ESG đóng vai trò kép: Vừa là công cụ quản trị rủi ro, vừa là yếu tố nâng cao hiệu quả vận hành và gia tăng lợi thế cạnh tranh trên thị trường tài chính quốc tế.

Tại Việt Nam, ESG đã được các TCTD bước đầu triển khai trong quản lý rủi ro tín dụng, phát hành trái phiếu xanh và phát triển sản phẩm tài chính bền vững. Thực tiễn tại các ngân hàng như BIDV, Vietcombank, VPBank và Agribank cho thấy ESG đã được đưa vào chính sách tín dụng, xây dựng hệ thống đánh giá rủi ro môi trường - xã hội (ESMS) và tích hợp vào quy trình phê duyệt khoản vay (VPBank, 2025; BIDV, 2024). Điều này minh chứng cho việc các nội dung lý thuyết ESG đang từng bước được nội địa hóa và vận dụng linh hoạt trong ngành Ngân hàng Việt Nam.

Song hành với ESG, Báo cáo phát triển bền vững là một công cụ quan trọng để đo lường, công bố và giám sát việc thực thi các tiêu chí ESG. Theo GRI (2023), một Báo cáo bền vững chuẩn mực cần bao gồm thông tin định lượng và định tính về phát thải, sử dụng năng lượng, chính sách xã hội và quản trị doanh nghiệp. Báo cáo không chỉ là công cụ truyền thông với nhà đầu tư, mà còn là thước đo mức độ trưởng thành trong thực thi ESG.

Các ngân hàng Việt Nam hiện đang từng bước tiếp cận các chuẩn báo cáo quốc tế như GRI, TCFD và hai chuẩn mực hướng dẫn công bố thông tin phát triển bền vững là công bố thông tin về tính bền vững (IFRS S1), công bố thông tin về khí hậu (IFRS S2) do Hội đồng Chuẩn mực Báo cáo Bền vững Quốc tế (ISSB) ban hành. VPBank và NHTM cổ phần Phát triển Thành phố Hồ Chí Minh (HDBank) là hai ngân hàng đầu tiên tại Việt Nam công bố Báo cáo phát triển bền vững theo chuẩn GRI, có kiểm toán độc lập và tích hợp KPI ESG cụ thể. Việc chuẩn hóa báo cáo đang là xu hướng tất yếu, gắn liền với lộ trình hội nhập thị trường vốn xanh toàn cầu.

3. Thực trạng triển khai ESG tại ngân hàng Việt Nam

3.1. Khung pháp lý

Trong những năm gần đây, khung pháp lý về ESG tại Việt Nam đã dần được hoàn thiện, tạo cơ sở cho ngành Ngân hàng thực thi các tiêu chuẩn phát triển bền vững. Nổi bật là Thông tư số 17/2022/TT-NHNN, có hiệu lực từ tháng 6/2023, yêu cầu tất cả các TCTD xây dựng ESMS, đặc biệt đối với các khoản vay có yếu tố rủi ro cao về môi trường (NHNN, 2023). Cùng với đó, Chiến lược tăng trưởng xanh 2021 - 2030 (Quyết định số 1658/QĐ-TTg ngày 01/10/2021 của Thủ tướng Chính phủ phê duyệt Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030, tầm nhìn 2050) định hướng phát triển tín dụng xanh, thúc đẩy chuyển dịch dòng vốn vào các dự án thân thiện với môi trường (Chính phủ Việt Nam, 2021).

Đặc biệt, Quyết định số 1408/QĐ-NHNN ngày 26/7/2023 của Thống đốc NHNN về việc ban hành Kế hoạch hành động của ngành Ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021 - 2030 và Đề án về những nhiệm vụ, giải pháp triển khai kết quả Hội nghị lần thứ 26 các bên tham gia công ước khung của Liên hợp quốc về biến đổi khí hậu đã đưa ra kế hoạch hành động cụ thể cho ngành Ngân hàng, bao gồm triển khai ESMS, phát triển sản phẩm tài chính xanh và yêu cầu công bố báo cáo ESG định kỳ. Ngoài ra, Quyết định số 841/QĐ-TTg ngày 14/7/2023 của Thủ tướng Chính phủ ban hành lộ trình thực hiện các mục tiêu phát triển bền vững Việt Nam đến năm 2030, đặt ra chỉ tiêu giảm ít nhất 15% cường độ phát thải khí nhà kính trên GDP so với năm 2014 và yêu cầu các cơ sở phát thải trên 2.000 tấn CO₂ tương đương/năm phải xây dựng kế hoạch giảm phát thải (Chính phủ Việt Nam, 2024).

Một văn bản nền tảng khác là Luật Bảo vệ môi trường năm 2020, trong đó quy định các doanh nghiệp phát thải lớn phải thực hiện kiểm kê khí nhà kính và lập kế hoạch giảm phát thải. Điều này không chỉ đáp ứng yêu cầu pháp lý mà còn nâng cao năng lực cạnh tranh của doanh nghiệp khi tham gia chuỗi cung ứng toàn cầu, đặc biệt tại các thị trường như Liên minh châu Âu (EU) và Mỹ với tiêu chuẩn ESG ngày càng khắt khe (Quốc hội Việt Nam, 2020). Cùng với đó, Thủ tướng Chính phủ ban hành Quyết định số 450/QĐ-TTg ngày 13/4/2022 phê duyệt Chiến lược bảo vệ môi trường quốc gia đến 2030, tầm nhìn 2050, nhấn mạnh các mục tiêu về giảm ô nhiễm, bảo vệ tài nguyên và thích ứng với biến đổi khí hậu, hỗ trợ thực hiện cam kết phát thải ròng bằng “0” vào năm 2050 của Việt Nam tại COP26.

Đáng chú ý, yêu cầu về minh bạch thông tin ESG ngày càng được củng cố. Thông tư số 96/2020/TT-BTC ngày 16/11/2020 của Bộ Tài chính hướng dẫn công bố thông tin trên thị trường chứng khoán quy định các công ty niêm yết phải công bố Báo cáo phát triển bền vững, bao gồm thông tin về phát thải khí nhà kính, sử dụng tài nguyên và tác động xã hội. Điều này không chỉ nâng cao niềm tin của nhà đầu tư mà còn thúc đẩy các doanh nghiệp, đặc biệt là ngân hàng, cải thiện hiệu quả hoạt động và giảm thiểu tác động môi trường (Bộ Tài chính, 2020). Quyết định số 21/2025/QĐ-TTg ngày 04/7/2025 của Thủ tướng Chính phủ quy định tiêu chí môi trường và việc xác nhận dự án đầu tư thuộc danh mục phân loại xanh, hướng dẫn cho vay danh mục xanh và thống kê tín dụng xanh. NHNN cũng đang phối hợp với các bộ, ngành đề xuất chính sách hỗ trợ lãi suất 2%/năm cho các khoản vay thực hiện dự án xanh, tuần hoàn, áp dụng ESG.

Nhìn chung, những chính sách và quy định về ESG tại Việt Nam đã tạo nền tảng pháp lý vững chắc, thể hiện cam kết mạnh mẽ của Chính phủ đối với phát triển bền vững. Việc ngành Ngân hàng chủ động tích hợp ESG vào chiến lược kinh doanh sẽ giúp giảm thiểu rủi ro tuân thủ, nâng cao vị thế cạnh tranh và góp phần thúc đẩy Việt Nam tiến tới nền kinh tế xanh, trung hòa carbon vào năm 2050.

3.2. Dư nợ tín dụng xanh - Tín hiệu tích cực nhưng chưa đồng đều

Đến ngày 31/3/2025, có 57 TCTD ghi nhận dư nợ tín dụng xanh với tổng dư nợ đạt 704.244 tỉ đồng, chiếm khoảng 4,3% tổng dư nợ tín dụng toàn hệ thống, tăng 3,57% so với năm 2024 (Hiệp hội Ngân hàng Việt Nam - VNBA, 2025; VnEconomy, 2025). Giai đoạn 2017 - 2024, tốc độ tăng trưởng tín dụng xanh đạt 21,2%/năm, cao hơn tốc độ tăng trưởng tín dụng chung (khoảng 15%/năm).

Một trong những yếu tố tích cực đáng chú ý là số lượng TCTD triển khai đánh giá rủi ro môi trường - xã hội. Tính đến cuối quý I/2025, con số lên đến 57 TCTD, với tổng dư nợ được đánh giá đạt 3,62 triệu tỉ đồng, tương đương gần 1,3 triệu món vay (Vneconomy, 2025; Vnbusiness, 2025). Đây là bước chuyển từ đánh giá định tính sang định lượng. Nhằm hỗ trợ công tác này, NHNN đã phối hợp cùng Tổ chức Tài chính quốc tế (IFC) phát hành Sổ tay hướng dẫn về ESMS, dựa trên thực tiễn quốc tế để hướng dẫn TCTD áp dụng hệ thống ESMS (NHNN, 2025; Thị trường Tài chính Tiền tệ, 2025). Sổ tay này đã được sử dụng như một tài liệu hướng dẫn tiêu chuẩn trong việc triển khai ESMS tại các ngân hàng, giúp nâng cao chất lượng đánh giá và bảo đảm tuân thủ.

Bảng 1. Dữ liệu tín dụng xanh đến ngày 31/3/2025

|

| Nguồn: Vneconomy (2025); Thị trường Tài chính Tiền tệ (2025) |

Tín dụng xanh chủ yếu tập trung vào các lĩnh vực năng lượng tái tạo (37%), nông nghiệp xanh (29%), và xử lý chất thải (18%), phản ánh sự ưu tiên của các ngân hàng với các ngành bền vững. Tổng dư nợ tín dụng toàn hệ thống tính đến giữa tháng 5/2025 đạt 16,49 triệu tỉ đồng, tăng 5,59% so với cuối năm 2024, cho thấy quy mô tín dụng nói chung vẫn tăng trưởng bền vững, trong đó phần xanh giữ vai trò dẫn dắt (Tạp chí Ngân hàng, 2025).

3.3. Thực tiễn triển khai ESG - Điểm sáng từ các ngân hàng tiên phong

Thực tiễn triển khai ESG trong ngành Ngân hàng Việt Nam cho thấy đã xuất hiện những tổ chức tiên phong tích hợp ESG vào hoạt động kinh doanh, quản trị rủi ro và báo cáo phát triển bền vững, tạo nền tảng vững chắc cho các ngân hàng khác có thể tham khảo. Dưới đây là bốn điển hình tiêu biểu: Vietcombank, VPBank, BIDV và Agribank.

3.3.1. BIDV - Tiên phong phát hành trái phiếu xanh và tài trợ bền vững

BIDV nổi bật với vai trò tiên phong trong việc phát hành trái phiếu xanh và tích hợp ESG vào hoạt động tín dụng bền vững. Năm 2023, BIDV đã phát hành thành công trái phiếu xanh trị giá 100 triệu USD, tuân thủ các nguyên tắc của Hiệp hội Thị trường vốn quốc tế (ICMA), đánh dấu bước đi quan trọng trong việc huy động vốn quốc tế để tài trợ cho các dự án năng lượng tái tạo và cơ sở hạ tầng bền vững (BIDV, 2024).

Đến tháng 7/2025, BIDV ghi nhận tổng dư nợ tín dụng xanh đạt khoảng 95.000 tỉ đồng, với trọng tâm là các lĩnh vực năng lượng sạch (40%), xử lý nước thải (25%) và phát triển đô thị xanh (20%). BIDV đã triển khai Hệ thống Đánh giá Tác động ESG cho tất cả các khoản vay trên 50 tỉ đồng, đảm bảo rằng các rủi ro môi trường - xã hội được phân tích và giám sát trước khi giải ngân. Đồng thời, Ngân hàng cũng công bố Báo cáo phát triển bền vững 2025 với các chỉ tiêu đo lường cụ thể như lượng CO₂ giảm từ các dự án tài trợ (ước tính khoảng 1,2 triệu tấn CO₂/năm) và số lượng việc làm xanh được tạo ra (hơn 15.000 việc làm) (BIDV, 2025).

BIDV đang hợp tác với IFC và Ngân hàng Phát triển châu Á (ADB) để xây dựng ESG Capacity Building Program, hỗ trợ đào tạo cán bộ và tích hợp ESG vào các sản phẩm tài chính mới, như các khoản vay liên kết mục tiêu bền vững (Sustainability-Linked Loans).

3.3.2. Vietcombank - Tiên phong trong quản trị rủi ro ESG

Vietcombank đã khẳng định vai trò tiên phong trong tích hợp ESG vào quản trị rủi ro tín dụng và báo cáo phát triển bền vững. Đến tháng 6/2025, Vietcombank đã thành lập Hội đồng ESG cấp cao nhằm hoạch định chiến lược và phê duyệt các KPI ESG. Báo cáo phát triển bền vững 2025 của Vietcombank được thực hiện theo chuẩn GRI và đã được kiểm toán độc lập bởi KPMG Việt Nam, giúp tăng tính minh bạch và độ tin cậy với nhà đầu tư quốc tế (Vietcombank, 2025).

Về số liệu, dư nợ tín dụng xanh của Vietcombank đạt 120.000 tỉ đồng, tăng 28% so với năm 2024. Khoảng 87% danh mục tín dụng của ngân hàng đã áp dụng đánh giá rủi ro ESG, góp phần giảm tỉ lệ nợ xấu từ 1,52% xuống còn 1,03% (Vietcombank, 2025). Đặc biệt, Ngân hàng tích hợp KPI ESG vào đánh giá hiệu suất nhân viên, với quy định rằng nếu không đạt 60% KPI ESG, khoản thưởng cuối năm sẽ bị điều chỉnh giảm, qua đó thúc đẩy nhận thức và hành động nhất quán trên toàn hệ thống.

3.3.3. VPBank - Đột phá với báo cáo GRI đầu tiên

VPBank là một trong những ngân hàng đầu tiên tại Việt Nam công bố Báo cáo phát triển bền vững theo GRI vào tháng 6/2025, nhờ sự hợp tác với Deloitte Việt Nam. Báo cáo này không chỉ tập trung vào các chỉ số môi trường mà còn mở rộng sang các tiêu chí xã hội và quản trị. Một số thành tựu nổi bật bao gồm: Giảm 12% phát thải khí nhà kính (GHG) từ các hoạt động văn phòng nhờ chuyển đổi hệ thống sưởi ấm thông gió, điều hòa không khí và chiếu sáng LED; đào tạo ESG cho 70% nhân viên với thời lượng trung bình 12 giờ/người; và triển khai chương trình tài chính toàn diện ở cộng đồng miền núi, giúp tăng 23% chỉ số trách nhiệm xã hội (VPBank, 2025).

Ngoài ra, VPBank đã đầu tư vào hệ thống kho dữ liệu ESG, tích hợp dữ liệu từ Core Banking và quản lý quan hệ khách hàng (CRM), giúp tự động hóa 65% quá trình báo cáo ESG. Hệ thống này không chỉ cải thiện tốc độ báo cáo mà còn giảm đáng kể sai sót trong thu thập dữ liệu thủ công.

3.3.4. Agribank - Lan tỏa ESG tới khu vực nông thôn

Với mạng lưới chi nhánh trải dài trên khắp Việt Nam, Agribank đã tập trung mạnh vào tín dụng xanh phục vụ nông nghiệp và phát triển nông thôn bền vững. Chương trình Nông nghiệp xanh đã hỗ trợ hơn 42.000 khách hàng cá nhân và hợp tác xã, với tổng dư nợ tín dụng xanh gần 29.000 tỉ đồng, chiếm 1,7% tổng dư nợ, tăng từ mức 0,9% năm 2020 (VnEconomy, 2025). Dư nợ lĩnh vực năng lượng tái tạo, năng lượng sạch đạt hơn 15.000 tỉ đồng, chiếm 54% tổng dư nợ tín dụng xanh, tiếp đến là lĩnh vực lâm nghiệp bền vững với dư nợ hơn 6.800 tỉ đồng, chiếm 24,3% tổng dư nợ tín dụng xanh và lĩnh vực chủ lực thứ ba là nông nghiệp xanh với dư nợ hơn 5.800 tỉ đồng, chiếm 20,8% tổng dư nợ tín dụng xanh.

Agribank đã thành lập Ban Chỉ đạo và Tổ giúp việc triển khai ESG gồm các nhân sự cấp cao và đội ngũ chuyên môn nhằm nghiên cứu triển khai thực hành quản lý ESG đồng bộ, hiệu quả trong mọi mặt hoạt động. Agribank cũng triển khai thí điểm hệ thống đánh giá rủi ro ESG dựa trên trí tuệ nhân tạo (AI) tại một số chi nhánh trọng điểm. Hệ thống này giúp rút ngắn thời gian xét duyệt tín dụng xanh tới 40% và giảm rủi ro nợ xấu liên quan đến các dự án nông nghiệp xuống 18% (Agribank, 2025). Mặc dù Báo cáo phát triển bền vững của Agribank mới chỉ ở dạng đơn giản, nhưng Ngân hàng đang trong lộ trình tích hợp chuẩn GRI từ năm 2026 trở đi.

3.4. Báo cáo phát triển bền vững từng bước được chuẩn hóa

Tính đến tháng 6/2025, có khoảng 15 NHTM đã công bố Báo cáo phát triển bền vững, tăng gần gấp đôi so với năm 2022 (VNBA, 2025). Trong đó, 7 ngân hàng đã công bố báo cáo theo chuẩn GRI hoặc TCFD, gồm: BIDV, Vietcombank, VPBank, HDBank, NHTM cổ phần Tiên phong (TPBank), NHTMCP Kỹ thương Việt Nam (Techcombank) và NHTM cổ phần Sài Gòn - Hà Nội (SHB). Sự gia tăng về số lượng và chất lượng báo cáo phản ánh nỗ lực minh bạch hóa ESG của hệ thống ngân hàng trước yêu cầu hội nhập quốc tế.

VPBank và HDBank là hai ngân hàng tiêu biểu đã công bố Báo cáo phát triển bền vững theo GRI vào tháng 6/2025, có kiểm toán bởi các tổ chức quốc tế như Deloitte và KPMG. Báo cáo này trình bày các chỉ số định lượng rõ ràng như: Giảm 12% phát thải CO₂ trong vòng 12 tháng, 65% dữ liệu ESG được thu thập tự động, 70% nhân viên được đào tạo về ESG với thời lượng bình quân 12 giờ/người, và chỉ số trách nhiệm xã hội tăng 23% thông qua các chương trình tài chính toàn diện ở vùng sâu, vùng xa (VPBank, 2025; HDBank, 2025).

Tuy nhiên, mức độ chuẩn hóa còn chưa đồng đều. Theo khảo sát của VNBA (2025), một số ngân hàng áp dụng đồng thời bộ chỉ số GRI và IFRS S1/S2 là: Vietcombank, VPBank, TPBank, NHTM cổ phần Quốc tế Việt Nam (VIB), NHTM cổ phần Hàng Hải Việt Nam (MSB); trong khi các ngân hàng nhỏ vẫn chủ yếu thực hiện báo cáo ESG dưới dạng mô tả định tính, thiếu chỉ số định lượng và chưa có kiểm toán độc lập.

3.5. Thách thức trong thực thi ESG và Báo cáo phát triển bền vững

Dù đã đạt được những kết quả tích cực, hệ thống ngân hàng Việt Nam vẫn đang đối mặt với nhiều thách thức trong quá trình thực thi ESG và xây dựng Báo cáo phát triển bền vững.

Thứ nhất, thiếu khung tiêu chí quốc gia và chuẩn hóa dữ liệu ESG. Hiện chưa có một bộ chỉ số ESG mang tính pháp lý ràng buộc đối với các TCTD. Điều này khiến các ngân hàng phải tự thiết kế báo cáo với nội dung và chỉ tiêu khác nhau, gây khó khăn cho việc tổng hợp và đánh giá đồng bộ (VNBA, 2025).

Thứ hai, năng lực phân tích ESG nội bộ còn hạn chế. Chỉ khoảng 30% báo cáo của các ngân hàng có sử dụng dữ liệu định lượng, còn lại vẫn mang tính mô tả (VPBank, 2025). Bộ phận chịu trách nhiệm ESG ở nhiều ngân hàng chưa được chuyên môn hóa, chủ yếu kiêm nhiệm hoặc gắn với bộ phận Trách nhiệm xã hội (CSR), gây thiếu hụt chuyên môn phân tích ESG, yếu tố quan trọng để đo lường và minh bạch hóa rủi ro phi tài chính.

Thứ ba, chi phí triển khai ESG cao, là thách thức với các ngân hàng nhỏ. Theo ước tính, để triển khai một hệ thống quản lý ESG đạt chuẩn quốc tế, chi phí tư vấn quốc tế dao động 500 - 700 triệu đồng/năm, phần mềm quản lý ESG khoảng 300 - 500 triệu đồng, chưa kể chi phí đào tạo và vận hành hệ thống báo cáo (taichinh247.vn, 2025). Điều này khiến nhiều ngân hàng nhỏ không thể duy trì báo cáo ESG định kỳ.

Thứ tư, thiếu hợp tác quốc tế và nguồn lực hỗ trợ. Tính đến tháng 7/2025, chỉ có 6 ngân hàng công bố nhận hỗ trợ kỹ thuật hoặc vốn ưu đãi quốc tế để phát triển tín dụng xanh và hệ thống ESG nội bộ, đó là: Ngân hàng Thế giới (WB), ADB, Cơ quan Hợp tác Quốc tế Nhật Bản (JICA), Ngân hàng xuất nhập khẩu Hàn Quốc (KEXIM), Cơ quan Phát triển Pháp (AFD), Ngân hàng Đầu tư châu Âu (EIB) (Thị trường Tài chính Tiền tệ, 2025). Phần lớn ngân hàng Việt Nam vẫn phải dùng vốn nội bộ, làm chậm tiến độ chuyển đổi xanh, đặc biệt trong lĩnh vực năng lượng tái tạo và nông nghiệp carbon thấp.

Thứ năm, Báo cáo phát triển bền vững của ngân hàng còn một số vấn đề, gồm: (i) Báo cáo thiếu nhất quán về nội dung và chỉ tiêu; (ii) Thiếu phần mềm quản trị dữ liệu ESG nội bộ; (iii) Không áp dụng KPI ESG vào đánh giá hiệu suất nhân viên; (iv) Chưa kết nối báo cáo ESG với chiến lược kinh doanh. Những hạn chế này đặt ra yêu cầu cần chuẩn hóa Báo cáo phát triển bền vững như một phần bắt buộc trong quản trị ngân hàng, đồng thời liên thông với các hệ thống dữ liệu tài chính và rủi ro.

4. Giải pháp thúc đẩy thực thi ESG và Báo cáo Phát triển bền vững

Thực trạng và các thách thức trong việc triển khai ESG cho thấy, để hệ thống ngân hàng Việt Nam đạt được các chuẩn mực quốc tế về phát triển bền vững, cần một lộ trình hành động tổng thể với các giải pháp đồng bộ từ cấp Nhà nước, ngành Ngân hàng và đến từng TCTD. Các giải pháp này cần tập trung vào bốn trụ cột chính: Hoàn thiện khung pháp lý và tiêu chuẩn, nâng cao năng lực nội bộ, ứng dụng công nghệ số và tăng cường hợp tác quốc tế.

4.1. Hoàn thiện khung pháp lý và tiêu chuẩn ESG quốc gia

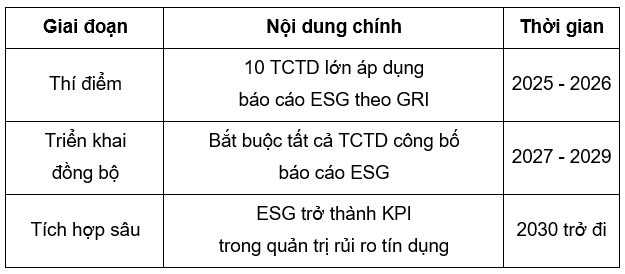

Trước hết, cần xây dựng một bộ khung tiêu chí ESG quốc gia đồng bộ, dựa trên tham chiếu các chuẩn mực quốc tế như GRI, ISSB/IFRS S1&S2 và TCFD, nhằm đảm bảo tính minh bạch, khả năng so sánh và hội nhập. Bộ tiêu chí này cần bao gồm các KPI cụ thể về phát thải khí nhà kính, hiệu quả sử dụng năng lượng, quản trị rủi ro xã hội và minh bạch thông tin quản trị. Bên cạnh đó, Thông tư số 17/2022/TT NHNN nên được nâng cấp thành “Thông tư khung ESG” với yêu cầu bắt buộc các TCTD công bố báo cáo ESG hằng năm và có kế hoạch thực thi rõ ràng theo lộ trình ba giai đoạn: (1) Thí điểm, (2) Triển khai đồng bộ, (3) Tích hợp sâu vào chiến lược ngân hàng.

Bảng 2. Đề xuất công bố báo cáo ESG hằng năm

|

| Nguồn: Đề xuất của Nhóm tác giả, tham khảo VNBA và NHNN, 2025 |

4.2. Nâng cao năng lực và tổ chức ESG trong ngân hàng

Một hệ thống ESG hiệu quả đòi hỏi sự tái cấu trúc nội bộ tại các ngân hàng. Trước hết, cần thành lập Ban chỉ đạo ESG cấp hội đồng quản trị để đảm bảo tính chiến lược và cam kết lâu dài. Các ngân hàng cần xây dựng bộ phận ESG chuyên trách, với nhiệm vụ thu thập dữ liệu, xây dựng KPI ESG và giám sát việc triển khai xuyên suốt các phòng, ban. Đồng thời, cần phát triển chương trình đào tạo chuyên sâu về ESG cho cán bộ quản lý và nhân viên, kết hợp với các tổ chức quốc tế như IFC, Hiệp hội Kế toán Công chứng Anh quốc (ACCA) và ADB. Chương trình đào tạo nên tập trung vào ba mảng chính: (1) Quản trị rủi ro ESG, (2) Phân tích dữ liệu ESG, và (3) Báo cáo phát triển bền vững theo chuẩn quốc tế.

4.3. Ứng dụng công nghệ số vào ESG

Công nghệ số đóng vai trò đòn bẩy quan trọng để thực thi ESG một cách hiệu quả và minh bạch. Các ngân hàng cần đầu tư xây dựng kho dữ liệu ESG - một kho dữ liệu tập trung, tích hợp thông tin từ các hệ thống quản lý rủi ro tín dụng (CRMS), ngân hàng lõi (Core Banking) và các hệ thống IoT giám sát phát thải ở các dự án tài trợ. Bên cạnh đó, ứng dụng AI và Big Data sẽ giúp tự động hóa việc thu thập, phân tích và báo cáo dữ liệu ESG, từ đó giảm thiểu sai sót và nâng cao tốc độ ra quyết định. Ví dụ, hệ thống AI có thể dự báo mức độ rủi ro môi trường của các dự án vay vốn dựa trên các yếu tố khí hậu và dữ liệu địa lý.

Đặc biệt, việc áp dụng công nghệ chuỗi khối (Blockchain) có thể tăng cường tính minh bạch trong quản lý dòng tiền xanh, giúp các nhà đầu tư dễ dàng theo dõi cách thức sử dụng vốn vay xanh và trái phiếu bền vững.

4.4. Tăng cường hợp tác quốc tế và huy động vốn xanh

Để khắc phục hạn chế về nguồn lực, ngành Ngân hàng Việt Nam cần đẩy mạnh hợp tác với các tổ chức tài chính quốc tế như IFC, ADB, Quỹ Khí hậu Xanh (GCF) và Tổ chức Hợp tác Quốc tế Đức (GIZ). Việc này không chỉ giúp ngân hàng tiếp cận các khoản vay ưu đãi mà còn nhận được hỗ trợ kỹ thuật trong việc triển khai các hệ thống ESG hiện đại. Ngoài ra, có thể xem xét thành lập một Quỹ Hỗ trợ ESG cấp quốc gia, với sự tham gia của các ngân hàng lớn và tổ chức quốc tế, nhằm hỗ trợ ngân hàng vừa và nhỏ trang trải chi phí triển khai ESG.

Với các giải pháp toàn diện này, ngành Ngân hàng Việt Nam sẽ từng bước hoàn thiện cơ sở hạ tầng ESG, nâng cao năng lực nội bộ và hội nhập sâu hơn vào các chuỗi giá trị bền vững toàn cầu. Điều này không chỉ giúp cải thiện hình ảnh quốc tế mà còn là cơ hội để ngân hàng Việt Nam tận dụng dòng vốn xanh trị giá hàng nghìn tỉ USD đang dịch chuyển trên thế giới.

5. Kết luận

Bài viết phân tích tổng thể quá trình thực thi ESG và Báo cáo phát triển bền vững trong ngành Ngân hàng Việt Nam. Kết quả cho thấy, mặc dù ngân hàng đã có những bước tiến đáng kể như dư nợ tín dụng xanh đạt 704.244 tỉ đồng (4,3% tổng dư nợ) và khoảng 13 - 15 ngân hàng công bố báo cáo ESG, song việc triển khai còn chưa đồng đều, đặc biệt giữa các ngân hàng lớn và nhỏ (VNBA, 2025). Những rào cản về khung pháp lý, năng lực phân tích ESG nội bộ, chi phí triển khai và thiếu hợp tác quốc tế đang kìm hãm tốc độ chuyển đổi xanh của toàn hệ thống.

Để tăng tốc thực thi ESG và nâng cao chất lượng Báo cáo phát triển bền vững, bài viết đề xuất các nhóm giải pháp: (i) Hoàn thiện pháp lý: Ban hành thông tư khung ESG với KPI cụ thể, bắt buộc báo cáo ESG hằng năm theo chuẩn GRI/ISSB; (ii) Tăng cường năng lực nội bộ: Thành lập Ban chỉ đạo ESG cấp hội đồng quản trị, đào tạo nhân lực chuyên sâu về quản trị rủi ro ESG và phân tích dữ liệu; (iii) Đầu tư công nghệ: Xây dựng kho dữ liệu ESG, ứng dụng AI, dữ liệu lớn (Big Data) và Blockchain để minh bạch hóa dữ liệu và quy trình; (iv) Hợp tác quốc tế: Đẩy mạnh kết nối với IFC, ADB, GCF và GIZ để nhận hỗ trợ kỹ thuật và vốn ưu đãi; thành lập Quỹ Hỗ trợ ESG cho các ngân hàng vừa và nhỏ.

Tài liệu tham khảo

1. Agribank (2025), Báo cáo nội bộ về thực thi ESG năm 2025, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam.

2. BIDV (2024), Báo cáo phát triển bền vững 2023. https://www.bidv.com.vn/bao-cao-phat-trien-ben-vung-2023

3. BIDV (2025), Báo cáo tín dụng xanh và ESG năm 2025. Ngân hàng Đầu tư và Phát triển Việt Nam. https://www.bidv.com.vn/bao-cao-tin-dung-xanh-2025

4. Chính phủ Việt Nam (2021), Quyết định số 1658/QĐ-TTg phê duyệt Chiến lược tăng trưởng xanh quốc gia giai đoạn 2021 - 2030, tầm nhìn 2050. https://chinhphu.vn/1658-QD-TTg

5. Chính phủ Việt Nam (2023), Quyết định 1408/QĐ-NHNN về Kế hoạch hành động ngành ngân hàng thúc đẩy thực hiện các mục tiêu phát triển bền vững. https://www.sbv.gov.vn/sites/default/files/2023-06/1408-QD-NHNN.pdf

6. Chính phủ Việt Nam (2024), Quyết định 841/QĐ-TTg phê duyệt lộ trình thực hiện các mục tiêu phát triển bền vững. https://chinhphu.vn/841-QD-TTg

7. Global Reporting Initiative (2023), GRI Standards. https://www.globalreporting.org/standards

8. HDBank (2025), Báo cáo phát triển bền vững theo chuẩn GRI. https://www.hdbank.com.vn/bao-cao-phat-trien-ben-vung-gri-2025

9. VNBA (2025), Báo cáo tổng hợp tình hình ESG trong hệ thống ngân hàng. https://vnba.org.vn/bao-cao-esg-2025

10. IFRS Foundation (2023), IFRS S1 and S2 Standards. https://www.ifrs.org/issued-standards/ifrs-s1-sustainability-disclosures-and-ifrs-s2-climate-related-disclosures

11. Khan, M., Serafeim, G., & Yoon, A (2023), Corporate sustainability: First evidence on materiality. The Accounting Review, 98(2), 345-378. https://doi.org/10.2308/TAR-2023-0324

12. NHNN (2023), Thông tư 17/2022/TT-NHNN về quản lý rủi ro môi trường - xã hội trong hoạt động cấp tín dụng. https://www.sbv.gov.vn/ThongTu17-2022-TT-NHNN

13. NHNN (2025), Báo cáo toàn ngành về tín dụng xanh và ESG. https://www.sbv.gov.vn/bao-cao-tin-dung-xanh-2025

14. OECD (2023), Harnessing blockchain for green finance. https://www.oecd.org/finance/blockchain-green-finance.htm

15. Tạp chí Ngân hàng (2025), Tổng dư nợ tín dụng đến tháng 5/2025 tăng 5,59%. https://tapchinganhang.gov.vn/tong-du-no-tin-dung-thang-5-2025

16. Taichinh247.vn (2025), Chi phí triển khai ESG: Ngân hàng vừa và nhỏ gặp khó. https://www.taichinh247.vn/chi-phi-trien-khai-esg-ngan-hang-vua-nho

17. Thị trường Tài chính Tiền tệ (2025), Báo cáo chuyên đề ESG ngân hàng. https://thitruongtaichinh.vn/bao-cao-chuyen-de-esg-ngan-hang

18. UNEP Finance Initiative (2023), Principles for Responsible Banking - Progress Report. https://www.unepfi.org/banking/bankingprinciples

19. Vietcombank (2025), Báo cáo phát triển bền vững năm 2025. https://www.vietcombank.com.vn/bao-cao-ben-vung-2025

20. VPBank (2025), Báo cáo ESG theo chuẩn GRI - công bố tháng 6/2025. https://www.vpbank.com.vn/bao-cao-esg-gri-2025

21. VnEconomy (2025), Tín dụng xanh tại Việt Nam đạt hơn 700.000 tỷ đồng. https://vneconomy.vn/tin-dung-xanh-tai-viet-nam-2025

22. VnBusiness (2025), Gần 60 tổ chức tín dụng đã áp dụng đánh giá rủi ro môi trường - xã hội. https://vnbusiness.vn/gan-60-to-chuc-tin-dung-danh-gia-rui-ro-es-2025

Tin bài khác

Chủ tịch Hồ Chí Minh - Người gieo mầm “Mùa xuân cách mạng”

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Bài viết của Tổng Bí thư Tô Lâm: TIẾN LÊN! TOÀN THẮNG ẮT VỀ TA!

Đại hội đại biểu toàn quốc lần thứ XIV của Đảng định hình sứ mệnh của ngành Ngân hàng trong kỷ nguyên mới

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Huy động vốn qua thị trường tài sản cho mô hình tăng trưởng kinh tế mới tại Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Tín dụng nông nghiệp, nông thôn góp phần thúc đẩy phát triển bền vững ngành nông nghiệp và xây dựng nông thôn mới

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách