Ứng dụng và tiềm năng của bản sao số khách hàng trong ngành Ngân hàng

Tóm tắt: Bản sao số khách hàng (Digital Twin of a Customer - DToC) đang nổi lên như một công nghệ đột phá trong ngành dịch vụ tài chính, định hình lại cách các tổ chức tương tác và phục vụ khách hàng bằng việc chuyển từ mô hình truyền thống sang phương pháp tiếp cận cá nhân hóa sâu sắc. Bài viết này phân tích bản chất của DToC như một mô hình động lực học tiên tiến, mô phỏng toàn diện hành vi, sở thích và vòng đời tài chính của từng cá nhân dựa trên dữ liệu đa nguồn. Các ứng dụng chính bao gồm siêu cá nhân hóa trải nghiệm khách hàng, nâng cao quản lý rủi ro và tuân thủ, tối ưu hóa vận hành, đổi mới sản phẩm và mô hình hóa hành vi, kể cả trong vũ trụ số (metaverse). Tuy nhiên, việc triển khai DToC đối mặt với nhiều thách thức như quản trị dữ liệu, sự phức tạp của kỹ thuật, tuân thủ quy định và đảm bảo độ chính xác của mô hình. Mặc dù có những rào cản nhất định, nhưng DToC được coi là yếu tố chiến lược then chốt, hứa hẹn mang lại lợi thế cạnh tranh và định hình tương lai của ngành Ngân hàng thông minh, lấy khách hàng làm trung tâm.

Từ khóa: Bản sao số khách hàng, cá nhân hóa, dịch vụ tài chính, quản lý rủi ro, trí tuệ nhân tạo (AI).

APPLICATIONS AND POTENTIAL OF DIGITAL TWIN OF A CUSTOMER IN THE BANKING INDUSTRY

Abstract: The Digital Twin of a Customer (DToC) is emerging as a groundbreaking technology in the financial services industry, reshaping how organizations interact with and serve customers by shifting from traditional models to deeply personalized approaches. This article analyzes the nature of DToC as an advanced dynamic model that comprehensively simulates the behavior, preferences, and financial lifecycle of individual customers based on multi-source data. Key applications include hyper-personalizing customer experiences, enhancing risk management and compliance, optimizing operations, innovating products, and modeling behavior, including within the metaverse context. However, DToC implementation faces numerous challenges such as data governance, technical complexity, regulatory compliance, and ensuring model accuracy. Despite these hurdles, DToC is considered a key strategic element, promising to deliver competitive advantages and shape the future of intelligent, customer-centric banking.

Keywords: Digital Twin of a Customer (DToC), personalization, financial services, risk management, artificial intelligence (AI).

1. Giới thiệu

Ngành dịch vụ tài chính đang trải qua giai đoạn chuyển đổi sâu sắc, thúc đẩy bởi đổi mới công nghệ và kỳ vọng ngày càng cao của khách hàng. Mô hình ngân hàng truyền thống, tập trung vào sản phẩm và phân khúc rộng, đang dần được thay thế bằng phương pháp tiếp cận cá nhân hóa, nơi hiểu biết sâu về từng khách hàng trở thành trung tâm. Trong bối cảnh này, DToC nổi lên như một công nghệ đột phá, định hình lại cách tổ chức tài chính tương tác và phục vụ khách hàng. DToC không chỉ là đại diện ảo của khách hàng mà còn là công cụ dự đoán hành vi, tối ưu hóa dịch vụ và thiết kế hành trình tài chính cá nhân hóa, vượt xa phân tích dữ liệu truyền thống.

Khái niệm bản sao số bắt nguồn từ các ứng dụng kỹ thuật của NASA vào thập niên 1960 để giám sát và bảo trì tàu vũ trụ. Nhờ tiến bộ của AI và mô hình ngôn ngữ lớn (LLM), công nghệ này mở rộng sang lĩnh vực phi vật lý, bao gồm dịch vụ tài chính. Sự phát triển của DToC trong ngân hàng phản ánh áp lực kép: Kỳ vọng khách hàng về trải nghiệm số liền mạch, thời gian thực và cạnh tranh từ các đối thủ phi truyền thống như công nghệ tài chính (Fintech) (Digital Transactions, 2025; Galaksiya, 2024).

Các ngân hàng toàn cầu như DBS, Citibank và JPMorgan Chase tiên phong xây dựng DToC cho dịch vụ, quy trình và khách hàng, khẳng định cam kết chuyển đổi thành tổ chức linh hoạt, hiệu quả và tập trung vào cá nhân hóa sâu (Stellarix, 2024). Sự hội tụ giữa nhu cầu thị trường, tiến bộ công nghệ và cạnh tranh đã biến DToC thành yếu tố chiến lược then chốt trong hành trình số hóa lấy khách hàng làm trung tâm. Bài viết phân tích đa chiều bản chất, ứng dụng, lợi ích, thách thức và triển vọng của DToC, đồng thời làm rõ sự khác biệt của nó so với các phương pháp tiếp cận dữ liệu truyền thống (Galaksiya, 2024; RTInsights, 2023).

2. DToC trong ngân hàng

DToC đại diện cho mô hình động lực học tiên tiến, tái định hình chiến lược quản lý quan hệ khách hàng trong lĩnh vực tài chính - ngân hàng. Được xây dựng dưới dạng thực thể ảo tích hợp dữ liệu đa nguồn (thời gian thực và lịch sử), DToC mô phỏng toàn diện hành vi, sở thích biến đổi và vòng đời tài chính của từng cá nhân, vượt trội so với các hệ thống hồ sơ tĩnh truyền thống (Galaksiya, 2024). Sự tiến hóa này cho phép chuyển dịch từ mô hình quản lý quan hệ khách hàng (CRM) phản ứng sang tiếp cận dự đoán, yếu tố then chốt để duy trì lợi thế cạnh tranh trong hệ sinh thái số.

Nền tảng hoạt động của DToC dựa trên năm đặc trưng cốt lõi. Thứ nhất, khả năng mô phỏng hành vi đa chiều thông qua phân tích dữ liệu giao dịch, nhân khẩu học và tương tác xã hội, dự báo xu hướng chi tiêu, quyết định đầu tư và phản ứng với chiến dịch tiếp thị (IBM, 2025). Thứ hai, mô hình hóa hoạt động sở thích khách hàng giúp dự đoán mức độ chấp nhận rủi ro, kênh dịch vụ ưa thích và xu hướng lựa chọn sản phẩm (Galaksiya, 2024). Thứ ba, cơ chế cập nhật thời gian thực đảm bảo tích hợp liên tục dữ liệu từ hệ thống giao dịch, nền tảng số và CRM, duy trì tính chính xác của mô hình. Thứ tư, phân tích dự báo kết hợp AI/học máy (ML) cho phép nhận diện nhu cầu vay thế chấp, nguy cơ rời bỏ dịch vụ hoặc rủi ro tín dụng (RTInsights, 2023; Delve AI, 2025). Thứ năm, khả năng tối ưu hóa hành trình khách hàng thông qua lập bản đồ tương tác và xác định điểm nghẽn (Accenture, 2023).

Ứng dụng DToC mang lại hiệu quả biến đổi trên ba trụ cột chiến lược. Về trải nghiệm khách hàng, mô hình hỗ trợ dịch vụ siêu cá nhân hóa thông qua đề xuất sản phẩm phù hợp, tư vấn tài chính chính xác và hỗ trợ chủ động, từ đó nâng cao tỉ lệ giữ chân khách hàng (Deloitte, 2023; Accenture, 2025). Trong quản trị rủi ro, hệ thống phát hiện các mô hình bất thường liên quan đến gian lận, rửa tiền hoặc vỡ nợ nhờ phân tích dữ liệu động (IBM, 2025). Về tối ưu vận hành, DToC thúc đẩy tự động hóa quy trình, giảm chi phí thông qua phân bổ nguồn lực thông minh và thử nghiệm sản phẩm ảo trước triển khai thực tế (IBM, 2024; Deloitte, 2023).

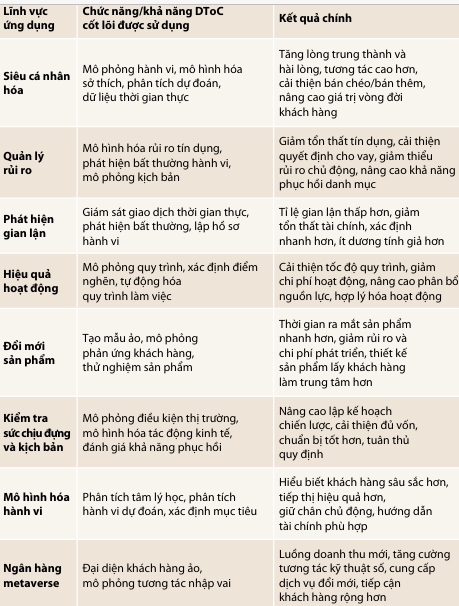

3. Các ứng dụng chuyển đổi của DToC trong hệ sinh thái ngân hàng

DToC đang định hình lại chuỗi giá trị ngân hàng thông qua khả năng tích hợp dịch vụ thông minh, phản ứng nhanh và cá nhân hóa sâu.

(i) Cách mạng hóa trải nghiệm khách hàng

DToC tạo đột phá trong cá nhân hóa dịch vụ bằng cách phân tích đa chiều dữ liệu lịch sử tài chính, hành vi kỹ thuật số và mô hình tương tác, từ đó đề xuất sản phẩm phù hợp với mục tiêu, hoàn cảnh và hồ sơ rủi ro cá nhân (Galaksiya, 2024). Công nghệ này cung cấp tư vấn tài chính chủ động thông qua mô phỏng mục tiêu khách hàng, tương tự hệ thống trợ lý AI “Erica” của Bank of America (Be Shaping the Future, 2025). Đồng thời, DToC tối ưu hóa hành trình khách hàng bằng cách xác định điểm ma sát và thiết kế trải nghiệm liền mạch, tăng cường lòng trung thành (Galaksiya, 2024; VentureDive, 2024). Khả năng dự đoán nhu cầu tiềm ẩn (chẳng hạn như khó khăn giao dịch) cho phép ngân hàng chuyển từ phản ứng sang giải quyết vấn đề chủ động, giảm thiểu gián đoạn (Galaksiya, 2024; HGS CX, 2025).

(ii) Nâng cao quản lý rủi ro và tuân thủ

DToC tái định hình quản lý rủi ro thông qua đánh giá tín dụng động, kết hợp phân tích dữ liệu đa nguồn để cải thiện độ chính xác quyết định cho vay (Galaksiya, 2024). Trong phát hiện gian lận, công nghệ thiết lập đường cơ sở hành vi cá nhân, kết hợp AI/ML để nhận diện bất thường và thích ứng với chiến thuật gian lận mới (RTInsights, 2023; FinXTech, 2025). DToC cũng tự động hóa quy trình tuân thủ bằng mô phỏng tác động quy định, tăng hiệu quả KYC/AML thông qua thông tin chi tiết theo thời gian thực (VentureDive, 2024; Stellarix, 2024).

(iii) Tối ưu hóa vận hành và đổi mới sản phẩm

Trong tối ưu quy trình nội bộ, DToC mô phỏng các nghiệp vụ cốt lõi để phát hiện điểm nghẽn mà không ảnh hưởng hoạt động thực (Galaksiya, 2024; Endava, 2025). Đối với phát triển sản phẩm, môi trường ảo của DToC cho phép thử nghiệm ý tưởng mới, đánh giá mức độ chấp nhận và tinh chỉnh trước khi triển khai, giảm thời gian ra thị trường (VentureDive, 2024). Công nghệ này còn thúc đẩy ra quyết định dựa trên dữ liệu thời gian thực, tạo vòng lặp phản hồi liên tục để cải tiến sản phẩm và dịch vụ (Galaksiya, 2024).

(iv) Lập kế hoạch chiến lược và kiểm định khả năng phục hồi

DToC hỗ trợ mô phỏng kịch bản kinh tế vĩ mô (suy thoái, biến động lãi suất) để đánh giá tác động lên danh mục đầu tư và năng lực phục hồi tài chính (Galaksiya, 2024). Trong quản lý rủi ro hệ thống, công nghệ cho phép thử nghiệm kế hoạch ứng phó sự cố (tấn công mạng, lỗi kỹ thuật), như minh họa qua ứng dụng của Bank of Montreal (BMO) trong quá trình sáp nhập. DToC còn tối ưu hóa chuyển đổi công nghệ quy mô lớn (di chuyển đám mây) thông qua mô phỏng tác động và điều chỉnh chiến lược triển khai (Chowdhury, 2024).

Bằng cách phân tích dự đoán, tự động hóa và mô phỏng đa tầng, DToC không chỉ nâng cao hiệu quả vận hành mà còn thiết lập tiêu chuẩn mới cho dịch vụ tài chính linh hoạt, bền vững và lấy khách hàng làm trọng tâm.

(v) Mô hình hóa hành vi

Khả năng mô hình hóa hành vi của DToC cho phép ngân hàng phân lớp các động thái tài chính phức tạp thông qua ứng dụng ML trên tập dữ liệu đa chiều. Công nghệ này không chỉ nhận diện sở thích ngầm, ngưỡng chấp nhận rủi ro, hay mục tiêu tài chính cá nhân mà còn dự đoán phản ứng của khách hàng trước các kích thích thị trường. Đặc biệt, lĩnh vực tài chính tận dụng ưu thế này vượt trội so với các ngành khác nhờ bản chất định lượng cao của dữ liệu giao dịch. Từ đó, DToC hình thành nền tảng cho dự báo hành vi tương lai - từ tỉ lệ vỡ nợ, xu hướng đầu tư đến nguy cơ chuyển đổi nhà cung cấp - cho phép can thiệp chủ động thông qua lời nhắc tùy chỉnh hoặc điều chỉnh sản phẩm (RTInsights, 2023).

(vi) DToC trong hệ sinh thái metaverse

Sự hội tụ giữa DToC và metaverse mở ra kỷ nguyên ngân hàng ảo nhập vai, nơi khách hàng tương tác thông qua avatar số trong không gian 3D tích hợp thực tế ảo (Virtual Reality - VR)/thực tế tăng cường (Augmented Reality - AR). Các ứng dụng tiêu biểu bao gồm chi nhánh ảo (Virtual Branch Banking), quản lý tài sản kỹ thuật số (Digital Treasury), và dịch vụ cho vay thế chấp ảo. DToC đóng vai trò trung tâm trong việc cá nhân hóa trải nghiệm tại đây, kết nối liền mạch với hệ thống tài chính phi tập trung (DeFi), tiền điện tử và hợp đồng thông minh để tự động hóa giao dịch (Sun Technologies, 2025).

Nghiên cứu gần đây chỉ ra tiềm năng của metaverse trong đào tạo tài chính cá nhân hóa, nơi DToC mô phỏng kịch bản đầu tư, lập ngân sách hoặc quản lý nợ dưới dạng trò chơi nhập vai (Munira và cộng sự, 2025). Đồng thời, các sự kiện cộng đồng ảo như hội thảo đầu tư hoặc triển lãm sản phẩm có thể tận dụng thông tin từ DToC để thiết kế nội dung phù hợp với từng phân khúc khách hàng (Sun Technologies, 2025). Không chỉ là không gian dịch vụ, metaverse trở thành phòng thí nghiệm sống động để thử nghiệm và tinh chỉnh các giải pháp dựa trên DToC trước khi triển khai ở quy mô thực tế.

Sự kết hợp giữa mô hình hành vi tinh vi và công nghệ metaverse định hình tương lai ngân hàng - nơi ranh giới giữa thực và ảo trở nên mờ nhạt, nhưng giá trị cá nhân hóa và hiệu quả tài chính được khuếch đại tối đa.

Bảng 1: Các ứng dụng chính của DToC trong ngân hàng và chức năng cốt lõi

|

| Nguồn: Tác giả tổng hợp |

4. Thách thức và rủi ro trong triển khai DToC

Việc triển khai DToC đối mặt với nhiều rào cản, từ quản trị dữ liệu, phức tạp kỹ thuật đến yêu cầu tuân thủ và đảm bảo tính toàn vẹn mô hình.

(i) Quản trị dữ liệu: Đạo đức, bảo mật và quyền riêng tư

Khối lượng dữ liệu nhạy cảm và đa dạng yêu cầu quản lý chặt chẽ. Vấn đề quyền riêng tư nổi bật do nguy cơ vi phạm Quy định chung về bảo vệ dữ liệu (GDPR), Đạo luật bảo mật người tiêu dùng California (CCPA) và các quy định pháp lý khác (Syrenis Cassie, 2024; DigitalDefynd, 2025). Việc xây dựng cơ chế đồng thuận minh bạch, áp dụng nguyên tắc giảm thiểu dữ liệu và đảm bảo tính hợp pháp là bắt buộc (Bradley, 2024). Bảo mật dữ liệu trở thành thách thức hàng đầu khi hệ thống mở rộng, làm tăng rủi ro tấn công mạng như vi phạm dữ liệu, thao túng độc hại hoặc tấn công từ chối dịch vụ (DoS) (Stellarix, 2024; Incibe, 2024). Các vấn đề đạo đức phát sinh từ thiên vị mô hình AI, phân biệt đối xử trong dịch vụ tài chính và nguy cơ tạo “bản sao số giả” đòi hỏi cơ chế kiểm soát nghiêm ngặt (DigitalDefynd, 2025; Helbing và Sánchez-Vaquerizo, 2023). Niềm tin của khách hàng cũng bị ảnh hưởng bởi lo ngại về quyền kiểm soát dữ liệu cá nhân (Syrenis Cassie, 2024).

(ii) Phức tạp triển khai: Tích hợp, chi phí và khả năng mở rộng

Chi phí ban đầu cho công nghệ, hạ tầng và nhân lực chuyên môn là rào cản đáng kể (DigitalDefynd, 2025). Tích hợp DToC với hệ thống công nghệ thông tin kế thừa và kho dữ liệu phân mảnh đòi hỏi nỗ lực kỹ thuật lớn (Endava, 2025). Khả năng mở rộng hệ thống để xử lý hàng triệu DToC, đồng thời đảm bảo hiệu suất thời gian thực là thách thức kỹ thuật nghiêm trọng (DigitalDefynd, 2025). Thiếu tiêu chuẩn hóa trong định dạng dữ liệu, mô hình hóa và khả năng tương tác làm chậm quá trình phát triển (Munira và cộng sự, 2025).

(iii) Tuân thủ quy định và tính minh bạch

Bối cảnh pháp lý không ngừng phát triển, đặc biệt trong lĩnh vực AI, quyền riêng tư và dự đoán tài chính, đòi hỏi tổ chức phải linh hoạt thích ứng (Stellarix, 2024). Khoảng cách giữa tiến bộ công nghệ và quy định hiện hành buộc doanh nghiệp tự xây dựng nguyên tắc đạo đức nội bộ. Các chính sách rõ ràng về quyền sở hữu dữ liệu, bao gồm truy cập, sửa đổi và xóa thông tin, là yếu tố then chốt để duy trì niềm tin và tuân thủ (Bradley, 2024).

(iv) Độ chính xác mô hình và giảm thiểu rủi ro

Hiệu quả của DToC phụ thuộc vào độ bền vững của mô hình AI/ML, vốn nhạy cảm với chất lượng và tính đại diện của dữ liệu đầu vào. Dữ liệu lịch sử mang thiên kiến có thể dẫn đến dự đoán sai lệch, đặc biệt trong các quyết định nhạy cảm như cho vay (Munira và cộng sự, 2025). Tính minh bạch của mô hình “hộp đen” là thách thức, đòi hỏi cơ chế kiểm tra tính công bằng và khả năng giải thích (Munira và cộng sự, 2025). Duy trì DToC đòi hỏi cập nhật liên tục để phản ánh biến động hành vi khách hàng và thị trường, dẫn đến chi phí vận hành cao (DigitalDefynd, 2025).

5. Một số DToC điển hình trong ngành Ngân hàng

Sự phát triển của DToC và các công nghệ bản sao số liên quan đã chuyển từ lý thuyết sang thực tiễn thông qua các dự án đổi mới trong ngành dịch vụ tài chính. Các tổ chức tài chính hàng đầu đang tích hợp DToC như một công cụ chiến lược để tối ưu hóa quy trình, nâng cao trải nghiệm khách hàng và tăng cường khả năng chống chịu rủi ro. Dưới đây là phân tích chi tiết về một số trường hợp điển hình, phản ánh sự đa dạng trong cách tiếp cận và ứng dụng của DToC.

Citibank đã đi đầu trong việc kết hợp DToC với AI để tạo ra mô hình tương tác khách hàng sâu sắc hơn. Ngân hàng này sử dụng khung DToC để xây dựng hồ sơ hành vi khách hàng dựa trên dữ liệu thời gian thực, kết hợp với các thuật toán AI nhằm dự đoán nhu cầu và cá nhân hóa dịch vụ. Hệ thống AI của Citibank có thể phân tích xu hướng giao dịch, đánh giá mức độ rủi ro tín dụng và đề xuất sản phẩm phù hợp từng cá nhân, đồng thời cảnh báo sớm các hoạt động đáng ngờ để giảm thiểu gian lận (Resoinsights, 2025). Mô hình này không chỉ cải thiện trải nghiệm người dùng mà còn tối ưu hóa quy trình quản trị rủi ro, thể hiện tiềm năng của DToC trong việc kết nối dữ liệu và AI.

Trong lĩnh vực thanh toán, Matera đã triển khai giải pháp “Bản sao số cho thanh toán” như một giải pháp thay thế hiệu quả cho việc nâng cấp hệ thống ngân hàng lõi truyền thống. Giải pháp này hoạt động như một bản sao số hệ thống (system-level digital twin), cho phép mô phỏng và xử lý các giao dịch thời gian thực trên nền tảng hiện có, tránh được chi phí và rủi ro của việc thay thế toàn bộ hạ tầng. Nhờ đó, các ngân hàng có thể triển khai dịch vụ thanh toán hiện đại như chuyển tiền tức thời (real-time gross settlement) mà không làm gián đoạn hoạt động kinh doanh (BusinessWire, 2025). Đây là minh chứng cho việc ứng dụng bản sao số để giải quyết các hạn chế kỹ thuật của hệ thống công nghệ cũ, đã lỗi thời nhưng vẫn đang hoạt động (legacy system), đồng thời mở rộng khả năng đáp ứng yêu cầu thị trường.

Tại Bank of America, trợ lý ảo Erica đại diện cho một giao diện khách hàng thông minh (Intelligent Customer Interface) dựa trên xử lý ngôn ngữ tự nhiên (NLP) và ML. Erica không chỉ trả lời câu hỏi đơn giản mà còn học hỏi từ lịch sử tương tác để cung cấp lời khuyên tài chính cá nhân hóa, chẳng hạn như cảnh báo về chi tiêu vượt ngân sách hoặc gợi ý chiến lược tiết kiệm. Hệ thống sử dụng mô hình ML để phân tích văn bản phi cấu trúc và chuyển đổi thành hành động, đồng thời tích hợp với cơ sở dữ liệu nội bộ để đảm bảo độ chính xác (Be Shaping the Future, 2025). Sự thành công của Erica cho thấy vai trò của bản sao số như một cầu nối giữa dữ liệu khách hàng và trải nghiệm dịch vụ tự động hóa.

Visa Europe đã áp dụng bản sao số để xây dựng khả năng phục hồi mạng lưới thanh toán. Bằng cách mô phỏng các kịch bản khủng hoảng như sự cố ngừng hoạt động của Amazon Web Services (AWS) năm 2023, hệ thống bản sao số của Visa Europe cho phép kiểm tra tính ổn định của mạng lưới dưới điều kiện căng thẳng, từ đó tối ưu hóa kế hoạch ứng phó. Phương pháp tiếp cận chủ động này đã giúp Visa giảm thời gian khắc phục sự cố xuống 40% và duy trì độ tin cậy trong các giao dịch xuyên biên giới (Be Shaping the Future, 2025). Đây là ví dụ điển hình về việc sử dụng bản sao số để nâng cao tính bền vững của hạ tầng tài chính.

Ngoài ra, các tổ chức như BMO đã tận dụng bản sao số để tối ưu hóa việc quản lý không gian văn phòng và hỗ trợ quá trình tích hợp sau sáp nhập. Trong thương vụ mua lại Bank of the West, BMO sử dụng bản sao số để mô phỏng luồng dữ liệu và quy trình vận hành, đảm bảo chuyển đổi mượt mà mà không ảnh hưởng đến dịch vụ khách hàng (Resoinsights, 2025). Điều này cho thấy phạm vi ứng dụng rộng rãi của bản sao số, từ quản lý tài sản vật lý đến chuyển đổi số doanh nghiệp.

Các trường hợp nêu trên cho thấy sự phân hóa rõ ràng trong cách tiếp cận bản sao số. Trong khi “Bản sao số cho thanh toán” của Matera tập trung vào hệ thống và quy trình, thì DToC tại Citibank hay Bank of America lại nhấn mạnh vào mô phỏng hành vi khách hàng. Xu hướng chung phản ánh sự tiến hóa từ các ứng dụng kỹ thuật đơn lẻ sang hệ sinh thái tích hợp, nơi các nhà cung cấp công nghệ chuyên biệt (như các công ty AI, nền tảng đám mây) và đơn vị tư vấn đóng vai trò trung tâm trong việc triển khai DToC quy mô lớn. Điều này đặt ra yêu cầu về hợp tác đa bên và chuẩn hóa giao diện dữ liệu để đảm bảo tính tương tác giữa các hệ thống.

Các tình huống điển hình trên khẳng định rằng, DToC không chỉ là xu hướng công nghệ mà còn là yếu tố chiến lược để ngân hàng thích ứng với kỷ nguyên số. Tuy nhiên, sự khác biệt về mục tiêu và phạm vi ứng dụng giữa các tổ chức cho thấy cần có định nghĩa rõ ràng về DToC, tránh nhầm lẫn với các dạng bản sao số khác. Trong bối cảnh đó, việc phát triển các khung đánh giá hiệu quả và tiêu chuẩn hóa quy trình triển khai sẽ là bước đi then chốt để mở rộng ứng dụng DToC trong tương lai.

6. Kết luận

Sự xuất hiện của DToC đánh dấu bước chuyển đổi căn bản trong ngành Ngân hàng, từ mô hình quản lý khách hàng phản ứng sang chiến lược chủ động dựa trên dự đoán và tương tác cá nhân hóa sâu. Bằng cách xây dựng các mô hình ảo động, DToC cho phép ngân hàng mô phỏng hành vi, dự báo nhu cầu và phân tích động lực đằng sau quyết định tài chính của từng cá nhân. Giá trị cốt lõi của DToC nằm ở khả năng siêu cá nhân hóa dịch vụ, thúc đẩy lòng trung thành và tối ưu hóa giá trị vòng đời khách hàng, đồng thời nâng cao hiệu quả hoạt động, quản lý rủi ro và đổi mới sản phẩm.

Tuy nhiên, việc triển khai DToC đối mặt với thách thức đa chiều, từ quản trị dữ liệu (quyền riêng tư, bảo mật, thiên vị) đến rào cản kỹ thuật (tích hợp hệ thống kế thừa, chi phí, nhu cầu nhân tài). Bối cảnh pháp lý không ngừng phát triển đòi hỏi sự linh hoạt và tuân thủ nghiêm ngặt. Dù vậy, các tổ chức tiên phong như DBS, BMO và ứng dụng trợ lý AI “Erica” đã chứng minh tiềm năng thực tế của DToC, trong khi bài học từ lĩnh vực bán lẻ, y tế và logistics cung cấp góc nhìn đa ngành để tối ưu hóa mô hình.

Tương lai của DToC hứa hẹn sự hội tụ với công nghệ mới nổi như metaverse, Blockchain và AI tạo sinh, mở rộng khả năng tương tác và bảo mật. Để thành công, ngân hàng cần kết hợp đầu tư công nghệ với chiến lược dữ liệu toàn diện, phát triển nguồn nhân lực chất lượng cao, xây dựng niềm tin thông qua minh bạch và đạo đức. DToC không chỉ là công cụ đổi mới mà còn là chìa khóa định hình tương lai ngân hàng thông minh, nơi dịch vụ cá nhân hóa và dự đoán trở thành tiêu chuẩn, giúp các tổ chức tiên phong dẫn dắt kỷ nguyên mới của ngành tài chính - ngân hàng.

Tài liệu tham khảo:

1. Accenture (2025). Accenture Acquires Digital Twin Technology for Banks to Enhance Core Modernization Capabilities. Accenture. https://newsroom.accenture.com/news/2025/accenture-acquires-digital-twin-technology-for-banks-to-enhance-core-modernization-capabilities

2. Be Shaping the Future (2025). The Rise of AI-Powered Digital Twins in Financial Services. Be Shaping the Future. https://www.beshapingthefuture.co.uk/insights/the-rise-of-ai-powered-digital-twins-in-financial-services/

3. Bradley (2024). Avoiding growing pains in the development and use of digital twins. Bradley. https://www.bradley.com/insights/publications/2024/08/avoiding-growing-pains-in-the-development-and-use-of-digital-twins

4. BusinessWire (2025). Matera Publishes New Whitepaper on Leveraging Digital Twin Technology to Supercharge Legacy Core Systems. BusinessWire. https://www.businesswire.com/news/home/20250227350541/en/Matera-Publishes-New-Whitepaper-on-Leveraging-Digital-Twin-Technology-to-Supercharge-Legacy-Core-Systems

5. Chowdhury, S. (2024). Precision banking: the “digital twin” advantage. Chowdhury, 116(5), 24-25. https://bankingjournal.aba.com/2024/08/precision-banking-the-digital-twin-advantage/

6. Deloitte (2023). Digital Twins and the Digital Thread change the game by integrating the physical and digital worlds. Deloitte. https://www.deloitte.com/ch/en/services/consulting/perspectives/digital-twins-and-the-digital-thread-change-the-game.html

7. Delve AI. (2025). Digital Twin of a Customer: How It Can Help You Plus What Is It. Delve AI. https://www.delve.ai/blog/digital-twin-of-a-customer

8. Digital Transactions (2025). How Digital Twins Unlock Innovation. Digital Transactions https://www.digitaltransactions.net/magazine_articles/how-digital-twins-unlock-innovation/

9. Endava (2025). Doubling Down on Legacy: Digital Twins in Banking. Endava. https://www.endava.com/insights/articles/doubling-down-on-legacy-digital-twins-in-banking

10. FinXTech (2025). Future-Proofing Your Core With the Digital Twin Approach. FinXTech. https://finxtech.com/future-proofing-your-core-with-the-digital-twin-approach/

11. Galaksiya. (2024). Twinize: Digital Twin Technology in Banking. Galaksiya https://www.galaksiya.com/articles/twinize-digital-twin-technology-in-banking

12. Helbing, D., & Sánchez-Vaquerizo, J. A. (2023). Digital twins: Potentials, ethical issues and limitations. In Handbook on the politics and governance of Big Data and Artificial Intelligence (pp. 64-104). Edward Elgar Publishing. https://doi.org/10.4337/9781800887374.00013

13. HGS CX. (2025). Creating a Digital Twin of Your Customer: The Future of Predictive Marketing. HGS CX. https://hgs.cx/blog/creating-a-digital-twin-of-your-customer-the-future-of-predictive-marketing/

14. IBM (2025). What is a digital twin?. IBM. https://www.ibm.com/think/topics/what-is-a-digital-twin

15. Incibe (2024). Cybersecurity challenges of digital twins: threats and security measures. Incibe. https://www.incibe.es/en/incibe-cert/blog/cybersecurity-challenges-digital-twins-threats-and-security-measures

16. Mihai, S., Yaqoob, M., Hung, D. V., Davis, W., Towakel, P., Raza, M., ... & Nguyen, H. X. (2022). Digital twins: A survey on enabling technologies, challenges, trends and future prospects. IEEE Communications Surveys & Tutorials, 24(4), 2255-2291. https://doi.org/10.1109/COMST.2022.3208773

17. Munira, M. S. K., Juthi, S., & Begum, A. (2025). Artificial Intelligence in Financial Customer Relationship Management: A Systematic Review of AI-Driven Strategies in Banking and Fintech. American Journal of Advanced Technology and Engineering Solutions, 1(01), 20-40. https://orcid.org/0009-0006-4739-1717

18. Resoinsights. (2025). Leveraging Digital Twin Technology to Reshape the Customer Experience. Resoinsights. https://www.resoinsights.com/insight/reshaping-the-customer-experience-with-digital-twin-tech/

19. RTInsights (2023). Another Avenue for Digital Twins: Behavioral Modeling for Banks. RTInsights. https://www.rtinsights.com/another-avenue-for-digital-twins-behavioral-modeling-for-banks/

20. Stellarix (2024). Digital Twin Technology for Banking and FinTech. Stellarix. https://stellarix.com/insights/blogs/digital-twin-technology-for-banking-and-fintech/

21. Sun Technologies (2025). Top 4 Use Cases of Digital Twins in Banking and an Upcoming Financial Services Metaverse. Sun Technologies. https://www.suntechnologies.com/blogs/top-4-use-cases-of-digital-twins-traditional-banking-and-an-upcoming-financial-services-metaverse/

22. Syrenis Cassie (2024). The future of customer experience: Digital Twins explained. Syrenis Cassie. https://syrenis.com/resources/blog/future-of-customer-experience-digital-twins-explained/

23. VentureDive (2024). Exploring the Potential of Digital Twins in Financial Services. VentureDive. https://www.venturedive.com/insights/blogs/digital-twin-financial-services

24. Yan, X., Li, Y., Nie, F., & Li, R. (2025). Bank Customer Segmentation and Marketing Strategies Based on Improved DBSCAN Algorithm. Applied Sciences, 15(6), 3138. https://doi.org/10.3390/app15063138

Tin bài khác

Ứng dụng phân tích dữ liệu và học máy nhằm nâng cao hiệu quả tuân thủ chống rửa tiền trong ngân hàng

Thành công trong chuyển đổi số ngành Ngân hàng năm 2025 - Nền tảng cho phát triển an toàn, bền vững hệ thống tài chính

Mở rộng hệ sinh thái số - Gia tăng tiện ích, bảo vệ quyền lợi hợp pháp của khách hàng

Doanh nghiệp đổi mới sáng tạo và khả năng tiếp cận tín dụng trong bối cảnh chuyển đổi số

Xu hướng hình thành các quỹ thị trường tiền mã hóa

Ứng dụng công nghệ Blockchain trong hoạt động ngân hàng: Nghiên cứu tình huống và bằng chứng thực nghiệm

Hoạt động thanh toán không dùng tiền mặt vượt nhiều mục tiêu đề ra

Quản trị rủi ro đứt gãy chuỗi cung ứng xăng dầu tại Việt Nam trước biến động địa chính trị toàn cầu

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách