Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Tóm tắt: Trong bối cảnh tăng trưởng Mỹ hạ nhiệt, việc làm khu vực tư nhân yếu đi và cú sốc thuế quan làm méo mó dữ liệu giá ngắn hạn, khả năng Fed hạ lãi suất trong cuộc họp ngày 29 - 30/7/2025 đang được giới đầu tư phân tích kỹ. Tuy nhiên, khác với các tiếng gọi chính trị đòi nới lỏng mạnh, Fed khẳng định quyết định sẽ dựa trên dữ liệu, đó là lạm phát lõi, rủi ro việc làm và khoảng cách so với mức trung tính. Cắt lãi suất ngay hay chờ thêm? Với những nhà đầu tư, trọng tâm vẫn là dữ liệu thị trường. Bài viết phân tích tổng quan dữ liệu được coi là những “lý do khách quan” liên quan đến việc ra quyết định lãi suất của Fed, đồng thời, nêu một số khuyến nghị chính sách.

Từ khóa: Lãi suất, dữ liệu, thị trường, tăng trưởng, Fed.

THE FEDERAL RESERVE AT A CROSSROADS ON INTEREST RATE DECISIONS

Abstract: Amid cooling U.S. growth, weakening private sector employment, and tariff shocks distorting short-term price data, investors are closely analyzing the likelihood of the Federal Reserve (Fed) cutting interest rates at its July 29 - 30, 2025 meeting. However, unlike political calls for aggressive easing, the Fed has emphasized that its decision will be data-dependent - focusing on core inflation, employment risks, and the gap from the neutral rate. Cut rates now or wait? For investors, market data remains the central concern. This article provides an overview of the data considered “objective reasons” relating to the Fed’s rate decisions, simultaneously, proposing several policy recommendations.

Keywords: Interest rate, data, market, growth, Fed.

Cú sốc thuế quan và phản ứng chính sách

Nhà đầu tư đang trong trạng thái ngóng chờ cuộc họp tháng 7/2025 của Fed với sự lưỡng lự nhất định khi dữ liệu tăng trưởng và lao động đang chậm lại, trong khi chỉ số giá tiêu dùng bị méo mó bởi các vòng tăng thuế. Bên cạnh đó, những lời kêu gọi nới lỏng từ một số phía đã làm nhiễu thêm thông tin. Định giá hợp đồng tương lai quỹ liên bang cho thấy xác suất cắt giảm lãi suất ngay trong tháng 7/2025 vẫn thấp nhưng đang tăng dần, trong khi thị trường nghiêng về khả năng nới lỏng ở các cuộc họp tiếp theo. Ngay trong nội bộ Fed, một số quan chức như Thống đốc Christopher Waller tỏ ra ủng hộ khả năng giảm nhẹ lãi suất mang tính phòng ngừa, trong khi nhiều người khác muốn chờ thêm dữ liệu lạm phát. Để định vị chính xác, cần phân tách tín hiệu dữ liệu thật sự khỏi các yếu tố gây nhiễu.

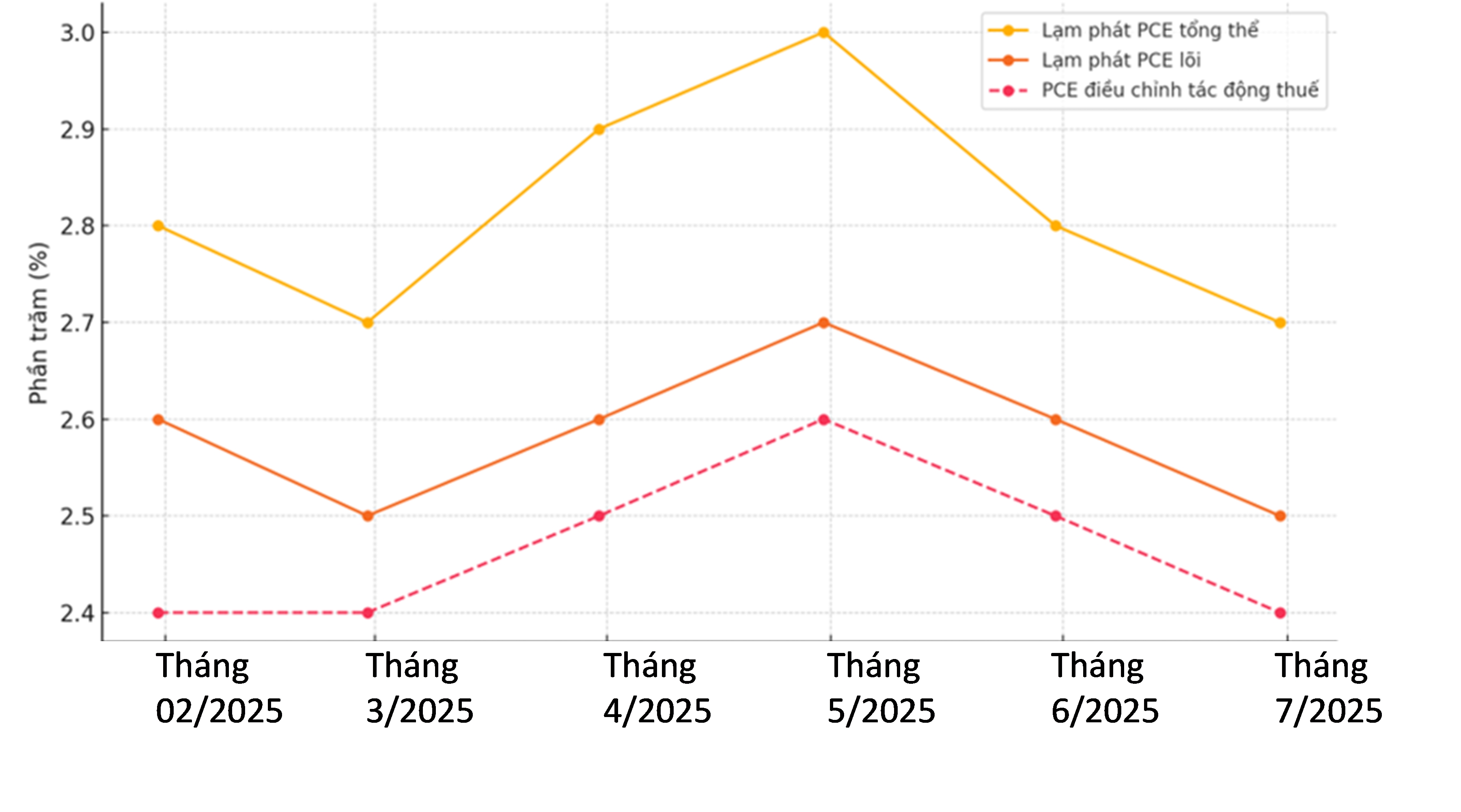

Các vòng nâng thuế từ đầu năm, đặc biệt với hàng hóa Trung Quốc và một số mặt hàng liên quan đến đàm phán với EU đã khiến tỉ lệ thuế hiệu dụng cao hơn đáng kể so với đầu năm 2025. Hoạt động nhập khẩu được đẩy sớm hơn khi áp dụng thuế quan chính thức (front-running) gây biến động số liệu GDP và giá hàng hóa đầu năm, trong khi nhiều nhà bán lẻ điều chỉnh tồn kho để giảm tác động. Nghiên cứu của Hội đồng Thống đốc Fed cho thấy các đợt thuế tháng 2 - 3/2025 chỉ làm giá hàng hóa lõi PCE1 (Personal Consumption Expenditures Price Index) tăng khoảng 0,3 điểm phần trăm, tương đương 0,1 điểm phần trăm đối với chỉ số lõi PCE chung. Khảo sát kỳ vọng lạm phát doanh nghiệp của Fed chi nhánh Atlanta chỉ ra doanh nghiệp trung bình có thể chuyển khoảng một nửa chi phí mà không ảnh hưởng đến phía cầu, trong khi CFO Survey2 cho thấy phần còn lại được hấp thụ vào biên lợi nhuận hoặc tái cấu trúc chuỗi cung ứng. Ở cấp vùng, khảo sát của Fed chi nhánh New York (NY Fed) ghi nhận chỉ một phần ba nhà sản xuất và gần một nửa doanh nghiệp dịch vụ chuyển được toàn bộ chi phí thuế, còn lại chủ yếu chỉ chuyển một phần, phù hợp với quan sát từ bán lẻ, đó là, giá các mặt hàng chịu thuế cao tăng mạnh, trong khi nhóm thiết yếu tăng chậm. Trong bối cảnh kỳ vọng lạm phát ổn định, lương tăng chậm và cầu tiêu dùng yếu, thuế hiện giống như cú sốc một lần lên mặt bằng giá hơn là nguồn lạm phát kéo dài. Nếu tác động thuế dừng ở mức làm thay đổi giá một lần, chính sách tiền tệ có thể “mềm mỏng” thay vì phản ứng quá mạnh, mở ra khả năng cắt lãi suất khi lạm phát lõi có điều chỉnh theo tác động thuế quan tiến gần mục tiêu 2%.

Biểu đồ 1: Lạm phát PCE và ước tính điều chỉnh tác động thuế

|

| Nguồn: BEA, Hội đồng Thống đốc Fed, NY Fed |

Tăng trưởng chậm và “dư địa” lập trường chính sách hẹp

Tăng trưởng kinh tế Mỹ đang chậm lại rõ rệt, chuyển từ trạng thái “hạ cánh mềm” sang giai đoạn hạ nhiệt kéo dài. Theo ước tính của Cục Phân tích kinh tế (Bureau of Economic Analysis - BEA) thuộc Bộ Thương mại Hoa Kỳ, GDP thực trong quý I/2025 giảm 0,5% theo tốc độ năm đã điều chỉnh mùa vụ (SAAR - Seasonally Adjusted Annual Rate), sau khi tăng 2,4% trong quý IV/2024. Dữ liệu theo dõi từ GDPNow của Fed chi nhánh Atlanta ngày 18/7/2025 cho thấy tăng trưởng quý II ở mức 2,4% SAAR.

Tính chung nửa đầu năm 2025, GDP chỉ tăng trung bình khoảng 1%, thấp hơn nhiều so với mức 2,8% của nửa cuối năm 2024 và dưới ngưỡng tăng trưởng tiềm năng dài hạn khoảng 1,8% theo Bản tóm tắt dự báo kinh tế do Fed công bố hàng quý (SEP) tháng 6/2025. Doanh nghiệp đẩy mạnh nhập khẩu trước khi thuế mới có hiệu lực, khiến số liệu quý I/2025 giảm bất thường, sau đó quý II/2025 bật tăng nhẹ; tuy nhiên, xu hướng tăng trưởng cơ bản vẫn yếu.

Tiêu dùng, động lực chính chiếm 2/3 GDP, cũng đang chững lại do thu nhập khả dụng thực chịu áp lực giá nhập khẩu và tâm lý bất ổn. Doanh số bán lẻ biến động giảm, theo Beige Book3 tháng 7/2025 ghi nhận sức mua yếu đi, ngoại trừ dịch vụ du lịch và một số dịch vụ y tế.

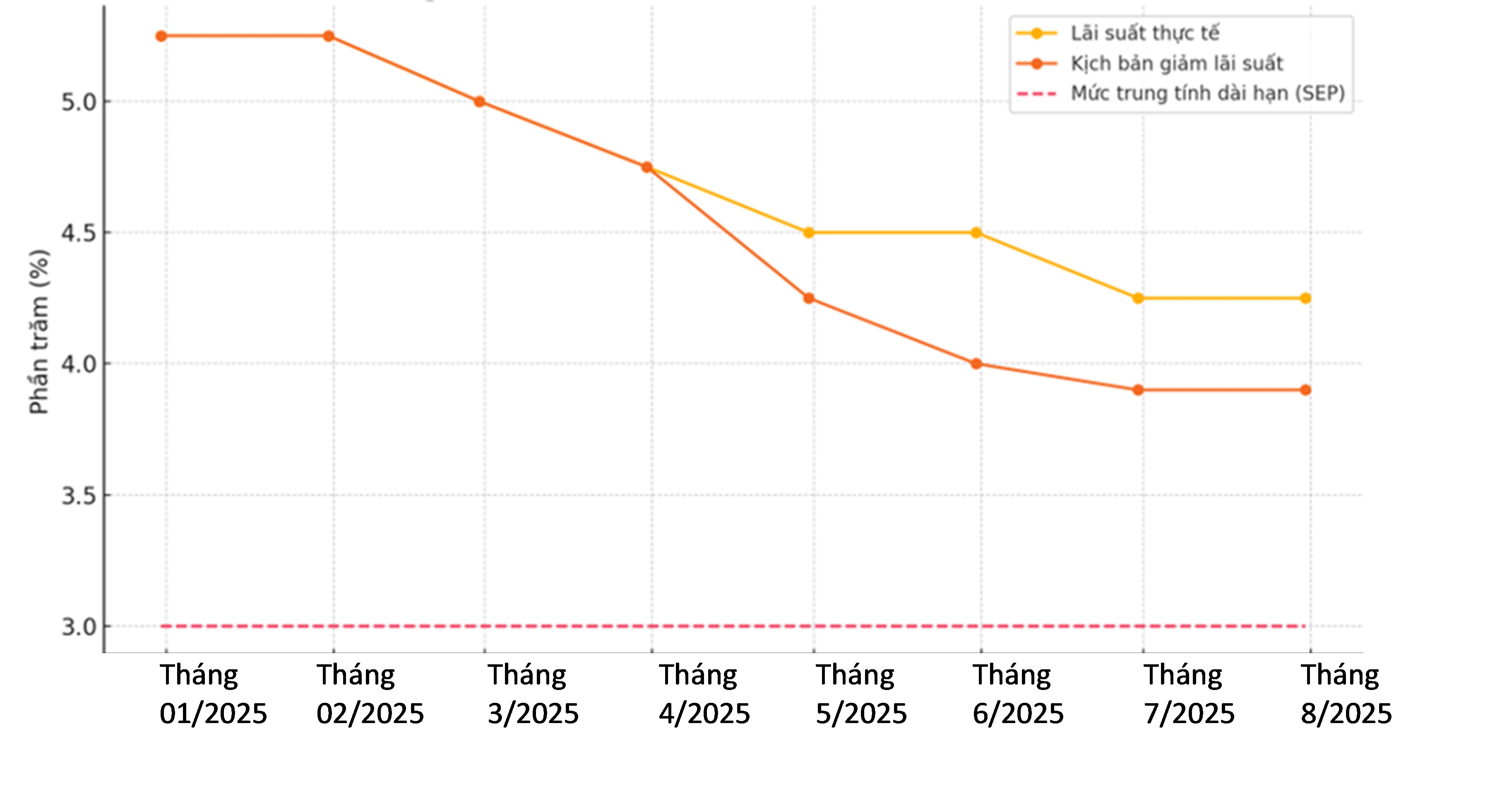

Mục tiêu lãi suất quỹ liên bang trong khoảng 4,25% - 4,50% đã giữ nguyên từ đầu năm 2025. Theo SEP (tháng 6/2025) cho thấy, mức trung vị dự kiến cuối năm 2025 là 3,9%, trong khi mức trung tính dài hạn khoảng 3,0%. Điều này đồng nghĩa chính sách hiện cao hơn mức trung tính 125 -150 điểm cơ bản. Với tăng trưởng chỉ quanh 1% và lạm phát lõi gần mục tiêu, lập trường hiện mang tính hạn chế thực sự, đặc biệt khi lãi suất thực ngắn hạn vẫn dương.

Vì vậy, có quan điểm cho rằng nên cắt giảm lãi suất sớm để giảm bớt mức độ thắt chặt. Một đợt giảm 25 điểm cơ bản trong tháng 7/2025 sẽ đưa chính sách tiến gần hơn trạng thái trung tính và duy trì sự linh hoạt, nghĩa là nếu lạm phát kéo dài có thể tạm dừng, còn nếu tăng trưởng xấu đi có thể tiếp tục giảm.

Biểu đồ 2: Lãi suất quỹ liên bang so với mức trung tính dài hạn

|

| Nguồn: FOMC, SEP tháng 6/2025, CME FedWatch |

Tình hình thị trường lao động

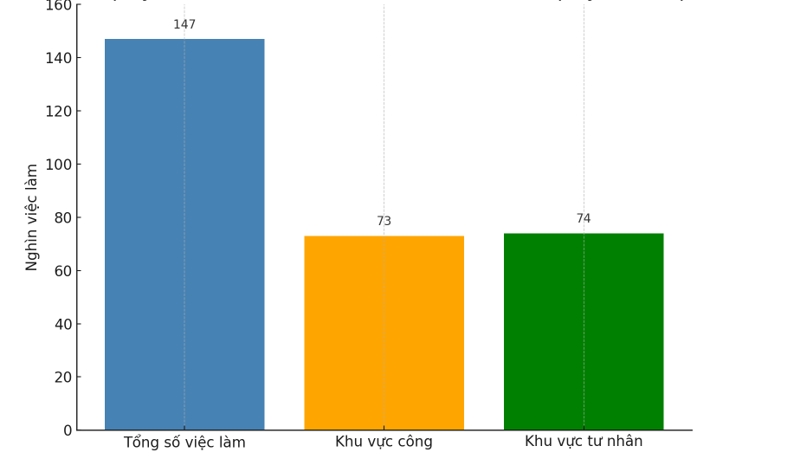

Dữ liệu thị trường lao động tháng 6/2025 vẫn cho thấy bức tranh tương đối ổn định ở bề nổi. Theo báo cáo của Cục Thống kê lao động Mỹ (Bureau of Labor Statistics - BLS), tổng số việc làm phi nông nghiệp tăng 147 nghìn lao động, tỉ lệ thất nghiệp duy trì ở mức 4,1%, trong khi lương bình quân tăng 3,7% so với cùng kỳ năm 2024. Bên cạnh đó, báo cáo cũng cho thấy, không xảy ra tình trạng các công ty sa thải nhân công hàng loạt.

Tuy nhiên, khi xem xét chi tiết, những tín hiệu đáng lo xuất hiện. Khu vực công đóng góp 73 nghìn việc làm, trong khi khu vực tư nhân chỉ tăng 74 nghìn - thấp hơn rõ xu hướng năm 2024. Thời gian làm việc bình quân cũng giảm và nhiều ngành nghề cho thấy tình trạng ít biến động.

Khảo sát doanh nghiệp phản ánh cầu lao động “nguội dần”. Theo Beige Book ngày 16/7/2025 ghi nhận nhu cầu tuyển dụng giảm hoặc đi ngang tại đa số khu vực. Doanh nghiệp thận trọng bổ sung nhân sự mới, chủ yếu giữ chân nhân viên hiện có do thiếu hụt kinh nghiệm sau đại dịch, nhưng hạn chế tuyển thêm. Tỉ lệ vị trí tuyển dụng tương đối ổn định song tốc độ tuyển giảm, đây là mô hình thường xuất hiện trước khi sa thải tăng.

Nhóm lao động mới tốt nghiệp cũng ghi nhận dấu hiệu yếu. Fed chi nhánh New York báo cáo tỉ lệ thất nghiệp của cử nhân trong độ tuổi 22 - 27 lên 5,8% trong quý I/2025, mức cao nhất kể từ năm 2021. Trong khi đó, tốc độ tuyển mới nhóm trong độ tuổi 20 - 24 dự kiến thấp hơn 16% so với năm 2024 và thấp hơn 44% so với năm 2022. Đây là nhóm lao động nhạy cảm có tính chu kỳ; suy yếu ở đây thường báo hiệu đà giảm tốc tuyển dụng chung.

Nhiều nhận định cho rằng, khi cầu lao động yếu đi từ các nhóm nhạy cảm, tăng lương chậm lại dù thất nghiệp toàn nền chưa tăng mạnh. Điều này giảm nguy cơ lạm phát do lương nhưng làm tăng rủi ro thất nghiệp bật mạnh nếu doanh nghiệp đồng loạt cắt giảm. Do đó, nhiều quan điểm cho rằng, chính sách nên đi trước để tránh cú sốc phi tuyến tính.

Biểu đồ 3: Tăng việc làm trong tháng 6/2025

|

| Nguồn: BLS Employment Situation 6/2025; ADP National Employment Report 6/2025 |

Quan điểm điều hành “dựa trên dữ liệu” và tính độc lập của Fed

Áp lực chính trị trong năm 2025 gia tăng đáng kể khi Nhà Trắng và một số nhóm vận động tài khóa kêu gọi Fed hạ lãi suất nhanh và mạnh nhằm hỗ trợ tăng trưởng kinh tế trong bối cảnh GDP có dấu hiệu chậm lại và thị trường lao động xuất hiện tín hiệu suy yếu. Một số ý kiến trong Quốc hội Mỹ cũng cho rằng chính sách tiền tệ hiện đang quá “thắt chặt”, gây sức ép lên chi phí vay của hộ gia đình và doanh nghiệp. Tuy nhiên, Fed tiếp tục nhấn mạnh tính độc lập của mình trong việc hoạch định chính sách, khẳng định mọi quyết định đều dựa trên dữ liệu kinh tế và mục tiêu kép, đó là tối đa hóa việc làm và ổn định giá.

Điển hình, trong buổi điều trần ngày 24/6/2025 trước Quốc hội, Chủ tịch Jerome Powell tái khẳng định rằng, Fed không đưa ra bình luận về chính sách thuế hay các động thái tài khóa và chỉ tập trung đánh giá dữ liệu thực tế để đạt được hai mục tiêu cơ bản nêu trên. Cùng quan điểm, Thống đốc Christopher Waller ngày 17/7/2025 nhấn mạnh đề xuất giảm lãi suất 25 điểm cơ bản của ông là kết quả phân tích khách quan từ các số liệu GDP, lạm phát và thị trường lao động, hoàn toàn không bị chi phối bởi yếu tố chính trị. Ngoài ra, Raphael Bostic (Chủ tịch Fed chi nhánh Atlanta) ngày 16/7/2025 cho rằng, việc cắt giảm lãi suất cần thêm bằng chứng thuyết phục từ dữ liệu. Trong khi đó, John Williams (Chủ tịch Fed chi nhánh New York) khẳng định Fed đang theo dõi toàn diện các biến động, kể cả tác động giá từ thuế, để đảm bảo đánh giá đúng mức áp lực lạm phát. Các phát biểu này cho thấy, Fed kiên định duy trì tính độc lập và dữ liệu vẫn là nền tảng chính cho mọi quyết định chính sách.

“Phòng ngừa” hay chờ thêm - đâu là rủi ro lớn hơn?

Ba trụ cột dữ liệu (gồm lạm phát, thị trường lao động và thị trường tài chính - tài sản) đang hội tụ thành một bài toán quản trị rủi ro điển hình với Fed.

Thứ nhất, các vòng tăng thuế từ đầu năm 2025 chủ yếu đẩy mức giá lên một lần thay vì tạo áp lực lạm phát kéo dài, vì tỉ lệ truyền sang người tiêu dùng đến nay có vẻ hạn chế và kỳ vọng lạm phát dài hạn vẫn ổn định. Khi điều chỉnh các chỉ số giá để loại phần thuế, lạm phát lõi nhìn chung vẫn quanh vùng mục tiêu 2%, giảm áp lực phải duy trì lập trường quá thắt chặt.

Thứ hai, tăng trưởng đã giảm bớt. Theo ước tính của BEA cho thấy GDP quý I/2025 giảm sau quý IV/2024 tăng, theo dõi quý II/2025 chỉ phục hồi kỹ thuật; trung bình nửa đầu năm 2025 vào khoảng 1%, thấp hơn nhiều nửa cuối năm 2024 và dưới ước tính tăng trưởng tiềm năng trong SEP. Tiêu dùng, động cơ chính của GDP, cũng giảm tốc khi thu nhập thực bị bào mòn bởi giá nhập khẩu.

Thứ ba, thị trường lao động tương đối yếu. Cụ thể là, tăng việc làm chủ yếu nhờ khu vực công, trong khi ở khu vực tư nhân chậm lại. Theo khảo sát của Fed tại một số khu vực cho thấy, doanh nghiệp giữ người nhưng hạn chế tuyển thêm, tỉ lệ thất nghiệp của nhóm cử nhân mới ra trường tăng. Đây thường là tín hiệu sớm trước đợt suy yếu rộng hơn.

Dù vậy, Fed có lý do để chờ thêm. Đó là tác động cuối cùng của thuế vẫn chưa rõ. Nếu thuế tăng mạnh, kỳ vọng lạm phát có thể tăng lên, buộc Fed phải thận trọng. Việc cắt lãi suất “phòng ngừa” 25 điểm cơ bản trong tháng 7/2025 sẽ giúp giảm bớt mức thắt chặt mà không ràng buộc các bước tiếp theo; ngược lại, chờ đến khi dữ liệu rõ ràng hơn sẽ giảm nguy cơ phải đảo ngược nếu lạm phát quay đầu tăng. Điểm quan trọng là Fed luôn nhấn mạnh quyết định dựa trên dữ liệu, không theo sức ép chính trị. Vì thế, kết quả trong tháng 7/2025 sẽ phản ánh sự cân bằng rủi ro trong dữ liệu hơn là tác động từ bên ngoài.

Một số khuyến nghị

Trước quan điểm điều hành và động thái hạ lãi suất của Fed, tác giả xin nêu một số khuyến nghị sau:

Một là, người dân và nhà đầu tư cá nhân cần thận trọng với kỳ vọng lợi suất giảm quá nhanh. Nên đa dạng hóa danh mục tài sản, đặc biệt chú ý đến trái phiếu kỳ hạn dài và các sản phẩm phòng ngừa rủi ro lạm phát (như TIPS), nhưng không nên chạy theo tâm lý đám đông để tránh “đu đỉnh” cổ phiếu khi chính sách vẫn chưa rõ ràng.

Hai là, doanh nghiệp nên tận dụng giai đoạn lãi suất có thể giảm để cơ cấu lại nợ, chốt các khoản vay dài hạn với chi phí vốn hợp lý. Đồng thời, nên thận trọng trong mở rộng đầu tư, tập trung quản trị dòng tiền và dự phòng rủi ro trong trường hợp Fed giảm chậm hơn kỳ vọng hoặc lạm phát quay trở lại.

Ba là, ngân hàng thương mại cần chủ động điều chỉnh cơ cấu kỳ hạn và lãi suất huy động cho phù hợp với kịch bản lợi suất giảm. Nên tăng cường kiểm soát chất lượng tín dụng và chuẩn bị kịch bản thanh khoản khi chênh lệch lãi suất USD với các đồng tiền khác thu hẹp.

Bốn là, các ngân hàng trung ương cần theo dõi sát động thái của Fed để cân đối chính sách nội địa, tránh “bị động” với biến động dòng vốn và tỉ giá. Trong bối cảnh USD có thể suy yếu, các nước mới nổi nên tận dụng cơ hội thu hút dòng vốn ngoại nhưng vẫn duy trì chính sách tỉ giá linh hoạt để tránh cú sốc thương mại.

Năm là, toàn thị trường nên coi quyết định của Fed chỉ là một phần của bức tranh kinh tế toàn cầu. Rủi ro thương mại, thuế quan và địa chính trị vẫn hiện hữu, do đó chiến lược phòng ngừa và kịch bản dự phòng là yếu tố then chốt để duy trì ổn định.

1Chỉ số PCE (Personal Consumption Expenditures Price Index) là một thước đo lạm phát do Cục Phân tích Kinh tế Mỹ (BEA) công bố, phản ánh mức thay đổi trung bình về giá của hàng hóa và dịch vụ mà người tiêu dùng Mỹ mua. PCE là chỉ số được Fed ưu tiên theo dõi khi đặt mục tiêu lạm phát 2%, bởi nó được đánh giá là bao quát và chính xác hơn so với CPI (Chỉ số giá tiêu dùng).

2CFO Survey (The CFO Survey) là khảo sát định kỳ hằng quý nhằm thu thập quan điểm từ các giám đốc tài chính (CFOs) và lãnh đạo tài chính tại các doanh nghiệp Mỹ, từ công ty nhỏ đến Tập đoàn Fortune 500.

3Beige Book là báo cáo khảo sát kinh tế khu vực do Fed công bố 8 lần mỗi năm. Báo cáo này tổng hợp thông tin định tính về tình hình kinh tế, lao động, tiêu dùng và giá cả từ 12 khu vực của các Ngân hàng Dự trữ Liên bang.

Tài liệu tham khảo:

1. Christopher J. Waller (2025), The Effects of Tariffs on the Three I's: Inflation, Inflation Persistence, and Inflation Expectations. Speech delivered at: Structural Shifts and Monetary Policy, 2025 Bank of Korea International Conference, Bank of Korea, Seoul, South Korea, June.

2. Edward Nelson (2025), A Look Back at “Look Through”, Finance and Economics Discussion Series 2025 - 037.

3. Alberto Cavallo, Paola Llamas, and Franco Vazquez (2025), Tracking the Short-Run Price Impact of U.S. Tariffs (PDF). Working paper (Cambridge, Mass: HBS Pricing Lab, July).

4. Christopher J. Waller (2025), The Case for Cutting Now. https://www.federalreserve.gov/newsevents/speech/waller20250717a.htm

Tin bài khác

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát

Khung pháp lý áp dụng phương pháp xếp hạng nội bộ khi thực hiện chuẩn mực an toàn vốn: Thông lệ quốc tế và kinh nghiệm cho Việt Nam

Ảnh hưởng của minh bạch thông tin đến mức độ chủ động vay vốn của doanh nghiệp

Phòng, chống rửa tiền trong giao dịch tài sản mã hóa: Kinh nghiệm quốc tế và khuyến nghị đối với Việt Nam

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Kinh tế Việt Nam: Những thành tựu giai đoạn 2021 - 2025 và định hướng phát triển trong kỷ nguyên mới

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới