Các yếu tố ảnh hưởng đến việc lựa chọn dịch vụ ngân hàng số của khách hàng cá nhân trên địa bàn thành phố Hồ Chí Minh

Tóm tắt: Phát triển hệ thống ngân hàng số tại Việt Nam trong bối cảnh trí tuệ nhân tạo đang dần thay thế những nghiệp vụ truyền thống trong lĩnh vực tài chính - ngân hàng đang là xu thế tất yếu. Trên cơ sở nhìn nhận, đánh giá, về sự phát triển của ngân hàng số trên toàn thế giới, đồng thời, khảo sát, phân tích xu thế phát triển của ngân hàng số ở Việt Nam, bài viết đề xuất các hàm ý quản trị nhằm gia tăng sự lựa chọn dịch vụ ngân hàng số của khách hàng cá nhân trên địa bàn Thành phố Hồ Chí Minh góp phần thúc đẩy sự phát triển của ngân hàng số tại Việt Nam trong thời gian tới.

Từ khóa: Dịch vụ, ngân hàng số, khách hàng cá nhân, Thành phố Hồ Chí Minh.

FACTORS AFFECTING THE INDIVIDUAL CUSTOMER’S CHOICE OF THE DIGITAL BANKING SERVICES IN HO CHI MINH CITY

Abstract: The development of digital banking systems in Vietnam, in the context of artificial intelligence gradually replacing traditional operations in the banking and finance sector, is an inevitable trend. Based on the evaluation and analysis of the development of digital banking worldwide, as well as the survey and analysis of the development trend of digital banking in Vietnam, this article proposes management implications to increase the choice of digital banking services among individual customers in Ho Chi Minh City, contributing to the promotion of digital banking development in Vietnam in the near future.

Keywords: Services, digital banking, individual customers, Ho Chi Minh City.

1. Đặt vấn đề

Ngày nay, công nghệ số đã và đang dần thay đổi cơ bản hình thức cung ứng các dịch vụ tài chính - ngân hàng. Theo đó, sự phát triển của dịch vụ ngân hàng dựa trên nền tảng công nghệ số có thể giúp các ngân hàng đổi mới toàn diện từ quy trình cung cấp sản phẩm, dịch vụ, đổi mới hệ thống kênh phân phối, mở rộng danh mục sản phẩm, cung cấp dịch vụ cho một phạm vi khách hàng rộng lớn hơn với chi phí thấp hơn. Trong những năm vừa qua, hệ thống ngân hàng thương mại (NHTM) Việt Nam đã và đang nỗ lực đổi mới, số hóa các mảng hoạt động để có thể thích nghi với những thay đổi, đồng thời, đứng vững dưới áp lực cạnh tranh và làn sóng số hóa ngân hàng.

Thống kê của Statista cũng chỉ ra rằng, Việt Nam nằm trong top 5 quốc gia có nhiều người sở hữu tài sản số nhất thế giới trong năm 2021 (Cấn Văn Lực và cộng sự, 2023). Những con số này cho thấy, Việt Nam là một thị trường tiềm năng cho sự phát triển của ngân hàng số. Ngân hàng số hiện nay cũng không còn là khái niệm lạ lẫm với nhiều người sử dụng dịch vụ ngân hàng tại Việt Nam trong giai đoạn Cách mạng công nghiệp lần thứ tư.

Ngân hàng được đánh giá là một trong những ngành, nghề có tốc độ chuyển đổi số nhanh, hiệu quả với những nỗ lực không ngừng của toàn hệ thống nhằm hướng đến mục tiêu tối đa hóa thanh toán không dùng tiền mặt và an toàn trong giao dịch trực tuyến. Để đạt được những mục tiêu trên, việc phát triển ngân hàng số là một bước tiến tất yếu trong hoạt động ngành Ngân hàng hiện nay.

2. Cơ sở lý thuyết và mô hình nghiên cứu

Dịch vụ là một hoạt động nhằm để trao đổi sản phẩm mang tính vô hình, có thể gắn liền hoặc không gắn liền với sản phẩm vật chất (Kotler và Keller, 2009). Dịch vụ là tạo ra giá trị nhằm thỏa mãn nhu cầu khách hàng bằng những hành vi hoặc cách thức thực hiện một công việc (Zeithaml và Britner, 2008).

Chất lượng dịch vụ là những mức độ của dịch vụ có thể đáp ứng nhu cầu, mong đợi của khách hàng và thỏa mãn nhu cầu của họ (Edvardsson và cộng sự, 1994; Lewis và Mitchell, 1990). Chất lượng dịch vụ nên được xem như thái độ của khách hàng đối với dịch vụ (Cronin và Taylor, 1992). Như vậy, chất lượng dịch vụ chính là những gì mà khách hàng cảm nhận và đánh giá chứ không phải là những gì mà những nhà cung cấp dịch vụ công bố.

Theo Pappu Rajan và Saranya (2018), ngân hàng số là thuật ngữ chỉ việc cung ứng dịch vụ dựa trên sự hỗ trợ của công nghệ kỹ thuật số, ứng dụng di động và mạng Internet trong một cuộc chuyển đổi mang tính cách mạng, qua đó mang lại những tính năng mới cho trải nghiệm khách hàng, không bị giới hạn bởi thời gian và không gian giao dịch. Việc cung ứng dịch vụ ngân hàng số có tốc độ nhanh hơn dịch vụ truyền thống.

Krishna, Kulin và Trivedi (2019) chỉ ra rằng, ngân hàng số là ngân hàng thực hiện thông qua nền tảng kỹ thuật số, loại bỏ các thủ tục giấy tờ như séc, phiếu thanh toán, bản thảo... Điều này có nghĩa là tất cả các dịch vụ của ngân hàng đều luôn có sẵn và được thực hiện hoàn toàn trên nền tảng trực tuyến. Ngân hàng số mang lại trải nghiệm cho khách hàng một cách thoải mái khi được tự do truy cập, thực hiện tất cả các dịch vụ ngân hàng 24/7 hoàn toàn thông qua thiết bị di động và công nghệ, không phải đến chi nhánh ngân hàng.

Sarma (2017) cho rằng, ngân hàng số là việc số hóa toàn bộ hoạt động và dịch vụ ngân hàng, thực hiện giao dịch không cần phải đến chi nhánh mà hoàn toàn qua ứng dụng ngân hàng số. Dịch vụ ngân hàng số đòi hỏi ứng dụng công nghệ cao và sự đổi mới trong cung ứng dịch vụ với các chiến lược di động, kỹ thuật số, trí tuệ nhân tạo, Blockchain (Anh, NT, 2021).

Ngân hàng số không chỉ đơn thuần là việc số hóa hoạt động của người dùng, mà còn bao gồm việc áp dụng công nghệ vào toàn bộ các khía cạnh của hoạt động ngân hàng, bao gồm: Quản lý rủi ro, nguồn vốn, phát triển sản phẩm và nhiều khía cạnh khác. Ngân hàng số đòi hỏi sự đổi mới liên tục trong các lĩnh vực, như: Chiến lược di động, trí tuệ nhân tạo, thanh toán, quản lý rủi ro, dữ liệu, Blockchain và các công nghệ mới mẻ khác. Ngân hàng số là một bước phát triển cao hơn, tích hợp nhiều hơn các yếu tố công nghệ và dịch vụ, mang lại trải nghiệm toàn diện và thuận lợi hơn cho người dùng trong việc quản lý tài chính và sử dụng dịch vụ ngân hàng tại các NHTM hiện nay.

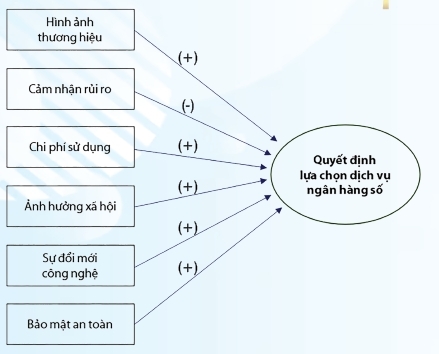

2.1. Các giả thuyết nghiên cứu

Sự đổi mới công nghệ: Nghiên cứu và phát triển (R&D) về công nghệ đổi mới và quản lý công nghệ là một biến số đã tác động đến việc sử dụng công nghệ trong nhiều ngành, trong đó có lĩnh vực tài chính, ngân hàng. Tiến hành chuyển giao công nghệ và cải thiện năng suất của tổ chức, Griffith và Redding (2004) đã nhấn mạnh tầm quan trọng của R&D. Hơn nữa, Apergis và cộng sự, (2008) đưa ra bằng chứng về mối liên hệ giữa năng suất lao động, đổi mới và chuyển giao công nghệ, nêu bật tầm quan trọng của chuyển giao công nghệ trong việc nâng cao năng suất lao động ở các doanh nghiệp sản xuất. Lưu và cộng sự (2020) cũng đề cập đến tác động của quản lý công nghệ đối với đổi mới sản phẩm, nêu bật sự đóng góp của năng lực công nghệ đối với hiệu quả đổi mới sản phẩm.

Giả thuyết H1: Sự đổi mới công nghệ có tác động cùng chiều (+) đến quyết định lựa chọn dịch vụ ngân hàng số của khách hàng đối với các NHTM cổ phần (NHTMCP) tại Thành phố Hồ Chí Minh.

Ảnh hưởng xã hội: Một yếu tố quan trọng quyết định cách mọi người ra quyết định là điều kiện xã hội. Ảnh hưởng xã hội là yếu tố tác động đến quyết định, hành vi của con người chẳng hạn như vị trí kinh tế - xã hội, bất bình đẳng xã hội... Hơn nữa, ảnh hưởng của các yếu tố xã hội đến quyết định, hành vi là khác nhau, điều này nhấn mạnh qua tính chất phức tạp và đa dạng của các yếu tố quyết định này (Barbalat và Franck, 2020). Nhân tố “Ảnh hưởng xã hội” là một nhân tố tác động tích cực đối với quyết định sử dụng dịch vụ ngân hàng số của khách hàng.

Giả thuyết H2: Ảnh hưởng xã hội có tác động cùng chiều (+) đến quyết định lựa chọn dịch vụ ngân hàng số đối với các NHTMCP tại Thành phố Hồ Chí Minh.

Chi phí sử dụng: Theo Zeithaml (1988), giá cả là những gì người tiêu dùng bỏ ra để có được sản phẩm hay dịch vụ. Chi phí sử dụng như sự cân bằng giữa nhận thức của người tiêu dùng về lợi ích mà ứng dụng mang lại và chi phí tiền tệ mà họ phải bỏ ra để sử dụng chúng (Venkatesh và cộng sự, 2012). Điều này đồng nghĩa với việc khi lợi ích mà họ nhận được tương xứng với mức chi phí mà họ phải trả, họ sẽ dễ dàng chấp nhận quyết định sử dụng.

Chi phí sử dụng là một trong những yếu tố gây khó khăn cho khách hàng khi muốn thay đổi nhà cung cấp dịch vụ. Rào cản này bao gồm mối quan hệ hiện tại với khách hàng, chi phí chuyển đổi cao và sự hấp dẫn của các giải pháp thay thế. Nếu nhà cung cấp hiện tại được xem là sự lựa chọn tốt nhất so với các lựa chọn thay thế khác, điều này sẽ tạo động lực tích cực để khách hàng tiếp tục sử dụng dịch vụ của họ.

Theo Mishra (2014), cảm nhận của khách hàng về chi phí sử dụng dịch vụ ảnh hưởng mạnh đến việc tiếp tục sử dụng dịch vụ ngân hàng số. Chi phí là một trong những yếu tố chính ảnh hưởng đến việc người tiêu dùng chấp nhận đổi mới. Khi họ sử dụng công nghệ mới, công nghệ đó phải có chi phí hợp lý so với các giải pháp thay thế. Nếu không, việc chấp nhận công nghệ mới có thể không khả thi theo quan điểm của người tiêu dùng (Awara và Anyadighibe, 2014).

Giả thuyết H3: Chi phí sử dụng có tác động cùng chiều (+) đến quyết định lựa chọn dịch vụ ngân hàng số của khách hàng đối với các NHTMCP tại Thành phố Hồ Chí Minh.

Bảo mật an toàn: Là bảo đảm mọi thông tin của khách hàng luôn được bảo mật và an toàn. Bảo mật thông tin và bảo mật an toàn về cơ bản được hình thành bởi nhiều nguyên tắc. Một số nghiên cứu (Veiga và Eloff, 2010; Haufe và cộng sự, 2022) đã trình bày các nguyên tắc để phân tích đầu tư bảo mật, đánh giá văn hóa bảo mật thông tin và xây dựng hệ thống quản lý bảo mật. Những tiêu chuẩn trên nhấn mạnh tầm quan trọng của việc kết hợp quy trình bảo mật với các tiêu chuẩn được chấp nhận (Poningsih và Lubis, 2022; Tsohou và cộng sự, 2010; Sugianto, 2019).

Giả thuyết H4: Bảo mật an toàn có tác động cùng chiều (+) đến quyết định lựa chọn dịch vụ ngân hàng số của khách hàng đối với các NHTMCP tại Thành phố Hồ Chí Minh.

Cảm nhận rủi ro: Sự phát triển của các lý thuyết cảm nhận rủi ro trong hành vi tiêu dùng bắt đầu vào những năm 1960. Cox (1967) cho rằng, cảm nhận rủi ro là một hàm của sự không chắc chắn và hậu quả không đáp ứng được mục tiêu của nó, sự cắt giảm rủi ro có thể thực hiện bằng cách gia tăng sự chắc chắn hoặc giảm hậu quả.

Theo Yeung và Morris (2001), các nhà nghiên cứu trước đây thường tập trung vào việc xác định rủi ro và cảm nhận rủi ro trong bối cảnh những hậu quả có thể gây hại cho người tiêu dùng. Họ cho rằng, hành vi của người tiêu dùng có khả năng bị ảnh hưởng bởi các phán đoán chủ quan về nguy cơ liên quan đến những hậu quả rủi ro của sản phẩm. Cảm nhận rủi ro ảnh hưởng mạnh mẽ đến quyết định mua do người tiêu dùng có khuynh hướng tránh sai lầm khi lựa chọn sản phẩm hơn là tối đa hóa lợi ích tiêu dùng.

Thái độ lo lắng hay không chắc chắn mà người tiêu dùng nhận thấy có thể ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng số. Yếu tố rủi ro ảnh hưởng tiêu cực đến quyết định sử dụng dịch vụ của khách hàng tiềm năng (Chan và Lu, 2004; Kim và cộng sự, 2008; Vankatesk và cộng sự, 2003).

Giả thuyết H5: Cảm nhận rủi có tác động ngược chiều (-) đến quyết định lựa chọn dịch vụ ngân hàng số đối với các NHTMCP tại Thành phố Hồ Chí Minh.

Hình ảnh thương hiệu của ngân hàng sẽ được cấu thành bởi nhiều yếu tố liên quan đến cấu trúc và hoạt động, danh tiếng và nhân sự, xây dựng và quảng bá thương hiệu của ngân hàng đó.

Lapierre (1998) khẳng định rằng, danh tiếng và sự tin cậy là hai thành phần chính đo lường hình ảnh của ngân hàng.

Các thành phần cơ bản cấu thành hình ảnh của ngân hàng bao gồm: Dịch vụ mà ngân hàng cung cấp, khả năng tiếp cận sản phẩm, dịch vụ, uy tín của ngân hàng trên thị trường trong, ngoài nước, mạng lưới chi nhánh và nhân sự (Pina và cộng sự, 2009).

Một thái độ tích cực đối với một thương hiệu của khách hàng có thể làm tăng cơ hội sử dụng thương hiệu đó của họ (Kotler và Keller, 2008).

Trong kinh doanh ngân hàng, cũng như tất cả các thương hiệu khác, cốt lõi của thương hiệu là niềm tin nơi khách hàng (Gamble và cộng sự, 2005).

Cảm nhận về thương hiệu sẽ bao gồm hai thành phần là sự tin tưởng vào thương hiệu ngân hàng và thái độ đối với thương hiệu của khách hàng.

Các ngân hàng không thể quản lý trực tiếp hình ảnh thương hiệu của mình, mặc dù họ có thể thay đổi những thuộc tính đồng hành thương hiệu hiện tại qua việc xây dựng và giao tiếp bằng một bản sắc hấp dẫn (Karaosmanoglu và Melewar, 2006). Vì thế, hình ảnh của một ngân hàng có thể được hiểu theo cách mà ngân hàng đó đã giao tiếp với khách hàng bằng bản sắc của mình.

Hình ảnh của ngân hàng đóng vai trò rất quan trọng trong việc khách hàng chấp nhận sử dụng dịch vụ của ngân hàng (Poon, 2008). Nếu ngân hàng có uy tín tốt sẽ có tác động tích cực đến việc chấp nhận sử dụng dịch vụ ngân hàng số

Giả thuyết H6: Hình ảnh thương hiệu có tác động cùng chiều (+) đến quyết định lựa chọn dịch vụ ngân hàng số của khách hàng đối với các NHTMCP tại Thành phố Hồ Chí Minh.

2.2. Mô hình nghiên cứu đề xuất

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Kết quả nghiên cứu của tác giả |

2.3. Phương pháp nghiên cứu

Bài viết áp dụng cả phương pháp nghiên cứu định tính và nghiên cứu định lượng: Phương pháp nghiên cứu định tính được áp dụng để điều chỉnh và hoàn thiện bảng câu hỏi khảo sát; Phương pháp nghiên cứu định lượng được áp dụng để tiến hành đánh giá toàn diện các thang đo và xác định độ tin cậy của các biến đo lường thông qua việc sử dụng hệ số Cronbach's Alpha và mức độ đánh giá (hệ số tải). Sau đó, quy trình phân tích nhân tố được sử dụng để tiến hành phân tích nhân tố khám phá (EFA)

Cách thức thu thập số liệu: Số liệu được thu thập từ tháng 8/2024 đến tháng 10/2024 thông qua hình thức Google form, giúp tác giả dễ dàng tiếp cận và thu thập thông tin đa dạng từ đối tượng khách hàng. Theo Hair và cộng sự (2016), số phiếu tối thiểu cần đạt là N = 5*m (m số biến quan sát trong mô hình), N = 5*32 = 160 phiếu. Tác giả gửi phiếu hỏi tới những người có sử dụng dịch vụ ngân hàng số trên địa bàn Thành phố Hồ Chí Minh. Kết thúc quá trình thu thập, tổng số phiếu thu được là 621 phiếu, sau khi sàng lọc dữ liệu còn 508 phiếu đủ điều kiện để đưa vào phân tích.

3. Kết quả nghiên cứu

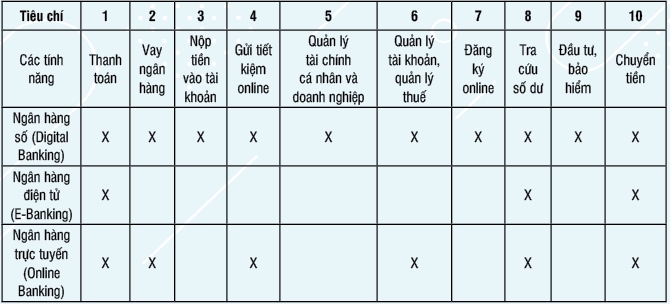

Tiong (2020) cho rằng, dịch vụ ngân hàng số là mô hình hoạt động kinh doanh hiện đại trên cơ sở số hóa tất cả các hoạt động ngân hàng, khác với ngân hàng điện tử chỉ là một dịch vụ bổ sung vào dịch vụ ngân hàng truyền thống.

Anh, NT (2021) cho rằng, dịch vụ ngân hàng số rất dễ nhầm lẫn với dịch vụ ngân hàng điện tử (E-Banking). Theo đó, ngân hàng số là việc thực hiện toàn bộ hoạt động cung ứng dịch vụ và giao dịch với khách hàng thông qua các ứng dụng công nghệ... Trong khi đó, dịch vụ ngân hàng điện tử là một dạng sản phẩm bổ sung của ngân hàng, có sự ứng dụng công nghệ, Internet nhưng đều xuất phát từ các dịch vụ truyền thống, cách thức cung ứng dịch vụ về cơ bản vẫn mang tính chất của một ngân hàng truyền thống.

Kiểm định Cronbach’s Alpha

Bảng 1: Những tính năng khác nhau giữa các loại hình ngân hàng

|

| Nguồn: Kết quả tổng hợp của tác giả |

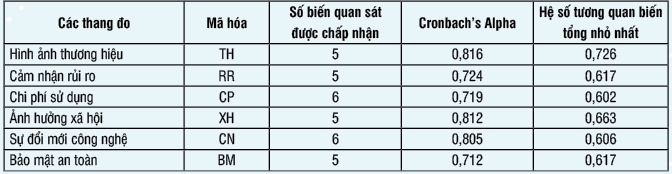

Kết quả đánh giá độ tin cậy hệ số Cronbach’s Alpha các thành phần của thang đo đều > 0,6 (thể hiện tại Bảng 1) và không có biến đo lường nào có hệ số tương quan biến tổng < 0,3. Như vậy, 32 biến quan sát tiếp tục được đưa vào thực hiện EFA. (Bảng 2)

Bảng 2: Kết quả kiểm định Cronbach’s Alpha của các biến độc lập

|

| Nguồn: Kết quả xử lý số liệu điều tra |

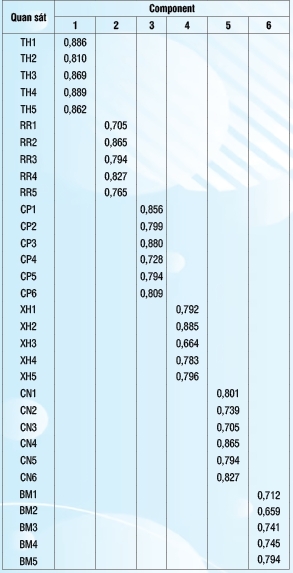

Kết quả EFA

Kết quả EFA cho các biến độc lập:

Phương pháp trích nhân tố Principal Component Analysis và phép quay Varimax được sử dụng.

+ Kết quả EFA cho thấy, tổng phương sai trích là 77,842% (>50%) điều đó thể hiện 6 nhân tố được trích ra có thể giải thích được 77,84% sự biến thiên của dữ liệu. Dó đó, mô hình xây dựng là phù hợp.

+ Hệ số KMO đạt 0,699 cho thấy phân tích EFA phù hợp với dữ liệu (0,5 ≤ KMO ≤ 1). Thống kê Chi - Square của kiểm định Bartlett's đạt 20.430,786 với mức ý nghĩa Sig. = 0,000 cho thấy các biến quan sát có tương quan với nhau xét trên phạm vi tổng thể.

+ Hệ số tải nhân tố dao động từ 0,659 đến 0,889 (đều > 0,5), không có biến nào có hệ số tải cao đồng thời trên hai nhân tố, như vậy, các thang đo đều đạt giá trị hội tụ. Các biến quan sát có hệ số tải đều đạt yêu cầu.

+ Điểm dừng khi trích các nhân tố tại nhân tố thứ 6 với Eigenvalue là 1,060>1 cho thấy kết quả phân tích nhân tố là phù hợp.

Kết quả EFA cho biến phụ thuộc (với 3 biến quan sát):

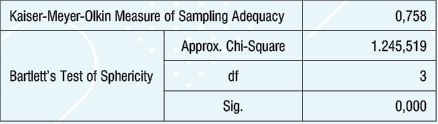

Kết quả kiểm định Bartlett’s cho thấy các biến trong tổng thể có mối tương quan với nhau (Sig. = 0,000 < 0,05) hệ số KMO = 0,758, chứng tỏ phân tích nhân tố là thích hợp. Tổng phương sai trích = 70,89% > 50%, hệ số Eigenvalue là 2,127 > 1.

Kết quả EFA cho biến phụ thuộc:

Bảng 3: Ma trận xoay các nhân tố

|

| Nguồn: Kết quả xử lý số liệu điều tra |

Có thể thấy, hệ số KMO là 0,758 > 0,5 nên giá trị nhân tố là phù hợp. Thống kê Chi - Square của kiểm định Bartlett's đạt 1.245,519, với mức ý nghĩa Sig. = 0,000 nhỏ hơn 0,05 nên phân tích này có ý nghĩa. Với 3 biến quan sát đo lường cho khái niệm nghiên cứu, sau khi phân tích được rút trích thành 1 nhân tố tại giá trị Eigenvalue = 1,563 với tổng phương sai trích khi phân tích nhân tố là 78,659% lớn hơn 50% cho thấy nhân tố này lấy được 78,659% phương sai của ba biến quan sát nên mô hình EFA là phù hợp. Ngoài ra, hệ số tải nhân tố đều lớn hơn 0,5 nên các thang đo đạt được giá trị hội tụ.

Bảng 4: Kiểm định KMO và Bartlett’s Test của biến phụ thuộc

|

| Nguồn: Kết quả phân tích số liệu điều tra |

Như vậy, sau khi phân tích EFA cho thấy, các biến độc lập và biến phụ thuộc trong mô hình đều đạt giá trị hội tụ, giá trị phân biệt cần thiết và phù hợp để sử dụng cho bước phân tích hồi quy tiếp theo.

Phân tích hồi quy

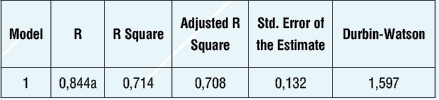

Kết quả hệ số kiểm định 1< Durbin-Watson = 1,597 < 3 nằm trong khoảng cho phép, có tương quan thuận. Như vậy, không có hiện tượng tự tương quan của các phần dư và mô hình nghiên cứu phù hợp với dữ liệu.

Bảng 5: Mô hình tóm tắt

|

| Nguồn: Kết quả xử lý số liệu điều tra |

Dựa vào Bảng 5 cho ta thấy giá trị R2 hiệu chỉnh là 0,708 nghĩa là 6 biến độc lập ảnh hưởng 70,80% sự thay đổi của biến phụ thuộc, còn lại 28,2% là do sai số ngẫu nhiên hoặc các yếu tố khác ngoài mô hình, chưa được đưa vào mô hình nghiên cứu.

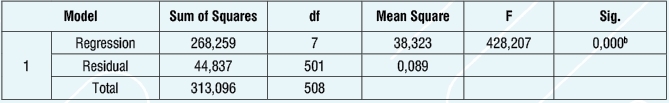

Bảng 6: Kiểm định phương sai ANOVAa

|

| Nguồn: Kết quả xử lý số liệu điều tra |

Kiểm định phương sai ANOVAa cho thấy giá trị Sig. của kiểm định F trong mô hình là 0,000 < 0,05 nhỏ hơn mức ý nghĩa, như vậy, mô hình hồi quy tuyến tính xây dựng phù hợp với tổng thể.

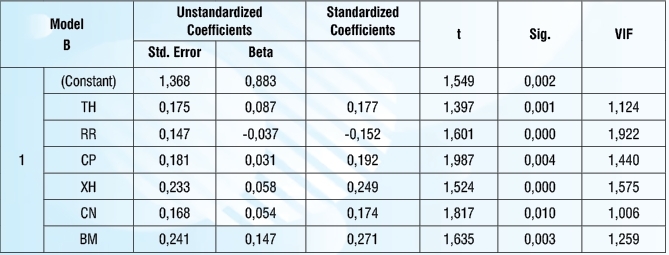

Bảng 7: Kết quả phân tích hệ số hồi quy

|

| Nguồn: Kết quả xử lý số liệu điều tra |

Kết quả tại Bảng 7 cho thấy, các thành phần có hệ số VIF < 2 (VIF<10, theo Hair và cộng sự, 2006) nên kết luận không có hiện tượng đa cộng tuyến giữa các biến độc lập trong mô hình. Hệ số Beta các thành phần đều khác 0, bảo đảm phù hợp với dấu kỳ vọng.

4. Kết luận và hàm ý quản trị

Sự đổi mới công nghệ: Ngân hàng cần tập trung vào công nghệ mới, điển hình là giải pháp định danh khách hàng tại hệ thống giao dịch tự động khi khách hàng thực hiện những giao dịch phức tạp, kết nối với giao dịch viên thông qua hệ thống giao dịch tự động, cập nhật những công nghệ mới, tuy nhiên, phải phù hợp với quy định của Ngân hàng Nhà nước Việt Nam (NHNN). Bên cạnh đó, ngân hàng cần xây dựng kế hoạch tích hợp những nền tảng công nghệ khác như nhận diện khuôn mặt, sinh trắc học, công nghệ trí tuệ nhân tạo... phù hợp với xu thế mới của thế giới. Ngân hàng cần tận dụng các tiến bộ công nghệ để nâng cao tính hữu ích trong dịch vụ. Tính hữu ích thể hiện tầm quan trọng của dịch vụ ngân hàng số, các tiện ích ấy kết hợp với tính dễ sử dụng thì quyết định sử dịch vụ ngân hàng số sẽ tăng lên đáng kể. Ngân hàng cần tích cực kết nối với bên thứ ba trong ứng dụng ngân hàng như trung gian thanh toán, nhà cung cấp dịch vụ, website thương mại điện tử... mang đến nhiều ưu đãi, tiện ích cho khách hàng.

Ảnh hưởng xã hội: Các ngân hàng có thể đưa ra những thông điệp truyền thông phù hợp thông qua hình ảnh của những người nổi tiếng, sự giới thiệu của cán bộ, nhân viên đang công tác trong ngân hàng hay thông qua các kênh truyền thông xã hội. Bên cạnh đó, có thể đưa vào giới thiệu xu thế này tại các trường đại học, đặc biệt đối với sinh viên trong lĩnh vực tài chính, ngân hàng tạo một hiệu ứng cho xã hội trong việc thay đổi hành vi giao dịch tại ngân hàng trong tương lai.

Bảo mật an toàn: (i) Ngân hàng cần tạo sự an tâm cho khách hàng khi sử dụng hệ thống giao dịch tự động bảo đảm những thông tin của khách hàng được thực hiện một cách an toàn tuyệt đối, không gặp những rắc rối khi giao dịch; (ii) Thực hiện bảo mật thông tin khách hàng theo đúng quy định của NHNN, đào tạo cho nhân viên xử lý, hỗ trợ khách hàng giao dịch tại hệ thống máy giao dịch tự động, bên cạnh đó, cần nâng cao, đa dạng về hình thức bảo mật khi giao dịch tại hệ thống giao dịch tự động; (iii) Tạo niềm tin tuyệt đối cho khách hàng khi thực hiện giao dịch tại hệ thống giao dịch tự động ở các NHTM thông qua đẩy mạnh đầu tư cơ sở hạ tầng, xây dựng nền tảng dữ liệu liên quan đến công nghệ số; (iv) Bảo mật thông tin trong giao dịch điện tử để bảo vệ lợi ích hợp pháp của người tiêu dùng: Các ngân hàng cần xây dựng những lớp bảo mật thông tin để bảo vệ khách hàng, nhưng đồng thời các dịch vụ cần dễ sử dụng để tránh gây phiền nhiễu cho khách hàng, ngoài ra, NHTM cần bảo đảm an toàn thông tin cá nhân và giao dịch của khách hàng bằng cách triển khai các biện pháp bảo mật tiên tiến, như: Mã hóa dữ liệu, xác thực hai lớp và giám sát liên tục để kịp thời phát hiện, ngăn chặn những mối đe dọa từ các hoạt động trái phép.

Chi phí sử dụng: Các NHTM xem xét miễn, giảm chi phí cho khách hàng như: Phí thông báo biến động số dư, phí duy trì sử dụng dịch vụ... khi sử dụng dịch vụ ngân hàng số, đồng thời, tăng cường hơn nữa hoạt động khuyến khích khách hàng gửi tiết kiệm online trên các ứng dụng, đẩy mạnh việc chuyển đổi số hướng đến cung cấp dịch vụ ngân hàng số hoạt động toàn diện, góp phần đáp ứng nhu cầu của khách hàng và sự phát triển của công nghệ ngân hàng, để làm giảm các chi phí không cần thiết trong hoạt động giao dịch đối với khách hàng. Bên cạnh đó, ngân hàng tăng cường liên kết với đối tác là doanh nghiệp cung cấp hàng hóa để thực hiện những hoạt động khuyến mãi khi thanh toán các đơn hàng đó, đồng thời, tích cực đàm phán và hợp tác sâu rộng với doanh nghiệp viễn thông để cung cấp những gói cước ưu đãi nhất cho khách hàng cá nhân có tài khoản thanh toán tại ngân hàng. Điều này không chỉ tạo động lực cho khách hàng sử dụng dịch vụ thường xuyên hơn mà còn đem lại sự hài lòng đối với khách hàng. Các ngân hàng cần giảm bớt rào cản và chi phí liên quan đến việc chuyển đổi từ những nhà cung cấp dịch vụ khác, đồng thời, cung cấp hỗ trợ và ưu đãi đặc biệt cho khách hàng muốn chuyển đổi để tạo điều kiện thuận lợi và khuyến khích sự chuyển đổi.

Hình ảnh thương hiệu: Các NHTM trên địa bàn Thành phố Hồ Chí Minh cần tăng cường hơn nữa hoạt động vì cộng đồng nhằm tạo ra sự kết nối sâu sắc hơn giữa khách hàng và ngân hàng. Bên cạnh đó, thông qua việc tài trợ cho các chương trình này để gia tăng việc nhận diện thương hiệu, hình ảnh của ngân hàng. Các NHTM cần tăng cường khả năng xử lý thông tin giao dịch để bảo đảm rằng, mọi giao dịch của khách hàng được thực hiện một cách dễ dàng và nhanh chóng nhằm tăng uy tín, hình ảnh của ngân hàng trong tâm trí khách hàng. Đồng thời, cải thiện trải nghiệm người dùng bằng cách tối ưu hóa giao diện ứng dụng và cung cấp hướng dẫn rõ ràng để giúp khách hàng sử dụng dịch vụ một cách dễ dàng hơn.

Cảm nhận rủi ro: Ngân hàng cần thực hiện tốt các giải pháp giảm thiểu rủi ro khi sử dụng dịch vụ ngân hàng số, qua đó, độ tin cậy của khách hàng sẽ được tăng lên, đồng nghĩa với việc cảm nhận rủi ro của khách hàng khi sử dụng dịch vụ ngân hàng số sẽ giảm đi. Hay nói cách khác, ngân hàng cần bảo đảm tất cả khách hàng thực hiện giao dịch đọc và hiểu rõ chính sách bảo mật của mình, khi khách hàng nhận thức rõ chính sách bảo mật của ngân hàng, cảm nhận của khách hàng về độ an toàn của dịch vụ ngân hàng điện tử sẽ tăng lên. Do đó, ngân hàng cần thường xuyên đưa ra các thông báo quan trọng thông qua tin nhắn đến số di động của khách hàng đã đăng ký sử dụng dịch vụ của ngân hàng chẳng hạn như: Gửi các thông tin qua tiện ích “tag thông báo” trên ứng dụng của ngân hàng; đăng thông tin trên website của ngân hàng nhằm khuyến cáo, hướng dẫn khách hàng thường xuyên cập nhật phiên bản cao hơn của ứng dụng để tăng độ bảo mật, bảo đảm an toàn dữ liệu khách hàng; khuyến nghị khách hàng hạn chế tối đa đăng nhập ứng dụng và thực hiện các giao dịch thông qua kết nối mạng Internet công cộng.

Các NHTM trên địa bàn Thành phố Hồ Chí Minh cần bảo đảm dịch vụ ngân hàng số đáp ứng đúng tiêu chuẩn chất lượng và uy tín, bằng cách cung cấp những giải pháp và dịch vụ được thiết kế để đáp ứng nhu cầu và mong muốn của khách hàng. Gia tăng tính an toàn đòi hỏi không chỉ các khuyến nghị từ phía ngân hàng mà còn cần khuyến nghị về hạ tầng công nghệ thông tin, pháp luật thương mại điện tử của cơ quan quản lý nhà nước, ý thức bảo mật trong quá trình sử dụng dịch vụ của chính khách hàng. Thông qua các phương tiện truyền thông, NHTM tích cực thông tin đến cho khách hàng hiểu về những lợi ích mang lại của ngân hàng số, để họ tiếp cận, tin tưởng sử dụng dịch vụ.

TÀI LIỆU THAM KHẢO:

1. Cấn Văn Lực và cộng sự (2023). Chuyển đổi số ngành Ngân hàng Việt Nam: Cơ hội, thực trạng và giải pháp. Truy cập tại: https://thitruongtaichinhtiente.vn/chuyen-doi-so-nganh-ngan-hang-viet-nam-co-hoi-thuc-trang-va-giai-phap-52299.html

2. Chris S. (2014). Digital banks: Strategies to launch or become a digital bank. Singapore: Marshall Cavendish International Asia Pte Ltd.

3. Griffith, R., Redding, S., & Reenen, J. V. (2004). “Mapping the two faces of R&D: Productivity growth in a panel of OECD industries.” Review of economics and statistics, 86(4), pages 883-895.

4. Apergis, N., Economidou, C., & Filippidis, I. (2008). “Innovation, technology transfer and labor productivity linkages: evidence from a panel of manufacturing industries.” Review of World Economics, 144, pages 491-508.

5. Barbalat, G., & Franck, N. (2020). “Ecological study of the association between mental illness with human development, income inequalities and unemployment across OECD countries”. BMJ open, 10(4), e035055.

6. Zeithaml, Valarie A (1988), Journal of marketing. “Consumer perceptions of price, quality, and value: a means-end model and synthesis of evidence.” Volume 52, issue3, pages 2-22.

7. Mishra, S., & Mohanty, P. (2014). Corporate governance as a value driver for firm performance: Evidence from India. Corporate Governance, 14(2), pages 265-280.

8. Zeithaml, V. A., Britner, M. J., & Gremler, D. D., (2008). Services Marketing Integrating customer focus across the firm (4th edition), McGraw-Hill, New York.

9. Kotler, P., Keller, K. L., Koshy, A., & Jha, M., (2009). Marketing Management- A South Asian Perspective (13th edition), Dorling Kindersley (India) Pvt. Ltd.

Tin bài khác

Thành công trong chuyển đổi số ngành Ngân hàng năm 2025 - Nền tảng cho phát triển an toàn, bền vững hệ thống tài chính

Mở rộng hệ sinh thái số - Gia tăng tiện ích, bảo vệ quyền lợi hợp pháp của khách hàng

Doanh nghiệp đổi mới sáng tạo và khả năng tiếp cận tín dụng trong bối cảnh chuyển đổi số

Xu hướng hình thành các quỹ thị trường tiền mã hóa

Ứng dụng công nghệ Blockchain trong hoạt động ngân hàng: Nghiên cứu tình huống và bằng chứng thực nghiệm

Hoạt động thanh toán không dùng tiền mặt vượt nhiều mục tiêu đề ra

Ứng dụng trí tuệ nhân tạo trong ngành Ngân hàng và những dự báo chiến lược cho tương lai

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách