Nền tảng số cho vay sinh viên: Cơ hội, thách thức và định hướng tương lai

Tóm tắt: Bài viết phân tích vai trò của các nền tảng số trong lĩnh vực cho vay sinh viên. Nghiên cứu cho thấy, các nền tảng này đang cách mạng hóa việc tiếp cận tín dụng bằng cách tích hợp các công nghệ đột phá như trí tuệ nhân tạo (AI), chuỗi khối (Blockchain) và dữ liệu thay thế để tối ưu hóa thẩm định rủi ro và thúc đẩy hòa nhập tài chính cho những người vay gặp khó khăn với hệ thống ngân hàng truyền thống. Tuy nhiên, sự phát triển nhanh chóng cũng đặt ra những thách thức lớn về mặt đạo đức và pháp lý như thiên vị thuật toán, rủi ro cho người vay và khoảng trống pháp lý. Bài viết nhấn mạnh tầm quan trọng của trình độ hiểu biết tài chính kỹ thuật số của người dùng và đề xuất các hướng nghiên cứu liên ngành trong tương lai nhằm xây dựng một hệ sinh thái cho vay sinh viên kỹ thuật số bền vững, công bằng và hiệu quả.

Từ khóa: AI, Blockchain, cho vay sinh viên, công nghệ tài chính (Fintech).

DIGITAL PLATFORMS IN STUDENT LENDING:

OPPORTUNITIES, CHALLENGES AND FUTURE DIRECTIONS

Abstract: This article examines the function of digital platforms in the domain of student loans. Analysis indicates that these platforms are transforming credit accessibility by incorporating innovative technologies such as artificial intelligence (AI), Blockchain, and alternative data to enhance risk evaluation and foster financial inclusion for borrowers who face challenges with the conventional banking system. Nevertheless, swift advancement presents considerable ethical and legal dilemmas, including algorithmic prejudice, borrower risks, and regulatory deficiencies. The article underscores the significance of consumers' digital financial literacy and suggests future multidisciplinary research avenues to establish a sustainable, egalitarian, and efficient digital student loan ecosystem.

Keywords: AI, Blockchain, student lending, financial technology (Fintech).

1. Giới thiệu

Giáo dục đại học từ lâu đã được công nhận là một trong những động lực cốt lõi cho sự phát triển kinh tế - xã hội và nâng cao năng lực cá nhân. Tuy nhiên, chi phí giáo dục ngày càng leo thang đã trở thành một rào cản lớn đối với nhiều sinh viên và gia đình trên toàn thế giới, khiến việc tiếp cận tín dụng giáo dục trở thành một nhu cầu cấp thiết. Các kênh cho vay truyền thống, chủ yếu là các ngân hàng thương mại, thường vận hành dựa trên các mô hình thẩm định rủi ro tín dụng cứng nhắc, đòi hỏi người vay phải có lịch sử tín dụng dày dặn và tài sản bảo đảm, tạo ra một khoảng trống lớn cho những sinh viên không đáp ứng đủ các tiêu chí này (Izang và cộng sự, 2024). Sự thiếu hụt các kênh tài chính linh hoạt đã và đang cản trở tiềm năng của một bộ phận không nhỏ thế hệ trẻ.

Trong bối cảnh đó, cuộc cách mạng công nghệ số, đặc biệt là sự phát triển của Fintech, đã mang đến một luồng sinh khí mới cho thị trường tín dụng. Các nền tảng cho vay kỹ thuật số, đặc biệt là các mô hình cho vay ngang hàng (P2P Lending), đã nổi lên như một giải pháp thay thế đầy hứa hẹn, kết nối trực tiếp người vay và người cho vay mà không cần thông qua các trung gian tài chính truyền thống (Basha và cộng sự, 2021; Yung và cộng sự, 2024). Các nền tảng này không chỉ đơn thuần là một kênh giao dịch, mà còn là một hệ sinh thái công nghệ phức tạp, tích hợp các công nghệ tiên tiến nhất để giải quyết những vấn đề cố hữu của ngành tài chính, như: Sử dụng dữ liệu lớn (Big Data), AI trong thẩm định tín dụng, ứng dụng Blockchain để tăng cường bảo mật và minh bạch, hay tích hợp thực tế ảo/tăng cường (VR/AR) để nâng cao trải nghiệm học tập và quản lý tài chính (Maalini và cộng sự, 2025; Yadav, 2025).

Tuy nhiên, sự phát triển nhanh chóng này cũng giống như con dao hai lưỡi. Một mặt, nó mở ra cánh cửa hòa nhập tài chính, mang lại hiệu quả và sự tiện lợi chưa từng có; mặt khác, tạo ra những rủi ro và thách thức mới. Các vấn đề về bảo mật dữ liệu cá nhân, sự thiên vị tiềm ẩn trong các thuật toán, nguy cơ người vay bị cuốn vào bẫy nợ nần do dễ dàng tiếp cận tín dụng, sự chậm trễ hoàn thiện khung pháp lý để theo kịp tốc độ phát triển công nghệ là những mối quan ngại sâu sắc (Wang và Overby, 2022; Opati, 2022). Do đó, việc phân tích một cách toàn diện, đa chiều về các nền tảng số trong cho vay sinh viên là rất cần thiết.

Bài viết đi sâu phân tích bốn khía cạnh chính: (i) Sự tích hợp của các công nghệ đột phá; (ii) Tác động kép lên hòa nhập tài chính và quản lý rủi ro; (iii) Các thách thức về đạo đức và khung pháp lý; (iv) Vai trò của người dùng và trình độ tài chính kỹ thuật số. Thông qua đó, bài viết phác thảo những khoảng trống trong nghiên cứu hiện tại và đề xuất các định hướng quan trọng cho tương lai nhằm góp phần xây dựng một hệ sinh thái tài chính giáo dục công bằng, minh bạch và bền vững.

2. Tổng quan lý thuyết và các nghiên cứu liên quan

Để hiểu rõ sự phức tạp của các nền tảng cho vay sinh viên kỹ thuật số, cần phải xây dựng một nền tảng lý thuyết vững chắc dựa trên sự giao thoa của nhiều lĩnh vực: Kinh tế học thông tin, khoa học máy tính, tài chính doanh nghiệp và luật học.

2.1. Nền tảng lý thuyết

Vấn đề cốt lõi trong mọi thị trường tín dụng là tình trạng bất đối xứng thông tin (information asymmetry), bao gồm lựa chọn đối nghịch (adverse selection) và rủi ro đạo đức (moral hazard). Lựa chọn đối nghịch xảy ra trước khi giao dịch diễn ra, khi người cho vay không thể phân biệt được người vay có rủi ro cao và người vay có rủi ro thấp. Rủi ro đạo đức xảy ra sau giao dịch, khi người cho vay không thể giám sát đầy đủ hành động của người vay. Các định chế tài chính truyền thống giải quyết vấn đề này thông qua các quy trình sàng lọc hồ sơ tín dụng, yêu cầu tài sản thế chấp và giám sát chặt chẽ. Tuy nhiên, các quy trình này thường tốn kém và hiệu quả thấp, đặc biệt với các khoản vay nhỏ như cho vay sinh viên (Izang và cộng sự, 2024).

Các nền tảng kỹ thuật số, đặc biệt là nền tảng P2P Lending ra đời để giải quyết vấn đề này bằng cách tận dụng công nghệ để giảm thiểu bất đối xứng thông tin. Chúng sử dụng một lượng lớn dữ liệu cả truyền thống và phi truyền thống (alternative data) để xây dựng các mô hình chấm điểm tín dụng phức tạp hơn (Lu và cộng sự, 2019). Các nghiên cứu cho thấy việc sử dụng dữ liệu từ dấu chân kỹ thuật số, hành vi sử dụng điện thoại di động, hay thậm chí dữ liệu từ mạng xã hội có thể cải thiện đáng kể độ chính xác của các mô hình dự báo rủi ro vỡ nợ, qua đó giúp các nền tảng phục vụ được cả những đối tượng “dưới chuẩn” của ngân hàng (Hlongwane và cộng sự, 2024; McCanless, 2023).

Bên cạnh đó, hoạt động của các nền tảng số chịu sự chi phối mạnh mẽ của hiệu ứng mạng lưới. Giá trị của một nền tảng tăng lên khi số lượng người dùng (cả người vay và người cho vay) tăng lên. Một nền tảng có nhiều người cho vay sẽ thu hút nhiều người vay hơn và ngược lại. Đây là đặc điểm của thị trường hai phía (Xie và cộng sự, 2021). Hiệu ứng này có thể dẫn đến sự tập trung thị trường, nơi một vài nền tảng lớn chiếm lĩnh thị trường, tạo ra cả lợi ích (chi phí thấp hơn cho người dùng) và rủi ro (giảm cạnh tranh) (Ko và Shen, 2021). Chính sách định giá của các nền tảng thường phản ánh đặc điểm này, chẳng hạn như trợ cấp cho một phía (thường là người vay) để thu hút người dùng và tính phí phía còn lại (người cho vay) (Chan, 2021).

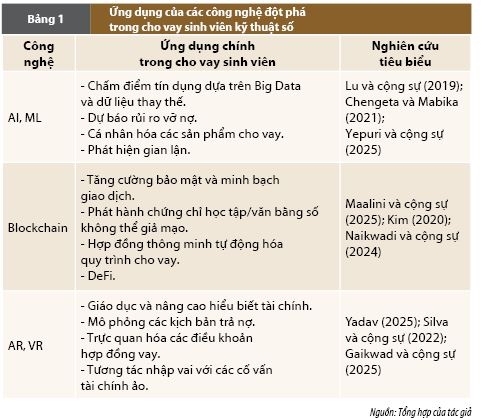

2.2. Các công nghệ trụ cột và ứng dụng

Sự thành công của các nền tảng cho vay sinh viên kỹ thuật số phụ thuộc vào việc tích hợp và khai thác hiệu quả các công nghệ đột phá.

AI và học máy (ML) là trung tâm của quá trình đổi mới. Các mô hình ML, từ hồi quy logistic truyền thống đến các thuật toán phức tạp hơn như rừng ngẫu nhiên (Random Forest), XGBoost, và mạng nơ-ron sâu (Deep Learning), được sử dụng để phân tích các bộ dữ liệu khổng lồ và xác định các mẫu rủi ro tinh vi (Yepuri và cộng sự, 2025; Chen, D., Ye, J., và Ye, W., 2023). Nhiều nghiên cứu so sánh cho thấy các mô hình ML tiên tiến thường vượt trội hơn mô hình thống kê truyền thống trong việc dự báo khả năng vỡ nợ, đặc biệt khi sử dụng các bộ dữ liệu phi truyền thống (Shukla và Gupta, 2024). Tuy nhiên, tính phức tạp của các mô hình này cũng tạo ra nhiều thách thức về tính diễn giải (interpretability), một yêu cầu quan trọng của các cơ quan quản lý tài chính (Ariza-Garzon và cộng sự, 2020).

Blockchain mang lại tiềm năng lớn về bảo mật, minh bạch và hiệu quả. Bằng cách tạo ra một sổ cái phân tán, bất biến, Blockchain có thể được sử dụng để ghi lại các giao dịch cho vay, phát hành và xác thực các chứng chỉ hoàn thành khóa học một cách an toàn, chống giả mạo (Maalini và cộng sự, 2025). Tài chính phi tập trung (Decentralized Finance - DeFi), một ứng dụng của Blockchain, hứa hẹn tạo ra các giao thức cho vay hoàn toàn tự động, loại bỏ các bên trung gian và giảm chi phí hoạt động (Naikwadi và cộng sự, 2024; Bastankhah và cộng sự, 2024). Việc mã hóa tài sản trong thế giới thực cũng mở ra khả năng cho phép sinh viên sử dụng các tài sản thế chấp đa dạng hơn, tăng tính thanh khoản cho thị trường (Kim, 2020; Mirdala, 2025).

AR và VR, mặc dù ít được nhắc đến hơn trong lĩnh vực cho vay, lại có những ứng dụng tiềm năng trong việc nâng cao trải nghiệm người dùng và giáo dục tài chính. Các công nghệ này có thể tạo ra các môi trường học tập nhập vai, giúp sinh viên hiểu rõ hơn về các khái niệm tài chính phức tạp, mô phỏng các kịch bản trả nợ, tương tác với nội dung giáo dục một cách trực quan (Yadav, 2025; Silva và cộng sự, 2022). Một số nền tảng giáo dục điện tử đã bắt đầu tích hợp AR/VR để tạo ra các “siêu vũ trụ giáo dục” (Eduverse), nơi việc học tập và quản lý tài chính được kết hợp liền mạch (Maalini và cộng sự, 2025).

2.3. Khung pháp lý và các vấn đề đạo đức

Sự phát triển của cho vay kỹ thuật số cũng đặt ra những yêu cầu cấp bách về việc xây dựng và điều chỉnh các khung pháp lý. Khung pháp luật hiện hành bảo vệ người tiêu dùng, chống phân biệt đối xử và bảo mật dữ liệu thường không được thiết kế để đối phó với những phức tạp của các mô hình kinh doanh dựa trên thuật toán. Nhiều quốc gia đang trong quá trình cập nhật luật pháp để quản lý Fintech, nhưng thường có độ trễ đáng kể (Kharisma, 2021; Chen, D. và cộng sự, 2021). Tại Liên minh châu Âu, các quy định như Quy định chung về Bảo vệ dữ liệu (GDPR), Đạo luật Dịch vụ Kỹ thuật số (DSA) và Đạo luật Thị trường Kỹ thuật số (DMA) đang tạo ra một khuôn khổ chặt chẽ hơn cho hoạt động của các nền tảng số, nhấn mạnh đến quyền của người dùng và sự cạnh tranh công bằng (Van Cleynenbreugel, 2021; Mezei và Träger, 2025).

Vấn đề đạo đức cũng là tâm điểm của các cuộc tranh luận. Nổi bật nhất là nguy cơ thiên vị thuật toán (algorithmic bias). Các mô hình ML được huấn luyện trên dữ liệu lịch sử, và nếu dữ liệu đó phản ánh những định kiến xã hội sẵn có (như phân biệt đối xử về chủng tộc, giới tính), thuật toán có thể học và khuếch đại những định kiến đó (Lee và Gargroetzi, 2023). Điều này có thể dẫn đến việc các nhóm yếu thế trong xã hội bị từ chối cho vay một cách có hệ thống, ngay cả khi các yếu tố được sử dụng là trung tính bề ngoài. Do đó, việc xây dựng các hệ thống AI đáng tin cậy, nhấn mạnh đến sự công bằng, minh bạch và trách nhiệm giải trình, là một yêu cầu đạo đức cấp thiết, đặc biệt trong lĩnh vực giáo dục (Cesaroni và cộng sự, 2024; Sandfreni và Bansal, 2024).

3. Một số phân tích chi tiết về vai trò của các nền tảng số trong lĩnh vực cho vay sinh viên

Phân tích chi tiết cho thấy một bức tranh đa chiều về vai trò của các nền tảng số trong lĩnh vực cho vay sinh viên. Các kết quả được trình bày theo 4 chủ đề chính: (i) Sự hội tụ công nghệ; (ii) Tác động hai mặt đến thị trường; (iii) Các thách thức về pháp lý, đạo đức; và (iv) Vai trò của người dùng.

3.1. Sự hội tụ của các công nghệ đột phá

Một trong những phát hiện nổi bật là xu hướng hội tụ công nghệ trên các nền tảng cho vay và giáo dục hiện đại. Thay vì ứng dụng một số công nghệ riêng lẻ, các nền tảng tiên tiến đang kết hợp chúng để tạo ra một hệ sinh thái toàn diện và hiệu quả hơn.

Nghiên cứu của Maalini và cộng sự (2025) là một điển hình cho xu hướng này, họ đề xuất mô hình “Eduverse”, nơi tích hợp đồng thời bốn công nghệ trụ cột.

Thứ nhất, Blockchain được sử dụng làm nền tảng bảo mật, đặc biệt là trong việc phát hành các chứng chỉ số không thể giả mạo sau khi sinh viên hoàn thành khóa học. Điều này không chỉ đảm bảo tính xác thực của văn bằng mà còn tạo ra một hồ sơ học tập đáng tin cậy, có thể được các ngân hàng sử dụng để đánh giá tiềm năng của sinh viên.

Thứ hai, AI đóng vai trò trung tâm trong việc cá nhân hóa trải nghiệm. AI được dùng để phân tích sở thích, kỹ năng và phong cách học tập của sinh viên ngay từ đầu, từ đó đề xuất các khóa học phù hợp. Trong bối cảnh cho vay, AI có thể mở rộng vai trò này để đề xuất các gói vay phù hợp với năng lực tài chính và nhu cầu học tập của từng cá nhân.

Thứ ba, AR, VR được tích hợp để tạo ra môi trường học tập nhập vai, giúp sinh viên nắm bắt các khái niệm phức tạp một cách trực quan và sinh động.

Cuối cùng, các yếu tố trò chơi hóa (gamification) như các câu đố vui được đưa vào để giảm bớt căng thẳng và tăng cường sự hứng thú. Sự kết hợp này cho thấy một tầm nhìn tương lai nơi giáo dục, tài chính và công nghệ không còn là những lĩnh vực tách biệt. Bảng 1 tổng hợp các ứng dụng chính của những công nghệ này trong bối cảnh cho vay sinh viên.

F |

3.2. Hòa nhập tài chính và quản lý rủi ro

Các nền tảng số đã chứng tỏ được vai trò quan trọng trong việc thúc đẩy hòa nhập tài chính. Bằng cách sử dụng các nguồn dữ liệu thay thế, chúng có thể đánh giá tín dụng của những cá nhân có “hồ sơ tín dụng mỏng” - những người thiếu lịch sử tín dụng với các tổ chức truyền thống (Muñoz-Cancino và cộng sự, 2023). Lu và cộng sự (2019) trong một thí nghiệm thực địa lớn đã chứng minh rằng dữ liệu thay thế, chẳng hạn như thông tin về việc sử dụng điện thoại di động và di chuyển, có thể cải thiện đáng kể độ chính xác của mô hình dự báo vỡ nợ. Điều này cho phép các tổ chức tài chính mở rộng dịch vụ đến những người có thu nhập thấp, trình độ học vấn thấp hơn và sống ở các khu vực kém phát triển, qua đó giảm bớt sự bất bình đẳng trong tiếp cận tài chính. Mô hình của Izang và cộng sự (2024) cũng cho thấy một nền tảng P2P Lending được thiết kế tốt, với các hồ sơ chi tiết, mô hình chấm điểm tín dụng mạnh mẽ và các điều khoản minh bạch, có thể giảm thiểu hiệu quả bất đối xứng thông tin và tăng tỉ lệ hoàn trả.

Tuy nhiên, việc dễ dàng tiếp cận tín dụng cũng đi kèm với những rủi ro đáng kể. Nghiên cứu của Wang và Overby (2022) cung cấp một bằng chứng đáng báo động. Sử dụng phương pháp ước lượng khác biệt trong khác biệt (difference-in-differences)phát hiện ra rằng, việc một nền tảng cho vay trực tuyến lớn được cấp phép hoạt động tại một tiểu bang lại dẫn đến sự gia tăng số vụ phá sản cá nhân. Điều này cho thấy sự tiện lợi của việc vay trực tuyến có thể khiến một số người vay vay mượn quá mức, rơi vào “bẫy nợ” và cuối cùng dẫn đến phá sản. Tình trạng này đặc biệt nghiêm trọng ở các thị trường mới nổi, nơi các khung pháp lý còn chưa thực sự hoàn thiện. Jha và Sharma (2025) chỉ ra rằng, ở Ấn Độ, trong khi các nền tảng P2P Lending được quản lý giúp tăng cường khả năng tiếp cận tín dụng, thì các nền tảng không có giấy phép thường bỏ qua các biện pháp bảo vệ người tiêu dùng, gây ra những tổn hại về tâm lý, tài chính và thông tin cho người đi vay. Tương tự, tại Indonesia, sự bùng nổ của các nền tảng P2P Lending do Trung Quốc hậu thuẫn đã làm gia tăng các hành vi kinh doanh bất hợp pháp, buộc chính phủ phải có những phản ứng pháp lý kịp thời (Tritto và cộng sự, 2020).

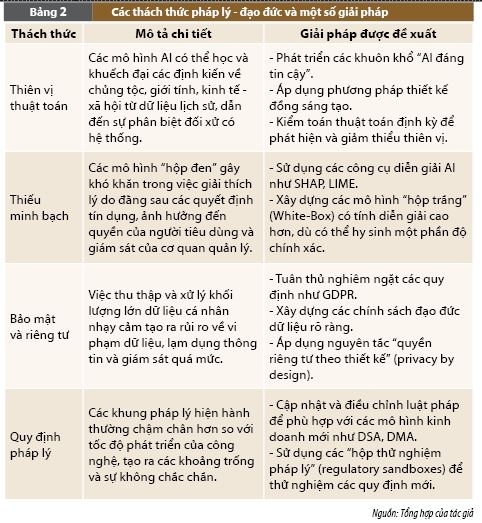

3.3. Thách thức về đạo đức và khung pháp lý

Sự phức tạp của các mô hình thuật toán đặt ra những thách thức sâu sắc về đạo đức và pháp lý, tập trung vào ba vấn đề chính: Sự thiên vị, tính minh bạch và bảo mật dữ liệu.

Thiên vị thuật toán là một mối lo ngại hàng đầu. Vì các mô hình ML học từ dữ liệu trong quá khứ, chúng có nguy cơ tái tạo và thậm chí khuếch đại những định kiến xã hội hiện có. Nghiên cứu của Lee và Gargroetzi (2023) về một chương trình cố vấn ảo có hỗ trợ phân tích học tập (learning analytics) mô tả AI như “con dao hai lưỡi”. Mặc dù nó cung cấp những hiểu biết sâu sắc, nhưng cũng làm dấy lên những căng thẳng về đạo đức liên quan đến sự công bằng, bình đẳng và trách nhiệm. Các nhà cố vấn trong nghiên cứu thậm chí còn che giấu việc họ đã xem dữ liệu phân tích của người được cố vấn, cho thấy sự khó xử trong việc sử dụng thông tin nhạy cảm. Để giải quyết vấn đề này, các nhà nghiên cứu như Cesaroni và cộng sự (2024) đề xuất một cách tiếp cận đồng sáng tạo, trong đó các bên liên quan (nhà giáo dục, nhà lâm sàng, sinh viên) cùng tham gia vào quá trình thiết kế các hệ thống AI, đảm bảo chúng được xây dựng dựa trên các giá trị đạo đức và sự tin cậy ngay từ đầu.

Tính minh bạch và diễn giải là một yêu cầu khác. Các mô hình “hộp đen” (Black-Box) của AI, mặc dù có độ chính xác cao, lại gây khó khăn cho các nhà quản lý và người dùng trong việc hiểu tại sao một quyết định cụ thể lại được đưa ra. Điều này vi phạm các nguyên tắc cơ bản về quyền được giải thích của người tiêu dùng. Các công cụ diễn giải AI như SHapley Additive exPlanations (SHAP); Local Interpretable Model-agnostic Explanations (LIME) đang được phát triển để làm sáng tỏ quyết định của mô hình, giúp xây dựng lòng tin và tuân thủ quy định (Ariza-Garzon và cộng sự, 2020; Nassiri và Akhloufi, 2024).

Bảo mật dữ liệu và quyền riêng tư là tối quan trọng. Các nền tảng kỹ thuật số thu thập một lượng lớn dữ liệu cá nhân nhạy cảm, làm dấy lên lo ngại về việc lạm dụng và vi phạm dữ liệu. Việc áp dụng các khung pháp lý nghiêm ngặt như GDPR là rất cần thiết (Portela và cộng sự, 2024). Các nghiên cứu nhấn mạnh sự cần thiết của các khuôn khổ đạo đức kỹ thuật số, trong đó, các tổ chức phải minh bạch về cách họ thu thập, sử dụng và bảo vệ dữ liệu của khách hàng, coi dữ liệu không chỉ là một tài sản kinh doanh, mà còn là một trách nhiệm đạo đức (Ibiricu và Van der Made, 2020; Tsai, 2021). Bảng 2 tóm tắt các thách thức chính và các giải pháp được đề xuất.

|

3.4. Vai trò của người dùng

Cuối cùng, sự thành công và bền vững của các nền tảng cho vay kỹ thuật số không chỉ phụ thuộc vào công nghệ và pháp luật, mà còn phụ thuộc rất nhiều vào người dùng. Hai yếu tố chính ở đây là trình độ tài chính kỹ thuật số và niềm tin.

Nghiên cứu của Khan và cộng sự (2025) cho thấy trình độ tài chính kỹ thuật số có ảnh hưởng trực tiếp đến ý định chấp nhận sử dụng các nền tảng cho vay P2P Lending. Điều thú vị là, trong khi trình độ tài chính truyền thống và trình độ kỹ thuật số đơn thuần là những yếu tố cấu thành quan trọng, chúng không ảnh hưởng trực tiếp đến ý định sử dụng. Chính sự kết hợp của cả hai, tức là khả năng hiểu và áp dụng các khái niệm tài chính trong môi trường kỹ thuật số mới là yếu tố quyết định. Tương tự, Dewi và cộng sự (2025) cũng nhấn mạnh vai trò của trình độ tài chính kỹ thuật số trong việc chấp nhận các dịch vụ tài chính kỹ thuật số dựa trên AI trong ngành bảo hiểm. Điều này cho thấy việc trang bị kiến thức cho sinh viên không chỉ về tài chính mà còn về cách vận hành an toàn trong không gian số là vô cùng quan trọng. Các chương trình giáo dục cần tích hợp cả hai yếu tố này để chuẩn bị cho sinh viên tham gia vào nền tài chính số một cách có trách nhiệm (Singh và cộng sự, 2025).

Niềm tin là nền tảng cho mọi giao dịch tài chính. Asamani và Majumdar (2024) phát hiện ra rằng, niềm tin cùng với giá trị cảm nhận và sự dễ sử dụng, là những yếu tố chính thúc đẩy thái độ của khách hàng đối với việc sử dụng các nền tảng cho vay kỹ thuật số. Chất lượng dịch vụ có tác động đáng kể đến niềm tin và nhận thức rủi ro của người tiêu dùng. Khi một nền tảng minh bạch về các điều khoản, bảo vệ dữ liệu người dùng và cung cấp dịch vụ hỗ trợ tốt, nó sẽ xây dựng được niềm tin và thu hút được nhiều người dùng hơn. Do đó, đầu tư vào trải nghiệm người dùng và xây dựng lòng tin không chỉ là một chiến lược kinh doanh thông minh mà còn là một trách nhiệm đạo đức.

4. Kết luận

Các kết quả phân tích ở trên đã vẽ lên một bức tranh phức tạp, cho thấy các nền tảng cho vay sinh viên kỹ thuật số là hiện tượng mang tính nghịch lý. Chúng vừa là tác nhân mạnh mẽ của sự hòa nhập và hiệu quả, vừa là nguồn gốc của những rủi ro và thách thức xã hội mới. Việc bàn luận sâu hơn về những căng thẳng và sự đánh đổi này là cần thiết để định hình một chính sách và chiến lược phát triển cân bằng.

Sự đánh đổi giữa hòa nhập và rủi ro: Đây là sự đánh đổi kinh điển nhất. Bằng cách sử dụng dữ liệu thay thế và thuật toán AI, các nền tảng đã thành công trong việc “chấm điểm” những người vay mà hệ thống truyền thống bỏ qua, qua đó thực hiện sứ mệnh hòa nhập tài chính (Lu và cộng sự, 2019; Muñoz-Cancino và cộng sự, 2023). Tuy nhiên, chính sự dễ dàng trong việc tiếp cận tín dụng này lại là nguyên nhân tiềm tàng gây ra tình trạng vay mượn quá mức và phá sản (Wang và Overby, 2022). Điều này cho thấy “hòa nhập” không chỉ đơn thuần là việc cấp tín dụng, mà còn phải đi kèm với các cơ chế bảo vệ và giáo dục người tiêu dùng.

Các nền tảng và nhà quản lý phải đối mặt với một câu hỏi hóc búa: Làm thế nào để mở rộng cánh cửa tín dụng mà không đẩy những người dễ bị tổn thương nhất vào bẫy nợ? Câu trả lời có thể nằm ở việc tích hợp các công cụ giáo dục tài chính, các tính năng cảnh báo sớm và các điều khoản cho vay linh hoạt, có trách nhiệm vào ngay trong thiết kế của nền tảng.

Sự căng thẳng giữa hiệu quả và công bằng: AI hứa hẹn mang lại các quyết định tín dụng khách quan, hiệu quả và dựa trên dữ liệu, loại bỏ sự thiên vị cảm tính của con người. Tuy nhiên, thực tế lại phức tạp hơn nhiều. Các thuật toán, mặc dù vô tri, lại có thể trở thành công cụ khuếch đại sự bất bình đẳng có hệ thống nếu chúng được huấn luyện trên dữ liệu mang định kiến lịch sử (Lee và Gargroetzi, 2023). Sự đánh đổi ở đây là giữa hiệu quả dự báo của một mô hình “hộp đen” và yêu cầu về sự công bằng và minh bạch. Việc theo đuổi sự công bằng thuật toán có thể đòi hỏi phải hy sinh một phần độ chính xác dự báo, hoặc áp dụng các mô hình phức tạp hơn để hiệu chỉnh thiên vị, làm tăng chi phí. Đây không còn là vấn đề thuần túy kỹ thuật, mà đã trở thành một vấn đề chính sách xã hội, đòi hỏi sự đối thoại giữa các nhà công nghệ, nhà hoạch định chính sách và cộng đồng để xác định xem xã hội sẵn sàng chấp nhận sự đánh đổi nào.

Vòng lặp “Dữ liệu - Mạng lưới - Hoạt động” (vòng lặp DNA): Sự phát triển của các nền tảng số có thể được giải thích qua mô hình “Vòng lặp DNA” (Feyen và cộng sự, 2021). Dữ liệu là nhiên liệu; các nền tảng thu thập dữ liệu người dùng để cải thiện thuật toán. Mạng lưới là động cơ; càng nhiều người dùng tham gia, nền tảng càng có giá trị (hiệu ứng mạng lưới), thu hút thêm nhiều người dùng và dữ liệu hơn. Hoạt động là sản phẩm; từ dữ liệu và mạng lưới, nền tảng cung cấp các dịch vụ ngày càng đa dạng và cá nhân hóa. Vòng lặp này tạo ra một lợi thế cạnh tranh khổng lồ cho các nền tảng lớn, có nguy cơ dẫn đến độc quyền và làm giảm sự cạnh tranh. Trong lĩnh vực cho vay sinh viên, một nền tảng có dữ liệu về kết quả học tập và tình hình tài chính của hàng triệu sinh viên sẽ có khả năng đưa ra các quyết định cho vay tốt hơn, thu hút thêm nhiều người dùng và củng cố vị thế thống trị của mình. Điều này đặt ra thách thức lớn cho các nhà quản lý trong việc đảm bảo một sân chơi bình đẳng và ngăn chặn sự lạm dụng vị thế thống trị.

Các nền tảng số đã và đang tạo ra sự thay đổi kiến tạo trong lĩnh vực cho vay sinh viên. Bằng cách tận dụng sức mạnh của dữ liệu, AI và các công nghệ mới nổi khác, chúng đã phá vỡ các mô hình kinh doanh truyền thống, mở rộng cánh cửa tiếp cận tín dụng và hứa hẹn một tương lai tài chính hiệu quả và hòa nhập hơn. Phân tích tổng quan cho thấy những lợi ích này là có thật và đáng kể, đặc biệt đối với những sinh viên vốn bị hệ thống truyền thống bỏ lại phía sau. Tuy nhiên, con đường chuyển đổi số này không hề bằng phẳng khi tồn tại nhiều thách thức sâu sắc và phức tạp như sự bất bình đẳng và rủi ro đạo đức. Do đó, để giải quyết những thách thức này, đòi hỏi nỗ lực chung từ nhiều phía: Các nhà phát triển nền tảng phải cam kết xây dựng hệ thống công nghệ có đạo đức và minh bạch. Các nhà hoạch định chính sách phải tạo ra khung pháp lý linh hoạt, vừa khuyến khích đổi mới, vừa bảo vệ những người tiêu dùng dễ bị tổn thương nhất. Ngoài ra, các nhà làm giáo dục phải trang bị cho thế hệ sinh viên tiếp theo không chỉ kiến thức chuyên môn mà còn cả trình độ tài chính kỹ thuật số cần thiết để trở thành những công dân có trách nhiệm trong nền kinh tế số. Chỉ khi có sự đồng hành của công nghệ, chính sách và giáo dục, hệ sinh thái số cho vay sinh viên mới có thể phát huy trọn vẹn tiềm năng, trở thành công cụ vừa thúc đẩy công bằng tài chính, vừa nuôi dưỡng một thế hệ học sinh, sinh viên tự tin và bền vững trong nền kinh tế số.

Tài liệu tham khảo:

1. Ariza-Garzon, M. J., Arroyo, J., Caparrini, A., & Segovia-Vargas, M.-J. (2020), Explainability of a Machine Learning Granting Scoring Model in Peer-to-Peer Lending. IEEE Access, 8, 64873–64890. https://doi.org/10.1109/ACCESS.2020.2984412

2. Asamani, A., & Majumdar, J. (2024), An Empirical Study of Digital Lending in India and the Variables Associated with its Adoption. BAR - Brazilian Administration Review, 21(3), e230132. https://doi.org/10.1590/1807-7692bar2024230132

3. Basha, S., Elgammal, M. M., & Abuzayed, B. M. (2021), Online peer-to-peer lending: A review of the literature. Electronic Commerce Research and Applications, 48, 101069. https://doi.org/10.1016/j.elerap.2021.101069

4. Bastankhah, M., Nadkarni, V., Jin, C., Kulkarni, S., & Viswanath, P. (2024), Thinking Fast and Slow: Data-Driven Adaptive DeFi Borrow-Lending Protocol. Leibniz International Proceedings in Informatics, LIPIcs, 316, 27. https://doi.org/10.4230/LIPIcs.AFT.2024.27

5. Cesaroni, V., Galletti, M., Pasqua, E., & Nardi, D. (2024), Towards Trustworthy AI in Inclusive Education: A Co-Creation Approach Rooted in Ecological Frameworks. CEUR Workshop Proceedings, 3762, pages 112–117. https://ceur-ws.org/Vol-3762/594.pdf

6. Chan, L. T. (2021), Divide and conquer in two-sided markets: A potential-game approach. RAND Journal of Economics, 52(4), pages 839–858. https://doi.org/10.1111/1756-2171.12393

7. Chen, D., Kavuri, A. S., & Milne, A. (2021), Growing Pains: The Changing Regulation of Alternative Lending Platforms. In The Palgrave Handbook of Technological Finance (pages 441–476). https://doi.org/10.1007/978-3-030-65117-6_19

8. Chen, D., Ye, J., & Ye, W. (2023), Interpretable selective learning in credit risk. Research in International Business and Finance, 65, 101940. 8. https://doi.org/10.1016/j.ribaf.2023.101940

9. Chengeta, K., & Mabika, E. R. (2021), Peer to Peer Social Lending Default Prediction with Convolutional Neural Networks. icABCD 2021 - 4th International Conference on Artificial Intelligence, Big Data, Computing and Data Communication Systems, Proceedings. https://doi.org/10.1109/icABCD51485.2021.9519309

10. Dewi, V. I., Dharwiyanti, S., Widyarini, M., Widyastuti, U., & Irawan, Y. B. (2025), AI-driven digital finance adoption in the insurance industry: A value proposition and digital financial literacy. Polish Journal of Management Studies, 31(2), pages 38–55. https://doi.org/10.17512/pjms.2025.31.2.03

11. Feyen, E., Frost, J., Gambacorta, L., Natarajan, H., & Saal, M. (2021), Fintech and the digital transformation of financial services: implications for market structure and public policy (BIS Papers No 117). Bank for International Settlements. https://www.bis.org/publ/bppdf/bispap117.htm

12. Gaikwad, A. R., Gaikwad, R. M., Jodh, D. N., & Khiani, S. (2025), Augmented Reality (AR) and Virtual Reality (VR) for Personalized Learning. 3rd International Conference on Intelligent Data Communication Technologies and Internet of Things, IDCIoT 2025, pages 224–229. https://doi.org/10.1109/IDCIOT64235.2025.10914996

13. Hlongwane, R., Ramaboa, K. K. K. M., & Mongwe, W. (2024), Enhancing credit scoring accuracy with a comprehensive evaluation of alternative data. PLoS ONE, 19(5 May), e0303566. https://doi.org/10.1371/journal.pone.0303566

14. Ibiricu, B., & van der Made, M. L. (2020). Ethics by design: a code of ethics for the digital age. Records Management Journal, 30(3), pages 395–414. https://doi.org/10.1108/RMJ-08-2019-0044

15. Ismail, I. A. (2024), Protecting Privacy in AI-Enhanced Education: A Comprehensive Examination of Data Privacy Concerns and Solutions in AI-Based Learning. In Impacts of Generative AI on the Future of Research and Education (pages 117–142). https://doi.org/10.4018/979-8-3693-0884-4.ch006

16. Izang, A. A., Ajayi, O. F., Junaid, O., Nwigwe, B., & Onyeka, P. O. (2024), Design and Evaluation of a Peer-to-Peer Student Lending Platform to Mitigate Information Asymmetry and Credit Risk. Ingenierie des Systemes d'Information, 29(3), pages 885–894. https://doi.org/10.18280/isi.290309

17. Jha, A. K., & Sharma, S. (2025), Peer-To-Peer Lending and Financial Inclusion in India: A Legal and Developmental Perspective on Unregulated Practices and Consumer Risk. Journal of Applied Bioanalysis, 11(2), pages 175–181. https://doi.org/10.53555/jab.v11i2.197

18. Kazimoto, D., Baadel, S., David, D., Mutahaba, R., & Rugumyamheto, J. (2024), Tausi: A Holistic Artificial Intelligence Approach to Credit Scoring Using Informal Data for a Sustainable Micro-lending African Economy. Lecture Notes in Networks and Systems, 1154 LNNS, pages 67–76. https://doi.org/10.1007/978-3-031-73110-5_5

19. Khan, S., Singh, R., Laskar, H. R., & Choudhury, M. (2025), Exploring the role of digital financial literacy in the adoption of peer-to-peer lending platforms. Investment Management and Financial Innovations, 22(1), pages 369–383. https://doi.org/10.21511/imfi.22(1).2025.28

20. Kharisma, D. B. (2021), Urgency of financial technology (Fintech) laws in Indonesia. International Journal of Law and Management, 63(3), pages 320–331. https://doi.org/10.1108/IJLMA-08-2020-0233

21. Kim, S. (2020), Fractional ownership, democratization, and bubble formation - The impact of Blockchain enabled asset tokenization. 26th Americas Conference on Information Systems, AMCIS 2020.

22. Ko, C. Y., & Shen, B. (2021), Are dominant platforms good for consumers? Economic Inquiry, 59(3), pages 1364–1377. https://doi.org/10.1111/ecin.12966

23. Kou, G., & Lu, Y. (2025), FinTech: a literature review of emerging financial technologies and applications. Financial Innovation, 11(1), 1. https://doi.org/10.1186/s40854-024-00668-6

24. Lee, H. H., & Gargroetzi, E. C. (2023), “It’s like a double-edged sword”: Mentor Perspectives on Ethics and Responsibility in a Learning Analytics–Supported Virtual Mentoring Program. Journal of Learning Analytics, 10(1), pages 85–100. https://doi.org/10.18608/jla.2023.7787

25. Lu, T., Zhang, Y., & Li, B. (2019), The value of alternative data in credit risk prediction: Evidence from a large field experiment. 40th International Conference on Information Systems, ICIS 2019. https://core.ac.uk/download/301383651.pdf

26. Maalini, D., Gobinath, S., Pravinkumar, R. K., Pravin, T. S., Ramprasanth, M., & Krishnabharathy, A. (2025), Eduverse: Integrating Blockchain Security, AI, and AR/VR for the Evolution of E-Learning Systems. Proceedings - 3rd International Conference on Artificial Intelligence and Machine Learning Applications: Healthcare and Internet of Things, AIMLA 2025. https://doi.org/10.1109/AIMLA63829.2025.11041452

27. Malakani, C., Bagula, A., Ajayi, O., & Maluleke, H. (2022), Trading 4.0: An Online Peer-to-Peer Money Lending Platform. Lecture Notes of the Institute for Computer Sciences, Social-Informatics and Telecommunications Engineering, LNICST, 443 LNICST, pages 149–169. https://doi.org/10.1007/978-3-031-06374-9_10

28. McCanless, M. (2023), Banking on alternative credit scores: Auditing the calculative infrastructure of U.S. consumer lending. Environment and Planning A, 55(8), pages 2128–2146. https://doi.org/10.1177/0308518X231174026

29. Mezei, K., & Träger, A. (2025), Risks and Resilience in the European Union’s Regulation of Online Platforms and Artificial Intelligence: Hungary in Digital Europe. In European Union and Its Neighbours in a Globalized World (Vol. 16, pages 143–158). https://doi.org/10.1007/978-3-031-70451-2_9

30. Mirdala, R. (2025), Tokenization of Real-World Assets: Legal Frameworks, Market Dynamics, and Policy Pathways for a Decentralized Financial Future. Journal of Applied Economic Sciences, 20(2), pages 285–311. https://doi.org/10.57017/jaes.v20.2(88).09

31. Muñoz-Cancino, R., Bravo, C., Ríos, S. A., & Graña, M. (2023), On the combination of graph data for assessing thin-file borrowers’ creditworthiness. Expert Systems with Applications, 213, 118809. https://doi.org/10.1016/j.eswa.2022.118809

32. Naikwadi, S., Pandey, A., Patil, C., Parab, H., Patil, P., & Khachane, D. (2024), DeFinance: Decentralised Lending and Borrowing of Digital Assets. 2024 IEEE Students Conference on Engineering and Systems: Interdisciplinary Technologies for Sustainable Future, SCES 2024. https://doi.org/10.1109/SCES61914.2024.10652406

33. Nassiri, K., & Akhloufi, M. A. (2024), Explainable Machine Learning Models Assessing Lending Risk. Lecture Notes in Networks and Systems, 1082 LNNS, pages 519–529. https://doi.org/10.1007/978-3-031-67434-1_49

34. Opati, T. Z. (2022), Ethical new product development: A case of digital loans products in Kenya. In Products for Conscious Consumers: Developing, Marketing and Selling Ethical Products (pages 185–204). https://doi.org/10.1108/978-1-80262-837-120221011

35. Portela, C., Rocha, J., Palomino, P., Lisbôa, R., Cordeiro, T., Silva, A., Bittencourt, I., Dermeval, D., Marques, L., & Isotani, S. (2024), Bringing AIED, Public Policy and GDPR to Promote Educational Opportunities in Brazil. Communications in Computer and Information Science, 2150 CCIS, pages 74–86. https://doi.org/10.1007/978-3-031-64315-6_6

36. Rahaman, S. M. Z., Anika, A., & Islam, A. K. M. M. (2024), Credit Scoring Model Development: Taking Advantage of Credit History. 2024 IEEE Region 10 Symposium, TENSYMP 2024. https://doi.org/10.1109/TENSYMP61132.2024.10752316

37. Sandfreni, & Bansal, R. (2024), Challenges in large language model development and AI ethics. In Challenges in Large Language Model Development and AI Ethics (pages 25–81). https://doi.org/10.4018/979-8-3693-3860-5.ch002

38. Shukla, D., & Gupta, S. (2024), The Critical Role of Alternative Datasets in Credit Assessment Using Machine Learning Techniques. 2024 International Conference on Computer and Applications, ICCA 2024. https://doi.org/10.1109/ICCA62237.2024.10927948

39. Silva, F., Ramos, J., & Analide, C. (2022), Applications of Virtual and Augmented Reality for Practical Application Learning with Gamification Elements. Interaction Design and Architecture(s), 53, pages 191–212. https://doi.org/10.55612/s-5002-053-010

40. Singh, K., Chaudhuri, S. R., Ghosh, A., Mandal, D. K., & Kashyap, S. (2025), Empowering Inclusion In The Digital Age: The Role Of Financial Literacy And Technology. International Journal of Environmental Sciences, 11(5), pages 2291–2297. https://doi.org/10.64252/e3mwc564

41. Tritto, A., He, Y., & Junaedi, V. A. (2020), Governing the gold rush into emerging markets: a case study of Indonesia’s regulatory responses to the expansion of Chinese-backed online P2P lending. Financial Innovation, 6(1), 51. https://doi.org/10.1186/s40854-020-00202-4

42. Tsai, P. (2021), Making Data Your Most Valuable Asset. In The AI Book: The Artificial Intelligence Handbook for Investors, Entrepreneurs and FinTech Visionaries (pages 200–201). https://doi.org/10.1002/9781119551966.ch54

43. Van Cleynenbreugel, P. (2021), The Commission’s digital services and markets act proposals: First step towards tougher and more directly enforced EU rules? Maastricht Journal of European and Comparative Law, 28(5), pages 667–686. https://doi.org/10.1177/1023263X211030434

44. Wang, H., & Overby, E. M. (2022), How Does Online Lending Influence Bankruptcy Filings? Management Science, 68(5), pages 3309–3329. https://doi.org/10.1287/mnsc.2021.4045

45. Xie, J., Zhu, W., Wei, L., & Liang, L. (2021), Platform competition with partial multi-homing: When both same-side and cross-side network effects exist. International Journal of Production Economics, 233, 108016. https://doi.org/10.1016/j.ijpe.2020.108016

46. Yadav, S. (2025), Transformative learning with advanced technologies: Harnessing Vr and AR for immersive educational experiences. In Revolutionizing Pedagogy Through Smart Education (pages 139–155). https://doi.org/10.4018/979-8-3693-7793-2.ch008

47. Yepuri, S. D., Gajjala, P. R., Uppala, Y., Gogulamudi, A. R., & Srinivas, M. (2025), Comparative Analysis of Machine Learning, Deep Learning, Statistical Models on Credit Risk Prediction. 2025 International Conference on Artificial Intelligence and Data Engineering, AIDE 2025 - Proceedings, 301–306. https://doi.org/10.1109/AIDE64228.2025.10987509

48. Yung, S., R. Langi, A. Z., Arman, A. A., & Simatupang, T. M. (2024), Financial Technology Innovations: A Review of Peer-to-Peer Lending Platforms. 11th International Conference on ICT for Smart Society: Integrating Data and Artificial Intelligence for a Resilient and Sustainable Future Living, ICISS 2024 - Proceeding. https://doi.org/10.1109/ICISS62896.2024.10751170

Tin bài khác

Ứng dụng phân tích dữ liệu và học máy nhằm nâng cao hiệu quả tuân thủ chống rửa tiền trong ngân hàng

Thành công trong chuyển đổi số ngành Ngân hàng năm 2025 - Nền tảng cho phát triển an toàn, bền vững hệ thống tài chính

Mở rộng hệ sinh thái số - Gia tăng tiện ích, bảo vệ quyền lợi hợp pháp của khách hàng

Doanh nghiệp đổi mới sáng tạo và khả năng tiếp cận tín dụng trong bối cảnh chuyển đổi số

Xu hướng hình thành các quỹ thị trường tiền mã hóa

Ứng dụng công nghệ Blockchain trong hoạt động ngân hàng: Nghiên cứu tình huống và bằng chứng thực nghiệm

Hoạt động thanh toán không dùng tiền mặt vượt nhiều mục tiêu đề ra

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách