Dân trí tài chính số tại Việt Nam: Thực trạng và giải pháp

Tóm tắt: Bài viết nghiên cứu thực trạng và đề xuất giải pháp nhằm nâng cao dân trí tài chính số tại Việt Nam, đặc biệt trong bối cảnh các sản phẩm tài chính số như ví điện tử, ngân hàng số và dịch vụ tài chính trực tuyến phát triển mạnh mẽ. Mặc dù Việt Nam đã đạt được nhiều tiến bộ trong việc thúc đẩy tài chính số, song mức độ hiểu biết của người dân về lĩnh vực này vẫn còn hạn chế, dẫn đến nguy cơ gia tăng các rủi ro như lừa đảo trực tuyến và mất an toàn thông tin cá nhân. Bài viết đề xuất một số giải pháp thiết thực để cải thiện kiến thức tài chính số cho các nhóm dân cư dễ bị tổn thương, đồng thời mở rộng khả năng tiếp cận các dịch vụ tài chính an toàn, hiệu quả. Những nỗ lực này không chỉ giúp bảo vệ người tiêu dùng trước các rủi ro tiềm ẩn, mà còn góp phần thúc đẩy sự phát triển bền vững của hệ sinh thái tài chính số tại Việt Nam

Từ khóa: Dân trí tài chính số, lừa đảo tài chính số, tài chính số, giáo dục tài chính.

DIGITAL FINANCIAL LITERACY IN VIETNAM: CURRENT STATE AND SOLUTIONS

Abtract: The article examines the current state and solutions to enhance digital financial literacy in Vietnam, particularly in the context of the rapid development of digital financial products such as e-wallets, digital banking, and online financial services. Although Vietnam has made significant progress in promoting digital finance, the level of financial literacy among the population remains low, leading to various risks such as digital financial fraud and the compromise of personal information security. The article highlights some solutions to strengthen digital financial knowledge for vulnerable groups and expand access to safe financial services. These efforts aim not only to protect consumers from risks but also to promote the sustainable development of the digital financial ecosystem in Vietnam.

Keywords: Digital financial literacy, digital financial fraud, digital finance, financial education.

1. Giới thiệu chung

Trong những năm gần đây, các sản phẩm tài chính số tại Việt Nam đã có những bước phát triển vượt bậc nhờ sự chuyển đổi mạnh mẽ của hệ sinh thái tài chính toàn cầu và sự hỗ trợ tích cực từ công nghệ. Sự bùng nổ của tài chính số không chỉ mở rộng khả năng tiếp cận dịch vụ tài chính cho người dân mà còn góp phần hiện thực hóa mục tiêu tài chính toàn diện, đặc biệt tại vùng sâu, vùng xa - nơi dịch vụ ngân hàng truyền thống còn gặp nhiều hạn chế do điều kiện địa lý và cơ sở hạ tầng chưa phát triển.

Tuy nhiên, sự phát triển tài chính số tại Việt Nam cũng kéo theo những rủi ro tiềm ẩn, đặc biệt là tình trạng lừa đảo tài chính số. Một trong những nguyên nhân quan trọng dẫn đến tình trạng lừa đảo tài chính số là sự hiểu biết cũng như kỹ năng tài chính số của người tiêu dùng còn hạn chế. Vì vậy, việc nâng cao dân trí tài chính số là một giải pháp thiết yếu nhằm giảm thiểu rủi ro và bảo vệ người tiêu dùng. Khi người tiêu dùng được trang bị đủ kiến thức về các sản phẩm tài chính số, họ sẽ có khả năng nhận diện các hành vi gian lận và lựa chọn dịch vụ tài chính an toàn hơn. Đặc biệt, các chương trình nâng cao dân trí tài chính số sẽ giúp người dân hiểu rõ về công nghệ bảo mật, biết cách bảo vệ thông tin cá nhân và sử dụng dịch vụ tài chính số một cách hiệu quả.

2. Thực trạng phát triển tài chính số và dân trí tài chính số tại Việt Nam

2.1. Các sản phẩm tài chính số

Kể từ năm 2015, Việt Nam chứng kiến sự xuất hiện và tăng trưởng nhanh chóng của nhiều dịch vụ tài chính số, đặc biệt là thanh toán điện tử, ngân hàng số, cho vay ngang hàng... Các nền tảng như MoMo, ZaloPay, VNPay, VinID Pay, Tima, Finrei cùng nhiều giải pháp thanh toán số khác đã thay đổi cách thức giao dịch và tiếp cận tài chính của người dân, đặc biệt là những nhóm đối tượng từng gặp khó khăn trong việc sử dụng dịch vụ tài chính truyền thống.

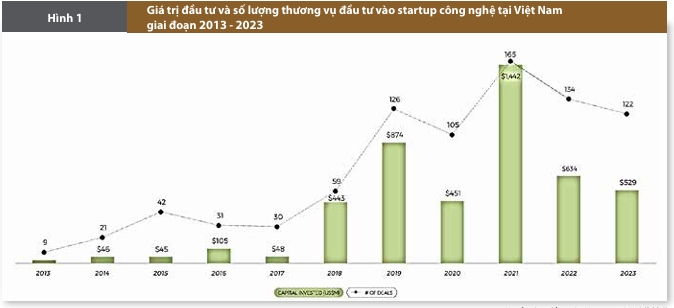

Theo Báo cáo Đầu tư Đổi mới Sáng tạo và Công nghệ Việt Nam năm 2024 do Quỹ đầu tư Do Ventures phối hợp với Trung tâm Đổi mới sáng tạo Quốc gia (NIC) thực hiện, trong giai đoạn 2013 - 2023, tổng cộng 1,04 tỉ USD đã được đầu tư vào các công ty khởi nghiệp (startup) công nghệ tài chính (Fintech) trong lĩnh vực thanh toán tại Việt Nam, bên cạnh 495 triệu USD rót vào lĩnh vực dịch vụ tài chính. Báo cáo cũng ghi nhận năm 2021 là thời kỳ đỉnh cao của hệ sinh thái startup công nghệ tại Việt Nam cả về số lượng thương vụ lẫn tổng giá trị đầu tư (Hình 1).

|

| Nguồn: Quỹ đầu tư Do Ventures và NIC (2024) |

Trong giai đoạn 2022 - 2023, mặc dù số thương vụ đầu tư vào startup công nghệ được duy trì ổn định, nhưng quy mô vốn đầu tư suy giảm đáng kể do ảnh hưởng của các yếu tố bên ngoài, đặc biệt là khủng hoảng kinh tế toàn cầu. Tuy nhiên, năm 2023 vẫn ghi nhận mức đầu tư đáng kể (529 triệu USD), cho thấy tiềm năng phát triển dài hạn của thị trường trong nước. Dòng vốn này phản ánh rõ nét sự sôi động ngày càng gia tăng của lĩnh vực Fintech tại Việt Nam, đồng thời cho thấy mức độ quan tâm ngày càng lớn đối với các dịch vụ tài chính số.

Sự gia tăng nhanh chóng của các sản phẩm tài chính số đã kéo theo sự bùng nổ về số lượng người dùng và giá trị giao dịch. Ngành Fintech tại Việt Nam đang phát triển mạnh mẽ trên nhiều phân khúc, đặc biệt là thanh toán số - lĩnh vực dẫn đầu với số người dùng tăng gần gấp ba lần, từ 17,76 triệu (năm 2018) lên 46,87 triệu (dự kiến năm 2028). Bên cạnh đó, đầu tư số và tài sản số cũng ghi nhận mức tăng trưởng ấn tượng, phản ánh xu hướng người dùng ngày càng quan tâm đến các công cụ tài chính trực tuyến và tài sản kỹ thuật số.

Hệ sinh thái tài chính số tại Việt Nam đang phát triển đa dạng sản phẩm, bao gồm:

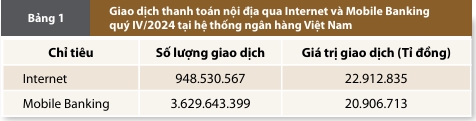

(i) Thanh toán kỹ thuật số: Đây là phân khúc quan trọng nhất trong hệ sinh thái Fintech tại Việt Nam. Cùng với sự phát triển mạnh mẽ của thương mại điện tử, thanh toán kỹ thuật số đã chứng kiến sự tăng trưởng vượt bậc. Bảng 1 mô tả giao dịch thanh toán nội địa qua Internet và Mobile Banking quý IV/2024 tại hệ thống ngân hàng theo thống kê của Vụ Thanh toán, Ngân hàng Nhà nước Việt Nam (NHNN).

|

| Nguồn: Vụ Thanh toán, NHNN |

(ii) Ngân hàng số: Các ngân hàng tại Việt Nam đã tích cực triển khai các dịch vụ ngân hàng số để đáp ứng nhu cầu của khách hàng, đặc biệt là trong việc cung cấp các dịch vụ mở tài khoản trực tuyến và giao dịch từ xa. Những ứng dụng ngân hàng số nổi bật như VPBank NEO của Ngân hàng Thương mại (NHTM) cổ phần Việt Nam Thịnh Vượng (VP Bank), MB Bank App của NHTM cổ phần Quân đội (MB)… giúp người dùng dễ dàng thực hiện các giao dịch tài chính mà không cần phải đến trực tiếp chi nhánh ngân hàng. Việc áp dụng công nghệ xác thực điện tử (e-KYC) đã giúp nâng cao hiệu quả trong việc mở tài khoản và thực hiện giao dịch trực tuyến.

(iii) Công nghệ trong tín dụng thay thế: Cùng với sự phát triển của thanh toán kỹ thuật số, tín dụng thay thế cũng đang phát triển mạnh mẽ. Các nền tảng cho vay ngang hàng, gọi vốn cộng đồng (Crowdfunding) như Tima, Vay mượn, Interloan đã giúp người dân dễ dàng tiếp cận các khoản vay nhỏ và trung bình mà không cần thông qua ngân hàng.

Tuy nhiên, các hoạt động vay ngang hàng này hiện vẫn chưa được điều chỉnh bởi một khung pháp lý chính thức. Hiện nay, chưa có quy định cụ thể nào xác định rõ quyền và nghĩa vụ của các bên tham gia, mà các hoạt động này chủ yếu được xem là giao dịch dân sự theo quy định của Bộ luật Dân sự năm 2015. Các nền tảng gọi vốn cộng đồng và cho vay ngang hàng thường được đăng ký dưới dạng công ty tư vấn, môi giới hoặc doanh nghiệp công nghệ, thay vì tổ chức tài chính. Nhờ đó, các yêu cầu pháp lý đối với các mô hình này thường lỏng lẻo hơn so với những tổ chức tài chính truyền thống, tạo điều kiện cho lĩnh vực này phát triển nhanh chóng. Tuy nhiên, sự thiếu vắng khung pháp lý rõ ràng có thể dẫn đến việc người tham gia dễ bị tổn thương hơn trước những rủi ro tiềm tàng.

NHNN từng cảnh báo về các rủi ro liên quan trong Công văn số 5228/NHNN-CSTT ngày 08/7/2019 về hoạt động cho vay ngang hàng, trong đó yêu cầu các tổ chức tín dụng cần thận trọng trong việc đánh giá, hợp tác với các công ty cho vay ngang hàng. Đồng thời, các giao dịch và mối liên kết giữa các bên phải được bảo đảm an toàn, bảo vệ quyền lợi của tổ chức tín dụng, khách hàng, cũng như tuân thủ đầy đủ quy định pháp luật hiện hành.

Như vậy, trước bối cảnh hoạt động tín dụng ứng dụng công nghệ đang phát triển mạnh mẽ như hiện nay, thì việc người tiêu dùng tài chính số cần có những kiến thức liên quan đến lĩnh vực này trở nên ngày càng quan trọng, qua đó góp phần giảm thiểu rủi ro, đồng thời thúc đẩy hoạt động Fintech phát triển lành mạnh, toàn diện hơn.

2.2. Dân trí tài chính số tại Việt Nam

Dân trí tài chính số đóng vai trò then chốt trong việc giúp người tiêu dùng tận dụng tối đa các cơ hội mà hệ thống tài chính số mang lại, đồng thời bảo vệ họ trước các rủi ro liên quan đến gian lận tài chính và lừa đảo trực tuyến. Tuy nhiên, tại Việt Nam, mức độ hiểu biết của người dân về tài chính số vẫn còn thấp so với nhiều quốc gia trong khu vực cũng như trên thế giới.

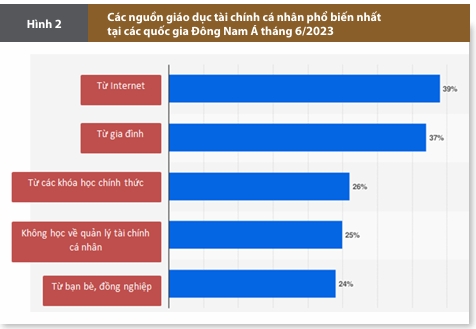

Theo báo cáo Khảo sát Kinh tế Việt Nam năm 2023 của Tổ chức Hợp tác và Phát triển Kinh tế (OECD), dù nền kinh tế Việt Nam đã có nhiều bước tiến mạnh mẽ, song mức độ hiểu biết tài chính của người dân vẫn còn hạn chế. Thực trạng này ảnh hưởng đáng kể đến khả năng quản lý tài chính cá nhân cũng như việc tiếp cận và tham gia hiệu quả vào các dịch vụ tài chính số. Một khảo sát khác của Statista (2024) cho thấy, người dân khu vực Đông Nam Á, trong đó có Việt Nam, chủ yếu học về tài chính cá nhân qua Internet (39%) và từ gia đình (37%), trong khi chỉ 26% tiếp cận kiến thức tài chính thông qua các khóa học chính thức. Đáng chú ý, có tới 25% người được hỏi thừa nhận rằng họ chưa từng học cách quản lý tài chính cá nhân. Con số này phản ánh rõ sự thiếu hụt trong giáo dục tài chính, đặc biệt là tài chính số tại khu vực Đông Nam Á cũng như Việt Nam, đồng thời cho thấy hệ thống giáo dục hiện hành chưa đáp ứng được nhu cầu nâng cao dân trí tài chính một cách hiệu quả (Hình 2).

|

| Nguồn: Statista (2024) |

Sự thiếu hụt kiến thức tài chính số ảnh hưởng lớn đến khả năng tiếp cận và sử dụng dịch vụ tài chính số của các nhóm dân cư. Đặc biệt, đối với người trung niên và người cao tuổi, việc sử dụng các nền tảng tài chính số gặp phải nhiều rào cản, chủ yếu do thiếu kỹ năng công nghệ và lo ngại về bảo mật. Trong khi đó, thế hệ trẻ như Gen Z, mặc dù có khả năng tiếp cận công nghệ tốt hơn, nhưng lại dễ bị cuốn vào các mô hình tài chính không chính thống và dễ bị lừa đảo do thiếu kiến thức về quản lý rủi ro.

3. Một số giải pháp nâng cao dân trí tài chính số tại Việt Nam

Với tốc độ phát triển nhanh chóng của hệ sinh thái tài chính số tại Việt Nam, việc nâng cao dân trí tài chính số trở nên cấp thiết hơn bao giờ hết. Các giải pháp cần được triển khai bao gồm: Tích hợp giáo dục tài chính số vào chương trình giảng dạy chính quy từ bậc phổ thông, xây dựng chiến dịch truyền thông và phổ biến kiến thức tài chính số qua các kênh trực tuyến, đặc biệt là mạng xã hội; phát triển các chương trình đào tạo dành cho người lao động, người trung niên và người cao tuổi, giúp họ làm quen với các nền tảng số một cách an toàn và hiệu quả; đồng thời thắt chặt quản lý và giám sát các hoạt động tài chính số. Trong bối cảnh nền kinh tế Việt Nam ngày càng số hóa mạnh mẽ, Chính phủ và các cơ quan chức năng đã triển khai nhiều chính sách và chương trình nhằm nâng cao dân trí tài chính số. Mục tiêu của các giải pháp này không chỉ giúp người dân tiếp cận dịch vụ tài chính số một cách an toàn, minh bạch, mà còn thúc đẩy tài chính toàn diện và phát triển bền vững hệ thống tài chính số.

Ngày 22/01/2020, Thủ tướng Chính phủ ban hành Quyết định số 149/QĐ-TTg phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030. Chiến lược này tập trung vào việc bảo đảm người dân, đặc biệt là những đối tượng yếu thế (người có thu nhập thấp, nhóm dân cư vùng sâu, vùng xa) có thể tiếp cận các dịch vụ tài chính số một cách thuận tiện, an toàn. Cùng với đó, chương trình giáo dục tài chính số đã được triển khai để nâng cao nhận thức, kỹ năng của người dân thông qua các kênh truyền thông và các chương trình đào tạo cộng đồng.

Đặc biệt, việc lồng ghép giáo dục tài chính số vào chương trình giáo dục phổ thông là một sáng kiến quan trọng, giúp học sinh tiểu học và trung học phổ thông tiếp cận kiến thức về tài chính số ngay từ giai đoạn đầu. Trong đó, Bộ Giáo dục và Đào tạo phối hợp với NHNN xây dựng các chương trình giảng dạy, qua đó giúp học sinh và phụ huynh hình thành thói quen tài chính thông minh, an toàn. Việc tích hợp tài chính số vào chương trình học không chỉ giúp tạo dựng nền tảng vững chắc cho thế hệ trẻ, mà còn góp phần nâng cao dân trí tài chính số trong toàn xã hội.

NHNN cũng đã phối hợp với Đài Truyền hình Việt Nam sản xuất các chương trình truyền thông giáo dục về tài chính số như "Tiền khéo Tiền khôn", "Đồng tiền thông thái", "Tay hòm chìa khóa"… Các chương trình này được thiết kế với nội dung dễ tiếp cận, sử dụng đồ họa sinh động và tình huống thực tế, qua đó giúp người dân hiểu rõ hơn về các vấn đề liên quan đến thanh toán không dùng tiền mặt; bảo vệ thông tin cá nhân; nhận diện các hình thức gian lận tài chính… Đặc biệt, các chương trình này còn chú trọng vào việc cảnh báo các rủi ro tài chính số, bao gồm các chiêu trò lừa đảo trực tuyến như mạo danh ngân hàng hoặc giả mạo các ứng dụng tài chính.

Ngoài các sáng kiến truyền thông, Đề án phát triển thanh toán không dùng tiền mặt giai đoạn 2021 - 2025 cũng là một chính sách quan trọng để khuyến khích người dân chuyển đổi sang các phương thức thanh toán điện tử. Đề án này tập trung vào việc phát triển hạ tầng thanh toán số, bảo đảm tất cả người dân có thể tiếp cận các dịch vụ tài chính số an toàn, thúc đẩy sự tham gia của ngân hàng và các công ty Fintech trong việc cung cấp các sản phẩm tài chính dễ sử dụng. Bên cạnh đó, việc tăng cường bảo mật và quản lý rủi ro trong các giao dịch tài chính số cũng là một phần quan trọng của đề án này nhằm bảo vệ người tiêu dùng khỏi các hành vi gian lận tài chính.

Một trong những đối tượng quan trọng mà Chính phủ chú trọng là nhóm người dân có mức độ tiếp cận tài chính thấp, bao gồm người dân nông thôn, người lao động tự do và doanh nghiệp siêu nhỏ. Chính sách này được thực hiện thông qua các chương trình hỗ trợ như: Cung cấp dịch vụ tài chính vi mô trên nền tảng số, giúp người dân dễ dàng tiếp cận các khoản vay nhỏ và sản phẩm tiết kiệm trực tuyến. Chính phủ cũng khuyến khích các ngân hàng phát triển dịch vụ tài chính di động với chi phí thấp, phù hợp với nhu cầu của những đối tượng thu nhập thấp, hỗ trợ đào tạo tài chính số cho người dân ở các vùng sâu, vùng xa.

Mặc dù Chính phủ, NHNN và các bộ, ban, ngành, địa phương đã triển khai nhiều chính sách, nhưng để nâng cao dân trí tài chính số một cách toàn diện và hiệu quả hơn, tác giả đề xuất một số giải pháp như sau:

Thứ nhất, tích hợp sâu hơn giáo dục tài chính số vào các chương trình học của các cấp học, đặc biệt là bậc phổ thông và đại học, qua đó giúp thế hệ trẻ hiểu cũng như làm quen với các sản phẩm tài chính số ngay từ khi còn ngồi trên ghế nhà trường.

Thứ hai, các chiến dịch truyền thông và phổ biến kiến thức tài chính số cần được tăng cường, không chỉ qua các kênh truyền thống mà còn thông qua các nền tảng số và mạng xã hội để tiếp cận được đông đảo đối tượng người dùng, đặc biệt là thế hệ trẻ.

Thứ ba, xây dựng, tổ chức các chương trình đào tạo kỹ năng số cho người cao tuổi và người lao động tại các vùng nông thôn, vùng sâu, vùng xa, giúp họ làm quen với các nền tảng tài chính số một cách an toàn.

Thứ tư, tiếp tục cải thiện cơ sở hạ tầng kỹ thuật và bảo mật trong các giao dịch tài chính số. Đây chính là yếu tố quyết định để giảm thiểu rủi ro lừa đảo, gian lận trong lĩnh vực tài chính số và bảo vệ quyền lợi của người tiêu dùng.

4. Kết luận

Tài chính số đang phát triển mạnh mẽ tại Việt Nam, đóng vai trò quan trọng trong việc thúc đẩy nền kinh tế số và tạo ra những cơ hội mới cho người dân, đặc biệt là đối với các nhóm yếu thế. Nâng cao dân trí tài chính số không chỉ là trách nhiệm của Chính phủ mà còn cần sự chung tay của các tổ chức tài chính, doanh nghiệp và toàn xã hội. Chỉ khi người tiêu dùng có đủ kiến thức và kỹ năng tài chính số, họ mới có thể sử dụng các sản phẩm tài chính số một cách an toàn, hiệu quả, từ đó, bảo vệ quyền lợi cá nhân, góp phần vào sự phát triển bền vững của hệ thống tài chính số tại Việt Nam.

Tài liệu tham khảo:

1. Acclime Vietnam (2024). Vietnam Fintech Brief 2024. https://vietnam.acclime.com/guides/vietnam-Fintech-brief

2. Bộ Công an (2023). Báo cáo về tình hình lừa đảo tài chính số tại Việt Nam.

3. Cổng cảnh báo an toàn thông tin Việt Nam (2024). Số liệu thống kê về lừa đảo tài chính số.

4. Do Ventures & NIC (2024). The Vietnam Innovation & Tech Investment Report 2024. National Innovation Center (NIC) & Do Ventures. https://doventures.vc/report2024

5. OECD (2023). Organisation for Economic Co-operation and Development. https://www.oecd.org/en/publications/2023/04/oecd-economic-surveys-viet-nam-2023_8d886a88.html

6. Rakuten Insight (2022). Khảo sát về sử dụng các dịch vụ thanh toán điện tử tại Việt Nam.

7. Standard & Poor’s Ratings Services (2014). Global Financial Literacy Survey. https://gflec.org/initiatives/sp-global-finlit-survey/

8. Statista (2024). Số liệu về tăng trưởng người dùng và giao dịch của các dịch vụ tài chính số tại Việt Nam. Retrieved from https://www.statista.com

9. Trần Thanh Thu, Đào Hồng Nhung (2020). Dân trí tài chính số: Khái niệm và các yếu tố cấu thành. Journal of Financial Education, 8(2), trang 67-79.

10. World Bank (2013). Financial Literacy and Financial Inclusion. World Bank Group. https://www.worldbank.org/en/publication/financial-literacy-financial-inclusion

11. Bộ Giáo dục và Đào tạo (2020). Giáo dục tài chính trong chương trình giáo dục phổ thông.

12. Bộ Thông tin và Truyền thông (2023). Cục An toàn thông tin về tình trạng lừa đảo trực tuyến tại Việt Nam.

13. NAICT (2024). Phát triển công nghệ chống lừa đảo tài chính qua mạng.

14. Statista (2025). Number of users of the Fintech sector in Vietnam from 2018 to 2028, by segment (in million users). https://www.statista.com/forecasts/1228383/Fintech-users-by-segment-vietnam

Tin bài khác

Bài viết của Tổng Bí thư Tô Lâm: TIẾN LÊN! TOÀN THẮNG ẮT VỀ TA!

Đại hội đại biểu toàn quốc lần thứ XIV của Đảng định hình sứ mệnh của ngành Ngân hàng trong kỷ nguyên mới

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Huy động vốn qua thị trường tài sản cho mô hình tăng trưởng kinh tế mới tại Việt Nam

Tích hợp chuẩn mực đạo đức trí tuệ nhân tạo vào khung đạo đức nghề nghiệp ngân hàng

Tiêu chuẩn, điều kiện và vai trò của thành viên độc lập Hội đồng quản trị tại công ty niêm yết trong bối cảnh mới

Nâng cao hiệu quả quản lý phát triển xã hội bền vững theo dự thảo Văn kiện Đại hội XIV của Đảng

Đề xuất triển khai cơ chế hành lang lãi suất tại Ngân hàng Nhà nước Việt Nam: Điều kiện và bước đi

Chuyển đổi mô hình điều hành chính sách tiền tệ: Kinh nghiệm một số quốc gia Đông Nam Á và bài học cho Việt Nam

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Phát triển tài chính xanh trong lĩnh vực nông nghiệp: Kết quả năm 2025 và hàm ý chính sách đối với hệ thống ngân hàng năm 2026

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát