Ảnh hưởng của hiểu biết tài chính số đến hành vi tiết kiệm của người dân trên địa bàn tỉnh Bắc Ninh

Tóm tắt: Hiểu biết tài chính số bao gồm kiến thức về các sản phẩm, dịch vụ tài chính số, nhận thức về rủi ro, kiểm soát rủi ro và hành vi tài chính số. Hiểu biết tài chính số có sự khác biệt nhất định với hiểu biết tài chính, từ đó cũng có những ảnh hưởng nhất định đến hành vi tiết kiệm và chi tiêu của cá nhân. Nghiên cứu này tập trung vào phân tích ảnh hưởng của hiểu biết tài chính số đến hành vi tiết kiệm và chi tiêu của cá nhân. Thông qua khảo sát của nhóm nghiên cứu đối với người dân tại tỉnh Bắc Ninh thời điểm trước khi sáp nhập địa giới đơn vị hành chính tỉnh Bắc Ninh và tỉnh Bắc Giang, kết quả cho thấy rằng những người có kiến thức tốt về tài chính số thường áp dụng chiến lược tiết kiệm và kiểm soát ngân sách tốt hơn. Nghiên cứu đề xuất việc tăng cường giáo dục tài chính số để nâng cao nhận thức về quản lý tiền bạc thông qua các ứng dụng công nghệ mới. Đồng thời, khuyến nghị các nhà cung cấp các dịch vụ tài chính số phát triển các sản phẩm dễ sử dụng và tổ chức các hoạt động cộng đồng nhằm thúc đẩy phát triển bền vững của tài chính số.

Từ khóa: Tài chính số, hiểu biết tài chính số, hành vi tiết kiệm, hành vi tiêu dùng.

THE IMPACT OF DIGITAL FINANCIAL LITERACY

ON PEOPLE’S SAVING BEHAVIOR IN BAC NINH PROVINCE

Abstract: Digital financial literacy includes knowledge of digital financial products and services, risk awareness, risk control, and digital financial behavior. Digital financial literacy is distinct from financial literacy, which also has certain effects on individuals' saving and spending behaviors. This study focuses on analyzing the effects of digital financial literacy on individuals' saving and spending behaviors. Through a survey conducted by the research team among residents in Bac Ninh provinces prior to the administrative boundary merger between Bac Ninh provinces and Bac Giang provinces, the results show that people with good knowledge of digital finance often apply better savings and budget control strategies. The study proposes to strengthen digital financial education to raise awareness of money management through new technology applications. Simultaneously, the authors recommend that digital financial service providers develop easy-to-use products and organize community activities to promote sustainable development of digital finance.

Keywords: Digital finance, digital financial literacy, saving behavior, spending behavior.

1. Giới thiệu

Trong bối cảnh toàn cầu hóa và sự phát triển không ngừng của công nghệ, tài chính số đã trở thành một phần không thể thiếu trong cuộc sống hàng ngày. Tài chính toàn diện - với mục tiêu bảo đảm mọi người dân có thể tiếp cận các dịch vụ tài chính chất lượng và chi phí phải chăng, đang ngày càng được quan tâm trên toàn thế giới. Một trong những yếu tố quan trọng để đạt được tài chính toàn diện là hiểu biết tài chính số, giúp người dân có thể tận dụng các công cụ và dịch vụ tài chính hiện đại một cách hiệu quả.

Tại tỉnh Bắc Ninh, nơi có nền kinh tế năng động và đang phát triển nhanh chóng, việc nâng cao hiểu biết tài chính số cho người dân đóng vai trò quan trọng trong việc thúc đẩy hành vi tiết kiệm thông minh và hiệu quả. Tiết kiệm không chỉ là một phần quan trọng trong quản lý tài chính cá nhân, mà còn góp phần vào sự ổn định và tăng trưởng kinh tế địa phương. Tuy nhiên, tại khu vực nông thôn vẫn còn nhiều thách thức trong việc nâng cao hiểu biết tài chính số, nơi mà kiến thức về tài chính còn hạn chế. Điều này cho thấy sự cần thiết của việc giáo dục tài chính số để giúp người dân tận dụng các dịch vụ tài chính hiện đại cũng như thúc đẩy hành vi tiết kiệm hiệu quả.

Bài viết này tập trung nghiên cứu ảnh hưởng của hiểu biết tài chính số đến hành vi tiết kiệm của người dân trên địa bàn tỉnh Bắc Ninh thời điểm trước khi sáp nhập địa giới đơn vị hành chính tỉnh Bắc Ninh và tỉnh Bắc Giang. Thông qua việc phân tích các dữ liệu thực tế và đánh giá tác động của hiểu biết tài chính số, bài viết đưa ra một số khuyến nghị hữu ích cho việc phát triển tài chính toàn diện và nâng cao hiệu quả tiết kiệm trong cộng đồng.

2. Tổng quan nghiên cứu

2.1. Tổng quan nghiên cứu về hiểu biết tài chính số

Gần đây, khái niệm "hiểu biết tài chính số" đã dần thay thế khái niệm "hiểu biết tài chính" truyền thống. Theo Alliance for Financial Inclusion (2021), hiểu biết tài chính số bao gồm kiến thức, kỹ năng, sự tự tin và khả năng để sử dụng các sản phẩm, dịch vụ tài chính được số hóa một cách an toàn, đồng thời đưa ra các quyết định sáng suốt. Nhiều tài liệu đã đi sâu vào khái niệm và cách đo lường hiểu biết tài chính số (Koskelainen và cộng sự, 2023; Lyons và Kass-Hanna, 2021a, 2021b; Morgan và cộng sự, 2019; Ravikumar và cộng sự, 2022) và tác động của nó đối với hành vi tài chính (Lo Prete, 2022; Yoshino và cộng sự, 2020).

Các nhà nghiên cứu đã đánh giá hiểu biết tài chính số từ nhiều khía cạnh khác nhau. Các yếu tố chính của hiểu biết tài chính số bao gồm hiểu biết về tài chính số, nhận thức rủi ro, quyền của người tiêu dùng và khả năng giải quyết vấn đề. Lyons và Kass-Hanna (2021) đề xuất khung đánh giá toàn diện với năm thành phần cốt lõi là nhận thức, kiến thức thực tế, tự bảo vệ và ra quyết định. Ngoài ra, Ravikumar và cộng sự (2022) cũng xác định thêm các khía cạnh như chất lượng sản phẩm và các chuẩn mực xã hội. Hiểu biết cơ bản về các sản phẩm, dịch vụ tài chính số là rất quan trọng để sử dụng chúng một cách hiệu quả.

Việc ra quyết định tài chính khôn ngoan đòi hỏi hiểu biết tài chính cơ bản. Kiến thức công nghệ số được cho là sẽ nâng cao trải nghiệm học tập tài chính trực tuyến của người tiêu dùng (Tiwari và cộng sự, 2020). Hành vi tài chính được định hình bởi thái độ tài chính, thông tin tài chính số và hiểu biết tài chính số. Tuy nhiên, nhiều cá nhân trẻ, đặc biệt là thế hệ Z, vẫn còn thiếu hiểu biết tài chính đầy đủ (Fanta và Mutsonziwa, 2021). Về các yếu tố nhân khẩu học, nghiên cứu không tìm thấy sự khác biệt đáng kể liên quan đến hiểu biết tài chính số giữa nam và nữ sinh viên. Tuy nhiên, tuổi tác có tác động đáng kể đến tất cả các khía cạnh của hiểu biết tài chính số, với những sinh viên trên 23 tuổi đạt điểm cao hơn so với các nhóm tuổi trẻ hơn.

2.2. Mối quan hệ giữa hiểu biết tài chính số và hành vi tiết kiệm

Prasad và Meghwal (2017) cho rằng, hiểu biết tài chính số là phiên bản số hóa của hiểu biết tài chính tiêu chuẩn, do vậy ảnh hưởng của nó đến hành vi tiết kiệm và chi tiêu được cho là tương tự. Số hóa tài chính được nhận định có khả năng thúc đẩy tài chính toàn diện, bao gồm cả hành vi tiết kiệm và chi tiêu thông qua các nền tảng số (Tony và Desai, 2020). Do đó, hiểu biết tài chính số tốt hơn được kỳ vọng sẽ cải thiện hành vi tiết kiệm và chi tiêu.

Hiểu biết tài chính đã được chứng minh có tác động tích cực đến hành vi tiết kiệm. Các nghiên cứu trên nhiều đối tượng sinh viên (Jamal và cộng sự, 2015; Sabri và MacDonald, 2010; Varcoe và cộng sự, 2005); giáo viên (Widyastuti, Suhud và Sumiati, 2016; Zulaihati, Susanti và Widyastuti, 2020), người trẻ (Henager và Cude, 2016) hay các nghiên cứu tại quốc gia như Malaysia (Jamal và cộng sự, 2015; Sabri và MacDonald, 2010), Indonesia (Widyastuti, Suhud và Sumiati, 2016; Zulaihati, Susanti và Widyastuti, 2020), Bhutan (Wangmo, 2015), Việt Nam (Morgan và Trinh, 2019) đều cho thấy hiểu biết tài chính cao hơn giúp cải thiện hành vi tiết kiệm.

Về chi tiêu, nhiều nghiên cứu kết luận, hiểu biết tài chính cũng ảnh hưởng tích cực đến hành vi chi tiêu (Allgood và Walstad, 2016; Fraczec và Klimontowicz, 2015; Henager và Cude, 2016; Wangmo, 2015; Zulaihati, Susanti và Widyastuti, 2020). Perry (2011) chỉ ra rằng, thiếu hiểu biết tài chính có thể dẫn đến khó khăn trong kiểm soát chi tiêu, Fraczec và Klimontowicz (2015) cũng liên kết chi tiêu quá mức của người trẻ với thiếu hiểu biết này.

Hành vi chi tiêu có mối liên hệ mật thiết với tiết kiệm, với các nghiên cứu cho thấy chi tiêu ảnh hưởng tích cực đến tiết kiệm (Velankar và cộng sự, 2014; Sabri và MacDonald, 2010; Jeevitha và Priya, 2019). Đặc biệt, việc sử dụng công nghệ kỹ thuật số trong chi tiêu cũng được ghi nhận là có thể thúc đẩy hành vi tiết kiệm (Ozili, 2018; Ajeesh, 2019).

3. Phương pháp nghiên cứu

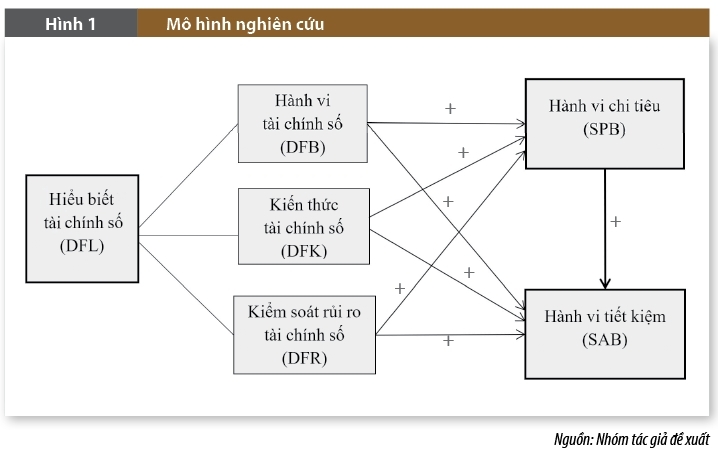

3.1. Mô hình và giả thuyết nghiên cứu

Sự phát triển mạnh mẽ của công nghệ số đã làm thay đổi cách thức cá nhân tiếp cận và quản lý tài chính. Hành vi tài chính số, thể hiện qua việc sử dụng các dịch vụ và công cụ tài chính số như ngân hàng điện tử, ví điện tử, ứng dụng quản lý tài chính, giúp cá nhân dễ dàng theo dõi, kiểm soát dòng tiền, tự động hóa việc tiết kiệm và thiết lập mục tiêu tài chính (OECD, 2018; Morgan và cộng sự, 2020). Nhờ đó, hành vi tài chính số không chỉ nâng cao hiệu quả quản lý tài chính cá nhân mà còn thúc đẩy hình thành, duy trì thói quen tiết kiệm tích cực, đặc biệt ở nhóm người trẻ và những người thường xuyên sử dụng công nghệ số (Alliance for Financial Inclusion, 2021). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H1.1: Hành vi tài chính số ảnh hưởng tích cực đến hành vi tiết kiệm.

Việc áp dụng các công cụ tài chính số giúp cá nhân tiếp cận thông tin nhanh chóng, minh bạch và thuận tiện hơn, từ đó nâng cao khả năng kiểm soát và lập kế hoạch chi tiêu (Lyons và Kass-Hanna, 2021). Các nền tảng số cung cấp dữ liệu, phân tích chi tiêu và cảnh báo rủi ro, giúp người dùng điều chỉnh hành vi chi tiêu hợp lý, tránh chi tiêu quá mức hoặc bốc đồng (Fraczec và Klimontowicz, 2015). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H1.2: Hành vi tài chính số ảnh hưởng tích cực đến hành vi chi tiêu.

Hiểu biết tài chính số là sự kết hợp giữa kiến thức tài chính truyền thống và kỹ năng sử dụng các sản phẩm, dịch vụ tài chính số một cách an toàn, hiệu quả (Alliance for Financial Inclusion, 2021; Lyons và Kass-Hanna, 2021). Nhiều nghiên cứu đã chứng minh rằng, kiến thức tài chính giúp cá nhân lập kế hoạch, đặt mục tiêu và thực hiện tiết kiệm hiệu quả hơn (Sabri và MacDonald, 2010; Widyastuti và cộng sự, 2016). Trong bối cảnh số hóa, kiến thức tài chính số càng trở nên quan trọng, giúp người dùng tận dụng tối đa các công cụ số để tiết kiệm, đồng thời giảm thiểu rủi ro tài chính cá nhân (Morgan và cộng sự, 2020; Ravikumar và cộng sự, 2022). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H2.1: Kiến thức tài chính số ảnh hưởng tích cực đến hành vi tiết kiệm.

Kiến thức tài chính số không chỉ giúp cá nhân nhận diện các sản phẩm tài chính phù hợp mà còn hỗ trợ ra quyết định chi tiêu sáng suốt, kiểm soát chi tiêu hợp lý và phòng tránh các rủi ro tài chính phát sinh từ việc thiếu hiểu biết (Fraczec và Klimontowicz, 2015; Perry, 2011). Những người sở hữu kiến thức tài chính số tốt hơn thường có xu hướng chi tiêu có kế hoạch, tránh lạm chi, dễ dàng cân đối giữa chi tiêu và tiết kiệm (Zulaihati và cộng sự, 2020; Henager và Cude, 2016). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H2.2: Kiến thức tài chính số ảnh hưởng tích cực đến hành vi chi tiêu.

Khả năng kiểm soát rủi ro tài chính số, bao gồm nhận diện, phòng tránh các rủi ro như gian lận, lừa đảo trực tuyến, giúp cá nhân an tâm hơn khi sử dụng dịch vụ tài chính số (Alliance for Financial Inclusion, 2021). Khi cảm thấy an toàn, người dùng sẽ chủ động hơn trong việc sử dụng các công cụ số để tiết kiệm, đồng thời giảm thiểu các tổn thất không mong muốn, từ đó thúc đẩy hành vi tiết kiệm tích cực (Morgan và cộng sự, 2020). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H3.1: Kiểm soát rủi ro tài chính số ảnh hưởng tích cực đến hành vi tiết kiệm.

Kiểm soát rủi ro tài chính số giúp cá nhân tránh được các tổn thất do lừa đảo, gian lận hoặc sai sót trong quá trình chi tiêu trực tuyến (Alliance for Financial Inclusion, 2021). Khi nhận thức và kiểm soát tốt rủi ro, người dùng sẽ tự tin hơn trong chi tiêu, đồng thời có xu hướng chi tiêu hợp lý, bền vững hơn (Fraczec và Klimontowicz, 2015). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H3.2: Kiểm soát rủi ro tài chính số ảnh hưởng tích cực đến hành vi chi tiêu.

Nhiều nghiên cứu đã chỉ ra rằng, hành vi chi tiêu hợp lý, có kiểm soát là nền tảng quan trọng để cá nhân có thể dành ra một phần thu nhập cho tiết kiệm (Velankar và cộng sự, 2014; Sabri và MacDonald, 2010). Khi cá nhân biết cách điều chỉnh chi tiêu, họ sẽ dễ dàng thực hiện các mục tiêu tiết kiệm, đặc biệt trong bối cảnh công nghệ số hỗ trợ tối ưu hóa cả chi tiêu và tiết kiệm (Ozili, 2018; Jeevitha và Priya, 2019). Từ đó, tác giả đề xuất giả thuyết nghiên cứu sau:

H4: Hành vi chi tiêu ảnh hưởng tích cực đến hành vi tiết kiệm.

Mô hình nghiên cứu được đề xuất trong Hình 1.

|

3.2. Phương pháp nghiên cứu

Nghiên cứu được tiến hành theo hai giai đoạn chính: Nghiên cứu sơ bộ và nghiên cứu chính thức.

Trong nghiên cứu sơ bộ, phương pháp định tính và định lượng được kết hợp. Giai đoạn định tính bao gồm việc lập luận, phân tích khái niệm dựa trên các nghiên cứu trước để đề xuất mô hình và xây dựng thang đo ban đầu. Sau đó, nhóm nghiên cứu tiến hành khảo sát thử nghiệm với 50 người để kiểm định thang đo bằng phân tích Cronbach’s Alpha và phân tích nhân tố khám phá (EFA), đồng thời hiệu chỉnh các câu hỏi dễ hiểu và phù hợp. Các câu hỏi đều là dạng đóng, sử dụng thang đo Likert 5 mức độ.

Nghiên cứu chính thức xác định cỡ mẫu đủ lớn để đại diện cho tổng thể, với kích thước mẫu tối thiểu là 140 dựa trên các tiêu chí của Hair và cộng sự (1998) cho phân tích EFA (n = 5m) và Tabachnick và Fidell (2007) cho hồi quy đa biến (n >= 8p + 50), xét mô hình có 4 biến độc lập (24 biến quan sát) và 1 biến phụ thuộc (9 biến quan sát). Dữ liệu được thu thập thông qua khảo sát trực tuyến trên Google Form tại tỉnh Bắc Ninh thời điểm trước khi sáp nhập địa giới đơn vị hành chính tỉnh Bắc Ninh và tỉnh Bắc Giang, giai đoạn tháng 10 - 12/2024. Tổng số 810 phiếu được thu về, trong đó 768 phiếu hợp lệ được sử dụng cho phân tích, đáp ứng yêu cầu cỡ mẫu tối thiểu theo lý thuyết (210 mẫu). Phiếu khảo sát bao gồm các câu hỏi về các nhân tố ảnh hưởng đến hành vi tiết kiệm và thông tin nhân khẩu học của đối tượng.

4. Kết quả nghiên cứu

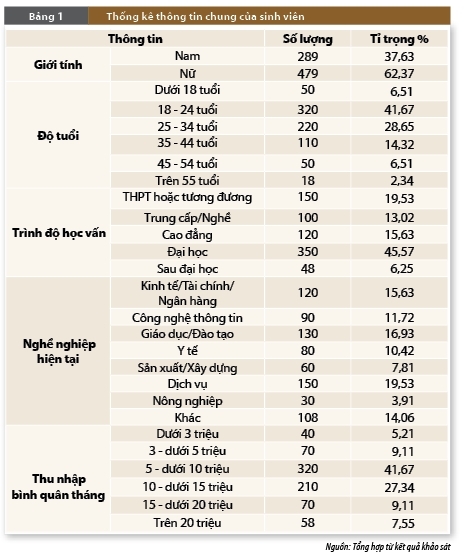

4.1. Thống kê mô tả

Kết quả thống kê mô tả được thể hiện qua Bảng 1.

|

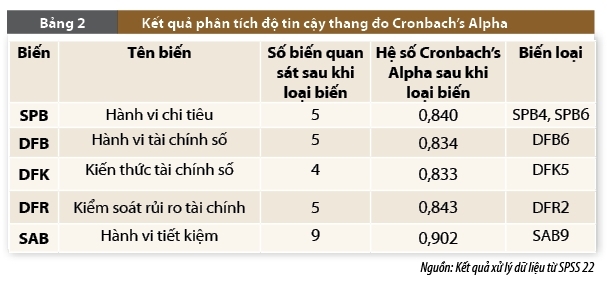

4.2. Kiểm định độ tin cậy thang đo

Bảng 2 trình bày kết quả kiểm định độ tin cậy của các thang đo thông qua hệ số Cronbach’s Alpha sau khi loại các biến không đạt yêu cầu. Kết quả cho thấy tất cả các thang đo đều có hệ số Cronbach’s Alpha lớn hơn 0,8, cho thấy các thang đo đều đạt độ tin cậy cao. Cụ thể, các biến quan sát không đạt yêu cầu đã được loại bỏ khỏi thang đo tương ứng như trình bày trong Bảng 2.

|

4.3. Phân tích EFA

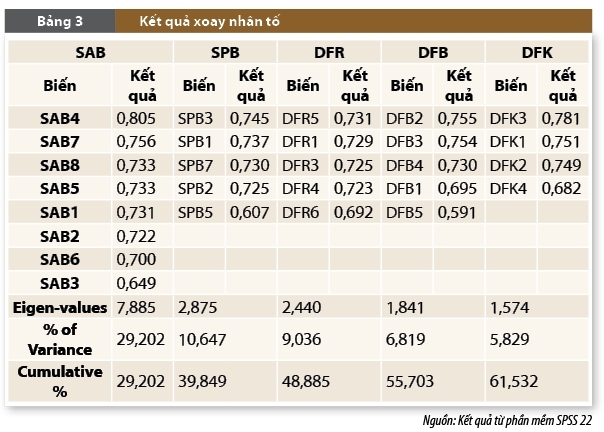

Phân tích EFA cho 4 biến độc lập và 1 biến phụ thuộc với nhân tố tải là 0,5, kết quả thu được bảng ma trận xoay nhân tố cho thấy các biến đều có hệ số KMO lớn hơn 0,5 nên phân tích nhân tố là phù hợp, có ý nghĩa thực tiễn, Sig (Bartletts Test) = 0,000 chứng tỏ các biến quan sát có tương quan với nhau trong tổng thể Eigen-values = 1,574 ( > 1) đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố, khẳng định nhân tố rút ra có ý nghĩa tóm tắt thông tin tốt nhất. Kiểm định mức độ giải thích của các biên quan sát đối với nhân tố: Tổng phương sai trích = 61,532 > 50% chứng tỏ 5 nhân tố trích ra giải thích được biến thiên của dữ liệu (Bảng 3).

|

4.4. Phân tích nhân tố khẳng định

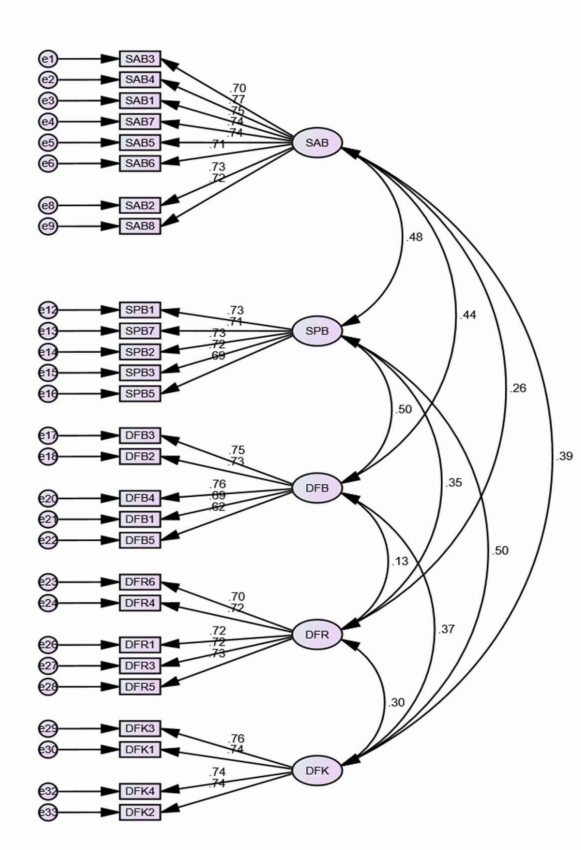

Sau khi thực hiện phân tích nhân tố khám phá EFA, tác giả thực hiện phân tích nhân tố khẳng định (CFA). Đo lường mức độ phù hợp của mô hình bởi chỉ số Chi-square (CMIN); chỉ số Comparetative Fit Index (CFI); chỉ số Tucker & Lewis (TLI); chỉ số Goodness-of-Fit Index (GFI) chỉ số Root Mean Square Error Approximation (RMSEA). Mô hình được xem là thích hợp với dữ liệu thị trường khi kiểm định Chi-square có P-value > 0,05. Tuy nhiên Chi-square có nhược điểm là phụ thuộc vào kích thước mẫu. Nếu một mô hình được nhận các chỉ số GFI, TLI, CFI = 0,9 (Bentler, Bonett, 1980); CMIN/df = 2, một số trường hợp CMIN/df = 3 (Carmines, McIver, 1981); RMSEA = 0,08, RMSEA = 0,05 được xem là rất tốt (Steiger, 1990); thì mô hình được xem là phù hợp với dữ liệu thị trường hay tương thích với dữ liệu thị trường. Thọ và Trang (2008) cho rằng, nếu mô hình nhận được các giá trị TLI, CFI = 0,9, CMIN/df = 2, RMSEA = 0,08 thì mô hình phù hợp (tương thích) với dữ liệu thị trường.

Kết quả phân tích CFA tại Hình 2 cho thấy các chỉ tiêu đo lường là phù hợp: Chisquare/df = 1,249 < 3, GFI = 0,964, CFI = 0,991, RMSEA= 0,018 < 0,08, vì thế mô hình có sự phù hợp với thị trường. Kết quả các giá trị P-value của các biến quan sát biểu diễn các nhân tố đều có giá trị sig = 0,000, do đó các biến quan sát được khẳng định có khả năng biểu diễn tốt cho nhân tố trong mô hình CFA. Hệ số phương sai trích và độ tin cậy tổng hợp của các thang đo đều đạt giá trị > 0,5. Như vậy có thể khẳng định các thang đo nghiên cứu bảo đảm các yêu cầu phân tích.

Hình 2: Kết quả phân tích CFA

|

| Nguồn: Kết quả từ phần mềm AMOS 20 |

4.5. Kết quả phân tích mô hình cấu trúc tuyến tính (SEM)

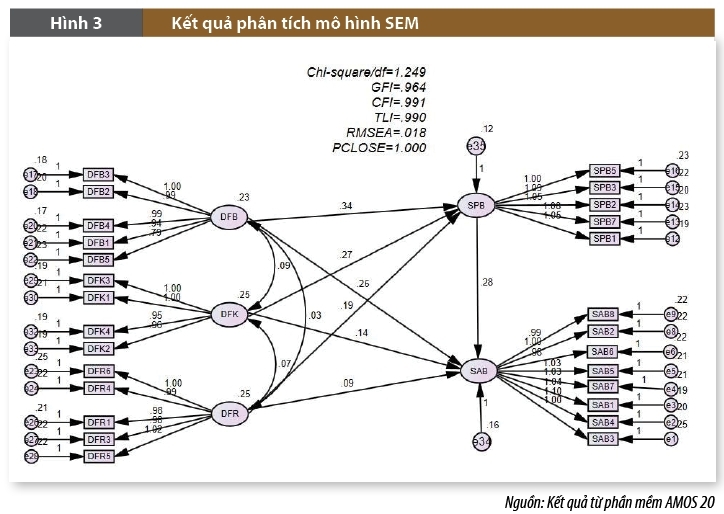

Kết quả phân tích mô hình SEM được thể hiện trong Hình 3.

|

Mô hình SEM được đánh giá sự phù hợp thông qua các tiêu chí: Kiểm định Chi-Square (χ2) với mức ý nghĩa P-value = 0,05 được coi là phù hợp (Joserkog, Sorbom, 1989); chỉ số Chi-Square/bậc tự do: (χ2/df); các chỉ số khác như GFI, CFI, RMSEA… Mức xác suất > 0,05 là mô hình phù hợp (Arbuckle và Wothke, 1999; Rupp và Segal, 1989).

Kết quả phân tích mô hình SEM cho thấy: Chi-square/df = 1,249 < 3, CFI = 0,991 > 0,9; GFI = 0,964 > 0,9; RMSEA = 0,018 < 0,08, vì thế mô hình có sự phù hợp với thị trường. P-value của các biến độc lập đều có giá trị 0,000, do đó các biến độc lập đều thể hiện sự ảnh hưởng tới biến phụ thuộc là hành vi quản lý tài chính.

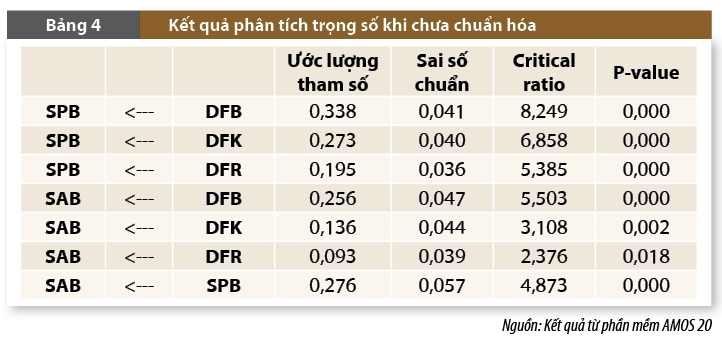

Theo kết quả phân tích tại Bảng 4, P-value của các biến độc lập đều nhỏ hơn 0,05. Trọng số chưa chuẩn hóa của các biến kiến thức tài chính số, hành vi tài chính số, kiểm soát rủi ro tài chính số và hành vi chi tiêu đều mang dấu dương thể hiện có ảnh hưởng thuận chiều đến hành vi tiết kiệm.

|

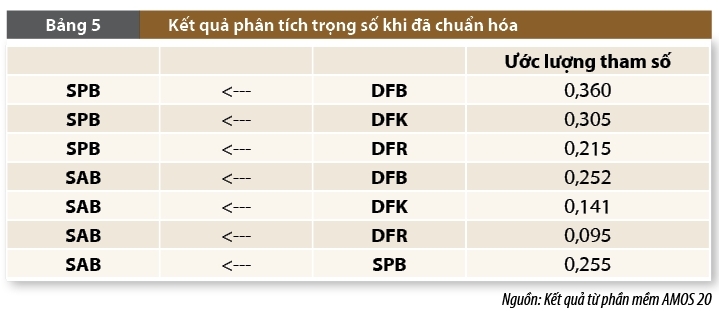

Phân tích các chỉ số sau khi đã chuẩn hóa tại Bảng 5 cho thấy: Các trọng số chuẩn hóa mang dấu không đổi so với trọng số khi chưa chuẩn hóa. Như vậy, tác động của các yếu tố: Hành vi tài chính số có ảnh hưởng lớn nhất đến hành vi chi tiêu, sau đó đến các nhân tố kiến thức tài chính số và kiểm soát rủi ro tài chính số. Hành vi chi tiêu có ảnh hưởng lớn nhất đến hành vi tiết kiệm, sau đó đến các nhân tố hành vi tài chính số, kiến thức tài chính số, cuối cùng là kiểm soát rủi ro tài chính số có mức độ ảnh hưởng không đáng kể.

|

Kết quả kiểm định cho thấy các trọng số chuẩn hóa đều dương, nên mỗi quan hệ trong mô hình đều ảnh hưởng thuận chiều. Các giá trị sig đều < 0,05 nên có ý nghĩa thống kê. Điều này phù hợp với mô hình lý thuyết đề ra.

Đối với các nhân tố ảnh hưởng đến hành vi chi tiêu: Hành vi tài chính số có ảnh hưởng lớn nhất đến hành vi chi tiêu với hệ số 0,360. Kết quả này cho thấy việc tăng cường sử dụng các công cụ tài chính số giúp cá nhân kiểm soát chi tiêu hiệu quả hơn, phù hợp với các nghiên cứu trước đây. Kiến thức tài chính số tác động tích cực đáng kể đến hành vi chi tiêu với hệ số 0,305, thể hiện rằng hiểu biết về tài chính số thúc đẩy chi tiêu hợp lý. Kiểm soát rủi ro tài chính số cũng có tác động tích cực đến hành vi chi tiêu với hệ số 0,215, thể hiện sự thận trọng hơn trong chi tiêu khi nhận thức rõ rủi ro.

Đối với các nhân tố ảnh hưởng đến hành vi tiết kiệm: Hành vi chi tiêu có ảnh hưởng mạnh nhất đến hành vi tiết kiệm với hệ số 0,255, nhấn mạnh vai trò trung gian quan trọng của việc kiểm soát chi tiêu để gia tăng tiết kiệm, nhất quán với các nghiên cứu trước đó. Hành vi tài chính số cũng tác động đáng kể đến hành vi tiết kiệm với hệ số 0,252, cho thấy việc ứng dụng công nghệ số thúc đẩy các hành vi tiết kiệm hiệu quả. Kiến thức tài chính số ảnh hưởng tích cực đến hành vi tiết kiệm với hệ số 0,141, chứng tỏ hiểu biết về tài chính số giúp cá nhân tối ưu hóa các công cụ tiết kiệm số. Kiểm soát rủi ro tài chính số có tác động yếu nhất đến hành vi tiết kiệm với hệ số 0,095, cho thấy yếu tố rủi ro tài chính số không phải là rào cản lớn đối với hành vi tiết kiệm trong bối cảnh hiện đại.

5. Kết luận và khuyến nghị

Nghiên cứu này được thực hiện với mục tiêu đánh giá tác động của các nhân tố đến hành vi tiết kiệm của người dân trên địa bàn tỉnh Bắc Ninh thời điểm trước khi sáp nhập địa giới đơn vị hành chính tỉnh Bắc Ninh và tỉnh Bắc Giang. Bằng việc sử dụng mô hình SEM, nghiên cứu đã chỉ ra rằng các nhân tố bao gồm hành vi chi tiêu, hành vi tài chính số, kiến thức tài chính số và kiểm soát rủi ro tài chính số đều có tác động tích cực đến hành vi tiết kiệm. Đặc biệt, hành vi chi tiêu và hành vi tài chính số là hai nhân tố có ảnh hưởng mạnh nhất đến hành vi tiết kiệm, điều này khẳng định vai trò quan trọng của việc quản lý chi tiêu hiệu quả cũng như việc tích cực sử dụng các dịch vụ tài chính số trong việc thúc đẩy thói quen tiết kiệm. Các nhân tố kiến thức tài chính số và kiểm soát rủi ro tài chính số cũng cho thấy ảnh hưởng tích cực đến hành vi tiết kiệm, phù hợp với các giả thuyết nghiên cứu ban đầu. Từ những phát hiện này, nghiên cứu đề xuất một số khuyến nghị trọng tâm nhằm cải thiện hành vi tiết kiệm của người dân như sau:

Đối với Chính phủ và Ngân hàng Nhà nước Việt Nam

Có chính sách thúc đẩy hành vi tài chính số cho người dân thông qua việc khuyến khích các tổ chức tài chính phát triển hệ sinh thái tài chính số thân thiện (ví dụ như ứng dụng quản lý tài chính cá nhân, ví điện tử) kèm theo các chính sách ưu đãi. Đồng thời, đẩy mạnh truyền thông và hướng dẫn sử dụng để người dân làm quen, hình thành thói quen tiết kiệm tự động qua nền tảng số. Để nâng cao kiến thức tài chính số, cần thiết phải tích hợp giáo dục tài chính số vào chương trình học ở các cấp độ và tổ chức các buổi tập huấn, tư vấn miễn phí cho cộng đồng, đặc biệt là các nhóm đối tượng chưa quen với công nghệ. Việc phát triển các tài liệu và ứng dụng học tập trực tuyến cũng cần được chú trọng để nâng cao hiểu biết về quản lý tài chính cá nhân và rủi ro.

Đối với các tổ chức tín dụng

Liên tục đổi mới sản phẩm ngân hàng số, các gói tiền gửi tiết kiệm ưu đãi, linh hoạt theo nhu cầu của từng nhóm khách hàng, đặc biệt là thế hệ trẻ và người dùng thành thạo công nghệ. Đồng thời, cần tích hợp thêm các tiện ích gia tăng như quản lý chi tiêu, nhắc lịch thanh toán, tư vấn tài chính cá nhân... vào ứng dụng ngân hàng số để gia tăng trải nghiệm người dùng. Việc nâng cao chất lượng dịch vụ, rút ngắn quy trình giao dịch, cá nhân hóa sản phẩm cũng sẽ góp phần thúc đẩy người dân tiếp cận và sử dụng dịch vụ tài chính số một cách tích cực, an toàn và hiệu quả hơn. Ngoài ra, cần đẩy mạnh các chiến dịch cảnh báo về lừa đảo và bảo mật thông tin khi sử dụng dịch vụ tài chính số. Liên tục cập nhật công nghệ bảo mật và thiết lập kênh hỗ trợ khách hàng 24/7 để tăng cường sự yên tâm cho người dùng khi thực hiện giao dịch và tiết kiệm trực tuyến. Các tổ chức tín dụng cũng cần tăng cường phối hợp với cơ quan chức năng và nền tảng công nghệ nhằm phát hiện sớm, ngăn chặn kịp thời hành vi gian lận, giả mạo. Việc xây dựng hệ thống cảnh báo rủi ro thông minh, tích hợp trí tuệ nhân tạo (AI) để phân tích hành vi người dùng và nhận diện giao dịch bất thường cũng là hướng đi cần thiết.

Đối với người dân

Cần tăng cường kiểm soát hành vi chi tiêu. Theo đó, mỗi người dân cần lập kế hoạch chi tiêu cụ thể và sử dụng các ứng dụng công nghệ để theo dõi và nhắc nhở chi tiêu. Bên cạnh đó, việc hình thành thói quen tiết kiệm định kỳ, phân bổ nguồn thu nhập hợp lý cho các nhu cầu thiết yếu, đầu tư và dự phòng rủi ro là hết sức cần thiết. Người dân nên tận dụng các công cụ tài chính số như ví điện tử, ngân hàng số, ứng dụng quản lý tài chính cá nhân để quản lý dòng tiền minh bạch, dễ kiểm soát. Ngoài ra, cần chủ động cập nhật kiến thức về tài chính cá nhân và nâng cao kỹ năng sử dụng dịch vụ ngân hàng số một cách an toàn, qua đó góp phần nâng cao chất lượng cuộc sống cũng như ổn định tài chính lâu dài.

Mặc dù đã đạt được những kết quả quan trọng, nghiên cứu vẫn còn một số hạn chế như chưa đánh giá đầy đủ các yếu tố khác (văn hóa, thói quen gia đình, yếu tố tâm lý, hoặc kinh tế vĩ mô) và tập trung chủ yếu vào phương pháp định lượng mà thiếu phân tích định tính. Hướng nghiên cứu tiếp theo có thể mở rộng khám phá các nhân tố ảnh hưởng khác và mở rộng phạm vi nghiên cứu để cung cấp cái nhìn toàn diện hơn.

Tài liệu tham khảo:

1. Ajeesh, S. (2019), Digital Financial Inclusion and Saving Behavior, International Journal of Scientific Research and Review, 8(5), pages 1-8.

2. Alliance for Financial Inclusion (2021), Digital Financial Literacy: Conceptual Framework and Measurement.

3.Allgood, S., & Walstad, W. B. (2016), Financial Literacy and Financial Behavior. Economic Inquiry, 54(1), pages 675-697, https://doi.org/10.1111/ecin.12226

4. Cronbach, L. J. (1951), Coefficient alpha and the internal structure of tests, Psychometrika, 16(3), pages 297-334.

5. Dimova, R., et al (2021), Digital Financial Literacy: Knowledge, Attitudes, and Skills. Journal of Consumer Policy, 44(3), pages 437-462.

6. Hayati, N. S., & Syofyan, M. (2021), Financial Literacy and Decision Making: A Study on Young Adults. Journal of Economics and Business, 74, pages 101-115.

7. Henager, R., & Cude, B. J. (2016), Financial Literacy and Short- and Long-term Financial Behavior. Journal of Financial Counseling and Planning, 27(1), pages 3-19.

8. Jamal, A. A. A., et al (2015), Financial Literacy and Saving Behavior of College Students in Malaysia. International Journal of Business and Social Science, 6(4), pages 118-128.

9. Lo Prete, M. (2022), The Impact of Digital Financial Literacy on Consumer Financial Behavior. Journal of Behavioral Finance, 23(2), pages 134-149.

10. Lusardi, A., & Mitchell, O. S. (2014), The economic importance of financial literacy: Theory and evidence. Journal of Economic Literature.

11. Lyons, A. C., & Kass-Hanna, J. (2021a), Digital Financial Literacy: Definitions and Dimensions. Financial Literacy Review, 12(3), pages 23-40.

12. Lyons, A. C., & Kass-Hanna, J. (2021b), Assessing Digital Financial Literacy: A Comprehensive Framework. Journal of Consumer Affairs, 55(4), pages 1125-1150.

13. Morgan, P. J., & Trinh, L. Q. (2019), Financial Literacy in Cambodia and Vietnam: Determinants and Impacts. Journal of Risk and Financial Management, 12(1), 19.

14. Normawati, N., et al (2021), Attitudes and Behavior in Digital Financial Services Usage. International Journal of Bank Marketing, 39(7), pages 1234-1250.

15. OECD (2018), Digital Financial Literacy: Policy Guidance. OECD Publishing. https://doi.org/10.1787/9789264305274-en

16. Ozili, P. K. (2018), Impact of Digital Finance on Financial Inclusion and Stability. Borsa Istanbul Review, 18(4), pages 329-340.

17. Perry, V. G. (2011), Consumer Accuracy in Judgments about Credit Ratings. Journal of Consumer Affairs, 45(2), pages 223-248.

18. Rajdev, P., et al (2020), Measuring Digital Financial Literacy: A Study in India. International Journal of Financial Research, 11(4), pages 45-59.

19. Shen, H., et al (2018), Financial Knowledge and Behavior: Evidence from Emerging Markets. Emerging Markets Review, 35, pages 1-15.

20. Tiwari, P., et al (2020), The Role of Digital Literacy in Enhancing Financial Education. Journal of Financial Counseling and Planning, 31(1), pages 85-98.

Tin bài khác

Thị trường tài chính toàn cầu: Một số thách thức và triển vọng

Phân mảnh kinh tế toàn cầu: Hàm ý đối với Việt Nam khi hướng đến thịnh vượng và Net-Zero

Dấu ấn thị trường chứng khoán Việt Nam năm 2025 và giải pháp trọng tâm năm 2026

Phát huy vai trò của kinh tế nhà nước trong ổn định và tăng trưởng kinh tế Việt Nam

Đầu tư công năm 2025: Điểm sáng và kỳ vọng cho những năm tiếp theo

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Phòng ngừa gian lận trong thị trường carbon của Việt Nam: Bài học từ Liên minh châu Âu

Tiếp tục hoàn thiện khuôn khổ pháp lý về hệ thống kiểm soát nội bộ của ngân hàng theo thông lệ và chuẩn mực quốc tế

Quản trị rủi ro đứt gãy chuỗi cung ứng xăng dầu tại Việt Nam trước biến động địa chính trị toàn cầu

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách