Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

Tóm tắt: Bài viết này phân tích các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp Việt Nam trong bối cảnh chuyển dịch sản xuất - kinh doanh xanh. Trong bối cảnh này, nghiên cứu về nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp Việt Nam trở nên cấp thiết, với mục tiêu đề xuất giải pháp giúp các bên liên quan tăng cường khả năng tiếp cận tài chính xanh cho doanh nghiệp Việt Nam. Bài viết tập trung vào nghiên cứu đối tượng là các doanh nghiệp có triển khai hoạt động sản xuất - kinh doanh xanh trong giai đoạn từ tháng 10/2024 đến tháng 5/2025, sử dụng phương pháp phân tích định lượng bằng phần mềm SPSS để đánh giá. Kết quả nghiên cứu đã chứng minh bốn nhóm nhân tố có ảnh hưởng khả năng tiếp cận tài chính xanh của các doanh nghiệp Việt Nam, gồm: Thủ tục vay vốn, chi phí vay vốn, kinh nghiệm thực hiện dự án của doanh nghiệp và hiểu biết của doanh nghiệp đối với nguồn tài trợ vốn.

Từ khóa: Tài chính xanh, chi phí vay vốn, thủ tục vay vốn.

FACTORS AFFECTING ENTERPRISES’ ACCESS TO GREEN FINANCE IN VIETNAM

Abstract: This article explore the factors affecting the ability to access green finance of Vietnamese enterprises in the context of shifting to green production and business. In this context, research on the factors affecting the ability to access green finance of Vietnamese enterprises becomes urgent, with the aim of proposing solutions to help stakeholders increase the ability to access green finance for Vietnamese enterprises. This article focuses on the research of enterprises that have implemented green production and business activities in the period from October 2024 to May 2025, using quantitative analysis methods by SPSS software for evaluation. The research results have demonstrated four groups of factors affecting the ability to access green finance of Vietnamese enterprises, including: Loan procedures, loan costs, eenterprises’ project experiences, enterprises’ underdtanding of funding sources.

Keywords: Green finance, loan cost, loan procedures.

|

| Ảnh minh họa (Nguồn: Internet) |

1. Đặt vấn đề

Trong bối cảnh phát triển bền vững và bảo vệ môi trường ngày càng trở nên cấp thiết, tài chính xanh đã nổi lên như một công cụ quan trọng để hỗ trợ các dự án bảo vệ môi trường và ứng phó với biến đổi khí hậu. Chính phủ đã có những chính sách khuyến khích phát triển tài chính xanh. Tuy nhiên, việc tiếp cận nguồn tài chính xanh tại Việt Nam vẫn gặp phải nhiều rào cản. Điều này đã ảnh hưởng trực tiếp đến khả năng triển khai các dự án xanh và thực hiện mục tiêu phát triển bền vững.

Mặc dù Chính phủ đã đưa ra nhiều chính sách về phát triển tài chính xanh, tăng trưởng xanh, song quá trình áp dụng và thực thi các chính sách này vẫn còn chưa đồng bộ, dẫn đến việc các doanh nghiệp, tổ chức gặp khó khăn trong việc tiếp cận hay áp dụng các công cụ tài chính xanh. Việc cải thiện và làm rõ các chính sách này là cần thiết để tạo điều kiện thuận lợi hơn cho việc triển khai các dự án xanh.

Ngoài ra, các dự án xanh thường có rủi ro cao, lợi tức đầu tư thấp, cùng với sự thiếu hiểu biết, năng lực trong việc áp dụng tài chính xanh của doanh nghiệp đã làm giảm tính hấp dẫn của tài chính xanh đối với nhà đầu tư.

Việc nghiên cứu, giải quyết các rào cản trong tiếp cận nguồn tài chính xanh của doanh nghiệp tại Việt Nam là cực kỳ quan trọng để thúc đẩy phát triển bền vững và bảo vệ môi trường cũng như giúp doanh nghiệp nâng tầm giá trị trên thị trường quốc tế. Những rào cản hiện tại không chỉ làm chậm tiến trình thực hiện các dự án xanh mà còn cản trở việc đạt được các mục tiêu phát triển bền vững của quốc gia. Nghiên cứu này nhằm mục đích phân tích các nhân tố ảnh hưởng đến việc tiếp cận tài chính xanh của các doanh nghiệp tại Việt Nam; từ đó, đề xuất một số khuyến nghị để hỗ trợ các doanh nghiệp tiếp cận dễ dàng hơn với nguồn tài chính xanh, bảo đảm sự đồng bộ, hiệu quả trong việc thực hiện các chính sách phát triển bền vững của Chính phủ.

2. Tổng quan nghiên cứu

Theo An và Madni (2023), tài chính xanh được định nghĩa là các khoản đầu tư, tài trợ nhằm mục đích bảo vệ môi trường và thúc đẩy phát triển bền vững. Tài chính xanh không chỉ bao gồm việc đầu tư vào các dự án năng lượng tái tạo mà còn liên quan đến việc cải thiện hiệu suất môi trường của doanh nghiệp thông qua các chiến lược đầu tư bền vững. Các khoản đầu tư này giúp giảm thiểu tác động tiêu cực đến môi trường và mang lại lợi ích kinh tế cho doanh nghiệp, từ đó tạo ra mô hình phát triển bền vững cho toàn xã hội. Cùng quan điểm đó, Feng, Zhang, và Li (2022) cho rằng, tài chính xanh là một hình thức tài chính nhằm hỗ trợ các sáng kiến hay dự án có tác động tích cực đến môi trường, từ đó thúc đẩy sự phát triển bền vững. Feng và cộng sự (2022) nhấn mạnh, tài chính xanh có vai trò quan trọng trong việc giải quyết các vấn đề ô nhiễm và khuyến khích doanh nghiệp đầu tư vào nhiều giải pháp công nghệ thân thiện với môi trường.

An và Madni (2023) đã chỉ ra rằng, có nhiều yếu tố thuận lợi khi triển khai tài chính xanh, bao gồm sự gia tăng nhận thức về biến đổi khí hậu và tầm quan trọng của phát triển bền vững trong cộng đồng doanh nghiệp. Theo Feng và cộng sự (2022), sự gia tăng nhận thức về tầm quan trọng của phát triển bền vững trong cộng đồng doanh nghiệp cũng thúc đẩy nhu cầu về tài chính xanh, khuyến khích doanh nghiệp đầu tư nhiều hơn vào giải pháp công nghệ thân thiện với môi trường. Nhận thức ngày càng cao của cộng đồng về tầm quan trọng của bảo vệ môi trường đã thúc đẩy nhu cầu liên quan đến các sản phẩm tài chính xanh, tạo động lực cho các tổ chức tài chính phát triển sản phẩm này (T. Zhang và Zhao, 2024)

Nguyen, Chuc, Dang (2018) đã chỉ ra một số yếu tố thuận lợi khi triển khai tài chính xanh tại Việt Nam. Cụ thể, Chính phủ đã xây dựng chiến lược năng lượng quốc gia rõ ràng, tạo nền tảng vững chắc để thu hút đầu tư tư nhân vào lĩnh vực năng lượng tái tạo (RE). Các chính sách tài chính như giá điện ưu đãi (FIT), thuế ưu đãi cũng được đề xuất nhằm khuyến khích đầu tư vào năng lượng tái tạo. Hơn nữa, sự gia tăng nhận thức về biến đổi khí hậu và nhu cầu giảm phát thải khí nhà kính đã thúc đẩy Chính phủ và doanh nghiệp tìm kiếm các giải pháp năng lượng bền vững.

Trong nghiên cứu của An và Madni (2023) cũng nêu rõ một số rào cản khi triển khai tài chính xanh mà các doanh nghiệp phải đối mặt. Một trong những rào cản chính là chi phí đầu tư ban đầu cho công nghệ xanh thường cao hơn so với các công nghệ truyền thống, điều này có thể làm giảm động lực đầu tư. Sự thiếu thông tin và nhận thức về lợi ích của tài chính xanh là một vấn đề lớn, khiến nhiều doanh nghiệp không dám đầu tư vào các dự án xanh (An và Madni, 2023). Ngoài ra, sự thiếu hụt về kiến thức, kỹ năng trong việc phát triển và quản lý các dự án công nghệ xanh cũng là một yếu tố cản trở, đặc biệt là ở các doanh nghiệp nhỏ và vừa (SME) (Feng và cộng sự, 2022). Nhiều doanh nghiệp vẫn chưa hiểu rõ về các chính sách tín dụng xanh hay cách thức mà các chính sách này có thể hỗ trợ trong việc chuyển đổi sang sản xuất bền vững (S. Zhang, Wu, Wang và Hao, 2021).

Theo An và Madni (2023), các quy định pháp lý phức tạp và khó hiểu cũng tạo ra rào cản cho các doanh nghiệp trong việc tuân thủ và triển khai các dự án xanh. Các chính sách và quy định hiện hành có thể chưa đủ linh hoạt để khuyến khích đầu tư vào các sáng kiến xanh, dẫn đến các doanh nghiệp không có động lực để đổi mới công nghệ (Feng và cộng sự, 2022). Quy trình phê duyệt và cấp vốn cho các dự án xanh thường phức tạp, khiến cho SME gặp khó khăn trong việc tiếp cận nguồn vốn (Thảo, Quyên, Anh và Xuân, 2020). S. Zhang và cộng sự (2021) cho rằng, sự không đồng nhất trong quy định, tiêu chuẩn về tài chính xanh giữa các cơ quan quản lý cũng gây khó khăn cho việc thực hiện, giám sát các chính sách này, làm giảm hiệu quả của các nỗ lực tài chính xanh. Việc thiếu khung pháp lý rõ ràng và chính sách hỗ trợ cũng làm giảm sức hấp dẫn của tài chính xanh đối với các nhà đầu tư (M. Zhang, Li, Zhang và Chen, 2024).

Cuối cùng, áp lực từ thị trường để duy trì lợi nhuận ngắn hạn có thể khiến các doanh nghiệp không muốn đầu tư vào các dự án xanh vốn có lợi nhuận dài hạn (An và Madni, 2023). Ngoài ra, doanh nghiệp có thể gặp khó khăn trong việc định lượng lợi ích tài chính từ các sáng kiến bền vững, dẫn đến sự do dự trong việc đầu tư vào các dự án xanh (Chang, Agyemang, Saeed và Adam, 2024)

Từ tổng quan nghiên cứu cho thấy, hầu hết các nghiên cứu trước đây đều chỉ ra những rào cản đối với việc phát triển tài chính xanh, tác động của tài chính xanh tới phát triển kinh tế hoặc khả năng tiếp cận vốn nói chung. Nghiên cứu này kế thừa một số luận điểm từ các nghiên cứu trước, đồng thời tiến hành phân tích cụ thể những nhân tố ảnh hưởng tới việc tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam để đưa ra một số khuyến nghị chính sách phù hợp.

3. Mô hình và phương pháp nghiên cứu

3.1. Mô hình nghiên cứu

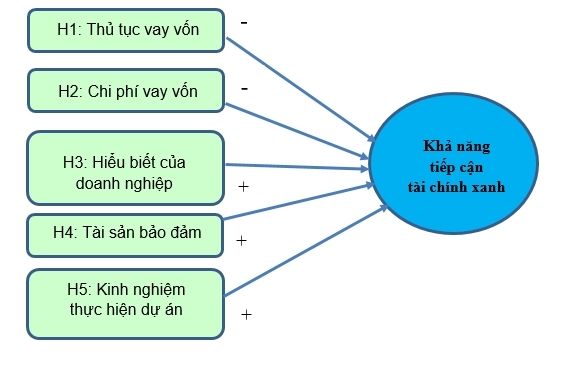

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Tổng hợp của tác giả |

Giả thuyết nghiên cứu:

H1: Thủ tục vay vốn có tác động ngược chiều đối với khả năng tiếp cận tài chính xanh.

H2: Chi phí vay vốn có tác động ngược chiều đối với khả năng tiếp cận tài chính xanh.

H3: Hiểu biết của doanh nghiệp về các nguồn vốn tài trợ cho dự án xanh có tác động cùng chiều đối với khả năng tiếp cận tài chính xanh.

H4: Tài sản bảo đảm có tác động cùng chiều đối với khả năng tiếp cận tài chính xanh.

H5: Kinh nghiệm thực hiện dự án có tác động cùng chiều đối với khả năng tiếp cận tài chính xanh.

3.2. Phương pháp nghiên cứu

Nhóm tác giả sử dụng phương pháp chọn mẫu ngẫu nhiên. Dữ liệu khảo sát được thu thập qua Google Biểu mẫu. Đối tượng khảo sát là kế toán trưởng, giám đốc, giám đốc tài chính hoặc những người có liên quan trong thực hiện dự án xanh tại các doanh nghiệp trong giai đoạn từ tháng 10/2024 đến tháng 5/2025.

Các câu hỏi trong bảng khảo sát được đo bằng thang đo Likert 5 bậc: Bậc 1- Hoàn toàn không đồng ý; bậc 2 - Không đồng ý; bậc 3 - Trung lập; bậc 4 - Đồng ý; bậc 5 - Hoàn toàn đồng ý. Kết thúc đợt khảo sát, nhóm nghiên cứu đã thu được 106 phiếu khảo sát. Nhóm nghiên cứu sử dụng phần mềm SPSS 26 để tiến hành phân tích thống kê mô tả, kiểm định độ tin cậy Cronbach’s Alpha, phân tích nhân tố khám phá (EFA) và phân tích mô hình hồi quy đa biến.

4. Kết quả nghiên cứu

Kết quả phân tích thống kê mô tả cho thấy, số lượng nhân viên nam và nữ tham gia trả lời khảo sát là tương đương nhau với tỉ lệ tương ứng là 50,9% và 49,1%; nhân viên từ 40 tuổi đến dưới 50 tuổi chiếm tỉ trọng lớn nhất trong mẫu nghiên cứu (37%); tỉ lệ nhân viên làm việc từ 5 năm trở lên chiếm 51%; nhân viên làm việc tại các doanh nghiệp có thời gian hoạt động dưới 10 năm; từ 10 năm đến dưới 20 năm có tỉ lệ trả lời phiếu khảo sát tương đương nhau là 39,6%; tỉ lệ nhân viên làm tại doanh nghiệp có số vốn từ trên 20 tỉ đồng đến không quá 100 tỉ đồng chiếm tỉ lệ chủ yếu là 38,7%; tỉ lệ nhân viên làm việc tại các doanh nghiệp có quy mô lao động dưới 100 người chiếm tỉ lệ 51,9%; nhân viên trả lời khảo sát chủ yếu đến từ công ty cổ phần.

Kết quả cho thấy giá trị trung bình của các biến đều xấp xỉ bằng 4. Như vậy đáp viên có ý kiến “Đồng ý” với hầu hết các quan điểm mà nhóm nghiên cứu đưa ra.

Kiểm định độ tin cậy

Nhóm nghiên cứu thực hiện kiểm định độ tin cậy Cronbach’s Alpha đối với từng biến độc lập để kiểm tra và loại bỏ biến xấu.

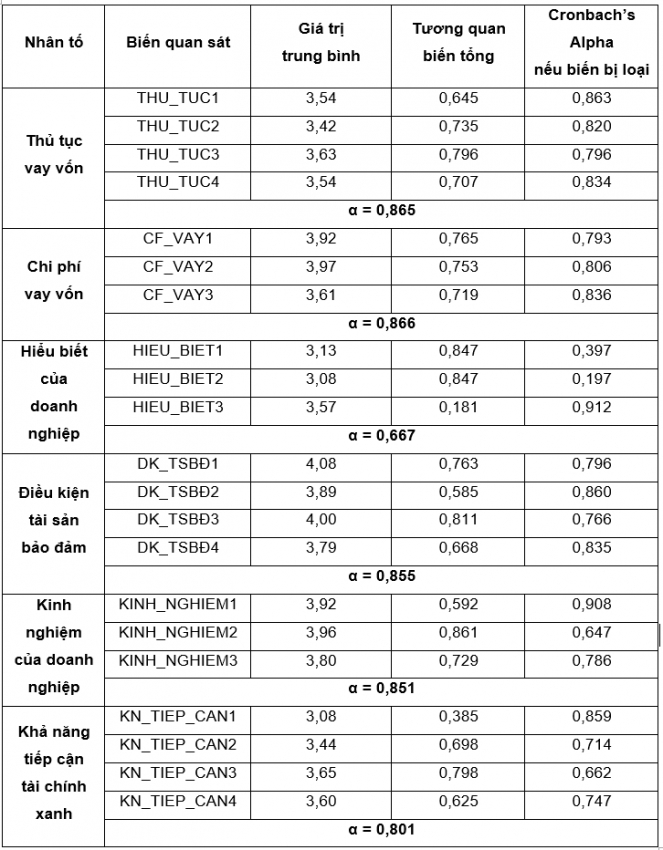

Bảng 1: Kết quả phân tích thống kê mô tả và Cronbach’s Alpha

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS |

Kết quả ở Bảng 1 cho thấy hệ số Cronbach’s Alpha đều lớn hơn 0,6 và hệ số tương quan biến tổng của các biến đều lớn hơn 0,3, ngoại trừ biến HIEU_BIET3 có hệ số tương quan tổng < 0,3. Do đó, các biến quan sát đều đáng tin cậy, thể hiện được đặc điểm của nhân tố gốc.

Như vậy, sau khi đánh giá độ tin cậy thang đo thì mô hình bao gồm các biến độc lập là: (1) Thủ tục vay vốn; (2) Chi phí vay vốn; (3) Hiểu biết của doanh nghiệp; (4) Điều kiện tài sản bảo đảm; (5) Kinh nghiệm của doanh nghiệp và 1 biến phụ thuộc là khả năng tiếp cận tài chính xanh. Các nhân tố này được đưa vào phân tích EFA.

Phân tích EFA

Kết quả kiểm định EFA lần 1 cho thấy biến DK_TSBĐ2 tải lên cả 2 nhóm nhân tố. Do đó, nhóm tác giả đã loại biến này và chạy lại phân tích EFA lần 2, cho kết quả như sau:

Kiểm định Bartlett: Kết quả Sig = 0,000 < 0,05 cho thấy các biến quan sát có tương quan với nhau trong tổng thể.

Phân tích hệ số Kaiser-Meyer-Olkin (KMO): KMO = 0,611 > 0,5 chứng minh phân tích EFA là thích hợp.

5 nhân tố được rút trích từ phân tích EFA với: Giá trị Eigen Values của các nhân tố > 1: Đạt yêu cầu; Giá trị tổng phương sai trích = 81,662% > 50%: 5 nhân tố được rút trích này giải thích được 81,662% sự biến thiên của dữ liệu => Phân tích EFA đạt yêu cầu; Khác biệt về hệ số tải nhân tố của các biến quan sát giữa các nhân tố đều > 0,5 cho thấy các nhân tố có sự khác biệt rất cao.

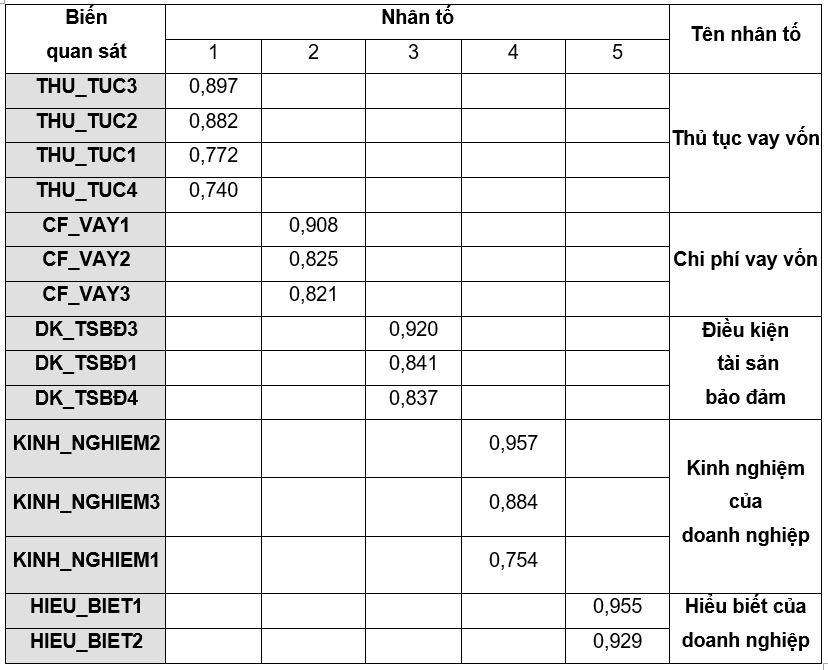

Bảng 2: Kết quả phân tích EFA các biến độc lập

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS |

Kết quả trong Bảng 2 cho thấy, tất cả các biến đều hội tụ về đúng nhóm dự kiến ban đầu.

Biến THU_TUC3, THU_TUC2, THU_TUC1 VÀ THU_TUC4 hội tụ về cùng một nhân tố, nhóm tác giả tính giá trị trung bình của các biến này và đặt tên biến mới là THUTUC_TB.

Biến CF_VAY1, CF_VAY2, CF_VAY3 hội tụ về cùng một nhân tố, nhóm tác giả tính giá trị trung bình của các biến này và đặt tên biến mới là CFVAY_TB.

Biến DK_TSBĐ3, DK_TSBĐ1, DK_TSBĐ4 hội tụ về cùng một nhân tố, nhóm tác giả tính giá trị trung bình của các biến này và đặt tên biến mới là TSBĐ_TB.

Biến KINH_NGHIEM2, KINH_NGHIEM3, KINH_NGHIEM1 hội tụ về cùng một nhân tố, nhóm tác giả tính giá trị trung bình của các biến này và đặt tên biến mới là KINHNGHIEM_TB.

Biến HIEU_BIET1, HIEU_BIET2 hội tụ về cùng một nhân tố, nhóm tác giả tính giá trị trung bình của các biến này và đặt tên biến mới là HIEUBIET_TB.

Phân tích hồi quy đa biến:

Hệ số R2 là 0,515. Điều này có nghĩa là 51,5% sự biến thiên của biến phụ thuộc TIEPCAN_TB được giải thích bởi các biến độc lập trong mô hình. Giá trị R2 > 0,5 cho thấy mô hình có mức độ giải thích ở mức khá tốt.

Hệ số Durbin-Watson là 2,320. Giá trị này nằm trong khoảng chấp nhận được (thường từ 1,5 - 2,5), cho thấy không có hiện tượng tự tương quan bậc 1 nghiêm trọng giữa các phần dư của mô hình.

Giá trị Sig của kiểm định F (đánh giá sự phù hợp tổng thể của mô hình) là 0,000 (< 0,05). Điều này khẳng định rằng mô hình hồi quy là có ý nghĩa thống kê, tức là ít nhất một trong các biến độc lập có ảnh hưởng đến biến phụ thuộc.

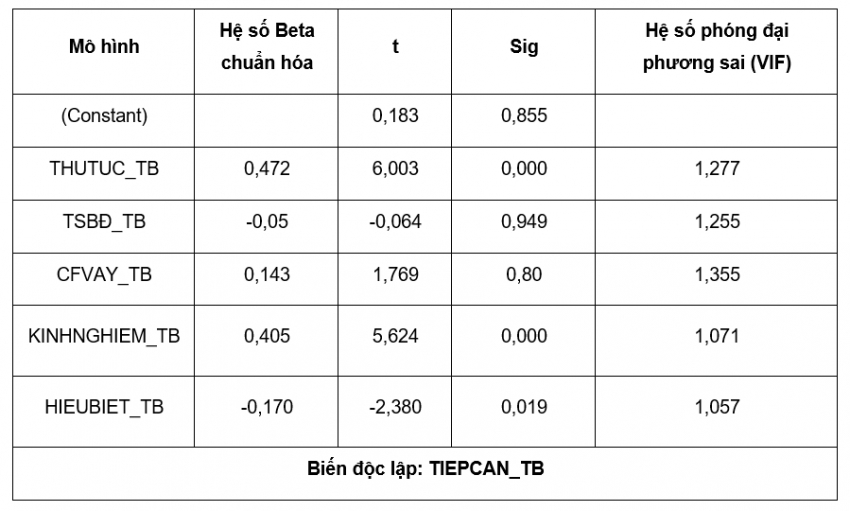

Bảng 3: Kết quả phân tích hồi quy đa biến

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS |

Phân tích ảnh hưởng của các biến độc lập đến biến phụ thuộc:

Biến THUTUC_TB có hệ số Beta chuẩn hóa là 0,472 và Sig = 0,000 (< 0,05). Điều này cho thấy, THUTUC_TB có tác động cùng chiều và mạnh nhất đến biến TIEPCAN_TB, nghĩa là các yếu tố khác không đổi, sự cải thiện trong thủ tục vay vốn sẽ dẫn đến sự gia tăng đáng kể trong khả năng tiếp cận tài chính xanh của doanh nghiệp.

Biến KINHNGHIEM_TB có hệ số Beta chuẩn hóa là 0,405 và Sig = 0,000 (< 0,05). Biến này có tác động cùng chiều, mạnh thứ hai đến biến TIEPCAN_TB. Điều này ngụ ý rằng khi kinh nghiệm vay vốn của doanh nghiệp tăng lên thì khả năng tiếp cận tài chính xanh cũng có xu hướng tăng lên.

Biến HIEUBIET_TB có hệ số Beta chuẩn hóa là -0,170 và Sig = 0,019 (0,05). Biến này có tác động ngược chiều, có ý nghĩa thống kê đến biến TIEPCAN_TB. Điều này có nghĩa là khi hiểu biết của doanh nghiệp đối với nguồn tài trợ vốn tăng lên thì khả năng tiếp cận tài chính xanh lại có xu hướng giảm. Đây là một phát hiện cần được xem xét kỹ lưỡng, có thể hiểu biết cao hơn khiến các đối tượng nhận thức rõ hơn về các rào cản hoặc có yêu cầu khắt khe hơn đối với việc tiếp cận.

Biến TSBĐ_TB có hệ số Beta chuẩn hóa là -0,050 và Sig = 0,949 (> 0,05). Biến này không có tác động ý nghĩa thống kê đến biến TIEPCAN_TB trong mô hình này.

Biến CFVAY_TB có hệ số Beta chuẩn hóa là 0,143 và Sig = 0,0800 (> 0,05). Mặc dù hệ số Beta dương, nhưng với giá trị Sig cao, biến này không cho thấy tác động có ý nghĩa thống kê lên biến TIEPCAN_TB trong phạm vi nghiên cứu này.

5. Một số khuyến nghị

Dựa trên các kết quả phân tích, nhóm tác giả đưa ra một số khuyến nghị cho các bên liên quan nhằm cải thiện mức độ tiếp cận tài chính xanh của doanh nghiệp. Cụ thể:

Đối với các tổ chức tín dụng:

Đơn giản hóa và số hóa quy trình thủ tục: Việc chuẩn hóa, tinh gọn và công khai minh bạch bộ hồ sơ, tiêu chí thẩm định cho các dự án xanh là giải pháp cấp thiết. Các tổ chức tín dụng cần chú trọng đầu tư vào nền tảng công nghệ để cho phép doanh nghiệp vay vốn nộp hồ sơ và theo dõi tiến độ trực tuyến, giảm thiểu gánh nặng hành chính.

Xây dựng chương trình tư vấn và hỗ trợ cho doanh nghiệp: Các tổ chức tín dụng nên thành lập các bộ phận chuyên trách hoặc tổ chức các buổi đào tạo để hướng dẫn, tư vấn cho doanh nghiệp, đặc biệt là các doanh nghiệp vừa và nhỏ hoặc những doanh nghiệp lần đầu thực hiện dự án xanh, giúp họ xây dựng phương án kinh doanh và hồ sơ vay vốn hiệu quả. Cần truyền thông rõ ràng về lợi ích, các điều khoản và chứng minh quy trình của mình là khả thi và công bằng thông qua các câu chuyện thành công thực tế thay vì chỉ quảng bá chung chung.

Đối với Chính phủ và Ngân hàng Nhà nước Việt Nam:

Xây dựng và ban hành khung pháp lý về tài chính xanh, tín dụng xanh đồng bộ: Điều này sẽ là tiêu chuẩn chung cho cả tổ chức tín dụng và doanh nghiệp, giảm sự không nhất quán trong việc thẩm định hồ sơ vay vốn của tổ chức tín dụng cũng như chuẩn bị phương án vay vốn của doanh nghiệp. Nghiên cứu các chính sách khuyến khích các tổ chức tín dụng đơn giản hóa thủ tục cho vay xanh, có thể thông qua các cơ chế xếp hạng tín nhiệm hoặc ưu đãi về vốn.

Triển khai các chương trình nâng cao năng lực và kinh nghiệm quốc gia: Tổ chức các chương trình đào tạo, hội thảo quy mô lớn để nâng cao cả kinh nghiệm thực tiễn và hiểu biết chuyên sâu cho cộng đồng doanh nghiệp về tài chính xanh, cách lập dự án và cách đáp ứng tiêu chuẩn của ngân hàng. Đồng thời, thiết lập các cơ chế bảo lãnh và hỗ trợ kỹ thuật. Việc thành lập các quỹ bảo lãnh tín dụng cho dự án xanh có thể giúp các doanh nghiệp non trẻ, thiếu kinh nghiệm tự tin hơn khi tiếp cận vốn.

Đối với các doanh nghiệp:

Chủ động xây dựng năng lực nội bộ: Doanh nghiệp cần đầu tư vào việc đào tạo đội ngũ nhân sự chuyên trách về phát triển bền vững và tài chính xanh. Doanh nghiệp nên bắt đầu từ những dự án xanh quy mô nhỏ để tích lũy kinh nghiệm và xây dựng hồ sơ năng lực tốt, làm nền tảng cho các dự án lớn hơn trong tương lai.

Hệ thống hóa công tác chuẩn bị hồ sơ: Thay vì đợi đến khi cần vốn mới chuẩn bị, doanh nghiệp nên chủ động xây dựng sẵn các báo cáo (như báo cáo tác động môi trường, báo cáo tiết kiệm năng lượng) và các tài liệu chứng minh “tính xanh” của dự án theo các tiêu chuẩn chung.

Tận dụng sự hiểu biết để đối thoại và hợp tác: Đối với các doanh nghiệp đã có hiểu biết về tiếp cận tài chính xanh, tiếp tục sử dụng kiến thức đó để chủ động đối thoại với ngân hàng, đề xuất các giải pháp và chuẩn bị một bộ hồ sơ chặt chẽ, có tính thuyết phục cao. Đồng thời, tích cực tham gia các hiệp hội ngành, nghề để cùng nhau đóng góp ý kiến, kiến nghị chính sách lên các cơ quan chức năng và tổ chức tín dụng.

Tài liệu tham khảo

1. An, Y., & Madni, G. R. (2023). Factors affecting the green investment and assessing sustainable performance of firms in China. Plos One, 18(12). doi:https://doi.org/10.1371/journal.pone.0296099

2. Chang, G., Agyemang, A. O., Saeed, U. F., & Adam, I. (2024). Assessing the impact of financing decisions and ownership structure on green accounting disclosure: Evidence from developing economies. Heliyon, 10. doi:https://doi.org/10.1016/j.heliyon.2024.e26672

3. Feng, S., Zhang, R., & Li, G. (2022). Environmental decentralization, digital finance and green technology innovation. Structural Change and Economic Dynamics, 61, 70-83. doi:https://doi.org/10.1016/j.strueco.2022.02.008

4. Nguyen, T. C., Chuc, A. T., & Dang, L. N. (2018). Green Finance in Vietnam: Barriers and Solutions. ADBI Working Paper Series.

5. Thảo, N. H. P., Quyên, P. T. H., Anh, L. H., Xuân, P. T. T. (2020). Nghiên cứu nhân tố ảnh hưởng đến khả năng tiếp cận vốn trung dài hạn ngân hàng của doanh nghiệp nhỏ và vừa ở tỉnh Thừa Thiên Huế. Tạp chí Khoa học Đại học Huế: Kinh tế và Phát triển, 129(5C), trang 155-174. doi:DOI: 10.26459/hueunijed.v129i5C.5895

6. Tran, T. T. T., Do, H. N., Vu, T. H., & Do, N. N. M. (2020). The factors affecting green investment for sustainable development. Decision Science Letters, 9, 365-386. Retrieved from https://www.growingscience.com/dsl/Vol9/dsl_2020_12.pdf

7. Zhang, M., Li, C., Zhang, J., & Chen, H. (2024). How Green Finance Affects Green Total Factor Productivity - Evidence from China. Sustainability, 16(1), 270. Retrieved from https://doi.org/10.3390/su16010270

8. Zhang, S., Wu, Z., Wang, Y., & Hao, Y. (2021). Fostering green development with green finance: An empirical study on the environmental effect of green credit policy in China. Journal of Environmental Management, 296. doi:https://doi.org/10.1016/j.jenvman.2021.113159

9. Zhang, T., & Zhao, F. (2024). A study on the relationships among green finance, environmental pollution and economic development. Energy Strategy Reviews, 51, 101290. doi:https://doi.org/10.1016/j.esr.2023.101290

Tin bài khác

Đại hội đại biểu toàn quốc lần thứ XIV của Đảng định hình sứ mệnh của ngành Ngân hàng trong kỷ nguyên mới

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Huy động vốn qua thị trường tài sản cho mô hình tăng trưởng kinh tế mới tại Việt Nam

Tích hợp chuẩn mực đạo đức trí tuệ nhân tạo vào khung đạo đức nghề nghiệp ngân hàng

Tiêu chuẩn, điều kiện và vai trò của thành viên độc lập Hội đồng quản trị tại công ty niêm yết trong bối cảnh mới

Nâng cao hiệu quả quản lý phát triển xã hội bền vững theo dự thảo Văn kiện Đại hội XIV của Đảng

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Kinh tế Việt Nam: Những thành tựu giai đoạn 2021 - 2025 và định hướng phát triển trong kỷ nguyên mới

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát