Nghiên cứu ảnh hưởng của tính cách nhà đầu tư cá nhân đến hiệu quả đầu tư cổ phiếu và một số khuyến nghị

Tóm tắt: Mô hình Big Five dựa trên khoa học hành vi và xếp các hành vi đó vào một tính cách nhất định. Mô hình Big Five đo lường 5 yếu tố chính của tính cách con người, mỗi một yếu tố đại diện cho một nhóm tính cách khác nhau, bao gồm: Tính cởi mở (OPE); tính tận tâm (CON); tính hướng ngoại (EXT); tính dễ chịu (COM); tính nhạy cảm (SEN). Nghiên cứu này nhằm đánh giá ảnh hưởng của 5 tính cách của nhà đầu tư cá nhân đến hiệu quả đầu tư cổ phiếu. Phương pháp tiếp cận khảo sát đã được sử dụng, dựa trên dữ liệu hợp lệ từ 250 nhà đầu tư cá nhân, và phân tích mô hình cấu trúc tuyến tính bằng kỹ thuật bình phương tối thiểu (PLS-SEM). Kết quả nghiên cứu chỉ ra rằng, các tính cách như tính tận tâm, tính dễ chịu và tính nhạy cảm có tác động tích cực đến kết quả đầu tư (RES) của các nhà đầu tư cá nhân, thông qua các yếu tố trung gian là: Nhận thức rủi ro (RIS) và nhận thức sự không chắc chắn (UNC). Hơn nữa, nghiên cứu còn cho thấy hai tính cách còn lại trong mô hình Big Five, tính cởi mở sẵn sàng trải nghiệm và tính hướng ngoại, không ảnh hưởng nhiều đến hiệu quả đầu tư của nhà đầu tư trên thị trường chứng khoán Việt Nam.

Từ khóa: Big Five, nhận thức rủi ro, nhận thức sự không chắc chắn, hiệu quả đầu tư.

THE IMPACT OF INDIVIDUAL INVESTOR PERSONALITY ON STOCK INVESTMENT PERFORMANCE AND SOME RECOMMENDATIONS

Abstract: The Big-Five model is based on behavioral science and classifies these behaviors into certain personality types. The Big-Five model measures 5 main factors of human personality, each factor representing a different personality group, including: Openness, Conscientiousness, Extraversion, Agreeableness, and Neuroticism. This study aims to explore the influence of individual investors' five personality traits on stock investment performance. A survey approach was employed, based on valid responses from 250 individual investors, and structural equation modeling (SEM) with the Partial Least Squares (PLS) technique was used for analysis. The results indicate that personality traits such as conscientiousness, agreeableness, and neuroticism positively affect investment performance through the mediating factors of risk perception and uncertainty perception. Furthermore, the study also reveals that the other two traits in the Big-Five model, openness to experience and extraversion, do not have a significant impact on the investment performance of investors in the Vietnamese stock market.

Keywords: Big Five, risk perception, uncertainty perception, investment performance.

1. Đặt vấn đề

Giai đoạn từ năm 2020 đến đầu năm 2022, thị trường chứng khoán Việt Nam phát triển mạnh mẽ, với VN-Index đạt đỉnh 1.530 điểm vào tháng 01/2022. Tuy nhiên, vào tháng 11/2022 thị trường gặp nhiều thách thức khi VN-Index giảm sâu xuống mức 874 điểm, tương đương giảm 42% (Trí, 2022). Tâm lý nhà đầu tư chịu ảnh hưởng từ yếu tố kinh tế vĩ mô và biến động chính sách, dẫn đến thanh khoản giảm và áp lực bán tháo gia tăng (Qi và cộng sự, 2021). Trong bối cảnh thị trường chứng khoán gặp nhiều khó khăn trong việc tìm kiếm cơ hội sinh lợi và đạt hiệu quả đầu tư từ cổ phiếu, câu hỏi đặt ra là: Liệu tính cách khác nhau của nhà đầu tư có ảnh hưởng đến hiệu quả đầu tư cổ phiếu của họ? Nói cách khác, liệu có sự khác biệt giữa các đặc điểm tính cách và hiệu quả đầu tư cổ phiếu mà nhà đầu tư nhận được hay không? Đồng thời, các tính cách khác nhau có dẫn đến sự khác biệt trong nhận thức đầu tư hay không?

Thông qua việc nghiên cứu các tài liệu trong và ngoài nước, tác giả nhận thấy có nhiều công trình nghiên cứu về quyết định, ý định đầu tư cũng như hiệu quả đầu tư của nhà đầu tư trên các thị trường (Trí, 2022; Thọ và Quân, 2020; Saivasan và Lokhande, 2022). Tuy nhiên, các nghiên cứu tập trung vào việc xác định các yếu tố ảnh hưởng và vai trò của các yếu tố trung gian về nhận thức, vẫn còn rất hạn chế. Những yếu tố này chưa được nghiên cứu một cách đầy đủ để giải thích mối quan hệ tác động trong bối cảnh này. Do đó, việc xây dựng các khái niệm và làm rõ mối quan hệ giữa các khái niệm trong nghiên cứu về hiệu quả đầu tư của nhà đầu tư chứng khoán, đặc biệt trong bối cảnh thị trường khó khăn, thông qua các yếu tố trung gian vẫn còn nhiều khoảng trống cần được nghiên cứu và làm sáng tỏ.

2. Tổng quan về cơ sở lý thuyết

2.1. Khung lý thuyết nghiên cứu

Mô hình 5 tính cách (Big Five Personality Traits) không được đề xuất bởi một tác giả cụ thể, mà là kết quả của quá trình nghiên cứu tích lũy từ nhiều nhà khoa học trong lĩnh vực tâm lý học. Tuy nhiên, đóng góp quan trọng trong việc phát triển mô hình này có thể được ghi nhận từ Costa và McCrae (1992), những người đã đề xuất mô hình này để mô tả 5 đặc điểm tâm lý chính của mỗi người: Tính cởi mở sẵn sàng trải nghiệm, tính tận tâm, tính hướng ngoại, tính dễ chịu, và tính nhạy cảm. Trên toàn cầu, mô hình này đã được ứng dụng rộng rãi trong các lĩnh vực kinh doanh, giáo dục, đầu tư tài chính, cũng như trong việc nghiên cứu mối quan hệ giữa các yếu tố tâm lý và hành vi, quyết định của cá nhân (Komarraju và Karau, 2005; Akhtar và Das, 2020; Brooks và Williams, 2021).

Nhận thức của nhà đầu tư về rủi ro và sự không chắc chắn đã được xem như một yếu tố dự báo hành vi chấp nhận rủi ro trong đầu tư chứng khoán (Barber và Odean, 2013). Đã có nhiều lý thuyết khác nhau liên quan đến nhận thức rủi ro và nhận thức sự không chắc chắn trong lĩnh vực tài chính hành vi, một hiện tượng đã và đang tiếp tục phát triển (Simon, 1972; Wilde, 1998). Lý thuyết hợp lý bị giới hạn, được Simon (1972) đề xuất, nêu rằng tính hợp lý của cá nhân bị giới hạn bởi thông tin có sẵn. Những hạn chế quan trọng khác là khả năng nhận thức của cá nhân và thời gian phản ứng khi ra quyết định. Thêm vào đó, lý thuyết cân bằng rủi ro của Wilde (1998) cho rằng thái độ rủi ro không chỉ bị ảnh hưởng bởi các yếu tố kinh tế vĩ mô mà còn bởi các yếu tố xã hội, văn hóa và tâm lý. Một cá nhân có khả năng chấp nhận rủi ro cao hơn nếu họ cảm thấy an toàn hơn. Điều này có thể giải thích lý do tại sao một cá nhân đã lập kế hoạch đầy đủ cho các mục tiêu tài chính của mình sẽ sẵn sàng chấp nhận rủi ro cao hơn trong các khoản đầu tư mà không cần phải bám sát các cột mốc tài chính của mình.

Nhận thức rủi ro và nhận thức sự không chắc chắn đều liên quan đến các kết quả không biết trước trong tương lai, nhưng trong khi rủi ro đề cập đến các tình huống mà người ra quyết định có thể dự đoán khả năng xảy ra, thì sự không chắc chắn lại là những tình huống mà họ không thể dự đoán được khả năng xảy ra. Nhận thức của nhà đầu tư về rủi ro và sự không chắc chắn đã được xem như một yếu tố dự báo hành vi chấp nhận rủi ro trong đầu tư chứng khoán (Barber và Odean, 2013). Theo Cadotte và cộng sự (1987), kết quả đầu tư đề cập đến lợi ích của việc đầu tư, và ở khía cạnh tài chính, đo lường kết quả đầu tư dựa trên sự kết hợp giữa mức độ hài lòng của nhà đầu tư với các quyết định đầu tư trước đó, tỉ lệ hoàn vốn đầu tư, so sánh giữa kết quả thực tế và kết quả mong đợi.

2.2. Mối quan hệ giữa đặc điểm 5 tính cách với nhận thức của nhà đầu tư

2.2.1. Tính cởi mở sẵn sàng trải nghiệm

Các cá nhân có tính cởi mở sẵn sàng trải nghiệm là người có trí tưởng tượng, sáng tạo, để ý và khôn khéo. Họ là những người suy nghĩ sâu sắc, có khuynh hướng chấp nhận rủi ro cao và ít có khả năng đa dạng hóa danh mục đầu tư (Durand và cộng sự, 2013). Do đó, có thể thấy rằng, nhà đầu tư có tính càng cởi mở, sẵn sàng trải nghiệm thì họ sẽ nhận thức sự rủi ro càng tốt và ngược lại. Do đó, tác giả đặt các giả thuyết:

H1a: Nhà đầu tư càng cởi mở sẵn sàng trải nghiệm thì nhận thức sự rủi ro càng cao;

H1b: Nhà đầu tư càng cởi mở sẵn sàng trải nghiệm thì nhận thức sự không chắc chắn càng cao.

2.2.2. Tính tận tâm

Người có tính tận tâm là người có kỷ luật, trách nhiệm, họ thường có cách tiếp cận theo mục tiêu và tích cực trong việc quản lý cuộc sống. Những người có tính tận tâm cao thường ít chấp nhận rủi ro vì họ tập trung vào kiểm soát, có tính kỷ luật bản thân. Theo Durand và cộng sự (2013) thì những cá nhân có tính tận tâm cao, họ thể hiện trách nhiệm trong đầu tư và thường bỏ qua các cơ hội gia tăng lợi ích, thông qua việc nắm giữ các khoản đầu tư thua lỗ quá lâu và bán các khoản đầu tư có lời quá sớm. Như vậy, có thể thấy rằng nhóm người thuộc tính cách này có khuynh hướng duy trì danh mục đầu tư trong thời gian dài và ít bị tác động bởi những thông tin cũng như ít nhạy cảm với xu hướng của thị trường. Do đó, tác giả đề xuất giả thuyết rằng:

H2a: Nhà đầu tư càng tận tâm thì nhận thức sự rủi ro càng cao;

H2b: Nhà đầu tư càng tận tâm thì nhận thức sự không chắc chắn càng cao.

2.2.3. Tính hướng ngoại

Nhà đầu tư có tính hướng ngoại là nhóm những người năng động, hòa đồng, nhiệt tình, thích phiêu lưu và quyết đoán. Những người có tính hướng ngoại cao có xu hướng mạo hiểm càng cao. Hơn nữa, những người hướng ngoại thường quá tự tin và ít phản ứng thái quá với thông tin tốt hoặc xấu (Durand và cộng sự, 2013). Do vậy, hai giả thuyết sau được đề xuất:

H3a: Nhà đầu tư càng hướng ngoại thì nhận thức rủi ro càng cao;

H3b: Nhà đầu tư càng hướng ngoại thì nhận thức sự không chắc chắn càng cao.

2.2.4. Tính dễ chịu

Những nhà đầu tư có tính dễ chịu thường là người lịch sự, thân thiện và đáng tin cậy. Họ cũng ngại rủi ro, không quá tự tin hay phản ứng thái quá ảnh hưởng đến hành vi trong đầu tư chứng khoán (Durand và cộng sự, 2013). Do vậy, tác giả đề nghị các giả thuyết:

H4a: Nhà đầu tư càng dễ chịu thì nhận thức rủi ro càng cao;

H4b: Nhà đầu tư càng dễ chịu thì nhận thức sự không chắc chắn càng cao.

2.2.5. Tính nhạy cảm

Nhà đầu tư có tính nhạy cảm thường hay lo lắng, giận dữ, sợ hãi và trầm cảm. Theo Durand và cộng sự (2013) những người nhạy cảm thường đầu tư danh mục rủi ro, vì thế họ thường chấp nhận rủi ro và nhận thức rủi ro thấp khi đầu tư cổ phiếu. Có thể tình hình chung của thị trường mà nhà đầu tư có tính cách này sẽ gia tăng hoặc thua lỗ theo xu hướng chung của thị trường. Do vậy, nghiên cứu đề xuất hai giả thuyết:

H5a: Nhà đầu tư càng nhạy cảm thì nhận thức rủi ro càng thấp;

H5b: Nhà đầu tư càng nhạy cảm thì nhận thức sự không chắc chắn càng thấp.

2.3. Nhận thức rủi ro, nhận thức sự không chắc chắn và kết quả đầu tư

Những nhà đầu tư cổ phiếu trên thị trường chứng khoán ngại rủi ro thường ít giao dịch đầu tư cổ phiếu trên thị trường hoặc họ sẽ giao dịch khi những nhận định của họ được xem là chắc chắn. Các nhà đầu tư quá tự tin thường đầu tư xu hướng có lợi nhuận thấp (Barber và Odean, 2013). Các nhà đầu tư nhận thấy các khoản đầu tư vào danh mục có rủi ro sẽ đem lại kết quả đầu tư cao. Những người nhận thấy rủi ro và sự không chắc chắn trong đầu tư cao thì họ có xu hướng chọn đầu tư cổ phiếu an toàn với sinh lãi tương đối thấp, ổn định và khuynh hướng an toàn nhất. Đồng thời, các nhà đầu tư có thiên hướng đầu tư theo thông tin mang tính mới, nhạy cảm thì sẽ có khả năng sẽ bỏ qua các phân tích rủi ro trong các quyết định đầu tư của họ. Với cơ sở này, tác giả xem xét các mối quan hệ giữa nhận thức rủi ro, nhận thức sự không chắc chắn với kết quả đầu tư là mối quan hệ tác động tích cực lẫn nhau. Tác giả đề nghị các giả thuyết:

H6: Nhà đầu tư càng nhận thức rủi ro thì mức độ thỏa mãn với kết quả đầu tư càng cao;

H7: Nhà đầu tư càng nhận thức sự không chắc chắn thì mức độ thỏa mãn với kết quả đầu tư càng cao.

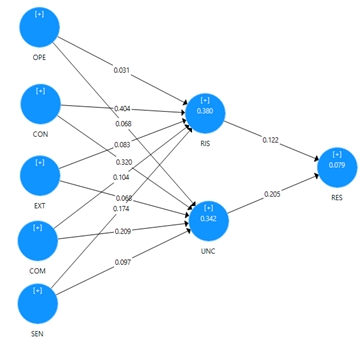

2.4. Mô hình nghiên cứu đề xuất

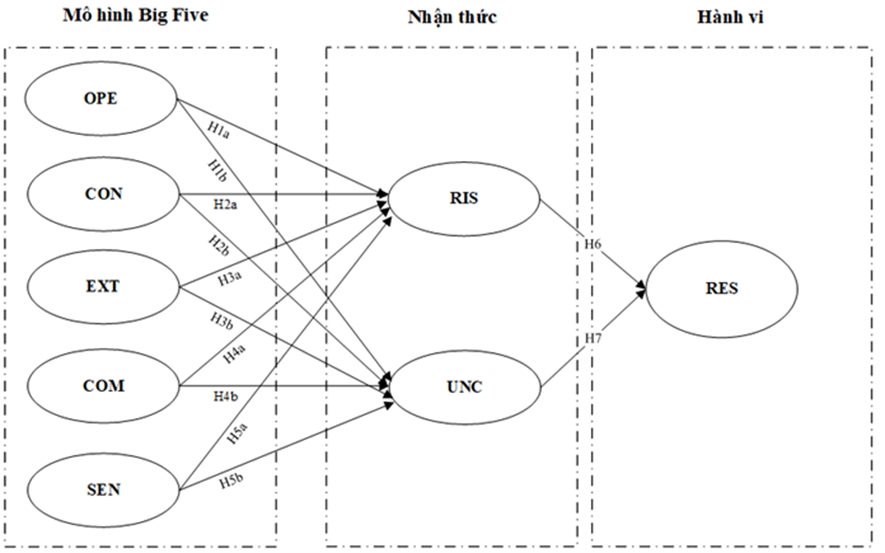

Dựa trên sự kết hợp của Mô hình Big Five và những luận điểm tổng quan về các lý thuyết, cũng như lược khảo các nghiên cứu trước đây đã trình bày, mô hình nghiên cứu tác giả đề xuất như trong Hình 1:

Hình 1. Mô hình nghiên cứu đề xuất

|

| Nguồn: Tác giả đề xuất |

3. Phương pháp nghiên cứu

Mô hình nghiên cứu tác giả đưa ra gồm 8 khái niệm và 12 giả thuyết được tác giả kế thừa các nghiên cứu trước đây để đưa ra thang đo lường cho các cấu trúc khái niệm này. Các mục hỏi được đo lường trên thang đo Likert 5 điểm với: 1 - Hoàn toàn không đồng ý, 3 - Trung lập và 5 - Hoàn toàn đồng ý. Cụ thể, kế thừa từ thang đo của Trí (2022), Thọ và Quân (2020).

Tác giả sử dụng thuật toán ước lượng PLS - SEM là một trình tự lặp của phương pháp bình phương tối thiểu nhỏ nhất (Wold và Bertholet, 1982) để phân tích mô hình cấu trúc tuyến tính. Về cỡ mẫu trong phân tích PLS - SEM thì chưa có tiêu chuẩn về cỡ mẫu tối thiểu. Tuy nhiên, theo Hui và Wold (1982), cỡ mẫu càng cao thì càng tăng tính chính xác của ước lượng và với cỡ mẫu trên 200 thì đã đáp ứng yêu cầu.

Phương pháp tiếp cận khảo sát với 250 nhà đầu tư cá nhân bằng chọn mẫu phi xác xuất theo kỹ thuật thuận tiện thông qua hình thức gửi trực tuyến bằng các ứng dụng mạng xã hội và danh sách các nhà đầu tư được tác giả tìm kiếm thông qua hai phần mềm ứng dụng thông tin đầu tư là FireAnt và 24Hmoney đến các nhà đầu tư có thực hiện đầu tư, giao dịch cổ phiếu tại thị trường chứng khoán Việt Nam trên 3 Sở giao dịch chứng khoán: HOSE, HNX và UpCom, trong thời gian 3 năm, từ năm 2020 đến hết năm 2022.

4. Kết quả nghiên cứu

4.1. Kiểm định mô hình đo lường

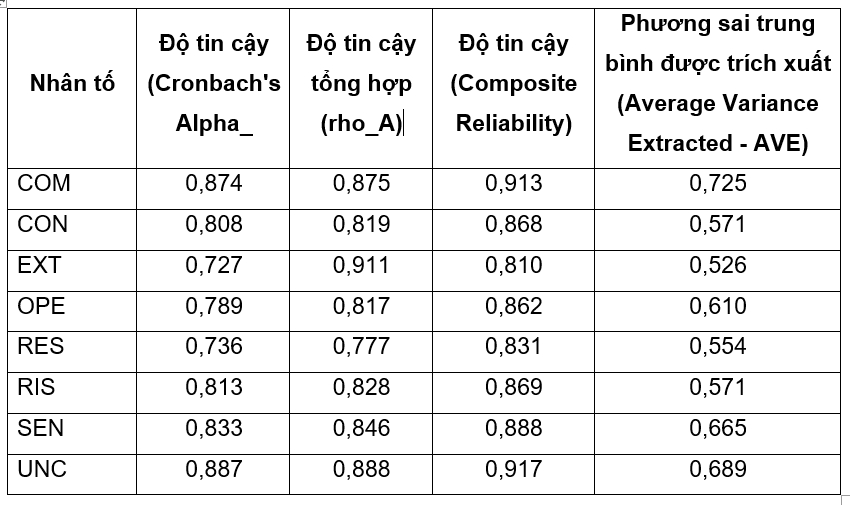

Bảng 1. Xây dựng Độ tin cậy và tính hợp lệ (Construct Reliability and Validity)

|

| Nguồn: Kết quả phân tích của tác giả |

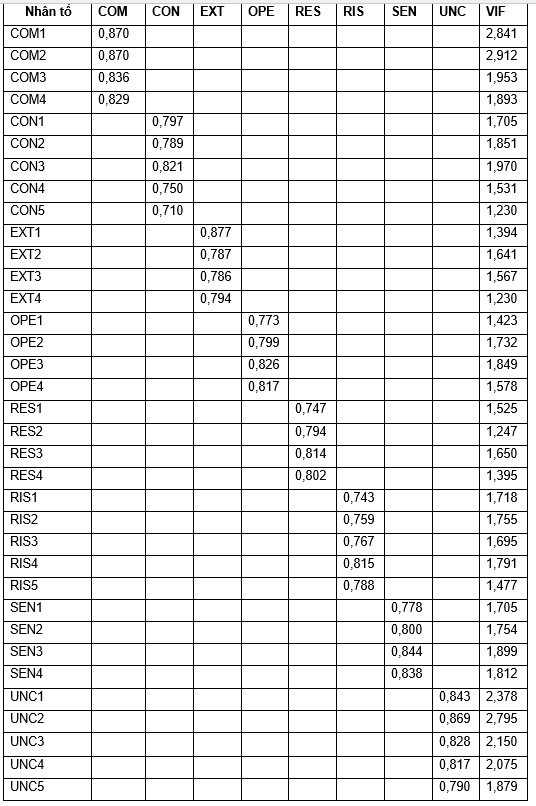

Kiểm định độ tin cậy của thang đo: Qua kiểm định Cronbach’s Alpha kết quả phân tích tại Bảng 1, cho thấy tất cả các nhân tố đều đạt độ tin cậy với hệ số Cronbach’s Alpha > 0,7. Ngoài ra, kết quả hệ số độ tin cậy Composite Reliability cho mỗi cấu trúc > 0,8. Đồng thời, hệ số tải của các biến đều > 0,7 (Bảng 2). Do đó, độ tin cậy thang đo của tất cả các biến phù hợp.

Bảng 2. Hệ số tải ngoài và tính đa cộng tuyến (Outer Loadings and Collinearity Statistics - VIF)

|

| Nguồn: Kết quả phân tích của tác giả |

Đánh giá giá trị hội tụ của thang đo: Kết quả cho thấy, hệ số tổng phương sai trích (AVE) của các yếu tố đều > 0,5 đạt yêu cầu kiểm định. Như vậy, mỗi cấu trúc thể hiện giá trị hội tụ tốt.

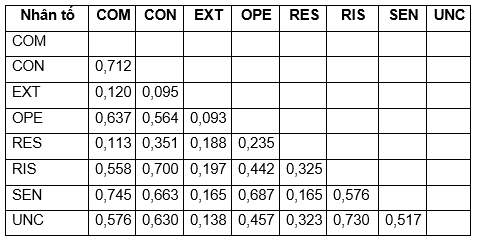

Đánh giá giá trị phân biệt: Nghiên cứu được ước lượng qua việc sử dụng phương pháp chỉ số Heterotrait - Monotrait, kết quả chỉ ra rằng các chỉ số HTMT đối với tất cả các cặp biến nghiên cứu của yếu tố bậc 1 là < 0,9, thỏa mãn điều kiện chuẩn (Bảng 3).

Bảng 3. Phương pháp hệ số Heterotrait-Monotrait Ratio (HTMT)

|

| Nguồn: Kết quả phân tích của tác giả |

Từ các kết quả phân tích, tác giả có thể kết luận rằng các thang đo được sử dụng trong mô hình nghiên cứu đã đạt được độ tin cậy và tính giá trị.

4.2. Kiểm định mô hình cấu trúc

Kiểm tra vấn đề về đa cộng tuyến: Kết quả phân tích Bảng 2 cho thấy kết quả của VIF đều dưới ngưỡng 5 và > 0,2 cho thấy các biến tiềm ẩn không xảy ra hiện tượng đa cộng tuyến.

Kiểm định sự phù hợp của mô hình: Sự phù hợp của mô hình được kiểm định bằng giá trị R2. Kết quả phân tích cho thấy R2 hiệu chỉnh của mô hình nhận thức rủi ro, nhận thức sự không chắc chắn và kết quả đầu tư đạt tiêu chuẩn thống kê về độ phù hợp của mô hình, nên mô hình được giải thích vừa phải. Đồng thời, nghiên cứu sử dụng chỉ số kích thước ảnh hưởng của Cohen (1988), được gọi là hệ số tác động f2, thể hiện trong Bảng 4. Ngoài ra, theo Hair và cộng sự (2017) chất lượng của mô hình còn được đo bằng chỉ số mức độ phù hợp GoF, giá trị GoF bằng 0,71 đã chỉ ra độ phù hợp của mô hình ảnh hưởng ở mức vừa phải; Các giá trị Q2 đều lớn hơn ngưỡng giá trị 0 với giá trị nhỏ nhất là 0,23 và SRMR = 0,09 < 0,1. Từ tất cả các kết quả trên, nghiên cứu này đã chứng minh rằng mô hình PLS-SEM được xác nhận mô hình phù hợp với dữ liệu thị trường.

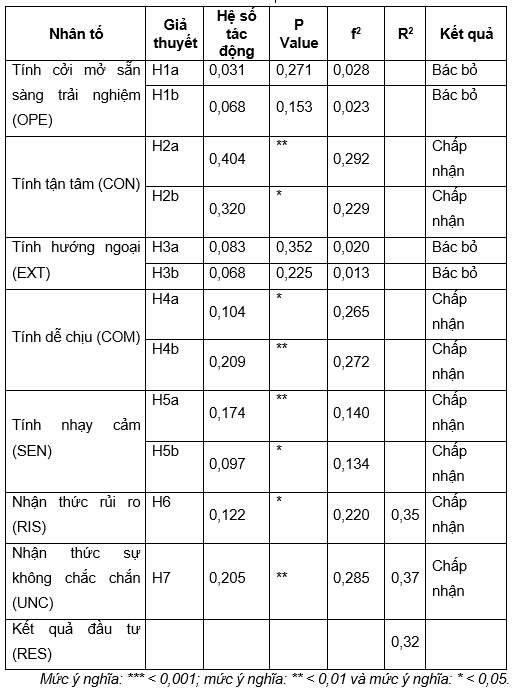

4.3. Kiểm định mô hình nghiên cứu và giả thuyết

Bảng 4. Kết quả ước lượng qua mô hình PLS – SEM

|

| Nguồn: Kết quả phân tích của tác giả |

Hình 2: Kết quả ước lượng mô hình cấu trúc tuyến tính (PLS-SEM)

|

| Nguồn: Kết quả phân tích của tác giả |

5. Thảo luận kết quả nghiên cứu và hàm ý quản trị

5.1. Thảo luận kết quả nghiên cứu

Các giả thuyết nghiên cứu đưa ra có 7 giả thuyết được chấp nhận gồm: H2a, H2b, H4a, H4b, H5a, H5b, H6 và H7 ở độ tin cậy 95%, các giả thuyết H1a, H1b, H3a và H3b đều bị bác bỏ, hay nói cách khác là chưa có bằng chứng cho thấy, tính cởi mở sẵn sàng trải nghiệm và tính hướng ngoại có tác động đến hiệu quả đầu tư thông qua nhận thức rủi ro và nhận thức không chắc chắn. Ngoài ra, kết quả cho thấy ở 3 đặc điểm tính cách như: Tính tận tâm, tính dễ chịu và tính nhạy cảm có ảnh hưởng đến kết quả đầu tư của nhà đầu tư cá nhân trên thị trường chứng khoán Việt Nam trong giai đoạn từ 2020 - 2022. Đồng thời, xem xét vai trò trung gian của nhận thức, thông qua sự rủi ro và sự không chắc chắc, kết quả nghiên cứu này có sự tương đồng với các nghiên cứu trước đó của: Trí (2022), Thọ và Quân (2020), Saivasan và Lokhande (2022). Đồng thời, kết quả nghiên cứu đã tìm thấy một sự thú vị đáng chú ý, đó là hai tính cách của nhà đầu tư gồm tính cởi mở sẵn sàng trải nghiệm và tính hướng ngoại được cho rằng không có ảnh hưởng đến kết quả đầu tư của nhà đầu tư cổ phiếu cá nhân tại thị trường Việt Nam.

Có thể giải thích rằng, nhà đầu tư có tính tận tâm luôn có khuynh hướng đầu tư rõ ràng, đáng tin cậy, có trách nhiệm, kỷ luật và định hướng mục tiêu cụ thể; nhà đầu tư có tính dễ chịu thường luôn đồng cảm và dễ hợp tác trong các quyết định của mình; nhà đầu tư có tính cách nhạy cảm thường dễ lo lắng, không ổn định cảm xúc và dễ bị căng thẳng dẫn đến quyết định an toàn và phù hợp với bối cảnh thị trường khó khăn, liên tục giảm điểm.

5.2. Hàm ý quản trị

Một thực tế có thể thấy, nhà đầu tư cá nhân chiếm phần đông trên thị trường đầu tư cổ phiếu, với mong muốn tìm kiếm lãi khi đầu tư. Tuy nhiên, nếu tham gia thị trường nhưng không nắm vững nguyên lý vận hành và xu hướng vận động của thị trường, cũng như không hiểu rõ đặc điểm tính cách của bản thân thì rất khó mang lại thành công trong đầu tư. Từ kết quả nghiên cứu, tác giả khuyến nghị một số hàm ý quản trị nhằm giúp các nhà đầu tư cá nhân hiểu rõ hơn về đặc điểm của 5 tính cách và tối ưu hơn trong việc thực hiện giao dịch đầu tư như sau:

Thứ nhất, nhà đầu tư chứng khoán có tính tận tâm thường thận trọng, kỷ luật và có tổ chức, giúp họ quản lý rủi ro hiệu quả, xây dựng kế hoạch đầu tư dài hạn và duy trì sự kiên định trước biến động thị trường. Họ tập trung vào việc phân tích kỹ lưỡng, theo dõi sát sao các thông tin tài chính và tránh các cơ hội đầu tư mạo hiểm. Tuy nhiên, sự thận trọng quá mức đôi khi có thể khiến họ bỏ lỡ cơ hội tốt, do đó cần cân bằng giữa tính an toàn và khả năng chấp nhận rủi ro phù hợp.

Thứ hai, nhà đầu tư chứng khoán có tính dễ chịu thường thân thiện, đồng cảm và dễ hợp tác, giúp họ xây dựng mối quan hệ tốt với các đối tác, cố vấn và cộng đồng đầu tư. Tuy nhiên, họ có thể dễ bị ảnh hưởng bởi ý kiến của người khác hoặc khó đưa ra quyết định trái ngược với đám đông, dẫn đến việc đầu tư thiếu khách quan. Do đó, để thành công, họ cần kết hợp khả năng lắng nghe với tư duy độc lập, đồng thời đặt ra các nguyên tắc rõ ràng để tránh bị chi phối bởi cảm xúc hay áp lực xã hội. Khi thị trường có rất nhiều thông tin liên quan đầu tư, đặc biệt với nhiều luồng thông tin trái chiều nhau, khi đó nhà đầu tư có tính cách dễ chịu dễ bị thao túng với thông tin, nếu không quản trị tốt rủi ro có thể dễ dẫn đến tình trạng thua lỗ.

Thứ ba, nhà đầu tư chứng khoán có tính nhạy cảm dễ lo lắng và phản ứng mạnh với biến động thị trường, dẫn đến các quyết định đầu tư cảm tính, thiếu ổn định. Để quản trị tốt, họ cần xây dựng kế hoạch đầu tư rõ ràng, tuân thủ kỷ luật và giảm thiểu sự phụ thuộc vào cảm xúc nhất thời. Việc sử dụng cố vấn tài chính hoặc công cụ phân tích khách quan có thể giúp họ đưa ra quyết định sáng suốt hơn, đồng thời cần tập trung vào mục tiêu dài hạn thay vì lo lắng trước những biến động ngắn hạn.

Tài liệu tham khảo:

1. Akhtar, F. and Das, N. (2020). Investor personality and investment performance: from the perspective of psychological traits. Qualitative Research in Financial Markets, 12 (3), pages 333-352.

2. Barber, B. M., and Odean, T. (2013). The behavior of individual investors. In Handbook of the Economics of Finance, 2, pages 1533 - 1570.

3. Brooks, C., and Williams, L. (2021). The impact of personality traits on attitude to financial risk. Research in International Business and Finance, 58, 101501.

4. Cadotte, E. R., Woodruff, R. B., and Jenkins, R. L. (1987). Expectations and norms in models of consumer satisfaction. Journal of Marketing Research, pages 305 - 314.

5. Cohen, J. (1988). Statistical power analysis for the behavioral sciences, New York: Routledge Academic.

6. Costa Jr, P. T., and McCrae, R. R. (1992). Four ways five factors are basic. Personality and individual differences, 13(6), pages 653-665.

7. Durand, R. B., Newby, R., Peggs, L., & Siekierka, M. (2013). Personality. Journal of Behavioral Finance, 14(2), pages 116 - 133.

8. Hair, J.F., Hult, G.T M., Ringle, C.M. and Sarstedt, M. (2017). A primer on partial least squares structural equation modeling (2nd Ed.), Thousand Oaks, CA: Sage.

9. Hui, B. S., and Wold, H. (1982). Consistency and consistency at large of partial least squares estimates. Systems under indirect observation, part II, pages 119-130.

10. Komarraju, M., and Karau, S. J. (2005). The relationship between the big five personality traits and academic motivation. Personality and individual differences, 39(3), pages 557-567.

11. Nguyễn Minh Trí (2022). Nghiên cứu thực nghiệm hiệu quả đầu tư của nhà đầu tư chứng khoán bằng mô hình 5 tính cách. Tạp chí thị trường tài chính tiền tệ, Số 15 (600), trang 40-44.

12. Qi, XZ., Ning, Z. and Qin, M (2022). Economic policy uncertainty, investor sentiment and financial stability—an empirical study based on the time varying parameter-vector autoregression model. Journal of Economic Interaction and Coordination, 17, pages 779–799.

13. Saivasan, R., and Lokhande, M. (2022). Influence of risk propensity, behavioural biases and demographic factors on equity investors' risk perception. Asian Journal of Economics and Banking, 6(3), pages 373-403.

14. Simon, B. (1972). Quadratic form techniques and the Balslev-Combes theorem. Communications in Mathematical Physics, 27, pages 1-9.

15. Thọ, N. H., và Quân, T. H. M. (2020). Các đặc trưng tính cách cá nhân ảnh hưởng tới ý định đầu tư chứng khoán thông qua nhận thức rủi ro, nhận thức sự không chắc chắn và đánh giá kết quả đầu tư.

16. Wilde, O. (1998). The importance of being earnest and other plays. Oxford University Press, USA.

17. Wold, H. and Bertholet, J.L. (1982). The PLS (Partial Least Squares) approach to multidimensional contingency tables. METRON, 40(1-2), pages 303-326.

Tin bài khác

Dấu ấn thị trường chứng khoán Việt Nam năm 2025 và giải pháp trọng tâm năm 2026

Phát huy vai trò của kinh tế nhà nước trong ổn định và tăng trưởng kinh tế Việt Nam

Đầu tư công năm 2025: Điểm sáng và kỳ vọng cho những năm tiếp theo

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Phòng ngừa gian lận trong thị trường carbon của Việt Nam: Bài học từ Liên minh châu Âu

Bảo vệ người tiêu dùng tài chính giai đoạn 2020 - 2025 và yêu cầu mới trong kỷ nguyên số

Thị trường tài chính toàn cầu năm 2025 và triển vọng 2026

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách