Ứng dụng trí tuệ nhân tạo trong ngành Ngân hàng và những dự báo chiến lược cho tương lai

Tóm tắt: Nghiên cứu này phân tích tiến trình chuyển đổi số và AI trong ngành Ngân hàng, đặt trong bối cảnh cuộc Cách mạng công nghiệp lần thứ tư (CMCN 4.0) đang tái định hình cấu trúc hoạt động tài chính toàn cầu. Thông qua phân tích dữ liệu từ cơ sở SCOPUS và khảo sát thực tiễn tại Việt Nam, nghiên cứu chỉ ra xu hướng tăng trưởng theo cấp số nhân của các công bố khoa học về AI trong ngân hàng và làm rõ các ứng dụng trọng yếu từ định danh khách hàng điện tử (eKYC), chấm điểm tín dụng, phát hiện gian lận, đến tự động hóa quy trình, phát triển ngân hàng mở. Đặc biệt, nghiên cứu đưa ra những dự báo chiến lược về sự chuyển dịch từ AI truyền thống sang GenAI, Agentic AI và trong tương lai là Transformative AI (TAI), đồng thời nhấn mạnh tầm quan trọng của khung quản trị AI có trách nhiệm, đầu tư hạ tầng dữ liệu chất lượng cao và sự cần thiết phải thiết kế lại các thể chế kinh tế nhằm đảm bảo lợi ích từ AI được phân phối công bằng và phục vụ phúc lợi xã hội.

Từ khóa: GenAI, Agentic AI, Transformative AI, ngành Ngân hàng.

ARTIFICIAL INTELLIGENCE APPLICATION

IN THE BANKING SECTOR AND STRATEGIC FORECASTS FOR THE FUTURE

Abstract: This study analyzes the digital transformation process and the application of artificial intelligence (AI) in the banking sector within the context of the Fourth Industrial Revolution, which is reshaping the structure of global financial activities. By analyzing data from the SCOPUS database and conducting practical surveys in Vietnam, the study identifies an exponential growth trend in scientific publications related to AI in banking, clarifies key applications ranging from customer identification (eKYC), credit scoring, and fraud detection to process automation and the development of open banking. Notably, the study provides strategic forecasts on the transition from traditional AI to GenAI, Agentic AI, and, in the future, Transformative AI (TAI). Simultaneously, it emphasizes the importance of responsible AI governance frameworks, investment in high-quality data infrastructure, and the necessity of redesigning economic institutions to ensure that the benefits of AI are distributed equitably and serve social welfare.

Keywords: GenAI, Agentic AI, Transformative AI, banking sector.

1. Giới thiệu chung

AI được xem là trụ cột cốt lõi của CMCN 4.0 nhờ khả năng học máy, xử lý dữ liệu lớn và ra quyết định tự động. Đối với ngành Ngân hàng, sự phát triển mạnh mẽ của AI đã trở thành động lực quan trọng thúc đẩy chuyển đổi số toàn diện trong toàn hệ thống. Đặc biệt, sự xuất hiện của GenAI và Agentic AI đã mở rộng phạm vi tự động hóa từ các quy trình nghiệp vụ truyền thống sang các chức năng nhận thức, dự báo và cá nhân hóa sản phẩm, dịch vụ ngân hàng.

Trước bối cảnh CMCN 4.0 với AI đóng vai trò trung tâm trong việc tái định hình lại ngành Ngân hàng, việc nghiên cứu tác động cụ thể của AI đối với hoạt động ngân hàng trở nên cần thiết. Trên cơ sở đó, nghiên cứu này không chỉ phân tích tác động của AI đến ngành Ngân hàng mà còn đưa ra những dự báo mang tính chiến lược, góp phần định hướng sự phát triển ổn định và bền vững của ngành Ngân hàng Việt Nam trong kỷ nguyên AI.

2. Các xu hướng nghiên cứu về tác động của AI đến ngành Ngân hàng

Để xác định các xu hướng nghiên cứu tác động của AI đến lĩnh vực ngân hàng, nhóm tác giả truy xuất các bài báo khoa học nằm trong cơ sở dữ liệu uy tín SCOPUS thông qua các từ khóa "artificial intelligence", "digital transformation", "banking system". Tổng số bài báo khoa học thu thập được khi đồng thời xuất hiện các cặp từ khóa ("artificial intelligence" hay "digital transformation") và ("banking system") trong tiêu đề là 109 bài báo.

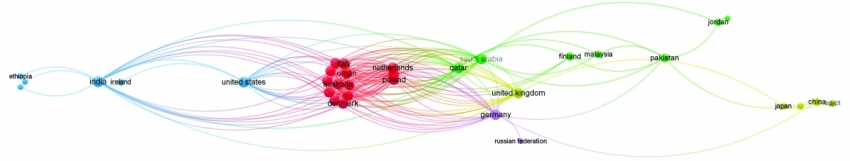

Khi xem xét các nghiên cứu này ở khía cạnh quốc gia, Hình 1 cho thấy mạng lưới hợp tác toàn cầu được hình thành bởi ba cụm nghiên cứu chính, thể hiện qua ba nhóm màu sắc khác biệt. Cụm châu Âu (màu đỏ) đóng vai trò trung tâm kết nối với sự dẫn dắt của các quốc gia như Anh, Hà Lan, Ba Lan, Đan Mạch và Úc, cho thấy mạng lưới hợp tác chặt chẽ giữa các trường đại học và viện nghiên cứu tại châu Âu. Cụm châu Á (màu xanh lá) nổi bật với sự tham gia tích cực của Ấn Độ, Malaysia, Pakistan và Trung Quốc, phản ánh xu hướng nghiên cứu mạnh mẽ từ các nền kinh tế mới nổi đang trải qua quá trình chuyển đổi số ngân hàng nhanh chóng. Cụm Bắc Mỹ và các quốc gia khác (màu xanh dương và vàng) bao gồm Hoa Kỳ, Ireland, Nhật Bản và một số quốc gia khác, trong đó đáng chú ý là sự xuất hiện riêng biệt của Ethiopia cho thấy sự quan tâm đến ứng dụng AI trong ngân hàng ngay cả ở các thị trường biên.

|

Độ dày của các đường kết nối cho thấy cường độ hợp tác giữa các quốc gia. Các kết nối dày đặc giữa Anh, Hà Lan, Ba Lan và Úc cho thấy những mối quan hệ nghiên cứu bền vững, có thể thông qua các chương trình hợp tác đại học, dự án nghiên cứu chung, hoặc mạng lưới các nhà khoa học. Đặc biệt, vị trí trung tâm của Anh và Ấn Độ trong mạng lưới cho thấy hai quốc gia này đóng vai trò cầu nối quan trọng giữa các cụm nghiên cứu khác nhau, có thể do lợi thế về ngôn ngữ, hệ thống giáo dục và sức mạnh của ngành công nghệ tài chính (Fintech). Sự xuất hiện của Đức ở vị trí tương đối biệt lập khẳng định xu hướng nghiên cứu độc lập hoặc tập trung vào các mối quan hệ hợp tác trong khu vực, điều này có thể phản ánh đặc thù của hệ thống ngân hàng Đức với mô hình ngân hàng hợp tác và ngân hàng tiết kiệm phát triển mạnh. Sự hiện diện của các quốc gia Đông Nam Á và Pakistan trong cụm châu Á minh chứng cho xu hướng nghiên cứu khu vực về Islamic Banking (Ngân hàng Hồi giáo) - AI, một lĩnh vực ngách nhưng đang phát triển nhanh chóng.

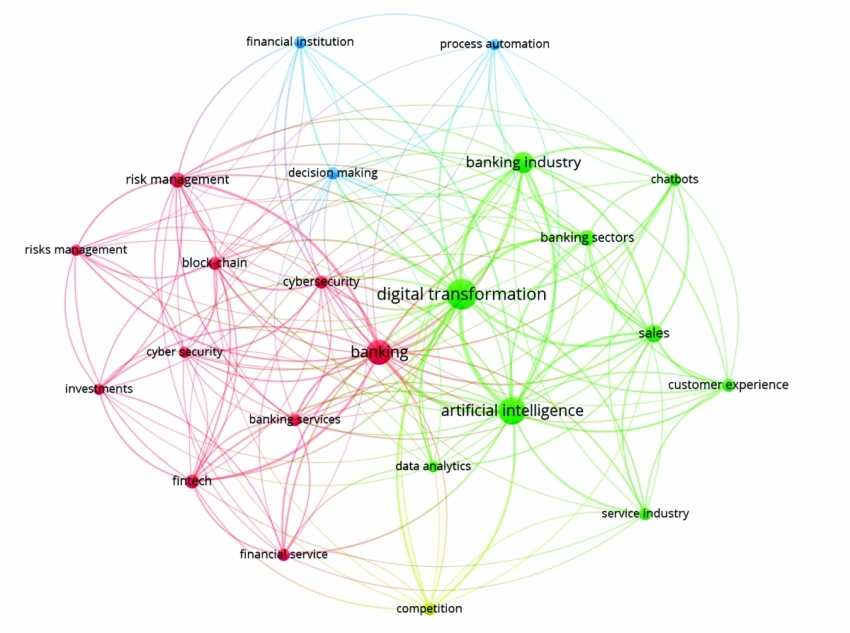

Hình 2 tiết lộ cấu trúc tri thức và xu hướng nghiên cứu chi tiết trong lĩnh vực AI ứng dụng vào ngân hàng. Đầu tiên, cụm chuyển đổi số và AI (màu xanh lá), đây là cụm nghiên cứu lớn nhất và chiếm vị trí trung tâm của mạng lưới tri thức, với các từ khóa chính bao gồm: "digital transformation", "artificial intelligence", "banking industry", "banking sectors", "chatbots", "customer experience", "sales". Vị trí trung tâm và kích thước lớn của cụm này cho thấy đây là mạch nghiên cứu chủ đạo, phản ánh xu hướng các tổ chức tài chính đang tích cực áp dụng AI để nâng cao trải nghiệm khách hàng, tự động hóa dịch vụ thông qua chatbot, tối ưu hóa quy trình bán hàng. Sự kết nối chặt chẽ giữa "artificial intelligence" và "digital transformation" khẳng định vai trò của AI như động lực cốt lõi của quá trình chuyển đổi số ngành Ngân hàng.

|

Tiếp theo, cụm quản trị rủi ro và công nghệ mới nổi (màu đỏ), cụm này tập trung vào các từ khóa như "blockchain", "cybersecurity", "risks management", "fintech", "investments", và "banking services". Sự xuất hiện nổi bật của công nghệ chuỗi khối (blockchain) và an ninh mạng (cybersecurity) phản ánh mối quan tâm sâu sắc đến an ninh thông tin và quản trị rủi ro trong bối cảnh số hóa. Đặc biệt, mối liên hệ mạnh mẽ giữa Blockchain và Fintech cho thấy xu hướng nghiên cứu về công nghệ sổ cái phân tán như một giải pháp cho cả bảo mật và đổi mới dịch vụ tài chính. Vị trí của cụm này ở bên trái biểu đồ và có kết nối với cụm trung tâm cho thấy quản trị rủi ro là một chủ đề xuyên suốt, liên kết với mọi khía cạnh ứng dụng AI trong ngân hàng.

Cuối cùng, cụm tự động hóa và ra quyết định (màu xanh dương), cụm nhỏ hơn nhưng quan trọng này bao gồm "process automation", "financial institution", "decision making", và "data analytics". Sự kết nối giữa các từ khóa này phản ánh xu hướng nghiên cứu về việc sử dụng AI để tự động hóa các quy trình nghiệp vụ phức tạp trong các tổ chức tài chính, đồng thời hỗ trợ ra quyết định dựa trên phân tích dữ liệu lớn. Vị trí của cụm này ở phía trên của mạng lưới cho thấy đây là lĩnh vực nghiên cứu tương đối độc lập nhưng có tính ứng dụng cao trong hoạt động ngân hàng hàng ngày.

3. Ứng dụng AI trong thực tiễn ngành Ngân hàng tại Việt Nam

3.1. eKYC

Trong thực tiễn chuyển đổi số của ngành Ngân hàng Việt Nam, eKYC được xem là một trong những ứng dụng AI được triển khai sớm và phổ biến nhất nhằm số hóa và tự động hóa hoạt động định danh và xác thực danh tính khách hàng. Thông qua eKYC, các ngân hàng có thể rút ngắn đáng kể thời gian mở tài khoản, mở rộng khả năng tiếp cận khách hàng, đồng thời đảm bảo tuân thủ các quy định về xác minh danh tính. eKYC thường tích hợp nhiều công nghệ AI khác nhau, trong đó nhận dạng sinh trắc học đóng vai trò then chốt trong việc xác thực khách hàng như nhận diện khuôn mặt (Face ID), vân tay hoặc giọng nói. Bên cạnh đó, nhận dạng ký tự quang học (OCR) là công nghệ AI hỗ trợ quan trọng trong quy trình eKYC, cho phép tự động trích xuất thông tin từ căn cước công dân hoặc các tài liệu liên quan. Việc kết hợp OCR với nhận dạng sinh trắc học giúp giảm đáng kể thời gian xử lý hồ sơ và hạn chế sai sót trong nhập liệu.

Các ngân hàng tại Việt Nam đã triển khai xác thực sinh trắc học theo hướng đa kênh theo yêu cầu của Ngân hàng Nhà nước Việt Nam (NHNN) nhằm phục vụ xác thực giao dịch số và tăng cường an toàn hệ thống thanh toán. Yêu cầu này đã thúc đẩy các ngân hàng đẩy nhanh việc tích hợp các công nghệ nhận dạng sinh trắc học, đặc biệt là nhận diện khuôn mặt, trong quy trình định danh và xác thực khách hàng trên các kênh số. Thực tiễn triển khai cho thấy, các giải pháp định danh khách hàng dựa trên AI tại nhiều ngân hàng Việt Nam thông qua nhận diện khuôn mặt góp phần giảm thiểu rủi ro giả mạo và gian lận danh tính. Điều này phản ánh mức độ trưởng thành ngày càng tăng của các ứng dụng AI trong hoạt động định danh khách hàng, đồng thời cho thấy AI truyền thống đã bước vào giai đoạn ứng dụng phổ biến trong chuyển đổi số ngành Ngân hàng Việt Nam.

3.2. Chấm điểm tín dụng

Chấm điểm tín dụng là một trong những nghiệp vụ quan trọng trong quản trị rủi ro và quyết định tín dụng của các ngân hàng. Thay vì chỉ dựa vào chỉ tiêu tài chính truyền thống, các ngân hàng khai thác dữ liệu đa chiều bằng cách ứng dụng các mô hình học máy và học sâu để phân tích dữ liệu lịch sử, hành vi tài chính và thông tin khách hàng, từ đó đánh giá xác suất vỡ nợ và khả năng trả nợ. Mục tiêu là tối ưu hóa quy trình phê duyệt tín dụng, nâng cao chất lượng danh mục cho vay. Trong thực tế, nhiều ngân hàng Việt Nam đã triển khai các giải pháp chấm điểm tín dụng dựa trên AI. Các giải pháp AI trong chấm điểm tín dụng vẫn đang được nâng cấp liên tục, với khả năng học từ dữ liệu mới, tích hợp cả dữ liệu cấu trúc và phi cấu trúc, phản ánh xu hướng chuyển đổi số và ứng dụng AI trong quản trị rủi ro ngân hàng tại Việt Nam.

3.3. Phát hiện gian lận

Để quản lý rủi ro và bảo mật giao dịch, AI được sử dụng để giám sát giao dịch theo thời gian thực, nhận diện các hành vi bất thường và cảnh báo gian lận, bao gồm gian lận thẻ, giao dịch điện tử, hay giả mạo thông tin khách hàng. Các mô hình thường sử dụng học máy, học sâu và phân tích dữ liệu lớn để phát hiện các mẫu bất thường mà phương pháp truyền thống khó nhận ra. Đây là bước tiến quan trọng trong chuyển đổi số và nâng cao khả năng quản trị rủi ro bằng AI.

3.4. Tự động hóa quy trình

Tự động hóa quy trình (RPA) là một trong những công cụ quan trọng cho phép ngân hàng tự động hóa các tác vụ lặp đi lặp lại vốn trước đây chủ yếu được thực hiện thủ công. Trong lĩnh vực ngân hàng, RPA được ứng dụng rộng rãi trong các quy trình tại bộ phận hậu cần (back-office), góp phần rút ngắn thời gian xử lý và nâng cao hiệu quả vận hành. Việc ứng dụng AI trong tự động hóa quy trình không chỉ giới hạn ở các hoạt động nội bộ mà còn mở rộng sang các quy trình giao tiếp với khách hàng. AI cho phép tự động hóa và tăng tốc việc xử lý các yêu cầu có khối lượng lớn, giảm áp lực cho hệ thống thủ công, rút ngắn thời gian chờ đợi và nâng cao hiệu suất phục vụ, qua đó gia tăng mức độ hài lòng và niềm tin của khách hàng đối với các dịch vụ ngân hàng trên nền tảng số.

Nhờ sự kết hợp giữa tự động hóa dựa trên quy tắc và các trợ lý robot thông minh có khả năng tự động thích ứng và học hỏi từ dữ liệu, các ngân hàng có thể nâng cao đáng kể hiệu quả của các quy trình vận hành. Thông qua các hệ thống thông tin thông minh, AI góp phần hiện đại hóa quy trình ngân hàng bằng cách tăng tốc độ xử lý, cải thiện độ chính xác và hỗ trợ đưa ra khuyến nghị cũng như thực hiện một số tác vụ thay cho con người. Trong thực tiễn, RPA thường được tích hợp với các ứng dụng AI như OCR và học máy nhằm xử lý dữ liệu phi cấu trúc và nâng cao mức độ thông minh của các quy trình tự động hóa. Nhờ vậy, các ngân hàng không chỉ tiết kiệm chi phí vận hành mà còn tăng cường độ chính xác, tính nhất quán và khả năng tuân thủ quy định, tạo nền tảng cho việc triển khai các ứng dụng AI phức tạp hơn trong tương lai.

3.5. Chatbot và trợ lý ảo

Bên cạnh các ứng dụng AI lõi trong hoạt động nghiệp vụ, nhiều giải pháp AI đang được mở rộng quy mô và ứng dụng ngày càng sâu rộng trong lĩnh vực ngân hàng, tiêu biểu là chatbot và trợ lý ảo nhằm gia tăng trải nghiệm khách hàng. Việc ứng dụng AI đã làm thay đổi căn bản cách thức tương tác giữa ngân hàng và khách hàng, trong đó chatbot và trợ lý ảo ngân hàng thông minh nổi lên như một trong những đại diện của xu hướng gần đây. Các công cụ này được thiết kế nhằm đơn giản hóa tương tác giữa con người và hệ thống số, hỗ trợ khách hàng trên nhiều nền tảng khác nhau thông qua khả năng xử lý ngôn ngữ tự nhiên và học máy. Không chỉ dừng lại ở việc cung cấp câu trả lời tức thì cho các câu hỏi thường gặp hay hỗ trợ tra cứu thông tin sản phẩm và dịch vụ, chatbot AI còn có khả năng ghi nhớ lịch sử giao dịch, phân tích hành vi và phản hồi theo ngữ cảnh cụ thể, từ đó đưa ra các gợi ý phù hợp với từng khách hàng. Nhờ vậy, trải nghiệm tương tác trở nên tự nhiên, linh hoạt và cá nhân hóa hơn, đồng thời cho phép ngân hàng phục vụ khách hàng mọi lúc, mọi nơi, kể cả ngoài giờ hành chính.

Một trong những bước tiến quan trọng của AI thế hệ mới là việc triển khai các trợ lý GenAI trên nền tảng ngân hàng số. Khác với chatbot truyền thống dựa trên kịch bản và khung tương tác cố định, các trợ lý GenAI cho phép khách hàng tương tác bằng các mô hình ngôn ngữ lớn, tiếp cận thông tin linh hoạt hơn, qua đó nâng cao năng suất dịch vụ và mở rộng trải nghiệm số. Trong bối cảnh đó, Ngân hàng Thương mại cổ phần (NHTMCP) Quốc tế Việt Nam (VIB) là ngân hàng đầu tiên tại Việt Nam tích hợp GenAI vào ngân hàng số, thông qua trợ lý ảo ViePro trên nền tảng MyVIB. ViePro hỗ trợ khách hàng tìm kiếm thông tin sản phẩm, giải đáp thắc mắc và tương tác theo ngữ cảnh 24/7, qua đó góp phần nâng cao hiệu suất dịch vụ, cải thiện trải nghiệm người dùng và tối ưu hóa nguồn lực. Ngoài ra, VIB đã triển khai thiết kế thẻ theo nhu cầu khách hàng dựa trên công nghệ GenAI. Trên cơ sở này, VIB định hướng tiếp tục phát triển ViePro theo hướng cố vấn tài chính thông minh, hỗ trợ khách hàng quản lý tài chính cá nhân, theo dõi chi tiêu... dựa trên hồ sơ hay hành vi giao dịch.

Bên cạnh đó, một số ngân hàng khác như NHTMCP Việt Á (VietABank), NHTMCP Nam Á (Nam A Bank), NHTMCP Việt Nam Thịnh Vượng (VPBank), NHTMCP Kỹ thương Việt Nam (Techcombank), NHTMCP Á Châu (ACB)... cũng đã triển khai các ứng dụng chatbot và trợ lý ảo tích hợp GenAI nhằm hỗ trợ khách hàng, tăng cường quản lý tài sản, nâng cao an toàn bảo mật và phòng, chống gian lận, đặc biệt trong các giai đoạn giao dịch cao điểm (Nguyễn Ngọc Nam, 2025). Những triển khai này cho thấy GenAI đang từng bước được ứng dụng trong thực tiễn hoạt động ngân hàng Việt Nam, đánh dấu sự chuyển dịch từ AI truyền thống sang các hệ thống thông minh hơn, linh hoạt hơn và có khả năng cá nhân hóa cao hơn.

3.6. Phát triển ngân hàng mở

Thông qua việc sử dụng giao diện lập trình ứng dụng (API), các ngân hàng có thể chuyển đổi và mở rộng hệ thống cốt lõi của mình theo hướng linh hoạt, đổi mới, đồng thời có thể tích hợp với hệ thống nội bộ với các đối tác bên ngoài theo cách đơn giản, an toàn và có kiểm soát. Trên nền tảng các API mở, ngân hàng tiến hành liên kết các sản phẩm, dịch vụ của các nhà cung cấp bên thứ ba và nhu cầu cụ thể của từng khách hàng, từ đó cung ứng các giải pháp tài chính tại nền tảng ứng dụng của ngân hàng. Theo đó, ngân hàng có thể cung cấp các dịch vụ với giá trị gia tăng cho khách hàng mà họ không phải tự xây dựng hoặc trực tiếp vận hành toàn bộ chúng. Trong mô hình ngân hàng mở, API đóng vai trò là hạ tầng kết nối giữa các hệ thống, trong khi AI cung cấp năng lực phân tích dữ liệu và hỗ trợ quá trình ra quyết định dựa trên dữ liệu. Việc tích hợp các mô hình AI thông qua API cho phép ngân hàng mở rộng hệ sinh thái, nâng cao mức độ cá nhân hóa dịch vụ và tạo ra trải nghiệm liền mạch cho khách hàng.

4. Những dự báo chiến lược trong tương lai

4.1. Xu hướng phát triển GenAI

Việc tích hợp GenAI vào hoạt động ngân hàng đã thúc đẩy một sự chuyển đổi cơ bản trong việc cung cấp dịch vụ và quy trình làm việc. Nghiên cứu của Biru (2025) cho thấy các tổ chức tài chính triển khai các giải pháp GenAI đã giảm thời gian phản hồi yêu cầu của khách hàng (khoảng 55%) và các mô hình ngôn ngữ tiên tiến hiện nay xử lý hơn 2 triệu tương tác của khách hàng mỗi tháng, với độ chính xác hiểu ngữ cảnh đạt 92%. Ngoài ra, việc nâng cao trải nghiệm khách hàng thông qua GenAI đã chứng minh kết quả đáng kể về khả năng cá nhân hóa. Các đề xuất sản phẩm cá nhân hóa được hỗ trợ bởi GenAI đã tăng tỉ lệ thành công bán chéo lên 42% và cải thiện khả năng giữ chân khách hàng lên 28%. Khả năng đánh giá rủi ro và thông tin thị trường đã được tăng cường đáng kể thông qua việc tích hợp GenAI. Các hệ thống hiện đại phân tích dữ liệu từ hơn 850 nguồn toàn cầu trong thời gian thực, cung cấp thông tin chi tiết về thị trường với độ chính xác 88% và giảm thời gian phân tích 65%. Việc tự động hóa các quy trình đánh giá rủi ro đã cải thiện tỉ lệ phát hiện cảnh báo sớm lên đến 72%.

Xu hướng gần đây cho thấy GenAI ngày càng được triển khai theo hướng tích hợp, kết nối chặt chẽ giữa cá nhân hóa dịch vụ và phát hiện gian lận nhằm đồng thời nâng cao trải nghiệm khách hàng và tăng cường mức độ an toàn. Thay vì phát triển các ứng dụng rời rạc, các ngân hàng đang sử dụng GenAI để liên thông dữ liệu và chức năng giữa chatbot thông minh, tư vấn tài chính cá nhân hóa và các mô hình phát hiện gian lận, qua đó cho phép hệ thống vừa nhận diện rủi ro trong thời gian thực, vừa điều chỉnh nội dung tư vấn phù hợp với từng khách hàng. Cách tiếp cận này hướng tới trải nghiệm ngân hàng siêu cá nhân hóa qua chatbot thông minh, trợ lý ảo và phân tích dự đoán, đáp ứng kỳ vọng khách hàng với tốc độ phản hồi nhanh và dịch vụ liền mạch. Trong tương lai, GenAI sẽ tích hợp cảm xúc vào chatbot để tăng sự gắn kết với khách hàng, kết hợp dữ liệu lớn để dự đoán nhu cầu tài chính cá nhân (Oyeniyi và cộng sự, 2024). Bên cạnh đó, xu hướng nghiên cứu về GenAI cũng nhấn mạnh việc sử dụng dữ liệu tổng hợp trong huấn luyện mô hình nhằm cải thiện độ chính xác dự báo và đáp ứng các yêu cầu về công bằng, bảo vệ dữ liệu, cũng như ứng dụng AI một cách có trách nhiệm (Todupunuri, 2025).

4.2. Xu hướng phát triển Agentic AI

Xu hướng gần đây cho thấy Agentic AI ngày càng đóng vai trò trung tâm trong việc ra quyết định và tự động hóa các hoạt động ngân hàng, vượt ra ngoài các hệ thống dựa trên quy tắc cố định. Khác với các mô hình AI truyền thống, vốn phụ thuộc nhiều vào sự can thiệp của con người. Agentic AI có khả năng tự chủ và thích ứng trước những biến động liên tục của môi trường tài chính, cho phép tự động triển khai các chức năng như giám sát tuân thủ, đánh giá rủi ro động và phê duyệt tín dụng thích ứng theo thời gian thực. Bên cạnh đó, xu hướng phát triển Agentic AI hiện nay nhấn mạnh các hệ thống lai (hybrid systems), kết hợp Agentic AI với quyết định con người để đảm bảo minh bạch, công bằng và giảm sai lệch mang tính hệ thống trong các thuật toán. Trong tương lai, Agentic AI được kỳ vọng sẽ thúc đẩy việc hình thành các mô hình ra quyết định tích hợp, qua đó nâng cao hiệu quả vận hành và chất lượng quản trị rủi ro.

4.3. Xu hướng tích hợp GenAI và Agentic AI

Sự kết hợp giữa Agentic AI và GenAI không chỉ mang tính bổ trợ mà còn tạo ra hiệu ứng cộng hưởng, trong đó Agentic AI nâng cao hiệu quả ra quyết định vận hành và quản trị rủi ro, trong khi GenAI cải thiện dịch vụ hướng tới khách hàng và năng lực dự báo. Việc triển khai đồng thời hai loại AI này góp phần khắc phục tình trạng ứng dụng rời rạc trong ngân hàng, hướng tới một hệ sinh thái đổi mới mạch lạc, linh hoạt và lấy khách hàng làm trung tâm. Cách tiếp cận này cũng làm nổi bật các xu hướng mới như ra quyết định kết hợp giữa con người và AI, cá nhân hóa gắn với phát hiện gian lận, và phát triển các hệ thống AI tích hợp, qua đó đóng góp cả về mặt lý thuyết lẫn thực tiễn cho quá trình chuyển đổi số bền vững trong ngân hàng.

4.4. Xu hướng ứng dụng TAI

Gần đây, các học giả đều dự đoán nhân loại sẽ sớm chứng kiến sự ra đời của hệ thống AI tổng quát (AGI). Mặc dù chưa thể dự đoán chính xác được thời điểm xuất hiện AGI, tuy nhiên, trong tương lai gần, những AGI với năng lực siêu việt sẽ được ra đời với tên gọi TAI (Brynjolfsson và cộng sự, 2025). Theo Brynjolfsson và cộng sự (2025), TAI là hệ thống AI có khả năng nâng cao năng suất tổng hợp (TFP) gấp khoảng 3 - 5 lần mức trung bình lịch sử. Nó có thể dẫn đến tăng trưởng GDP thực trên 30% mỗi năm, mở ra kỷ nguyên tăng trưởng kinh tế bùng nổ và thay đổi toàn diện nền kinh tế. Do đó, ngành Ngân hàng đang đứng trước một cuộc cách mạng toàn diện trong tương lai.

Về mặt tự động hóa nghiệp vụ, TAI không chỉ thay thế các tác vụ đơn giản mà còn có khả năng thực hiện các nhiệm vụ nhận thức phức tạp như phân tích tín dụng, quản trị rủi ro, ra quyết định đầu tư, những lĩnh vực trước đây đòi hỏi trí tuệ con người cấp cao. Trong lĩnh vực đổi mới sản phẩm và dịch vụ, TAI sẽ cho phép các ngân hàng tự động hóa quy trình nghiên cứu và phát triển, rút ngắn đáng kể thời gian từ ý tưởng đến triển khai các giải pháp tài chính mới, đồng thời cá nhân hóa sâu trải nghiệm khách hàng thông qua các hệ thống tư vấn tài chính thông minh. Tuy nhiên, sự chuyển đổi này đặt ra những thách thức lớn về phân phối thu nhập và quyền lực kinh tế, khi TAI có thể làm giảm mạnh nhu cầu lao động và tập trung sức mạnh kinh tế vào một số ít tổ chức làm chủ công nghệ này.

5. Kết luận và một số hàm ý chính sách

Việc áp dụng AI trong lĩnh vực ngân hàng đã đánh dấu bước chuyển đổi hướng tới trải nghiệm khách hàng hiệu quả và được cá nhân hóa hơn. Tuy nhiên, tiến bộ này đi kèm với những thách thức đáng kể về đạo đức và quyền riêng tư mà các ngân hàng cần giải quyết để duy trì lòng tin và tuân thủ các tiêu chuẩn quy định. Vì vậy, các ngân hàng cần xây dựng khung chính sách toàn diện nhằm triển khai AI có trách nhiệm thông qua minh bạch các thuật toán, bảo đảm công bằng trong ra quyết định và tuân thủ nghiêm ngặt quy định về bảo vệ dữ liệu cá nhân. Đồng thời, các cơ quan quản lý tiếp tục hoàn thiện khuôn khổ pháp lý nhằm cân bằng giữa đổi mới công nghệ và bảo vệ người tiêu dùng, qua đó duy trì lòng tin của khách hàng trong dài hạn.

Trong bối cảnh Agentic AI, GenAI được triển khai rộng rãi trong ngành Ngân hàng, yêu cầu đối với quản trị AI trở nên phức tạp hơn, đặc biệt liên quan đến bảo mật dữ liệu, tính minh bạch của thuật toán, vai trò giám sát của con người. Do đó, các ngân hàng cần xây dựng và triển khai các khung quản trị AI có trách nhiệm dựa trên mô hình quản trị lai, là mô hình quản trị kết hợp giữa AI và con người. Việc áp dụng mô hình này cần đi kèm chiến lược đào tạo nguồn nhân lực phù hợp và cơ chế giám sát tác động dài hạn của hệ sinh thái AI tích hợp đối với quản trị rủi ro ngân hàng.

Bên cạnh đó, các ngân hàng cần tiếp tục đầu tư, nâng cấp nền tảng dữ liệu và xây dựng kho dữ liệu đầu vào chất lượng cao nhằm bảo đảm các mô hình AI vận hành hiệu quả và đáng tin cậy. Việc làm sạch, chuẩn hóa và tích hợp dữ liệu đa nguồn không chỉ nâng cao độ chính xác của các mô hình dự báo mà còn là điều kiện tiên quyết cho việc triển khai thành công các ứng dụng AI thế hệ mới, đặc biệt là GenAI, Agentic AI.

Ngoài ra, xu hướng ứng dụng TAI đòi hỏi cơ quan quản lý cần xây dựng khung pháp lý hoàn toàn mới để đảm bảo TAI phù hợp với các mục tiêu xã hội, giảm thiểu rủi ro hệ thống, và ngăn chặn sự tập trung quyền lực quá mức. Quan trọng hơn, ngành Ngân hàng cần chuẩn bị cho động lực chuyển đổi, trong đó tốc độ phát triển công nghệ TAI vượt xa khả năng thích ứng của các yếu tố bổ trợ như kỹ năng lao động, cấu trúc tổ chức và khung pháp lý, đòi hỏi các chính sách chủ động để giảm thiểu chi phí điều chỉnh và đảm bảo quá trình chuyển đổi diễn ra suôn sẻ.

Cuối cùng, thành công của việc ứng dụng AI trong ngành Ngân hàng không chỉ phụ thuộc vào tiến bộ công nghệ mà còn vào khả năng thiết kế lại các thể chế kinh tế, chuẩn mực xã hội và chính sách công để đảm bảo rằng những lợi ích to lớn từ AI được phân phối công bằng và phục vụ cho phúc lợi chung của xã hội.

Tài liệu tham khảo:

1. Amodei, D. (2024), Machines of Loving Grace, https://www.darioamodei.com/essay/machines-of-loving-grace

2. Barney, J. (1991), Firm resources and sustained competitive advantage, Journal of Management, 17(1), 99-120.

3. Biru, S. (2025), Revolutionizing Investment Banking: AI Integration in Middle Office Operations, International Research Journal of Modernization in Engineering Technology and Science, 07(02).

4. Buchanan, B. G. (2005), A brief history of artificial intelligence, Medecine/Sciences, 26(4), https://doi.org/10.1051/medsci/2020189

5. Brynjolfsson, E., Korinek, A., & Agrawal, A. K. (2025), A Research Agenda for the Economics of Transformative AI (Working Paper No. 34256), National Bureau of Economic Research, https://doi.org/10.3386/w34256

6. Cordeschi, R. (2007), AI turns fifty: Revisiting its origins, Applied Artificial Intelligence, 21(4-5), 259-279, https://doi.org/10.1080/08839510701252304

7. Dwivedi, Y. K., Sharma, A., Rana, N. P., Giannakis, M., Goel, P., & Dutot, V. (2023), Evolution of artificial intelligence research in Technological Forecasting and Social Change: Research topics, trends, and future directions, Technological Forecasting and Social Change, 192, 122579.

8. European Commission (2021), Industry 5.0: Towards a sustainable, human-centric and resilient European industry, Publications Office of the European Union.

9. Fitzgerald, M., Kruschwitz, N., Bonnet, D., & Welch, M. (2014), Embracing digital technology: A new strategic imperative, MIT Sloan Management Review, 55(2), 1.

10. Krasonikolakis, I., Tsarbopoulos, M., & Eng, T.-Y. (2020), Are incumbent banks bygones in the face of digital transformation? Journal of General Management, 46(1), 60-69.

11. McCarthy, J., Minsky, M. L., Rochester, N., & Shannon, C. E. (1955), A proposal for the dartmouth summer research project on artificial intelligence, August 31, 1955, AI Magazine.

12. Moran, M. E. (2007), Evolution of robotic arms. In Journal of Robotic Surgery (Vol. 1, Issue 2, pp. 103-111), https://doi.org/10.1007/s11701-006-0002-x

13. Naimi-Sadigh, A., Asgari, T., & Rabiei, M. (2022), Digital transformation in the value chain disruption of banking services, Journal of the Knowledge Economy, 13(2), 1212-1242.

14. Nguyễn Ngọc Nam (2025), GenAI cần một khung quản trị hiệu quả. Đầu tư Chứng khoán, https://www.tinnhanhchungkhoan.vn/genai-can-mot-khung-quan-tri-hieu-qua-post372753.html

15. Oyeniyi, L. D., Ugochukwu, C. E., & Mhlongo, N. Z. (2024), Implementing AI in banking customer service: A review of current trends and future applications, International Journal of Science and Research Archive, 11(2), 1492-1509.

16. Peteraf, M. A. (1993), The cornerstones of competitive advantage: A resource-based view, Strategic Management Journal, 14(3), 179-191.

Tin bài khác

Ứng dụng công nghệ số và kết nối dữ liệu - Gia tăng tiện ích cho khách hàng

Nền tảng số cho vay sinh viên: Cơ hội, thách thức và định hướng tương lai

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Xây dựng hệ sinh thái tài chính số an toàn, minh bạch, bảo vệ quyền lợi và tài sản của khách hàng

Hợp tác quốc tế trong phòng, chống rửa tiền: Vai trò của Việt Nam trong mạng lưới khu vực và toàn cầu

Phát triển dịch vụ Tiền di động: Góp phần phổ cập tài chính, thúc đẩy thanh toán không dùng tiền mặt

Vai trò của bộ phận tuân thủ trong kỷ nguyên số: Từ chức năng kiểm soát đến trụ cột kiến tạo niềm tin

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Phát triển tài chính xanh trong lĩnh vực nông nghiệp: Kết quả năm 2025 và hàm ý chính sách đối với hệ thống ngân hàng năm 2026

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Một số luận điểm về áp dụng chuẩn mực IFRS S1, IFRS S2 đối với các ngân hàng tại Việt Nam

Hoàn thiện khuôn khổ pháp lý về thương mại điện tử gắn với bảo đảm an toàn hệ thống tài chính - ngân hàng tại Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát