Mối quan hệ giữa mức độ thực hiện quy định thanh khoản ngân hàng theo Basel III với một số giải pháp và khuyến nghị

Tóm tắt: Quy định thanh khoản Basel III được Ủy ban Basel Giám sát ngân hàng (BCBS) đưa ra sau cuộc khủng hoảng tài chính toàn cầu năm 2008 nhằm giám sát, quản lý rủi ro thanh khoản hợp lý; thúc đẩy khả năng phục hồi để ngân hàng tồn tại trong tình huống căng thẳng cấp tính kéo dài một tháng và tình huống phục hồi kéo dài hơn một năm. Để thực hiện những quy định về thanh khoản này, các ngân hàng ở nhiều quốc gia đã lựa chọn những giải pháp phù hợp với quy mô và đặc điểm của mình. Các giải pháp thường khá đa dạng và mức độ ảnh hưởng đến việc thực hiện quy định thanh khoản là khác nhau. Do vậy, mục tiêu nghiên cứu trong bài viết này về mối quan hệ giữa mức độ thực hiện quy định thanh khoản ngân hàng theo Basel III với một số giải pháp theo phương pháp tiếp cận định lượng, trên cơ sở kết quả thu được, bài viết đưa ra một số khuyến nghị. Theo đó, để tăng hiệu quả thực hiện quy định thanh khoản theo Basel III này, các ngân hàng thương mại (NHTM) cân nhắc: (i) Áp dụng các giải pháp tích cực, khắc phục các giải pháp tiêu cực trong mô hình nghiên cứu; (ii) Hướng tới giải pháp tăng vốn bằng các loại vốn, tài sản phù hợp, dễ được chuyển đổi thành tiền mặt một cách dễ dàng, ngay lập tức và không bị mất giá trị, đáp ứng được yêu cầu về loại vốn, tài sản quy định của Basel III; (iii) Giải quyết các thách thức về nhân lực, giám sát, dự báo phân tích kịch bản thanh khoản… đáp ứng yêu cầu của Basel III.

Từ khóa: Thanh khoản Basel, giải pháp Basel III, tỉ lệ bảo đảm thanh khoản, tỉ lệ tài trợ ổn định ròng.

RELATIONSHIP BETWEEN THE LEVEL OF IMPLEMENTATION OF BANK LIQUIDITY REGULATIONS ACCORDING TO BASEL III WITH SOME SOLUTIONS AND RECOMMENDATIONS

Abstract: Basel III liquidity regulations were issued by the Basel Committee on Banking Supervision (BCBS) after the global financial crisis in 2008 to monitor and manage liquidity risks appropriately; promote resilience for banks to survive in acute stress situations lasting for a month and longer than a year. To implement these liquidity regulations, banks in many countries have chosen solutions suitable to their scale and characteristics. The solutions are often quite perse and the level of influence on the implementation of liquidity regulations is different. Therefore, the research objective in this article is about the relationship between the level of implementation of Basel III bank liquidity regulations and some solutions and thereby, proposing some recommendations. Accordingly, to increase the effectiveness of implementing Basel III liquidity regulations, commercial banks should consider: (i) Applying positive solutions, overcoming negative solutions in the research model; (ii) Aiming for capital increase solutions using appropriate types of capital and assets, which can be easily and immediately converted into cash without losing value, meeting the requirements on types of capital and assets prescribed by Basel III; (iii) Addressing challenges in human resources, monitoring, forecasting and analyzing liquidity scenarios... to meet Basel III requirements.

Keywords: Basel liquidity, Basel III solution, liquidity coverage ratio, net stable funding ratio.

1. Đặt vấn đề

Cuộc khủng hoảng tài chính năm 2008 đã cho thấy tính thanh khoản của một ngân hàng là rất quan trọng. Vì vậy, Ủy ban Basel (2008) đã ban hành các nguyên tắc giám sát và quản lý rủi ro thanh khoản hợp lý cùng với hai tiêu chuẩn tối thiểu về tài trợ thanh khoản là: Tỉ lệ bảo đảm thanh khoản (LCR) với mục tiêu thúc đẩy khả năng phục hồi để ngân hàng tồn tại trong tình huống căng thẳng cấp tính kéo dài trong một tháng; tỉ lệ tài trợ ổn định ròng (NSFR) với mục tiêu thúc đẩy khả năng phục hồi ngân hàng trong thời gian dài hơn một năm. Đã có nhiều ngân hàng trên thế giới áp dụng quy định thanh khoản của Basel III phù hợp với đặc điểm, quy mô ngân hàng sở tại và phù hợp với tiêu chuẩn thanh khoản của Basel. Tại Việt Nam cũng đã có một số ngân hàng tiếp cận, thực hiện. Tuy nhiên, do tính phức tạp của quy định, sự chưa tương thích trong quy định tài sản và vốn của ngân hàng với hướng dẫn của Ngân hàng Thanh toán quốc tế (BIS) nên hiệu quả thực hiện tiêu chuẩn thanh khoản của Basel III còn thấp, chưa đáp ứng được kỳ vọng. Có nhiều nghiên cứu hướng tới khắc phục tình trạng này (Munteahu, 2012; Berrospide, 2013; Marozva, 2015; Singh và Sharma, 2016; Sopan và Dutta, 2018; Al Homaidi và cộng sự, 2019). Tuy nhiên, cách tiếp cận nghiên cứu, bối cảnh và đặc điểm của các ngân hàng khác nhau sẽ tạo ra những phương án, giải pháp khác nhau và đó là điểm cơ bản để các ngân hàng thiết lập bộ đệm, quy định vốn và tài sản nhằm tăng khả năng phục hồi của ngân hàng khi khủng hoảng, đáp ứng được yêu cầu về thanh khoản theo quy định của Basel III.

2. Tổng quan nghiên cứu

Có nhiều nghiên cứu về thanh khoản ngân hàng. Rauch, Stephen và Tyrell (2009) đã đo lường việc tạo thanh khoản của ngân hàng tiết kiệm Đức và xác định mức độ thanh khoản tuyệt đối và tương đối mà các ngân hàng này thực hiện. Peter Grundke và André Kühn (2020) đã xây dựng một mô hình mô phỏng từ dưới lên dựa trên bảng cân đối kế toán phân tách theo phong cách của ngân hàng để đo lường tác động của cả LCR và NSFR. Kết quả nghiên cứu chỉ ra rằng: (i) LCR và NSFR không có tác động rõ ràng đến lợi nhuận vốn chủ sở hữu và tăng trưởng trong bảng cân đối kế toán của ngân hàng; (ii) Việc đưa ra các tỉ lệ thanh khoản giúp giảm rủi ro vỡ nợ; (iii) Ngân hàng khó tuân thủ ngưỡng tỉ lệ hơn trong các kịch bản căng thẳng kinh tế vĩ mô so với những kịch bản khác; (iv) Việc giảm chuyển đổi kỳ hạn có thể thu hẹp hiệu quả các khoảng cách thanh khoản trong vòng một năm. Tuy nhiên, điều này phải trả giá bằng tần suất cao hơn của dòng tiền ròng âm trong tương lai trên một năm. Sathiavanee Veeramoothoo và Shawkat Hammoudeh (2022) nghiên cứu tác động của các ràng buộc thanh khoản Basel III, được thể hiện bằng LCR và NSFR đối với lợi nhuận của ngân hàng. Kết quả nghiên cứu cho thấy rằng, các ngân hàng nhỏ dễ bị rủi ro thanh khoản ngắn hạn hơn và các ngân hàng lớn dễ bị rủi ro thanh khoản trung và dài hạn hơn. Điều này cho thấy cần cân nhắc việc điều chỉnh các quy định về thanh khoản dựa trên quy mô và lợi nhuận tương đối của ngân hàng. Valla và cộng sự (2006); Rauch, Stephen, Hackethal và Tyrell (2009); Bordeleau và Graham (2010); Vondova (2011); Munteahu (2012); Berrospide (2013); Marozva (2015); Bharati và Singh (2014); Singh và Sharma (2016); Sopan và Dutta (2018); Al Homaidi và cộng sự (2019) cũng đã nghiên cứu liên quan đến thanh khoản ngân hàng. Các tài liệu nghiên cứu này đã chỉ ra khoảng trống và nhấn mạnh sự cần thiết phải xem xét một cách có hệ thống trong việc xác định mức độ thực hiện các quy định thanh khoản của ngân hàng, nhất là thanh khoản ngân hàng theo quy định của Basel III. Do vậy, nghiên cứu này được thực hiện với mục đích khám phá tác động của một số giải pháp chính đến mức độ thực hiện các quy định thanh khoản trong Hiệp ước Basel III tại ngân hàng. Cơ sở lý luận của nghiên cứu được phát triển, luận giải như sau:

Yêu cầu về vốn mạnh là điều kiện cần thiết cho sự ổn định của khu vực ngân hàng nhưng bản thân nó chưa đủ. Cuộc khủng hoảng tài chính năm 2008 cho thấy tầm quan trọng của thanh khoản đối với hoạt động ngân hàng. Trước cuộc khủng hoảng, thị trường tài sản rất sôi động và nguồn vốn luôn sẵn có với chi phí thấp. Sự đảo chiều nhanh chóng của các điều kiện thị trường cho thấy tính thanh khoản có thể bốc hơi nhanh và tình trạng kém thanh khoản có thể kéo dài trong một khoảng thời gian dài. Hệ thống ngân hàng rơi vào tình trạng căng thẳng nghiêm trọng, đòi hỏi ngân hàng trung ương phải hành động để hỗ trợ cả hoạt động của thị trường tiền tệ và trong một số trường hợp là các tổ chức, cá nhân. Để khắc phục tình trạng này, BCBS (2008) đã: (i) Xuất bản các nguyên tắc giám sát và quản lý rủi ro thanh khoản hợp lý, trong đó hướng dẫn chi tiết về quản lý rủi ro và giám sát rủi ro thanh khoản khi cấp vốn; (ii) Phát triển thêm hai tiêu chuẩn tối thiểu về tài trợ thanh khoản: Một là LCR với mục tiêu thúc đẩy khả năng phục hồi ngắn hạn của ngân hàng bằng cách bảo đảm có đủ nguồn thanh khoản chất lượng cao để tồn tại trong tình huống căng thẳng cấp tính kéo dài trong một tháng; và hai là NSFR với mục tiêu thúc đẩy khả năng phục hồi trong thời gian dài hơn (một năm) bằng cách tạo thêm động lực để ngân hàng tài trợ cho các hoạt động của mình bằng những nguồn tài trợ ổn định hơn trên cơ sở cấu trúc kỳ hạn bền vững của tài sản và nợ phải trả; (iii) Phát triển một bộ công cụ giám sát để tăng cường và thúc đẩy hơn nữa tính nhất quán toàn cầu trong giám sát rủi ro thanh khoản. Những công cụ này bổ sung cho LCR và được sử dụng để giám sát liên tục mức độ rủi ro thanh khoản của ngân hàng. Để phát triển khuôn khổ quản lý rủi ro thanh khoản của BIS, ECB đã ban hành quy trình đánh giá nội bộ về mức đủ thanh khoản ILAAP (2018). Theo BCBS (2008): (i) LCR = Tài sản có tính thanh khoản cao (HQLA)/Tổng dòng tiền ra ròng trong 30 ngày tiếp theo và phải ≥ 100%. Các tài sản có tính thanh khoản cao nếu chúng được chuyển đổi thành tiền mặt một cách dễ dàng, ngay lập tức và không bị mất giá trị. Tài sản có tính thanh khoản cao có thể bao gồm tài sản cấp 1 ở mức không giới hạn, trong khi tài sản cấp 2 chỉ có thể chiếm tối đa 40% cổ phiếu. Tài sản có tính thanh khoản cao cũng có thể chọn đưa vào một loại tài sản bổ sung (tài sản cấp 2B) nhưng những tài sản này không được chiếm quá 15% tổng số cổ phiếu của tài sản có tính thanh khoản cao. Chúng cũng phải được bao gồm trong giới hạn tổng thể 40% đối với tài sản cấp 2; (ii) Tỉ lệ NSFR = Nguồn vốn ổn định sẵn có/Lượng vốn ổn định cần thiết, ≥ 100%.

Vốn và tài sản ngân hàng liên quan đến LCR và NSFR. BIS (2010 và 2017) quy định: (i) Vốn pháp định là tổng của vốn cấp 1 (CET1) và vốn cấp 1 bổ sung (vốn hoạt động) + vốn cấp 2 (vốn lưu hành); (ii) Vốn CET1 bao gồm tổng của cổ phiếu phổ thông do ngân hàng phát hành (hoặc tương đương đối với công ty không phải là công ty cổ phần); thặng dư cổ phiếu do phát hành các công cụ bao gồm vốn chủ sở hữu chung cấp 1; lợi nhuận giữ lại; thu nhập toàn diện tích lũy khác và các khoản dự trữ tiết lộ khác; cổ phiếu phổ thông được phát hành bởi các công ty con hợp nhất của ngân hàng và được nắm giữ bởi các bên thứ ba đáp ứng các tiêu chí để đưa vào vốn cấp 1 của vốn chủ sở hữu chung…; (iii) Vốn cấp 1 bổ sung bao gồm tổng các yếu tố sau: Các công cụ do ngân hàng phát hành đáp ứng các tiêu chí để đưa vào vốn cấp 1 bổ sung (và không được đưa vào vốn chủ sở hữu chung cấp 1); thặng dư cổ phiếu phát sinh từ việc phát hành các công cụ bao gồm trong vốn cấp 1 bổ sung; các công cụ được phát hành bởi những công ty con hợp nhất của ngân hàng và được nắm giữ bởi các bên thứ ba đáp ứng được những tiêu chí để đưa vào vốn cấp 1 bổ sung và không được bao gồm trong vốn chủ sở hữu chung cấp 1; thặng dư cổ phiếu phát sinh từ việc phát hành các công cụ được bao gồm trong vốn cấp 1 bổ sung; (iv) Vốn cấp 2 bao gồm: Công cụ do ngân hàng phát hành đáp ứng tiêu chí tính vào vốn cấp 2 và không tính vào vốn cấp 1; thặng dư cổ phiếu phát sinh từ việc phát hành các công cụ bao gồm trong vốn cấp 2; các công cụ do những công ty con hợp nhất của ngân hàng phát hành và được nắm giữ bởi bên thứ ba đáp ứng các tiêu chí để tính vào vốn cấp 2 và không tính vào vốn cấp 1; một số khoản dự phòng tổn thất cho vay (BCBS 189).

Để đáp ứng các quy định về vốn trong Hiệp ước Basel III, Cohen (2013) đã chỉ ra một ngân hàng muốn tăng tỉ lệ vốn điều chỉnh theo rủi ro sẽ có một số chiến lược tùy ý sử dụng: (i) Nhóm chiến lược thứ nhất nhắm đến lợi nhuận giữ lại của ngân hàng: Ngân hàng có thể tìm cách giảm phần lợi nhuận mà họ trả dưới dạng cổ tức; cố gắng tự tăng lợi nhuận qua việc tăng chênh lệch giữa lãi suất mà họ tính cho các khoản vay với lãi suất mà họ phải trả từ nguồn tài trợ của họ; những cách khác để tăng thu nhập ròng bao gồm tăng tỉ suất lợi nhuận trên các ngành kinh doanh khác (chẳng hạn như dịch vụ lưu ký hoặc tư vấn và giảm chi phí hoạt động chung); (ii) Nhóm chiến lược thứ hai nhắm đến việc phát hành cổ phần mới, thông qua phát hành quyền cho cổ đông hiện hữu, chào bán cổ phần trên thị trường mở hoặc bán một phần cổ phiếu cho nhà đầu tư bên ngoài; (iii) Nhóm chiến lược thứ ba liên quan đến những thay đổi đối với phần tài sản trong bảng cân đối kế toán của ngân hàng. Ngân hàng có thể giảm bớt danh mục cho vay hoặc bán tài sản ngay và sử dụng số tiền thu được từ việc trả nợ hoặc bán tài sản để trả nợ. Trong một số trường hợp, việc bán tài sản có thể thúc đẩy vốn thông qua lãi kế toán vì tài sản được đánh giá lại tương ứng với giá mua của chúng; (iv) Ngân hàng có thể tìm cách giảm các tài sản có rủi ro bằng cách thay thế những tài sản có rủi ro cao hơn (có trọng số cao hơn) bằng các khoản vay an toàn hơn hoặc bằng chứng khoán chính phủ. Gropp và cộng sự (2016) chỉ ra các ngân hàng có thể tăng tỉ lệ vốn pháp định theo hai cách khác nhau: Tăng mức vốn pháp định (tử số của tỉ lệ vốn) hoặc thu hẹp tài sản có rủi ro (mẫu số của tỉ lệ vốn) (Admati, Demarzo, Hellwig và Pfleiderer, 2010). Trong khi huy động vốn được coi là giảm đòn bẩy bởi các cơ quan quản lý, việc thu hẹp tài sản có thể tác động tiêu cực nếu nhiều ngân hàng đồng thời tham gia việc cắt giảm cho vay (Hason, Kasshyap và Stein, 2011). Cách các ngân hàng điều chỉnh bảng cân đối kế toán (cả bên tài sản và nợ phải trả) để đáp ứng những yêu cầu về vốn cao hơn.

Thanh Hương (2016) đã đưa ra một số giải pháp trên giác độ thực nghiệm tại ngân hàng nhằm giải quyết tình trạng suy giảm hệ số an toàn vốn (CAR) dưới mức quy định. Nghiên cứu cho rằng, việc suy giảm CAR chủ yếu do hai nguyên nhân: Khả năng sinh lời của ngân hàng bị suy giảm, mức độ tăng vốn tự có chậm và tài sản có rủi ro tăng. Các khó khăn khi tăng vốn tại NHTM như: (i) Tăng vốn từ giải pháp giảm chi trả cổ tức là giải pháp thuận lợi nhất cho các ngân hàng nhưng cũng gặp khó khăn do cơ quan quản lý Nhà nước yêu cầu phải chuyển toàn bộ cổ tức của cổ đông Nhà nước về ngân sách Nhà nước; (ii) Tăng vốn từ việc phát hành thêm cổ phần cho nhà đầu tư hiện hữu, thu hút thêm nhà đầu tư và lựa chọn nhà đầu tư chiến lược nước ngoài. Mức độ hiệu quả của giải pháp này phụ thuộc mức độ quan tâm của nhà đầu tư và điều kiện thị trường; (iii) Tăng vốn từ biện pháp tiết kiệm chi phí quản lý, mở rộng các nguồn thu ngoài lãi chỉ đáp ứng được phần nhỏ nhu cầu tăng vốn; (iv) Tăng vốn từ việc bổ sung ngân sách Nhà nước là giải pháp phù hợp đối với các NHTM có sở hữu của Nhà nước; nhưng hiệu quả tùy thuộc vào quy mô ngân sách và sự chấp thuận của cơ quan quản lý theo tình hình ổn định kinh tế vĩ mô; (v) Tăng vốn từ việc tăng khả năng sinh lời và thực hiện điều chỉnh cơ cấu bảng tổng kết tài sản giúp giảm tài sản có rủi ro.

Theo BIS (2010, 2017), để bảo đảm an toàn vĩ mô và thanh khoản ngân hàng cần có: (i) Một khung pháp lý hỗ trợ các ngân hàng triển khai quy định vốn, các bộ đệm, thanh khoản và quy định khác của Basel III; (ii) Vai trò quan trọng của cơ quan giám sát ngân hàng trong việc giám sát an toàn, yêu cầu kiểm tra các ngân hàng thực hiện quy trình đánh giá mức đầy đủ vốn ICAAP, đầy đủ thanh khoản ILAAP; (iii) Quy định áp dụng xếp hạng ngân hàng có tầm quan trọng GSIB, DSIB; (iv) Định hướng phát triển các tổ chức xếp hạng tín dụng độc lập, kiểm toán, cung cấp dịch vụ công nghệ Basel III. Cũng về chủ đề này, Nguyễn Khương (2024) đã khảo sát, đánh giá thực trạng triển khai Basel II/III tại 115 tổ chức tín dụng hoạt động ngân hàng tại Việt Nam; chỉ ra các nhóm giải pháp có tính hệ thống ngân hàng như định hướng của cơ quan quản lý; vai trò của cơ quan giám sát ngân hàng; phát triển mạng lưới xếp hạng tín dụng và vai trò của bên thứ ba trong việc cung ứng dịch vụ công nghệ ngân hàng…

Về khó khăn, thách thức thực hiện Basel III, khi thực hiện nghiên cứu tại các quốc gia đang phát triển, Ferreira, Jenkinson và Wilson (2019) cho rằng, điểm yếu kém còn tồn tại xuyên suốt của các quốc gia đang phát triển là khả năng giám sát hệ thống. Theo đó, sự yếu kém chủ yếu đến từ các lý do bao gồm: Thiết lập thể chế thiếu phù hợp; thiếu hụt nguồn nhân lực có kiến thức và kinh nghiệm; công cụ phân tích không cho ra kết quả phù hợp nhằm dự đoán hướng phát triển tương lai; tiêu chuẩn rủi ro tín dụng lỏng lẻo; tiêu chuẩn và giám sát rủi ro thanh khoản không phù hợp; khả năng quản trị không phù hợp; khả năng thực thi yếu. Mặc dù có những nhận xét tương đồng, nhưng Didier Casier và Roland Raskopt (2020) khi thực hiện nghiên cứu tại các quốc gia thành viên META lại đi sâu hơn vào các yếu tố ngăn cản thực hiện Basel III. Theo đó, 4 lý do hàng đầu được Didier Casier và Roland Raskopt (2020) chỉ ra bao gồm: Năng lực đội ngũ giám sát, khả năng phát triển hạ tầng và thực thi công nghệ thông tin, thay đổi tư duy cũ nhằm hướng đến kiểm soát rủi ro và thiếu hụt nguồn nhân lực cần thiết. Như vậy, đối chiếu giữa hai nghiên cứu với các đối tượng nghiên cứu khác nhau, có thể thấy yếu tố nhân lực là yếu tố được nhắc đến xuyên suốt trong nghiên cứu. Bên cạnh yếu tố nhân lực, yếu tố công nghệ nhằm thiết lập mô hình dự đoán cũng được hai nghiên cứu này đề cập. Với các quốc gia đang phát triển, do yếu tố cơ sở hạ tầng, cùng với nhân lực chưa đáp ứng được yêu cầu phát triển của công nghệ, việc xây dựng mô hình xử lý dữ liệu, thu thập dữ liệu và sử dụng kết quả của mô hình nhằm xây dựng kịch bản theo quy định của Basel III cũng tồn tại nhiều khó khăn. Do đó, có thể kết luận, đây sẽ là những khó khăn chính mà các quốc gia đang phát triển phải đối mặt khi tiến hành chuyển đổi sang áp dụng tiêu chuẩn kế toán quốc tế (IFRS9) và sử dụng công nghệ chính liên quan đến Basel III (công nghệ tự động hóa, điện toán đám mây, Blockchain, Suptech, Regtech).

Mô hình và giả thuyết nghiên cứu

Từ những nghiên cứu trước, tác giả đề xuất mô hình nghiên cứu “Mối quan hệ giữa mức độ thực hiện quy định thanh khoản theo Basel III với một số giải pháp” như tại Hình 1.

Hình 1: Đề xuất mô hình nghiên cứu mối quan hệ

giữa mức độ thực hiện quy định thanh khoản Basel III với một số giải pháp

Nguồn: Nguyễn Khương, 2024

Các giả thuyết nghiên cứu được tác giả đề xuất như sau: (i) H1, H2, H3, H4: Có mối quan hệ thuận chiều giữa các biến VCP, VNN, VKD, HT và biến TKTKBIII (Mức độ thực hiện quy định thanh khoản theo Basel III tại ngân hàng); (ii) H5: Có mối quan hệ nghịch chiều giữa biến TTHBIII (Khó khăn, thách thức khi thực hiện các quy định thanh khoản theo Basel III tại ngân hàng) và biến TKBIII.

Phương trình hồi quy đa biến dự kiến như sau:

TKBIII = β0 + β1.VCP + β2.VNN + β3.VKD + β4.HT + β5.TTHBIII + ei (1)

Trong đó: (i) TKTKBIII là biến phụ thuộc (được đo bằng LCR; tài sản có tính thanh khoản cao; tính tổng dòng tiền ra ròng trong 30 ngày dương lịch tiếp theo; quy định hạn chế chuyển giao thanh khoản; bộ phận xây dựng kịch bản căng thẳng thanh khoản và NFSR); (ii) VCP, VNN, VKD, HT, TTHBIII là các biến độc lập được rút trích từ phân tích nhân tố (tương ứng với giải pháp tăng vốn liên quan đến chứng khoán; giải pháp tăng vốn liên quan đến Nhà nước; giải pháp tăng vốn liên quan đến kinh doanh ngân hàng; giải pháp hệ thống và khó khăn, thách thức thực hiện Basel III tại ngân hàng); (iii) β0, β1, β2, β3, β4, β5 là các hệ số hồi quy riêng phần; (iv) ei là sai số ngẫu nhiên có phân phối chuẩn với trung bình là 0 và phương sai không đổi σ2.

3. Phương pháp nghiên cứu

Nghiên cứu được thực hiện bằng phương pháp định lượng, sử dụng phần mềm SPSS để phân tích thống kê, hồi quy đa biến trên cơ sở khảo sát bảng hỏi (từ tháng 12/2023 đến tháng 01/2024) với quy mô mẫu phù hợp. Bảng hỏi khảo sát sử dụng thang đo Likert với 5 mức độ chỉ báo. Các câu hỏi về mức độ thực hiện quy định thanh khoản theo Basel III được tác giả rút trích từ nội dung Hiệp ước Basel III (BIS, 2008, 2010 và 2017). Phần câu hỏi về khó khăn, thách thức, giải pháp thực hiện Basel III được tác giả đề xuất dựa trên tổng quan nghiên cứu, kinh nghiệm quốc tế và phân tích khám phá thực nghiệm (Benjamin H Cohen, 2013; Caio Ferreira, 2019; Didier Casier và Roland Raskopt, 2020; IMF, ECB; Lê Thanh Tùng, 2021; Thanh Hương, 2016 và Nguyễn Khương, 2024). Qua hiệu chỉnh, bổ sung, tác giả thiết kế bảng hỏi khảo sát chính thức như tại

Bảng 1.

Bảng 1: Bảng hỏi khảo sát nghiên cứu mối quan hệ giữa mức độ thực hiện

quy định thanh khoản Basel III với một số khó khăn, thách thức và giải pháp thực hiện

Nguồn: Tác giả tổng hợp đề xuất, 2024

Về quy mô, tác giả thực hiện khảo sát các NHTM hoạt động kinh doanh tại Việt Nam với số phiếu phù hợp yêu cầu nghiên cứu. Đối tượng khảo sát là 115 tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài tại Việt Nam. Cán bộ NHTM có vị trí thích hợp để trả lời các câu hỏi khảo sát là lãnh đạo, cán bộ làm việc trong khối quản trị rủi ro, ban quản lý dự án Basel II/III, kế toán nguồn vốn, hoạch định chiến lược, thông tin truyền thông và một số cán bộ chuyên môn khác có liên quan.

4. Kết quả nghiên cứu

Thống kê mô tả mẫu khảo sát: Tác giả đã gửi công văn tới 115 tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài tại Việt Nam. Sau khi loại bỏ một số phiếu trả lời không đạt yêu cầu, kết quả thu về được 212 phiếu hợp lệ, đủ điều kiện để đưa vào phân tích nghiên cứu. Cơ cấu phiếu khảo sát theo lĩnh vực làm việc được mô tả tại Biểu đồ 1. Khảo sát cũng cho thấy người tham gia khảo sát có năng lực, trình độ, kinh nghiệm (51,4% đại học; 48,6% thạc sĩ; 43,9% trên 15 năm; 28,8% từ 11 năm đến 15 năm; 21,2% từ 6 năm đến 10 năm; 6,1% từ 5 năm trở xuống). Như vậy, mẫu khảo sát cơ bản phù hợp với nghiên cứu định lượng. (Biểu đồ 1)

Biểu đồ 1: Cơ cấu đối tượng tham gia khảo sát

Nguồn: Nguyễn Khương, 2024

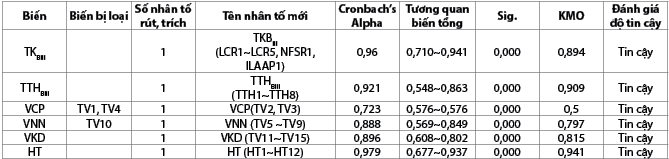

Kết quả kiểm định thang đo: Tác giả kiểm định thang đo qua hệ số Cronbach’s Alpha cho từng nhóm biến quan sát của các biến độc lập và phụ thuộc. Theo Peterson (1994), Cronbach’s Alpha phải từ 0,6 trở lên. Sau đó thực hiện phân tích nhân tố khám phá (EFA) để đánh giá độ tin cậy và phân tích, điều chỉnh lại nhân tố cho phù hợp. Hoàng Trọng (2008) cho rằng, khi phân tích nhân tố, các nhân tố phải đạt 1 > KMO ≥ 0,5; Sig. ≤ 0,05; tương quan biến tổng ≥ 0,3; hệ số tải nhân tố ≥ 0,5. Kết quả phân tích, kiểm định thang đo như tại Bảng 2.

Bảng 2: Đánh giá độ tin cậy thang đo và phân tích nhân tố

Nguồn: Tác giả phân tích bằng phần mềm SPSS, 2024

Kết quả EFA và tương quan hồi quy: Kết quả tại Bảng 3 cho thấy, KMO = 0,863 ≥ 0,5; Sig. Barlett’s Test = 0,000 ≤ 0,05 là phù hợp với phân tích nhân tố. Số liệu phương sai trích trong bảng Total Variance Explained cho thấy năm nhân tố trích từ các biến độc lập giải thích được 77,72% biến thiên của các biến quan sát. Kết quả này phù hợp với nghiên cứu của Hair và cộng sự (1998) yêu cầu phương sai trích phải đạt 50% trở lên. Kết quả phân tích xoay nhân tố cho thấy các biến độc lập được phân thành 5 nhóm chính (Bảng 2): (i) VCP (TV2,TV3); (ii) VNN (từ TV5 đến TV9); (iii) VKD (từ TV11 đến TV15); (iv) HT (từ HT1 đến HT12); (v) TTHBIII (từ TTH1 đến TTH8). Biến phụ thuộc TKBIII (từ LCR1 đến LCR5 và NFSR1, ILAAP1). Các hệ số tương quan Pearson (r) trong Bảng 4 cho thấy mối quan hệ giữa các biến tương đối hợp lý về hướng và mức độ. Hầu hết các giá trị hệ số tương quan dao động trong khoảng 0,2 - 0,8 cho thấy các biến đều có tương quan tuyến tính. Không có hệ số tương quan nào ˃ 0,8 nên hiện tượng đa cộng tuyến không xảy ra.

Bảng 3: Kiểm định KMO, Bartlett/ Tổng phương sai trích - Total Variance Explained

Phương pháp trích xuất: Phân tích thành phần chính.

Nguồn: Tác giả phân tích bằng phần mềm SPSS, 2024

Kết quả phân tích hồi quy đa biến bằng SPSS: Theo số liệu phân tích tại Bảng 4, hệ số R2 hiệu chỉnh của mô hình (1) = 0,437 cho thấy các biến độc lập là thành tố của giải pháp tăng vốn và giải pháp hệ thống (VCP, VNN, VKD, HT, TTHBIIII) giải thích được 43,7% sự biến thiên của biến phụ thuộc là TKBIII. Hệ số này cho thấy mức độ phù hợp của mô hình, có thể chấp nhận được. Bên cạnh đó, giá trị Sig. = 0,000 chỉ ra rằng, mô hình (1) phù hợp với tập dữ liệu và có thể suy rộng ra cho tổng thể.

Nguồn: Tác giả phân tích bằng phần mềm SPSS, 2024

Hình 2: Biểu đồ Histogram, P-P Plot, Scatter Plot của mô hình

Nguồn: Tác giả phân tích bằng phần mềm SPSS, 2024

Bảng 5: Hệ số hồi quy - Coefficientsa

Nguồn: Tác giả phân tích bằng phần mềm SPSS, 2024

Kết quả phân tích tại Bảng 5 cho thấy, các hệ số VIF dao động trong khoảng (1,138 - 1,407) đều nhỏ hơn 10 nên không xảy ra hiện tượng đa cộng tuyến; giá trị Sig. của các biến chỉ ra cả 5 biến độc lập có mối quan hệ có ý nghĩa thống kê với biến phụ thuộc (cả 5 biến VCP, VNN, VKD, HT, TTHBIIIđều có Sig. ≤ 0,05). Do vậy, phương trình hồi quy của mô hình (1) thu được như sau:

TKBIII = 0,277.VCP - 0,132.VNN + 0,233.VKD + 0,253.HT - 0,368 TTHBIII

Kết quả hồi quy cho thấy, các giả thuyết H1, H3, H4, H5 đều được ủng hộ; còn giả thuyết H2 không được ủng hộ. Cụ thể là có mối quan hệ thuận chiều giữa VCP, VKD, HT với TKBIII; và có mối quan hệ ngược chiều giữa VNN, TTHBIII với TKBIIItại ngân hàng.

5. Kết luận và khuyến nghị

Nghiên cứu này được thực hiện với mục đích khám phá tác động của một số giải pháp chính đến mức độ thực hiện những quy định thanh khoản trong Hiệp ước Basel III tại các ngân hàng. Kết quả nghiên cứu cho thấy:

Thứ nhất, mô hình hồi quy đa biến về “Mối quan hệ giữa mức độ thực hiện quy định thanh khoản ngân hàng theo Basel III với một số giải pháp chính” tin cậy, có ý nghĩa thống kê. Hệ số hồi quy của biến độc lập VCP, VKD, HT có giá trị dương chỉ ra mức độ tích cực, thứ tự hiệu quả của các biến giải pháp này trong mô hình. Cụ thể: Giải pháp tăng vốn chứng khoán tác động tích cực nhất (hệ số hồi quy biến VCP = 0,277), tiếp sau là giải pháp hệ thống (hệ số hồi quy biến HT = 0,253) và giải pháp tăng vốn liên quan đến kinh doanh (hệ số hồi quy biến VKD = 0,233). Theo đó, các ngân hàng cần tập trung ưu tiên vào các giải pháp tích cực, hướng đến tối ưu hóa và tiết kiệm nguồn lực; (ii) Hệ số hồi quy riêng phần của biến VNN = - 0,132 có giá trị âm cho thấy sự thiếu hụt về lượng, sự chậm trễ và thời gian tăng vốn ngân sách kéo dài dẫn tới giảm hiệu quả của quá trình tăng vốn ngân sách nhằm đáp ứng yêu cầu bộ đệm thanh khoản. Giá trị âm này cũng chỉ ra vai trò quan trọng của cơ quan quản lý ngân hàng trong việc định hướng phát triển, hỗ trợ NHTM tăng lượng và rút ngắn thời gian tăng vốn ngân sách; (iii) Hệ số hồi quy riêng phần của biến TTHBIII = - 0,368 có giá trị âm cho thấy những khó khăn, thách thức có thể làm chậm, cản trở khá nhiều đến quá trình thực hiện quy định thanh khoản Basel III. Theo đó, các ngân hàng và cơ quan quản lý ngân hàng cần xác định rõ và lựa chọn cách thức giải quyết, khắc phục khó khăn, thách thức khi triển khai thực hiện quy định thanh khoản Basel III.

Thứ hai, mức độ thực hiện quy định thanh khoản Basel III được phản ánh qua: Tỉ lệ bảo đảm thanh khoản; kho tài sản có tính thanh khoản cao; tổng dòng tiền ra ròng trong 30 ngày dương lịch tiếp theo; quy định hạn chế chuyển giao thanh khoản; bộ phận xây dựng kịch bản căng thẳng thanh khoản; tỉ lệ tài trợ ròng ổn định; quy trình nội bộ đánh giá mức độ đầy đủ thanh khoản theo quy định của Basel III tại ngân hàng. Để tăng hiệu quả thực hiện quy định thanh khoản Basel III này, các NHTM nên: (i) Hướng tới giải pháp tăng vốn bằng các loại vốn, tài sản phù hợp, được chuyển đổi thành tiền mặt một cách dễ dàng, ngay lập tức và không bị mất giá trị, đáp ứng được yêu cầu về loại vốn của danh mục tài sản tài chính sẵn sàng để bán (ASF), tài sản được nêu trong kho tài sản có tính thanh khoản cao và quy định về vốn khác của Basel III; (ii) Giải quyết các thách thức về nhân lực, dự báo phân tích kịch bản thanh khoản; (iii) Nghiên cứu, triển khai ứng dụng quy trình đánh giá mức đầy đủ vốn ICAAP, đầy đủ thanh khoản. Bên cạnh đó, cơ quan quản lý ngân hàng cân nhắc lấp đầy các quy định, hướng dẫn về tài sản, vốn có tính thanh khoản cao; định hướng tăng vốn và phối hợp với các bộ, ngành liên quan về quy định tăng vốn, cổ phần, chứng khoán hóa.

TÀI LIỆU THAM KHẢO:

1. BCBS (2010). Basel III: A global regulatory framework for more resilient banks and banking systems. Bank for International Settlements.

2. BIS d542 (2022). Buffer usability and cyclicality in the Basel Framework. Basel Committee on Banking Supervision.

3. BIS d545 (2018). Global systemically important banks: Revised assessment methodology and the higher loss absorbency requirement. Basel Committee on Banking Supervision.

4. BIS RBC40 (2019). Systemically important banks buffers. Basel Committee on Banking Supervision.

5. BIS (2017), Basel III: Finalising post-crisis reforms.

6. BIS (2019), The Basel framework in 100 jurisdictions: implementation status and proportionality practices.

7. Benjamin H Cohen (2013), How have banks adjusted to higher capital requirements, BIS Quarterly Revier, September 2013.

8. Caio Ferreira, Nigel Jenkinson & Christopher Wilson (2019). From Basel I to Basel III: Sequencing Implementation in Developing Economies. IMF Working Paper, WP/19/127.

9. Didier Casier & Roland Raskopf (2020). Basel Framework Implementation in METAC Countries: Practices, Priorities, and Challenges Ahead. Middle East Regional Technical Assistance Center. Lebanon.

10. Nguyễn Khương (2024), Nghiên cứu triển khai Basel III tại NHTM Việt Nam, Ngân hàng Nhà nước Việt Nam.

11. Lê Thanh Tùng (2021). Một số khuyến nghị về tăng vốn tự có tại các NHTM Việt Nam. Tạp chí Khoa học và Đào tạo ngân hàng, số 234 - Tháng 11/2021.

12. Peter Grundke & André Kühn (2020). The impact of the Basel III liquidity ratios on banks: Evidence from a simulation study. The Quarterly Review of Economics and Finance; Volume 75, February 2020, Pages 167-190. (https://www.sciencedirect.com/science/article/abs/pii/S1062976917301771

13. Sathiavanee Veeramoothoo & Shawkat

Hammoudeh (2022). Impact of Basel III liquidity regulations on U.S. Bank performance in different conditional profitability spectrums. The North American Journal of Economics and Finance; Volume 63, November 2022, 101826 (https://www.sciencedirect.com/science/article/abs/pii/S1062940822001619)

14. Thanh Hương (2016). Đề xuất giải pháp tăng vốn khối NHTM nhà nước. Báo Hà Nội mới, (https://hanoimoi.vn/de-xuat-giai-phap-tang-von-khoi-ngan-hang-thuong-mai-nha-nuoc-433872.html

15. https://tapchicongthuong.vn/mot-so-giai-phap-tang-von-tu-co-cua-ngan-hang-thuong-mai-nham-nang-cao-nang-luc-canh-tranh-khi-buoc-vao-hoi-nhap-1508.htm

TS. Nguyễn Khương

Vụ Ổn định tiền tệ - tài chính - Ngân hàng Nhà nước Việt Nam

Tin bài khác

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Đánh giá cán bộ, công chức, viên chức theo KPI - Yêu cầu tất yếu của cải cách công vụ hiện nay

Huy động vốn qua thị trường tài sản cho mô hình tăng trưởng kinh tế mới tại Việt Nam

Tích hợp chuẩn mực đạo đức trí tuệ nhân tạo vào khung đạo đức nghề nghiệp ngân hàng

Tiêu chuẩn, điều kiện và vai trò của thành viên độc lập Hội đồng quản trị tại công ty niêm yết trong bối cảnh mới

Nâng cao hiệu quả quản lý phát triển xã hội bền vững theo dự thảo Văn kiện Đại hội XIV của Đảng

Nghịch lý tài chính trong thực thi ESG tại doanh nghiệp Việt Nam: Hàm ý đối với tín dụng xanh

Ngân hàng Nhà nước Việt Nam: Điểm tựa vững chắc cho ổn định kinh tế và niềm tin thị trường

Một số luận điểm về áp dụng chuẩn mực IFRS S1, IFRS S2 đối với các ngân hàng tại Việt Nam

Hoàn thiện khuôn khổ pháp lý về thương mại điện tử gắn với bảo đảm an toàn hệ thống tài chính - ngân hàng tại Việt Nam

Các sự kiện, hoạt động tiêu biểu của Quốc hội năm 2025

Kiến thiết và vận hành cơ chế thử nghiệm có kiểm soát - Kinh nghiệm từ Anh, Hàn Quốc và một số gợi mở cho Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát