Cơ chế hoạt động của lạm phát

Đặt vấn đề

Sự gia tăng đáng chú ý gần đây của lạm phát sau thời gian dài ít biến động đã đặt ra nhiều câu hỏi cho các nhà kinh tế và một trong những câu hỏi cấp thiết là, liệu lạm phát cao hơn có duy trì trong một thời gian dài hay không? Ngân hàng Thanh toán quốc tế (Bank for International Settlements - BIS) cảnh báo, một khi lạm phát chuyển từ mức độ thấp lên mức độ cao thì tự thân nó sẽ duy trì cường độ này.

“Lạm phát đã trở lại - và nguyên nhân nào đã gây ra sự gia tăng này! Sau nhiều năm điều hành với hàng loạt các biện pháp để đưa nó đến gần mục tiêu đặt ra, các ngân hàng trung ương (NHTW) một lần nữa phải đối mặt với bài toán quen thuộc là giảm lạm phát”, Claudio Borio, Trưởng bộ phận kinh tế và tiền tệ thuộc BIS, cho biết tại cuộc họp thường niên của BIS vào cuối tháng 6 năm 2022. Sự bùng nổ của lạm phát trên thế giới làm gia tăng sự quan tâm đến “cơ chế” hoạt động của nó. Các thời kỳ lạm phát cao và thấp rất khác nhau, đặc biệt là đối với tính chất tự ổn định của chúng.

Nhiều mô hình kinh tế vĩ mô về lạm phát dựa trên Đường cong Phillips - mối quan hệ giữa lạm phát và hoạt động kinh tế. Theo cách tiếp cận này, những thay đổi trong lạm phát phản ánh áp lực tổng cầu lên sản xuất, các cú sốc cung tạm thời và kỳ vọng lạm phát. Nhìn sâu vào nội hàm biến động lạm phát sẽ làm rõ hơn quan điểm này: phân biệt rõ ràng giữa vô số những thay đổi về giá tương đối¹ và lạm phát cơ bản; nghiên cứu sâu vấn đề làm thế nào và trong những điều kiện nào, những thay đổi giá tương đối như vậy có thể biến thành lạm phát trên diện rộng.

Sự phân biệt giữa thay đổi giá tương đối và lạm phát cơ bản là rất quan trọng. Thay đổi giá tương đối phản ánh những thay đổi trong từng mặt hàng (các yếu tố khác không thay đổi). Điều này có thể liên quan hoặc không liên quan đến lạm phát cơ bản, tức là, sự gia tăng đồng bộ và trên diện rộng của giá hàng hóa và dịch vụ làm xói mòn giá trị của tiền và làm mất giá “thước đo giá trị” theo thời gian.

Một số đặc điểm nổi bật của quá trình lạm phát

Thứ nhất, các chế độ lạm phát thấp rất khác với các chế độ lạm phát cao. Khi lạm phát thiết lập ở mức thấp, nó chủ yếu phản ánh những thay đổi của giá cả theo ngành và thể hiện một số tính chất tự cân bằng nhất định. Những thay đổi của lạm phát trở nên ít nhạy cảm hơn với các cú sốc giá tương đối, và mối quan hệ giữa tiền lương và giá cả là khá lỏng lẻo. Hơn nữa, có bằng chứng cho thấy chế độ lạm phát thấp ít tác động đến lập trường chính sách tiền tệ hơn.

Thứ hai, sự chuyển đổi từ chế độ lạm phát thấp sang chế độ lạm phát cao có xu hướng tự củng cố. Khi lạm phát tăng lên, nó tự nhiên trở thành tâm điểm của các tác nhân kinh tế và gây ra những thay đổi hành vi có xu hướng kéo theo nó, đặc biệt là thông qua ảnh hưởng đến động lực tiền lương và giá cả. Sự chuyển đổi từ chế độ lạm phát thấp sang chế độ lạm phát cao vào cuối những năm 1960 và đầu những năm 1970 cho thấy một số nhân tố tác động. Chúng bao gồm các đợt tăng giá tương đối lớn và liên tục - đặc biệt là giá dầu - trong bối cảnh nhu cầu theo chu kỳ tăng mạnh và trong môi trường có lợi về mặt cấu trúc cho các vòng xoáy giá - tiền lương, tức là, quyền lực định giá cao của lao động và doanh nghiệp cùng với việc mất neo tiền tệ do hệ thống Bretton Woods sụp đổ vào năm 1971.

Thứ ba, chính sách tiền tệ đóng một vai trò quan trọng trong việc thiết lập và duy trì một chế độ lạm phát thấp và tránh chuyển đổi sang chế độ lạm phát cao. Một khi chế độ lạm phát thấp được thiết lập, chính sách tiền tệ có thể linh hoạt hơn và phát huy tính hiệu quả lâu hơn, nếu lạm phát vừa phải, có thể chấp nhận những sai lệch so với mục tiêu. Khi chính sách tiền tệ có sự tin tưởng cao thì có thể thu được nhiều ích lợi. Đồng thời, chính sách tiền tệ phải đảm bảo rằng chế độ lạm phát thấp không bị đe dọa. Bởi vì, chi phí đưa lạm phát trở lại trong tầm kiểm soát có thể rất cao. Việc điều chỉnh chính sách để ngăn chặn quá trình chuyển đổi từ chế độ lạm phát thấp sang lạm phát cao là một thách thức không hề nhỏ.

Lạm phát được đo bằng sự thay đổi chỉ số giá tổng thể hay giá chung, sẽ luôn phản ảnh những thay đổi về giá tương đối cùng với lạm phát cơ bản (động lực chung của tất cả các mức giá). Sự khác biệt cơ bản giữa chế độ lạm phát thấp và cao là trong trường hợp chế độ lạm phát cao, tốc độ thay đổi của giá tương đối có xu hướng hội tụ, ảnh hưởng đến lạm phát cơ bản, trong khi ở chế độ lạm phát thấp, tác động của việc tăng giá riêng lẻ lên lạm phát toàn phần là cực kỳ hạn chế.

Hai chế độ lạm phát

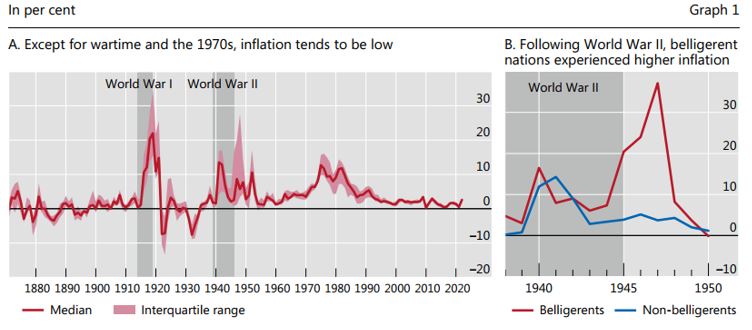

Từ góc độ lịch sử, khi nghiên cứu các quốc gia có lịch sử lâu đời về dữ liệu giá cả, các giai đoạn kéo dài của lạm phát cao là tương đối hiếm. Đại lạm phát (Great inflation) những năm 1970 là một ví dụ điển hình. Lạm phát cao cũng thường xảy ra sau các cuộc chiến tranh. Xem xét dữ liệu lịch sử xuyên quốc gia kể từ năm 1870 (Biểu đồ A) cho thấy lạm phát ở mức thấp, mặc dù có biến động, trong những năm của kỷ nguyên toàn cầu hóa đầu tiên (1870-1914) nhưng đã tăng trong thời kỳ Chiến tranh Thế giới thứ nhất và Chiến tranh Thế giới thứ hai. Sau Chiến tranh Thế giới thứ hai, hầu hết những nước tham chiến đều trải qua lạm phát cao trong một số năm (Biểu đồ B).

Biểu đồ: Lạm phát từ góc nhìn lịch sử

- Belligerents: Đức, Pháp, Anh, Mỹ, Ý, Nhật Bản;

- Non- Belligerents: Thụy Sỹ, Tây Ban Nha, Bồ Đào Nha, Thụy Điển.

Nguồn: BIS Annual Economic Report 2022

Các đợt siêu lạm phát (tăng giá từ 50% trở lên mỗi tháng) cũng tương đối hiếm và thường xảy ra sau các biến động chính trị lớn và mất niềm tin chung vào thể chế. Đặc điểm nổi bật của siêu lạm phát là thâm hụt ngân sách lớn ngày càng được tài trợ trực tiếp bởi các NHTW (thường do không có khả năng thu đủ nguồn thu từ thuế) và một trong những hậu quả của điều này là các vòng xoáy mất giá nội tệ nhanh chóng. Những ví dụ điển hình là nước Pháp thời hậu cách mạng và Nga, Đức thời kỳ sau Chiến tranh thế giới thứ nhất; một số nước ở châu Mỹ Latinh trải qua siêu lạm phát sau cuộc khủng hoảng nợ năm 1982; trong khi Nga có lạm phát khoảng 2.500% vào năm 1992 sau khi Liên Xô sụp đổ.

Tùy thuộc vào mức độ lạm phát, động lực của nó thay đổi, điều này đã được thừa nhận - ví dụ, lạm phát thấp ít biến động hơn. Tuy nhiên, nếu xem xét kỹ lưỡng lạm phát, có thể tìm thấy một số đặc điểm nổi bật khác:

Thứ nhất, sự giảm mức độ biến động của lạm phát ở mức thấp không phải do sự giảm mức độ biến động của những thay đổi về mức giá riêng lẻ, mà là sự sụt giảm mối tương quan giữa chúng.

Thứ hai, mức độ tác động của sự thay đổi mức giá cả riêng lẻ đến lạm phát tổng thể cũng giảm khi lạm phát trở nên thấp hơn một cách bền vững.

Thứ ba, tác động lan tỏa trên tất cả các mức giá có xu hướng giảm trong các chế độ lạm phát thấp. Sự truyền tải những thay đổi mức giá từ khu vực này sang khu vực khác của nền kinh tế sẽ cao và phổ biến hơn nhiều trong các chế độ lạm phát cao.

Nói cách khác, trong một chế độ lạm phát thấp, giá của một số hàng hóa nhất định, bao gồm năng lượng và thực phẩm, có tác động hạn chế và tạm thời đến sự gia tăng của lạm phát chung: Việc tăng giá của các hàng hóa, như nhiên liệu không chuyển thành tăng giá đối với hầu hết các hàng hóa khác, còn sự tăng giá đối với một số ít hàng hóa còn lại là nhỏ và tồn tại trong thời gian ngắn. Lạm phát thấp có xu hướng “tự cân bằng”, tức là, được duy trì ở mức thấp.

Trong quá trình chuyển đổi từ chế độ lạm phát thấp sang chế độ lạm phát cao, nó trở nên rất nhạy cảm với các cú sốc giá tương đối - tức là, giá hàng hóa riêng lẻ tăng. Trong chế độ này, cùng một mức tăng giá nhiên liệu có thể gây ra tình trạng giá cả tăng nóng trong nhiều khu vực của nền kinh tế. Chính điều này làm tăng khả năng lạm phát cao cũng sẽ tự duy trì.

Tâm lý lạm phát

Vấn đề lõi trong cơ chế hoạt động của lạm phát là mối quan hệ giữa giá cả và tiền lương. Có nhiều điểm tương đồng trong sự vận động của giá cả và tiền lương: (i) Cả hai đều nhạy cảm với các nhân tố lạm phát mang tính chu kỳ và cơ cấu (xem hộp bên dưới); (ii) Sự điều chỉnh của cả hai nhân tố chu kỳ và cơ cấu thay đổi một cách hệ thống theo mức lạm phát, giúp duy trì chế độ lạm phát thấp hoặc cao; (iii) Cả giá cả và tiền lương đều bị ảnh hưởng nặng nề bởi kỳ vọng lạm phát.

Khi lạm phát thấp, mọi người hầu như không nhận thấy nó do không chú ý hợp lý. Do đó, mối quan hệ giữa lạm phát, giá cả và tiền lương trong chế độ này không bền.

Để lạm phát trở thành một đặc điểm ăn sâu vào nền kinh tế, tiền lương phải đuổi theo giá cả và giá cả phải đuổi theo tiền lương (một vòng xoáy tiền lương - giá cả). Khi chuyển đổi sang chế độ lạm phát cao, nhận thức về nó thay đổi, và trên thực tế, lạm phát đảm nhận vai trò điều phối hành vi của các tác nhân kinh tế, bắt đầu gây ảnh hưởng đáng kể đến hành vi của các tác nhân kinh tế. Nếu do giá cả tăng mạnh, sức mua của người lao động bị giảm đáng kể và các công ty suy giảm tỷ suất lợi nhuận, họ sẽ cố gắng bù đắp điều này bằng cách yêu cầu chỉ số hóa tiền lương (điều chỉnh tiền lương theo lạm phát) và tăng giá. Theo tính toán của BIS, tác động của tiền lương đối với giá cả và giá cả đối với tiền lương trong chế độ lạm phát cao mạnh hơn gấp đôi và xảy ra nhanh gấp đôi so với chế độ lạm phát thấp.

| Các nhân tố lạm phát Các nhân tố chu kỳ - trước hết là tương quan giữa tổng cầu với tiềm năng sản xuất của nền kinh tế: ví dụ, vào những thời điểm nền kinh tế “phát triển quá nóng”, các doanh nghiệp có xu hướng tăng lương cho người lao động và người tiêu dùng dễ chấp nhận mức giá cao hơn. Các nhân tố cơ cấu - là các đặc điểm ảnh hưởng đến việc phân phối lại và chi phí lao động trên phạm vi quốc gia (như thiết kế mạng lưới an sinh xã hội) và trên phạm vi toàn cầu (toàn cầu hóa, nhân khẩu học, công nghệ). Ví dụ, việc mở cửa thị trường của Trung Quốc và các nước xã hội chủ nghĩa trước đây có nghĩa là có sự gia nhập vào nền kinh tế thế giới của một số lượng lớn lực lượng lao động, thường được trả lương thấp, điều này sẽ ảnh hưởng đến "quyền thương lượng" của người lao động và tác động của họ đối với định giá trên thị trường lao động - việc giảm bớt ảnh hưởng này giúp giải thích tình trạng lạm phát thấp sau nhiều thập kỷ. |

Ngoài các yếu tố chu kỳ và cơ cấu, mức lạm phát có thể ảnh hưởng đến việc xác định tiền lương và giá cả, qua đó, đến khả năng xảy ra và cường độ của các vòng xoáy giá - tiền lương. Nói chung, một chế độ lạm phát cao, nếu nó vẫn kéo dài, sẽ gây ra những thay đổi về hành vi, làm tăng khả năng sẽ duy trì lâu, đặc biệt là bằng cách khuếch đại tác động của việc tăng giá tương đối.

Trước hết, khi lạm phát ở mức rất thấp, nó có thể không còn là một yếu tố ảnh hưởng đáng kể đến các quyết định kinh tế. Rốt cuộc, việc thu thập thông tin rất tốn kém - dẫn đến cái gọi là “sự thiếu chú ý hợp lý”. Đây chính là định nghĩa mà Paul Volcker, và sau này là Alan Greenspan, đã đưa ra về trạng thái giá cả ổn định: “một tình huống, trong đó, kỳ vọng về giá cả tăng (hoặc giảm) nói chung trong một khoảng thời gian dài đáng kể không có ảnh hưởng phổ biến đến hành vi kinh tế và tài chính”.

Thứ hai, điều hợp lý là mối tương quan giữa mức giá chung và các quyết định cá nhân sẽ tăng lên theo mức lạm phát. Khi lạm phát tăng, sự thay đổi giá trở nên giống nhau hơn. Kết quả là, sự khác biệt trong cách tiêu dùng ít quan trọng hơn. Xét cho cùng, người có thu nhập tiền lương không quan tâm đến mức giá chung, mà chỉ quan tâm đến chi phí sinh hoạt của chính họ. Tương tự như vậy, các công ty chỉ quan tâm đến mức giá chung khi nó chứa đựng thông tin về phản ứng của các đối thủ cạnh tranh hoặc chi phí sản xuất của chính công ty. Vì tiền lương, đến lượt nó, là một thành phần thiết yếu của chi phí, nên mối liên hệ chặt chẽ hơn của tiền lương với mức giá chung sẽ gia tăng mức độ tương quan của lạm phát đối với các quyết định của doanh nghiệp và ngược lại.

Thứ ba, mức lạm phát có ảnh hưởng đến kỳ vọng lạm phát. Một khi mức giá chung trở thành tâm điểm chú ý, ban đầu, người lao động và doanh nghiệp sẽ cố gắng bù đắp cho sự xói mòn của sức mua hoặc tỷ suất lợi nhuận của họ. Điều này có thể kích hoạt vòng xoáy giá cả - tiền lương nếu các điều kiện cơ bản đủ thuận lợi. Và một khi lạm phát đủ cao và dự kiến sẽ tiếp tục tăng, họ cũng sẽ cố gắng dự đoán những thay đổi trong tương lai về mặt bằng giá chung, vì những thay đổi này sẽ làm xói mòn sức mua và lợi nhuận trước khi hợp đồng có thể được thương lượng lại.

Thứ tư, nếu đủ cao và kéo dài, lạm phát sẽ ảnh hưởng đến các đặc điểm cơ cấu của việc thiết lập tiền lương và giá cả. Lạm phát cao kéo dài dẫn đến thay đổi "tâm lý lạm phát", có thể tự duy trì và tự sao chép (khả năng tạo ra một bản sao giống hệt hoặc tương tự của chính nó). Đó là lý do tại sao, một khi vượt qua rào cản tâm lý, rất khó để kiềm chế sự gia tăng tốc độ lạm phát.

Hàm ý và thách thức đối với chính sách tiền tệ

Chính sách tiền tệ ảnh hưởng đến lạm phát theo hai cách:

Thứ nhất, thông qua chế độ chính sách, tức là luật chơi xác định khuôn khổ chính sách tiền tệ. Chúng bao gồm tầm quan trọng tương đối của các mục tiêu khác nhau; các đặc điểm cốt lõi của phản ứng chính sách đối với sự phát triển của nền kinh tế; các công cụ được sử dụng; tính minh bạch, trách nhiệm giải trình và quan trọng nhất là mức độ tự chủ (“độc lập”) đối với chính phủ, giúp tránh những áp lực chính trị ngắn hạn. Những tính năng này, về tổng thể, sẽ xác định uy tín của NHTW và khả năng thực hiện các mục tiêu của mình. Sự kết hợp giữa lạm phát mục tiêu với sự độc lập của NHTW là ví dụ gần đây và phổ biến nhất về một khuôn khổ chính sách. Khuôn khổ chính sách tiền tệ có ảnh hưởng lớn nhất đến kỳ vọng lạm phát cũng như các đặc điểm hình thành tiền lương và giá cả.

Thứ hai, chính sách tiền tệ nhằm kiểm soát lạm phát trong bối cảnh này có thể được so sánh với bàn đạp ga và phanh: Đây là sự thay đổi của lãi suất, bảng cân đối của NHTW, các tín hiệu đến thị trường - tất cả điều này ảnh hưởng đến tổng cầu.

Trong một chế độ lạm phát thấp, chính sách tiền tệ có thể linh hoạt hơn, theo nghĩa nó có thể cho phép lạm phát chệch hướng vừa phải so với các mục tiêu đặt ra,bởi vì trong một chế độ lạm phát thấp như vậy, hệ thống có xu hướng tự trở lại trạng thái cân bằng.

Nhưng đồng thời, trong một chế độ lạm phát thấp, tính “gắn kết” của chính sách tiền tệ bị giảm đi: nó mất tác dụng khi lãi suất danh nghĩa rất thấp. Điều này đã được phát hiện, ví dụ, các vấn đề mà NHTW ở các nước phát triển phải đối mặt sau cuộc khủng hoảng tài chính toàn cầu, khi họ cố gắng tăng lạm phát gần với mục tiêu. Mất tính “gắn kết” đòi hỏi phải duy trì chính sách tiền tệ nới lỏng trong một thời gian dài (cái gọi là hiện tượng “lãi suất thấp trong thời gian dài hơn”), do đó, góp phần làm tăng khẩu vị rủi ro và dễ bị tổn thương tài chính.

Dựa trên dữ liệu của Hoa Kỳ, khi lạm phát thấp, chính sách tiền tệ vận hành thông qua một hệ thống giá khá hẹp, chủ yếu trong các lĩnh vực dịch vụ nhạy cảm hơn với chu kỳ kinh doanh: tác động của sự thay đổi lãi suất của Hoa Kỳ chỉ có ý nghĩa thống kê đối với 30% hàng hóa trong giỏ hàng tiêu dùng. Sự mất đi tính “gắn kết” này phản ánh thực tế là chính sách tiền tệ không ảnh hưởng đến sự thay đổi giá cả trong các lĩnh vực riêng lẻ, mà là thay đổi mức giá chung - nghĩa là, động lực của lạm phát chung cho tất cả các thay đổi mức giá - và mức giá chung này trong chế độ lạm phát thấp giảm đáng kể.

Đồng thời, việc chuyển đổi từ chế độ lạm phát thấp sang chế độ lạm phát cao cũng có tính chất tự duy trì; có nghĩa là, NHTW phải phản ứng kịp thời với những thay đổi: nếu một chế độ lạm phát cao được duy trì, việc đưa nó trở lại một chế độ thấp sẽ không chỉ khó khăn về mặt kỹ thuật, mà còn về mặt chính trị, vì điều này sẽ gắn liền với sự kìm hãm tổng cầu và gia tăng tỷ lệ thất nghiệp. Do đó, nhiệm vụ quan trọng của NHTW là ngăn chặn sự chuyển đổi như vậy và ngăn chặn sự gia tăng lạm phát từ trong trứng nước.

Nhưng điều khó nhất là làm thế nào để xác định thời điểm bắt đầu chuyển đổi như vậy một cách nhanh chóng và đủ tin cậy. Trong giai đoạn chuyển đổi, các mô hình và chỉ số chuẩn mà các NHTW sử dụng phát huy hiệu quả thấp. Ví dụ, kỳ vọng lạm phát có thể là một chỉ số hữu ích, nhưng đối với người dân và doanh nghiệp, họ tập trung vào các giai đoạn trước, trong khi đối với những người tham gia thị trường tài chính, họ phụ thuộc nhiều vào các ước tính của NHTW và niềm tin đối với NHTW, điều này có thể tạo ra một cảm giác an toàn sai lầm đối với cơ quan quản lý tiền tệ.

Giờ đây, các NHTW trên toàn thế giới sẽ phải cố gắng tránh một sự chuyển đổi như vậy. Giá các mặt hàng quan trọng - nguyên liệu thô và thực phẩm - tăng sau đại dịch và trong bối cảnh các nước phương Tây thực hiện các biện pháp trừng phạt nhắm vào Nga. Tự nó, điều này không báo hiệu sự bắt đầu của quá trình chuyển đổi sang chế độ lạm phát cao, nhưng sự gia tăng giá như vậy sẽ kiểm tra tính chất tự cân bằng của hệ thống và cần được chú ý đặc biệt. Ngoài ra, BIS ước tính rằng kể từ giữa năm 2021, mức giá của hầu hết các lĩnh vực trong nền kinh tế đều tăng lên, tuy nhiên, điều đó không có nghĩa là việc chuyển đổi sang chế độ lạm phát cao chắc chắn sẽ xảy ra; song, khả năng xảy ra là rất lớn.

Các chuyên gia của BIS cho rằng, có thể xác định được sự khởi đầu của quá trình chuyển đổi sang chế độ lạm phát cao chỉ sau khi việc đã rồi. Điều này tạo ra một tình thế tiến thoái lưỡng nan: Các NHTW có thể chờ đợi để có được bằng chứng đáng tin cậy hơn về sự thay đổi trong chế độ lạm phát, nếu nó xảy ra và tránh phản ứng thái quá.

Trong bối cảnh này, sự độc lập của NHTW có vai trò rất quan trọng. Niềm tin vào cơ quan quản lý tiền tệ củng cố tính chất tự cân bằng của chế độ lạm phát thấp, do đó, cần cho NHTW thời gian để đánh giá tình hình thận trọng hơn.

¹Giá tương đối (Relative price) là giá của một sản phẩm hoặc dịch vụ được đo so với giá của một sản phẩm hay dịch vụ khác. Nó giúp các công ty điều chỉnh sản xuất và phân bổ các nguồn lực một cách phù hợp.

Tài liệu tham khảo:

1. “Inflation: A look under the hood”, BIS Annual Economic Report 2022

2. Ольга Кувшинова, Ольга Волкова, “Двухскоростной режим: как работает «двигатель» инфляции”, https://econs.online/articles/ekonomika/kak-rabotaet-dvigatel-inflyatsii/

Nguyễn Đình Trung

Đại học Hòa Bình

Tin bài khác

Phương thức hậu kiểm chi ngân sách qua Kho bạc Nhà nước theo mô hình hai cấp

Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

Các yếu tố tác động đến hiệu quả hoạt động của các chi nhánh ngân hàng nước ngoài trên địa bàn Thành phố Hồ Chí Minh

Kinh nghiệm cho các chủ thể tham gia hoạt động thanh toán quốc tế bằng phương thức thư tín dụng

Các yếu tố ảnh hưởng đến sự hài lòng của sinh viên khi mua sắm trực tuyến: Nghiên cứu tại các trường đại học trên địa bàn thành phố Thủ Dầu Một

Dân trí tài chính số tại Việt Nam: Thực trạng và giải pháp

Kiểm soát hành vi “tẩy xanh” hướng tới tăng trưởng bền vững - Góc nhìn từ khía cạnh pháp lý

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Tín dụng tăng trưởng “tiếp sức” nền kinh tế hiệu quả

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam