Tiền kỹ thuật số của ngân hàng trung ương: Kinh nghiệm thế giới và bài học đối với Việt Nam

Tóm tắt:

Trong thời đại bùng nổ công nghệ số, mọi mặt của đời sống kinh tế - xã hội có sự thay đổi sâu sắc và toàn diện. Lĩnh vực tiền tệ cũng không nằm ngoài xu hướng ấy. Một số quốc gia đi đầu bắt đầu quá trình nghiên cứu, thử nghiệm và đưa vào sử dụng một hình thái tiền tệ mới. Đó là tiền kỹ thuật số của Ngân hàng Trung ương (NHTW) (CBDC - Central Bank Digital Currency). Có thể coi CBDC là bước ngoặt trong lịch sử hình thành của tiền kỹ thuật số. Vậy CBDC là gì? Đặc điểm và ứng dụng CBDC như thế nào? Những quốc gia nổi bật nào trên thế giới đang nghiên cứu, thử nghiệm hay triển khai CBDC…? Từ quan sát kinh nghiệm nghiên cứu, phát hành CBDC của các quốc gia trên thế giới, bài viết phân tích những lợi ích, rủi ro mà CBDC có thể mang đến cho Việt Nam. Trên cơ sở đó, nhóm tác giả đưa ra những đề xuất thích hợp đối với việc phát hành CBDC nhằm nâng cao hiệu quả, sức cạnh tranh cho hệ thống tài chính nước nhà, đồng thời tăng khả năng kiểm soát tiền tệ của Ngân hàng Nhà nước Việt Nam (NHNN).

Từ khóa: CBDC; công nghệ sổ cái phân tán; công nghệ sổ cái tập trung; NHTW; tiền kỹ thuật số.

THE CENTRAL BANK DIGITAL CURRENCY:

WORLD'S EXPERIENCE, LESSONS FOR VIETNAM

Abstract: In the Digital Era, profound and comprehensive changes have come to all aspects of socio-economic life. The monetary sector is also not immune to such changes. Some leading countries have begun the process of researching, testing and putting into use a new form of currency - the Central Bank Digital Currency (CBDC). CBDC can be considered as a turning point in the history of money. So what is CBDC? What are the characteristics and applications of CBDC? Which prominent countries in the world are researching, testing or implementing CBDC…? From observing the experience of researching and issuing CBDCs of countries around the world, the article analyzes the benefits and risks that CBDC can bring to Vietnam. On that basis, the study offers recommendations for the issuance of CBDCs in order to improve the efficiency and competitiveness of the financial system of our country as well as increase the ability to control money of SBV.

Keywords: Central bank; CBDCs; Centralized Ledger Technology (CLT); Digital currency; Distributed Ledger Technology (DLT).

1. Đặc điểm và ứng dụng tiền kỹ thuật số của NHTW

Khái niệm

Cho đến nay, không có một định nghĩa thống nhất chung duy nhất về tiền kỹ thuật số. Theo Ngân hàng Thanh toán quốc tế (BIS, 2015), tiền kỹ thuật số là tài sản được thể hiện dưới dạng số, không có hình thái vật chất như tiền giấy và tiền xu truyền thống. Dựa trên đối tượng phát hành, theo VEPR (2021), tiền kỹ thuật số có thể được phân chia thành 2 loại là tiền kỹ thuật số của tư nhân (private digital currency) và CBDC.

Theo một cách phân loại khác, tiền kỹ thuật số bao gồm tiền điện tử (electronic currency) và tiền ảo (virtual currency) (Trần Hùng Sơn, Hoàng Trung Nghĩa, 2019). Sự khác biệt cơ bản giữa 2 loại tiền này được xác định như sau: Tiền điện tử là cơ chế thanh toán số cho tiền pháp định và được gán mệnh giá theo tiền pháp định; trong khi tiền ảo không được gán mệnh giá theo tiền pháp định và có đơn vị tính toán (unit of account) riêng của nó (IMF, 2016). Thêm vào đó, tiền điện tử chịu sự quản lý của cơ quan Nhà nước, được phát hành bởi các tổ chức tiền điện tử được thành lập, hoạt động theo quy định của pháp luật, và được chấp nhận thanh toán bởi các cá nhân, doanh nghiệp không phải là nhà phát hành. Trái lại, tiền ảo không chịu sự quản lý của cơ quan Nhà nước, được phát hành bởi những người phát triển phần mềm và thường được chấp nhận thanh toán trong một cộng đồng ảo nhất định (Trương Thị Hoài Linh, 2020).

CBDC - đôi lúc còn được gọi là tiền điện tử của NHTW - là tiền pháp định dưới dạng số (a digital banknote). CBDC là một dạng mới của tiền NHTW (Châu Văn Thành, 2021). CBDC có đơn vị tài khoản quốc gia, là một nghĩa vụ nợ của NHTW và được đảm bảo bằng tài sản do NHTW nắm giữ (VEPR, 2021). Kết quả là NHTW công nhận độ tin cậy và sự hợp pháp của việc phát hành CBDC.

Đặc điểm

CBDC là tài sản được lưu trữ giá trị trên phương tiện điện tử. Loại tiền này nếu được thiết kế tốt có thể có chức năng là phương tiện trao đổi với mức chi phí bằng 0, lưu trữ giá trị an toàn và đơn vị tính toán ổn định (Lê Văn Hinh, Nguyễn Tường Vân, 2021). Chủ thể phát hành duy nhất của CBDC là NHTW. CBDC là loại tiền có chủ quyền, được quốc gia công nhận là hình thức tiền tệ mới đại diện cho tiền tệ quốc gia (Hà Thế Việt, Nguyễn Xuân Hoàng, 2021).

CBDC, một dạng đặc biệt của tiền gửi có thể chuyển nhượng (transferable deposits), có những khác biệt cơ bản so với tiền mặt vật chất (bao gồm tiền giấy và tiền xu) như sau:

Thứ nhất, tiền mặt có chi phí phát hành và có thể bị bạc màu, nhàu nát hoặc rách cần phải được in mới để thay thế. Điều này cũng gây ra tác động xấu đến môi trường. Thêm vào đó, giao dịch bằng tiền mặt có thể dẫn đến những rủi ro về sức khỏe như truyền nhiễm bệnh cho người dùng. CBDC không có những rủi ro này do CBDC là dạng tiền điện tử và giao dịch thông qua các ứng dụng công nghệ số hiện đại, tránh việc phải tiếp xúc trực tiếp giữa người với người.

Thứ hai, người sở hữu tiền mặt cũng có rủi ro bị mất mát, hao hụt tài sản do cướp giật, cháy nổ. Ngoài ra, việc vận chuyển và bảo quản tiền cũng phát sinh nhiều chi phí. Với những giao dịch lớn thì việc kiểm đếm một lượng tiền lớn gây tốn kém thời gian, công sức và có thể có nhầm lẫn trong kiểm đếm. CBDC không có những trục trặc này.

Thứ ba, tiền mặt có thể bị làm giả, đặc biệt là khi công nghệ in ấn lạc hậu không cài đặt được những hình ẩn hữu hiệu để chống làm giả. CBDC là tiền ở dạng điện tử nên khó bị làm giả hơn. Mặc dù vậy, cơ sở hạ tầng của hệ thống CBDC cũng cần phải được đảm bảo để bảo vệ hệ thống trước các cuộc tấn công mạng và các mối đe dọa khác, cũng như đảm bảo chống gian lận và giả mạo.

Thứ tư, giao dịch bằng tiền mặt khiến khó truy vết các hoạt động rửa tiền, trốn thuế, tài trợ khủng bố hay các hoạt động bất hợp pháp khác. Ngược lại, mỗi đồng CBDC, tùy thuộc vào công nghệ được lựa chọn, có thể được truy xuất đến tận cùng mọi giao dịch liên quan đến nó kể từ khi nó được phát hành. Những thông tin này, theo luật, có thể được các cơ quan Nhà nước sử dụng để hành pháp. Do đó, dựa trên nền tảng công nghệ cao, CBDC có thể góp phần giảm tội phạm và cải thiện nguồn thu thuế của Chính phủ.

Tuy nhiên, CBDC khác tiền gửi có thể chuyển nhượng ở chỗ là trong khi CBDC là nghĩa vụ nợ của NHTW, thể hiện quyền truy đòi đối với NHTW (có thể là trực tiếp hay gián tiếp phụ thuộc vào mô hình phát hành) thì tiền gửi có thể chuyển nhượng là nghĩa vụ nợ của các tổ chức trung gian tài chính (là các ngân hàng thương mại (NHTM)), thể hiện quyền truy đòi trực tiếp đối với các NHTM, không phải đối với NHTW (Nguyễn Trung Anh, 2021). Thêm vào đó, đối với CBDC, các đối tác có thể chuyển tiền trực tiếp cho nhau mà không cần thông qua hệ thống ngân hàng. Giao dịch bằng CBDC, tùy vào mô hình và công nghệ sử dụng, cũng có thể được thực hiện ngoại tuyến, không cần kết nối Internet đến thiết bị thực hiện giao dịch.

Thiết kế sổ cái

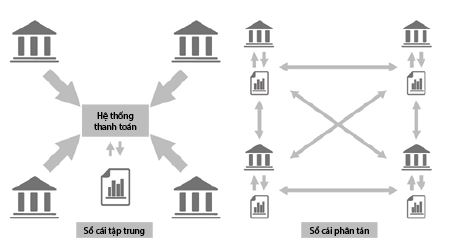

Về mặt thiết kế sổ cái thì trong hệ thống CBDC, cấu trúc của sổ cái có thể là sổ cái tập trung (centralised ledger), sổ cái phi tập trung (decentralised ledger) hoặc kết hợp cả hai (BIS, 2020). Thiết kế sổ cái phi tập trung có thể được thực hiện thông qua việc sử dụng công nghệ sổ cái phân tán (distributed ledger technology - DLT). Một sổ cái tập trung có thể chỉ ghi lại tổng số CBDC đã phát hành, với các cân đối riêng lẻ được lưu trữ cục bộ trên điện thoại thông minh hoặc thẻ là một ví dụ của dạng thiết kế kết hợp.

Thiết kế sổ cái tập trung yêu cầu đơn vị trung gian quản lý và chuyển nhượng nghĩa vụ nợ, khiến cho các tính năng chống gian lận và bảo mật được kết hợp dễ dàng hơn, trong khi sổ cái phi tập trung có thể có tiềm năng thực hiện thanh toán ngang hàng và ngoại tuyến (peer-to-peer and offline payments) dễ dàng hơn. Một thiết kế sổ cái kết hợp cả sổ cái tập trung và phi tập trung có thể được phát triển nhưng sự phức tạp của nó có thể tạo ra gánh nặng lớn lên khả năng vận hành của hệ thống (BIS, 2020). (Hình 1)

Hình 1: Mô hình tiền điện tử truyền thống (sổ cái tập trung) và tiền số thế hệ mới (sổ cái phân tán)

Nguồn: BIS (2017)

Công nghệ sổ cái phân tán sử dụng các máy tính độc lập (được gọi là nút) để ghi, chia sẻ và đồng bộ hóa các giao dịch trong các sổ cái điện tử tương ứng của chúng (thay vì lưu trữ dữ liệu tập trung như trong sổ cái truyền thống). Sổ cái phân tán đảm bảo ghi lại các tương tác và chuyển nhượng “giá trị” ngang hàng (peer-to-peer) mà không cần thực thể điều phối tập trung. Tập hợp cơ sở dữ liệu không được lưu trữ hay xác nhận bởi bất kỳ một bộ máy trung ương hay trung tâm nào. “Giá trị” đề cập đến bất kỳ sự ghi nhận nào về quyền sở hữu tài sản - chẳng hạn như tiền, chứng khoán, quyền sở hữu đất - và cả quyền sở hữu thông tin cụ thể như danh tính, thông tin sức khỏe và dữ liệu cá nhân khác (World Bank, 2018). Sổ cái phân tán có thể thay đổi cơ bản lĩnh vực tài chính, khiến nó hiệu quả, linh hoạt và đáng tin cậy hơn.

Ứng dụng

CBDC có thể được sử dụng trong các giao dịch bán buôn/bán lẻ. Nếu CBDC được phát hành nhằm phục vụ giao dịch giữa các định chế tài chính qua các thị trường tài chính thì được gọi là CBDC bán buôn (a wholesale CBDC). Nếu CBDC được phát hành nhằm phục vụ giao dịch bán lẻ giữa các cá nhân trong kinh doanh, mua sắm thì được gọi là CBDC bán lẻ (a retail CBDC).

Hình thức CBDC bán buôn có thể cung cấp phương tiện mới thực hiện thanh toán liên ngân hàng, kể cả thanh toán xuyên biên giới, làm tăng khả năng liên thông của hệ thống thanh toán. Đồng CBDC có thể được sử dụng để thanh toán bù trừ các khoản tiền có giá trị lớn giữa NHTW và các NHTM của một quốc gia. Loại tiền CBDC này giống như tiền gửi của NHTM tại NHTW. CBDC có thể giúp các thanh toán bán buôn và liên ngân hàng được giải quyết nhanh hơn và mở rộng được thời gian xử lý (Lê Đạt Chí và cộng sự, 2021).

Hình thức CBDC bán lẻ, tùy vào công nghệ thiết kế, có thể cung cấp mạng lưới thanh toán thay thế tiền giấy và tiền xu đến người dân chưa tiếp cận được ngân hàng và chưa tiếp cận được Internet với giao diện người dùng thân thiện, dễ sử dụng. CBDC liên kết với bảng cân đối tài sản của NHTW có khả năng giao dịch điện tử mà không nhất thiết phải có một tài khoản thanh toán bảo đảm từ NHTM. Điều này giúp tăng khả năng tiếp cận dịch vụ tài chính của người dân và doanh nghiệp, góp phần phát triển tài chính bao trùm.

Ứng dụng CBDC hợp lý giúp các NHTW duy trì vai trò điều hành chính sách tiền tệ và kiểm soát hệ thống tài chính. Thêm vào đó, CBDC giúp khẳng định chủ quyền tiền tệ của quốc gia, giảm thiểu rủi ro và các mối đe dọa từ các đồng tiền số do khu vực tư nhân phát hành cũng như CBDC của các quốc gia khác (Lê Văn Hinh, Nguyễn Tường Vân, 2021). Ngoài ra, khi có khủng hoảng tài chính, sự chặt chẽ trong hợp đồng, cam kết của NHTW với các ngân hàng đầu tư có khả năng ngăn chặn tình trạng hoảng loạn dẫn đến tháo chạy tài chính. Mặt khác, CBDC còn giúp thúc đẩy nền kinh tế số, hướng đến một nền kinh tế không dùng tiền mặt, nâng cao hiệu quả và cạnh tranh trong thanh toán.

Bên cạnh những lợi ích mà CBDC có thể mang lại thì CBDC cũng tiềm ẩn nhiều rủi ro và nhiều sự đánh đổi. Vận hành hệ thống CBDC như thế nào vẫn là vấn đề cần được nghiên cứu thêm. Có thể NHTW vận hành toàn bộ hệ thống, hoặc cũng có thể cần thêm những đơn vị tham gia khác nữa. Thêm vào đó, để hệ thống có thể vận hành thì cần phải có một hệ sinh thái hỗ trợ (Châu Văn Thành, 2021). Chẳng hạn như nhà cung cấp dịch vụ dữ liệu, doanh nghiệp cung cấp và duy trì ứng dụng và các đơn vị cung cấp các thiết bị nhằm khởi đầu và hỗ trợ thanh toán.

2. Kinh nghiệm phát triển CBDC trên thế giới

Hiện tại, 90% NHTW trên thế giới hiện đang trải qua các giai đoạn phát triển CBDC (BIS, 2022). Bahamas nằm trong số ít những quốc gia đầu tiên đã phát hành CBDC (Sand Dollar). Hầu hết các nước vẫn chưa thể hiện rõ kế hoạch phát hành CBDC và vẫn đang trong quá trình nghiên cứu. Mỹ và Anh vẫn trong giai đoạn trưng cầu dân ý và chưa thể hiện ý định phát hành CBDC, trong khi đó, Trung Quốc đã đi đến giai đoạn thí điểm CBDC (e-CNY). Nhật Bản vẫn chưa có kế hoạch phát hành CBDC dù đã thực hiện các giai đoạn thử nghiệm. Trong khu vực ASEAN, Singapore và Philippines đã hủy bỏ ý định thí điểm CBDC bán lẻ và tập trung theo đuổi CBDC bán buôn, trong khi đó Campuchia đã tiến tới giai đoạn thí điểm (CBDC tracker, 2022). (Hình 2)

Hình 2: Hiện trạng triển khai CBDC của các NHTW trên thế giới

Nguồn: https://cbdctracker.org/ được cập nhật đến ngày 04/7/2022

Bài viết sẽ lựa chọn ở mỗi giai đoạn phát triển CBDC một trường hợp nghiên cứu tìm hiểu kinh nghiệm về các mục tiêu chính sách, mô hình vận hành, công nghệ sử dụng và khung pháp lý cho CBDC. (Bảng 1)

Bảng 1: Các giai đoạn phát triển và số lượng NHTW tham gia

Nguồn: Số lượng NHTW ở mỗi giai đoạn được cập nhật đến ngày 04/7/2022 từ https://cbdctracker.org/

Mục tiêu chính sách

Một số mục tiêu chính sách thường đặt ra cho CBDC gồm có tài chính bao trùm, tăng khả năng tiếp cận và hiệu quả cho hệ thống thanh toán, tăng khả năng phục hồi cho hệ thống thanh toán, giúp đạt được mục tiêu của chính sách tiền tệ và chủ quyền tiền tệ. (Bảng 2)

Bảng 2: Mục tiêu phát hành CBDC của từng quốc gia

Nguồn: Báo cáo của NHTW của các quốc gia khảo sát

Các quốc gia đã phát hành hay đã có cam kết mạnh mẽ với CBDC bán lẻ như Bahamas hay Trung Quốc đều cần CBDC để phát triển tài chính bao trùm. Bahamas là quốc gia có rất nhiều đảo với cư dân sống rải rác, việc xây dựng một mạng lưới ATM trở nên không có hiệu quả. 20% dân số Bahamas không có tài khoản ngân hàng. Trung Quốc tuy là một quốc gia có tốc độ phát triển tài chính bao trùm nhanh nhưng có 10% dân số thường tập trung ở vùng xa vẫn chưa tiếp cận được với dịch vụ tài chính (Soderber và cộng sự, 2022).

Nhật Bản và Ấn Độ mặc dù không nhằm đến mục tiêu tài chính bao trùm nhưng vẫn cần CBDC để đạt được hệ thống thanh toán hiệu quả hơn. Nhật Bản và Bahamas cần đến CBDC để giúp đối phó với những tình huống khẩn cấp do thảm họa thiên nhiên, giúp cho hệ thống thanh toán có khả năng phục hồi cao hơn (BOJ, 2020; Soderber và cộng sự, 2022).

Singapore với mức độ phát triển tài chính bao trùm và hệ thống thanh toán hiệu quả với 92% cung tiền của Singapore là tiền gửi ngân hàng. Singapore tại thời điểm hiện tại vẫn chưa có kế hoạch cho CBDC bán lẻ mà chỉ tập trung vào các dự án CBDC bán buôn. Tuy vậy, Singapore vẫn lo ngại khả năng khi nền kinh tế đã số hóa ở mức độ cao và nhiều cơ sở bán hàng không chấp nhận sử dụng tiền mặt thì cần phải có CBDC để đáp ứng nhu cầu thanh toán (MAS, 2021).

Trung Quốc, Ấn Độ và Bahamas đều xem CBDC cần phải đảm bảo phù hợp cho các mục tiêu của chính sách tiền tệ (RBI, 2022; Soderber và cộng sự, 2022). Singapore và Nhật Bản đều chỉ rõ lo ngại trước khả năng tiền gửi ở NHTM giảm xuống khi người dân đổ xô rút tiền gửi chuyển sang CBDC, ảnh hưởng đến khả năng cấp tín dụng cho nền kinh tế (MAS, 2021; RBI, 2022).

Trung Quốc còn xem CBDC cần thiết để đạt được chủ quyền tiền tệ trước các đồng tiền kỹ thuật số của nước ngoài (Soderber và cộng sự, 2022). Ngay cả khi chưa có cơ sở cần thiết để phát hành CBDC bán lẻ, Singapore vẫn cân nhắc đến khả năng bị cạnh tranh bởi các đồng tiền kỹ thuật số của nước ngoài (MAS, 2021).

Mô hình vận hành

Cũng tương tự như hệ thống tiền tệ hai cấp truyền thống, mô hình vận hành CBDC mà các nước chủ yếu đang phát triển chủ yếu cũng là mô hình vận hành qua trung gian. Ở mô hình này, NHTW trực tiếp phát hành nhưng được phân phối thông qua khu vực trung gian (định chế tài chính tư nhân hoặc Nhà nước, các công ty cung cấp dịch vụ thanh toán và dịch vụ trên mobile phone (Soderber và cộng sự, 2022). (Bảng 3)

Bảng 3: Phân bổ các chức năng phát hành CBDC giữa NHTW và khu vực tư nhân

Nguồn: Báo cáo của NHTW của các quốc gia khảo sát

Trong mô hình vận hành qua trung gian, có nhiều cách thức phối hợp các chức năng giữa NHTW và khu vực trung gian. Cần phân biệt người sở hữu và người vận hành hệ thống kỹ thuật. NHTW có thể sở hữu hệ thống kỹ thuật của một chức năng cụ thể nhưng chức năng này lại được vận hành bởi một công ty tư nhân. Ví dụ, tại Bahamas, khu vực tư nhân vận hành chức năng chống rửa tiền và chống tài trợ mạng lưới khủng bố trên hệ thống IT do NHTW sở hữu (Soderber và cộng sự, 2022).

Một số chức năng cụ thể bài viết khảo sát gồm có: Phát hành (issuance), xác thực (validation), cập nhật sổ cái khi tiền đang lưu thông (transfer). Sổ cái tập trung vốn là cách tiếp cận truyền thống của các NHTW nhưng công nghệ sổ cái phân tán chính là cách tiếp cận mới đầy tiềm năng (Soderber và cộng sự, 2022). Có 03 kiểu cập nhật công nghệ sổ cái phân tán: (i) NHTW vừa sở hữu hệ thống kỹ thuật vừa tiến hành cập nhật; (ii) NHTW sở hữu nhưng khu vực trung gian cập nhật; (iii) Khu vực trung gian sở hữu và cập nhật một phần sổ cái dựa trên sự phê duyệt của NHTW. Bahamas hiện đang cập nhật sổ cái theo cách thứ nhất.

Công nghệ sử dụng

Hiện có hai cách tiếp cận về công nghệ: (i) Sử dụng một nhà thầu chính phối hợp với NHTW để vận hành CBDC, Bahamas theo cách thứ nhất và đang sử dụng nhà thầu chính là NZIA; (ii) Sử dụng nguồn lực nội bộ của NHTW kết hợp với nhiều nhà thầu phù hợp cho nhiều khu vực khác nhau, Trung Quốc hiện đang lựa chọn cách thứ hai trong các dự án thí điểm của mình.

Công nghệ sổ cái phân tán là lựa chọn được nhiều NHTW hướng tới. Bahamas hiện đang sử dụng công nghệ sổ cái phân tán cho CBDC của mình. Nhật Bản thử nghiệm CBDC bán buôn với công nghệ sổ cái phân tán từ 2016 (BOJ, 2020). Singapore đã thu thập các phương án thiết kế công nghệ cho CBDC từ khu vực tư nhân vào tháng 6/2021. Phần lớn các giải pháp công nghệ thu nhận được đều xoay quanh công nghệ sổ cái phân tán.

Trung Quốc đã thí điểm công nghệ sổ cái phân tán và cho rằng công nghệ sổ cái phân tán có thể không đáp ứng được nhu cầu xử lý giao dịch vào lúc cao điểm và hiện đang theo đuổi công nghệ “hybrid” (phối hợp sổ cái tập trung với công nghệ sổ cái phân tán đồng thời mở ra khả năng sử dụng các công nghệ khác nhau dựa trên nền tảng căn bản là sổ cái tập trung (Soderber và cộng sự, 2022). (Bảng 4)

Bảng 4: Tóm tắt về lựa chọn công nghệ của các quốc gia

Nguồn: Báo cáo của NHTW của các quốc gia khảo sát

Khung pháp lý

Theo báo cáo từ BIS, tỷ trọng các NHTW đã có cơ sở pháp lý sẵn sàng phát hành CBDC tăng từ 18% (2020) lên 26% (2021) (BIS, 2022).

Bahamas cũng đã ban hành Luật NHTW Bahamas (Central Bank of Bahamas Act, 2020) tạo cơ sở pháp lý cho đồng Sand Dollar. Luật về Dịch vụ thanh toán (Payment Services Act) có hiệu lực vào năm 2020 cho phép NHTW Singapore (MAS) có thể thích ứng với bối cảnh mới của hoạt động thanh toán, tạo cơ sở pháp lý cho các hình thức thanh toán điện tử và giao dịch các đồng tiền kỹ thuật số (MAS, 2021). Đạo luật về tài chính (Finance Act) năm 2022 của Ấn Độ cũng đã cung cấp cơ sở pháp lý cho việc phát hành CBDC (RBI, 2022).

Trung Quốc cũng đang chuẩn bị dự thảo Luật NHTW (People’s Bank of China Law) bổ sung hình thức tiền kỹ thuật số vào định nghĩa tiền tệ của mình tạo khung pháp lý cho NHTW Trung Quốc có thể phát triển CBDC, đồng thời, dự thảo cũng cấm các tổ chức phát hành tiền kỹ thuật số thay cho CNY tạo vị thế độc quyền cho NHTW đối với tiền kỹ thuật số. Luật NHTW Nhật Bản (Bank of Japan Act) hiện đang quy định chức năng phát hành tiền giấy (bank notes) cho NHTW Nhật Bản và vì vậy hiện vẫn chưa có cơ sở pháp lý cho CBDC. (Bảng 5)

Bảng 5: Tóm tắt về tình trạng khung pháp lý cho CBDC

Nguồn: Báo cáo của NHTW của các quốc gia khảo sát

3. Bài học đối với Việt Nam trong việc phát triển CBDC

Các NHTW không thể đứng ngoài xu hướng chuyển đổi số mạnh mẽ của nền kinh tế số trên toàn thế giới. Các quốc gia có động cơ khác nhau để ban hành CBDC. CBDC mang lại nhiều lợi ích cũng như rủi ro tiềm tàng đối với quốc gia phát hành. Đối với NHNN, việc nghiên cứu và phát triển CBDC là bước đi tất yếu trong xu hướng phát triển chung của toàn thế giới với rất nhiều lợi ích và những khó khăn, hạn chế nhất định.

Về mặt lợi ích, việc phát hành CBDC sẽ có những tác dụng nhất định đối với Việt Nam:

Thứ nhất, CBDC giúp hiện đại hóa hệ thống thanh toán góp phần thúc đẩy nền kinh tế số tại Việt Nam. Khi CBDC được phát hành bởi NHNN dựa trên các nền tảng công nghệ xây dựng tiền mật mã như Blockchain sẽ giúp hiện đại hóa hệ thống thanh toán của Việt Nam thông qua việc tạo điều kiện cho các định chế tài chính và các công ty Fintech ứng dụng và thử nghiệm các công nghệ mới. CBDC cũng giúp nâng cao độ tin cậy, an toàn cũng như giảm thiểu rủi ro của các giao dịch trong hệ thống thanh toán nhờ tính minh bạch, xác minh và bảo mật của công nghệ xây dựng tiền kỹ thuật số. CBDC cũng là nền tảng hỗ trợ giúp hệ thống ngân hàng Việt Nam thực hiện thành công lộ trình chuyển đổi số.

Thứ hai, CBDC giúp tiết giảm chi phí in ấn, phát hành và quản lý so với tiền giấy đồng thời hướng đến tiêu chí xanh, thân thiện và bảo vệ môi trường. Việc phát hành CBDC giúp NHNN giảm thiểu được các loại chi phí in ấn, phát hành, vận chuyển và quản lý so với tiền giấy. Bên cạnh đó, việc phát hành tiền kỹ thuật số giúp NHNN hướng đến hoạt động ngân hàng xanh - thân thiện và bảo vệ môi trường theo cam kết đạt mức phát thải ròng bằng "0" vào năm 2050 của Việt Nam tại COP26.

Thứ ba, CBDC giúp thúc đẩy tài chính bao trùm tại Việt Nam. Khi NHNN phát hành CBDC giúp gia tăng tỷ lệ người dân tiếp cận dịch vụ tài chính - nhất là đối với các khách hàng trước đây chưa có tài khoản ngân hàng ở vùng sâu, vùng xa. Đặc biệt nếu CBDC được thiết kế để sử dụng ngoại tuyến thì có thể giúp các vùng chưa có điều kiện truy cập Internet thực hiện các giao dịch tài chính với chi phí thấp bằng các thiết bị điện tử phổ thông, đơn giản.

Cuối cùng, CBDC giúp NHNN nâng cao hiệu quả, hiệu lực trong việc điều hành chính sách tiền tệ. Khi phát hành CBDC, NHNN có công cụ để kiểm soát chính xác lượng cung tiền cũng như các quyết định của NHNN đến thị trường có tác động tức thời với độ trễ rất thấp, từ đó nâng cao hiệu quả và hiệu lực trong việc điều hành chính sách tiền tệ.

CBDC có rất nhiều lợi ích nhưng đi kèm theo đó là các rủi ro, hạn chế mà NHNN cần phải lưu ý như:

Một là, CBDC làm gia tăng rủi ro bảo mật hệ thống và các hoạt động phi pháp. Khi phát hành CBDC trên môi trường số hóa sẽ dễ dàng gây sự chú ý và là tâm điểm cho các hành động vi phạm cũng như tội phạm trên môi trường không gian mạng. Chính vì vậy, rủi ro bảo mật hệ thống cũng gia tăng theo các hành vi tấn công trực tuyến, các giao dịch rửa tiền, khủng bố hay các giao dịch không hợp pháp do khó xác định chủ thể thực hiện và các kỹ thuật tấn công ngày càng tinh vi hơn.

Hai là, CBDC làm gia tăng rủi ro trong điều hành chính sách tiền tệ của NHNN. CBDC là công cụ mới nên các nghiên cứu chuyên sâu chưa nhiều, không có nhiều tiền lệ cũng như các phương pháp, công cụ đo lường tác động của CBDC lên lượng cung tiền, lãi suất, lạm phát hay lượng tín dụng của hệ thống ngân hàng đối với nền kinh tế. Với vai trò là cơ quan quản lý, NHNN đối mặt với rủi ro và thách thức trong việc kiểm soát cung tiền cũng như việc quản lý, kiểm tra và giám sát để ngăn ngừa, xử lý các rủi ro có thể xảy ra.

Ba là, CBDC có khả năng gia tăng nguy cơ sụp đổ hệ thống và mất thanh khoản của ngân hàng. Với đặc tính dễ chuyển đổi, nhanh chóng tức thời, chi phí thấp và thực hiện liên tục tại bất kỳ thời điểm nào trong ngày nên khi xảy ra các cú sốc với hệ thống ngân hàng dễ dẫn tới lượng rút tiền với quy mô lớn trong thời gian ngắn tạo áp lực thanh khoản và có khả năng gây đổ vỡ hệ thống ngân hàng.

Bốn là, phát triển CBDC cần phải xây dựng hệ thống cơ sở hạ tầng kỹ thuật số bài bản, có chiều sâu. Mặc dù việc phát hành CBDC có nhiều lợi ích và giúp tiết giảm chi phí, tuy nhiên yêu cầu nguồn vốn đầu tư cơ sở hạ tầng kỹ thuật số ban đầu rất lớn, bài bản và đồng bộ cho toàn bộ hệ thống.

Cuối cùng, việc phát triển và vận hành CBDC yêu cầu phải có đội ngũ nhân sự có chuyên môn và năng lực kỹ thuật cao. Nghiên cứu và phát triển CBDC là vấn đề rất mới không chỉ ở Việt Nam mà còn trên phạm vi toàn thế giới. Chính vì vậy, việc xây dựng được đội ngũ nhân sự có chuyên môn và năng lực để quản lý, vận hành cũng là một trong những điều kiện rất khó khăn.

Tại Việt Nam, Quyết định số 942/QĐ-TTg ngày 15/6/2021 của Thủ tướng Chính phủ phê duyệt Chiến lược phát triển Chính phủ điện tử hướng tới Chính phủ số giai đoạn 2021 - 2025, định hướng đến năm 2030 có giao NHNN nghiên cứu, xây dựng và thí điểm tiền ảo dựa trên công nghệ chuỗi khối Blockchain giai đoạn 2021 - 2023. Trong phiên trả lời chất vấn đại biểu Quốc hội vào chiều 08/6/2022, Thống đốc NHNN Nguyễn Thị Hồng cho biết, NHNN Việt Nam được Chính phủ giao nhiệm vụ thành lập ban nghiên cứu tiền kỹ thuật số quốc gia do Thống đốc làm Trưởng ban. Như vậy rõ ràng Chính phủ cũng như NHNN đã có những bước đi thận trọng, vững chắc trong quá trình nghiên cứu và phát triển tiền kỹ thuật số của NHTW.

Sau quá trình nghiên cứu kinh nghiệm của các quốc gia trên thế giới cũng như thực tế tại Việt Nam, nhóm nghiên cứu nhận thấy xu hướng nghiên cứu và phát hành CBDC ngày càng trở nên phổ biến trên toàn thế giới. Chính vì vậy, NHNN cũng cần phải có sự chuẩn bị nhất định. Trong phạm vi của nghiên cứu này, nhóm nghiên cứu đề xuất một số khuyến nghị chính sách nhằm từng bước nghiên cứu, phát hành và quản lý tiền kỹ thuật số của NHTW tại Việt Nam.

(i) Hoàn thiện khung pháp lý về quản lý và vận hành tiền kỹ thuật số của NHTW tại Việt Nam.

Hiện tại hệ thống pháp luật của Việt Nam chưa công nhận các loại tiền ảo, tiền điện tử, tiền mật mã hay tiền kỹ thuật số. Tuy nhiên, việc nghiên cứu và phát hành CBDC là xu hướng khó có thể tránh khỏi, chính vì vậy NHNN cần phải là đầu mối để hoàn thiện khung pháp lý nhằm đưa ra các quan điểm chính thống và lộ trình của Việt Nam đối với tiền kỹ thuật số của NHTW. Khung pháp lý về quản lý tiền kỹ thuật số của NHTW cần làm rõ các khái niệm, định nghĩa, phân loại, tiêu chuẩn kỹ thuật của CBDC tại Việt Nam. Để tạo điều kiện cho CBDC sớm vận hành thực tiễn thì NHNN có thể trình Chính phủ cho áp dụng khung thể chế thử nghiệm có kiểm soát (Regulatory Sandbox) cho CBDC giống trường hợp của tiền di động (Mobile-Money). Việc hoàn thiện khung pháp lý chính là tiền đề quan trọng nhất để xây dựng và phát triển CBDC tại Việt Nam.

(ii) Về công nghệ, khuyến nghị NHNN phát hành CBDC dựa trên công nghệ sổ cái phân tán và thử nghiệm ban đầu với CBDC bán buôn.

Sau quá trình nghiên cứu lộ trình nghiên cứu, phát triển CBDC của các quốc gia trên thế giới cũng như ưu và nhược điểm của từng loại và công nghệ phát hành CBDC thì nhóm nghiên cứu đề xuất NHNN có thể phát hành theo cơ chế thử nghiệm CBDC bán buôn theo công nghệ sổ cái phân tán ở giai đoạn đầu rồi sau đó tiến hành cải tiến và hoàn thiện theo lộ trình.

(iii) Nâng cấp cơ sở hạ tầng kỹ thuật số quốc gia là yêu cầu bắt buộc để tương thích với việc phát hành CBDC tại Việt Nam.

Để tương thích với CBDC mới phát hành, các hệ thống hạ tầng kỹ thuật số của quốc gia cần phải được nâng cấp và phát triển. Bên cạnh đó, hệ thống công nghệ thông tin của các tổ chức tín dụng, đơn vị thanh toán và các doanh nghiệp cũng cần phát triển, nâng cấp cho tương thích với các tiêu chuẩn của việc vận hành CBDC. Việc nâng cấp cơ sở hạ tầng kỹ thuật số quốc gia cũng như của các doanh nghiệp giúp nâng cao tính bảo mật, hạn chế rủi ro để đảm bảo sự vận hành ổn định của hệ thống.

(iv) NHNN cần tích cực hợp tác quốc tế trong quá trình nghiên cứu, phát hành và quản lý CBDC.

CBDC là vấn đề có tính liên thông hệ thống thanh toán và hệ thống tài chính toàn cầu nên trong quá trình nghiên cứu để phát triển CBDC thì NHNN cần phải tích cực hợp tác với IMF, các định chế tài chính quốc tế và NHTW các quốc gia khác trên thế giới nhằm thống nhất khung pháp lý, chuẩn hóa tiêu chuẩn kỹ thuật và đảm bảo tính liên thông của CBDC trên phạm vi toàn cầu.

(v) Để đảm bảo thành công cho việc phát hành CBDC thì nguồn nhân lực chất lượng cao là yếu tố quyết định.

Sau tất cả thì nguồn nhân lực chính là yếu tố quyết định sự thành công hay thất bại cho việc nghiên cứu và phát hành CBDC tại Việt Nam. Để chuẩn bị nguồn nhân lực chất lượng cao thì NHNN cần có kế hoạch xây dựng và đào tạo đội ngũ chuyên gia đi kèm với các chương trình quốc gia về phổ cập kiến thức tài chính toàn dân.

CBDC đã trở thành xu hướng và ngày càng được nhiều hơn các NHTW trên thế giới nghiên cứu, phát triển. Điều đó cũng không phải là ngoại lệ với trường hợp của NHNN.

Tài liệu tham khảo:

1. BIS (2015). Digital Currencies, Committee on Payments and Market Infrastructure, November. https://www.bis.org/cpmi/publ/d137.pdf, truy cập ngày 20/7/2022.

2. BIS (2017). BIS Quarterly Review: International banking and financial market developments. September, ISSN: 1683-013X (online), https://www.bis.org/publ/qtrpdf/r_qt1709.pdf, truy cập ngày 21/7/2022.

3. BIS (2020). Central bank digital currencies: foundational principles and core features. Report no 1 in a series of collaborations from a group of central banks, ISBN: 978-92-9259-427-5 (online), https://www.bis.org/publ/othp33.pdf, truy cập ngày 21/7/2022.

4. BIS (2022). Gaining momentum - Results of the 2021 BIS survey on central bank digital currencies. BIS Papers. http://www.bis.org/publ/bppdf/bispap125.htm, truy cập ngày 21/7/2022.

5. BOJ (2020). The Bank of Japan’s Approach to Central Bank Digital Currency, 2020. BOJ Papers

https://www.boj.or.jp/en/announcements/release_2020/data/rel201009e1.pdf, truy cập ngày 21/7/2022.

6. CBDC tracker, https://cbdctracker.org/ , truy cập ngày 04/7/2022.

7. Châu Văn Thành (2021). Tiền số NHTW (CBDC) - Vài điều cơ bản. Discussion Paper. https://se.ueh.edu.vn/vi/tien-so-ngan-hang-trung-uong-co-ban/, truy cập ngày 20/7/2022.

8. Hà Thế Việt và Nguyễn Xuân Hoàng (2021). Khái quát về tiền kỹ thuật số do NHTW một số quốc gia phát hành và khuyến nghị về việc tiếp cận tiền kỹ thuật số tại Việt Nam. Tạp chí Khoa học Kiểm sát, Số Chuyên đề 01-2021.

9. IMF (2016). Virtual Currencies and Beyond: Initial Considerations, IMF Staff Discussion Note. https://www.imf.org/external/pubs/ft/sdn/2016/sdn1603.pdf, truy cập ngày 20/7/2022.

10. Lê Đạt Chí, Trương Trung Tài và Nguyễn Triều Đông (2021). Tiền tệ kỹ thuật số và hệ thống tiền tệ toàn cầu thế hệ mới. Kinh tế Việt Nam trên con đường chuyển đổi số, UEH University.

https://digital.lib.ueh.edu.vn/handle/UEH/62534, truy cập ngày 22/7/2022.

11. Lê Văn Hinh, Nguyễn Tường Vân (2021). Tiền kỹ thuật số của Ngân hàng Trung ương - quan điểm và gợi ý cho Việt Nam. Tạp chí Khoa học & Đào tạo Ngân hàng, số 229 - tháng 6/2021.

12. Mankiw, N. G. (2016). Principles of macroeconomics. Cengage Learning.

13. MAS (2021). A Retail Central Bank Digital Currency: Economic Considerations in the Singapore Context. MAS Papers.

https://www.mas.gov.sg/-/media/MAS/EPG/Monographs-or-Information-Paper/A-retail-CBDC---Economic-Considerations-in-the-Singapore-Context.pdf, truy cập ngày 22/7/2022.

14. Nguyễn Trung Anh (2021). Cơ hội của tiền kỹ thuật số ngân hàng trung ương phát hành đối với hệ thống tài chính tiền tệ. Tạp chí Ngân hàng, số 16, tháng 8/2021.

15. RBI (2022). Annual report 2021 - 2022.

https://www.rbi.org.in/Scripts/AnnualReportPublications.aspx?year=2022, truy cập ngày 22/7/2022.

16. Soderberg, G., Bechara, M., Bossu, W., Che, N. X., Kiff, J., Lukonga, I., ... & Yoshinaga, A. (2022). Behind the Scenes of Central Bank Digital Currency: Emerging Trends, Insights, and Policy Lessons. FinTech Notes, 2022 (004).

17. Trần Hùng Sơn, Hoàng Trung Nghĩa (2019). NHTW và tương lai của tiền kỹ thuật số, NC02. Viện Nghiên cứu Phát triển công nghệ ngân hàng, Trường Đại học Kinh tế - Luật, Đại học Quốc gia TP.HCM, https://ibt.uel.edu.vn/, truy cập ngày 20/7/2022.

18. Trương Thị Hoài Linh (2020). Quy định về quản lý tiền điện tử của một số quốc gia trên thế giới và Việt Nam. Tạp chí Ngân hàng số 3, tháng 02/2020.

19. Viện Nghiên cứu Chính sách (VEPR) (2021). Development of digital currencies and policy recommendations for Vietnam. Policy Brief. http://vepr.ueb.edu.vn/article-Development-of-Digital-Currencies-and-Policy-Recommendations-for-VietNam-30185-3403.html truy cập ngày 20/7/2022.

20. World Bank (2018). Blockchain & Distributed Ledger Technology (DLT), https://www.worldbank.org/en/topic/financialsector/brief/blockchain-dlt, truy cập ngày 21/7/2022.

Hoàng Thị Thanh Thúy, Vũ Thị Hải Anh, Nguyễn Minh Sáng

Đại học Ngân hàng Thành phố Hồ Chí Minh

Tin bài khác

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam

Hiểu biết tài chính và truyền tải chính sách tiền tệ: Kinh nghiệm từ Ngân hàng Trung ương châu Âu và một số khuyến nghị

Giải mã bẫy thu nhập trung bình: Kinh nghiệm Đông Á và một số khuyến nghị chính sách

Kinh tế vĩ mô thế giới và trong nước các tháng đầu năm 2025: Rủi ro, thách thức và một số đề xuất, kiến nghị

Chiến lược của các nhà đầu tư toàn cầu: Con đường gập ghềnh đến “xanh hóa”

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Tín dụng tăng trưởng “tiếp sức” nền kinh tế hiệu quả

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam