Tác động của vốn chủ sở hữu lên khả năng sinh lời của các ngân hàng thương mại Việt Nam

Bài viết tập trung đánh giá các nhân tố (trong đó, trọng tâm là vốn chủ sở hữu (VCSH)) lên khả năng sinh lời của các ngân hàng thương mại (NHTM) Việt Nam giai đoạn từ năm 2008 đến hết quý III năm 2020. Dựa trên mô hình REM, FEM, bài viết đã thực hiện kiểm định phù hợp, từ kết quả của mô hình, tác giả đưa ra một số khuyến nghị chính sách.

1. Đặt vấn đề

Khả năng sinh lời cao và ổn định luôn là một trong những đích đến mà các ngân hàng mong muốn đạt được và duy trì trong suốt quá trình hoạt động của mình (Mishkin, 2009). Đặc biệt là trong bối cảnh đại dịch Covid-19 như một bóng đen bao trùm lên nền kinh tế toàn cầu, làm trì trệ hoạt động của nhiều ngành và lĩnh vực thì việc đạt được lợi nhuận trong năm 2020 là một cơ hội để chứng minh khả năng thích ứng và tiềm lực tài chính vững mạnh của các doanh nghiệp nói chung và các NHTM nói riêng. Chính vì vậy, việc xem xét những nhân tố tác động đến khả năng sinh lời của các NHTM đang nhận được sự quan tâm lớn trong thời gian gần đây, đặc biệt là yếu tố VCSH vì một số lí do sau đây:

Thứ nhất, VCSH được xem là thước đo tiềm lực tài chính của các ngân hàng. Ngoài chức năng tạo cơ sở hình thành, nguồn VCSH còn là một mắt xích quan trọng trong suốt quá trình duy trì và mở rộng hoạt động của các ngân hàng. Đặc biệt, chức năng quan trọng nhất của nguồn vốn này là “tấm đệm” chống đỡ tổn thất cho định chế tài chính chứa đựng nhiều rủi ro này.

Thứ hai, tại Việt Nam, cuộc chạy đua tăng VCSH của các ngân hàng hiện đang trở nên gay gắt hơn bao giờ hết. Bởi trong thời gian qua, tín dụng tăng trưởng nhanh, trong khi đó, VCSH lại có tốc độ gia tăng chậm khiến hệ số an toàn vốn (hệ số CAR) của nhiều ngân hàng có xu hướng giảm.

Thứ ba, trên thế giới, đặc biệt là tại các quốc gia phát triển như Mỹ, Trung Quốc và các nước châu Âu, những nghiên cứu về mối quan hệ giữa VCSH và hiệu quả hoạt động đã xuất hiện từ rất sớm và có tầm ảnh hưởng mạnh mẽ đến hoạt động của các ngân hàng. Tuy nhiên, sự khác nhau giữa các kết quả đòi hỏi phải tiếp tục nghiên cứu để có thể tìm ra hướng đi tốt nhất cho hệ thống NHTM Việt Nam.

2. Phương pháp nghiên cứu và mô hình nghiên cứu

2.1. Phương pháp thu thập dữ liệu

Để phân tích tác động của VCSH đến lợi nhuận của NHTM tại Việt Nam, bài nghiên cứu đã sử dụng bộ dữ liệu thứ cấp của 24 NHTM trong giai đoạn từ năm 2008 tới tháng 9/2020. Dữ liệu được thu thập như sau:

- Các số liệu tính toán các chỉ số: Lợi nhuận của ngân hàng (ROE, ROA), tỷ lệ tổng dư nợ trên tổng tài sản (LTA), tỷ lệ dự phòng rủi ro tín dụng trên tổng dư nợ (LLR), tỷ lệ tiền gửi trên tổng tài sản (DTA), quy mô của ngân hàng (SIZE) được thu thập từ báo cáo tài chính năm đã kiểm toán của mỗi ngân hàng trên trang thông tin chính thức của các NHTM này.

Dữ liệu về kinh tế vĩ mô như tốc độ tăng trưởng cung tiền, tốc độ tăng trưởng GDP thực tế, tỷ lệ lạm phát hàng năm được thu thập và tự tính toán từ bộ dữ liệu Việt Nam Key Indicator 2020 của Ngân hàng Phát triển châu Á (Asian Development Bank).

Sau khi tiến hành tính toán các chỉ tiêu của dữ liệu trên thông qua phần mềm Excel, nhằm mục đích đưa ra kết luận về sự tác động của VCSH đến khả năng sinh lợi của ngân hàng nên tác giả đã sử dụng phần mềm Stata 14 để chạy mô hình. Theo đó, các số liệu kinh tế được nhóm đưa vào phần mềm theo dạng mô hình dữ liệu bảng (panel data) bao gồm hai thành phần: dữ liệu chéo (cross-section) và dữ liệu chuỗi thời gian (time series).

2.2. Mô hình nghiên cứu và giả thuyết nghiên cứu

Biến phụ thuộc

Khả năng sinh lợi (ROE, ROA): Lợi nhuận là yếu tố quan trọng nhằm xác định hiệu quả kinh doanh của các đơn vị và đây cũng là mục tiêu quan trọng được các NHTM hướng tới. Tuy nhiên, số liệu kinh tế về lợi nhuận trên báo cáo kết quả hoạt động kinh doanh chưa phải là một đánh giá toàn diện và có đủ cơ sở để tin cậy. Nhà quản lý không chỉ cần phải xem xét đến số lượng tiền lãi mà còn cả mối quan hệ giữa lợi nhuận và vốn, tài sản được sử dụng vào hoạt động kinh doanh, đầu tư nhằm tạo ra lợi nhuận. Do đó, tỷ lệ lợi nhuận của các công ty là mối quan tâm của các nhà quản lý, nhà đầu tư cũng như các bên liên quan khác. Có rất nhiều chỉ số để phản ánh hiệu quả sinh lời, tuy nhiên, trong nghiên cứu này, tác giả sử dụng đến hai chỉ tiêu là ROE và ROA. Đây là hai chỉ tiêu quan trọng đại diện cho biến phụ thuộc trong mô hình. Theo Rose và Hudgins (2008), Gropp và Heider (2007), các ngân hàng có khả năng sinh lời cao và ổn định sẽ có khả năng tích lũy vốn cao hơn. Kinh doanh có lãi là một bằng chứng cho thấy hệ thống quản lý rủi ro của ngân hàng hoạt động hiệu quả.

Biến độc lập

Tỷ lệ VCSH trên tổng tài sản (CAP): Đây là biến độc lập được quan tâm nhiều nhất trong mô hình. Tỷ lệ VCSH trên tổng tài sản thể hiện tình trạng vốn thực có thuộc về ngân hàng và sự an toàn, lành mạnh về tài chính. Nghiên cứu của Altunbas (2007), Goddard (2011) và các cộng sự đã chỉ ra khi tỷ lệ VCSH trên tổng tài sản thấp chứng tỏ ngân hàng sử dụng đòn bẩy tài chính cao, điều này chứa đựng rất nhiều rủi ro và có thể làm cho lợi nhuận của ngân hàng giảm khi chi phí vốn vay cao. Ngược lại, nghiên cứu của Lee và Hsieh (2013), Dietrich và Wanzenried (2011), Nguyễn Thị Hồng Vinh và Lê Phan Thị Diệu Thảo (2016) đã cho thấy các ngân hàng có mức vốn hóa cao sẽ có tác động thuận chiều tới ROA và tác động ngược chiều đến ROE do tỷ lệ VCSH trên tổng tài sản cao sẽ cung cấp bộ đệm vững chắc cho ngân hàng, gia tăng sự thận trọng trong cho vay và ít có nhu cầu tài trợ bên ngoài. Điều này làm tăng hiệu quả của tài sản, tuy nhiên, lại làm giảm lợi ích của “lá chắn thuế” và các chiến lược cho vay quá thận trọng thường dẫn đến kết quả kém sinh lợi hơn. Do đó, tác giả đề ra giả thuyết:

H1: CAP có tác động thuận chiều tới khả năng sinh lời của ngân hàng.

Tỷ lệ tổng dư nợ trên tổng tài sản (LTA): Tỷ lệ tổng dư nợ trên tổng tài sản được kỳ vọng có mối tương quan thuận với lợi nhuận của ngân hàng. Điều này chứng tỏ ngân hàng càng cho vay nhiều, khả năng sinh lời càng tăng do hoạt động kinh doanh chính của ngân hàng đến từ việc cho vay. Ngược lại, trường hợp xuất hiện mối tương quan nghịch chứng tỏ nếu ngân hàng cho vay càng nhiều so với tổng tài sản có thể làm cho rủi ro nợ xấu tăng cao, nguy cơ mất vốn, giảm sút lợi nhuận của các NHTM. Do đó:

H2: LTA có tác động thuận chiều đến khả năng sinh lời của ngân hàng.

Tỷ lệ dự phòng rủi ro tín dụng trên tổng dư nợ (LLR): Dự phòng rủi ro tín dụng là khoản tiền được trích lập để dự phòng cho những tổn thất chưa xác định được trong quá trình phân loại nợ. Đây là khoản tiền bao gồm trích lập dự phòng tín dụng chung và cụ thể khi chất lượng các khoản nợ suy giảm. Chỉ số này càng cao cho thấy chất lượng các khoản tín dụng của ngân hàng đang tiêu cực và khả năng thu hồi nợ thấp, đồng thời làm tăng chi phí, giảm lợi nhuận của ngân hàng. Nếu chỉ số này thấp thì có thể phản ánh chất lượng cải thiện của các khoản nợ, hoặc có thể do các khoản dự phòng chưa được trích lập đủ theo quy định. Nghiên cứu của Lee và Hsieh (2013), Dietrich và Wanzenried (2011) Brahmaiah và Ranajee (2018) cho thấy, biến LLR có mối tương quan nghịch với lợi nhuận của các NHTM, hàm ý tỷ lệ trích lập dự phòng rủi ro tín dụng càng thấp, lợi nhuận của các ngân hàng càng cao.

H3: LLR có tác động ngược chiều đến khả năng sinh lời của ngân hàng.

Tỷ lệ tiền gửi trên tổng tài sản (DTA): Tiền gửi được coi là nguồn tài chính có chi phí thấp hơn so với vay mượn và các công cụ tài chính tương tự như trái phiếu hoặc chứng khoán vốn khác (Kleff và Weber, 2003). Các nghiên cứu về ngân hàng cho thấy hiệu quả của vốn đối với thị phần là tích cực (Mehran và Thakor, 2011) vì các ngân hàng có vốn hóa cao có nhiều lợi thế hơn trong việc cạnh tranh tiền gửi và cho vay nhiều hơn so với các ngân hàng khác (Calomiris và Mason, 2003; Kim và Vale, 2005).

H4: DTA có tác động ngược chiều đến khả năng sinh lời của ngân hàng.

Quy mô ngân hàng (SIZE): Được tính bằng Logarit tự nhiên của tổng tài sản. Tương quan thuận giữa quy mô ngân hàng và khả năng sinh lời của ngân hàng cho thấy nếu ngân hàng mở rộng quy mô sẽ làm gia tăng khả năng sinh lời và ngược lại, tương quan nghịch cho thấy tăng quy mô làm giảm khả năng sinh lời của ngân hàng. Nghiên cứu của Berger và Bouwman (2013) cho thấy: “tỷ lệ vốn cao ít có tác động đến khả năng sinh lời ở các ngân hàng có quy mô lớn do có thể làm cho chi phí tăng cao, sự phát triển về trình độ quản lý, nguồn nhân lực không theo kịp sự phát triển của quy mô khiến cho rủi ro của ngân hàng tăng cao, lợi nhuận của NHTM giảm”.

H5: SIZE có tác động thuận chiều đến khả năng sinh lời của ngân hàng.

Sở hữu Nhà nước (OWN): Đây là biến giả được đưa vào mô hình dựa trên kết quả phỏng vấn sâu, trong đó, ngân hàng có tỷ lệ sở hữu Nhà nước > 50% bằng 1, ngân hàng có tỷ lệ sở hữu Nhà nước ≤ 50% bằng 0. Nhân tố sở hữu Nhà nước có mối tương quan thuận với khả năng sinh lời chứng tỏ các ngân hàng có sự sở hữu của Nhà nước sẽ gia tăng khả năng sinh lời. Ngược lại, tương quan nghịch giữa sở hữu Nhà nước và khả năng sinh lời của ngân hàng chứng tỏ khả năng sinh lời của ngân hàng sẽ giảm khi có yếu tố sở hữu Nhà nước. Do đó, tác giả đưa ra giả thuyết sau:

H6: OWN tác động thuận chiều đến khả năng sinh lời của ngân hàng.

Tốc độ tăng trưởng kinh tế (GDP): Tăng trưởng kinh tế (tỷ lệ tăng GDP) là chỉ số kinh tế vĩ mô đo lường mức tăng trưởng của hàng hóa thành phẩm và dịch vụ được sản xuất trong nước trong một khoảng thời gian cụ thể. Nghiên cứu của Lee và Hsieh (2013), Nguyễn Thị Hồng Vinh và Lê Phan Thị Diệu Thảo (2016) chứng minh chỉ số GDP có tác động thuận chiều đến khả năng sinh lời của ngân hàng do khi GDP tăng lên, thu nhập của khu vực cá nhân và hộ gia đình sẽ gia tăng, kích thích sự tăng lên về tiết kiệm và đầu tư. Do vậy, hoạt động kinh doanh và lợi nhuận của ngân hàng cũng được cải thiện.

H7: GDP có tác động thuận chiều đến khả năng sinh lời của ngân hàng.

Tỷ lệ lạm phát (INF): Lạm phát là sự thay đổi của mức giá hàng hóa và dịch vụ, có thể ảnh hưởng đến mức tiêu thụ của người tiêu dùng. Shaddady và Moore (2015) đã nghiên cứu các yếu tố quyết định khả năng sinh lời của 89 ngân hàng tại các nước giàu tài nguyên dầu mỏ của Hội đồng Hợp tác vùng Vịnh (GCC). Những phát hiện từ nghiên cứu này phù hợp với kết quả của Akhter và Daly (2009), đã cho thấy mối quan hệ thuận chiều và có ý nghĩa thống kê giữa lạm phát và khả năng sinh lời (thể hiện qua ROA và ROE).

H8: INF tác động thuận chiều đến khả năng sinh lời của ngân hàng.

3. Kết quả nghiên cứu

3.1. Mối tương quan giữa các biến trong mô hình

.

Hệ số tương quan của các biến giải thích trong mô hình nghiên cứu ở mức thấp (nhỏ hơn 0,5) thì hiện tượng đa cộng tuyến khó xảy ra khi thực hiện hồi quy ước lượng (Gujarati, 2008). Đồng thời, theo Kennedy (2008), hệ số tương quan giữa hai biến có giá trị tuyệt đối lớn hơn 0,8 thì xem như mô hình mắc khuyết tật đa cộng tuyến cao; đồng thời, hệ số ước lượng dễ mất ý nghĩa thống kê và dấu của chúng có thể ngược với kỳ vọng; kết quả ước lượng thiếu tính tin cậy. Tuy nhiên, theo kết quả trình bày tại Bảng 1, không có cặp hệ số tương quan nào lớn hơn 0,8 nên tương quan giữa các biến đều ở mức chấp nhận được. Do đó, đây là một dấu hiệu tương đối quan trọng trong việc kiểm định và lựa chọn mô hình phù hợp.

3.2. Ước lượng kết quả của mô hình

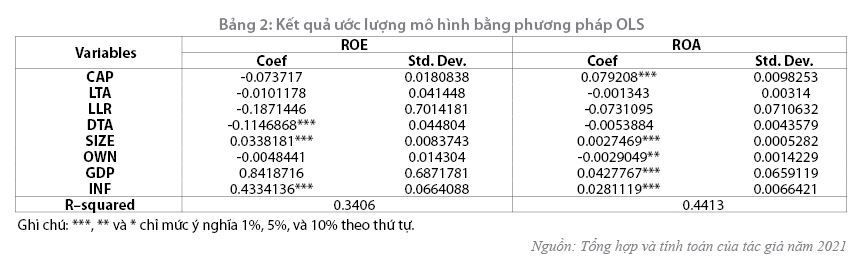

Sau khi thấy các biến trong mô hình không có hiện tượng tự tương quan, tác giả sử dụng mô hình bình phương nhỏ nhất (OLS) để ước lượng mức độ tác động của các biến độc lập và biến kiểm soát lên khả năng sinh lời của NHTM. (Bảng 2)

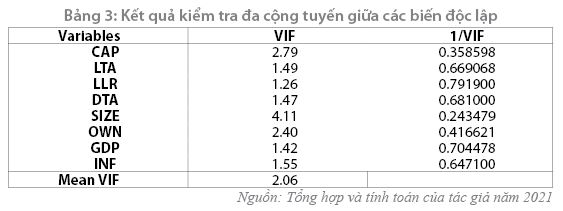

Sau khi thực hiện ước lượng bằng phương pháp hồi quy tuyến tính đa biến (OLS), tác giả tiếp tục sử dụng mô hình khuyết tật kiểm định đa cộng tuyến dựa vào hệ số phóng đại phương sai (VIF) để kiểm tra xem tám biến giải thích của mô hình có hiện tượng cộng tuyến cao hay không. Theo Hair và cộng sự (2016), khi hệ số VIF lớn hơn 5 thì mô hình có dấu hiệu cộng tuyến cao, nếu hệ số VIF lớn hơn 10 thì mô hình nghiên cứu chắc chắn mắc khuyết tật đa cộng tuyến. Theo kết quả Bảng 3, nhìn chung các biến độc lập mà tác giả lựa chọn đưa vào mô hình nghiên cứu đều có hệ số VIF nhỏ hơn 5 và trung bình VIF là 2,06. Điều này ngụ ý rằng không có hiện tượng đa cộng tuyến giữa các biến giải thích gây ra sự ước lượng không chính xác. Vì vậy, tác giả tiếp tục sử dụng các biến trên để thực hiện hồi quy.

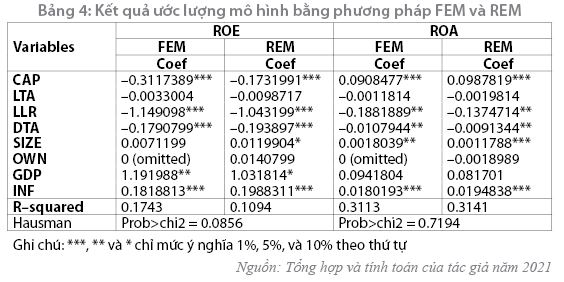

Tác giả thực hiện chạy kiểm định Hausman test để lựa chọn một cách chính xác và chắc chắn nhất mô hình FEM hay REM phù hợp với bộ dữ liệu đã thu thập (chi tiết xem tại Bảng 4). Kiểm định Hausman test đặt ra hai giả thuyết sau:

H0: Mô hình tác động ngẫu nhiên REM phù hợp và hiệu quả.

H1: Mô hình tác động cố định FEM phù hợp và hiệu quả.

Khi giá trị P-value < 0,05 ta bác bỏ H0, khi đó sử dụng mô hình hiệu ứng cố định (FEM), ngược lại, ta sử dụng mô hình hiệu ứng ngẫu nhiên.

Kết quả cho thấy, Prob > chi2 (MH1 - mô hình biến phụ thuộc ROE) = 0,0856 > 0,05 và Prob > chi2 (MH2 - mô hình biến phụ thuộc ROA) = 0,7194 > 0,05, với độ tin cậy là 95%, chưa đủ cơ sở để bác bỏ H0. Mô hình tác động ngẫu nhiên REM là mô hình phù hợp nhất mà tác giả lựa chọn để phân tích dữ liệu

4. Thảo luận kết quả của mô hình và một số khuyến nghị

4.1. Thảo luận kết quả của mô hình

Thứ nhất, biến CAP ảnh hưởng lên lợi nhuận được đo lường bởi ROE và ROA là khác nhau. Cụ thể, CAP tác động ngược chiều lên ROE và thuận chiều lên ROA. Khi doanh nghiệp sử dụng nhiều VCSH, ngoài tâm lý e ngại rủi ro (Berger, 1995) thì một tỷ lệ VCSH cao làm giảm tác động tích cực của “lá chắn thuế” (Modigliani và Miller 1958; Berger, 1995; Goddard và cộng sự, 2011), từ đó giảm lợi nhuận dẫn tới giảm ROE. Hơn nữa, tỷ lệ vốn chủ cao khiến rủi ro VCSH giảm mà theo thuyết đánh đổi lợi nhuận - rủi ro (Modiglian và Miler, 1963), rủi ro thấp hơn dẫn đến lợi nhuận trên VCSH thấp hơn làm ROE giảm. Kết quả này phù hợp với các nghiên cứu của Berger và Bouwman (2013), Lee và Hsieh (2013), Nguyễn Thị Hồng Vinh và Lê Phan Thị Diệu Thảo (2016), Fotios (2007). Mặt khác, hệ số ước lượng CAP ở mô hình 2 có ý nghĩa thống kê ở mức 1% và có giá trị dương. Các ngân hàng có vốn hóa cao thể hiện uy tín tín dụng cao đối với doanh nghiệp và công chúng (Iannotta và cộng sự, 2007), từ đó, họ thường cẩn trọng trong các quyết định của mình, ngày càng nâng cao chất lượng quản lý và năng lực cạnh tranh. Hơn nữa, vốn được coi là một “tấm đệm” giúp ngân hàng tự bảo vệ trước rủi ro, do đó, các ngân hàng này đối mặt với chi phí phá sản dự kiến thấp hơn (Berger, 1995) làm tăng lợi nhuận và tăng ROA. Kết quả này tương tự như kết quả nghiên cứu của Demirgüç - Kunt và Harry (1999), Goddard (2004) và Iannotta và cộng sự (2007), Lee và Hsieh (2013).

Thứ hai, biến LLR tác động ngược chiều lên cả ROE và ROA. Thực tế, hầu hết các ngân hàng tăng mức dự phòng rủi ro tín dụng do tăng tỷ lệ nợ xấu, nợ khó đòi dẫn đến tăng chi phí dự phòng rủi ro và chi phí thu hồi nợ làm giảm lợi nhuận. Kiểm định thực nghiệm của Lee và Hsieh (2013) và Altunbas (2007) cũng cho ra kết quả tương tự.

Thứ ba, biến DTA tác động ngược chiều lên ROE và ROA. Kết quả này ngụ ý rằng tỷ lệ tiền gửi của hệ thống NHTM phần lớn là tiền gửi của công chúng, việc tăng trưởng tỷ lệ tiền gửi sẽ thu hút các đối thủ cạnh tranh trên thị trường bổ sung như bảo hiểm, quỹ hưu trí, quỹ tín dụng nhân dân,… cùng với thực tiễn quản lý và kiểm soát các khoản nợ vay không phù hợp nên khi các ngân hàng chấp nhận rủi ro bằng cách tăng sử dụng các khoản nợ với chi phí cao sẽ làm giảm lợi nhuận của hệ thống NHTM, từ đó, giảm ROE và ROA. Bên cạnh đó, theo Acharya và Naqvi (2012), đối với các ngân hàng tiếp cận nhiều tiền gửi hơn, nhà quản lý thường có xu hướng theo đuổi những mục tiêu tăng trưởng ngắn hạn, từ đó, mở rộng hoạt động cho vay một cách mạnh mẽ hơn. Điều này dự báo rủi ro của ngân hàng và đe dọa hiệu quả hoạt động của các NHTM (Foos và cộng sự, 2010; Dang, 2019). Kết quả này phù hợp với nghiên cứu của Lee và Hsieh (2013), Van Dan Dang (2019), Đỗ Hoài Linh và Vũ Kiều Trang (2019).

Thứ tư, biến SIZE tác động thuận chiều lên biến lợi nhuận. Các nghiên cứu trước đó cho rằng khi gia tăng quy mô, các ngân hàng sẽ đạt được lợi thế đa dạng hóa tiềm năng (Hughes và cộng sự, 2001), do đó, hiệu quả hoạt động gia tăng cùng chiều với quy mô, từ đó, làm tăng lợi nhuận của ngân hàng. Kết quả trên càng được củng cố bởi các nghiên cứu thực nghiệm của Goddard và cộng sự (2004), Iannotta và cộng sự (2007), Bitar và cộng sự (2018).

Thứ năm, biến OWN không có ý nghĩa thống kê đối với cả hai mô hình nghiên cứu. Theo Goddard (2004), có rất ít bằng chứng về mối quan hệ giữa hình thức sở hữu và lợi nhuận. Bên cạnh đó, biến LTA tác động không đáng kể tới ROE và ROA bởi P–value lớn hơn 0,05.

Thứ sáu, xét các yếu tố kinh tế vĩ mô, kết quả mô hình cho thấy lạm phát có ảnh hưởng tích cực lên ROE và ROA của ngân hàng. Bên cạnh đó, tăng trưởng GDP chỉ tác động tích cực và có ý nghĩa thống kê lên ROE và dường như không ảnh hưởng lên ROA. Những con số này chỉ ra rằng sự tăng trưởng đáng kể của GDP cùng với sự gia tăng hợp lý của lạm phát giúp nâng cao lợi nhuận của hệ thống NHTM. Các tác giả ủng hộ kết quả này bao gồm Iannota, 2007; Nguyễn Thị Hồng Vinh và Lê Phan Thị Diệu Thảo, 2015; Van Dan Dang, 2019. Tuy nhiên, Bolt và cộng sự (2012) cho rằng mối quan hệ giữa tăng trưởng GDP và lợi nhuận là không rõ ràng.

4.2. Một số khuyến nghị

Đối với Chính phủ

Chính phủ nên nghiên cứu, tính toán có chế tài đủ mạnh để buộc các ngân hàng yếu kém, có mức độ vốn mỏng và không có khả năng huy động vốn trong tương lai, phải chủ động sáp nhập lại với nhau hoặc sáp nhập với một NHTM có quy mô vốn lớn khác, nhằm giảm bớt số lượng NHTM Việt Nam hiện có trong hệ thống tài chính - ngân hàng. Đồng thời, khuyến khích các NHTM mạnh với lợi nhuận cao thực hiện các hoạt động sáp nhập và mua lại, nỗ lực thu hút các nhà đầu tư trong và ngoài nước.

Thúc đẩy phát triển và sự năng động của một thị trường tài chính lành mạnh với sự tham gia tích cực của các nhà đầu tư trong nước và quốc tế bằng cách tiếp tục tìm ra các giải pháp giúp tăng trưởng kinh tế, kiểm soát lạm phát ổn định theo các Nghị quyết của Quốc hội đặt ra hàng năm, từ đó, làm ổn định và phát triển hệ thống tài chính nói chung, thị trường chứng khoán và các ngân hàng nói riêng. Việc cải thiện và tăng cường hệ số xếp hạng tín nhiệm quốc gia và hệ số xếp hạng tín nhiệm hệ thống tài chính - ngân hàng của Việt Nam tạo nên uy tín và tin cậy để thu hút đầu tư và mong muốn kinh doanh từ những nhà đầu tư nước ngoài tiềm năng. Ngoài ra, việc thị trường chứng khoán và thị trường trái phiếu phát triển giúp tạo lập kênh đáp ứng nhu cầu vốn dài hạn, từ đó, làm giảm áp lực tăng trưởng tín dụng dài hạn từ NHTM, giúp các NHTM cân đối lại cơ cấu tài sản có rủi ro của mình.

Đối với các NHTM

Mỗi ngân hàng có rất nhiều biện pháp để tăng VCSH và chúng có những ưu và nhược điểm riêng. Song, xét theo điều kiện và tình hình của các NHTM Việt Nam, tác giả đề xuất một số biện pháp giúp tăng VCSH như sau:

Một là, tăng cường quy mô vốn tự có bằng lộ trình huy động vốn trong ngắn, trung và dài hạn.

Lợi nhuận giữ lại là nguồn bổ sung cho VCSH hiệu quả, đặc biệt các ngân hàng đạt tỷ lệ CAR thấp cần phải giữ lại toàn bộ lợi nhuận sau thuế thay vì trả cổ tức và mua lại cổ phiếu. Các cổ đông hơn ai hết phải là những người có trách nhiệm về việc đảm bảo sự an toàn vốn cho các ngân hàng. Hơn nữa, việc ngân hàng giữ lại lợi nhuận nhằm tăng vốn lên cũng kéo theo năng lực tài chính của ngân hàng được tăng lên, các cổ đông có thể sẽ nhận ít tiền mặt hơn, nhưng tài sản của họ sẽ tăng lên. Tuy nhiên, cũng có ý kiến cho rằng tăng vốn bằng việc giữ lại lợi nhuận không mang lại số vốn lớn so với nhu cầu tăng quy mô vốn của các ngân hàng, đồng thời, có thể làm chậm tiến trình giảm tỷ lệ cổ phần thuộc sở hữu Nhà nước tại các NHTM và hạn chế sự quan tâm của các nhà đầu tư, đặc biệt là các nhà đầu tư nước ngoài.

Cách thứ hai được sử dụng để tăng nguồn vốn cấp 1 là chi trả cổ tức cho cổ đông bằng cổ phiếu thay vì tiền mặt. Tuy nhiên, biện pháp này nên được thực hiện sớm trong thời kỳ nền kinh tế vĩ mô và thị trường chứng khoán tương đối thuận lợi; nếu không, các ngân hàng thường phải chấp nhận giá bán cổ phiếu rất rẻ.

Hai là, ngân hàng cần đẩy mạnh ứng dụng công nghệ hiện đại vào quá trình hoạt động và tập trung tăng lợi nhuận thu được từ các hoạt động phi tín dụng.

Đa dạng hóa các hoạt động, tăng cường cung cấp dịch vụ tài chính phi tín dụng là xu hướng chung của các ngân hàng trên thế giới hiện nay, từ đó, giảm dần sự lệ thuộc của lợi nhuận vào hoạt động tín dụng. Đồng thời, tích cực áp dụng các công nghệ hiện đại, fintech... để gia tăng hiệu quả hoạt động và khả năng cạnh tranh của các ngân hàng với các tổ chức tài chính phi ngân hàng đang từng bước lấn sân các ngân hàng truyền thống.

Ba là, năng lực quản trị VCSH từ phía các NHTM cần được bồi dưỡng, nâng cao.

Các NHTM cần nâng cao năng lực quản trị vốn trong ngân hàng, Việc nâng cao năng lực quản trị VCSH giúp đưa ra những cách thức đánh giá, hoạch định vốn một cách chính xác và khoa học, từ đó, gia tăng hiệu quả sử dụng vốn. Để đạt được điều này các NHTM cần: (i) Bồi dưỡng, đào tạo nguồn nhân lực trực tiếp và gián tiếp có liên quan đến các chương trình triển khai năng lực quản trị VCSH; (ii) Định hình các triết lý quản lý vốn, đưa ra mô hình tính toán, đo lường hợp lí trong quản trị VCSH; (iii) Giảm lãng phí vốn: Xác định các đòn bẩy để giảm lãng phí vốn mà không phải thay đổi mô hình kinh doanh, có nghĩa là thực hiện các mảng kinh doanh hiệu quả với số vốn ít hơn. Đồng thời, phân bổ vốn theo hướng tối đa hóa giá trị giữa các mảng kinh doanh.

Tài liệu tham khảo:

1. Berger, A. (1995), “The Relationship between Capital and Earnings in Banking”, Journal of Money, Credit and Banking, 27, 432-56.

2. Berger, A. N. & Bouwman, C. H. S. (2013), “How does capital affect bank performance during financial crises?”, Journal of Financial Economics, 109, 146-176.

3. Bolt, W., De Haan, L., Hoeberichts, M., Van Oordt, M. R. & Swank, J. (2012), “Bank profitability during recessions”, Journal of Banking & Finance, 36, 2552-2564.

4. Do Hoai Linh & Vu Kieu Trang (2019), “Impact of Capital on Profitability of Banks: Evidence from Vietnamese Commercial Banks”, Journal of Economics and Business, 2, 379-395.

5. Iannotta, G., Nocera, G. & Sironi, A. (2007), “Ownership structure, risk and performance in the European banking industry”, Journal of Banking & Finance, 31, 2127-2149.

6. Lee, C.-C. & Hsieh, M.-F. (2013), “The impact of bank capital on profitability and risk in Asian banking”, Journal of International Money and Finance, 32, 251-281.

7. Mishkin S. (2009), Mishkin: The Economics of Money, Banking and Financial Markets, Pearson.

8. Modigliani, F. & Miller, M. H. (1963), “Corporate income taxes and the cost of capital: a correction”, The American economic review, 53, 433-443.

9. Nguyen Thi Hong Vinh & Le Phan Thi Dieu Thao (2016), “Effects of bank capital on profitability and credit risk: the case of Vietnam’s commercial banks”, JED, 23, 117-137.

10. Rose, P. S. & Hudgins, S. C. (2008), Bank Management and Financial Services, McGraw-Hill.

11. Van Dan Dang (2019), “Should Vietnamese Banks Need More Equity? Evidence on Risk-Return Trade-Off in Dynamic Models of Banking”, Journal of Risk and Financial Management, 12, 84-97.

ThS. Lê Văn Hợp ( Đại học Kinh tế Quốc dân)

Tin bài khác

Phương thức hậu kiểm chi ngân sách qua Kho bạc Nhà nước theo mô hình hai cấp

Các nhân tố ảnh hưởng đến hành vi sử dụng sản phẩm, dịch vụ ngân hàng xanh tại Việt Nam

Gắn kết ESG và hiệu quả tài chính trong ngành Ngân hàng Việt Nam: Bằng chứng thực nghiệm và hàm ý chính sách

Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

Quản lý rủi ro thẻ tín dụng - Kinh nghiệm từ các quốc gia trên thế giới và bài học cho Việt Nam

Những yếu tố ảnh hưởng đến phát triển tín dụng xanh tại các ngân hàng thương mại trên địa bàn Thành phố Hồ Chí Minh

Nhóm nhân tố tác động đến chất lượng báo cáo tài chính của các doanh nghiệp xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam và một số đề xuất, khuyến nghị

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Tín dụng tăng trưởng “tiếp sức” nền kinh tế hiệu quả

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam