Rủi ro tín dụng và chuyển giao rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

Tóm tắt: Chuyển giao rủi ro tín dụng (RRTD) là một phương pháp ứng xử của các ngân hàng thương mại (NHTM) khi các ngân hàng này phải đối mặt với RRTD. Bài viết phân tích, làm rõ bức tranh thực trạng về chuyển giao RRTD tại các NHTM Việt Nam. Với các số liệu và thông tin thu thập được, bằng việc sử dụng các phương pháp tổng hợp, phân tích và so sánh, kết quả nghiên cứu cho thấy, trong giai đoạn từ năm 2014 đến năm 2021, hình thức chuyển giao RRTD của các NHTM Việt Nam hầu như mới chỉ dừng lại ở việc bán nợ xấu cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC); trong khi đó, một số phương pháp chuyển giao RRTD được sử dụng khá phổ biến trên thế giới vẫn chưa được quan tâm nhiều. Việc bán nợ xấu cho VAMC của hầu hết các NHTM Việt Nam đã cho thấy, nhu cầu chuyển giao RRTD của các ngân hàng là khá lớn. Vì vậy, để giúp các NHTM Việt Nam có thể vận dụng tốt hơn những phương pháp chuyển giao RRTD, bài viết đã gợi ý một số giải pháp giúp các NHTM Việt Nam khắc phục những hạn chế này.

Từ khóa: Chuyển giao RRTD, phái sinh tín dụng, quản trị RRTD.

CREDIT RISK AND CREDIT RISK TRANSFER AT VIETNAMESE COMMERCIAL BANKS

Abstract: Credit risk transfer is a method of treatment of commercial banks when they face credit risk. The article analyzes and clarifies the current situation of credit risk transfer at Vietnamese commercial banks. With the collected data and information, by using the methods of synthesis, analysis and comparison, the research results show that in the period from 2014 to 2021, the form of credit risk transfer of Vietnamese commercial banks have mostly done by selling non-performing loans to VAMC, while some methods of credit risk transfer used quite commonly in the world have not yet received much attention. The sale of non-performing loans of banks to VAMC by most Vietnamese commercial banks has shown that the demand for credit risk transfer of banks is quite large. Therefore, in order to help Vietnamese commercial banks better use of credit risk transfer methods, the article has suggested some solutions to help Vietnamese commercial banks overcome these limitations.

Keywords: Credit risk transfer, credit derivatives, credit risk management.

1. RRTD và chuyển giao RRTD

RRTD là loại rủi ro phổ biến nhất trong hoạt động kinh doanh ngân hàng, bởi RRTD có thể xảy ra trong bất kì hoạt động nào mà tiềm ẩn nguy cơ xảy ra sự vi phạm nghĩa vụ của các đối tác có liên quan. Khái niệm RRTD đã được nhiều tác giả đề cập với một số hình thức thể hiện khác nhau, cụ thể: “RRTD là rủi ro xảy ra tổn thất xuất phát từ sự vi phạm bởi người vay hoặc đối tác” (BIS, 2001); “RRTD là rủi ro mà người vay vi phạm và không thực hiện đầy đủ nghĩa vụ đối với các điều khoản đã cam kết của khoản nợ. Nó có thể xảy ra khi đối tác không có khả năng thanh toán hoặc không thể thanh toán đúng hạn” (Gestel và Baesens, 2009); “RRTD có liên quan đến khả năng gia tăng tổn thất tiền xuất phát từ sự vi phạm, hoặc nhận thấy được sự thay đổi về khả năng vi phạm của đối tác trong hợp đồng tài chính” (Iscoe và cộng sự, 2012). Tại Việt Nam, khái niệm RRTD cũng được đề cập trong một số văn bản pháp lí, cụ thể, theo Thông tư số 41/2016/TT-NHNN ngày 30/12/2016 của Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài: “RRTD là rủi ro do khách hàng không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ trả nợ theo hợp đồng hoặc thỏa thuận với ngân hàng, chi nhánh ngân hàng nước ngoài”.

Như vậy, hầu hết các tác giả đều chỉ ra RRTD là rủi ro xảy ra tổn thất xuất phát từ sự vi phạm bởi người vay. Tuy nhiên, việc lựa chọn người vay có đủ thiện chí và khả năng trả nợ để có thể thực hiện đầy đủ nghĩa vụ như đã cam kết lại là công việc của NHTM. Do đó, sự thiếu sót, chưa thực hiện đúng, đầy đủ các quy định của NHTM trong việc thu thập hoặc xử lí thông tin khi đánh giá, giám sát người vay lại là nguyên nhân chính dẫn đến RRTD của các khoản vay, được biết đến là rủi ro giao dịch. Bên cạnh đó, trong hoạt động cho vay, NHTM không chỉ thực hiện một giao dịch cho vay đơn lẻ mà còn thực hiện nhiều giao dịch cho vay khác. Tại một thời điểm bất kì, tất cả các khoản vay này đều có khả năng xảy ra RRTD. Vì thế, RRTD được tạo ra bởi tất cả các khoản vay hiện đang tồn tại trong danh mục, sẽ góp phần tạo nên RRTD tổng thể của NHTM, được biết đến là rủi ro danh mục. Để hạn chế tình trạng này, vấn đề mà mỗi NHTM cần phải quan tâm chính là việc nâng tầm quản trị RRTD của mình. Đây chính là yêu cầu đòi hỏi các NHTM phải làm tốt hơn, hiệu quả hơn các công đoạn trong quá trình quản trị RRTD, bao gồm nhận diện các rủi ro tiềm tàng, đo lường các rủi ro đó và đưa ra những ứng xử thích hợp. Trong đó: (i) Nhận diện RRTD là hoạt động xác định nguồn gốc hoặc nguyên nhân dẫn đến rủi ro giao dịch và rủi ro danh mục; (ii) Đánh giá RRTD là việc ước lượng mức độ RRTD hoặc tổn thất đối với từng giao dịch và toàn bộ danh mục cho vay; (iii) RRTD một khi đã được nhận diện và đánh giá, chúng cần được ứng xử bằng các phương pháp thích hợp.

Khi đối mặt với RRTD, các NHTM có thể ứng xử thông qua bốn phương pháp, bao gồm né tránh RRTD, giảm thiểu RRTD, chấp nhận và kiểm soát RRTD, chuyển giao RRTD. Trong bài viết này tác giả muốn tập trung vào việc làm rõ hơn vấn đề chuyển giao RRTD tại các NHTM Việt Nam.

Chuyển giao RRTD là một trong các phương pháp được NHTM sử dụng trong quá trình xử lí những khoản RRTD mà các NHTM phải đối mặt. Đây là việc NHTM sử dụng các công cụ để chuyển giao RRTD của khoản vay cho đối tác khác thông qua việc bán khoản vay, chứng khoán hóa hoặc sử dụng phái sinh tín dụng.

Trong đó:

- Đề cập đến khái niệm bán khoản vay, Saunders và Cornett (2008) cho rằng, “bán khoản vay cho phép các ngân hàng giảm thiểu RRTD bằng cách đưa khoản vay ra khỏi bảng cân đối kế toán. Bán khoản vay xảy ra khi ngân hàng khởi tạo khoản vay và bán chúng cho người mua bên ngoài”.

- Đề cập đến khái niệm chứng khoán hóa, Riportella và cộng sự (2010) cho rằng, “chứng khoán hóa là một kĩ thuật tài chính, cho phép chuyển các tài sản kém thanh khoản trở thành những công cụ khả thi thanh khoản với dòng thanh toán thu nhập được biết trước”.

- Đề cập đến khái niệm phái sinh tín dụng, Caouette và cộng sự (2008) cho rằng, “phái sinh tín dụng là những công cụ tài chính mà sự thanh toán của chúng được liên kết với một số sự thay đổi trong chất lượng tín dụng của chủ thể phát hành hoặc nhóm chủ thể phát hành”.

Nghiên cứu lợi ích của việc chuyển giao RRTD thông qua việc bán khoản vay, chứng khoán hóa và phái sinh tín dụng tại các NHTM ở Mỹ từ năm 2001 đến năm 2009, đặc biệt trong cuộc khủng hoảng tài chính, Bedendo và Bruno (2012) đã cho rằng, chuyển giao RRTD có giá trị lợi ích đối với nền kinh tế. Tuy nhiên, các tác giả cũng cho thấy tính mạo hiểm sẽ cao hơn ở những NHTM khuyến khích mạnh mẽ đối với việc bán khoản vay và chứng khoán hóa. Caouette và cộng sự (2008) cũng cho rằng, để giảm thiểu rủi ro tập trung đối với danh mục cho vay thì các NHTM cũng có thể sử dụng phái sinh tín dụng để chuyển giao RRTD của một số khoản vay cho những đối tác khác. Bolton và Oehmke (2013) đã phân tích những điểm chung trong các nghiên cứu gần đây về tổ chức ngành công nghiệp và tài chính công ty đối với thị trường hoán đổi RRTD - là một trong những công cụ phái sinh tín dụng được sử dụng phổ biến nhất. Các tác giả cho thấy sự phát triển của thị trường hoán đổi RRTD đóng vai trò quan trọng đối với nền kinh tế.

2. Thực trạng RRTD tại các NHTM Việt Nam

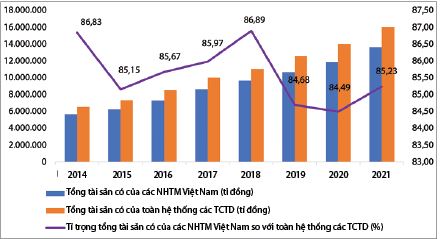

Tại Việt Nam, hiện nay, vốn đầu tư cho phát triển kinh tế chủ yếu vẫn dựa vào nguồn cung tín dụng của hệ thống các tổ chức tín dụng (TCTD), đặc biệt là từ nguồn vốn vay. Bên cạnh đó, trong tổng tài sản có của toàn hệ thống các TCTD, tổng tài sản có của các NHTM Việt Nam chiếm tỉ trọng rất cao (số liệu được thể hiện ở Hình 1), điều này cho thấy tầm quan trọng đặc biệt của các NHTM Việt Nam trong hệ thống các TCTD. Vì vậy, RRTD nếu xảy ra đối với các NHTM Việt Nam, chúng không chỉ ảnh hưởng xấu đến chính bản thân NHTM, còn ảnh hưởng tiêu cực rất lớn đến khả năng cung ứng vốn cho nền kinh tế.

Hình 1: Tỉ trọng tổng tài sản có của các NHTM Việt Nam

so với toàn hệ thống các TCTD giai đoạn 2014 - 2021

Nguồn: Tổng hợp từ báo cáo thường niên của NHNN giai đoạn 2014 - 2021

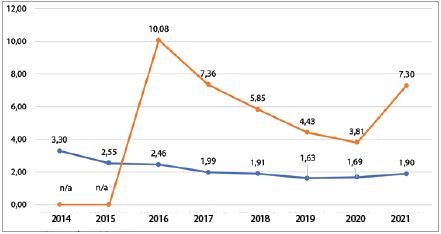

RRTD của toàn hệ thống các TCTD nói chung và từng NHTM Việt Nam nói riêng thường được phản ánh bằng chỉ tiêu tỉ lệ nợ xấu. Để tính toán đối với chỉ tiêu này, hiện nay, các NHTM Việt Nam căn cứ vào quy định tại Thông tư số 11/2021/TT-NHNN ngày 30/7/2021 của Thống đốc NHNN quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài. Theo quy định của Thông tư này, tất cả các khoản nợ được chia thành năm nhóm, bao gồm nợ nhóm 1: Nợ đủ tiêu chuẩn; nợ nhóm 2: Nợ cần chú ý; nợ nhóm 3: Nợ dưới tiêu chuẩn, nợ nhóm 4: Nợ nghi ngờ; nợ nhóm 5: Nợ có khả năng mất vốn. Trong đó, nợ xấu là các khoản nợ thuộc nhóm 3, nhóm 4 và nhóm 5. Trong giai đoạn 2014 - 2019, tỉ lệ nợ xấu của toàn hệ thống các TCTD Việt Nam đã có xu hướng giảm dần, cả về tỉ lệ nợ xấu nội bảng; cũng như nợ bán cho VAMC chưa xử lí và nợ tiềm ẩn trở thành nợ xấu của hệ thống các TCTD. Tuy nhiên, năm 2020, mặc dù tỉ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lí và nợ tiềm ẩn trở thành nợ xấu của hệ thống các TCTD giảm, nhưng riêng về tỉ lệ nợ xấu nội bảng đã có dấu hiệu tăng nhẹ. Bên cạnh đó, trước bối cảnh kinh tế thế giới diễn biến không thuận lợi, cùng với tình hình dịch bệnh Covid-19 tác động tiêu cực đến nền kinh tế trong nước, đã ảnh hưởng không tốt đến hoạt động kinh doanh và khả năng trả nợ của nhiều khách hàng vay. Vì vậy, tỉ lệ nợ xấu nội bảng, cũng như nợ bán cho VAMC chưa xử lí và nợ tiềm ẩn trở thành nợ xấu của hệ thống các TCTD năm 2021 đã có sự gia tăng trở lại (Hình 2).

Hình 2: Tỉ lệ nợ xấu của toàn hệ thống các TCTD Việt Nam

giai đoạn 2014 - 2021

Đơn vị tính: %

Nguồn: Tổng hợp từ báo cáo thường niên của NHNN giai đoạn 2014 - 2021

3. Thực trạng sử dụng công cụ chuyển giao RRTD dưới hình thức bán nợ xấu cho VAMC tại các NHTM Việt Nam

Để tổ chức triển khai hoạt động mua bán nợ xấu giữa VAMC và các NHTM Việt Nam, bắt đầu từ năm 2013, Chính phủ đã ban hành một số Nghị định, Thủ tướng Chính phủ cũng đã ban hành những Quyết định về xử lí nợ xấu của hệ thống các TCTD và Đề án thành lập VAMC. Tiếp theo, Thống đốc NHNN đã ban hành Quyết định để thành lập VAMC. Song song với đó, Thống đốc NHNN cũng đã ban hành nhiều Thông tư nhằm tạo khung pháp lí cho hoạt động mua bán nợ xấu giữa VAMC và các NHTM Việt Nam. VAMC phát hành trái phiếu đặc biệt để mua nợ xấu của các NHTM Việt Nam, các khoản nợ xấu được phép mua bán phải đáp ứng được đầy để các điều kiện theo quy định của pháp luật hiện hành. Giá mua bán nợ xấu giữa VAMC và các NHTM Việt Nam được thực hiện dưới hai hình thức là giá trị ghi sổ và giá trị thị trường.

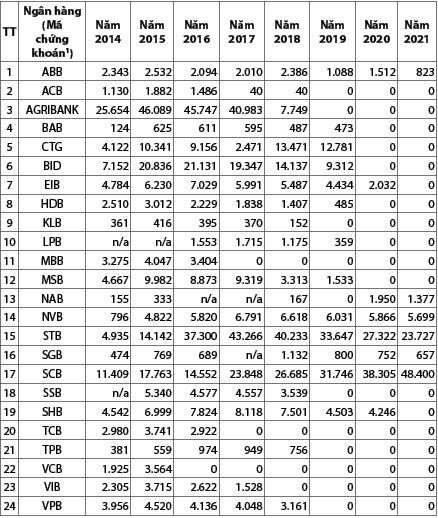

Trong giai đoạn 2014 - 2021, nhiều NHTM Việt Nam đã thực hiện việc chuyển giao RRTD thông qua hình thức bán nợ xấu cho VAMC (Bảng 1). Việc nhiều NHTM Việt Nam bán nợ xấu cho VAMC trong giai đoạn này đã cho thấy, nhu cầu chuyển giao RRTD của các NHTM Việt Nam là khá lớn. Để có thể đánh giá đầy đủ và toàn diện việc chuyển giao RRTD thông qua hình thức bán nợ xấu cho VAMC, cần tiếp cận việc chuyển giao RRTD này dưới hai phương diện - chúng là một giải pháp để xử lí nợ xấu và là một công cụ để các NHTM Việt Nam quản trị RRTD.

Bảng 1: Tổng mệnh giá trái phiếu đặc biệt của một số NHTM Việt Nam

tại VAMC trong giai đoạn 2014 - 2021

Đơn vị tính: Tỉ đồng

Nguồn: Tổng hợp từ báo cáo tài chính của 24 NHTM Việt Nam giai đoạn 2014 - 2021

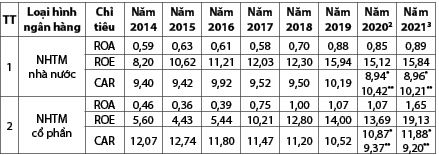

- Về phương diện là giải pháp để xử lí nợ xấu: Việc chuyển giao RRTD của các NHTM Việt Nam thông qua hình thức bán nợ xấu cho VAMC trong giai đoạn 2014 - 2021 có thể coi là giải pháp có hiệu quả nhất định, vì việc bán nợ xấu cho VAMC trong giai đoạn này đã góp phần hỗ trợ cho sự an toàn hệ thống các TCTD và sự ổn định kinh tế vĩ mô. Giải pháp này không những đã giúp hệ thống các TCTD Việt Nam giải quyết được vấn đề thanh khoản trong giai đoạn 2014 - 2021 mà còn giúp các NHTM Việt Nam hoạt động an toàn, hiệu quả hơn, được thể hiện là hệ số CAR bình quân của các NHTM nhà nước và các NHTM cổ phần đều được duy trì ở mức an toàn. Trong khi đó, ROA và ROE bình quân của các NHTM Việt Nam trong giai đoạn 2014 - 2021 đều nằm ở mức cao và khá ổn định qua các năm (Bảng 2).

Bảng 2: Một số chỉ tiêu hoạt động của các NHTM Nhà nước

và NHTM cổ phần của Việt Nam giai đoạn 2014 - 2021

Đơn vị tính: %

Nguồn: Tổng hợp từ báo cáo thường niên của NHNN giai đoạn 2014 - 2021

Ngoài ra, hết năm 2021, nhiều NHTM Việt Nam đã tất toán được các khoản nợ xấu bán cho VAMC.

- Về phương diện là một công cụ để các NHTM Việt Nam quản trị RRTD: Việc chuyển giao RRTD của các NHTM Việt Nam thông qua hình thức bán nợ xấu cho VAMC trong giai đoạn 2014 - 2021 nhằm tối ưu hóa danh mục cho vay, được đánh giá chỉ là biện pháp giãn nợ bởi công cụ này không giúp các NHTM Việt Nam giảm thiểu được RRTD của danh mục cho vay, RRTD của các khoản nợ xấu được bán chỉ chuyển giao tạm thời từ các NHTM Việt Nam sang cho VAMC. Bên cạnh đó, việc trích lập dự phòng RRTD đối với các khoản nợ xấu được bán cho VAMC, thay vì phải trích một lần, sẽ được phân bổ thành nhiều lần (nhiều năm) vào chi phí hoạt động kinh doanh.

4. Một số khuyến nghị

Trong hoạt động cho vay, chuyển giao RRTD là việc các NHTM sử dụng những công cụ tài chính để chuyển giao RRTD của khoản vay cho các đối tác khác. Để có thể chuyển giao RRTD hiệu quả, bên cạnh việc nhận diện, đánh giá, thiết lập các giới hạn RRTD; các NHTM phải xác định được những khoản vay nào cần chuyển giao RRTD và sử dụng công cụ gì để chuyển giao RRTD.

4.1. Xác định những khoản vay cần chuyển giao RRTD

Thực tế quản trị RRTD trong hoạt động cho vay, đôi khi xuất hiện một số khoản vay, mặc dù rủi ro giao dịch thấp, nhưng sự hiện diện của chúng trong danh mục lại làm gia tăng rất lớn đến tổng số RRTD của NHTM và tổng số RRTD này nhiều lúc vượt quá giới hạn RRTD mà NHTM có thể chấp nhận; điều này thường hay xảy ra đối với các NHTM có danh mục cho vay được đa dạng hóa thấp. Ngoài ra, cũng có thể là sự đóng góp của khoản vay vào tổng lợi nhuận và RRTD đối với danh mục, chúng không đạt được hiệu quả trong việc đánh đổi giữa tỉ suất lợi nhuận và rủi ro như kì vọng của NHTM; những khoản vay này, thay vì chấp nhận, các NHTM có thể áp dụng biện pháp né tránh RRTD. Tuy nhiên, trong hoạt động kinh doanh ngân hàng, các NHTM không chỉ cung cấp cho khách hàng những khoản vay, mà còn cung cấp các dịch vụ tài chính khác. Những lợi ích các NHTM có được nhờ vào mối quan hệ với khách hàng, chúng không chỉ đến từ hoạt động cho vay mà còn đến từ các hoạt động khác. Trong trường hợp này, duy trì mối quan hệ khách hàng có thể là ưu tiên hàng đầu của các NHTM. Do đó, với những khách hàng này, khi xảy ra tình huống như trên, thay vì né tránh RRTD, các NHTM cũng có thể chấp nhận cho vay, sau đó sẽ sử dụng các công cụ để chuyển giao RRTD cho đối tác khác; nhưng để thực hiện được điều này, trước tiên, các NHTM cần phải xác định được những khoản vay nào cần chuyển giao RRTD.

Để xác định những khoản vay cần chuyển giao RRTD, các NHTM có thể áp dụng nhiều phương pháp như dựa vào tỉ suất lợi nhuận kì vọng và rủi ro, dựa vào đường biên hiệu quả, hoặc dựa vào mô hình đo lường tỉ suất lợi nhuận của vốn được điều chỉnh theo rủi ro, được biết đến là mô hình RAROC (Risk Adjusted Return on Capital - Lợi nhuận trên vốn điều chỉnh rủi ro).

Xác định những khoản vay cần chuyển giao RRTD dựa vào tỉ suất lợi nhuận kì vọng và rủi ro

Theo truyền thống đo lường thành quả của hoạt động cho vay trong các lí thuyết tài chính thường xem xét đến tỉ suất lợi nhuận và rủi ro. Trong đó, một trong những cách tiếp cận là sử dụng tỉ lệ Sharpe - được tính bằng chênh lệnh tín dụng của khoản vay thứ i chia cho biến động về tỉ suất lợi nhuận của khoản vay thứ i, chênh lệnh tín dụng bằng tỉ suất lợi nhuận kì vọng trừ cho lãi suất phi rủi ro. Với những khoản vay không đạt được tỉ lệ Sharpe như kì vọng sẽ không được NHTM chấp nhận, hoặc nếu được chấp nhận trước đó phải được xem xét để chuyển giao RRTD cho các đối tác khác (Servigny và Renault, 2004).

Về phương diện tỉ suất lợi nhuận và rủi ro của danh mục cho vay, chúng có thể được xem xét dưới điều kiện của hai biến số - tỉ suất lợi nhuận kì vọng và tổn thất ngoài dự kiến (Unexpected Loss - UL). Để cải thiện thành quả của danh mục cho vay theo như dự tính, các NHTM có thể áp dụng một hoặc cả hai chiến lược sau: (i) Thứ nhất, giảm những khoản vay hiện thời trong danh mục mà có tỉ suất lợi nhuận thấp hơn nhưng UL cao hơn so với những khoản vay khác; (ii) Thứ hai, thêm các khoản vay mới mà có đóng góp tích cực đến tỉ suất lợi nhuận kì vọng so với UL. Các chiến lược này có thể dễ dàng thực hiện bằng các công cụ chuyển giao RRTD, đặc biệt là công cụ phái sinh tín dụng (Caouette và cộng sự, 2008).

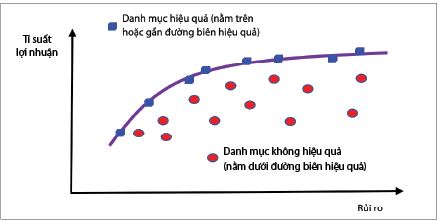

Xác định những khoản vay cần chuyển giao RRTD dựa vào đường biên hiệu quả

Các NHTM có thể áp dụng đường biên hiệu quả để quản trị RRTD đối với danh mục cho vay. Đường biên hiệu quả là đường tập hợp tất cả các danh mục cho vay mà kết quả là dành được tỉ suất lợi nhuận tối đa đối với tất cả mức rủi ro có thể xảy ra, hoặc có thể đạt được rủi ro tối thiểu đối với tất cả mức tỉ suất lợi nhuận kì vọng. Những danh mục cho vay được xem là có hiệu quả khi chúng nằm trên đường biên hiệu quả; ngược lại, đối với những danh mục cho vay nằm dưới đường biên này được xem là không hiệu quả (Hình 3). Để đạt được hiệu quả trong quản trị RRTD, các NHTM cần phải duy trì danh mục cho vay nằm trên đường biên hiệu quả - thông qua tính toán sự đánh đổi giữa tỉ suất lợi nhuận và rủi ro khi tăng hoặc giảm các khoản vay trong danh mục; bất kì một khoản vay nào, nếu sự hiện diện của chúng trong danh mục làm cho danh mục nằm dưới đường biên hiệu quả, chúng cần được xem xét để chuyển giao RRTD cho các đối tác khác (Saunders và Allen, 2010). Tuy nhiên, việc áp dụng đường biên hiệu quả đối với danh mục cho vay thường gặp phải một số trở ngại trong thực tiễn; tiếp cận ban đầu về đường biên hiệu quả được thực hiện đối với chứng khoán vốn bởi Markowitz (1952) khi đưa ra lí thuyết danh mục hiện đại; trong nghiên cứu này, tác giả cho thấy tỉ suất lợi nhuận kì vọng và rủi ro có đặc tính là hàm phân phối chuẩn - hình dạng của hàm phân phối là đối xứng. Trong khi đó, hàm phân phối xác suất đối với RRTD của danh mục cho vay thường bất đối xứng. Ngoài ra, việc xác định mức đóng góp về giá trị tăng thêm, cũng như rủi ro của mỗi khoản vay hoặc nhóm khoản vay đối với danh mục phụ thuộc vào phân phối tổn thất của danh mục cho vay có liên quan đến tần suất vỡ nợ; nhưng để xác định được chính xác phân phối tổn thất này trong thực tế là khá khó khăn (Colquitt, 2007; Saunders và Allen, 2010).

Hình 3: Đường biên hiệu quả đối với danh mục cho vay

Nguồn: Colquitt (2007)

Xác định những khoản vay cần chuyển RRTD dựa vào mô hình RAROC

Hiện nay mô hình RAROC đã trở thành công cụ hữu ích để đo lường thành quả cho vay và được sử dụng rộng rãi bởi các NHTM. Ý tưởng chủ đạo của mô hình RAROC là xác định lãi suất chặn - còn được gọi là hàng rào lãi suất; đây là mức lãi suất phản ánh chi phí tài trợ của NHTM, hoặc chi phí cơ hội của cổ đông đối với việc nắm giữ vốn chủ sở hữu - lãi suất chặn là mức lãi suất mà tại đó có thể giúp các NHTM cân bằng được sự đánh đổi giữa thu nhập kì vọng và RRTD của khoản vay (Colquitt, 2007; Saunders và Allen, 2010).

RAROC = [(Chênh lệch tín dụng + phí - tổn thất dự tính - chi phí hoạt động) (1 - thuế suất thuế thu nhập doanh nghiệp)]/Vốn chịu rủi ro (Saunders và Allen, 2010).

RAROC của các khoản vay sẽ được so sánh với lãi suất chặn, NHTM chỉ nắm giữ khoản vay hoặc phân bổ vốn vay vào các lĩnh vực có RAROC lớn hơn lãi suất chặn. Ngược lại, với những khoản vay có RAROC nhỏ hơn lãi suất chặn, chúng sẽ không được chấp nhận hoặc nếu được chấp nhận cần phải được xem xét để chuyển giao RRTD cho các đối tác khác (Saunders và Allen, 2010; GARP, 2018). Điều này cho thấy, mô hình RAROC cung cấp chỉ dẫn hiệu quả nhất để tối ưu hóa danh mục cho vay, chúng cho phép các NHTM lựa chọn khoản vay có tính đến sự đánh đổi giữa tỉ suất lợi nhuận kì vọng và chi phí dưới quan điểm vốn chịu rủi ro hoặc vốn kinh tế (Servigny và Renault, 2004; Saunders và Allen, 2010).

Như vậy, trong ba cách tiếp cận được đề cập ở trên, cách tiếp cận dựa vào mô hình RAROC là thích hợp hơn. Bởi so với cách tiếp cận dựa vào tỉ suất lợi nhuận kì vọng và rủi ro, mô hình RAROC có khả năng đo lường tỉ suất lợi nhuận của vốn được điều chỉnh theo rủi ro xác thực và toàn diện hơn. Trong khi đó, so với cách tiếp cận dựa vào đường biên hiệu quả, mô hình RAROC trong thực tiễn dễ thực hiện hơn. Bên cạnh đó, hiện nay, việc các NHTM Việt Nam cần phải tính RAROC trong quá trình quản trị RRTD đối với hoạt động cho vay cũng đã được quy định trong Thông tư số 13/2018/TT-NHNN ngày 18/5/2018 của Thống đốc NHNN “Quy định về hệ thống kiểm soát nội bộ của NHTM, chi nhánh ngân hàng nước ngoài”.

4.2. Các công cụ chuyển giao RRTD

Để chuyển giao RRTD của các khoản vay cho các đối tác khác, các NHTM có thể sử dụng những công cụ như bán khoản vay, chứng khoán hóa hoặc phái sinh tín dụng (Saunders và Cornett, 2008; Hirtle, 2009; Bedendo và Bruno, 2012). Cả ba công cụ này, mặc dù đều có thể giúp các NHTM chuyển giao RRTD của khoản vay cho các đối tác khác, tuy nhiên, việc sử dụng công cụ nào để quản trị RRTD sẽ tùy thuộc vào điều kiện, lợi ích và bất lợi của chúng, vì thế các NHTM cần phải có sự lựa chọn sao cho phù hợp.

Bán khoản vay: Về động cơ, lợi ích và bất lợi của việc chuyển giao RRTD thông qua bán khoản vay, một số nghiên cứu cho thấy, sự điều chỉnh đối với NHTM, chẳng hạn như sự hạn chế đối với yêu cầu về vốn hoặc yêu cầu về dự trữ có thể dẫn đến động cơ của các NHTM trong việc bán khoản vay, nhưng bán khoản vay có thể nảy sinh vấn đề rủi ro đạo đức, bởi các đề xuất của người vay có thể không được NHTM khởi tạo khoản vay đánh giá ở mức hiệu quả nhất, cũng như việc giám sát người vay có thể không được quản lí ở mức tốt nhất (Pennacchi, 1988; Minton và cộng sự, 2009). Ngoài ra, sự công bố của NHTM về việc bán khoản vay tác động tiêu cực đến tỉ suất sinh lời cổ phiếu của những người vay có khoản vay được bán (Dahiya và cộng sự, 2003). Thêm vào đó, việc bán khoản vay của NHTM có thể gây ra sự tổn hại đến mối quan hệ giữa NHTM và khách hàng (Caouette và cộng sự, 2008; Minton và cộng sự, 2009).

Chứng khoán hóa: Về động cơ, lợi ích và bất lợi của việc chuyển giao RRTD thông qua chứng khoán hóa, một số nghiên cứu cho thấy, quá trình chứng khoán hóa giúp danh mục cho vay của NHTM có tính thanh khoản cao hơn, giảm ảnh hưởng bởi sự điều chỉnh liên quan đến yêu cầu về vốn, dự trữ và phí bảo hiểm tiền gửi (Saunders và Cornett, 2008). Mặc dù, thực tế cho thấy, chứng khoán hóa có tác động đến việc mở rộng cho vay của NHTM, nhưng việc sử dụng công cụ này không đem lại kết quả trong việc giảm rủi ro tổng thể của NHTM (Hirtle, 2009). Bên cạnh đó, đa dạng hóa nguồn vốn và chuyển giao rủi ro là hai mục đích chính chi phối động cơ của NHTM khởi tạo trong việc chứng khoán hóa khoản vay, nhưng vai trò của chứng khoán hóa đối với việc chuyển giao rủi ro là rất hạn chế, thậm chí chúng còn làm tăng thêm rủi ro cho NHTM (BIS, 2011), do đó, tính mạo hiểm cao hơn ở những NHTM khuyến khích mạnh mẽ đối với chứng khoán hóa. Lợi ích và bất lợi của việc chuyển giao RRTD thông qua chứng khoán hóa là cao hơn nhiều so với phái sinh tín dụng (Bedendo và Bruno, 2012).

Phái sinh tín dụng: Về động cơ, lợi ích và bất lợi của việc chuyển giao RRTD thông qua phái sinh tín dụng, một số tác giả cho thấy động cơ thúc đẩy các NHTM sử dụng phái sinh tín dụng, đó là bởi sự cần thiết phải giảm thiểu RRTD tập trung hoặc cải thiện việc đa dạng hóa danh mục cho vay (Das, 1998; Servigny và Renault, 2004; Caouette và cộng sự, 2008). Ưu điểm của việc sử dụng phái sinh tín dụng để chuyển giao rủi ro, đó là tính bảo mật của giao dịch (Das, 1998); giúp mở rộng việc cho vay bởi với phái sinh tín dụng các NHTM có thể nhận thêm RRTD mà không cần nhiều thời gian để xây dựng mối quan hệ khách hàng, cũng như hạ tầng cơ sở để tổ chức việc cho vay (Caouette và cộng sự, 2008); giúp NHTM giảm nhẹ các vấn đề về thông tin bởi các NHTM khác nhau về khả năng sàng lọc người vay, điều này rất khó phân biệt đối với những người mua RRTD, nhưng với công cụ phái sinh tín dụng, các NHTM với khả năng cao có thể thiết kế hợp đồng phái sinh tín dụng như là tín hiệu chất lượng để hạn chế vấn đề về sự lựa chọn đối nghịch được tạo ra bởi thông tin bất cân xứng (Nicolo và Pelizzon, 2008). Mặc dù phái sinh tín dụng cung cấp hình thức bảo hiểm và có vai trò tạo thanh khoản đối với thị trường tín dụng, nhưng một số nghiên cứu cũng cho thấy, sự tồn tại vấn đề rủi ro đạo đức trong các giao dịch phái sinh tín dụng do ảnh hưởng của thông tin bất cân xứng (Acharya và Johnson, 2007). Điều này cho thấy, động cơ của việc chia sẻ rủi ro thông qua sử dụng công cụ phái sinh tín dụng cũng có khả năng gây ra hành động tạo ra rủi ro và để hạn chế cần áp dụng cơ chế thanh toán tập trung, kí quỹ bổ sung để cải thiện động cơ của bên bán phái sinh tín dụng (Biais và cộng sự, 2016).

5. Kết luận

Trong quản trị RRTD, các công cụ chuyển giao RRTD không những là các công cụ giúp các NHTM chuyển giao RRTD của khoản vay cho các đối tác khác; chúng còn là công cụ giúp các NHTM nắm giữ thêm các khoản vay trong khi không cần phải đáp ứng đầy đủ những điều kiện để khởi tạo khoản vay đó. Mặc dù các công cụ chuyển giao RRTD có thể được sử dụng để bán khoản vay, có thể chứng khoán hóa hoặc có thể phái sinh tín dụng, các công cụ này đều có thể giúp các NHTM chuyển giao RRTD của khoản vay cho các đối tác khác; tuy nhiên, sử dụng công cụ nào lại không thể tùy tiện mà tùy thuộc vào điều kiện, hoàn cảnh cụ thể, để từ đó giúp NHTM có thể nhìn nhận một cách đúng đắn những lợi ích và bất lợi mà chúng đem lại cho NHTM. Bài viết đã tập trung làm rõ những vấn đề liên quan đến việc xác định các khoản vay cần chuyển giao RRTD; những vấn đề về lợi ích, bất lợi khi sử dụng mỗi công cụ chuyển giao RRTD; qua đó, hỗ trợ cho các NHTM trong việc tìm ra lời giải phù hợp cho bài toán chuyển giao RRTD.

1 ABB: NHTM cổ phần An Bình, ACB: NHTM cổ phần Á Châu, Agribank: Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, BAB: NHTM cổ phần Bắc Á, BID: NHTM cổ phần Đầu tư và Phát triển Việt Nam, EIB: NHTM cổ phần Xuất nhập khẩu Việt Nam, HDB: NHTM cổ phần Phát triển Thành phố Hồ Chí Minh, KLB: NHTM cổ phần Kiên Long, LPB: NHTM cổ phần Bưu điện Liên Việt, MBB: NHTM cổ phần Quân Đội, MSB: NHTM cổ phần Hàng Hải Việt Nam, NAB: NHTM cổ phần Nam Á, NVB: NHTM cổ phần Quốc Dân, STB: NHTM cổ phần Sài Gòn Thương Tín, SGB: NHTM cổ phần Sài Gòn Công Thương, SCB: NHTM cổ phần Sài Gòn, SSB: NHTM cổ phần Đông Nam Á, SHB: NHTM cổ phần Sài Gòn - Hà Nội, TCB: NHTM cổ phần Kỹ thương Việt Nam, TPB: NHTM cổ phần Tiên Phong, VCB: NHTM cổ phần Ngoại thương Việt Nam, VIB: NHTM cổ phần Quốc tế Việt Nam, CTG: NHTM cổ phần Công Thương Việt Nam, VPB: NHTM cổ phần Việt Nam Thịnh Vượng

2 và 3 (*) Nhóm NHTM Việt Nam tính CAR theo Thông tư số 41/2016/TT-NHNN; (**) Nhóm NHTM Việt Nam tính CAR theo Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 của Thống đốc NHNN “Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài”.

Tài liệu tham khảo:

1. Acharya, V.V. & Johnson, T.C. (2007), “Insider trading in credit derivatives”, Journal of Financial Economics 84, pages 110-141.

2. Báo cáo tài chính của 24 NHTM Việt Nam trong giai đoạn 2014 - 2021, Trang thông tin điện tử tổng hợp CafeF, https://cafef.vn

3. Báo cáo thường niên của NHNN Việt Nam trong giai đoạn 2014 - 2021, Trang thông tin điện tử của NHNN Việt Nam, https://www.sbv.gov.vn/

4. Bank for International Settlements/BIS (2001), The New Basel Capital Accord: an explanatory note.

5. Bank for International Settlements/BIS (2011), The Joint Forum: Report on asset securitisation incentives.

6. Bedendo, M. & Bruno, B. (2012), “Credit risk transfer in U.S. commercial banks: What changed during the 2007-2009 crisis?”, Journal of Banking & Finance 36, pages 3260-3273.

7. Biais, B., Heider, F. & Hoerova, M. (2016), “Risk-Sharing or Risk-Taking? Counterparty Risk, Incentives, and Margins”, Working Paper, pages 1-43.

8. Bolton, P. & Oehmke, M. (2013), “Strategic conduct in credit derivative markets”, International Journal of Industrial Organization 31, pages 652-658.

9. Caouette, J.B., Altman, E.I., Narayanan, P. & Nimmo, R. (2008), Managing Credit Risk: The Great Challenge for the Global Financial Markets, 2nd edn, John Wiley & Sons, Inc.

10. Colquitt, J. (2007), Credit risk management: How to avoid lending disasters and maximize earnings, 3th edn, McGraw-Hill Companies, Inc.

11. Dahiya, S., Puri, M. & Saunders, A. (2003), Bank Borrowers and Loan Sales: New Evidence on the Uniqueness of Bank Loans, Journal of Business, Vol. 76, No. 4, pages 563-582.

12. Das, S. (1998), Credit derivatives: Trading and management of credit and default risk, John Wiley & Sons (Asia) Pte Ltd.

13. Gestel, T.V. & Baesens, B. (2009), Credit Risk Management Basic Concepts: financial risk components, rating analysis, models, economic and regulatory capital, Oxford University Press Inc.

14. Global Association of Risk Professionals/GARP (2018), Financial Risk Manager: Credit Risk Measurement and Management, 7th edn, Pearson Education, Inc.

15. Hirtle, B. (2009), “Credit derivatives and bank credit supply”, Journal of Financial Intermediation 18, pages 125-150.

16. Iscoe, I., Kreinin, A., Mausser, H. & Romanko, O. (2012), “Portfolio credit-risk optimization”, Journal of Banking & Finance 36, pages 1604-1615.

17. Markowitz, H. (1952), “Portfolio Selection”, Journal of Finance, Vol. 7, No. 1, pages 77-91.

18. Minton, B.A., Stulz, R. & Williamson, R. (2009), “How much do banks use credit derivatives to reduce risk?” Journal of Financial Services Research 35, pages 1-31.

19. Nicolo, A. & Pelizzon, L. (2008), “Credit derivatives, capital requirements and opaque OTC markets”, Journal of Financial Intermediation 17, pages 444-463.

20. Pennacchi, G.G. (1988), “Loan sales and the Cost of Bank Capital”, The Journal of Finance, Vol. 43, No. 2, pages 375-396.

21. Riportella, C.C., Medina, R.S. & Ponce, A.T. (2010), “What drives bank securitisation? The Spanish experience”, Working Paper, pages 1-13.

22. Saunders, A. & Allen, L. (2010), Credit Risk Measurement In and Out of the Financial Crisis: New Approaches to Value at Risk and Other Paradigms, 3th edn, John Wiley & Sons, Inc.

23. Saunders, A. & Cornet, M.M. (2008), Financial Institutions Management: A Risk Management Approach, 6th edn The McGraw-Hill Companies, Inc.

24. Servigny, A.D. & Renault, O. (2004), Measuring and Managing Credit risk, The McGraw-Hill Companies, Inc.

25. Thông tư số 13/2018/TT-NHNN ngày 18/5/2018 của Thống đốc NHNN “Quy định về hệ thống kiểm soát nội bộ của NHTM, chi nhánh ngân hàng nước ngoài”.

26. Thông tư số 11/2021/TT-NHNN ngày 30/7/2021 của Thống đốc NHNN “Quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài”.

PGS., TS. Nguyễn Thị Nhung (Trường Đại học Công nghiệp Thành phố Hồ Chí Minh)

TS. Trần Chí Chinh (Trường Đại học Ngân hàng Thành phố Hồ Chí Minh)

Tin bài khác

Phương thức hậu kiểm chi ngân sách qua Kho bạc Nhà nước theo mô hình hai cấp

Các nhân tố ảnh hưởng đến hành vi sử dụng sản phẩm, dịch vụ ngân hàng xanh tại Việt Nam

Gắn kết ESG và hiệu quả tài chính trong ngành Ngân hàng Việt Nam: Bằng chứng thực nghiệm và hàm ý chính sách

Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

Quản lý rủi ro thẻ tín dụng - Kinh nghiệm từ các quốc gia trên thế giới và bài học cho Việt Nam

Những yếu tố ảnh hưởng đến phát triển tín dụng xanh tại các ngân hàng thương mại trên địa bàn Thành phố Hồ Chí Minh

Nhóm nhân tố tác động đến chất lượng báo cáo tài chính của các doanh nghiệp xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam và một số đề xuất, khuyến nghị

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Tín dụng tăng trưởng “tiếp sức” nền kinh tế hiệu quả

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam