Ngân hàng Nhà nước Việt Nam điều chỉnh một số mức lãi suất

Trụ sở Ngân hàng Nhà nước Việt Nam

Thời gian qua, Ngân hàng Nhà nước Việt Nam (NHNN) bám sát nghị quyết của Quốc hội, chỉ đạo của Chính phủ, điều hành chính sách tiền tệ chủ động, linh hoạt, phối hợp chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác nhằm góp phần kiểm soát lạm phát, hỗ trợ phục hồi kinh tế, thích ứng kịp thời với diễn biến thị trường trong và ngoài nước, qua đó ổn định thị trường tiền tệ, ngoại hối và đảm bảo an toàn hệ thống ngân hàng.

Tuy nhiên, lạm phát toàn cầu vẫn ở mức cao, Cục dự trữ liên bang Mỹ (Fed) đã 05 lần điều chỉnh tăng lãi suất mục tiêu (federal funds target rate) lên mức 3 - 3,25%/năm và dự báo còn tiếp tục tăng trong các tháng cuối năm 2022 và năm 2023, đồng USD lên giá mạnh, gia tăng áp lực lên mặt bằng lãi suất và tỷ giá trong nước, tạo sức ép lên lạm phát.

Để tiếp tục triển khai đồng bộ các biện pháp, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, tiền tệ, đảm bảo an toàn hệ thống ngân hàng, Thống đốc NHNN đã ban hành các quyết định điều chỉnh mức lãi suất, có hiệu lực từ ngày 25/10/2022, cụ thể như sau:

1. Quyết định số 1809/QĐ-NHNN ngày 24/10/2022 về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng (TCTD). Theo đó, tăng lãi suất tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD từ 6,0%/năm lên 7,0%/năm.

2. Quyết định số 1812/QĐ-NHNN ngày 24/10/2022 về mức lãi suất tối đa đối với tiền gửi bằng đồng Việt Nam (VND) của tổ chức, cá nhân tại TCTD theo quy định tại Thông tư số 07/2014/TT-NHNN ngày 17/3/2014. Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,5%/năm lên 1,0%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5,0%/năm lên 6,0%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 5,5%/năm lên 6,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

3. Quyết định số 1813/QĐ-NHNN ngày 24/10/2022 về mức lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế theo quy định tại Thông tư số 39/2016/TT-NHNN ngày 30/12/2016. Theo đó, lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế tăng từ 4,5%/năm lên 5,5%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và tổ chức tài chính vi mô đối với các nhu cầu vốn này tăng từ 5,5%/năm lên 6,5%/năm.

Trong thời gian tới, NHNN tiếp tục theo dõi sát diễn biến thị trường trong nước và quốc tế để kịp thời điều hành linh hoạt, đồng bộ các giải pháp, công cụ chính sách tiền tệ, sẵn sàng can thiệp thị trường tiền tệ, ngoại hối để đáp ứng nhu cầu thanh khoản của các TCTD; qua đó, góp phần ổn định thị trường, đảm bảo an toàn hoạt động của hệ thống ngân hàng./.

PL

Tin bài khác

6 tỉ đồng hỗ trợ an sinh xã hội tại Hà Tĩnh

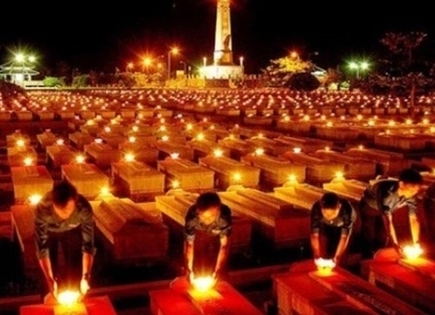

Tổng Bí thư Tô Lâm dâng hương tưởng niệm các anh hùng liệt sĩ tại Điện Biên

Ngân hàng Nhà nước trao tặng 7 tỉ đồng hỗ trợ an sinh xã hội tại Quảng Trị

Ngày 27/7: Một ngày để biết ơn – một đời để tiếp bước

Tri ân sâu sắc người có công: Mệnh lệnh từ trái tim, trách nhiệm của toàn xã hội

Tổng quan kinh tế thế giới nửa đầu năm 2025

Phát biểu khai mạc của Tổng Bí thư Tô Lâm tại Hội nghị Trung ương 12 - khóa XIII

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Tín dụng tăng trưởng “tiếp sức” nền kinh tế hiệu quả

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam