Điểm nhấn chính sách lãi suất năm 2022 - Dự báo năm 2023

Năm 2022 qua đi với nhiều cung bậc đa dạng trên thị trường tài chính - tiền tệ, mà động thái nổi bật trong số đó là các ngân hàng trung ương (NHTW) tích cực sử dụng chính sách lãi suất theo hướng thắt chặt nhằm đối phó với xu hướng tăng lạm phát ở hầu hết các nước trên thế giới.

Năm 2023, chính sách tiền tệ của các NHTW lớn được dự báo sẽ không còn quá áp lực như năm 2022, nhưng xu hướng duy trì lãi suất ở mức cao vẫn sẽ là phổ biến.

Xu hướng tăng lãi suất để kiềm chế lạm phát là chủ đạo

Việc tăng lãi suất được sử dụng phổ biến như một công cụ mạnh trong kiểm soát lạm phát và để bảo vệ đồng bản tệ trước sự biến động nhanh chóng của các luồng vốn trên thị trường quốc tế và trước những thiếu hụt trong cán cân thanh toán quốc tế; đồng thời, kích thích hạn chế tiêu dùng, tăng tích trữ hàng hóa và vàng, làm tăng tiền gửi và sử dụng tiết kiệm các khoản vay, làm giảm cầu tín dụng, thu hẹp nhập khẩu. Mức lãi suất càng cao hơn mức lạm phát thì tác động tức thời của nó đến việc làm giảm mức lạm phát càng rõ rệt. Nhiệm vụ của nhà nước là lựa chọn mức “trần”/khung lãi suất điều hành sao cho phù hợp điều kiện cụ thể và mục tiêu vĩ mô của mình. Đồng thời, phải có những biện pháp khắc phục hậu quả, nâng cao lãi suất đối với đời sống kinh tế - xã hội...

Điểm nhấn nổi bật của chính sách tài chính toàn cầu năm 2022 là các NHTW buộc phải sử dụng tới công cụ tăng lãi suất để đối phó với lạm phát toàn cầu trong năm 2022 ước đạt 8,8%, mức kỷ lục theo Quỹ Tiền tệ quốc tế (IMF). 9 tháng đầu năm 2022 đã có khoảng 70 NHTW tăng lãi suất với 292 lượt tăng, trong đó Cục Dự trữ Liên bang Mỹ (Fed) đã 05 lần điều chỉnh tăng lãi suất mục tiêu lên mức 3 - 3,25%/năm. Tính chung trong năm 2022, đã có ít nhất khoảng 300 đợt tăng lãi suất của các NHTW trên toàn cầu, tức cao hơn gần 3 lần so với cùng kỳ năm 2021 (trong năm 2021, thế giới có 113 lượt tăng lãi suất)…

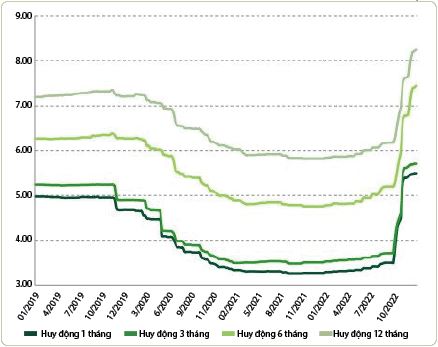

Hình 1: Lãi suất huy động tiền gửi bình quân

Đơn vị: %

Nguồn: Tác giả tổng hợp từ các NHTM

Để đưa lạm phát trở lại mục tiêu 2% và giữ vững kỳ vọng lạm phát dài hạn, trong năm 2022, Fed đã thực hiện tới 07 lần liên tiếp tăng và đưa lãi suất của Mỹ lên cao nhất và nhanh nhất kể từ năm 1981, dù tốc độ tăng trong tháng cuối cùng của năm có chiều hướng giảm. Hiện mức lãi suất kết thúc năm 2022 của Fed là 4,25 - 4,5%. Dự báo, Fed sẽ duy trì mức lãi suất cao lên 5,1% trong cả năm 2023, với mức điều chỉnh mức tăng lãi suất còn 0,25 điểm phần trăm mỗi lần và sẽ ở mức 4,1% cho cả năm 2024.

NHTW châu Âu (ECB) và NHTW Anh (BoE) cũng đã có đợt điều chỉnh tăng lãi suất và ngày 15/12/2022 có cuộc họp chính sách cuối cùng trong năm 2022.

Mặc dù tốc độ tăng lãi suất đã bắt đầu chậm lại, nhưng xu hướng tăng lãi suất của các NHTW chưa chấm dứt, điển hình là Fed, ECB hay BoE. Trong đó, ECB thậm chí đã đưa ra thông điệp về lộ trình tăng lãi suất chậm rãi kéo dài hơn.

Nhật Bản tiếp tục duy trì lãi suất ngắn hạn ở mức âm (- 0,1%), còn lãi suất dài hạn được duy trì ở mức 0% nhằm kích thích toàn nền kinh tế vốn chưa vực dậy hậu Covid-19. Theo NHTW Nhật Bản, lạm phát ở Nhật có thể đạt mức 3% trong năm 2022 do tác động của chi phí nhập khẩu năng lượng và nguyên liệu thô, nhưng sẽ giảm xuống mức 1% trong năm 2023 và 2024. Chính sách nới lỏng tiền tệ sẽ tiếp tục được duy trì để đạt được mục tiêu lạm phát bền vững 2% và tạo ra chu kỳ tăng trưởng ổn định cho nền kinh tế. Tính toán của NHTW Nhật Bản cho thấy tác động của việc tăng lãi suất là rất lớn, thậm chí tác động xấu dây chuyền đến toàn bộ nền kinh tế, cụ thể: Nếu lãi suất trái phiếu Chính phủ tăng 1% thì NHTW Nhật Bản sẽ bị lỗ 213 tỷ USD đối với trái phiếu do ngân hàng này đang nắm giữ và nếu tăng lên mức 5%, khoản lỗ sẽ lên tới khoảng 800 tỷ USD. NHTW Nhật Bản có thể mất khả năng thanh khoản đối với các trái phiếu đến kỳ hạn. Giải pháp tốt nhất hiện nay cho Nhật Bản là thúc đẩy tăng lương để tạo ra động lực tăng trưởng mới.

Phù hợp với bối cảnh quốc tế và tình hình vĩ mô, lạm phát trong nước cũng như mục tiêu chính sách tiền tệ, lần đầu tiên trong 02 năm trở lại đây, Ngân hàng Nhà nước Việt Nam (NHNN) chính thức nâng các mức lãi suất điều hành thêm từ 0,5 - 1 điểm phần trăm từ ngày 23/9/2022. Theo đó, lãi suất tái cấp vốn tăng từ 4%/năm lên 5%/năm; lãi suất tái chiết khấu từ 2,5%/năm lên 3,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng (TCTD) từ 5%/năm lên 6%/năm. Lãi suất tối đa đối với tiền gửi bằng đồng Việt Nam (VND) của tổ chức, cá nhân tại TCTD đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 01 tháng từ mức 0,2%/năm lên 0,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 01 tháng đến dưới 06 tháng từ 4%/năm lên 5%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 4,5%/năm lên 5,5%/năm; lãi suất tiền gửi có kỳ hạn từ 06 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

Đúng một tháng sau đó, NHNN tiếp tục điều chỉnh tăng các mức lãi suất, có hiệu lực từ ngày 25/10/2022, cụ thể như sau:

- Quyết định số 1809/QĐ-NHNN ngày 24/10/2022 về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD. Theo đó, tăng lãi suất tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD từ 6,0%/năm lên 7,0%/năm.

- Quyết định số 1812/QĐ-NHNN ngày 24/10/2022 về mức lãi suất tối đa đối với tiền gửi bằng VND của tổ chức, cá nhân tại TCTD theo quy định tại Thông tư số 07/2014/TT-NHNN ngày 17/3/2014. Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 01 tháng từ mức 0,5%/năm lên 1,0%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 01 tháng đến dưới 06 tháng từ 5,0%/năm lên 6,0%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 5,5%/năm lên 6,5%/năm; lãi suất tiền gửi có kỳ hạn từ 06 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

- Quyết định số 1813/QĐ-NHNN ngày 24/10/2022 về mức lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế theo quy định tại Thông tư số 39/2016/TT-NHNN ngày 30/12/2016. Theo đó, lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế tăng từ 4,5%/năm lên 5,5%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của quỹ tín dụng nhân dân và tổ chức tài chính vi mô đối với các nhu cầu vốn tăng từ 5,5%/năm lên 6,5%/năm.

Như vậy, trong vòng 01 tháng NHNN đã có 02 lần tăng lãi suất (lần thứ nhất vào ngày 23/9/2022 và lần thứ hai từ ngày 25/10/2022), cụ thể: Tăng 02 lần các mức lãi suất điều hành với tổng mức tăng 2% (lãi suất tái cấp vốn tăng từ 4%/năm lên 6%/năm, lãi suất tái chiết khấu tăng từ 2,5%/năm lên 4,5%/năm, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD, chi nhánh ngân hàng nước ngoài tăng từ 5%/năm lên 7%/năm (Quyết định số 1606/QĐ-NHNN ngày 22/9/2022, Quyết định số 1809/QĐ-NHNN ngày 24/10/2022); tăng 02 lần lãi suất tiền gửi tối đa bằng VND kỳ hạn dưới 06 tháng tại TCTD với mức tăng 0,8 - 2%/năm (tiền gửi không kỳ hạn và kỳ hạn dưới 01 tháng tăng từ 0,2%/năm lên 1,0%/năm, kỳ hạn 01 tháng đến dưới 06 tháng tăng từ 4%/năm lên 6%/năm (Quyết định số 1607/QĐ-NHNN ngày 22/9/2022, Quyết định số 1812/QĐ-NHNN ngày 24/10/2022); tăng trần lãi suất cho vay ngắn hạn bằng VND từ 4,5%/năm lên 5,5%/năm (Quyết định số 1813/QĐ-NHNN ngày 24/10/2022) đối với một số lĩnh vực ưu tiên.

Sau quyết định tăng lãi suất của NHNN có hiệu lực từ ngày 25/10/2022, nhiều ngân hàng thương mại (NHTM) đã điều chỉnh tăng lãi suất huy động. Cụ thể, tại NHTM cổ phần Sài Gòn Thương Tín (Sacombank), lãi suất kỳ hạn dưới 06 tháng được nâng lên 5,6 - 6%/năm cho mức từ 4,1 - 4,6%/năm trước đó. Với mức giao dịch tại quầy, lãi suất tiền gửi từ 06 - 11 tháng được nâng từ 5,8 - 6,3%/năm lên 7 - 7,25%/năm. Trong khi đó, kênh online kỳ hạn dưới 06 tháng được Sacombank tăng lên mức kịch trần là 6%/năm. Ở kỳ hạn 12 tháng là 7,8%/năm và 8%/năm ở kỳ hạn 24 tháng. Ngoài Sacombank, một số ngân hàng khác như NHTM cổ phần Bắc Á (Bac A Bank), NHTM cổ phần Quốc Dân (NCB), NHTM cổ phần Đông Nam Á (SeABank), NHTM cổ phần Quốc tế (VIB) cũng đưa ra biểu lãi suất huy động mới, đặc biệt ở kỳ hạn dưới 06 tháng. Trong đó, ở kỳ hạn dưới 06 tháng của Bac A Bank, NCB có mức lãi suất kịch trần là 6%/năm, còn SeABank cũng điều chỉnh tăng ở tất cả các kỳ hạn. Ở kỳ hạn 01 tháng và 03 tháng tại NHTM cổ phần Phương Đông (OCB), lãi suất tiết kiệm tại quầy tăng lần lượt 5,7%/năm và 5,9%/năm. Với kỳ hạn 06 tháng và 12 tháng tăng lần lượt lên 6,8%/năm và 7,5%/năm, còn đối với 36 tháng lãi suất là 7,8%/năm. Ở kênh online, OCB đưa ra mức lãi suất 7,85%/năm đối với kỳ hạn 36 tháng, trong khi kỳ hạn 12 - 24 tháng tăng lên 7,8%/năm. Đến ngày 27/10/2022, 03 NHTM có vốn nhà nước là Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank), NHTM cổ phần Đầu tư và Phát triển Việt Nam (BIDV), NHTM cổ phần Công thương Việt Nam (VietinBank) chính thức công bố biểu lãi suất huy động mới. Thay đổi diễn ra đúng một tháng so với lần điều chỉnh lãi suất huy động gần nhất, với mức tăng khoảng 0,7 - 1% so với trước khi điều chỉnh. Mức lãi suất không kỳ hạn của BIDV và VietinBank vẫn giữ nguyên, song tại Agribank đã tăng từ 0,3% lên 0,5%/năm. Lãi suất từ 01 đến 05 tháng của 03 ngân hàng này đều tăng lên mức 4,9 - 5,4%/năm. Với kỳ hạn 6 - 9 tháng, BIDV và Agribank đang trả lãi cao nhất, lên tới tối đa 6,1%/năm. Kỳ hạn 12 tháng được 03 ngân hàng này đồng loạt niêm yết ở mức 7,4%/năm, tăng 1% so với 1 tháng trước. Ngày 28/10/2022, NHTM cổ phần Ngoại thương Việt Nam (Vietcombank) điều chỉnh tăng thêm từ 1 đến 1,3% lãi suất huy động ở tất cả các kỳ hạn. Với lãi suất tiền gửi kỳ hạn 01 đến 02 tháng, Vietcombank đưa ra mức mới là 4,9%, cao hơn 0,8% mức giá biểu lãi suất trước. Ở kỳ hạn 03 tháng tăng thêm 1% lên 5,4%; kỳ hạn 06 tháng và 09 tháng điều chỉnh tăng cao nhất so với các kỳ hạn khác, thêm 1,3% lên mức 6%; còn các kỳ hạn từ 12 tháng trở lên tăng từ 6,4% lên 7,4% (Hình 1). Như vậy, sau khi NHNN nâng lãi suất điều hành, mặt bằng chung lãi suất mới đã được thiết lập cho thấy, với nhóm 04 NHTM Nhà nước có mức lãi suất thấp hơn nhóm các ngân hàng tư nhân.

Trên thị trường liên ngân hàng, lãi suất kỳ hạn qua đêm cũng tăng mạnh lên trên 5%/năm. Tiếp theo động thái đó, nhiều NHTM đã và đang tăng lãi suất huy động ở các kỳ hạn với mức tăng 2,2 - 2,6 điểm phần trăm. Một số NHTM cổ phần vừa và nhỏ có mức tăng cao hơn.

Tác động hai mặt của tăng lãi suất và đối sách thích ứng

Mục tiêu hàng đầu và xuyên suốt của NHNN trong điều hành chính sách tiền tệ là ưu tiên kiểm soát lạm phát, giữ ổn định kinh tế vĩ mô, đảm bảo an toàn hệ thống ngân hàng và hỗ trợ phục hồi kinh tế. Việc NHNN điều chỉnh tăng lãi suất là giải pháp kịp thời, thể hiện sự chủ động và linh hoạt, thích ứng kịp thời với diễn biến thị trường trong và ngoài nước, phù hợp với diễn biến kinh tế vĩ mô, tình hình lạm phát cũng như xu hướng nhiều nước đã nâng lãi suất để đối phó với sức ép lạm phát cao, sự mất giá của nhiều đồng tiền so với USD trên thế giới. Việc điều chỉnh tăng lãi suất của NHNN đã đáp ứng yêu cầu của Chính phủ về điều hành linh hoạt, phối hợp đồng bộ các công cụ và giải pháp chính sách tiền tệ với chính sách tài khóa, nhằm góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, hỗ trợ phục hồi kinh tế, ổn định tỷ giá và thị trường ngoại hối, bảo đảm an toàn hoạt động ngân hàng…

Giải pháp điều hành lãi suất, tiền tệ của NHNN trong năm 2022 là đúng đắn, phản ứng chính sách nhanh, kịp thời và hiệu quả trước các biến động thực tiễn

Đặc biệt, khi lãi suất tăng mạnh ở các nước phát triển như Mỹ, Liên minh châu Âu (EU), như trường hợp đang xảy ra với USD, sẽ khiến thu hẹp dòng vốn USD chảy vào và gia tăng chảy máu ngoại tệ, từ đó làm căng thẳng sự thiếu hụt vốn đầu tư và tăng áp lực tăng tỷ giá nội tệ của các nước đang phát triển, kể cả các nước phát triển đang duy trì mức lãi suất thấp. Vì vậy, tăng lãi suất là một trong những biện pháp duy trì và thu hút dòng vốn nước ngoài và tạo bộ đệm cho sức ép để tỷ giá giảm xuống.

Nếu không tăng lãi suất để tương thích với giá USD đang lên cao thì đồng nghĩa là Việt Nam tự phá giá đồng tiền của mình, điều này ảnh hưởng tới giá nhập khẩu hàng hóa, làm cho lạm phát tăng lên. Tăng lãi suất là biện pháp quan trọng để kiểm soát lạm phát bởi sẽ làm giảm cung tiền, giữ tỷ giá không bị tăng quá mức, tránh tạo ra khoảng cách quá lớn trong điều hành so với mặt bằng chung xu hướng của nhiều quốc gia lớn trên thế giới; từ đó, giúp giữ chân các dòng vốn đầu tư nước ngoài vào Việt Nam…

Việc tăng lãi suất huy động cũng là tất yếu để các NHTM tăng thu hút nguồn tiết kiệm, cải thiện khả năng thanh khoản và giữ vững thị phần của mình trên thị trường. Thực tế cho thấy, khi trần lãi suất tiền gửi được nới lên giúp lãi suất thực tiếp tục dương bởi chỉ số giá tiêu dùng (CPI) tháng 9/2022 tăng 0,4% so với tháng trước, tăng 4,01% so với tháng 12/2021 và tăng 3,94% so với cùng kỳ năm trước. Nhờ lãi suất tiền gửi hấp dẫn đã thu hút lượng tiền gửi vào hệ thống ngân hàng, qua đó giúp hệ thống ngân hàng cải thiện rủi ro thanh khoản (khi tỷ lệ dư nợ tín dụng/tiền gửi bằng VND đã ở mức cao) và có đủ nguồn vốn để hỗ trợ quá trình phục hồi kinh tế. Theo số liệu từ NHNN, tổng cộng trong 10 tháng đầu năm 2022, tổng tiền gửi của toàn hệ thống tăng gần 480,8 nghìn tỷ đồng, tương đương mức tăng 4,39% (tiền gửi dân cư tăng 6,78%, tiền gửi của các doanh nghiệp tăng 2,15%), trong khi tổng dư nợ tín dụng toàn nền kinh tế tăng trưởng tới 11,5%, đạt gần 11,6 triệu tỷ đồng.

Lãi suất cao sẽ có lợi cho người gửi tiền, song làm tăng chi phí vốn và do đó hạn chế đầu tư xã hội, kéo theo áp lực tăng đình trệ suy thoái, thất nghiệp và phá sản, gây áp lực lạm phát tương lai bởi gánh nặng nợ lãi huy động cho ngân hàng và ngân sách nhà nước. Đồng thời, mức lãi suất cho vay cao "ở đầu vào" sẽ được doanh nghiệp - người vay tự động chuyển vào giá cả “ở đầu ra”, làm tăng mặt bằng giá xã hội chung, tức làm tăng lạm phát chi phí đẩy cho nền kinh tế.

Hơn nữa, lãi suất tăng sẽ tạo gánh nặng bổ sung cho người vay thực hiện các nghĩa vụ trả nợ cũ mà họ vay với lãi suất thả nổi, nhất là với người mua nhà, kinh doanh bất động sản; điều đó dễ kéo theo gia tăng gánh nặng nợ xấu, khó đòi của ngân hàng và giảm thu nhập, chất lượng sống thực tế của người vay nợ.

Ngoài ra, lãi suất cao còn có thể làm gia tăng lượng cung tiền từ nước ngoài, từ đó làm tăng áp lực lạm phát tiền tệ. Điều này càng rõ nét và nguy hiểm trong bối cảnh tự do hóa tài chính cao theo cam kết hội nhập trong các tổ chức kinh tế quốc tế (vì nếu lãi suất cao thì dòng vốn nước ngoài đổ vào gửi hoặc cho vay trong nước càng cao nhằm hưởng chênh lệch lãi suất so với thị trường lãi suất khu vực và quốc tế).

Việc tăng lãi suất huy động của các NHTM và cố gắng giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế phục hồi sau đại dịch sẽ khiến biên lãi ròng (NIM) của ngân hàng thu hẹp, với các ngân hàng có tỷ lệ tiền gửi không kỳ hạn (CASA) cao sẽ chống chịu tốt hơn trước xu hướng gia tăng chi phí vốn.

Trong thời gian tới, việc giảm lãi suất liên ngân hàng và lãi suất cho vay theo chỉ đạo của Quốc hội sẽ gặp nhiều khó khăn, thách thức do áp lực lạm phát có xu hướng tăng và các NHTW lớn trên thế giới tiếp tục thắt chặt chính sách tiền tệ và giữ mức lãi suất cao ở một thời gian đủ dài; giá nguyên vật liệu thế giới tăng, chi phí vận chuyển tăng, nguồn cung gián đoạn; cầu tín dụng gia tăng để phục vụ nhu cầu phục hồi kinh tế, nhưng các nguồn vốn khác bị hạn chế, có xu hướng giảm, nhất là thị trường trái phiếu doanh nghiệp, thị trường chứng khoán, vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký mới và kiều hối. Đặc biệt, tỷ lệ tín dụng/GDP của Việt Nam có xu hướng tăng nhanh và thuộc nhóm nước có tỷ lệ tín dụng/GDP cao nhất trên thế giới (Moody’s cảnh báo tỷ lệ tín dụng trong nước/GDP và tỷ lệ tổng tài sản của ngân hàng trong nước/GDP đã tăng lên 124% và 17% - là mức cao nhất các quốc gia xếp hạng Ba và Baa, cảnh báo về rủi ro bất ổn vĩ mô; giải ngân của ngân sách nhà nước vẫn chậm so với yêu cầu dẫn đến tồn ngân quỹ nhà nước cao và làm giảm lượng tiền trong nền kinh tế.

Để trung hòa hệ lụy của tăng lãi suất điều hành, huy động và cho vay, NHNN đã triển khai một loạt chính sách thích ứng, theo đó:

Một mặt, khuyến nghị các NHTM tiếp tục tiết giảm chi phí hoạt động, thủ tục hành chính, các khoản chi không cần thiết để có dư địa phấn đấu giảm lãi suất cho vay để hỗ trợ doanh nghiệp và nền kinh tế. Đồng thời, hỗ trợ thanh khoản thông qua các công cụ như nghiệp vụ thị trường mở (OMO), cho vay tái cấp vốn, giao dịch hối đoái hoán đổi (Swap) ngoại tệ. Trong 03 tuần, kể từ ngày 28/11/2022 đến ngày 16/12/2022, NHNN bơm ra thị trường qua kênh cầm cố giấy tờ có giá tổng cộng gần 115.398 tỷ đồng, với hai loại hợp đồng kỳ hạn 14 ngày và 91 ngày, lãi suất tương ứng khoảng 6% và 6,5 - 7%. Trong đó, NHNN có 07 phiên bơm tiền cho các ngân hàng qua các hợp đồng mua lại (repo) với kỳ hạn 91 ngày, trị giá tổng cộng 20.994 tỷ đồng. Số tiền này sẽ cho các ngân hàng vay tới cuối tháng 2, đầu tháng 3/2023, qua dịp Tết Nguyên đán. Trước đó, trong tháng 8, tháng 9 và tháng 10/2022, NHNN bơm ra qua thị trường mở các khoản với kỳ hạn chỉ 07 ngày. Từ phiên cuối tháng 10 cho tới ngày 06/12/2022, NHNN bơm tiền qua các hợp đồng đều có kỳ hạn 14 ngày. Hoạt động bơm tiền được xem là yếu tố hỗ trợ thanh khoản ổn định cho thị trường, trong 03 tuần từ ngày 28/11/2022 đến ngày 16/12/2022, NHNN không hút về bất cứ đồng tiền nào. Số lượng giao dịch repo trước đó đáo hạn đạt gần 96.000 tỷ đồng trong khoảng thời gian này. Như vậy, qua kênh OMO, NHNN đã bơm ròng hơn 19.398 tỷ đồng vào hệ thống ngân hàng.

Đồng thời, ngày 05/12/2022, NHNN nâng chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1,5 - 2% cho toàn hệ thống các TCTD, tương đương mức tăng thêm 240.000 tỷ đồng cho nền kinh tế trong thời gian còn lại của năm; đáp ứng nhu cầu tín dụng gia tăng để đẩy mạnh sản xuất, kinh doanh dịp Tết Nguyên đán.

Hơn nữa, ngày 15/12/2022, NHNN đã chính thức niêm yết lại tỷ giá mua vào USD ở mức 23.450 đồng/USD. Đây là phiên đầu tiên sau hơn 02 tháng NHNN mới niêm yết tỷ giá này tại Sở Giao dịch.

Bên cạnh đó, từ ngày 16/12/2022, NHNN cũng giảm mạnh giá bán USD từ 24.830 đồng xuống 24.780 đồng, mức giảm mạnh hơn nhiều so với các lần điều chỉnh trước đó. Trong tháng 11/2022, NHNN đã có 04 lần giảm giá bán USD, mỗi lần chỉ giảm 10 đồng. Hiện giá USD niêm yết tại các NHTM chỉ còn khoảng 23.400 - 23.450 đồng ở chiều mua vào và 23.700 - 23.750 đồng ở chiều bán ra. So với mức đỉnh ghi nhận vào đầu tháng 10/2022, giá USD ngân hàng đã giảm 4,5% và chỉ còn cao hơn khoảng 3,5% so với hồi đầu năm; giá USD trên thị trường tự do cũng giảm mạnh từ mức đỉnh 25.500 đồng/USD (giá bán) ngày 01/11/2022 xuống còn 24.200 đồng/USD ngày 16/12/2022, tương đương giảm 1.200 đồng (-5%).

Mặt khác, NHNN chỉ đạo Hiệp hội Ngân hàng Việt Nam tổ chức họp bàn thống nhất các giải pháp hỗ trợ doanh nghiệp phát triển sản xuất, kinh doanh vào ngày 15/12/2022. Trước đó, ngày 07/12/2022, Hiệp hội Ngân hàng Việt Nam đã họp với các ngân hàng hội viên để kêu gọi thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất), ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng, trên cơ sở đó tiết giảm chi phí nhằm giảm lãi suất cho vay hỗ trợ doanh nghiệp. Tính đến ngày 14/12/2022, lãi suất huy động kỳ hạn từ 06 tháng đến dưới 12 tháng của đa số NHTM dao động ở mức từ 6,1% - 8,3%/năm, có ngân hàng huy động lãi suất lên đến 11%/năm (số tiền từ 01 tỷ đồng trở lên)… Nhìn chung, lãi suất huy động của hệ thống ngân hàng hiện nay đã tăng khoảng 3 - 4% ở các kỳ hạn trên 06 tháng và trên 12 tháng so cùng kỳ năm 2021. Đặc biệt, hiện có 16 ngân hàng đã cam kết giảm lãi cho vay với số tiền khoảng 3.500 tỷ đồng, với mức lãi suất giảm từ 0,5 - 3%/năm…

Ngoài ra, NHNN kêu gọi các ngân hàng tiết kiệm chi phí quản lý, đa dạng hóa các dịch vụ, các khoản thu, ngoài kênh cho vay và hưởng chênh lệch lãi suất vay và cho vay kiểu truyền thống. Các doanh nghiệp cần chủ động rà soát các kế hoạch đầu tư, cân nhắc kỹ quy mô, chi phí và tiến độ dùng vốn vay ngân hàng. Đồng thời, đa dạng hóa các kênh huy động vốn, ưu tiên các dòng vốn huy động trực tiếp và vốn chi phí thấp trên thị trường vốn…

Nhìn chung, những giải pháp điều hành lãi suất nói riêng, tiền tệ nói chung của NHNN trong năm 2022 là đúng đắn, các phản ứng chính sách đáp ứng nhanh, kịp thời và hiệu quả trước các biến động thực tiễn, vừa phù hợp các quy luật kinh tế thị trường và lưu thông tiền tệ, vừa bám sát và quán triệt nhuần nhuyễn mục tiêu ổn định lạm phát, giữ vững ổn định vĩ mô và hỗ trợ phục hồi, tăng trưởng kinh tế hậu Covid-19, trực tiếp và gián tiếp góp phần vào thành công chung cùng cả nước đạt và vượt mức các chỉ tiêu kinh tế kế hoạch đặt ra của năm 2022…

Báo cáo cập nhật vĩ mô mới đây của Ngân hàng Thế giới (WB) cũng nhận định, năm 2022, NHNN đã điều hành chính sách tiền tệ rất tốt; áp lực đối với đồng tiền của Việt Nam đã được nới bớt. Việt Nam có thể cân nhắc cho phép tỷ giá được linh hoạt hơn nữa nhằm ứng phó với những cú sốc bên ngoài. Chính sách này có thể được bổ sung bằng cách sử dụng sáng suốt lãi suất tham chiếu và sử dụng thận trọng can thiệp tỷ giá trực tiếp nhằm bảo vệ được dự trữ ngoại hối… Phối hợp chính sách tài khóa và tiền tệ là điều kiện quan trọng để duy trì ổn định giá cả trong bối cảnh lạm phát cơ bản trong nước gia tăng.

TS. Nguyễn Minh Phong (Nguyên Phó Vụ trưởng, Phó Trưởng ban Tuyên truyền lý luận - Báo Nhân Dân)

ThS. Nguyễn Trần Minh Trí (Viện Kinh tế Chính trị thế giới - Viện Hàn lâm Khoa học xã hội Việt Nam)

Tin bài khác

Tăng cường trách nhiệm, kỷ cương, kỷ luật nhằm nâng cao hiệu quả hoạt động tại Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam

Thực thi ESG và báo cáo phát triển bền vững trong ngành Ngân hàng Việt Nam: Thực trạng, thách thức và giải pháp

Vận dụng tư tưởng Hồ Chí Minh về kinh tế tư nhân trong giai đoạn hiện nay

Báo cáo phát triển bền vững của các ngân hàng thương mại Việt Nam - Thực trạng và hàm ý chính sách

Kinh nghiệm quốc tế về thuế đối với các tài sản điện tử - Một số khuyến nghị chính sách đối với Việt Nam

Phương thức hậu kiểm chi ngân sách qua Kho bạc Nhà nước theo mô hình hai cấp

Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

"Ký ức lạm phát" và chính sách tiền tệ

Nhân tố ảnh hưởng đến huy động nguồn lực đầu tư phát triển mô hình du lịch nông nghiệp: Nghiên cứu vùng Duyên hải Nam Trung Bộ của Việt Nam

Bảo đảm tính thống nhất triển khai thực hiện Luật Các tổ chức tín dụng

Phát triển tài chính toàn diện: Vai trò của tài chính vi mô và các rào cản tiếp cận

Nghị định số 232/2025/NĐ-CP của Chính phủ: Bước ngoặt mới cho thị trường vàng và chính sách tài chính - tiền tệ

Các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ ngân hàng điện tử: Nghiên cứu tại Ngân hàng Ngoại thương Lào

Quản lý rủi ro tài sản số tại các ngân hàng: Kinh nghiệm từ các thị trường phát triển và bài học cho Việt Nam

Hợp tác thương mại giữa Ấn Độ và Đông Nam Á: Thực trạng, đánh giá và gợi ý cho Việt Nam

Thông lệ quốc tế và giải pháp nâng cao chất lượng thông tin đầu vào phục vụ công tác giám sát ngân hàng tại Ngân hàng Nhà nước Việt Nam