Tiền kỹ thuật số của Ngân hàng Trung ương Thái Lan cho thanh toán bán lẻ và một số bài học kinh nghiệm đối với Việt Nam

Tóm tắt: Tính đến cuối năm 2023, phần lớn các nước trên thế giới đã liên tục khởi xướng, phát triển các dự án tiền kỹ thuật số của ngân hàng trung ương (CBDC) với 130/195 quốc gia và vùng lãnh thổ đã triển khai nghiên cứu CBDC (Atlantic Council, 2023). Thái Lan là một trong những quốc gia Đông Nam Á tiên phong thí điểm CBDC với hàng loạt các dự án được nghiên cứu, triển khai từ năm 2018. Bài viết này trình bày tổng quan về các dự án thí điểm CBDC nói chung và dự án thí điểm CBDC cho thanh toán bán lẻ (rCBDC) nói riêng của Ngân hàng Trung ương Thái Lan (BOT); qua đó, tác giả nêu một số bài học kinh nghiệm đối với Việt Nam trong việc nghiên cứu, thí điểm CBDC trong thời gian tới.

Từ khóa: CBDC, rCBDC, BOT, dự án thí điểm, bài học.

RETAIL CENTRAL BANK DIGITAL CURRENCY OF THAILAND AND SOME LESSONS FOR VIETNAM

Abstract: By the end of 2023, the majority of countries around the world have continuously initiated and developed central bank digital currency (CBDC) projects, with 130/195 countries and territories researching CBDC (Atlantic Council, 2023). Thailand is one of the pioneering Southeast Asian countries in piloting CBDC, with a series of projects researched and implemented since 2018. This article provides an overview of the CBDC pilot projects in general and the retail CBDC (rCBDC) pilot project of the Bank of Thailand (BOT) in particular. Thereby, the author draws some lessons for Vietnam in reseaching and piloting CBDC in the near future.

Keywords: CBDC, rCBDC, BOT, pilot project, lessons.

BOT đang triển khai nhiều dự án thí điểm CBDC

1. Tổng quan về các dự án thí điểm CBDC của BOT

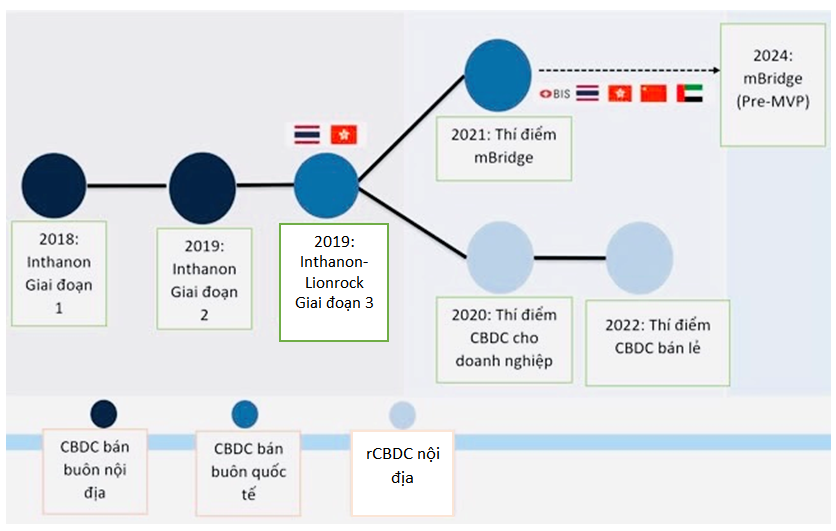

Cùng với sự phát triển nhanh chóng của nền kinh tế trong cuộc Cách mạng công nghiệp lần thứ tư, hệ thống thanh toán của Thái Lan đang trải qua quá trình chuyển đổi nhanh chóng và liên tục. BOT đã tiến hành nghiên cứu, thử nghiệm tính khả thi của CBDC trong cả lĩnh vực bán buôn và rCBDC; đồng thời, bắt đầu triển khai thí điểm CBDC từ năm 2018 (BOT, 2022). Trải qua 6 năm triển khai thí điểm, BOT đã xây dựng được lộ trình thử nghiệm phát hành CBDC khá thành công, cụ thể trong Hình 1:

Hình 1: Quá trình nghiên cứu, thí điểm các dự án CBDC của BOT

Nguồn: BOT

Năm 2018: Dự án Inthanon giai đoạn 1: Tạo ra một hệ thống thanh toán tổng tức thì - RTGS phi tập trung.

Năm 2019: Dự án Inthanon giai đoạn 2: Tăng cường các chức năng của CBDC như sử dụng CBDC bán buôn để đạt được mục tiêu giao dịch liên ngân hàng, phòng chống gian lận, thực hiện chức năng thanh toán; Dự án Inthanon giai đoạn 3 (Inthanon-Lionrock): Dự án thí điểm công nghệ chuyển tiền xuyên biên giới và thanh toán ngoại hối giữa Thái Lan - Hồng Kông.

Năm 2020: Dự án thí điểm CBDC dành cho doanh nghiệp: Tích hợp với nền tảng kinh doanh để mã hóa hóa đơn trong kinh doanh và thực hiện các giao dịch thanh toán có điều kiện.

Năm 2021: Dự án thí điểm CBDC bán buôn - mBridge: Mở rộng CBDC xuyên biên giới, tăng cường thêm các chức năng hỗ trợ thanh toán với Trung Quốc, Các tiểu Vương quốc Ả rập Thống nhất (UAE).

Năm 2022: Dự án Hackathon rCBDC: Nghiên cứu hệ thống rCBDC.

Năm 2023: Dự án thí điểm rCBDC: Thí điểm rCBDC và nghiên cứu tính khả thi của rCBDC.

Năm 2024: Tiếp tục thực hiện thí điểm dự án mBridge, tập trung vào việc sử dụng CBDC cho các khoản thanh toán xuyên biên giới.

Như vậy, BOT lần đầu nghiên cứu rCBDC vào năm 2022 và bắt đầu triển khai thí điểm vào năm 2023 để đánh giá cơ bản tiềm lực công nghệ, cơ sở hạ tầng hỗ trợ cho việc phát triển rCBDC và sự đổi mới hệ thống thanh toán, tài chính. Kết quả thu được từ dự án thí điểm đóng vai trò quan trọng để phát triển hơn nữa phương thức thanh toán ở Thái Lan, mang lại lợi ích cho cả tổ chức tài chính và người dân trong tương lai.

2. Dự án thí điểm rCBDC của BOT

2.1. Mục tiêu của dự án

BOT đã xây dựng và thiết kế cơ sở hạ tầng để triển khai thí điểm rCBDC (BOT, 2021). Theo đó, BOT nhận được sự quan tâm và nhiều ý kiến đóng góp từ công chúng, chuyên gia trong các ngành, nghề, hiệp hội, nhà phát triển công nghệ, học giả, chuyên gia pháp lý, các công ty công nghệ tài chính (Fintech), công ty tài chính và tập đoàn đa quốc gia (MNC)… để xây dựng và thiết kế rCBDC. Kết quả cho thấy, hầu hết công chúng đều đồng ý với cách tiếp cận của BOT đối với rCBDC và coi rCBDC là phương thức cần thiết và giàu tiềm năng để thúc đẩy sự phát triển an toàn, lành mạnh của hệ thống tài chính trong tương lai.

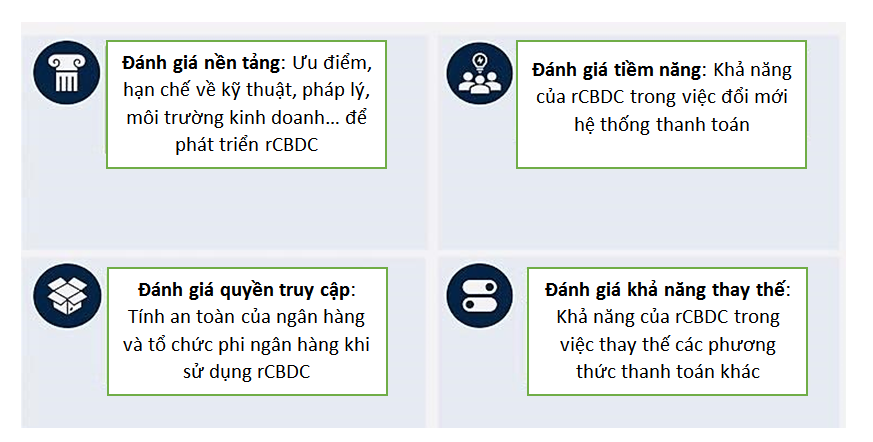

Dự án thử nghiệm rCBDC của BOT diễn ra từ cuối năm 2022 đến tháng 10/2023. Mục tiêu chính của dự án thử nghiệm rCBDC là: (i) Đánh giá mức độ sẵn sàng về nền tảng công nghệ, kỹ thuật, môi trường pháp lý để thực hiện thanh toán rCBDC; (ii) Đánh giá tiềm năng của rCBDC đóng góp vào sự đổi mới tài chính; (iii) Đánh giá khả năng cơ sở hạ tầng rCBDC để giúp các tổ chức ngân hàng và phi ngân hàng cải thiện việc truy cập an toàn vào hệ thống thanh toán; (iv) Xác định xem rCBDC có thể đóng vai trò là cơ sở hạ tầng thanh toán thay thế trong lĩnh vực thanh toán bán lẻ cho cá nhân và doanh nghiệp hay không?

Hình 2: Mục tiêu thí điểm rCBDC của BOT

Nguồn: BOT

2.2. Các chủ thể tham gia hệ sinh thái rCBDC

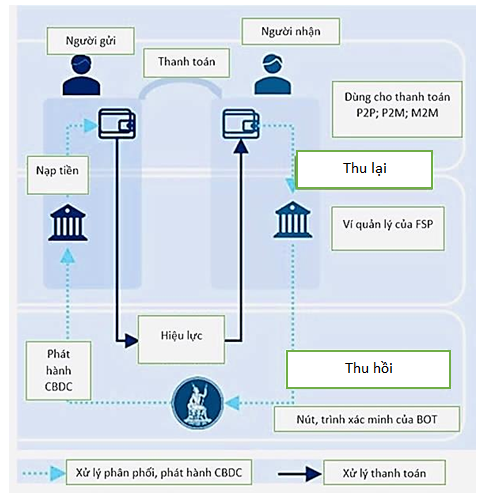

BOT đã thiết kế hệ sinh thái rCBDC bằng cách sử dụng mô hình hai tầng với các nhà cung cấp dịch vụ tài chính (FSP) là trung gian giữa BOT và người dùng, tương tự như cách tiền mặt hiện nay được phân phối, trong đó FSP bao gồm các ngân hàng thương mại (NHTM) và tổ chức tín dụng phi ngân hàng. Ngoài ra, trong quá trình thí điểm, BOT đã thiết kế rCBDC tương đương với tiền mặt và phù hợp với việc sử dụng như tiền mặt. Các đặc điểm của rCBDC là không sinh lời (người sử dụng sẽ không có lãi khi nắm giữ rCBDC), người dùng sẽ có giới hạn nắm giữ rCBDC (giới hạn được cung cấp thông qua các ứng dụng điện thoại di động; ứng dụng/giao diện hỗ trợ rCBDC cho người dùng cá nhân và người bán buôn (merchant) để nạp, rút tiền; chuyển khoản, nhận chuyển khoản; thanh toán và nhận thanh toán; kiểm tra trạng thái và lịch sử giao dịch… Vai trò của từng chủ thể trong hệ sinh thái rCBDC cụ thể như sau:

BOT: Chịu trách nhiệm phân phối rCBDC cho FSP, với các nghiệp vụ liên quan đến việc phát hành, thu hồi, chuyển đổi rCBDC theo yêu cầu và xác nhận giao dịch rCBDC.

FSP: Là trung gian giữa BOT và người dùng, bao gồm các NHTM và tổ chức tín dụng phi ngân hàng, thực hiện chức năng quản lý và phân phối rCBDC cho người dùng theo yêu cầu; cung cấp các ứng dụng/giao diện hỗ trợ rCBDC cho người dùng. Trước khi thí điểm, BOT đã mời các NHTM và các tổ chức tín dụng phi ngân hàng đăng ký tham gia với tư cách là FSP. Tuy nhiên, trong thời gian thí điểm của dự án, BOT đã thiết lập các tiêu chí cụ thể để chọn ra ba FSP tham gia. Quá trình lựa chọn này nhằm đảm bảo chương trình thí điểm hiệu quả và có trọng tâm, với các FSP là 2 NHTM: Ngân hàng Ayudhya Public Company Limited, Ngân hàng The Siam Commercial Bank Public Company Limited và 1 tổ chức tín dụng phi ngân hàng: Công ty trách nhiệm hữu hạn 2C2P Thái Lan.

Người sử dụng: Gồm 140 nhà bán buôn và khoảng 4.000 người dùng cá nhân là người dùng rCBDC tham gia thử nghiệm trực tuyến qua các ứng dụng điện thoại di động, nơi họ có thể nạp tiền, rút tiền, chuyển khoản, nhận chuyển khoản, thanh toán và nhận thanh toán với rCBDC; kiểm tra tình trạng, lịch sử giao dịch rCBDC được sử dụng trong ví của họ để giao dịch hàng ngày. Người dùng cá nhân trong chương trình thí điểm này là nhân viên của BOT và FSP, những người đã chọn tham gia thí điểm trên cơ sở tự nguyện.

Hình 3: Hệ sinh thái trong dự án thí điểm rCBDC của BOT

Nguồn: BOT

2.3. Thiết kế kỹ thuật của rCBDC

BOT hợp tác với Công ty trách nhiệm hữu hạn Giesecke + Devrient (G+D) của Đức và lựa chọn giải pháp Filia của (G+D) cho thí điểm rCBDC dựa trên những đặc điểm sau:

(i) Lựa chọn giải pháp sổ cái linh hoạt: Việc thực hiện quyết toán các giao dịch không có sự phụ thuộc vào cơ sở dữ liệu sổ cái. Nó có thể dựa trên công nghệ sổ cái phân tán (DLT) để truyền tải, trao đổi dữ liệu trực tiếp giữa các chủ thể tham gia.

(ii) Tăng cường tối đa quyền riêng tư bằng Token-based architecture (Token do BOT phát hành đại diện cho dữ liệu được lưu trữ trên các máy chủ chứa nó). Trình xác minh (mô-đun cốt lõi do BOT vận hành) chỉ yêu cầu Token liên quan đến thông tin để hoàn tất giao dịch mà không cần bất kỳ thông tin khác liên quan đến nhu cầu nhận dạng ví và/hoặc tài khoản người dùng do FSP quản lý, tương tự như thanh toán điện tử hiện nay.

(iii) Tích hợp tính năng thanh toán có thể lập trình: Các điều kiện thanh toán có thể dễ dàng lập trình để thực hiện và gắn liền với mỗi ví quản lý của FSP, do đó, FSP có thể cung cấp các dịch vụ bổ sung cho khách hàng theo cách thông thường.

(iv) Dễ dàng tích hợp thông qua bộ công cụ phát triển phần mềm (SDK): FSP có thể dễ dàng áp dụng các giải pháp để thao tác với hệ thống của riêng họ qua việc sử dụng SDK.

(v) rCBDC phải có khả năng hỗ trợ các giao dịch ngoại tuyến liên tiếp.

2.4. Kết quả thí điểm

Các giao dịch được thử nghiệm trong thí điểm rCBDC: Là các giao dịch chuyển khoản bán lẻ giữa các cá nhân và tổ chức cung ứng dịch vụ liên quan, ví dụ như dịch vụ nhà hàng, quán cà phê, mua sắm thương mại điện tử… thông qua kênh trực tuyến bằng cách sử dụng mã QR hoặc ví điện tử ID để thực hiện các giao dịch bán lẻ với rCBDC. Khung giờ thử nghiệm các giao dịch là: 6:00 AM - 10:00 PM hàng ngày, từ ngày 06/01/2023 đến 31/8/2023.

Về số giao dịch: BOT phát hành rCBDC theo 11 yêu cầu từ FSP có tổng trị giá 2,16 triệu Baht (mTHB) và thu hồi rCBDC theo 14 yêu cầu từ FSP với tổng giá trị tương đương là 2,16 mTHB. Người dùng bao gồm cá nhân và doanh nghiệp đã thực hiện 16.184 giao dịch nạp tiền trị giá 3,85 mTHB và rút tiền với giá trị là 3,96 mTHB. Người dùng cũng đã thực hiện thanh toán hàng hóa và dịch vụ với tổng trị giá 2,77 mTHB và thực hiện chuyển tiền là 1,72 mTHB.

2.5. Đánh giá kết quả thí điểm

Ưu điểm chính của dự án thí điểm rCBDC là cách tiếp cận thực tế để đánh giá các vấn đề có thể phát sinh từ rCBDC, bao gồm các khía cạnh kinh doanh, pháp lý, kỹ thuật, kế toán và hoạt động…

Về mức độ sẵn sàng của nền tảng công nghệ, kỹ thuật, môi trường pháp lý… để thực hiện thanh toán rCBDC

- Khía cạnh nền tảng công nghệ, kỹ thuật: Thiết kế CBDC hai tầng tương thích tốt với hệ thống thanh toán hiện có: Hệ thống bao gồm các hoạt động được thực hiện bởi BOT (yêu cầu/xác nhận/chuyển giao) kết nối với hệ thống của FSP (để phân phối rCBDC và tương tác với hệ thống ngân hàng), cũng như kênh thanh toán cho người dùng và nhà bán buôn (thông qua mã QR, điểm truy cập doanh số bán hàng - POS, ví điện tử ID) trong thanh toán trực tiếp hàng ngày. Các thử nghiệm chỉ ra rằng, thiết kế rCBDC giúp cho hoạt động phát hành, phân phối diễn ra thuận lợi. Các nghiệp vụ này được tích hợp tốt và tương thích với hệ thống thanh toán hiện có, được sử dụng hiệu quả trong các FSP, giúp cung cấp trải nghiệm hiệu quả người dùng ở Thái Lan.

- Khía cạnh pháp lý: BOT được pháp luật Thái Lan trao quyền để phát triển và thử nghiệm rCBDC. Tuy nhiên, xét đến phạm vi thử nghiệm bị giới hạn nên việc rCBDC được triển khai rộng rãi ra công chúng vẫn cần bộ khung pháp lý vững chắc.

- Khía cạnh kế toán: BOT và Liên đoàn Kế toán Thái Lan (FAP) kết hợp xây dựng bộ khung kế toán ghi nhận các giao dịch phát sinh liên quan đến rCBDC tương đương với bút toán ghi nhận tiền mặt.

- Khía cạnh phòng, chống rửa tiền và tài trợ khủng bố (AML/CFT): BOT và Văn phòng Phòng, chống rửa tiền Thái Lan (AMLO) đã tham khảo hướng dẫn về sự tuân thủ của FSP cũng như các quy tắc kinh doanh để đặt giới hạn giao dịch trong quá trình thí điểm cho mục đích AML/CFT.

- Khía cạnh quản lý rủi ro: Khung quản lý rủi ro trong thử nghiệm khá toàn diện do BOT và FSP chuẩn bị. Chương trình thí điểm rCBDC giúp BOT và FSP chuẩn bị và quản lý các rủi ro liên quan trong thực tế, bao gồm cả việc hoạch định kế hoạch kinh doanh liên tục (BCP). Ví dụ, BOT thiết lập cơ cấu quản trị giữa FSP và BOT để giám sát và ứng phó với các sự cố, giúp tránh tình trạng gián đoạn giao dịch trong suốt quá trình thí điểm.

Về tiềm năng của rCBDC:

Kết quả thí điểm đã chứng minh rằng, rCBDC khá hiệu quả trong việc xử lý các giao dịch thanh toán bán lẻ của người dùng cá nhân và người bán buôn mà không có bất kỳ lỗi hệ thống vật chất nào. Việc thử nghiệm đã dần dần được điều chỉnh từ mức sử dụng nội bộ trong BOT giữa 1.000 nhân viên (người dùng cá nhân) và sau đó, được mở rộng sang các nhân viên của FSP, đạt khoảng 4.000 người dùng cá nhân trong suốt thời gian thí điểm.

Về khả năng mở rộng:

Thiết kế rCBDC có khả năng mở rộng quy mô thông qua tính năng phổ biến của nó. Điều này cho phép các FSP có hệ thống thanh toán bán lẻ phát triển với chi phí thấp và trong thời gian dài. Với thiết kế dựa trên Token, rCBDC mở ra tiềm năng phát triển tài chính, giúp truy xuất nguồn gốc và xử lý gian lận. Trong trường hợp các giao dịch bất hợp pháp diễn ra, tiền có thể bị đóng băng tại Token-level, khác với việc khách hàng phải tiến hành đóng băng tài khoản hoàn toàn như hiện nay.

Về quyền truy cập của các NHTM và tổ chức tín dụng phi ngân hàng:

Tính năng kinh doanh của rCBDC hỗ trợ truy cập và tích hợp truy cập cho các NHTM và tổ chức tín dụng phi ngân hàng. Việc các tổ chức tín dụng phi ngân hàng tham gia thí điểm, là một trong những FSP, đã chứng minh rằng tính năng kinh doanh của rCBDC có thể hỗ trợ quyền truy cập và tích hợp với cơ sở hạ tầng rCBDC cho tất cả FSP. Do đó, rCBDC giải quyết được một trong các điểm yếu hiện có của cơ sở hạ tầng thanh toán hiện nay là cho phép tổ chức tín dụng phi ngân hàng truy cập trực tiếp vào trung tâm hệ thống ngân hàng. Do đó, rCBDC có thể giúp giảm chi phí giao dịch cho tổ chức tín dụng phi ngân hàng, hỗ trợ các dịch vụ thanh toán bán lẻ cũng như thúc đẩy phát triển lĩnh vực thanh toán bán lẻ.

Về tiềm năng thay thế của rCBDC với các phương thức thanh toán truyền thống:

Từ thử nghiệm cho thấy, rCBDC hứa hẹn sẽ là một kênh thay thế cho thanh toán bán lẻ với hiệu suất cao khi khối lượng giao dịch rCBDC có thể lên đến 2.000 - 2.500 giao dịch mỗi giây.

3. Một số bài học kinh nghiệm đối với Việt Nam từ dự án thí điểm rCBDC của Thái Lan

Giống như Thái Lan, Việt Nam cũng là một trong những quốc gia có hoạt động thanh toán không dùng tiền mặt tăng mạnh, việc số hóa nền kinh tế đã được Thủ tướng Chính phủ cụ thể hóa trong Quyết định số 749/QĐ-TTg ngày 03/6/2020 phê duyệt Chương trình Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030 và Quyết định số 942/QĐ-TTg ngày 15/6/2021 phê duyệt Chiến lược phát triển Chính phủ điện tử hướng tới Chính phủ số giai đoạn 2021 - 2025, định hướng đến năm 2030. Trong đó, Thủ tướng Chính phủ đã giao Ngân hàng Nhà nước Việt Nam (NHNN) nghiên cứu, xây dựng và thí điểm tiền ảo dựa trên công nghệ chuỗi khối (Blockchain) giai đoạn 2021 - 2023. Do vậy, việc nghiên cứu, thử nghiệm, phát hành và phát triển CBDC, đặc biệt là rCBDC của NHNN là bước đi tất yếu. Từ việc nghiên cứu tiến độ, kết quả dự án thí điểm rCBDC của Thái Lan, tác giả nêu một số bài học kinh nghiệm cho Việt Nam trong việc thực hiện thí điểm rCBCD, cụ thể như sau:

Thứ nhất, về xây dựng lộ trình thí điểm và triển khai CBDC, rCBDC

BOT xây dựng lộ trình thí điểm và triển khai CBDC từ CBDC cho thanh toán bán buôn đến rCBDC, trong đó, hệ thống thanh toán bán buôn tập trung vào thí điểm các giao dịch thanh toán xuyên biên giới với các quốc gia phát triển như Trung Quốc và UAE. Đây là một bước đi quan trọng, giúp BOT có thể học tập các kinh nghiệm của các quốc gia tiên phong trong việc phát triển CBDC. Đối với rCBDC, BOT thiết kế rCBDC dựa trên quan điểm người dùng, theo đó, các chức năng cơ bản của rCBDC phải mang lại trải nghiệm cho người dùng theo cách giống và tốt hơn so với các phương thức thanh toán điện tử hiện có khác. Vì vậy, việc thiết kế và định vị rCBDC trong dài hạn cần phải xem xét đến nhu cầu của công chúng sao cho phù hợp với cơ sở hạ tầng thanh toán hiện tại.

Thêm vào đó, trước khi tiến hành thí điểm rCBDC, BOT đã xin ý kiến từ công chúng, chuyên gia trong các ngành, nghề, hiệp hội, các nhà phát triển công nghệ, học giả, chuyên gia pháp lý, các công ty Fintech, công ty tài chính và các tập đoàn MNC… để xây dựng, thiết kế rCBDC. Đây là bước đi quan trọng giúp thăm dò ý kiến và tăng sự chấp nhận sử dụng từ phía công chúng với loại hình thanh toán mới, khai thác tối đa kinh nghiệm của chuyên gia trong việc xây dựng, thiết kế rCBDC phù hợp với nhu cầu của người dùng. Với quốc gia có dân số đông và trẻ như Việt Nam, thị trường tài chính, đặc biệt Fintech cũng đang thu hút rất nhiều chuyên gia, doanh nghiệp tham gia, việc xem xét, lấy ý kiến từ công chúng cũng được xem là một bước đệm quạn trọng trong các chương trình, dự án thử nghiệm CBDC nói chung và rCBDC nói riêng.

Thứ hai, về việc xây dựng, thiết kế rCBDC

BOT đã chọn một số công nghệ nhất định cho chương trình thí điểm, cụ thể, rCBDC được thiết kế dựa trên Token thay vì dựa trên tài khoản. Các công nghệ này hoạt động theo cách tương tự như công nghệ Blockchain vì nó hoạt động bằng cách sử dụng công nghệ sổ cái phân tán để xác nhận chuỗi sở hữu nhằm xác thực các giao dịch, do đó, nó cũng giàu tiềm năng phát triển trong tương lai. Do đó, đối với Việt Nam, trong quá trình nghiên cứu, thiết kế rCBDC, Việt Nam cần áp dụng các công nghệ tiên tiến nhằm tăng cường tính an toàn, bảo mật cho toàn hệ thống thanh toán. Trong bối cảnh vấn đề an ninh, bảo mật đang là một rào cản lớn cho việc phát hành và sử dụng CBDC thì việc hạn chế tất cả các rủi ro liên quan, qua đó, tăng tính an toàn cho các chủ thể tham gia và sử dụng rCBDC luôn là vấn đề cần đặt lên hàng đầu. Bên cạnh đó, khi nghiên cứu, thí điểm, Việt Nam không chỉ cần lựa chọn công nghệ thiết kế phù hợp, mà còn cần chú trọng phối hợp với các đối tác uy tín nhằm xây dựng được mô hình rCBDC phù hợp nhất với hệ thống thanh toán hiện có tại Việt Nam.

Thứ ba, về xây dựng khung pháp lý điều chỉnh rCBDC

Trong quá trình nghiên cứu xây dựng khung pháp lý quản lý chương trình thí điểm rCBDC, BOT đã tham chiếu các bộ luật, quy định liên quan như Đạo luật Tiền tệ của Thái Lan, Đạo luật Hệ thống thanh toán (dưới sự giám sát của BOT) và Luật Tài sản kỹ thuật số (dưới sự giám sát của Ủy ban Giao dịch Chứng khoán Thái Lan - SEC). Qua đó, BOT có thể xây dựng hành lang pháp lý đồng bộ cho việc triển khai thí điểm rCBDC. Bên cạnh đó, BOT cũng kết hợp với các cơ quan chức năng khác như FAP, AMLO… để thiết kế, giám sát và ứng phó với các sự cố thanh toán rCBDC, giúp tránh tình trạng gián đoạn giao dịch trong suốt quá trình thí điểm. Đối với Việt Nam, NHNN cần là đầu mối kết hợp với các cơ quan chức năng, bộ, ban ngành khác liên quan để hoàn thiện khung pháp lý nhằm đưa ra các quan điểm chính thống và lộ trình thí điểm triển khai CBDC nói chung và rCBDC nói riêng.

4. Kết luận

Dự án thí điểm rCBDC thành công là một phần của dự án dài hạn về nghiên cứu và phát triển CBDC của BOT. Dự án rCBDC đã đánh giá sự phù hợp của công nghệ và thiết kế rCBDC để thúc đẩy các giao dịch thanh toán bán lẻ, góp phần đổi mới hệ thống tài chính trong tương lai. Theo BOT, họ sẽ sử dụng kết quả từ thí điểm, đặc biệt là những kết quả liên quan đến thiết kế, công nghệ rCBDC để áp dụng vào những nghiên cứu khác; đồng thời, tiếp tục nghiên cứu các khía cạnh về quản trị, hoạt động… nhằm xây dựng nền tảng phù hợp, vững chắc để phát hành rCBDC trong tương lai. Đối với Việt Nam, việc học tập kinh nghiệm từ các quốc gia khác và nghiên cứu thí điểm rCBDC là bước đi quan trọng, cần thiết, góp phần hiện thực hóa mục tiêu xây dựng nền kinh tế số hóa, phát triển và hội nhập đất nước.

Tài liệu tham khảo:

1. BOT (2021). The Way Forward for Retail Central Bank Digital Currency in Thailand.

2. BOT (2022). Directions for Development of Payment Systems Under the New Financial Sector Landscape of Thailand.

3. BOT (2024). rCBDC Conclusion Report.

4. Peerapong Thonnagith (8/2024). Progress of CBDC project in Thailand. Document of SCCB Course organized by Asian Development Bank and The State Bank of Vietnam.

Phạm Thị Trang (NHNN)

Tin bài khác

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam

Hiểu biết tài chính và truyền tải chính sách tiền tệ: Kinh nghiệm từ Ngân hàng Trung ương châu Âu và một số khuyến nghị

Giải mã bẫy thu nhập trung bình: Kinh nghiệm Đông Á và một số khuyến nghị chính sách

Kinh tế vĩ mô thế giới và trong nước các tháng đầu năm 2025: Rủi ro, thách thức và một số đề xuất, kiến nghị

Chính thức bãi bỏ quy định nhà nước độc quyền sản xuất vàng miếng, xuất, nhập khẩu vàng nguyên liệu để sản xuất vàng miếng

Quản lý tín dụng bất động sản: Kinh nghiệm quốc tế và một số khuyến nghị cho Việt Nam

Huy động vốn cho vay đối tượng yếu thế: Kinh nghiệm quốc tế và gợi mở hoàn thiện pháp luật cho Ngân hàng Chính sách xã hội Việt Nam

Khai thác giá trị kinh tế từ ngành công nghiệp âm nhạc Việt Nam trong kỷ nguyên số

Thủ tướng: Có chính sách ưu tiên, nguồn lực ưu tiên, tín dụng ưu tiên với vùng đồng bào dân tộc thiểu số và miền núi

Hệ thống tiền tệ quốc tế trong thế giới đang thay đổi

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu