Thực tiễn triển khai Ngân hàng mở tại Hàn Quốc và kinh nghiệm đối với Việt Nam

1. Chuyển đổi số và ngân hàng mở

Với tác động của cuộc Cách mạng công nghiệp lần thứ tư, những năm gần đây, lĩnh vực tài chính - ngân hàng đang chuyển mình mạnh mẽ, đẩy mạnh ứng dụng công nghệ thông tin và chuyển đổi số trong mọi hoạt động nghiệp vụ ngân hàng. Một trong các xu hướng nổi bật đã và đang ngày càng thể hiện vai trò quan trọng trong tiến trình chuyển đổi số lĩnh vực tài chính - ngân hàng là ngân hàng mở (Open Banking). Đây cũng là xu hướng toàn cầu quan trọng nhất trong hệ sinh thái ngân hàng trên thế giới nói chung và tại Việt Nam nói riêng.

Vào tháng 01/2018, thuật ngữ "ngân hàng mở" lần đầu xuất hiện trong Chỉ thị dịch vụ thanh toán sửa đổi (PSD2) của Liên minh châu Âu. Theo PSD2, ngân hàng mở cho phép các bên cung cấp dịch vụ thanh toán thứ ba (các công ty Fintech, các nhà cung cấp dịch vụ tài chính trực tuyến...) được quyền truy cập thông tin dữ liệu ngân hàng của khách hàng thông qua các giao diện lập trình ứng dụng mở (Open API) được bảo mật. Ngân hàng mở trở thành xu thế phát triển tất yếu của thị trường, làm thay đổi mối quan hệ giữa ngân hàng và các công ty Fintech và tạo động lực để các ngân hàng truyền thống phải thay đổi phương thức cung cấp sản phẩm dịch vụ cho khách hàng hoặc hợp tác với các công ty Fintech. Với ngân hàng mở, các ngân hàng và tổ chức tài chính có thể dễ dàng chia sẻ thông tin, hợp tác với nhau để cung cấp các sản phẩm dịch vụ tốt hơn, nhanh hơn cho khách hàng cũng như tạo cơ hội tiếp cận khách hàng mới và bán chéo sản phẩm dịch vụ. Khách hàng cũng tiếp cận được nhiều nguồn thông tin, nhiều sự lựa chọn sản phẩm dịch vụ, đáp ứng tối đa nhu cầu giao dịch tài chính và nâng cao trải nghiệm của khách hàng.

Tính đến tháng 11/2019, ngân hàng mở đang phát triển ở nhiều quốc gia, ít nhất 87% quốc gia đã triển khai các hình thức khác nhau của Open API (Tạp chí Finance Monthly, 2019). Chỉ riêng ở châu Âu, tính đến tháng 12/2021, có 529 nhà cung cấp dịch vụ được phép truy cập dữ liệu của ngân hàng mở (Mastercard, 2022). Tại châu Á, tính đến hết năm 2020 đã có 77 nền tảng ngân hàng mở, gần 1.500 sản phẩm, dịch vụ có liên quan với tốc độ tăng trưởng bình quân hằng năm là 228% (Axway, 2020). Trong đó, với việc ra mắt hạ tầng Open Banking Platform (OBP) vào tháng 8/2016, Hàn Quốc đã trở thành quốc gia đầu tiên ở khu vực châu Á - Thái Bình Dương triển khai cơ sở hạ tầng Open API chung cho các tổ chức tài chính. Hàn Quốc cũng là một trong số ít các quốc gia châu Á triển khai thành công ngân hàng mở. Thông qua việc nghiên cứu cách thức triển khai ngân hàng mở tại Hàn Quốc, ngành Ngân hàng Việt Nam có thể tham khảo những kinh nghiệm giá trị trong việc ứng dụng ngân hàng mở, qua đó thúc đẩy mạnh mẽ quá trình chuyển đổi số trong ngành Ngân hàng Việt Nam.

2. Thực tiễn triển khai ngân hàng mở tại Hàn Quốc

2.1. Bối cảnh triển khai

Hiệp hội Fintech Hàn Quốc vào năm đầu tiên hoạt động (2016) với 109 thành viên. Nhận thấy các lợi ích từ việc thúc đẩy sự phát triển Fintech cũng như xu hướng và các tác động to lớn của việc triển khai ngân hàng mở, Hàn Quốc đã tiến hành nghiên cứu nghiêm túc và chính thức triển khai ngân hàng mở vào tháng 8/2016. Khi quyết định triển khai dự án, Hàn Quốc đứng trước các lựa chọn về cách thức triển khai nhằm vừa phù hợp với đặc thù của thị trường Hàn Quốc, vừa có thể mang lại thành công. Một số thông tin sơ bộ về các mô hình kết nối và mô hình pháp lý triển khai ngân hàng mở tại các quốc gia trên thế giới, cụ thể như sau:

2.2. Mô hình triển khai

Mô hình và cách thức triển khai phần lớn có thể phân loại gồm 02 loại mô hình kết nối và 04 mô hình pháp lý với các lợi ích, thách thức cần được cân đối giữa nhiều tiêu chí như an toàn hoạt động hệ thống ngân hàng, thúc đẩy đổi mới sáng tạo và bảo vệ người tiêu dùng.

Về mô hình kết nối: Có 02 mô hình kỹ thuật để triển khai ngân hàng mở.

(i) Mô hình tập trung (API Hub): Trong mô hình này, một đơn vị trung gian sẽ thực hiện kết nối giữa các đơn vị Fintech và ngân hàng. Theo đó, các đơn vị chỉ cần kết nối tới hạ tầng tập trung để triển khai dịch vụ thay vì triển khai song phương.

(ii) Mô hình phân tán: Các đơn vị Fintech/ngân hàng thực hiện gọi và xử lý các API song phương mà không qua một hạ tầng trung gian. Theo đó, các đơn vị sẽ chủ động hơn trong việc áp dụng các quy định về tính năng, chuẩn API, cấu trúc phí...

Về mô hình pháp lý: Có 04 mô hình/cách thức triển khai pháp lý ngân hàng mở:

(i) Mô hình ban hành quy định pháp lý yêu cầu chia sẻ dữ liệu (Prescriptive): Một số quốc gia yêu cầu ngân hàng chia sẻ dữ liệu khách hàng và yêu cầu các bên thứ ba đăng ký với một cơ quan quản lý (mang tính bắt buộc).

(ii) Mô hình thúc đẩy, khuyến khích chia sẻ dữ liệu (Facilitative): Một số quốc gia ban hành các hướng dẫn, tiêu chuẩn cũng như công bố các tiêu chuẩn về Open API và các tiêu chí kỹ thuật.

(iii) Mô hình thị trường tự do (Market-driven): Các quốc gia lựa chọn mô hình này không ban hành quy định hay hướng dẫn cụ thể về thúc đẩy hay hạn chế việc chia sẻ dữ liệu khách hàng của ngân hàng cho các bên thứ ba mà để thị trường tự quyết định và điều tiết.

(iv) Mô hình cân nhắc (In process of adopting or considering): Các quốc gia này đang trong quá trình nghiên cứu xây dựng quy định quản lý hoặc đang cân nhắc tiếp nhận một nền tảng ngân hàng mở.

Việc triển khai ngân hàng mở tại Hàn Quốc trong giai đoạn đầu chưa hiệu quả do các tổ chức không có động lực và chưa thấy lợi ích khi tham gia. Trong quãng thời gian đầu triển khai, các ngân hàng vẫn còn e ngại trong việc chia sẻ dữ liệu khách hàng của ngân hàng cho các đơn vị Fintech và các ngân hàng khác. Điều này dẫn đến việc triển khai dự án gặp nhiều khó khăn và tiến độ bị ảnh hưởng. Nhận thấy được nút thắt quan trọng này, tháng 02/2019, Chính phủ Hàn Quốc thông báo kế hoạch triển khai hạ tầng ngân hàng mở, quy định bắt buộc các ngân hàng phải tham gia và có nhiều hỗ trợ của Chính phủ cho ngành Ngân hàng. Dưới sự tác động của Chính phủ, cùng với sự phát triển của nhu cầu thị trường trong nước và xu hướng triển khai trên thế giới ngày càng rõ rệt, các ngân hàng đã dần thay đổi nhận thức trong việc tham gia vào hạ tầng ngân hàng mở. Việc gắn bó với hệ thống khép kín sẽ khiến ngân hàng tụt hậu trong cuộc đua về đổi mới tài chính. Kể từ khi có sự thúc đẩy quyết tâm hơn của Chính phủ, việc triển khai ngân hàng mở tại Hàn Quốc mới thực sự phát triển và mở rộng mạnh mẽ sau khi chính thức vận hành giai đoạn 2 từ tháng 12/2019.

Với Hàn Quốc, mô hình ngân hàng mở đã mở ra một cách thức hợp tác mới giữa các ngân hàng và Fintech, thông qua nền tảng API Hub, không yêu cầu các ngân hàng và Fintech phải hợp tác, kết nối riêng lẻ. Công ty tài chính viễn thông và thanh toán bù trừ Hàn Quốc (Korea Financial Telecommunications and Clearings Institute - KFTC) đóng vai trò là nhà điều hành kết nối các thành viên tham gia thông qua nền tảng chung. Bất kỳ ngân hàng nào có mong muốn gia nhập hệ thống và đồng ý triển khai theo nguyên tắc và quy trình chung do KFTC quy định đều có thể tham gia OBP. Để hỗ trợ các công ty Fintech kiểm thử khi tham gia hạ tầng, KFTC có một môi trường kiểm thử được kết nối sẵn với các môi trường kiểm thử của các ngân hàng.

2.3. Kết quả đạt được

Việc tham gia OBP đã mang lại nhiều lợi ích cho tất cả các bên. Các ngân hàng tại Hàn Quốc đã ứng dụng các API của OBP trong các dịch vụ tài chính cung cấp cho các khách hàng đang có tài khoản tại các ngân hàng khác. Các công ty Fintech phát triển các dịch vụ cung cấp cho khách hàng dựa trên việc truy cập thông tin dữ liệu của khách hàng tại ngân hàng. Một số ứng dụng cụ thể như phát triển các ứng dụng quản lý tài chính toàn diện; cải tiến quy trình cho vay trong các dịch vụ như cho vay ngang hàng; thúc đẩy sự phát triển của giao dịch thanh toán qua tài khoản; ứng dụng trong một số lĩnh vực khác như đổi điểm/trả thưởng cho khách hàng trung thành, huy động vốn từ cộng đồng, đánh giá tín dụng khách hàng...

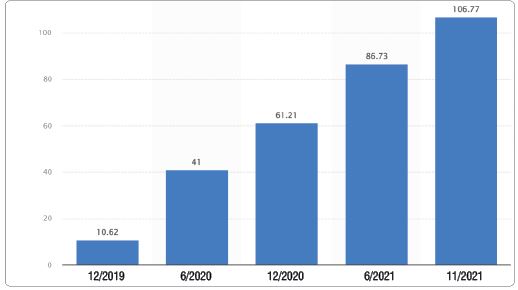

Tính đến tháng 11/2021, số lượng người dùng dịch vụ ngân hàng mở đã đăng ký ở Hàn Quốc xấp xỉ 107 triệu. Khối lượng giao dịch lũy kế từ tháng 12/2019 qua OBP đạt hơn 8.38 tỷ giao dịch với khối lượng trung bình khoảng 20 triệu giao dịch/ngày tương ứng với số tiền là 1 nghìn tỷ KRW/ngày. Số liệu thống kê cho thấy, khách hàng thường sử dụng ngân hàng mở để truy vấn số dư (chiếm 68%), chuyển tiền (chiếm 21%) và truy vấn giao dịch (chiếm 6%). Khi mới ra mắt, ngân hàng mở tại Hàn Quốc chỉ áp dụng cho các ngân hàng và các công ty Fintech, nhưng hiện nay, ngân hàng mở đã được mở rộng lên tổng số 120 tổ chức tài chính và Fintech bao gồm các công ty đầu tư tài chính, công ty thẻ và Fintech quy mô vừa và nhỏ. (Hình 1)

Hình 1: Số lượng người dùng ngân hàng mở đã đăng ký ở Hàn Quốc từ tháng 12/2019 đến tháng 11/2021

Đơn vị: Triệu người

Nguồn: Statista

2.4. Bài học kinh nghiệm từ Hàn Quốc

Các công ty Fintech tại Hàn Quốc đã gặp một số khó khăn khi triển khai ngân hàng mở do các công ty này có trình độ kỹ thuật cao nhưng không thực sự hiểu về các quy định của pháp luật (ngược lại so với các ngân hàng).

Ngoài ra, các Fintech vừa và nhỏ không có đủ nguồn lực cho việc đảm bảo tính bảo mật cho dịch vụ. Vì vậy KFTC phải thắt chặt các quy định, hướng dẫn các quy định về đảm bảo an toàn bảo mật cho các Fintech và Chính phủ Hàn Quốc phải cung cấp các chính sách hỗ trợ tài chính cho việc đảm bảo an ninh của các Fintech nhỏ.

Đối với các ngân hàng tại Hàn Quốc, việc triển khai ngân hàng mở cũng gặp một số thách thức khi ngân hàng chưa sẵn sàng thay đổi tư duy về dịch vụ mới và chia sẻ dữ liệu của họ cho bên thứ ba. Ngân hàng coi dữ liệu tại ngân hàng là tài sản riêng và có thể thu được nhiều doanh thu hơn nếu không chia sẻ dữ liệu cho các tổ chức khác. Vì vậy, Chính phủ Hàn Quốc và KFTC phải thuyết phục các ngân hàng tham gia vào ngân hàng mở bằng cách linh hoạt hơn trong các quy định, pháp lý.

Cách tháo gỡ khó khăn của các công ty Fintech và ngân hàng tại Hàn Quốc và thực tế triển khai tại Hàn Quốc giai đoạn sau năm 2019 đã cho thấy, cơ quan nhà nước đóng vai trò rất quan trọng trong việc thúc đẩy sự phát triển của ngân hàng mở. Với việc lựa chọn triển khai mô hình API Hub và ban hành quy định pháp lý yêu cầu chia sẻ dữ liệu (Prescriptive), Chính phủ Hàn Quốc đã thực hiện các biện pháp đồng bộ như sau: (i) Ban hành các quy định liên quan đến chia sẻ thông tin khách hàng để làm cơ sở trong việc chia sẻ dữ liệu; (ii) Ban hành kế hoạch triển khai ngân hàng mở; quy định, khuyến khích các ngân hàng thay đổi tư duy; (iii) Ban hành các quy định về điều kiện tham gia và nghĩa vụ của các ngân hàng và Fintech tham gia ngân hàng mở;

(iv) Quy định cụ thể về các tiêu chuẩn an toàn thông tin, có biện pháp hỗ trợ cho các Fintech vừa và nhỏ. Các ngân hàng và Fintech bắt buộc phải tuân thủ các quy định của OBP và các quy định pháp luật của nhà nước. Khi đó, việc giám sát/vận hành ngân hàng mở cũng sẽ thuận tiện, đồng nhất theo đúng kế hoạch, chính sách của cơ quan nhà nước, tạo đà phát triển, mở rộng nhanh chóng mô hình ngân hàng mở tại Hàn Quốc.

3. Triển khai ngân hàng mở tại Việt Nam

Thị trường Việt Nam có nhiều tiềm năng để phát triển mô hình ngân hàng mở. Người dân dễ dàng tiếp cận các dịch vụ thanh toán điện tử do có cơ cấu dân số trẻ, trong đó 64% dân số đang sở hữu Smartphone (top 10 quốc gia có lượng người dùng Smartphone lớn nhất thế giới). Trong lĩnh vực Fintech, số lượng công ty Fintech tại Việt Nam đã tăng gấp 4 lần, từ 39 công ty năm 2015 lên tới hơn 150 công ty vào năm 2021. Các công ty Fintech luôn có nhu cầu kết nối cơ sở dữ liệu của ngân hàng để thực hiện các giao dịch tài chính và phi tài chính. Ngay từ năm 2018, theo thống kê của Ngân hàng Nhà nước, 72% công ty Fintech lựa chọn hợp tác với các ngân hàng trong việc kinh doanh và cung cấp dịch vụ, thay vì bước vào một cuộc canh tranh trực tiếp. Trong khi đó, trước đây, Fintech được coi là đối thủ cạnh tranh của các ngân hàng khi nắm giữ lợi thế về công nghệ và sự sáng tạo, thích ứng nhanh. Tuy nhiên, các ngân hàng cũng đã dần thay đổi quan điểm, tư duy bằng việc sẵn sàng hợp tác giữa Fintech - ngân hàng để mang lại dịch vụ tốt nhất cho khách hàng. Thực tế các ngân hàng tại Việt Nam cũng khá cởi mở trong việc cung cấp Open API (Ví dụ: OCB đã triển khai hơn 30 Open API để các đối tác có thể kết nối vào hệ thống của OCB; Vietinbank cung cấp hơn 120 API cho các đối tác kết nối với Vietinbank iConnect...). Các bên hiểu rằng đây là thời đại của kinh tế chia sẻ, nếu không chia sẻ sẽ đi ngược lại xu thế và có thể nhanh chóng mất thị phần vào tay các Fintech và ngân hàng có tư duy cởi mở hơn. Bản thân việc ngân hàng cởi mở hơn trong hợp tác với các công ty Fintech cũng sẽ giúp ngân hàng tận dụng lợi thế công nghệ sẵn có của các công ty Fintech. Thông thường các ngân hàng vẫn liên tục cập nhật ứng dụng cung cấp cho khách hàng, bổ sung tính năng, dịch vụ của ngân hàng nhưng những thay đổi này sẽ chỉ phục vụ các khách hàng hiện tại của ngân hàng và chưa thể cung cấp dịch vụ toàn diện, tối ưu nhất cho khách hàng, đặc biệt các khách hàng tham gia các dịch vụ ngân hàng/phi ngân hàng khác nhau của nhiều đơn vị khác nhau. Nếu triển khai ngân hàng mở, các ngân hàng sẽ tiếp cận đối tượng khách hàng đa dạng hơn thông qua các ứng dụng khác của đối tác, dễ dàng bán chéo sản phẩm dịch vụ. Ngược lại, Fintech có thể tiếp cận tệp khách hàng tích lũy của ngân hàng và cũng đạt được lợi ích trong việc bán chéo sản phẩm, dịch vụ. Việc hợp tác, chia sẻ dữ liệu giữa Fintech - ngân hàng giúp các bên cung cấp được đa dạng các sản phẩm, dịch vụ, tiện ích cũng như cải thiện mạnh mẽ tốc độ, thời gian xử lý các giao dịch cung cấp cho khách hàng (ví dụ thời gian xác thực khách hàng, xác minh hồ sơ để quyết định cung cấp dịch vụ nhanh hơn...). Bên cạnh đó, việc chia sẻ dữ liệu với Fintech giúp khách hàng của ngân hàng giao dịch an toàn hơn với chi phí thấp hơn. Khi sử dụng ngân hàng mở, khách hàng sẽ giảm tối đa phí giao dịch cũng như bước trung gian vì khách hàng ủy quyền trực tiếp bên cung cấp dịch vụ thứ ba truy cập và thanh toán từ tài khoản ngân hàng của khách hàng. Những khách hàng không thể đến trực tiếp các chi nhánh ngân hàng do nhiều nguyên nhân vẫn có thể tiếp cận các dịch vụ ngân hàng phù hợp. Đồng thời, ngân hàng mở gia tăng lựa chọn sản phẩm tài chính cho khách hàng giúp khách hàng quyết định sản phẩm phù hợp với nhu cầu thực tế của mình.

Thực tế hiện nay cho thấy, việc triển khai ngân hàng mở hay Open API tại Việt Nam còn mang tính riêng lẻ, phần lớn do ngân hàng và đối tác tự xây dựng dựa trên nhu cầu của nhau và chưa có tiêu chuẩn chung (tương tự bối cảnh giai đoạn đầu triển khai ngân hàng mở tại Hàn Quốc). Đồng thời, chi phí xây dựng hạ tầng công nghệ thông tin trong dịch vụ tài chính khá lớn. Mặt khác, vấn đề bảo mật thông tin khách hàng của ngân hàng cũng là một thách thức khi phải chia sẻ với bên thứ ba, trong khi đảm bảo an toàn thông tin tài chính của khách hàng vẫn là tiêu chí hàng đầu của các ngân hàng từ trước đến nay. Để mô hình ngân hàng mở có thể triển khai thành công, tác giả đề xuất một số ý kiến như sau:

(i) Về mô hình pháp lý: Mô hình ban hành quy định pháp lý yêu cầu chia sẻ dữ liệu (Prescriptive) là mô hình phù hợp với Việt Nam trong bối cảnh hiện tại. Với quy định triển khai bắt buộc và hành lang pháp lý chặt chẽ, mô hình ngân hàng mở sẽ giúp mở rộng nhanh chóng với nhiều thành viên tham gia, đáp ứng mục tiêu chuyển đổi số ngành Ngân hàng. Cơ quan Nhà nước dễ giám sát, thực hiện các biện pháp kịp thời để thúc đẩy ngân hàng mở phát triển. Tính an toàn, bảo mật thông tin cũng sẽ được giám sát chặt chẽ, giảm bớt rủi ro vận hành phát sinh trong quá trình triển khai ngân hàng mở. Với mô hình này, Cơ quan quản lý Nhà nước xem xét ban hành quy định khung về việc triển khai ngân hàng mở/Open API (quy định về chia sẻ dữ liệu, bảo mật thông tin, các loại API được cung cấp…), có quy định chi tiết về chuẩn API và bảo mật dữ liệu, xác thực khách hàng (được ban hành bởi cơ quan Nhà nước hoặc đơn vị triển khai hạ tầng OBP).

(ii) Về mô hình kết nối: Tương tự như Hàn Quốc, Việt Nam có thể lựa chọn mô hình API Hub, đảm bảo việc đồng bộ các quy định, tiêu chuẩn, là tiền đề quan trọng để mở rộng nhanh chóng các thành viên tham gia triển khai ngân hàng mở, đồng thời đảm bảo yêu cầu cao nhất về tính an toàn, bảo mật thông tin, dữ liệu. Theo đó, các ngân hàng và Fintech kết nối thông qua API Hub, không phải hợp tác, kết nối riêng lẻ nhằm tối ưu hóa quá trình triển khai cho tất cả các bên. Tổ chức cung cấp nền tảng API Hub sẽ đưa ra các quy định về tiêu chuẩn kết nối, bộ API chuẩn, thẩm định, chứng nhận, cấp phép và kiểm tra các bên thứ ba được phép sử dụng Open API của các ngân hàng. Ngoài ra, cần có phương án đánh giá tính đáp ứng về kỹ thuật, nghiệp vụ, bảo mật một cách nhanh chóng đối với các đơn vị Fintech tham gia để có thể triển khai với số lượng lớn các Fintech trên thị trường.

(iii) Ban hành quy định đảm bảo hoạt động an toàn: Cơ quan quản lý ban hành các quy định điều kiện và nghĩa vụ của các bên tham gia ngân hàng mở cũng như các tiêu chuẩn về an ninh an toàn để hoạt động ngân hàng mở phát triển lành mạnh, an toàn cũng như bảo vệ quyền lợi hợp pháp của khách hàng.

Triển khai ngân hàng mở sẽ là cơ hội để Việt Nam thúc đẩy mạnh mẽ các dịch vụ tài chính và phi tài chính với nhiều tiện ích được cung cấp tới khách hàng. Quá trình này cũng góp phần thúc đẩy chuyển đổi số một cách sâu rộng trong ngành Ngân hàng nhằm đáp ứng yêu cầu và xu thế về cả công nghệ cũng như nhu cầu ngày càng cao về sản phẩm dịch vụ của khách hàng, từ đó giúp nâng cao lợi thế cạnh tranh của các ngân hàng trong cuộc Cách mạng công nghiệp lần thứ tư.

TÀI LIỆU THAM KHẢO:

1. Open Banking in an age of transformation, Open Banking APIs State of the Market Report 2020, Second edition, Q4 2020, Sponsored by Axway.

2. Open Banking: Products and services, ATKearney.

3. Mastercard (2022). Q4 2021 Open Banking tracker.

4. ThS. Nguyễn Nhật Minh - TS. Phạm Đức Anh (2022). Tác động của Fintech đối với hệ thống ngân hàng - Một số hàm ý chính sách cho Việt Nam.

5. Finance Monthly (2019). Open Banking Is Going Global With 87% Of Countries Having Open APIs. Truy cập tại: https://www.finance-monthly.com/2019/11/open-banking-is-going-global-with-87-of-countries-having-open-apis/

6. Seo Jeong-won, Shin Chan-ok and Minu Kim (2022). Koreans prefer Fintech over traditional bank names for financial services. Truy cập tại: https://m.pulsenews.co.kr/view.php?sc=30800022&year=2022&no=100475#:~:text=The%20number%20of%20Korea%20Fintech,payment%20and%20asset%20management%20services

7. Fintech South Korea - Martket Intelligence Report (2020). Truy cập tại: https://www.intralinkgroup.com/Syndication/media/Syndication/Reports/Korean-Fintech-report-Oct-2020.pdf

8. Financial Services Commission (South Korea) - Press Release (12/2021). Truy cập tại: https://www.statista.com/statistics/1238251/south-korea-number-of-open-banking-users/

9. Financial Services Commission (South Korea) - Press Release (12/2021). Truy cập tại: https://www.fsc.go.kr/eng/pr010101/77102

Trần Thị Thanh Mai

Công ty Cổ phần Thanh toán Quốc gia Việt Nam

Tin bài khác

Kinh tế vĩ mô thế giới và trong nước các tháng đầu năm 2025: Rủi ro, thách thức và một số đề xuất, kiến nghị

Chiến lược của các nhà đầu tư toàn cầu: Con đường gập ghềnh đến “xanh hóa”

Sự ổn định tài chính của các ngân hàng thương mại châu Á: Vai trò của cạnh tranh thị trường, chất lượng thể chế và kinh tế vĩ mô

Đánh giá thực tiễn triển khai CBDC tại ngân hàng trung ương của một số quốc gia trên thế giới và khuyến nghị đối với Việt Nam

Kinh nghiệm quốc tế về mô hình chuyển đổi số báo chí và một số khuyến nghị đối với lĩnh vực truyền thông ngành Ngân hàng Việt Nam

Thông điệp sau làn sóng tăng thuế đối ứng của Mỹ

Vươn mình trong hội nhập quốc tế

Hoàn thiện khuôn khổ pháp lý sớm đưa Việt Nam ra khỏi “Danh sách Xám”

Chính sách tín chỉ xe điện kép để giải quyết ô nhiễm không khí ở Việt Nam

Kế hoạch triển khai Phong trào “Cả nước thi đua đổi mới sáng tạo và chuyển đổi số”

Ổn định kinh tế vĩ mô khi tăng trưởng cao tại Việt Nam

Đột phá thể chế, pháp luật để đất nước vươn mình

Giải mã bẫy thu nhập trung bình: Kinh nghiệm Đông Á và một số khuyến nghị chính sách

Kinh tế vĩ mô thế giới và trong nước các tháng đầu năm 2025: Rủi ro, thách thức và một số đề xuất, kiến nghị

Chiến lược của các nhà đầu tư toàn cầu: Con đường gập ghềnh đến “xanh hóa”

Sự ổn định tài chính của các ngân hàng thương mại châu Á: Vai trò của cạnh tranh thị trường, chất lượng thể chế và kinh tế vĩ mô