Sự phát triển của ngân hàng số trên thế giới

Tóm tắt: Bài viết cung cấp cái nhìn toàn diện về sự phát triển của ngân hàng số trên thế giới, từ khái niệm, sự tăng trưởng đến định hướng tương lai. Ngân hàng số, với nền tảng công nghệ số hóa, đã phát triển mạnh mẽ trên toàn cầu, đặc biệt phổ biến tại châu Âu, châu Á và châu Mỹ. Các ngân hàng này tập trung vào tối ưu hóa hệ sinh thái, đa dạng hóa doanh thu, mở rộng thị trường và ứng dụng công nghệ mới như trí tuệ nhân tạo (AI), Internet vạn vật (IoT), công nghệ chuỗi khối (Blockchain) để cải tiến dịch vụ. Tương lai, ngân hàng số sẽ tiếp tục tích hợp sâu hơn với mô hình truyền thống nhằm đáp ứng nhu cầu ngày càng đa dạng của khách hàng. Để thúc đẩy sự phát triển ngân hàng số, cần có khung pháp lý rõ ràng, đầu tư cơ sở hạ tầng dữ liệu và tăng cường đổi mới Fintech.

Từ khóa: Ngân hàng số, Fintech, công nghệ, chuyển đổi số, toàn cầu hóa.

THE DEVELOPMENT OF DIGITAL BANKING WORLDWIDE

Abstract: The article provides a comprehensive overview of the development of digital banking worldwide, including its concept and growth to future directions. Digital banks, built on a foundation of digital technology, have grown significantly globally, particularly prominent in Europe, Asia, and the Americas. These banks focus on optimizing ecosystems, diversifying revenue streams, expanding markets, and adopting new technologies such as Artificial Intelligence (AI), Internet of Thing (IoT), and Blockchain to enhance their services. In the future, digital banks will further integrate with traditional models to meet the increasingly diverse needs of customers. To foster development, clear regulatory frameworks, investment in data infrastructure, and the promotion of Fintech innovation are essential.

Keywords: Digital banking, Fintech, technology, digital transformation, globalization.

1. Tổng quan về sự phát triển của ngân hàng số toàn cầu

Khái niệm ngân hàng số

Trong thập kỷ qua, với sự phát triển nhanh chóng của công nghệ số, ngành Ngân hàng truyền thống đối mặt với nhiều thách thức: Các quy trình phức tạp, thời gian chờ đợi kéo dài, những sản phẩm, dịch vụ không còn đáp ứng nhu cầu ngày càng đa dạng của khách hàng. Hệ quả là các định chế tài chính mới kết hợp giữa Fintech và dịch vụ online đã xuất hiện ở nhiều nơi trên thế giới với các tên gọi khác nhau: Ngân hàng ảo (virtual bank), ngân hàng trực tuyến (online bank). Các định chế này thường tăng cường sử dụng công nghệ để cung cấp những dịch vụ ngân hàng lõi như tiền gửi, tiền vay, chuyển tiền... chủ yếu qua kênh online. Và vì phục vụ như là một phần bổ trợ và nối dài thêm cho hoạt động ngân hàng hiện hữu, nên thật khó để định nghĩa một cách chính xác cũng như xác định số lượng và quy mô hoạt động của loại hình ngân hàng này.

Sơ lược về sự phát triển ngân hàng số trên thế giới

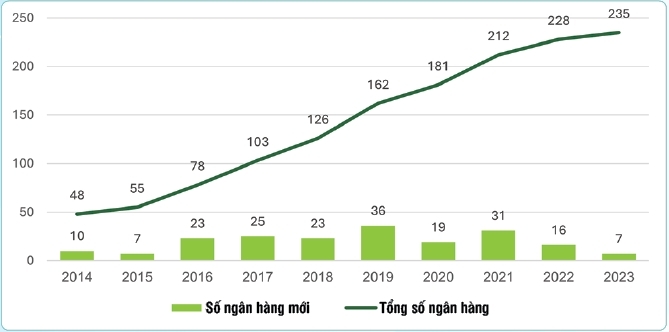

Thời gian qua, số lượng các ngân hàng số (digital bank) đã gia tăng đáng kể. Theo thống kê của Oliver Whyman, tính tới năm 2024 đã có khoảng 235 ngân hàng số được cấp phép trên toàn cầu (từ châu Âu, châu Á tới Bắc Mỹ, Nam Mỹ), tăng 5 lần so với 10 năm trước. Trong khi đó, các đơn vị cung cấp dịch vụ ngân hàng số thì lên tới trên 300. Đại dịch Covid-19 cũng là một tác nhân giúp tăng tốc quá trình số hóa dịch vụ ngân hàng cũng như gia tăng số lượng ngân hàng số. Mô hình kinh doanh đơn giản và thuận tiện của ngân hàng số tỏ ra khá phù hợp với xu hướng tài chính toàn diện. Với hoạt động chủ yếu là online và cấu trúc chi phí đơn giản, ngân hàng số dễ dàng tiếp cận với phần lớn dân chúng - những người có khó khăn trong việc truy cập dịch vụ ngân hàng truyền thống, đặc biệt là ở vùng mà ngân hàng truyền thống chưa phát triển. (Hình 1)

Hình 1: Sự gia tăng số lượng các ngân hàng số trên toàn thế giới (2014 - 2023)

|

| Nguồn: Báo cáo của Oliver Whyman, 2023 |

Châu Âu là khu vực mà ngân hàng số xuất hiện khá sớm và tới năm 2024 có 70 ngân hàng số. Nhiều quốc gia lớn trong khu vực như Anh, Đức đã đưa ra các chính sách thân thiện với công nghệ để thúc đẩy ngân hàng số. Châu Âu cũng cho phép ngân hàng số đã được cấp phép đầy đủ ở một quốc gia có thể cung cấp dịch vụ tới tất cả quốc gia khác trong khu vực kinh tế châu Âu.

Ở châu Á, ngân hàng số xuất hiện muộn hơn nhưng đã tăng tốc vào những năm 2010 do quy mô dân số lớn, tỉ lệ người dùng Internet cao, nhu cầu lớn về tài chính toàn diện. Trung Quốc đại lục, Hàn Quốc, Singapore, Hồng Kông đều đã cấp phép cho ngân hàng số; trong khi Malaysia, Philippines đang trong quá trình lên kế hoạch, nghiên cứu, đánh giá về ngân hàng số.

Sự phát triển ngân hàng số ở châu Phi chậm hơn các thị trường khác do hạn chế về hạ tầng và môi trường tài chính, dù quy mô dân số cao và nhu cầu tài chính toàn diện lớn. Nam Phi, Nigeria và một số quốc gia khác đã và đang phát triển cơ chế thử nghiệm có kiểm soát đối với hoạt động công nghệ tài chính (Fintech). (Bảng 1)

Bảng 1: Thông tin về một số ngân hàng số tiêu biểu

|

| Nguồn: Tổng hợp của tác giả |

Sự khác biệt về chính sách với ngân hàng số ở các thị trường khác nhau

Sự phát triển và quản lý ngân hàng số phụ thuộc vào động lực thị trường, đặc điểm kinh tế và tầm nhìn chính sách của từng quốc gia. Tại các trung tâm tài chính truyền thống như Vương Quốc Anh, Singapore và Hồng Kông, cơ quan quản lý chủ động ban hành chính sách hỗ trợ ngân hàng số và đổi mới Fintech. Vương Quốc Anh là nước tiên phong triển khai Sandbox từ năm 2015, tạo điều kiện kiểm tra mô hình kinh doanh và sản phẩm tài chính trong môi trường kiểm soát, thúc đẩy đổi mới, cải thiện năng lực tài chính và nâng cao vị thế quốc tế.

Ngược lại, ở các nền kinh tế mới nổi như Brazil và Indonesia, nhu cầu thị trường là yếu tố chính dẫn dắt sự phát triển ngân hàng số. Với lượng lớn dân số ở các khu vực xa xôi chưa được phục vụ bởi ngân hàng truyền thống, ngân hàng số tận dụng lợi thế về chi phí thấp, dễ tiếp cận để cung cấp dịch vụ tài chính hiệu quả, đáp ứng nhu cầu đa dạng và thay đổi nhanh chóng. Chính sách tại đây vừa hỗ trợ phát triển ngân hàng số vừa bảo đảm quyền lợi khách hàng và kiểm soát rủi ro.

Về cấp phép, các quốc gia áp dụng hai cách tiếp cận chính. Một số nước ở châu Âu, châu Mỹ không cấp phép riêng cho ngân hàng số mà áp dụng chung khung pháp lý với ngân hàng truyền thống, dựa trên nguyên tắc “trọng bản chất hơn hình thức”. Điều này giúp bảo đảm công bằng và tránh trục lợi chính sách. Tuy nhiên, các quốc gia như Vương Quốc Anh và Mỹ vẫn có chính sách linh hoạt để khuyến khích đổi mới.

Ngược lại, các nước châu Á như Singapore, Hồng Kông và Malaysia cấp giấy phép riêng cho ngân hàng số, ví dụ như giấy phép ngân hàng ảo ở Hồng Kông. Các giấy phép này yêu cầu ngân hàng số tuân thủ tiêu chuẩn cơ bản, đồng thời đáp ứng những tiêu chí riêng về vốn, công nghệ và chiến lược kênh. Chính sách này nhằm thúc đẩy cạnh tranh, đổi mới và nâng cao năng lực chung của hệ thống tài chính.

Con đường phát triển và cách thức khai thác kinh doanh bền vững của những ngân hàng số hàng đầu

Các ngân hàng số hiện đang ở những giai đoạn phát triển khác nhau, phụ thuộc vào loại hình, thời gian thành lập, thị trường hoạt động, mô hình kinh doanh và một số yếu tố khác. Có ngân hàng số được thành lập mới hoàn toàn, có ngân hàng được chuyển đổi từ ngân hàng thương mại; có ngân hàng chủ yếu phục vụ khách hàng cá nhân trong khi một số khác còn phục vụ cả nhóm khách hàng SMEs.

Ở châu Âu, Tinoff Bank của Nga, N26 của Đức, Starlink và Revolut của Vương Quốc Anh đều là các ngân hàng số mới hoàn toàn, trong khi ING của Hà Lan là ngân hàng chuyển đổi. Các ngân hàng này đều hoạt động đa quốc gia. Ở châu Á, WeBank, MyBank của Trung Quốc hay KakaoBank của Hàn Quốc là các ngân hàng số mới hoàn toàn, trong khi Mashreq NEO của Các tiểu Vương quốc Ả-Rập Thống nhất (UAE) hay Allo Bank của Indonesia là ngân hàng chuyển đổi. Các ngân hàng này đều hoạt động ở thị trường nội địa.

2. Thông lệ hoạt động kinh doanh của ngân hàng số

Định hướng chiến lược ưu tiên của ngân hàng số

Trong những năm gần đây, các ngân hàng số dẫn đầu trên toàn thế giới đã và đang tập trung cho 5 ưu tiên chính:

Xây dựng mô hình kinh doanh bền vững là mục tiêu quan trọng của các ngân hàng số sau giai đoạn khởi nghiệp. Họ cần tập trung vào lợi nhuận, thương mại và tìm kiếm các mô hình mới, như phục vụ đồng thời khách hàng cá nhân và SMEs. Một thách thức lớn là xác định liệu việc đạt quy mô lớn có cần thiết để tối ưu hóa lợi thế chi phí thấp hay không.

Tối ưu hóa hệ sinh thái là yếu tố giúp các ngân hàng số thu hút khách hàng và nâng cao trải nghiệm. Dù đã tham gia một hoặc nhiều hệ sinh thái, các ngân hàng cần đánh giá liệu họ đã khai thác tối đa tiềm năng chưa, đặc biệt là trong việc tận dụng thiết chế, dữ liệu và đối tác để phát triển trong tương lai.

Tìm kiếm và đa dạng hóa nguồn doanh thu là bước đi quan trọng của các ngân hàng số. Ngoài các nguồn thu truyền thống như lãi suất, phí và dịch vụ, họ có thể tạo lợi nhuận từ các mô hình kinh doanh mới. Nhiều ngân hàng số, bắt nguồn từ các công ty Fintech, đã phát triển năng lực công nghệ, dữ liệu và vận hành. Khi đạt quy mô đủ lớn, họ có thể thương mại hóa các năng lực này bằng cách cung cấp dịch vụ cho thị trường.

Mở rộng thị trường là chiến lược then chốt giúp ngân hàng số tăng quy mô, mở rộng tệp khách hàng và cơ hội kinh doanh. Tuy nhiên, các thách thức gặp phải gồm xây dựng hạ tầng, điều chỉnh tổ chức, phát triển sản phẩm phù hợp và bảo đảm vận hành hiệu quả. Thành công phụ thuộc vào khả năng nội địa hóa và thích nghi với văn hóa, nhu cầu địa phương, từ đó tạo nền tảng phát triển bền vững.

Tối ưu hóa hạ tầng công nghệ và dữ liệu là yếu tố cốt lõi giúp ngân hàng số thúc đẩy tăng trưởng và dẫn đầu đổi mới. Tuy nhiên, họ cần giải quyết các thách thức như cát cứ dữ liệu, bảo đảm độ tin cậy và an toàn, nhằm xây dựng nền tảng phát triển bền vững và toàn diện.

Giải pháp của các ngân hàng số hàng đầu

Nâng cao mức sinh lời và xây dựng mô hình kinh doanh bền vững

Nhiều ngân hàng số hàng đầu đã có lãi và duy trì mức sinh lời cao trong nhiều năm. Dù phát triển theo những con đường khác nhau, các ngân hàng này chia sẻ một số kinh nghiệm chung. Với các ngân hàng tập trung vào khách hàng bán lẻ, quy mô khách hàng lớn là yếu tố quan trọng để đạt lợi nhuận.

Tại châu Á và Nam Mỹ, các ngân hàng như WeBank và Nubank (Brazil) tận dụng thị trường nội địa lớn cùng công nghệ để cải thiện hiệu suất vận hành và tăng sinh lời. Ngược lại, ngân hàng ở châu Âu như N26 gặp khó khăn với quy mô dân số nhỏ và tốc độ thu hút khách hàng thấp hơn, dẫn đến thời gian hòa vốn kéo dài hơn. Ở các thị trường phát triển hơn, một số ngân hàng số tập trung vào phân khúc ngách như OakNorth Bank (Vương Quốc Anh) phục vụ SMEs hay Ally Bank (Mỹ) chuyên về tài chính ô tô, giúp họ nhanh chóng đạt lợi nhuận nhờ hiểu sâu khách hàng và ứng dụng công cụ chuyên biệt.

Hiện nay, nguồn thu nhập chính của các ngân hàng số vẫn là từ lãi. Hai mô hình nổi bật gồm: Tập trung vào khách hàng bán lẻ tại các thị trường đông dân và khai thác phân khúc ngách lợi suất cao ở thị trường phát triển với dân số nhỏ.

Ban đầu, các ngân hàng số cung cấp dịch vụ tài chính toàn diện như tài khoản, tiền gửi và chuyển tiền cho số đông khách hàng. Doanh thu đến từ tín dụng và phí dịch vụ giúp bù đắp chi phí ban đầu, hạ thấp chi phí trên mỗi khách hàng và tăng lợi nhuận. Sau đó, họ hướng tới các phân khúc cụ thể như hỗ trợ tài chính cho SMEs hoặc cung cấp lãi suất cao để thu hút tiền gửi.

Một số ngân hàng áp dụng mô hình B2B trong cấp tín dụng, khi các khoản vay được thực hiện bởi đối tác thay vì chính ngân hàng, giúp tiết giảm chi phí. Các chiến lược này cho phép ngân hàng số thích nghi với các thị trường khác nhau, cải thiện hiệu quả vận hành, nâng cao trải nghiệm khách hàng và tận dụng đổi mới công nghệ để duy trì lợi thế cạnh tranh.

Khai thác tối đa các nguồn lực riêng sẵn có trong hệ sinh thái

Khi xây dựng được cơ sở khách hàng lớn, các ngân hàng số tập trung tận dụng hệ sinh thái để tăng cường sức mạnh. Hệ sinh thái này có thể là môi trường mà ngân hàng hoạt động. Hệ sinh thái không chỉ làm giàu dữ liệu mà còn mở ra cơ hội hợp tác, giúp ngân hàng cung cấp trải nghiệm khách hàng liền mạch và thúc đẩy tăng trưởng.

Ví dụ, Ngân hàng Klarna (Thụy Điển) tích hợp dịch vụ mua trước, trả sau vào sàn thương mại điện tử, tạo ra trải nghiệm mua sắm liền mạch và tỉ lệ giữ chân khách hàng cao. Các ngân hàng số cũng khai thác dữ liệu hệ sinh thái để thu hút khách hàng, định giá sản phẩm và quản trị rủi ro, trong khi vẫn bảo đảm tuân thủ các quy định bảo mật thông tin.

Tùy thuộc vào nguồn lực và xuất phát điểm, các ngân hàng số áp dụng chiến lược tối ưu hóa hệ sinh thái khác nhau. Những ngân hàng được thành lập bởi các tập đoàn Internet, nhà bán lẻ lớn hay công ty thanh toán hàng đầu thường giữ vai trò trung tâm của hệ sinh thái ngay từ đầu. Trong khi đó, các ngân hàng khác tận dụng dữ liệu từ hệ sinh thái để quản lý rủi ro và thu hút khách hàng mới.

Một số ngân hàng xây dựng các siêu ứng dụng (super app) cung cấp những giải pháp đa dạng. Chẳng hạn, ngân hàng Tinkoff (Nga) đã phát triển ứng dụng tích hợp tài chính, đời sống và du lịch, tạo sự gắn kết khách hàng thông qua bán chéo.

Ngoài ra, các ngân hàng số chuyển đổi cũng khai thác nguồn lực từ ngân hàng truyền thống và hợp tác với các đối tác bên ngoài. Ngân hàng Ally Bank, khởi đầu từ mảng dịch vụ tài chính của General Motors, đã tận dụng quan hệ với các nhà phân phối để nắm bắt thị trường cho vay mua xe, tạo lợi nhuận ổn định trong nhiều năm.

Nhờ những chiến lược này, các ngân hàng số không chỉ cải thiện hiệu quả vận hành mà còn tối ưu trải nghiệm khách hàng và duy trì lợi thế cạnh tranh trong môi trường kinh doanh hiện đại.

Khám phá các mảng kinh doanh đa dạng

Doanh thu chính của các ngân hàng số thường gồm thu nhập lãi thuần và phí, nhưng nhiều ngân hàng hàng đầu còn mở rộng sang các dòng doanh thu mới để gia tăng lợi nhuận và vốn hóa. Một trong những hướng đi nổi bật là cung cấp dịch vụ ngân hàng dưới dạng nền tảng (BaaS - Banking as a Service). Các ngân hàng cung cấp BaaS bằng cách sử dụng giao diện lập trình ứng dụng (API) để tích hợp dịch vụ tài chính vào ứng dụng của những doanh nghiệp phi ngân hàng, mang lại trải nghiệm tài chính thuận tiện hơn cho khách hàng. Bên cạnh đó, các ngân hàng còn khai thác năng lực công nghệ để cung cấp giải pháp tài chính số và hạ tầng Fintech cho bên thứ ba. Các giải pháp này bao gồm ngân hàng lõi, tài trợ chuỗi cung ứng, bảo vệ dữ liệu cá nhân và xác thực sinh trắc học từ xa như eKYC. Chúng không chỉ hỗ trợ ngạch bán lẻ mà còn ứng dụng trong dịch vụ công, chăm sóc sức khỏe và nhiều lĩnh vực khác.

Ngoài các dịch vụ tài chính, ngân hàng số cũng đang tích cực hỗ trợ khách hàng SMEs bằng các dịch vụ phi tài chính như marketing số, quản lý khách hàng, và quản lý nhân sự. Nhờ lợi thế quy mô và công nghệ, các ngân hàng này cung cấp dịch vụ kinh doanh trọn gói, tạo giá trị vượt ra ngoài các dịch vụ tài chính thông thường và nâng cao sự gắn kết với khách hàng.

Khai thác đa thị trường

Nhiều ngân hàng số dẫn đầu đang mở rộng hoạt động ra ngoài quốc gia của họ, thậm chí sang các lục địa khác. Trong châu Âu, cơ chế “hộ chiếu châu Âu” hỗ trợ các ngân hàng số như Revolut và N26 mở rộng đa thị trường. Revolut hiện hoạt động tại hơn 30 quốc gia, trong khi Nubank đang phát triển tại châu Mỹ và châu Phi. Ngược lại, các ngân hàng số châu Á như GXS Bank của Singapore tập trung nhiều hơn vào thị trường nội địa và mở rộng khu vực chậm hơn.

Mở rộng thị trường là chiến lược giúp ngân hàng số tăng trưởng mạnh hơn, tận dụng công nghệ và kinh nghiệm để duy trì vị thế dẫn đầu và gia tăng ảnh hưởng toàn cầu. Tuy nhiên, thách thức lớn nhất đối với các ngân hàng số hoạt động đa thị trường là duy trì hiệu quả vận hành và kiểm soát chi phí tại những thị trường khác nhau.

Các chiến lược mở rộng thường tập trung vào những thị trường tương đồng về cấu trúc kinh tế, nhu cầu tài chính và quy định pháp luật. Dù vậy, các ngân hàng vẫn phải điều chỉnh hệ thống ngân hàng lõi, đặc biệt trong phân hệ thanh toán và quyết toán, để đáp ứng yêu cầu của từng thị trường. Điều này có thể bao gồm cả việc tái thiết kế mô hình tổ chức và xây dựng đội ngũ nhân sự bản địa để phù hợp với yêu cầu địa phương.

Do những thách thức này, nhiều ngân hàng số chọn tập trung dẫn đầu tại khu vực cụ thể thay vì toàn cầu hóa. Ví dụ, N26 thành công ở châu Âu nhưng rút lui khỏi Mỹ và Brazil để tái tập trung vào thị trường châu Âu. Những bước đi này cho thấy việc mở rộng thị trường cần có sự cân nhắc kỹ lưỡng để duy trì lợi thế cạnh tranh và tối ưu hóa hiệu quả hoạt động.

Phát triển hạ tầng để giúp luân chuyển dữ liệu

Dữ liệu đóng vai trò quan trọng trong việc thúc đẩy nền kinh tế, tái cấu trúc và thay đổi cục diện cạnh tranh. Để phát huy tối đa giá trị của dữ liệu, cần có sự chia sẻ và luân chuyển dữ liệu thay vì giữ lại dưới dạng thống kê tách biệt. Tuy nhiên, việc chia sẻ và lưu chuyển dữ liệu gặp phải nhiều thách thức, đặc biệt là trong ngành Ngân hàng, nơi bảo mật và an ninh dữ liệu là ưu tiên hàng đầu.

Dữ liệu là tài sản cốt lõi của các ngân hàng số và việc lưu thông dữ liệu kết hợp với năng lực công nghệ là một trong những yếu tố giúp ngân hàng số tạo ra giá trị. Các ngân hàng số đóng vai trò không chỉ trong việc sử dụng dữ liệu mà còn thúc đẩy sự chia sẻ dữ liệu để xây dựng một hệ sinh thái mạnh mẽ. Việc tích hợp dữ liệu từ các bên thứ ba như cơ quan quản lý và nhà bán lẻ sẽ giúp ngân hàng số phòng ngừa rủi ro gian lận và quản lý rủi ro hiệu quả.

Ngoài ra, ngân hàng số cũng cung cấp các công cụ và giao diện giúp bên thứ ba truy cập vào dữ liệu đã được ẩn danh, từ đó sử dụng những thông tin hữu ích để phục vụ cho mục đích kinh doanh. Một chiến lược quan trọng khác mà ngân hàng số đang áp dụng là API, chia sẻ các công nghệ và giải pháp về dữ liệu, bao gồm các công cụ bảo mật và điện toán an ninh. Các giải pháp này giúp tối ưu hóa giá trị dữ liệu, đồng thời bảo đảm tính an toàn và công bằng trong quá trình luân chuyển cũng như chia sẻ dữ liệu giữa nhiều doanh nghiệp.

3. Tương lai của các ngân hàng số

Ngân hàng số tiếp tục là yếu tố then chốt trong việc thúc đẩy và dẫn dắt đổi mới sáng tạo trong lĩnh vực dịch vụ tài chính. Mặc dù hiện nay, ngân hàng số đã có mặt ở nhiều nơi trên thế giới nhưng sự phát triển của các ngân hàng này lại không đồng đều. Ở một số quốc gia và khu vực, ngân hàng số chỉ mới bắt đầu phát triển hoặc vẫn đang chờ sự xem xét của cơ quan chức năng. Những khu vực này dự báo sẽ chứng kiến một làn sóng mạnh mẽ của ngân hàng số trong thời gian tới, điển hình là các quốc gia ở Đông Nam Á, châu Phi và Nam Mỹ.

Một nhận định chung trong Ngành là ngân hàng số sẽ đóng vai trò quan trọng trong sự phát triển của ngành Ngân hàng toàn cầu. Các ngân hàng số dẫn đầu hiện nay đã đạt được hiệu quả kinh tế cao nhờ quy mô lớn và khả năng sinh lời mạnh mẽ. Trong tương lai, khoảng cách giữa những ngân hàng dẫn đầu và các ngân hàng theo sau sẽ càng xa hơn về lợi nhuận, độ phủ thị trường và ảnh hưởng tới các tiêu chuẩn Ngành khi những ngân hàng dẫn đầu thiết lập các tiêu chuẩn về công nghệ và quản trị rủi ro.

Công nghệ đổi mới tiếp tục là yếu tố chính trong việc thay đổi cách thức cấu trúc và vận hành ngân hàng số. Sự phát triển không ngừng của các công nghệ như AI, IoT, vũ trụ ảo metaverse... sẽ đem lại những ứng dụng, sản phẩm và dịch vụ sáng tạo mới. Các ngân hàng số tiên phong đã sử dụng công nghệ để cải thiện mô hình dịch vụ, gắn kết khách hàng và phát triển nội dung kinh doanh. Ví dụ, các công nghệ như AI tạo sinh và tổng hợp giọng nói giúp ngân hàng số thiết lập các quản lý ngân hàng ảo (virtual bank managers), tăng cường sự tự động hóa và cá nhân hóa, mang lại trải nghiệm khách hàng giống như dịch vụ ngân hàng truyền thống nhưng với chi phí thấp hơn. Cùng với IoT và công nghệ sinh trắc học, ngân hàng số không còn bị giới hạn trong các mạng lưới vật lý mà có thể cung cấp dịch vụ mọi lúc, mọi nơi qua các thiết bị IoT. Công nghệ thực tế ảo và Blockchain cũng giúp ngân hàng quản lý tài sản ở các không gian ảo như tiền số, bất động sản ảo, tạo ra cơ hội mới trong cung cấp dịch vụ tài chính cho các tài sản này.

Với sự gia tăng quy mô và đa dạng dịch vụ, ngân hàng số đang dần tích hợp mô hình ngân hàng truyền thống. Ví dụ, các ngân hàng số ở Nhật Bản đã bắt đầu cung cấp dịch vụ qua các chi nhánh vật lý và ATM, trong khi WeLab Bank ở Hồng Kông đã sử dụng nhân viên ảo (RM) để phục vụ khách hàng trung và cao cấp. Các ngân hàng số ở châu Âu cũng đang tìm cách được cấp phép môi giới chứng khoán và các dịch vụ khác nhằm cung cấp dịch vụ tài chính cá nhân toàn diện cho khách hàng. Các sáng kiến này cho thấy sự thay đổi trong mô hình kinh doanh ngân hàng số, khi kết hợp giữa dịch vụ online và offline, giữa con người và máy móc, để cung cấp dịch vụ tài chính toàn diện nhưng vẫn giữ được sự tiện lợi và chi phí thấp.

Sau hơn một thập kỷ chuyển đổi số, nhiều ngân hàng truyền thống đã xây dựng được năng lực công nghệ và dữ liệu mạnh mẽ. Các ngân hàng truyền thống hiện nay có thể cung cấp đầy đủ các dịch vụ online, từ việc mở tài khoản đến cấp khoản vay trực tuyến. Họ cũng đã tùy chỉnh sản phẩm tài chính để phù hợp với các nhóm khách hàng như giới trẻ và SMEs, cải thiện cả trải nghiệm khách hàng và năng lực cạnh tranh trong kỷ nguyên số.

Sự phát triển của ngân hàng số là một xu hướng không thể đảo ngược. Tuy nhiên, điều này không đồng nghĩa với việc triệt tiêu các ngân hàng truyền thống. Trong bối cảnh này, các cơ quan quản lý cần có cái nhìn cởi mở hơn, tạo điều kiện thuận lợi cho sự phát triển của ngân hàng số. Cần phải đầu tư vào việc hoàn thiện thể chế quản lý nhà nước, khung pháp lý cho Fintech trong lĩnh vực ngân hàng và xây dựng cơ sở hạ tầng dữ liệu dùng chung. Các ngân hàng truyền thống cũng phải chủ động chuyển đổi số, ứng dụng công nghệ Fintech và nâng cao năng lực quản trị dữ liệu. Đồng thời, các ngân hàng, công ty công nghệ lớn (Bigtech) và Fintech cần đầu tư vào các công nghệ mới như AI, dữ liệu lớn (Big Data), Blockchain và phát triển các năng lực cốt lõi để thúc đẩy đổi mới sáng tạo và xây dựng hệ sinh thái tài chính toàn diện.

Tài liệu tham khảo:

1. Oliver Whyman, WeBank, Global digital banking: Development and innovation trends.

2. Bank Transformation - BackBase.

Tin bài khác

Thị trường tài chính toàn cầu: Một số thách thức và triển vọng

Phân mảnh kinh tế toàn cầu: Hàm ý đối với Việt Nam khi hướng đến thịnh vượng và Net-Zero

Dấu ấn thị trường chứng khoán Việt Nam năm 2025 và giải pháp trọng tâm năm 2026

Phát huy vai trò của kinh tế nhà nước trong ổn định và tăng trưởng kinh tế Việt Nam

Đầu tư công năm 2025: Điểm sáng và kỳ vọng cho những năm tiếp theo

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Phòng ngừa gian lận trong thị trường carbon của Việt Nam: Bài học từ Liên minh châu Âu

Hoàn thiện pháp luật về quản lý viện trợ không hoàn lại ở Việt Nam trong bối cảnh cải cách thủ tục hành chính

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Hoàn thiện khung pháp lý về thị trường carbon tại Việt Nam: Góc nhìn từ định chế tài chính và quản trị rủi ro ngân hàng

Khung pháp lý cho hoạt động cung cấp dịch vụ lưu ký tài sản mã hóa tại các ngân hàng thương mại Việt Nam

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Vai trò của các yếu tố phi ngôn ngữ trong hoạt động truyền thông của Cục Dự trữ Liên bang Mỹ và hàm ý đối với thị trường tài chính toàn cầu

Tăng cường quản trị rủi ro trong chính sách tiền tệ tại Ngân hàng Trung ương Canada và một số bài học kinh nghiệm đối với Việt Nam

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách