Giao dịch bảo đảm bằng một số loại quyền tài sản đặc biệt: từ quy định pháp luật đến thực tiễn xác lập hợp đồng

Cho dù chưa được sử dụng một cách phổ biến trong hoạt động cấp tín dụng có bảo đảm, song các tài sản vô hình mà pháp luật Việt Nam gọi là quyền tài sản rất có tiềm năng trở thành biện pháp bảo đảm chính trong cấp tín dụng có bảo đảm cho doanh nghiệp ở Việt Nam trong tương lai gần. Điều đáng nói là khuôn khổ pháp lý điều chỉnh về các biện pháp bảo đảm bằng quyền tài sản vẫn còn khá nhiều hạn chế hay khoảng trống1 mà bài viết sẽ tập trung phân tích thông qua một số giao dịch bảo đảm bằng quyền tài sản cụ thể.

Thế chấp quyền đòi nợ

Cho dù luôn được coi là loại quyền tài sản điển hình nhất, song quyền đòi nợ cũng không xuất hiện trong khái niệm quyền tài sản nêu trên của Bộ luật dân sự 2015 (BLDS) mà chỉ được nêu trong quy định về mua bán quyền tài sản (Điều 450 BLDS). Văn bản pháp luật này không có một quy định nào áp dụng riêng cho việc thế chấp quyền đòi nợ. Chính điều này làm cho việc thế chấp loại tài sản này trở nên mong manh hơn. Cũng cần nói thêm, đây là một biện pháp bảo đảm rất phổ biến và chiếm ưu thế trong danh mục tài sản bảo đảm tại các nước phát triển.

Liên quan đến chế định pháp lý này, văn bản hướng dẫn phần quy định về các biện pháp bảo đảm trong BLDS:

- Nên quy định việc thông báo cho bên có nghĩa vụ trả nợ không phải là nghĩa vụ bắt buộc, theo đó bên thế chấp và bên nhận thế chấp có thể thỏa thuận về việc thông báo cho bên có nghĩa vụ trả nợ về việc thế chấp quyền đòi nợ trừ trường hợp bên có nghĩa vụ trả nợ là một bên của hợp đồng thế chấp quyền đòi nợ; trường hợp được thông báo thì bên có nghĩa vụ trả nợ phải thanh toán quyền đòi nợ cho bên nhận thế chấp khi quyền đòi nợ đến hạn; trường hợp không được thông báo thì bên có nghĩa vụ trả nợ có trách nhiệm thanh toán quyền đòi nợ cho bên thế chấp và số tiền được thanh toán trở thành tài sản thế chấp.

- Nên nêu rõ nguyên tắc theo đó bên thế chấp quyền đòi nợ không được xác lập các giao dịch làm giảm hay làm mất giá trị quyền đòi nợ, trừ trường hợp được bên nhận thế chấp đồng ý.

- Nên quy định chi tiết về việc xử lý thế chấp quyền đòi nợ trong cả trường hợp quyền đòi nợ đến hạn trước nghĩa vụ được bảo đảm, lẫn trường hợp quyền đòi nợ đến hạn sau nghĩa vụ được bảo đảm. Theo đó, trường hợp quyền đòi nợ đến hạn trước nghĩa vụ được bảo đảm thì bên có nghĩa vụ trả nợ có trách nhiệm chuyển khoản tiền trả nợ vào một tài khoản phong tỏa của bên nhận thế chấp mở tại tổ chức tín dụng được phép hoạt động tại Việt Nam. Số tiền này cùng với tiền lãi (nếu có) trở thành tài sản thế chấp và sẽ chỉ được sử dụng để thanh toán nghĩa vụ được bảo đảm khi đến hạn mà không được thanh toán theo thỏa thuận. Trường hợp quyền đòi nợ đến hạn sau thời điểm đến hạn của nghĩa vụ được bảo đảm thì bên nhận thế chấp được quyền yêu cầu bên có nghĩa vụ trả nợ thanh toán khoản nợ đó cho mình tại thời điểm quyền đòi nợ đến hạn. Bên nhận thế chấp không được yêu cầu bên có nghĩa vụ trả nợ thanh toán khi quyền đòi nợ chưa đến hạn, trừ trường hợp có thỏa thuận khác [2].

Thế chấp quyền sở hữu trí tuệ

Điều 115 của BLDS quy định “quyền tài sản đối với đối tượng quyền sở hữu trí tuệ” là quyền tài sản. Cách sử dụng thuật ngữ của bộ luật này còn khá chung và chưa thực sự chính xác. Về bản chất, thế chấp được xác lập trên chính các đối tượng quyền sở hữu trí tuệ như nhãn hiệu, sáng chế, kiểu dáng công nghiệp... Luật sở hữu trí tuệ số 50/2005/QH11 ngày 29 tháng 11 năm 2005 được bổ sung, sửa đổi năm 2009 không đề cập tới việc thế chấp các quyền sở hữu trí tuệ này. Thực vậy, Luật sở hữu trí tuệ chỉ quy định việc chuyển nhượng quyền tác giả (Điều 45 và Điều 46), việc định đoạt đối tượng sở hữu công nghiệp thông qua việc chuyển giao quyền sở hữu công nghiệp (điểm c, khoản 1 Điều 123 và từ Điều 138 tới Điều 150) và việc chuyển giao quyền đối với giống cây trồng (từ Điều 192 tới Điều 197). Cũng không có quy định riêng biệt về việc xác lập và hệ quả pháp lý của giao dịch bảo đảm có đối tượng là quyền sở hữu trí tuệ trong các văn bản hướng dẫn thi hành luật này. Cần lưu ý một số đối tượng của quyền sở hữu công nghiệp như nhãn hiệu, sáng chế, kiểu dáng công nghiệp không chỉ được thế chấp mà còn có thể được đưa vào trong nhiều giao dịch khác như chuyển nhượng hay chuyển quyền sử dụng mà theo quy định của pháp luật thì các hợp đồng chuyển giao quyền sở hữu công nghiệp phải được đăng ký tại cơ quan quản lý nhà nước về quyền sở hữu công nghiệp để đảm bảo hiệu lực của hợp đồng hay giá trị pháp lý đối với các bên thứ ba (Điều 148 Luật sở hữu trí tuệ). Tuy nhiên, theo quy định tại điểm a khoản 7 Điều 6 của Thông tư số 08/2018/TT-BTP của Bộ Tư pháp ngày 20 tháng 6 năm 2018 hướng dẫn một số vấn đề về đăng ký, cung cấp thông tin về biện pháp bảo đảm, hợp đồng và trao đổi thông tin về đăng ký biện pháp bảo đảm tại các trung tâm đăng ký giao dịch, tài sản của Cục đăng ký quốc gia giao dịch bảo đảm thuộc Bộ Tư pháp (Thông tư 08), việc đăng ký giao dịch bảo đảm bằng quyền tài sản phát sinh từ quyền tác giả, quyền sở hữu công nghiệp, quyền đối với giống cây trồng được thực hiện tại Trung tâm Đăng ký giao dịch, tài sản của Cục Đăng ký quốc gia giao dịch bảo đảm thuộc Bộ Tư pháp. Điều này là bất hợp lý và để tạo điều kiện thuận lợi hơn cho việc xác định thứ tự ưu tiên thanh toán giữa các bên liên quan, thiết nghĩ nên thống nhất việc đăng ký tại một đơn vị đầu mối duy nhất là cơ quan quản lý nhà nước về quyền sở hữu công nghiệp. Cũng cần bổ sung các quy định riêng về phương thức xử lý các tài sản bảo đảm là quyền sở hữu trí tuệ ở trong BLDS hay trong pháp luật về sở hữu trí tuệ [3].

Thế chấp quyền phát sinh từ hợp đồng

Khoản 7 Điều 6 của Thông tư 08 đưa ra danh sách quyền phát sinh từ hợp đồng được dùng làm tài sản bảo đảm. Điểm b và điểm c của khoản này quy định quyền tài sản phát sinh từ hợp đồng gồm (i) quyền tài sản phát sinh từ hợp đồng thuê đóng tàu biển; quyền bồi thường thiệt hại phát sinh từ hợp đồng mua bán tàu bay, tàu biển; quyền thụ hưởng bảo hiểm theo hợp đồng bảo hiểm đối với tàu bay, tàu biển và (ii) các quyền tài sản là quyền đòi nợ, quyền yêu cầu thanh toán, quyền được bồi thường thiệt hại, quyền thụ hưởng bảo hiểm phát sinh từ hợp đồng mua bán nhà ở, hợp đồng góp vốn xây dựng nhà ở, hợp đồng hợp tác đầu tư, hợp tác kinh doanh nhà ở, hợp đồng cho thuê, hợp đồng cho thuê mua nhà ở (bao gồm cả nhà ở xã hội) giữa tổ chức với cá nhân hoặc giữa tổ chức, cá nhân với doanh nghiệp kinh doanh bất động sản trong dự án xây dựng nhà ở theo quy định của pháp luật về nhà ở; các quyền tài sản là quyền đòi nợ, quyền yêu cầu thanh toán, quyền được bồi thường thiệt hại, quyền thụ hưởng bảo hiểm phát sinh từ hợp đồng mua bán, hợp đồng góp vốn, hợp đồng hợp tác đầu tư, hợp tác kinh doanh, hợp đồng cho thuê, hợp đồng cho thuê mua công trình xây dựng giữa tổ chức với cá nhân hoặc giữa tổ chức, cá nhân với doanh nghiệp kinh doanh bất động sản trong dự án xây dựng công trình theo quy định của pháp luật về kinh doanh bất động sản. Dễ thấy, các quyền phát sinh từ hợp đồng được liệt kê chỉ là các quyền phát sinh từ hợp đồng về bất động sản và quyền phát sinh từ hợp đồng tàu bay, tàu biển. Trong thực tế, chủ nợ có bảo đảm sẵn sàng nhận rất nhiều quyền phát sinh từ các loại hợp đồng khác, như quyền phát sinh từ các hợp đồng chuyển nhượng phần vốn góp, hợp đồng quản lý, hợp đồng chuyển quyền sử dụng đối tượng sở hữu công nghiệp hay hợp đồng cung ứng hàng hóa, dịch vụ... Thêm vào đó, thông tư này dường như chưa có sự phân định rạch ròi giữa quyền đòi nợ và các quyền khác phát sinh từ hợp đồng. Hơn nữa, ngay cả đối với hợp đồng về bất động sản, danh sách nêu trên của Thông tư 08 cũng bỏ sót quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai - một chế định pháp lý được pháp luật chung về giao dịch bảo đảm và pháp luật về nhà ở đã công nhận rộng rãi.

Thế chấp phần vốn góp, cổ phần

Điều 182.1(e), Luật doanh nghiệp số 68/2014/QH13 ngày 26 tháng 11 năm 2014 (“Luật doanh nghiệp”) quy định thành viên góp vốn công ty hợp danh có thể “định đoạt phần vốn góp của mình bằng cách […] thế chấp, cầm cố”. Trong quy định này, nhà lập pháp tỏ ra khá do dự trong việc sử dụng thuật ngữ nên đã chọn giải pháp an toàn là sử dụng cả thuật ngữ cầm cố và thế chấp. Tuy nhiên, Luật doanh nghiệp không đề cập đến một cách rõ ràng khả năng thế chấp phần vốn góp trong công ty trách nhiệm hữu hạn (TNHH) hay trong công ty cổ phần. Thực vậy, theo quy định tại khoản 6 Điều 50 của văn bản này, thành viên công ty TNHH có quyền “định đoạt phần vốn góp của mình bằng [….] cách khác theo quy định của pháp luật và Điều lệ công ty”. Hơn nữa, Điều 114, Luật doanh nghiệp liệt kê một loạt quyền của cổ đông phổ thông, trong đó không đề cập đến quyền sử dụng cổ phần làm tài sản bảo đảm. Điều đáng nói là điều luật này có quy định mở là cổ đông phổ thông có “các quyền khác” nhưng lại giới hạn là việc thực hiện các quyền này phải “theo quy định của Luật này và Điều lệ công ty”. Do đó, nếu theo đúng câu chữ của quy định này thì cổ đông công ty cổ phần chỉ được sử dụng cổ phần để bảo đảm khoản vay nếu điều này được cho phép một cách rõ ràng trong điều lệ của công ty!

Khoản 5, Điều 6, Thông tư số 08 quy định có thể đăng ký tài sản bảo đảm là “phần vốn góp trong doanh nghiệp theo quy định của pháp luật doanh nghiệp”. Tuy nhiên văn bản này lại coi cổ phiếu là tài sản bảo đảm (khoản 6, Điều 6).

Theo quy định tại khoản 1, Điều 120, Luật doanh nghiệp, “cổ phiếu là chứng chỉ do công ty cổ phần phát hành, bút toán ghi sổ hoặc dữ liệu điện tử xác nhận quyền sở hữu một hoặc một số cổ phần của công ty đó”. Cổ phiếu không tự thân chứa các quyền hành động đối với công ty bởi vì các quyền phát sinh từ phần vốn góp như quyền biểu quyết, quyền nhận cổ tức và quyền được hưởng khối tài sản còn lại của công ty khi tiến hành thủ tục thanh lý tài sản của công ty cũng như mọi quyền phát sinh từ hợp đồng khác đối với công ty phụ thuộc vào việc đăng ký vào sổ đăng ký cổ đông của công ty [4].

Xét về bản chất, cổ phần mới là đối tượng thực của giao dịch bảo đảm, chứ không phải cổ phiếu. Có thể so sánh cổ phiếu với Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất: trong trường hợp này, thế chấp có đối tượng là quyền sử dụng đất, nhà hay tài sản gắn liền với đất chứ không phải là Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất.

Cổ phần trong công ty cổ phần hay phần vốn góp trong công ty TNHH là quyền tài sản (tài sản vô hình) và do đó, không thể giao được về mặt vật chất cho chủ nợ có bảo đảm. Hơn nữa, chúng thể hiện quyền chủ nợ của người nắm giữ (chủ sở hữu) cổ phần hay phần vốn góp đối với công ty. Do đó, thế chấp là biện pháp bảo đảm phù hợp nhất đối với phần vốn góp và cổ phần bởi vì thế chấp không đặt ra yêu cầu chuyển giao tài sản thế chấp cho bên nhận thế chấp (Điều 317, Bộ luật dân sự).

Khó khăn đáng kể nhất hiện nay khi nhận thế chấp phần vốn góp hay cổ phần chính là thủ tục chuyển quyền sở hữu phần vốn góp hay cổ phần được thế chấp khi xử lý thế chấp. Về nguyên tắc, người nhận chuyển nhượng phần vốn góp hay cổ phần hay người nhận phần vốn góp hay cổ phần để thay thế cho việc thực hiện nghĩa vụ được bảo đảm chỉ trở thành thành viên hay cổ đông của công ty sau khi (i) thông tin của họ được ghi đầy đủ vào sổ đăng ký thành viên hay sổ đăng ký cổ đông của công ty có phần vốn góp hay cổ phần được thế chấp, và (ii) công ty đã thực hiện thủ tục đăng ký thay đổi thành viên công ty TNHH hay thủ tục thông báo thay đổi thông tin của cổ đông sáng lập công ty cổ phần. Điều đáng tiếc là pháp luật doanh nghiệp hiện hành không có quy định nào về thủ tục đăng ký thay đổi thành viên công ty TNHH hay thủ tục thông báo thay đổi thông tin của cổ đông sáng lập công ty cổ phần khi xử lý thế chấp [5].

Thế chấp quyền nhận khoản tiền bảo hiểm

Quyền được nhận số tiền bảo hiểm trong khuôn khổ hợp đồng bảo hiểm nhân thọ cũng là quyền tài sản có thỏa mãn các tiêu chí của quyền tài sản nêu ở trên để có thể trở thành đối tượng của giao dịch bảo đảm.

Điều 18 của Luật số 24/2000/QH10 ngày 09/12/2000 về kinh doanh bảo hiểm được bổ sung, sửa đổi năm 2010 (Luật kinh doanh bảo hiểm) khi quy định về quyền của bên mua bảo hiểm cho phép bên mua bảo hiểm được chuyển nhượng hợp đồng bảo hiểm nhưng không đề cập tới việc bên mua bảo hiểm có được sử dụng hợp đồng bảo hiểm làm tài sản bảo đảm hay không. Điều 18 này cũng quy định theo hướng mở là bên mua bảo hiểm được thực hiện “các quyền khác theo quy định của pháp luật”. Tuy vậy, cách quy định mở đó cũng không đảm bảo cho việc xác lập giao dịch bảo đảm đối với hợp đồng bảo hiểm nhân thọ nhất là khi các văn bản hướng dẫn áp dụng Luật kinh doanh bảo hiểm không đề cập tới giao dịch bảo đảm đối với hợp đồng bảo hiểm. Về bản chất, thế chấp hợp đồng bảo hiểm hay cụ thể hơn thế chấp quyền nhận khoản tiền bảo hiểm là một dạng đặc biệt của thế chấp quyền đòi nợ vì quyền nhận số tiền bảo hiểm chính là một loại quyền đòi nợ [6]. BLDS nên công nhận quyền được nhận số tiền bảo hiểm trong khuôn khổ hợp đồng bảo hiểm con người có thể được sử dụng làm tài sản bảo đảm, quy định rõ phương thức xác lập hợp đồng bảo đảm (ký bản bổ sung, sửa đổi hợp đồng bảo hiểm giữa bên bảo đảm, bên nhận bảo đảm và tổ chức bảo hiểm hoặc lập hợp đồng bảo đảm riêng), đồng thời dẫn chiếu việc áp dụng quy định về thế chấp quyền đòi nợ cho thế chấp quyền nhận số tiền bảo hiểm.

Sử dụng số dư tài khoản để bảo đảm khoản vay

Trong thực tế cấp tín dụng, việc ngân hàng nhận bảo đảm bằng thẻ tiết kiệm của cá nhân, hay số dư tài khoản tiền gửi, tài khoản thanh toán của doanh nghiệp ngày càng phổ biến, nhất là khi đây là biện pháp bảo đảm dễ xác lập và xử lý.

Theo quy định cũ của pháp luật về giao dịch bảo đảm được áp dụng trước khi BLDS có hiệu lực (ngày 1 tháng 1 năm 2017) và của Ngân hàng Nhà nước [7], cầm cố là biện pháp bảo đảm áp dụng cho thẻ tiết kiệm.

Điều 13 của Thông tư số 48/2018/TT-NHNN của Ngân hàng Nhà nước quy định về tiền gửi tiết kiệm ngày 31 tháng 12 năm 2018 (“Thông tư 48”) quy định: “tiền gửi tiết kiệm được sử dụng để làm tài sản bảo đảm theo hướng dẫn của tổ chức tín dụng phù hợp với quy định của pháp luật về giao dịch bảo đảm”. Điều 20 của văn bản này đặt ra nghĩa vụ đối với tổ chức tín dụng phải ban hành quy định nội bộ về giao dịch tiền gửi tiết kiệm, trong đó phải có quy định về việc sử dụng tiền gửi tiết kiệm làm tài sản bảo đảm. Như vậy, Ngân hàng Nhà nước không quy định biện pháp bảo đảm nào sẽ được áp dụng đối với tiền gửi tiết kiệm mà dẫn chiếu về việc áp dụng quy định chung về giao dịch bảo đảm.

Nếu áp dụng biện pháp cầm cố thì sẽ không phù hợp với bản chất pháp lý của quyền tài sản là không thể chuyển giao về mặt vật chất. Hơn nữa, theo quy định của BLDS về cầm cố thì sẽ có rủi ro lớn cho tổ chức tín dụng nhận cầm cố thẻ tiết kiệm do một tổ chức tín dụng khác (là bên nhận tiền gửi) phát hành. Thực vậy, do về nguyên tắc, cầm cố tài sản chỉ phát sinh hiệu lực đối kháng với người thứ ba kể từ thời điểm bên nhận cầm cố nắm giữ tài sản cầm cố (khoản 2 Điều 310 BLDS), chứ không phải kể từ thời điểm đăng ký, nên biện pháp cầm cố của tổ chức tín dụng nhận cầm cố trong trường hợp này không có hiệu lực đối kháng với tổ chức tín dụng nhận tiền gửi bởi chỉ có tổ chức tín dụng nhận tiền gửi mới được cho là có thể là bên nắm giữ số dư tài khoản tiền gửi tiết kiệm là đối tượng của cầm cố [8]. Nói cách khác, nếu tổ chức tín dụng nhận tiền gửi sau đó nhận cầm cố chính thẻ tiết kiệm này thì dường như sẽ có quyền ưu tiên thanh toán cao hơn so với tổ chức tín dụng nhận cầm cố ban đầu cho dù xác lập cầm cố sau. Hơn nữa, tổ chức tín dụng nhận tiền gửi hoàn toàn có thể thực hiện việc bù trừ nghĩa vụ nếu đáp ứng được các điều kiện theo quy định của pháp luật, gây bất lợi cho tổ chức tín dụng nhận cầm cố ban đầu.

Điều 11 Thông tư số 49/2018/TT-NHNN ngày 31 tháng 12 năm 2018 về tiền gửi có kỳ hạn quy định “tiền gửi có kỳ hạn được sử dụng để làm tài sản bảo đảm theo hướng dẫn của tổ chức tín dụng phù hợp với quy định của pháp luật về giao dịch bảo đảm”. Cách tiếp cận của thông tư này về cơ bản giống với cách tiếp cận của Thông tư 48 được phân tích ở trên. Cần lưu ý, do thông tư này áp dụng cho cả cá nhân và tổ chức là người cư trú (bao gồm cả các doanh nghiệp), cho nên quy định này được hiểu là áp dụng cho cả giao dịch bảo đảm bằng tiền gửi có kỳ hạn của cá nhân và doanh nghiệp.

Thiết nghĩ, văn bản hướng dẫn phần quy định về giao dịch bảo đảm trong BLDS nên công nhận thế chấp là biện pháp bảo đảm áp dụng đối với tiền gửi (bao gồm cả tiền gửi tiết kiệm lẫn tiền gửi có kỳ hạn) hay số dư tài khoản thanh toán của cá nhân và doanh nghiệp bởi vì khi đó, thứ tự ưu tiên thanh toán sẽ được xác lập theo thứ tự đăng ký thế chấp (Điều 308 BLDS). Số (dư tài khoản) tiền gửi hay số dư tài khoản thanh toán (hay còn gọi là tài khoản thương mại, tài khoản giao dịch hay tài khoản vãng lai) thể hiện quyền đòi nợ của người gửi tiền hay chủ tài khoản đối với ngân hàng.

Thêm vào đó, do số dư tài khoản là quyền tài sản nên không thể chuyển giao về mặt vật chất cho bên nhận bảo đảm cho nên thế chấp số dư tài khoản mới là giao dịch bảo đảm phù hợp.

Tài sản vô hình là một loại tài sản mới và việc huy động giá trị của chúng để bảo đảm thực hiện nghĩa vụ chỉ thực sự khả thi khi có một hệ thống quy định pháp luật phù hợp và hiệu quả. Thiết nghĩ, nhà làm luật nên xây dựng những nguyên tắc cơ bản cho biện pháp thế chấp tài sản vô hình và có những quy định riêng cho từng loại tài sản vô hình hoặc ít ra có những dẫn chiếu cần thiết cho việc áp dụng các quy định liên quan. Các văn bản pháp luật chuyên ngành cũng nên được sửa đổi theo hướng ghi nhận việc thế chấp tài sản vô hình của BLDS và quy định chi tiết các khía cạnh mà BLDS chưa điều chỉnh.

_____

1 Về khuôn khổ pháp lý chung điều chỉnh các giao dịch bảo đảm bằng quyền tài sản, xem thêm Bùi Đức Giang và Nguyễn Hoàng Long, “Giao dịch bảo đảm bằng quyền tài sản theo Bộ luật dân sự 2015”, Tạp chí Ngân hàng, số 11, tháng 6/2019.

2 Về thế chấp quyền đòi nợ, xem thêm Bùi Đức Giang, “Quyền ưu tiên thanh toán của bên nhận thế chấp quyền đòi nợ”, Tạp chí Ngân hàng, số17, tháng 9 năm 2012, 58-61; “Giao dịch có đối tượng là quyền đòi nợ”, Tạp chí Ngân hàng, số19 tháng 10 năm 2013, 35-39 và 65; “Khoảng trống pháp luật về quyền đòi nợ”, Tạp chí Nhà nước và Pháp luật, số 8 (304), 2013, 33-40; “Tính đối kháng của các phương tiện phòng vệ của bên có nghĩa vụ trả nợ trong giao dịch thế chấp quyền đòi nợ”, Tạp chí Ngân hàng, số 15, tháng 8/2013, viết chung với Vũ Thị Hồng Yến; “Xử lý thế chấp quyền đòi nợ : từ quy định pháp luật đến thực tiễn”, Tạp chí Ngân hàng, số 20 tháng 10 năm 2014, 20-23.

3 Về giao dịch bảo đảm với quyền sở hữu trí tuệ theo pháp luật Anh, xem thêm Parsons (T-N.), Lingard's Bank Security Documents, 5th edn, 2011, paras. 19.12 to 19.19.

4 Louise Gullifer (ed), “Goode on Legal Problems of Credit and Security”, Sweet & Maxwell, 5th edn, 2013, para.1-47.

5 Về biện pháp bảo đảm này, xem thêm Bùi Đức Giang, “Nhận tài sản bảo đảm là phần vốn góp, cổ phần: từ quy định pháp luật đến thực tiễn”, Tạp chí Ngân hàng số 1, tháng 1/2019, trang 24 – 27.

6 Về các giao dịch bảo đảm đối với hợp đồng bảo hiểm nhân thọ theo quy định của pháp luật Anh, Pháp và Việt Nam, xem thêm, Bui Duc Giang, Sûretés conventionnelles sur créances en droit français, anglais et vietnamien, luận án tiến sĩ Đại học Paris 2, tháng 6/2014.

7 Quy chế về tiền gửi tiết kiệm ban hành kèm theo Quyết định số 1160/2004/QĐ-NHNN ngày 13 tháng 9 năm 2004 của Thống đốc Ngân hàng Nhà nước được bổ sung, sửa đổi năm 2006, 2011 và 2017.

8 Cần lưu ý việc có thể “nắm giữ” hay không một khoản tiền được ghi nhận dưới dạng điện tử cũng là một vấn đề còn gây tranh cãi.

TS. Bùi Đức Giang

(TCNH số 13/2019)

Tin bài khác

6 tỉ đồng hỗ trợ an sinh xã hội tại Hà Tĩnh

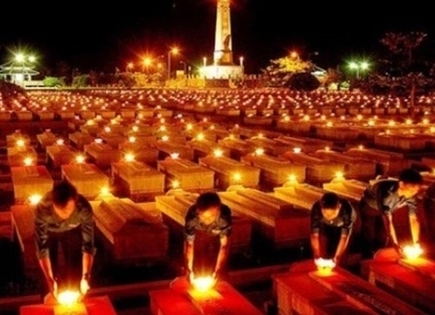

Tổng Bí thư Tô Lâm dâng hương tưởng niệm các anh hùng liệt sĩ tại Điện Biên

Ngân hàng Nhà nước trao tặng 7 tỉ đồng hỗ trợ an sinh xã hội tại Quảng Trị

Ngày 27/7: Một ngày để biết ơn – một đời để tiếp bước

Tri ân sâu sắc người có công: Mệnh lệnh từ trái tim, trách nhiệm của toàn xã hội

Tổng quan kinh tế thế giới nửa đầu năm 2025

Phát biểu khai mạc của Tổng Bí thư Tô Lâm tại Hội nghị Trung ương 12 - khóa XIII

Tiếp tục ổn định lãi suất, hỗ trợ nền kinh tế

Chủ sở hữu hưởng lợi trong doanh nghiệp: Góc nhìn pháp lý mới và tác động đối với ngành tài chính - ngân hàng Việt Nam

Chia tài sản chung của vợ chồng trong thời kỳ hôn nhân - Hệ quả pháp lý và mối liên hệ với hoạt động cho vay của ngân hàng

Quyền thu giữ tài sản bảo đảm theo Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng: Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam

Pháp luật về thế chấp quyền tài sản phát sinh từ hợp đồng mua bán nhà ở hình thành trong tương lai: Phân tích và một số khuyến nghị

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam