Giải pháp về giáo dục tài chính cho trẻ em của các ngân hàng thương mại

Tóm tắt: Trong những năm gần đây, vấn đề dân trí tài chính đã trở thành một mối quan tâm lớn tại Việt Nam. Dân trí tài chính là khả năng hiểu biết và áp dụng các kiến thức tài chính trong cuộc sống hằng ngày, giúp cá nhân quản lý tài sản, lập kế hoạch tài chính và đưa ra các quyết định đầu tư một cách hiệu quả. Dân trí tài chính thấp không chỉ ảnh hưởng đến tài chính cá nhân mà còn gây ra những tác động tiêu cực đến nền kinh tế chung. Người dân thiếu hiểu biết về tài chính dẫn đến những hệ quả không nhỏ như rủi ro bị lừa đảo, mất mát tài sản trong các hoạt động tài chính, mắc nợ không kiểm soát, tình trạng tài chính “bấp bênh”, kéo theo đó là những bất ổn cho xã hội. Do đó, nâng cao dân trí tài chính là một yêu cầu cấp bách và việc bắt đầu từ thế hệ trẻ là một bước đi quan trọng. Giáo dục tài chính từ sớm không chỉ giúp trẻ em hiểu biết về quản lý tài chính cá nhân, mà còn là nền tảng cho một tương lai tài chính ổn định và bền vững sau này.

Ở Việt Nam, phần lớn người dân dựa vào tiền tiết kiệm ngân hàng để bảo đảm một phần cuộc sống sau khi nghỉ hưu. Với lợi thế đó, các ngân hàng thương mại cần tham gia sâu, rộng hơn vào việc giáo dục tài chính cho trẻ em nói riêng, người dân nói chung. Bài viết đề xuất một số giải pháp về giáo dục tài chính cho trẻ em của các ngân hàng thương mại.

Từ khóa: Dân trí tài chính, giáo dục tài chính, tài chính cá nhân, trẻ em, ngân hàng thương mại.

THE SOLUTIONS OF COMMERCIAL BANKS IN FINANCIAL EDUCATION FOR CHILDREN

Abstract: In recent years, financial literacy has become a significant concern in Vietnam. Financial literacy refers to the ability to understand and apply financial knowledge in daily life, enabling inpiduals to manage assets, plan finances and make effective investment decisions. Low financial literacy not only impacts personal finances but also has negative effects on the economy. People having limited financial knowledge face risks such as fraud, asset loss in financial activities, uncontrolled debt and financial instability, which in turn causes social problems. Therefore, improving financial literacy is an urgent need, especially to the younger generation. Early financial education helps children understand personal financial management and builds a foundation for a stable and sustainable financial future.

In Vietnam, almost people depend on their saving to guarantee for life after retirement. For such advantages, commercial banks have deeply participated into financial education for childen in particular and people in general. The author recommends some solutions for commercial banks to paticipate in financial education.

Keywords: Financial literacy, financial education, personal finance, children, commercial banks.

1. Thực trạng và sự cần thiết của dân trí tài chính ở Việt Nam

1.1. Thực trạng dân trí tài chính

Dân trí tài chính là mức độ hiểu biết, kỹ năng và thái độ để đưa ra các quyết định tài chính đúng đắn và quản lý tài chính cá nhân một cách hiệu quả. Dân trí tài chính giúp các cá nhân biết cách lập kế hoạch tài chính, tiết kiệm, đầu tư và quản lý nợ, từ đó giúp giảm thiểu rủi ro tài chính và cải thiện khả năng đạt được các mục tiêu tài chính dài hạn.

Dân trí tài chính có thể được đo lường qua nhiều phương pháp, bao gồm: (i) Khảo sát mức độ hiểu biết kiến thức tài chính; (ii) Khảo sát khả năng quản lý tài chính cá nhân, khả năng ra quyết định tài chính; (iii) Mức độ tiếp cận và sử dụng dịch vụ tài chính (số lượng tài khoản ngân hàng, thẻ tín dụng, tham gia bảo hiểm, các sản phẩm đầu tư). Trong đó, phương pháp thứ ba thường được sử dụng tại Việt Nam cho thấy thực trạng dân trí tài chính của Việt Nam còn khá thấp.

1.2. Hệ quả của dân trí tài chính thấp

Dân trí tài chính thấp có thể dẫn đến những hệ quả như sau:

Thứ nhất, mất tiền trong các vụ lừa đảo tài chính. Một trong những hậu quả rõ rệt nhất của dân trí tài chính thấp là nhiều người dân bị lừa đảo bởi các mô hình đa cấp trái phép. Nhiều nạn nhân tham gia vào các mô hình này mà không hiểu rõ rủi ro tài chính và cơ cấu hoạt động, dẫn đến mất những khoản tiền rất lớn.

Thứ hai, đầu tư sai lầm, mất vốn. Trong những năm qua, nhiều nhà đầu tư nhỏ lẻ đã tham gia đầu tư vào các sản phẩm tài chính mà không hiểu rõ về rủi ro. Khi các đơn vị huy động vốn gặp khó khăn tài chính, nhiều nhà đầu tư đã mất trắng hoặc chỉ thu hồi được một phần nhỏ vốn đầu tư.

Thứ ba, khủng hoảng nợ cá nhân. Việc người dân không nắm rõ kiến thức tài chính đã dẫn đến tình trạng vay tiêu dùng không kiểm soát. Nhiều người dân đã vay tiêu dùng với lãi suất cao mà không có kế hoạch trả nợ cụ thể, kéo theo nợ nần chồng chất hoặc không có khả năng trả nợ. Điều này đã ảnh hưởng đến chất lượng cuộc sống của nhiều hộ gia đình.

Thứ tư, thiếu chuẩn bị cho tương lai tài chính. Một hệ quả khác của dân trí tài chính thấp là nhiều người dân không có kế hoạch tài chính dài hạn, đặc biệt là không có kế hoạch hưu trí. Khi đến tuổi nghỉ hưu, họ phải đối mặt với khó khăn tài chính do không có nguồn thu nhập ổn định. Điều này đặt áp lực lớn lên hệ thống bảo trợ xã hội và gia đình.

Tại Việt Nam, tính đến tháng 6/2024, số người tham gia bảo hiểm xã hội là hơn 18,3 triệu người, trong khi lực lượng lao động của Việt Nam là 52,5 triệu người. Điều này có nghĩa là khoảng 34,2 triệu người lao động -tương đương 66% lực lượng lao động chưa có bất kỳ khoản bảo hiểm hưu trí nào và có thể họ sẽ phải phụ thuộc chủ yếu vào các khoản tiết kiệm cá nhân tích lũy cho cuộc sống sau khi nghỉ hưu.

Theo kết quả khảo sát do nhóm nghiên cứu thực hiện tại Việt Nam vào tháng 9/2024 về hệ quả của dân trí tài chính thấp: 78% số người được khảo sát cho rằng hệ quả nghiêm trọng nhất là bất ổn trong tương lai về mặt tài chính, 75% cho rằng hệ quả nghiêm trọng nhất là mất tiền trong các vụ lừa đảo tài chính hoặc đầu tư sai lầm, mất mát tài sản.

1.3. Sự cần thiết của việc giáo dục tài chính cho trẻ em

Để đánh giá sự cần thiết của việc giáo dục tài chính cho trẻ em, nhóm nghiên cứu đã thực hiện khảo sát, theo đó gần 75% số người được hỏi cho rằng, giáo dục tài chính cho trẻ em là cần thiết. Nhìn chung, giáo dục tài chính cho trẻ rất quan trọng vì 3 lý do như sau: (i) Độ tuổi có nhiều môi trường tiếp xúc. Trẻ em và thanh thiếu niên là đối tượng có mức độ tiếp xúc cao nhất với các môi trường như gia đình, nhà trường, xã hội và các chính sách từ Nhà nước. Điều này tạo ra một cơ hội tuyệt vời để tiếp cận và giáo dục tài chính cho các em từ nhiều phía; (ii) Tác động sâu, rộng và dài hạn. Khi giáo dục tài chính được thực hiện sớm ở độ tuổi này, những kiến thức và thói quen tài chính tích cực sẽ không chỉ ảnh hưởng đến cuộc sống cá nhân của các em mà còn có thể lan tỏa đến gia đình và cộng đồng, tạo ra những tác động tích cực và bền vững cho toàn xã hội; (iii) Giai đoạn đầu tiên của vòng đời tài chính. Độ tuổi thiếu niên nằm trong giai đoạn đầu của vòng đời tài chính, nơi các cá nhân bắt đầu tiếp thu những kiến thức cơ bản về tiền bạc và tài chính. Giai đoạn này là tiền đề cho giai đoạn tiếp theo là tích lũy tài sản, nơi mà các cá nhân bắt đầu có thu nhập ổn định và xây dựng tài sản cho tương lai. Để giai đoạn tích lũy tài sản được hiệu quả, việc có nền tảng kiến thức tài chính từ sớm là vô cùng quan trọng. Chỉ khi có sự hiểu biết và kỹ năng tài chính vững chắc từ sớm, các cá nhân mới có thể lập kế hoạch tài chính một cách hiệu quả, đầu tư hợp lý và chuẩn bị tốt nhất cho các giai đoạn tiếp theo của cuộc đời, bao gồm giai đoạn bảo vệ tài sản và giai đoạn tiêu dùng trong hưu trí.

2. Giải pháp giáo dục tài chính cho trẻ em

2.1. Kinh nghiệm của các quốc gia phát triển

Giáo dục tài chính cho trẻ em là một yếu tố quan trọng trong việc chuẩn bị cho thế hệ trẻ đối mặt với những thách thức tài chính trong tương lai. Nhiều quốc gia trên thế giới đã triển khai các chiến lược và chương trình đa dạng nhằm trang bị cho trẻ em những kiến thức và kỹ năng cần thiết để quản lý tài chính một cách hiệu quả. Dưới đây là tổng hợp các ví dụ về cách thức mà gia đình, nhà trường, xã hội (bao gồm doanh nghiệp và ngân hàng) và Chính phủ các nước trên thế giới đã thực hiện nhằm giáo dục tài chính cho trẻ em.

Vai trò của gia đình

Gia đình đóng vai trò nền tảng trong việc hình thành thói quen và nhận thức tài chính cho trẻ em. Thông qua việc hướng dẫn trực tiếp, làm gương và sử dụng các công cụ, công nghệ, phụ huynh có thể giúp con cái hiểu và áp dụng các nguyên tắc quản lý tiền bạc từ sớm. (Bảng 1)

Bảng 1: Các giải pháp quản lý tài chính

trong gia đình tại một số quốc gia trên thế giới

Nguồn: Tác giả tổng hợp

Vai trò của nhà trường

Nhà trường là môi trường quan trọng để truyền đạt kiến thức và kỹ năng tài chính một cách có hệ thống và bài bản. Nhiều quốc gia đã tích hợp giáo dục tài chính vào chương trình giảng dạy chính thức cũng như tổ chức các hoạt động ngoại khóa phong phú. (Bảng 2)

Bảng 2: Các giải pháp giáo dục tài chính trong nhà trường

tại một số quốc gia trên thế giới

Nguồn: Tác giả tổng hợp

Vai trò của xã hội

Các doanh nghiệp, đặc biệt là ngân hàng đóng góp quan trọng trong việc giáo dục tài chính thông qua việc phát triển các ứng dụng, chương trình đào tạo và tổ chức các hoạt động thực tiễn giúp trẻ em và thanh thiếu niên hiểu và thực hành quản lý tài chính một cách hiệu quả. (Bảng 3)

Bảng 3: Các giải pháp giáo dục tài chính từ các tổ chức xã hội

của một số quốc gia trên thế giới

Nguồn: Tác giả tổng hợp

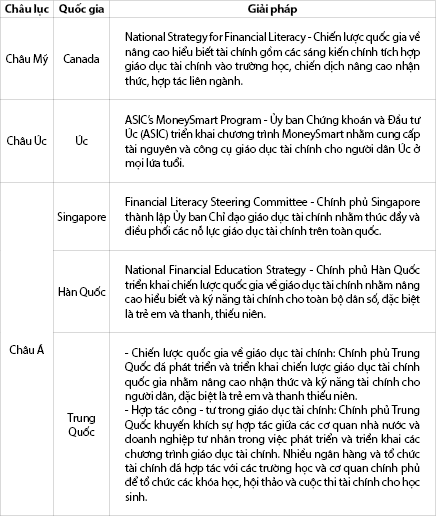

Vai trò của nhà nước

Chính phủ các quốc gia đóng vai trò then chốt trong việc thúc đẩy và hỗ trợ giáo dục tài chính thông qua việc phát triển chiến lược quốc gia, cung cấp tài nguyên giáo dục và khuyến khích sự tham gia của các bên liên quan. (Bảng 4)

Bảng 4: Giải pháp về giáo dục tài chính

của các quốc gia trên thế giới

Nguồn: Tác giả tổng hợp

2.2. Liên hệ Việt Nam

Vai trò của Nhà nước, gia đình, nhà trường và xã hội

Thứ nhất, thói quen tiết kiệm và quản lý chi tiêu: Gia đình Việt Nam thường nhấn mạnh tầm quan trọng của tiết kiệm và quản lý chi tiêu. Phụ huynh thường dạy con cái cách tiết kiệm từ sớm, như việc bỏ tiền vào lợn đất (hộp tiết kiệm) và khuyến khích các em ghi chép chi tiêu hằng ngày. Tuy nhiên, mức độ phổ biến còn hạn chế, chưa được hệ thống hóa hoặc sử dụng công nghệ hỗ trợ như ở các quốc gia khác.

Thứ hai, giáo dục tài chính trong chương trình học chính thức: Bộ Giáo dục và Đào tạo đã bắt đầu tích hợp một số nội dung về giáo dục tài chính vào các môn học như toán và giáo dục công dân, nhưng điều này vẫn còn ở giai đoạn thử nghiệm và chưa được triển khai đồng bộ trên toàn quốc.

Thứ ba, các chương trình giáo dục tài chính ngoại khóa: Một số trường học, đặc biệt là tại các thành phố lớn như Thành phố Hà Nội và Thành phố Hồ Chí Minh đã bắt đầu tổ chức các hoạt động giáo dục tài chính ngoại khóa. Các câu lạc bộ tài chính đã được thành lập tại một số trường trung học, nơi học sinh được khuyến khích tham gia vào các cuộc thi lập kế hoạch tài chính hoặc quản lý ngân sách cho các dự án lớp học. Tuy nhiên, các chương trình này còn hạn chế và chưa được phổ biến rộng rãi.

Thứ tư, các chương trình giáo dục tài chính kết hợp thực tiễn: Một trong những nỗ lực gần đây với sự tham gia của nhiều tổ chức tại Việt Nam là Chương trình MoneyVerse. Đây là một sáng kiến giáo dục tài chính được triển khai tại các trường đại học trên toàn quốc, nhằm mục tiêu nâng cao nhận thức và kiến thức tài chính cho sinh viên - đối tượng chuẩn bị bước vào giai đoạn tự lập tài chính sau khi tốt nghiệp. MoneyVerse được thiết kế dưới hình thức các buổi hội thảo, cuộc thi và lớp học thực hành, nơi sinh viên được cung cấp những kiến thức căn bản về tài chính cá nhân. Chương trình đã nhận được nhiều sự hỗ trợ từ các tổ chức tài chính, ngân hàng và doanh nghiệp trên cả nước.

Vai trò của các ngân hàng thương mại

Các ngân hàng thương mại đã tham gia ngày càng sâu rộng và có nhiều sáng kiến trong việc hỗ trợ phổ biến giáo dục tài chính cho trẻ em tại Việt Nam:

Trước hết, một số ngân hàng đã phát triển các ứng dụng riêng để giúp phụ huynh giáo dục tài chính cho con em (như BIDV Smart Kids, TPBank MyMoney), các ứng dụng này cho phép trẻ em học cách quản lý tiền tiêu vặt, thiết lập mục tiêu tiết kiệm và hiểu về các khái niệm tài chính cơ bản thông qua các trò chơi và hoạt động tương tác.

Bên cạnh đó, các ngân hàng và tổ chức tài chính như Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam và Ngân hàng Thương mại cổ phần Kỹ thương Việt Nam cũng đã tổ chức các buổi hội thảo và chương trình giáo dục tài chính dành cho học sinh và sinh viên. Các chương trình này thường nhắm đến việc nâng cao nhận thức về quản lý tài chính cá nhân và giúp người trẻ hiểu rõ hơn về các sản phẩm tài chính như tiết kiệm, đầu tư và tín dụng.

Theo kết quả khảo sát do nhóm nghiên cứu thực hiện tại Việt Nam vào tháng 9/2024, 97% số người được hỏi cho rằng chủ thể đóng vai trò quan trọng nhất trong giáo dục tài chính cho trẻ em là gia đình, xếp thứ hai là nhà trường (84%), Nhà nước và các tổ chức tài chính đứng thứ ba (27%).

2.3. Một số giải pháp triển khai giáo dục tài chính cho trẻ em tại Việt Nam

Ở Việt Nam, một đặc điểm nổi bật là khoảng 80% người dân vẫn dựa vào tiết kiệm ngân hàng như là một nguồn chính để bảo đảm cuộc sống khi về hưu. Điều này tạo ra cơ hội, đồng thời cũng là trách nhiệm cho các ngân hàng trong việc nâng cao dân trí tài chính, đặc biệt là cho trẻ em.

Lợi thế của các ngân hàng thương mại

Một là, tiềm lực tài chính: Với nguồn lực tài chính mạnh mẽ, các ngân hàng có khả năng đầu tư vào công nghệ hiện đại, tổ chức các chương trình giáo dục tài chính và phát triển ứng dụng.

Hai là, năng lực chuyên môn: Các ngân hàng sở hữu đội ngũ chuyên gia tài chính giàu kinh nghiệm và kiến thức chuyên sâu, cung cấp các nội dung giáo dục tài chính tin cậy, cập nhật và dễ hiểu.

Ba là, mạng lưới đối tác: Khả năng hợp tác đa dạng với các tổ chức giáo dục, Chính phủ và doanh nghiệp trong và ngoài nước giúp ngân hàng mở rộng phạm vi và tác động của chương trình giáo dục tài chính.

Bốn là, mạng lưới khách hàng: Với mạng lưới khách hàng rộng lớn, ngân hàng dễ dàng tiếp cận và triển khai các chương trình giáo dục đến nhiều đối tượng khác nhau.

Năm là, uy tín: Các ngân hàng có uy tín cao, được cộng đồng tin tưởng, giúp thu hút sự tham gia tích cực của phụ huynh, nhà trường và học sinh vào các chương trình giáo dục tài chính.

Lợi ích khi các ngân hàng thương mại triển khai giáo dục tài chính

Một là, nâng cao uy tín thương hiệu: Tham gia giáo dục tài chính giúp ngân hàng củng cố hình ảnh là một tổ chức có trách nhiệm xã hội, người tiêu dùng thêm tin tưởng và sẵn sàng trở thành khách hàng của ngân hàng.

Hai là, phát triển khách hàng tương lai: Giáo dục tài chính từ sớm tạo ra một thế hệ khách hàng hiểu biết và trung thành thông qua việc nắm giữ tài khoản tại ngân hàng mà họ tiếp xúc từ nhỏ.

Ba là, tăng cường quan hệ khách hàng: Các chương trình này tạo sự gắn kết mạnh mẽ với khách hàng hiện tại; khách hàng tăng cường sử dụng dịch vụ khi ngân hàng tham gia các hoạt động xã hội.

Bốn là, đáp ứng tuân thủ và báo cáo về trách nhiệm xã hội: Tham gia giáo dục tài chính giúp ngân hàng đáp ứng yêu cầu pháp lý và nâng cao vị thế trong các báo cáo về trách nhiệm xã hội.

Từ kinh nghiệm giáo dục tài chính ở các quốc gia phát triển và những sáng kiến đã được triển khai trong nước, cùng với lợi thế và lợi ích nêu trên, nhóm tác giả đề xuất một số giải pháp mà các ngân hàng có thể triển khai về giáo dục tài chính cho trẻ em

như sau:

Thứ nhất, xây dựng và triển khai các ứng dụng tương tác: Các ngân hàng có thể phát triển các ứng dụng tài chính dành riêng cho trẻ em, tương tự như Smart Kid của Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam hoặc MyMoney của Ngân hàng Thương mại cổ phần Tiên Phong. Ứng dụng này nên bao gồm các tính năng như quản lý tiền tiêu vặt, tiết kiệm mục tiêu và các trò chơi giáo dục tài chính. Ứng dụng cũng có thể bao gồm các hoạt động tương tác để giúp trẻ em hiểu rõ hơn về các khái niệm tài chính cơ bản.

Thứ hai, sử dụng công nghệ để cá nhân hóa trải nghiệm: Các ứng dụng có thể tích hợp AI để cung cấp nội dung giáo dục tài chính phù hợp với từng độ tuổi và khả năng của trẻ em, giúp tăng cường sự hứng thú và hiểu biết.

Thứ ba, tổ chức các chương trình giáo dục tài chính ngoại khóa như: (i) Ngân hàng có thể phối hợp với các trường học để tổ chức các buổi hội thảo, lớp học ngoại khóa hoặc các cuộc thi về tài chính dành cho học sinh. Các chương trình này không chỉ giúp học sinh nắm bắt các kỹ năng tài chính cần thiết mà còn tạo cơ hội cho ngân hàng xây dựng hình ảnh tích cực trong cộng đồng; (ii) Ngân hàng có thể tài trợ và hỗ trợ thành lập các câu lạc bộ tài chính trong trường học, nơi học sinh có thể tham gia vào các hoạt động thực hành tài chính như quản lý ngân sách cho các dự án hoặc mô phỏng giao dịch chứng khoán.

Thứ tư, cung cấp tài liệu và công cụ giáo dục tài chính: (i) Ngân hàng có thể phát hành các tài liệu giảng dạy về tài chính dành cho giáo viên, học sinh, bao gồm sách hướng dẫn, bài tập thực hành và video giáo dục. Những tài liệu này có thể được cung cấp miễn phí cho các trường học hoặc thông qua các kênh trực tuyến; (ii) Phát triển các trang web hoặc nền tảng học tập trực tuyến chuyên về giáo dục tài chính, nơi trẻ em có thể truy cập, học hỏi thông qua các bài học, video và bài kiểm tra trực tuyến.

Thứ năm, tổ chức các cuộc thi và chương trình thực tế: (i) Ngân hàng có thể tổ chức các cuộc thi lập kế hoạch tài chính hoặc tiết kiệm, đầu tư cho học sinh ở cấp trường, cấp khu vực hoặc toàn quốc với các giải thưởng hấp dẫn để khuyến khích sự tham gia; đồng thời, có thể kết hợp với các hoạt động như mô phỏng quản lý tài chính cá nhân hoặc doanh nghiệp; (ii) Các chương trình thực tập hoặc trải nghiệm thực tế ngắn hạn dành cho học sinh cũng nên được quan tâm tổ chức nhằm giúp các em tiếp cận và hiểu rõ hơn về hoạt động của lĩnh vực ngân hàng - tài chính.

Thứ sáu, đẩy mạnh truyền thông và chiến dịch nâng cao nhận thức: (i) Sử dụng các kênh truyền thông xã hội để tạo ra các chiến dịch nâng cao nhận thức về giáo dục tài chính, nhắm đến đối tượng trẻ em và phụ huynh. Các nội dung có thể bao gồm video hướng dẫn, Infographic và bài viết ngắn gọn về các chủ đề tài chính; (ii) Ngân hàng có thể tổ chức các sự kiện công cộng như hội chợ tài chính hoặc ngày hội gia đình, nơi trẻ em và gia đình có thể tham gia vào các hoạt động giáo dục tài chính và nhận được sự hướng dẫn từ các chuyên gia.

Theo kết quả khảo sát do nhóm nghiên cứu thực hiện tại Việt Nam vào tháng 9/2024, 85% số người được hỏi biết đến các hoạt động của các ngân hàng góp phần giáo dục tài chính cho trẻ em là thông qua các ứng dụng app tài chính, 38% biết đến thông qua vai trò tài trợ của các ngân hàng đối với các hoạt động giáo dục tài chính, 44% biết đến thông qua các cuộc thi giáo dục tài chính do các ngân hàng tổ chức, 41% biết đến thông qua các chương trình thực tập, kiến tập của các ngân hàng dành cho trẻ em.

3. Kết luận

Giáo dục tài chính cho trẻ em là một yêu cầu cấp bách nhằm nâng cao dân trí tài chính và giảm thiểu rủi ro tài chính trong tương lai. Độ tuổi thiếu niên nằm trong giai đoạn đầu của vòng đời tài chính, nơi các cá nhân bắt đầu tiếp thu những kiến thức cơ bản về tiền bạc và tài chính. Giai đoạn này là tiền đề cho giai đoạn tiếp theo là giai đoạn tích lũy tài sản, khi có sự hiểu biết và kỹ năng tài chính vững chắc từ sớm, các cá nhân có thể lập kế hoạch tài chính một cách hiệu quả, đầu tư hợp lý và chuẩn bị tốt nhất cho các giai đoạn tiếp theo của cuộc đời, bao gồm giai đoạn bảo vệ tài sản và giai đoạn tiêu dùng trong hưu trí. Nhà nước, gia đình và nhà trường đóng vai trò then chốt trong việc phổ biến và nâng cao hiểu biết tài chính, kết hợp với sự tham gia tích cực từ các ngân hàng thương mại thông qua các ứng dụng công nghệ và hoạt động đào tạo thực tiễn. Nỗ lực này không chỉ mang lại lợi ích cá nhân cho trẻ em mà còn góp phần xây dựng một nền kinh tế vững mạnh, ổn định và bền vững.

TÀI LIỆU THAM KHẢO:

1. Standard & Poor’s Global Financial Literacy Survey năm 2015.

2. Báo cáo về khả năng tiếp cận dịch vụ tài chính (2016) của Diễn đàn Kinh tế Thế giới (World Economic Forum).

3. Báo cáo ngành Quỹ 2023 của Ủy ban Chứng khoán Nhà nước.

4. Báo cáo quỹ hưu trí của Dragon Capital.

5. Nghiên cứu của Edelman Trust Barometer (2022).

6. Báo cáo của Ngân hàng Thế giới về tài chính toàn diện (2021).

7. Báo cáo của Accenture (2021).

8. Số lượng tài khoản chứng khoán tại Việt Nam năm 2023: (https://thitruongtaichinhtiente.vn/viet-nam-co-hon-7-2-trieu-tai-khoan-chung-khoan-ca-nhan-sau-nam-2023-55362.html)

9. Cách tiết kiệm của người Nhật: Kakeibo (https://www.prudential.com.vn/vi/blog-nhip-song-khoe/cach-tich-luy-tien-hieu-qua-voi-phuong-phap-kakeibo-nhat-ban/)

10. Shinhan Kids Bank (https://shinhan.com.vn/vi/promotion/cung-sol-kham-pha-dat-nuoc-con-tu-lap-kidzania.html)

11. Ant Financial’s Alipay for Kids (https://techtechchina.com/alipays-new-feature-helps-parents-manage-minors-games-payments/)

12. POSB Smart Buddy (https://www.posb.com.sg/personal/deposits/bank-with-ease/posb-smart-buddy)

13. MoneySmart Teaching (https://moneysmart.gov.au/teaching)

14. Junior Achievement (JA) (https://jausa.ja.org/programs/)

15. Hands on Banking của Wells Fargo (https://handsonbanking.org/)

16. Young Enterprise (https://www.young-enterprise.org.uk/)

17. Chương trình NAB Schools First (https://www.bulletpoint.com.au/nab-schools-first/)

18. Chương trình Financial Literacy Week của RBI (https://www.rbi.org.in/FinancialEducation/)

19. National Strategy for Financial Literacy (https://www.canada.ca/en/financial-consumer-agency/programs/financial-literacy/financial-literacy-strategy-2021-2026.html)

20. ASIC’s MoneySmart Program (https://moneysmart.gov.au/)

21. Financial Literacy Steering Committee Singapore (https://ifl.org.sg/)

22. National Financial Education Strategy South Korea (https://www.fsc.go.kr/eng/pr010101/22382)

23. MoneyVerse tại Việt Nam (https://www.moneyverse.com.vn/)

24. BIDV - Ứng dụng Smart Kids (https://bidv.com.vn/smartbanking/smartkids/)

25. TPBank - MyMoney (https://ebank.tpb.vn/retail/vX/).

ThS. Phạm Thị Thành (Phó Giám đốc - Ban Khách hàng Bán lẻ, Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam)

Lê Hoàng Gia Bảo (Trường THPT chuyên Hà Nội - Amsterdam)

Tin bài khác

Vận dụng tư tưởng Hồ Chí Minh về kinh tế tư nhân trong giai đoạn hiện nay

Báo cáo phát triển bền vững của các ngân hàng thương mại Việt Nam - Thực trạng và hàm ý chính sách

Kinh nghiệm quốc tế về thuế đối với các tài sản điện tử - Một số khuyến nghị chính sách đối với Việt Nam

Phương thức hậu kiểm chi ngân sách qua Kho bạc Nhà nước theo mô hình hai cấp

Các nhân tố ảnh hưởng đến khả năng tiếp cận tài chính xanh của doanh nghiệp tại Việt Nam

Các yếu tố tác động đến hiệu quả hoạt động của các chi nhánh ngân hàng nước ngoài trên địa bàn Thành phố Hồ Chí Minh

Kinh nghiệm cho các chủ thể tham gia hoạt động thanh toán quốc tế bằng phương thức thư tín dụng

Chính thức bãi bỏ quy định nhà nước độc quyền sản xuất vàng miếng, xuất, nhập khẩu vàng nguyên liệu để sản xuất vàng miếng

Phối hợp đào tạo chuyên sâu: Giải pháp phát triển nguồn nhân lực chất lượng cao ngành Ngân hàng Việt Nam

Chính thức bãi bỏ quy định nhà nước độc quyền sản xuất vàng miếng, xuất, nhập khẩu vàng nguyên liệu để sản xuất vàng miếng

Quản lý tín dụng bất động sản: Kinh nghiệm quốc tế và một số khuyến nghị cho Việt Nam

Huy động vốn cho vay đối tượng yếu thế: Kinh nghiệm quốc tế và gợi mở hoàn thiện pháp luật cho Ngân hàng Chính sách xã hội Việt Nam

Khai thác giá trị kinh tế từ ngành công nghiệp âm nhạc Việt Nam trong kỷ nguyên số

Thủ tướng: Có chính sách ưu tiên, nguồn lực ưu tiên, tín dụng ưu tiên với vùng đồng bào dân tộc thiểu số và miền núi

Hệ thống tiền tệ quốc tế trong thế giới đang thay đổi

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu