Tác động của rủi ro tín dụng và rủi ro thanh khoản đến ổn định tài chính của các ngân hàng thương mại Việt Nam dưới điều tiết của lạm phát và biến động lạm phát

Tóm tắt: Mục tiêu của nghiên cứu là đánh giá tác động của rủi ro thanh khoản, rủi ro tín dụng đến ổn định tài chính của các ngân hàng thương mại (NHTM) cổ phần dưới điều tiết của lạm phát và biến động lạm phát. Cơ sở dữ liệu của nghiên cứu được thu thập từ 21 NHTM cổ phần Việt Nam trong giai đoạn 2014 - 2022. Kết quả cho thấy, khi chỉ số lạm phát tính bằng CPI (chỉ số giá tiêu dùng) thấp hơn 5,33% và độ bất định lạm phát thấp hơn 2 thì rủi ro tín dụng có tác động ngược chiều đến ổn định ngân hàng và ngược lại, tác động cùng chiều khi lạm phát lớn hơn 7,2% và bất định lạm phát cao hơn 2,8. Đối với rủi ro thanh khoản, khi lạm phát thấp hơn 3,5% hoặc bất định lạm phát nhỏ hơn 0,7, thanh khoản có tác động cùng chiều đến ổn định ngân hàng và tác động ngược chiều khi lạm phát cao hơn 4% hoặc bất định lạm phát lớn hơn 0,8. Kết quả nghiên cứu cũng chỉ ra tác động của lạm phát và biến động chỉ số lạm phát đến mỗi NHTM là không giống nhau, phụ thuộc vào mức độ thanh khoản và rủi ro tín dụng của từng NHTM. Dựa trên kết quả phân tích, nhóm tác giả nêu một số khuyến nghị đối với các nhà hoạch định chính sách và các nhà quản trị ngân hàng trong kiểm soát lạm phát, quản trị rủi ro tín dụng và rủi ro thanh khoản nhằm tăng ổn định hệ thống NHTM Việt Nam.

Từ khóa: Rủi ro tín dụng, rủi ro thanh khoản, ổn định hệ thống ngân hàng, Z-score, bất định lạm phát.

IMPACT OF CREDIT RISK AND LIQUIDITY RISK ON THE FINANCIAL STABILITY OF VIETNAMESE COMMERCIAL BANKS UNDER THE INFLUENCE OF INFLATION AND INFLATION VOLATILITY

Abstract: The objective of the research is to assess the impact of liquidity risk and credit risk on financial stability of commercial banks under the regulation of inflation and inflation volatility. The research database was collected from 21 Vietnamese joint stock commercial banks during the period 2014 - 2022. The results show that when the inflation index measured by CPI is below 5,33% and inflation uncertainty is below 2, credit risk has a counteractive impact on bank stability. Conversely, the impact is in the same direction when inflation is above 7,2% and inflation uncertainty is higher than 2,8. Regarding liquidity risk, when inflation is below 3,5% or inflation uncertainty is less than 0,7, liquidity has a positive impact on bank stability. The impact is counteractive when inflation is above 4% or inflation uncertainty is higher than 0,8. The research results also indicate that the impact of inflation and inflation index volatility on each bank is not the same, depending on the liquidity and credit risk of each bank. Based on the analysis results, the authors make some recommendations for policymaker and bank managers in controlling inflation, managing credit risk, and liquidity risk to enhance the stability of the Vietnamese banking system.

Keywords: Credit risk, liquidity risk, bank stability, Z-score, inflation uncertainty.

1. Giới thiệu

Ổn định ngân hàng luôn là vấn đề được các nhà nghiên cứu cũng như các nhà quản trị ngân hàng quan tâm. Nghiên cứu về ổn định hệ thống ngân hàng tập trung xác định các yếu tố nội tại và yếu tố vĩ mô tác động đến ổn định hệ thống ngân hàng. Những yếu tố nội tại phổ biến thường được sử dụng như quy mô ngân hàng, tăng trưởng tín dụng, tỉ lệ thu nhập lãi thuần hay hiệu quả hoạt động. Các yếu tố vĩ mô như lạm phát và khủng hoảng tài chính cũng được các nhà nghiên cứu xác định có tác động hay không và tác động như thế nào đến ổn định tài chính của hệ thống ngân hàng. Tuy nhiên, với những quốc gia không áp dụng chính sách lạm phát mục tiêu theo điểm hay theo khoảng thì biến động về các biến lạm phát có thể lớn và thay đổi tác động của các yếu tố nội tại đến ổn định tài chính ngân hàng. Nghiên cứu về những điều tiết của biến động lạm phát đến tác động của các yếu tố nội tại, trong đó có cả quản trị rủi ro tín dụng và rủi ro thanh khoản, là hai loại rủi ro lớn nhất của các NHTM chưa được các nhà nghiên cứu thực hiện. Nghiên cứu của nhóm tác giả xác định ngưỡng lạm phát và biến động lạm phát tại đó thay đổi tác động của rủi ro tín dụng và rủi ro thanh khoản đến ổn định ngân hàng, tác động của khả năng thanh khoản và rủi ro tín dụng đến sự ổn định của hệ thống NHTM Việt Nam, để từ đó đề xuất các khuyến nghị chính sách đối với Ngân hàng Nhà nước Việt Nam và các NHTM.

2. Cơ sở lí thuyết, giả thuyết và mô hình nghiên cứu

Thanh khoản (Liquidity) là khả năng mà một trung gian tài chính thực hiện các khoản thanh toán đã thỏa thuận một cách kịp thời (Drehmann và Nikolaou, 2009).

Rủi ro thanh khoản là trạng thái thiếu hụt tạm thời nguồn lực tài chính để đáp ứng các nghĩa vụ nợ khi đến hạn, dẫn đến việc phải huy động các nguồn vốn với chi phí cao để kịp thời đáp ứng nghĩa vụ nợ đó (Nikolaou, 2009; Gup và Kolari, 2005).

Về mặt định lượng, khả năng thanh khoản, hay khả năng chuyển đổi các loại tài sản đang nắm giữ mà không bị sụt giảm về giá trị được cho là có mối quan hệ tỉ lệ nghịch với rủi ro thanh khoản (Nikolaou, 2009).

Khả năng thanh khoản được đo lường bằng tỉ trọng của tài sản thanh khoản so với tổng tài sản:

Trong đó, tài sản thanh khoản bao gồm: Tiền mặt, tiền gửi tại các tổ chức tín dụng khác và tiền gửi tại Ngân hàng Nhà nước Việt Nam.

Rủi ro tín dụng là rủi ro phát sinh trong trường hợp người đi vay không có khả năng; trả nợ không đúng hạn do mất khả năng thanh toán hoặc cố ý vi phạm các điều khoản đã thỏa thuận (Gestel và Baesens, 2009).

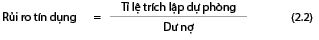

Rủi ro tín dụng được đo lường thông qua tỉ lệ trích lập dự phòng rủi ro tín dụng so với dư nợ tín dụng:

Tính ổn định của ngân hàng (Z-scores)

Hệ số Z-scores thường được các nghiên cứu sử dụng đo lường khả năng vỡ nợ của NHTM (Roy, 1952; Hannan và Hanweck, 1988).

Bourkhis và Nabi (2013) chỉ ra Z-scores là một thước đo quan trọng cho sự ổn định của NHTM. Hệ số Z-scores càng cao cho thấy sự ổn định của ngân hàng càng cao và ngược lại. Hệ số Z-scores giảm liên tục, cảnh báo nguy cơ mất cân đối thanh khoản của ngân hàng (Laeven và Levine, 2009; Houston và cộng sự, 2010; Tan, 2015; Kabir và cộng sự, 2015; Võ Thị Thúy Kiều và cộng sự, 2021).

Lạm phát và bất định lạm phát

Lạm phát đo lường tốc độ tăng mức giá chung một cách liên tục của hàng hóa và dịch vụ của một nền kinh tế trong một khoảng thời gian. Có nhiều chỉ số khác nhau để đo lường tỉ lệ lạm phát, trong đó phổ biến là chỉ số CPI. Bên cạnh khái niệm lạm phát, để đo lường rủi ro vĩ mô, bất định lạm phát (Uncertainty of inflation) cũng thường được xem xét để có cái nhìn toàn diện hơn đối với rủi ro do lạm phát mang lại.

Giả thuyết nghiên cứu

Ejoh và cộng sự (2014) cho rằng, rủi ro tín dụng và khả năng thanh khoản ảnh hưởng trực tiếp đến sự ổn định của hoạt động ngân hàng. Sự mất ổn định dẫn đến rủi ro phá sản của một ngân hàng là do ngân hàng không thể cung ứng thanh khoản cho khách hàng khi cần do không quản trị tốt rủi ro thanh khoản và rủi ro tín dụng.

Tương quan của rủi ro thanh khoản và sự ổn định ngân hàng được nhiều nghiên cứu thực hiện. Kết quả các nghiên cứu chỉ ra tính thanh khoản càng cao hay rủi ro thanh khoản càng thấp, sự ổn định của ngân hàng càng cao (Alexandru và cộng sự, 2012; Kiselakova và Kiselak, 2013; Imbierowicz và Rauch, 2014; Olalekan và cộng sự, 2018; Haque và Wani, 2015; Hong và cộng sự, 2014; Ghenimi và cộng sự, 2017). Tác động cùng chiều của tính thanh khoản hay tác động ngược chiều của rủi ro thanh khoản đến ổn định ngân hàng được giải thích bởi khi sự chuyển đổi tài sản thành tiền càng dễ dàng ở một mức chi phí thấp cho phép các ngân hàng linh hoạt, kịp thời giải quyết sự thiếu hụt tạm thời, đảm bảo cho sự ổn định của hoạt động ngân hàng.

Giả thuyết H1: Rủi ro thanh khoản tác động ngược chiều đến ổn định ngân hàng.

Kết quả nghiên cứu của Ghenimi và cộng sự (2017) cũng chỉ ra sự cộng hưởng tương tác giữa rủi ro tín dụng, rủi ro thanh khoản và đe dọa nghiêm trọng sự ổn định của hoạt động ngân hàng. Kabi và cộng sự (2018) chỉ ra trong giai đoạn khủng hoảng tài chính, các ngân hàng có rủi ro thanh khoản thấp hơn dẫn đến sự ổn định cao hơn. Tuy nhiên, khi rủi ro thanh khoản ở mức thấp, NHTM dễ dàng chấp nhận rủi ro để gia tăng lợi nhuận. Sự lo ngại rủi ro bị lấn át bởi các mục tiêu lợi nhuận và do đó có thể làm gia tăng sự bất ổn của NHTM (Puspitasari và cộng sự, 2021).

Giả thuyết H2: Rủi ro tín dụng tác động ngược chiều đến ổn định ngân hàng

Rủi ro vĩ mô là một loại rủi ro hệ thống ảnh hưởng đến toàn bộ nền kinh tế. Tùy thuộc vào danh mục đầu tư, rủi ro vĩ mô có thể liên quan đến các yếu tố trong nước hoặc quốc tế (Hendricks, 2007). Lạm phát tăng làm giảm sức mua, người gửi tiền có xu hướng thay thế gửi tiền ngân hàng bằng chi tiêu hoặc đầu tư nhằm đề phòng giá trị tiền tệ tiếp tục sụt giảm. Do đó, ngân hàng tăng áp lực bất ổn tài chính và chi phí huy động. Tuy nhiên, thực tế cho thấy lạm phát không hoàn toàn có tác động tiêu cực đến nền kinh tế. Một chính sách lạm phát mục tiêu tốt sẽ thúc đẩy kinh tế tăng trưởng, thu hút đầu tư và từ đó, thúc đẩy phát triển ngành Ngân hàng. Hiệu ứng tích cực của lạm phát càng thể hiện mạnh mẽ hơn ở các quốc gia có mức độ lạm phát thấp như Việt Nam. Nếu lạm phát có ảnh hưởng tích cực đến nền kinh tế, nhu cầu vốn của nhà đầu tư tăng sẽ là cơ hội để các NHTM tăng thu nhập từ lãi và đầu tư ngược lại vào hệ thống quản trị rủi ro và quy mô hoạt động, nâng cao hơn nữa sự an toàn tài chính. Nói cách khác, đo lường ảnh hưởng của lạm phát một mặt ước lượng tác động trực tiếp của lạm phát và sự ổn định ngân hàng, mặt khác xem xét sự tương quan với các loại rủi ro nhằm lượng hóa các ảnh hưởng gián tiếp, trung gian và qua đó có cái nhìn tổng thể về ảnh hưởng biên của lạm phát. Sự bất định về tỉ lệ lạm phát có tác động tiêu cực đến khả năng thanh toán (Rashid và Khalid, 2017). Lạm phát, sự bất định lạm phát dẫn đến rủi ro lãi suất và do đó làm giảm sự ổn định của hoạt động tài chính (Criste và Lupu, 2014; Boyd, Levine, và Smith, 2001). Ngược lại Al-Homaidi và cộng sự, (2018) lại chỉ ra biến động tỉ lệ lạm phát có tác động tích cực đến các NHTM.

Giả thuyết H3: Lạm phát, biến động lạm phát ảnh hưởng đến tác động của rủi ro thanh khoản và rủi ro tín dụng đối với ổn định ngân hàng.

Mô hình nghiên cứu: Từ các giả thuyết nghiên cứu trên, mô hình lí thuyết về tác động của các nhân tố đến sự ổn định ngân hàng được thể hiện như sau:

Z-scoreit = f(Liquidit; Criskit; Sizeit; NIMit; CARit; ROEit; NPLit; Macrot) (1)

Để kiểm tra ảnh hưởng tương tác của rủi ro vĩ mô, nghiên cứu lần lượt kiểm soát tác động tương tác của lạm phát, biến động lạm phát với khả năng thanh khoản và rủi ro tín dụng. Mô hình mở rộng ảnh hưởng tương tác của lạm phát và bất định lạm phát với khả năng thanh khoản:

Z-scoreit = β0 + β1Liquidit+ γ1LiquiditxInft + β2Sizeit + β3NIMit + β4CARit + β5ROEit + β6NPLit+ β7Inft + εit (2)

Z-scoreit = β0 + β1Liquidit + γ1LiquiditxUinft + β2Sizeit + β3NIMit + β4CARit + β5ROEit + β6NPLit + β7Uinft + εit (3)

Mô hình mở rộng ảnh hưởng tương tác của lạm phát và bất định lạm phát với rủi ro tín dụng:

Z-scoreit = β0 + β1Criskit + γ1CriskitxInft + β2Sizeit+ β3NIMit + β4CARit + β5ROEit + β6NPLit + β7Inft + εit (4)

Z-scoreit = β0 + β1Criskit + γ1CriskitxUinft + β2Sizeit + β3NIMit + β4CARit + β5ROEit + β6NPLit+ β7Uinft + εit (5)

3. Phương pháp nghiên cứu

Bài nghiên cứu được tiếp cận theo 3 phương pháp ước lượng, đó là: Ước lượng hiệu ứng cố định (FEM), ước lượng hiệu ứng ngẫu nhiên (REM) và ước lượng sai số chuẩn hiệu chỉnh (PCSE). Kết quả kiểm định dữ liệu, cả ba mô hình trên đều đảm bảo không có khuyết tật và đạt độ tin cậy, do đó, nghiên cứu sử dụng cả 3 phương pháp ước lượng (FEM, REM, PCSE) để kiểm tra tính vững của các hệ số ước lượng, từ đó đưa ra những suy diễn thống kê và phân tích kết quả nghiên cứu đáng tin cậy hơn.

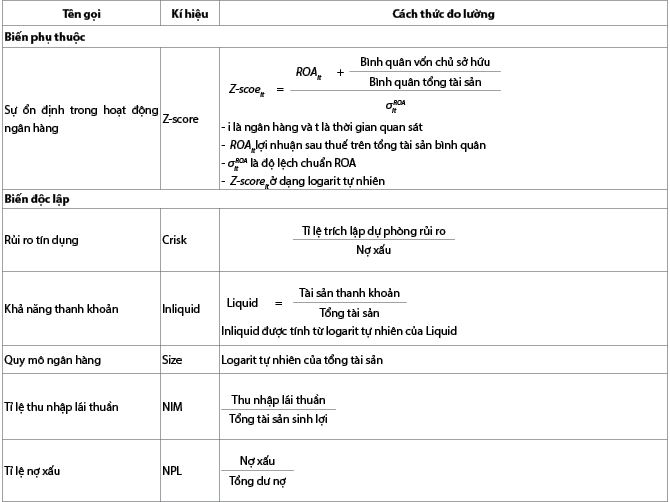

Bảng 1: Kí hiệu và phương pháp đo lường các biến trong mô hình

Bộ dữ liệu nghiên cứu được thu thập từ báo cáo tài chính đã kiểm toán của 21 NHTM. Dữ liệu lạm phát được thu thập từ Bộ Chỉ số phát triển toàn cầu (World Development Indicators) của Ngân hàng Thế giới (World Bank).

4. Kết quả nghiên cứu

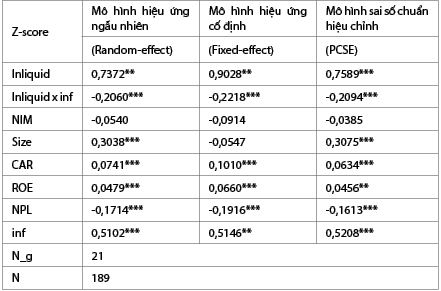

Ảnh hưởng tương tác giữa thanh khoản và lạm phát (Bảng 2)

Bảng 2: Kết quả ước lượng ảnh hưởng tương tác

giữa thanh khoản và lạm phát đến Z-score

Ghi chú: *, **, *** lần lượt thể hiện ở các mức ý nghĩa thống kê 10%, 5% và 1%; N_g là số lượng NHTM trong mẫu quan sát; N là kích thước mẫu.

Nguồn: Tính toán của nhóm tác giả

Nhìn chung, các hệ số ước lượng có ý nghĩa thống kê và chiều hướng ảnh hưởng bằng các phương pháp ước lượng khác nhau có sự tương đồng ở cả 3 phương pháp ước lượng. Như vậy, kết quả ước lượng có tính vững, có thể thực hiện tốt các suy diễn thống kê.

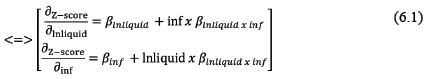

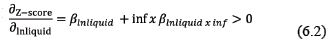

Ảnh hưởng của thanh khoản đối với sự ổn định hệ thống NHTM được phân tách làm 2 ảnh hưởng. Thứ nhất, ảnh hưởng thuận chiều trực tiếp có ý nghĩa thống kê ở mức 5% đối với mô hình 1, mô hình 2 và 1% đối với mô hình 3. Tuy nhiên, lạm phát có tương tác với ảnh hưởng của thanh khoản lên sự ổn định của hệ thống NHTM. Ảnh hưởng tương tác với lạm phát đã làm giảm đi tác động trực tiếp của thanh khoản. Ảnh hưởng này được diễn đạt qua hệ phương trình, rút trích từ đạo hàm của Z-score lần lượt với lnliquid và inf được biểu diễn như sau:

Xét điều kiện:

Như vậy, khi inf < 3,5786, thanh khoản có tác động tích cực đến sự ổn định trong hoạt động ngân hàng. Tuy nhiên, khi inf > 4,0703, sự gia tăng thanh khoản trong thời kì này có tác động làm giảm ổn định của hệ thống NHTM. Kết quả nghiên cứu chưa thể khẳng định rõ ràng chiều hướng ảnh hưởng của thanh khoản đến ổn định ngân hàng khi lạm phát trong khoảng 3,57% đến 4%/năm.

Bên cạnh đó, lạm phát tác động cùng chiều đến sự ổn định NHTM. Tuy nhiên, mức thanh khoản càng cao thì ảnh hưởng của lạm phát càng giảm. Hay nói cách khác, tỉ lệ thanh khoản có thể làm giảm ảnh hưởng của lạm phát lên ổn định kinh tế. Bởi lẽ, sự duy trì thanh khoản cao sẽ đánh mất nhiều cơ hội sinh lời của ngân hàng. Do đó, các NHTM với mục đích đảm bảo an toàn thanh khoản nhưng thực tế có thể gặp tổn thất lớn hơn cho sự ổn định trong hoạt động. Điều đó cho thấy lạm phát thấp ở Việt Nam giai đoạn 2014 - 2022 có thể có tác động tích cực đến hệ thống NHTM. Lạm phát cao nhất trong giai đoạn này là năm 2012 ở mức 9,09% và thấp nhất là chỉ 0,6% vào năm 2015. Lạm phát ở mức thấp thật sự tác động tích cực đến nền kinh tế. Khi lạm phát thấp, mức tăng trưởng được thúc đẩy bởi hiệu quả của chính sách tiền tệ mở rộng. Tuy nhiên, chiều hướng ảnh hưởng của lạm phát sẽ đảo chiều, làm giảm sự ổn định của hoạt động ngân hàng khi lnliquid > 2,4871.

Xét điều kiện:

(6,3)

Giống như lạm phát, ảnh hưởng bất định lạm phát có tương tác với ảnh hưởng của thanh khoản lên sự ổn định của hệ thống NHTM. Ảnh hưởng này cũng được diễn đạt qua hệ phương trình, rút trích từ đạo hàm của Z-score lần lượt với lnliquid và uinf. (Bảng 3)

Bảng 3: Kết quả ước lượng ảnh hưởng tương tác giữa thanh khoản

và biến động lạm phát đến Z-score

Xét điều kiện:

Như vậy, khi uinf < 0,7412, thanh khoản có tác động cùng chiều đến sự ổn định trong hoạt động ngân hàng. Bất định lạm phát càng cao thì ảnh hưởng cùng chiều của thanh khoản đến sự ổn định trong hoạt động ngân hàng sẽ càng giảm. Khi uinf > 0,8528, sự gia tăng thanh khoản sẽ có tác động giảm sự ổn định của hệ thống NHTM. Kết quả nghiên cứu này bổ trợ thêm cho kết quả nghiên cứu về ảnh hưởng của lạm phát ở phần trên, giúp hiểu thêm về ảnh hưởng của bất định lạm phát. Kết quả nghiên cứu chưa xác định được chiều hướng ảnh hưởng biên của thanh khoản trong vùng giá trị 0,7412 < uinf < 0,8528.

Xét điều kiện:

Như vậy, ảnh hưởng biên của bất định lạm phát đến sự ổn định của hệ thống ngân hàng là ngược chiều khi lnliquid > 2,7698 và cùng chiều khi lnliquid < 2,7588. (Bảng 4)

Bảng 4: Ảnh hưởng tương tác giữa rủi ro tín dụng và lạm phát đến Z-score

Ghi chú: *, **, *** lần lượt thể hiện ở các mức ý nghĩa thống kê 10%, 5% và 1%; N_g là số lượng NHTM trong mẫu quan sát; N là kích thước mẫu.

Nguồn: Tính toán của nhóm tác giả

Ảnh hưởng của rủi ro tín dụng đối với sự ổn định hệ thống NHTM bao gồm ảnh hưởng trực tiếp và ảnh hưởng tương tác. Thứ nhất, ảnh hưởng trực tiếp cho thấy rủi ro tín dụng có ảnh hưởng ngược chiều đến sự ổn định trong hoạt động ngân hàng, có ý nghĩa thống kê ở mức 1% trong cả 3 mô hình. Thứ hai, ảnh hưởng tương tác với lạm phát làm thay đổi ảnh hưởng biên của lạm phát và rủi ro tín dụng. Ảnh hưởng của lạm phát sẽ phụ thuộc vào độ lớn của rủi ro tín dụng và ngược lại, ảnh hưởng của rủi ro tín dụng sẽ phụ thuộc vào độ lớn của lạm phát.

Xét điều kiện

Như vậy, rủi ro tín dụng có tác động ngược chiều đối với ổn định ngân hàng khi inf < 5,3362 và cùng chiều khi inf > 7,2008. Chưa tìm thấy sự tác động của rủi ro tín dụng lên ổn định hệ thống NHTM khi lạm phát ở mức 5,3362 < inf < 7,2008.

Ảnh hưởng biên của lạm phát đối với sự ổn định hệ thống NHTM khi xem xét sự tương tác với rủi ro tín dụng cũng được phân tách thành ảnh hưởng trực tiếp và ảnh hưởng gián tiếp. Tuy nhiên, diễn giải kết quả về chiều tác động của lạm phát và tương tác giữa nó với rủi ro tín dụng có phần phức tạp. Nghiên cứu tiếp tục giải các bất phương trình để tìm ra ảnh hưởng biên của lạm phát đến sự ổn định trong hoạt động ngân hàng.

Xét điều kiện:

Kết quả nghiên cứu chỉ ra lạm phát tác động cùng chiều đến sự ổn định ngân hàng khi crisk > 1,4768 và ngược chiều khi crisk < 1,2608 và không xác định được tác động khi 1,2608 < crisk < 1,4768.

Như vậy, dù xem xét dưới góc độ tương tác với thanh khoản hay rủi ro tín dụng thì tác động của lạm phát đến ổn định hệ thống NHTM dường như là tích cực bởi vì lạm phát ở Việt Nam từ giai đoạn từ năm 2012 đến năm 2020 đều ở mức thấp.

Ảnh hưởng giữa rủi ro tín dụng và bất định lạm phát (Bảng 5)

Bảng 5: Ảnh hưởng tương tác giữa rủi ro tín dụng

và bất định lạm phát đến Z-score

Ghi chú: *, **, *** lần lượt thể hiện ở các mức ý nghĩa thống kê 10%, 5% và 1%; N_g là số lượng NHTM trong mẫu quan sát; N là kích thước mẫu.

Nguồn: Tính toán của nhóm tác giả

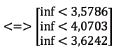

Ảnh hưởng bất định lạm phát có tương tác với ảnh hưởng của rủi ro tín dụng lên sự ổn định của hệ thống NHTM. Ảnh hưởng tương tác có thể làm thay đổi ảnh hưởng riêng lẻ của rủi ro tín dụng và bất định lạm phát do tác động ngược chiều có ý nghĩa thống kê được tìm thấy ở các hệ số tương tác ở các mô hình ước lượng. Ảnh hưởng này một lần nữa được diễn đạt qua hệ phương trình, rút trích từ đạo hàm của Z-score lần lượt với crisk và uinf, được biểu diễn như sau:

Xét điều kiện

Như vậy, khi uinf < 2,0924, rủi ro tín dụng có tác động ngược chiều đến sự ổn định trong hoạt động ngân hàng. Bất định lạm phát càng cao thì ảnh hưởng của rủi ro tín dụng đến sự ổn định hệ thống NHTM sẽ càng giảm và đảo chiều khi uinf > 2,8652. Kết quả nghiên cứu chưa tìm thấy bằng chứng về ảnh hưởng biên của rủi ro tín dụng đến ổn định ngân hàng trong vùng giá trị

2,0924 < uinf < 2,8652.

Tương tự, ảnh hưởng của bất định lạm phát cũng được phân tích ở hệ bất phương trình, bao gồm ảnh hưởng ngược chiều đơn lẻ và ảnh hưởng cùng chiều tương tác với rủi ro tín dụng. Rủi ro tín dụng càng cao thì ảnh hưởng tiêu cực của bất định lạm phát đến ổn định NHTM càng giảm. Tương tự như phân tích trong trường hợp lạm phát, ta có thể giải bất phương trình bên dưới để tìm ra các giá trị ngưỡng. (Bảng 6)

Bảng 6: Ảnh hưởng biên của khả năng thanh khoản

và rủi ro tín dụng đến Z-score

Nguồn: Tính toán của nhóm tác giả

Xét điều kiện:

Như vậy, ảnh hưởng biên của bất định lạm phát đến sự ổn định của hệ thống NHTM sẽ tiêu cực (-) khi crisk < 0,9025 và tích cực (+) khi crisk > 1,1511. Những giá trị nằm giữa khoảng 0,9025 < crisk < 1,1511 là những khoảng mà ảnh hưởng của bất định lạm phát đến sự ổn định của hệ thống ngân hàng chưa được xác định.

Kết quả nghiên cứu cho thấy, trong thời kì lạm phát thấp trong giai đoạn nghiên cứu, các NHTM không nên lo ngại sự mất ổn định trong hoạt động mà dự trữ thanh khoản quá nhiều (lần lượt là lnliquid > 2,4871, lnliquid > 2,7698 đối với lạm phát và bất định lạm phát) và kiểm soát rủi ro quá chặt chẽ (lần lượt là crisk < 1,2608, crisk < 0,9025 với lạm phát và bất định lạm phát). Điều này thực tế sẽ loại bỏ đi lợi ích do lạm phát mang lại và thậm chí có thể cảm nhận nặng nề hơn về ảnh hưởng của lạm phát. (Bảng 7)

Bảng 7: Ảnh hưởng biên của lạm phát đến Z-score

Nguồn: Tính toán của nhóm tác giả

5. Kết luận và một số khuyến nghị

Trong quá trình điều tiết mục tiêu lạm phát, Ngân hàng Nhà nước Việt Nam nên xem xét ảnh hưởng tương tác và trung gian của lạm phát lên ổn định hệ thống NHTM.

Đối với NHTM, để chủ động các biện pháp phòng ngừa rủi ro thanh khoản, các NHTM không nên dự trữ quá nhiều thanh khoản. Việc duy trì thanh khoản quá cao đồng nghĩa với việc dự trữ số lượng lớn hơn tài sản có tính thanh khoản cao và kém sinh lời. Đặc biệt, khi lnliquid > 2,4871 những tài sản này sẽ chịu ảnh hưởng nặng nề bởi sự mất giá tiền tệ do lạm phát gây ra.

Bên cạnh đó, NHTM cần xây dựng chỉ tiêu tăng trưởng tín dụng bám sát với chiến lược phát triển và tình hình phát triển kinh tế. Trong khi tăng trưởng tín dụng nóng được nhìn nhận là bất ổn cho hệ thống tài chính do ảnh hưởng tiêu cực của rủi ro tín dụng lên Z-score, việc duy trì rủi ro tín dụng quá thấp cũng sẽ hứng chịu tác động tiêu cực do lạm phát (crisk < 1,2608) và bất định lạm phát (crisk < 0,9025) gây ra. Hơn nữa, các NHTM cũng cần cẩn trọng gia tăng tăng trưởng tín dụng trong thời kì lạm phát quá thấp (inf < 5,3362), bởi lạm phát thấp là một trong những dấu hiệu sức mua trong nền kinh tế giảm, khả năng xảy ra hiện tượng dư cung, ảnh hưởng đến khả năng trả nợ của doanh nghiệp. Do đó, cần có chiến lược tăng trưởng tín dụng phù hợp từng thời kì và phải thực hiện các giao dịch có đảm bảo trong những giai đoạn này.

Cuối cùng, có thể thấy, tín dụng tạo nguồn thu lớn cho NHTM nhưng nó cũng ảnh hưởng không nhỏ đối với sự ổn định của hoạt động ngân hàng. Do đó, việc đa dạng hóa danh mục và phân tán rủi ro là thật sự cần thiết. Khi kiểm soát được nguồn thu nhập chính từ những nguồn thu ngoại bảng, NHTM mới có thể chủ động hơn trong việc thắt chặt điều kiện cấp tín dụng với những lĩnh vực có hệ số rủi ro cao, giảm thiểu được nợ xấu và áp lực chi phí dự phòng rủi ro, đáp ứng tốt hơn các yêu cầu về việc phân loại nợ và trích lập dự phòng để tiến tới xây dựng mô hình định lượng rủi ro tín dụng theo tiêu chuẩn quốc tế (Basel III).

1 C1 là thành phần không chứa biến inf hay lnliquid.

2 C2 là thành phần không chứa biến uinf hay lnliquid.

3 C3 là thành phần không chứa biến inf hay crisknx.

4 C4 là thành phần không chứa biến inf hay crisknx.

Tài liệu tham khảo:

1. Al-Homaidi, E. A., Tabash, M. I., Farhan, N. H., & Almaqtari, F. A. (2018). Bank-Specific and Macro-Economic Determinants of Profitability of Indian Commercial Banks: A Panel Data Approach. Cogent Economics and Finance, 6(1), pages 1-26.

2. Bourkhis, K., & Nabi, M. S. (2013). Islamic and Conventional Banks’ Soundness During the

2007-2008 Financial Crisis. Review of Financial Economics, 22(2), pages 68-77.

3. Boyd, J., & Graham, S. (1988). The Profitability and Risk Effects of Allowing Bank Holding Companies to Merge with Other Financial Firms: A Simulation Study. Federal Reserve Bank of Minneapolis Quarterly, 12(2), pages 3-20.

4. Criste, A., & Lupu, I. (2014). The Central Bank Policy between the Price Stability Objective and Promoting Financial Stability. Procedia Economics and Finance, 8(14), pages 219-225.

5. Drehmann, M., & Nikolaou, K. (2009), Funding Liquidity Risk: Definition and Measurement; 1024. https://www.ecb.europa. eu/pub/pdf/scpwps/ecbwp1024.pdf.

6. Ejoh, N. O., Okpa, I. B. & Egbe, A. A. (2014). The impact of credit and liquidity risk management on the profitability of deposit money banks in Nigeria. International Journal of Economics, Commerce and Management.II(9).

7. Gestel, T. V., & Baesens, B. (2009). Credit Risk Management Basic Concepts. Oxford University Press Inc, New York.

8. Ghenimi, A., Chaibi, H., & Omri, M. A. B. (2017). The Effects of Liquidity Risk and Credit Risk on Bank Stability: Evidence from The Mena Region. Borsa Istanbul Review, 17(4), pages 238-248.

9. Gup, B. E., & Kolari J. W. (2005). Commercial Banking: The Management of Risk. John Wiley & Sons, Inc.

10. Hannan, T. H., & Hanweck, G. A. (1988). Bank insolvency risk and the market for large certificates of deposit. Journal of Money, Credit and Banking, 20(2), pages 203-211.

11. Haque. I., & Wani, A. A. (2015). Relevance of financial risk with financial performance: An insight of Indian banking sector. Pacific Business Review International, 8(5), pages 54-64.

12. Hendricks, D., Kambhu, J., & Mosser, P. (2007). Systemic Risk and the Financial System. Fed. Reserv, Bank N. Y. Econ. Policy Rev, 13, pages 65-80.

13. Hong, H., Huang, J.Z., & Wu, D. (2014), The Information Content of Basel III Liquidity Risk Measures. Journal of Financial Stability, 15, pages 91-111.

14. Houston, J.F., Lin, C., Lin, P., & Ma, Y. (2010), Creditor rights, information sharing, and bank risk taking. Journal of Financial Economics, 96(3), pages 485-512.

15. Kabir H. M., Khan, A., Paltrinieri A., (2018). Liquidity Risk, Credit Risk and Stability in Islamic and Conventional Banks. Research in International Business and Finance, 48, pages 17-31.

16. Kabir, M. N., Worthington, A., & Rakesh, G. (2015). Comparative credit risk in Islamic and conventional bank. Pacific Basin Finance Journal, 34, pages 327-353.

17. Imbierowwicz, Bjorn&Rauch.Chrisstian. (2014). The relationship between liquidity risk anf credit rísk in bank. Journal of Banking & Finance – Elsevier, ISSN 0378-4266, Vol 40.2014, C, pages 242-256

18. Nikolaou, K. (2009). Liquidity (risk) concepts: definitions and interactions, European Central Bank Working paper series No.1008.

19. Olalekan, L. O., Olumide, M. L., & Irom, M. (2018). Financial Risk Management and The Profitability: An Empirical Evidence from Commercial Banks in Nigeria. Journal of Management Sciences, 16(2), pages 117-137.

20. Puspitasari, D. M., Febrian, E., Anwar, M., Sudarsono, R., & Napitupulu, S. (2021). Determinants of Default Risks and Risk Management: Evidence from Rural Banks in Indonesia. The Journal of Asian Finance, Economics and Business, 8(8), pages 497-502.

21. Rashid, A., & Khalid, S. (2017). Impacts of Inflation and Interest Rate Uncertainty on Performance and Solvency of Conventional and Islamic Banks in Pakistan. Journal of Islamic Business and Management, 7(2), pages 156-177

22. Roy, A. D. (1952). Safety First and The Holding of Assets. Econometrica, 20(3), pages 431-449.

23. Tan, Y. (2015). The impact of risk and competition on bank profitability in China. Journal of International Financial Markets, Institutions and Money, 40, pages 85-110

24. Võ Thị Thúy Kiều, Lê Thông Tiến, Nguyễn Trí Dũng (2021). Ảnh hưởng liên kết của rủi ro tín dụng và thanh khoản đến sự ổn định của hệ thống NHTM Việt Nam. Tạp chí Kinh tế và Ngân hàng châu Á, 182(5), trang 78-95.

TS. Hoàng Hải Yến, ThS. Hồ Phan Đức Dung

Trường Đại học Kinh tế Thành phố Hồ Chí Minh

Tin bài khác

Những yếu tố ảnh hưởng đến phát triển tín dụng xanh tại các ngân hàng thương mại trên địa bàn Thành phố Hồ Chí Minh

Nhóm nhân tố tác động đến chất lượng báo cáo tài chính của các doanh nghiệp xuất nhập khẩu niêm yết trên thị trường chứng khoán Việt Nam và một số đề xuất, khuyến nghị

Ứng dụng mô hình hồi quy nhị phân trong việc dự đoán rủi ro phá sản của các doanh nghiệp trên thị trường chứng khoán

Dự đoán xu hướng sử dụng công nghệ mới của người dùng thông qua chỉ số sẵn sàng công nghệ

Nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên

Giải pháp cho quyền tiếp cận đất đai của tổ chức kinh tế có vốn đầu tư nước ngoài

Ứng dụng sinh trắc học trong hoạt động ngân hàng - Thực trạng và một số giải pháp nâng cao hiệu quả

Để đồng thuận xã hội chuyển đổi thuế hộ kinh doanh

Phản ứng chính sách của Fed và BPoC trước xung đột thương mại Mỹ - Trung Quốc

Pháp luật về bảo vệ dữ liệu cá nhân trong lĩnh vực ngân hàng tại một số quốc gia và bài học kinh nghiệm cho Việt Nam

Điều hành tín dụng linh hoạt là nền tảng cho thị trường bất động sản phát triển bền vững

Chương trình 145 nghìn tỉ đồng cho vay nhà ở xã hội: Doanh số giải ngân dần cải thiện

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam

Hiểu biết tài chính và truyền tải chính sách tiền tệ: Kinh nghiệm từ Ngân hàng Trung ương châu Âu và một số khuyến nghị

Giải mã bẫy thu nhập trung bình: Kinh nghiệm Đông Á và một số khuyến nghị chính sách