Nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên

Tóm tắt: Cho vay ngang hàng là mô hình kinh doanh sử dụng nền tảng công nghệ kết nối trực tiếp bên cho vay với khách hàng có nhu cầu vay. Hiện nay, cho vay ngang hàng đã phát triển trên toàn cầu nói chung, Việt Nam nói riêng và trở thành một phương thức tiếp cận vốn mới cho khách hàng cá nhân cũng như doanh nghiệp nhỏ và vừa (SME). Bài viết tập trung nghiên cứu các nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên, từ đó đưa ra một số khuyến nghị đối với hoạt động này.

Từ khóa: Cho vay ngang hàng, ý định sử dụng, sinh viên.

FACTORS INFLUENCING STUDENTS’ INTENTION TO USE PEER-TO-PEER LENDING PLATFORMS

Abstract: Peer-to-peer (P2P) lending is a business model that leverages technology platforms to directly connect lenders with borrowers. Nowadays, P2P lending has expanded globally, including Vietnam, becoming a new financing method for individuals, small and medium-sized enterprises (SME). This study examines the factors influencing students’ intention to use P2P lending platforms and provides recommendations to enhance their adoption and effectiveness.

Keywords: P2P, intention to use, students.

1. Tổng quan nghiên cứu

Cho vay ngang hàng ngày càng phát triển mạnh mẽ, đặc biệt là đối với thế hệ trẻ, trong đó có sinh viên các trường đại học. Khác với các kênh vay vốn truyền thống, cho vay ngang hàng được thực hiện trên nền tảng số, giúp tiết kiệm thời gian, quy trình thủ tục đơn giản, tiếp cận vay dễ dàng và tiết kiệm chi phí phát sinh của người vay. Tuy nhiên, cho vay ngang hàng cũng tiềm ẩn nhiều rủi ro như vấn đề lừa đảo công nghệ, rủi ro đạo đức từ phía khách hàng vay, tình trạng thông tin bất cân xứng… Do đó, việc nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên đại học rất cần thiết để sinh viên đưa ra quyết định đúng đắn và giảm thiểu rủi ro khi sử dụng.

Trên thế giới, nhiều nghiên cứu về các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ cho vay ngang hàng đã được thực hiện. Kurillová và cộng sự (2021) nghiên cứu các nhân tố ảnh hưởng đến ý định sử dụng dịch vụ cho vay ngang hàng của thế hệ Y, dựa trên mô hình lý thuyết hành vi được định hướng bởi mục tiêu (MGB), bảng hỏi được thu thập từ đối tượng mục tiêu ở Cộng hòa Séc và Slovakia. Kết quả nghiên cứu cho thấy trong các nhân tố được đưa vào xem xét thì nhân tố thái độ, xu hướng xã hội và hành vi quá khứ có ảnh hưởng tích cực đáng kể đến mong muốn sử dụng dịch vụ cho vay ngang hàng, trong đó hành vi trong quá khứ là yếu tố có ảnh hưởng mạnh nhất.

Widyanto và cộng sự (2022) dựa trên mô hình chấp nhận công nghệ (TAM) nghiên cứu ý định vay từ các nền tảng cho vay ngang hàng tại Indonesia. Trong đó, nhận thức về mức độ bảo đảm, sự dễ dàng và nhận thức về tính hữu ích có ảnh hưởng tích cực đối với ý định sử dụng các nền tảng cho vay ngang hàng.

Septiani và cộng sự (2020) dựa trên mô hình TAM và lý thuyết hành vi hoạch định (TPB); lý thuyết thống nhất về chấp nhận và sử dụng công nghệ 2 (UTAUT2) nghiên cứu các nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của nông dân. Kết quả cho thấy kỳ vọng về lợi ích, chi phí, thói quen có ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của nhóm đối tượng này.

Sipingkar và cộng sự (2020) dựa trên lý thuyết về niềm tin ban đầu và nhận thức rủi ro, nghiên cứu tập trung vào việc xem xét yếu tố ảnh hưởng đến ý định đầu tư vào các nền tảng cho vay ngang hàng ở góc độ người cho vay. Các lý thuyết về sự dễ dàng sử dụng, sự bảo đảm, danh tiếng và yếu tố về pháp lý được sử dụng để đánh giá ý định đầu tư vào các nền tảng cho vay ngang hàng. Kết quả cho thấy, yếu tố về danh tiếng, sự tin tưởng, niềm tin ban đầu có ảnh hưởng tích cực, trong khi các yếu tố như sự dễ dàng sử dụng, tính pháp lý, nhận thức rủi ro không có ảnh hưởng đáng kể đến ý định đầu tư vào các nền tảng cho vay ngang hàng. Cũng nghiên cứu ở khía cạnh người cho vay, mô hình UTAUT2 được Angelina và cộng sự (2021) sử dụng để phân tích các nhân tố ảnh hưởng đến ý định của người cho vay sử dụng các nền tảng cho vay ngang hàng tại Thổ Nhĩ Kỳ. Trong đó, nhân tố kỳ vọng lợi ích, sự dễ dàng, ảnh hưởng xã hội, các điều kiện hỗ trợ, chi phí và niềm tin có ảnh hưởng tích cực, nhận thức về rủi ro có ảnh hưởng tiêu cực.

Sunardi và cộng sự (2021) sử dụng mô hình TAM kết hợp với một số yếu tố của lý thuyết lan truyền đổi mới (IDT) để phân tích ý định chấp nhận cho vay ngang hàng của người dùng tại Indonesia. Nghiên cứu cho thấy các nhân tố ảnh hưởng tích cực đáng kể đến ý định chấp nhận của người dùng đối với nền tảng cho vay ngang hàng bao gồm cảm nhận lợi ích, sự dễ dàng, sự tin tưởng, sự tương thích, kinh nghiệm và nhu cầu của người dùng, trong khi đó yếu tố rủi ro có tác động tiêu cực.

Thanh Hung Nguyen (2024) và cộng sự cũng tìm thấy các nhân tố động lực vay, nhận thức lợi ích, sự tin tưởng ảnh hưởng tích cực đến ý định sử dụng cho vay ngang hàng của sinh viên Việt Nam, nhận thức về rủi ro có ảnh hưởng tiêu cực.

Dias và cộng sự (2022) cũng dựa trên mô hình TAM và kết luận, các nhân tố về cảm nhận tính hữu ích, cảm nhận tính dễ sử dụng có ảnh hưởng tích cực đến ý định vay ngang hàng của người dân Ấn Độ.

Trần Ngọc Anh và cộng sự (2022) nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên khoa Tài chính - Ngân hàng, trường Đại học Mở Hà Nội. Kết quả phân tích hồi quy cho thấy 5/6 biến độc lập có ảnh hưởng tích cực và trực tiếp đến ý định sử dụng cho vay ngang hàng gồm: Tính dễ sử dụng, tính hữu ích, sự tin tưởng, tính ưa đổi mới và quan điểm về sự ủng hộ của Chính phủ. Trong đó, tính hữu ích là yếu tố có tác động mạnh nhất đến ý định sử dụng, thái độ không có ý nghĩa thống kê trong mô hình, tức là không ảnh hưởng đáng kể đến ý định sử dụng cho vay ngang hàng.

2. Mô hình và phương pháp nghiên cứu

2.1. Mô hình nghiên cứu và giả thuyết nghiên cứu

Nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng được xem xét ở nhiều góc độ khác nhau, như góc độ của người đi vay, người cho vay. Trong bài viết này, nhóm nghiên cứu tiếp cận từ góc độ của người đi vay.

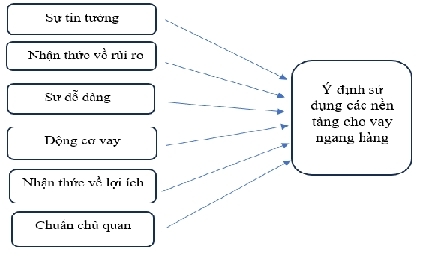

Trên cơ sở kế thừa lý thuyết và kết quả nghiên cứu của các học giả đi trước, nhóm nghiên cứu đề xuất mô hình nghiên cứu nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng. (Hình 1)

Trong đó:

- Biến phụ thuộc: Ý định sử dụng các nền tảng cho vay ngang hàng.

- Các biến độc lập gồm: Sự tin tưởng; nhận thức về rủi ro; sự dễ dàng; động cơ vay; nhận thức về lợi ích; chuẩn chủ quan.

Nhóm nghiên cứu xây dựng bảng hỏi để đánh giá nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên. Thang đo các biến độc lập và phụ thuộc trong mô hình được đo lường bằng thang đo Likert 5 mức độ: (1) Hoàn toàn không đồng ý; (2) Không đồng ý; (3) Không có ý kiến; (4) Đồng ý; (5) Hoàn toàn đồng ý.

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Tổng hợp của tác giả |

2.2. Phương pháp và dữ liệu nghiên cứu

Để đánh giá nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng, nhóm nghiên cứu sử dụng phương pháp định lượng kết hợp với định tính. Quy trình nghiên cứu được thực hiện theo các bước: Thống kê mô tả, đánh giá độ tin cậy của thang đo thông qua kiểm định Cronbach’s Alpha, phân tích nhân tố khám phá (EFA), phân tích hồi quy tuyến tính bội và kiểm định giả thuyết. Nhóm nghiên cứu sử dụng dữ liệu sơ cấp được thu thập thông qua việc gửi phiếu khảo sát dưới hình thức online đến sinh viên các trường đại học.

3. Kết quả và thảo luận

3.1. Kết quả nghiên cứu

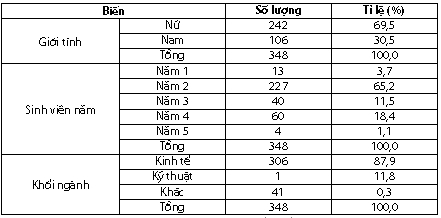

Thống kê mô tả mẫu nghiên cứu: Với 348 phiếu thu được, về cơ cấu giới tính chủ yếu là nữ, trong đó có 69,5% là nữ, 30,5% là nam. Về cơ cấu theo ngành học, chủ yếu các trường thuộc khối ngành kinh tế với tỉ lệ 87,9%. Về số năm học, với 65,2% số sinh viên khảo sát học năm thứ 2, các năm còn lại chiếm tỉ lệ nhỏ (Bảng 1).

Bảng 1: Thống kê mô tả mẫu nghiên cứu

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23 |

Kiểm định độ tin cậy của thang đo: Sau bước mã hóa và làm sạch dữ liệu, nghiên cứu thực hiện kiểm nghiệm độ tin cậy thang đo cho từng nhân tố. Kết quả trong 33 biến quan sát (thuộc 8 biến độc lập và 1 biến phụ thuộc) đều thỏa mãn điều kiện hệ số tương quan biến tổng > 0,3 và hệ số Cronbach’s Alpha ≥ 0,6. Vì vậy, các thang đo đủ tiêu chuẩn được đưa vào các phân tích tiếp theo (Bảng 2).

Bảng 2: Kết quả kiểm định độ tin cậy các thang đo

|

| Nguồn: Kết quả phân tích xử lý dữ liệu từ SPSS 23 |

Phân tích EFA: Đối với biến độc lập, kết quả kiểm định ở Bảng 3 cho thấy hệ số KMO đạt 0,957 > 0,5 và giá trị Sig của kiểm định Bartlett là 0,000 < 0,05 mang ý nghĩa 19 biến quan sát thuộc 6 nhân tố độc lập có tương quan với nhau trong tổng thể từng nhân tố, hoàn toàn phù hợp đưa vào phân tích EFA.

Bảng 3: Kiểm định KMO cho biến độc lập

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23 |

Sau 8 phép xoay, kết quả phân tích EFA rút ra được 8 nhân tố độc lập với tổng phương sai trích thể hiện 8 nhóm nhân tố được rút trích giải thích 86,336% (> 50%) sự biến động của dữ liệu. Hệ số Eigenvalue đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố, hệ số này có giá trị lớn hơn 1.

Đồng thời, theo kết quả phân tích EFA, hệ số tải nhân tố cho biết tương quan giữa từng biến quan sát với nhân tố đều > 0,5. Do đó, các biến quan sát đều có ý nghĩa thống kê tốt, phù hợp đưa vào phân tích tiếp theo (Bảng 4).

Bảng 4: Phân tích EFA cho biến độc lập

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23. |

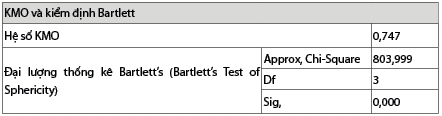

Kiểm định KMO và phân tích EFA đối với biến phụ thuộc đều thỏa mãn điều kiện để đưa vào phân tích tiếp theo (Bảng 5, 6).

Bảng 5: Kiểm định KMO cho biến phụ thuộc

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23. |

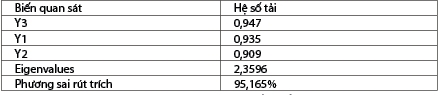

Bảng 6: Kết quả phân tích EFA cho biến phụ thuộc

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23. |

Kết quả hồi quy cho thấy, R2 hiệu chỉnh = 0,528 cho biết các biến độc lập đưa vào mô hình giải thích được 52,8% sự thay đổi của biến phụ thuộc (Bảng 7). Đồng thời, giá trị thống kê F có Sig. rất nhỏ (Sig.= 0,000), cho biết mô hình hồi quy là phù hợp.

Bảng 7: Đánh giá độ phù hợp của mô hình

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23. |

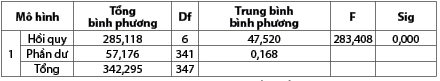

Kết quả phân tích ANOVA cho biết kiểm định F với Sig = 0,0000 < 0,05 có ý nghĩa thống kê. Do đó mô hình tuyến tính xây dựng phù hợp với dữ liệu khảo sát (Bảng 8). Kết quả phân tích hồi quy với hệ số phóng đại phương sai VIF < 2 cho thấy mô hình lựa chọn không có hiện tượng đa cộng tuyến. Kết quả phân tích hồi quy là đáng tin cậy.

Bảng 8: Phân tích ANOVA

|

| Nguồn: Kết quả xử lý dữ liệu từ SPSS 23. |

Bảng 9: Kết quả hồi quy

| |

|

Kết quả hồi quy (Bảng 9) cho thấy có 4/6 nhân tố độc lập ảnh hưởng tích cực đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với mức ý nghĩa 1%, lần lượt theo thứ tự như sau: Nhận thức về lợi ích (HI), động cơ vay (DC), chuẩn chủ quan (CCQ), sự tin tưởng (TT) và nhận thức về rủi ro (RR) tác động ngược lại. Như vậy, ta có mô hình hồi quy như sau:

Mô hình chưa chuẩn hóa:

Y = 0,021 + 0,274*HI + 0,270*DC + 0,231*CCQ + 0,154*TT - 0,069*RR

Mô hình chuẩn hóa:

Y = 0,271*HI + 0,287*DC + 0,233*CCQ + 0,158*TT - 0,068*RR

3.2. Thảo luận kết quả nghiên cứu

Thứ nhất, nhân tố động cơ vay tác động mạnh nhất đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với hệ số β đã chuẩn hóa là 0,287. Kết quả này phù hợp với kết quả nghiên cứu thực nghiệm của Septiani và cộng sự (2020), Thanh Hung Nguyen (2024), Kondratjeva (2021); Ojong (2019).

Thứ hai, nhân tố nhận thức về lợi ích tác động tích cực đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với hệ số β = 0,271. Tính hữu ích có vai trò quan trọng trong nghiên cứu hành vi đã được chứng minh trong các nghiên cứu thực nghiệm của Sunardi và cộng sự (2021); Lee (2017; Khan và cộng sự (2021), Kamleitner và cộng sự (2010); Trần Ngọc Anh và cộng sự (2022); Thanh Hung Nguyen (2024). Nhận thức về lợi ích là nhận thức về việc vay vốn nhanh chóng, tiện lợi, dễ dàng, linh hoạt và không đòi hỏi các yêu cầu khắt khe về khả năng tín dụng. Trong bối cảnh các dịch vụ công nghệ tài chính (Fintech) phát triển mạnh mẽ, người dùng sẽ chọn áp dụng các dịch vụ Fintech vì có tác động tích cực đến họ.

Thứ ba, nhân tố chuẩn chủ quan là một trong các nhân tố tác động tích cực đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với hệ số β đã chuẩn hóa là 0,233. Kết quả này phù hợp với các lý thuyết TPB, mô hình UTAUT2. Đồng thời, kết quả này cũng đã được tìm thấy trong các nghiên cứu thực nghiệm của Sipingkar và cộng sự (2020); Amaro và cộng sự (2018); Mao và Lyu (2017); Alžbeta Kurillová và Pavla Marciánová (2021). Ảnh hưởng xã hội theo nghĩa rộng được hiểu là sự tác động của tự nhiên xã hội để lại kết quả trên các sự vật hiện tượng hay con người. Ảnh hưởng xã hội là sự tác động bằng các hình thức khác nhau trong một quá trình tương tác làm thay đổi hành vi, tâm lý của người bị tác động. Ảnh hưởng xã hội là nhận thức của con người về áp lực xã hội để thực hiện hay không thực hiện hành vi. Vankatesh và cộng sự (1999) coi ảnh hưởng xã hội tác động đến nhận thức của cá nhân về ý kiến của những người quan trọng thực hiện nhu cầu sử dụng hệ thống. Đối với sinh viên, chuẩn chủ quan có ảnh hưởng rất lớn đến ý định hành vi sử dụng các nền tảng cho vay ngang hàng.

Thứ tư, nhân tố sự tin tưởng là một trong các nhân tố tác động tích cực đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với hệ số β đã chuẩn hóa là 0,158. Kết quả này tương đồng với các nghiên cứu trước đó của Ichwan và Karsi (2019); Sunardi và cộng sự (2021); Thanh Hung Nguyen (2024); Trần Ngọc Anh và cộng sự (2022). Sự tin tưởng là chất xúc tác để hình thành và duy trì mối quan hệ, nhờ có sự tin tưởng, sinh viên không còn những lo ngại về quyền riêng tư, rủi ro có thể xảy ra trong giao dịch.

Thứ năm, nhân tố nhận thức về rủi ro là một trong những nhân tố tác động tiêu cực đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên với hệ số β đã chuẩn hóa là -0,068. Cho vay ngang hàng là hình thức cho vay dựa trên nền tảng công nghệ, vì vậy nhận thức về rủi ro là một trong những nhân tố quan trọng quyết định hành vi sử dụng. Kết quả này tương đồng với nghiên cứu của Thanh Hung Nguyen (2024).

4. Một số khuyến nghị

Từ kết quả nghiên cứu, nhóm tác giả đề xuất một số khuyến nghị như sau:

Đối với các cơ quan quản lý: Ban hành các quy định pháp lý cụ thể, chặt chẽ về các hoạt động cho vay ngang hàng, tăng cường các quy định bảo mật để bảo vệ thông tin cá nhân người dùng, đồng thời, cần xem xét yêu cầu các công ty cho vay ngang hàng áp dụng tiêu chuẩn bảo mật tài chính để bảo đảm an toàn giao dịch cho người sử dụng.

Bên cạnh đó, Ngân hàng Nhà nước Việt Nam (NHNN), các trường đại học cần tăng cường giáo dục tài chính cá nhân tới cộng đồng nói chung và tới đối tượng sinh viên nói riêng nhằm nâng cao nhận thức đúng đắn về quản lý tài chính, những lợi ích, rủi ro khi sử dụng các nền tảng vay ngang hàng.

Đối với các công ty cung cấp dịch vụ cho vay ngang hàng: Cần có chính sách công khai thông tin, minh bạch, rõ ràng, dễ hiểu về cách tính lãi, chi phí phát sinh, chính sách vay, trả, đổi với khách hàng, chỉ rõ những lợi ích và trách nhiệm của người vay. Đồng thời, với đối tượng người vay là sinh viên, người lao động có thu nhập thấp, cần thiết kế những sản phẩm vay phù hợp để người vay có thể có kế hoạch trả nợ hợp lý. Các nền tảng cũng nên xem xét hợp tác với tổ chức tài chính uy tín để gia tăng sự tin cậy đối với khách hàng; nâng cấp bảo mật, khuyến khích người dùng chia sẻ, đánh giá trải nghiệm tích cực, giúp khách hàng có nhận thức đúng về các nền tảng cho vay ngang hàng.

Đối với khách hàng nói chung và sinh viên nói riêng: Cần xác định rõ mục đích vay và vay vốn khi thực sự cần thiết, có kế hoạch trả nợ rõ ràng, tìm hiểu kỹ về các nền tảng cho vay ngang hàng, đồng thời, đọc kỹ các điều khoản hợp đồng, so sánh lãi suất cũng như điều kiện vay vốn giữa các tổ chức tài chính, các nền tảng cho vay ngang hàng để có sự lựa chọn nền tảng uy tín, kịp thời báo cáo cơ quan quản lý khi có những vấn đề bất thường phát sinh.

Tài liệu tham khảo:

1. Ajzen (1991), The theory of planned behavior, Elsevier Volume 50, Issue 2, December 1991, pages 179-211.

2. Ajzen & Fishbein (1980), Belief, Attitude, Intention, and Behavior: An Introduction to Theory and Research. Reading, MA: Addison-Wesley.

3. Angelina et al. (2021), “Analysis Factors Affecting Lenders Intention In P2p Lending Platform Using Utaut2 Model”, Turkish Journal of Computer and Mathematics Education, Vol.12 No.3(2021), pages 3527-3537.

4. Bachmann et al. (2011), Online Peer-to-Peer Lending - A Literature Review, The Journal of Internet banking and commerce, August 2011, Vol 16, No 2.

5. Beuer (1960), Consumer behavior as risk taking. In R. S. H. (Ed.) (Ed.), Dynamic marketing for a changing world (pages 389-398), Chicago: American Marketing Association.

6. Berger & Glersner (2009), “Emergence of financial intermediaries in electronic markets: The case of online p2p lending”, Business research, 2009.

7. David (2016), “Peer-to-peer lending and financial innovation in the United Kingdom - Ulrich Atz and David Bholat,” Bank of England working papers 598, Bank of England.

8. Dias et al. (2022), Adoption Factors of cho vay ngang hàng Lending in India, A. Asmawi (Ed.): ICTIM 2022, AEBMR 665, pages 129–144, 2022.

9. Feng et al. (2015), Lenders and borrowers’ strategies in online peer-to-peer lending market: An empiricalanalysis of ppdai.com, Journal of Electronic Commerce Research, Vol 16, No 3, 2015.

10. Galloway (2009), Peer-to-peer lending and community development finance, Community Investments, Winter 2009/2010, Volume 21, Issue 3.

11. Kurniawan & Wijaya (2020), “The effect of loan granted factor on peer-to-peer lending (funded loan) in Indonesia”, Investment Management and Financial Innovations, 17(4), pages 165-174.

12. Kurillová et al. (2021), Factors influencing millennials intention to use peer to peer accommodation, Economic Research-Ekonomska Istraživanja, 34:1, pages 1323-1341.

13. Lin (2009), “Peer-to-peer lending: An empirical study, Proceedings of the Americas Conference on Information Systems (AMCIS).

14. Mateescu, A. (2015), Peer to peer lending, Data & Society research institue, volume 2, pages 19-25.

15. Nguyen, Thanh Hung et al. (2024), Undergraduate students’ opinions of peer-to-peer lending and pawnbroking: A comparison study in Vietnam, Cogent education 2024, Vol. 11, No. 1, 2375073.

16. Rahadi (2018), Peer-To-Peer Lending Platform Adoption for Small Medium Enterprises (SMEs): A Preliminary Study, International Journal of Accounting, Finance and Busines, Volume: 3 Issues: 10 [June, 2018] pages 1-14.

17. Rogers (1962), Diffusion of innovations, Free Press, New York.

18. H. Septiani; U. Sumarwan; L. Yuliati; Kirbrandoko Kirbrandoko (2020), “Farmers’ Behavioral Intention to Adopt Peer-To-Peer Lending Using UTAUT2 Approach”, Approach. Jurnal Manajemen Dan Agribisnis, Vol 17, No 2, July, 2020.

19. Sipingkar et al. (2020), Factors Affecting Intention to Investing in Peer-to-Peer Lending Platform Toward Universitas Indonesia Students, International Journal of Management (IJM), Volume 11, Issue 5, May 2020, pages 751-763.

20. Sunardi, R., Suhud, U., Purwana, D., & Hamidah, H. (2021). Examining the Factors Contributing to Fintech Peer-to-peer Lending Adoption. Journal of Information Systems Engineering and Business Intelligence, 7(2), 91.Suryono, Purwandari & Budi (2019).

21. Trần Ngọc Anh và cộng sự (2022), Các nhân tố ảnh hưởng đến ý định sử dụng các nền tảng cho vay ngang hàng của sinh viên khoa Tài chính - Ngân hàng, Trường Đại học Mở Hà Nội, Tạp chí khoa học Trường Đại học Mở Hà Nội 92 (6/2022), trang 77-84.

22. Venkatesh, V., Morris, M. G., Davis, G. B., & Davis, F. D. (2003). User acceptance of information technology: Toward a unified view. MIS Quarterly: Management Information Systems, 27(3), pages 425-478.

23. Widyanto et al. (2022), Intention to use Peer-to-Peer Lending: The Roles of Perceived Structural Assurance and Perceived Critical Mass, Organizations and Markets in Emerging Economies, 13, 1, (2022), pages 183-208.

Tin bài khác

Ảnh hưởng của minh bạch thông tin đến mức độ chủ động vay vốn của doanh nghiệp

Xác định phong cách đầu tư: Góc nhìn tài chính hành vi

Ngân hàng xanh: Phân tích trắc lượng thư mục và xu hướng nghiên cứu tiềm năng

Cơ chế tác động của công nghệ tài chính đến phát triển kinh tế số tại Việt Nam: Một số phân tích chính yếu

Tác động của chuyển đổi số đến kinh doanh bền vững tại các ngân hàng thương mại cổ phần Việt Nam

Xây dựng hệ thống quản trị rủi ro môi trường và xã hội trong hoạt động cấp tín dụng ở Việt Nam

Giao dịch đa tiền tệ tại Trung tâm tài chính quốc tế

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Ổn định các cân đối lớn của nền kinh tế và hàm ý đối với điều hành chính sách tiền tệ năm 2026

Đề xuất triển khai cơ chế hành lang lãi suất tại Ngân hàng Nhà nước Việt Nam: Điều kiện và bước đi

Chuyển đổi mô hình điều hành chính sách tiền tệ: Kinh nghiệm một số quốc gia Đông Nam Á và bài học cho Việt Nam

Cơ chế cơ chế thử nghiệm có kiểm soát trong lĩnh vực Fintech - Trường hợp của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới

Sự ấm lên toàn cầu và cơ chế truyền dẫn đến lạm phát