Hoạt động quản lý hạn mức tín dụng tại các ngân hàng thương mại Việt Nam trong bối cảnh chuyển đổi số

Tóm tắt: Trong bối cảnh chuyển đổi số đang trở thành chiến lược trọng tâm của ngành Ngân hàng Việt Nam, việc hiện đại hóa quy trình quản lý hạn mức tín dụng (HMTD) đóng vai trò then chốt trong việc giảm thiểu rủi ro và nâng cao hiệu quả hoạt động của ngân hàng thương mại (NHTM). Bài viết này tập trung phân tích thực trạng quản lý HMTD tại NHTM Việt Nam, từ đó đưa ra các giải pháp nhằm nâng cao hiệu quả hoạt động quản lý HMTD trong quá trình chuyển đổi số.

Từ khóa: Chuyển đổi số, HMTD, NHTM.

CREDIT LIMIT MANAGEMENT IN THE CONTEXT OF DIGITAL TRANSFORMATION AT VIETNAMESE COMMERCIAL BANKS

Abstract: In the context of digital transformation becoming a central strategy within Vietnam’s banking sector, modernizing the credit limit management process plays a pivotal role in mitigating risks and enhancing operational efficiency for commercial banks. This article focuses on analyzing the current situation of credit limit management at Vietnamese commercial banks, thereby, proposing solutions to enhance the efficiency of credit limit management in the digital transformation process.

Keywords: Digital transformation, credit limit, commercial banks.

1. Tầm quan trọng của quản lý HMTD

HMTD là một công cụ để thực thi chính sách tiền tệ nhằm hạn chế mức dư nợ tín dụng tối đa đến với nền kinh tế của tổ chức tín dụng. Quản lý HMTD là yếu tố cốt lõi trong quản lý rủi ro tín dụng, đóng vai trò quan trọng đối với việc bảo đảm sự ổn định và phát triển bền vững của các NHTM, được thể hiện qua các khía cạnh:

(i) Giúp ngân hàng kiểm soát rủi ro tín dụng thông qua việc hạn chế tập trung tín dụng, tăng cường khả năng dự báo rủi ro và giảm thiểu rủi ro vỡ nợ. HMTD đặt giới hạn đối với giá trị tín dụng cấp cho một nhóm khách hàng hoặc ngành, nghề cụ thể. Điều này bảo đảm ngân hàng không bị tác động nghiêm trọng khi một nhóm khách hàng gặp khó khăn. Việc áp dụng HMTD còn giúp ngân hàng phân tích và dự báo rủi ro tiềm ẩn thông qua các chỉ số như lịch sử tín dụng, tình hình tài chính và xu hướng thanh toán của khách hàng. Theo Tổ chức Hợp tác và Phát triển Kinh tế (OECD, 2018), việc quản lý HMTD đúng cách giúp giảm thiểu rủi ro tín dụng và tăng hiệu quả sử dụng vốn. Khi các HMTD được thiết lập phù hợp với khả năng tài chính của khách hàng, ngân hàng có thể hạn chế được nguy cơ vỡ nợ và những tổn thất tài chính liên quan.

(ii) Nâng cao hiệu quả hoạt động của ngân hàng. Việc thiết lập HMTD hợp lý giúp tối ưu hóa dòng tiền, cân bằng giữa tăng trưởng tín dụng và duy trì thanh khoản. Điều này không chỉ bảo đảm dòng tiền ổn định cho hoạt động mà còn giúp ngân hàng quản lý hiệu quả tài sản nợ, tài sản có, từ đó, tăng cường tỉ suất lợi nhuận trên tài sản và vốn chủ sở hữu. Nghiên cứu của Kagoyire và Shukla (2016) đã chứng minh rằng, các chính sách HMTD hiệu quả có thể làm tăng khả năng thu hồi nợ, đồng thời cải thiện lợi nhuận của ngân hàng.

(iii) Tăng cường khả năng cạnh tranh, đáp ứng các yêu cầu pháp lý và tiêu chuẩn quốc tế. Các ngân hàng áp dụng tiêu chuẩn Basel II và Basel III thông qua việc thiết lập HMTD hợp lý không chỉ duy trì mức an toàn vốn mà còn giảm thiểu rủi ro hệ thống. Điều này giúp ngân hàng xây dựng uy tín, phát triển quan hệ khách hàng bền vững và tăng khả năng cạnh tranh trên thị trường. Chẳng hạn, một ngân hàng áp dụng HMTD hiệu quả có thể dễ dàng cân đối giữa nhu cầu tín dụng và rủi ro tiềm ẩn, từ đó, bảo đảm sự phát triển dài hạn trong bối cảnh môi trường kinh doanh nhiều biến động.

2. Thực trạng quản lý HMTD tại các NHTM Việt Nam trong bối cảnh chuyển đổi số

2.1. Quản lý HMTD dựa trên mức độ tăng trưởng tín dụng

Trong giai đoạn 2015 - 2024, tỉ lệ tăng trưởng tín dụng của ngành Ngân hàng Việt Nam đã có sự biến động rõ rệt, phản ánh sự thay đổi trong nền kinh tế và nhu cầu tín dụng của các doanh nghiệp và cá nhân. Trong ba năm đầu (2015 - 2017), tỉ lệ tăng trưởng tín dụng của ngành Ngân hàng đạt mức khá cao, khoảng 17 - 18%. Đây là giai đoạn nền kinh tế Việt Nam vực dậy mạnh mẽ sau cuộc khủng hoảng kinh tế toàn cầu năm 2008, cầu tín dụng của các doanh nghiệp, cá nhân tăng cao, NHTM có thể dễ dàng cấp tín dụng hơn. Tuy nhiên, việc tăng trưởng tín dụng quá mức cũng tiềm ẩn nguy cơ rủi ro tín dụng lớn, đặc biệt là khi các khoản vay không được kiểm soát chặt chẽ.

Từ năm 2018 - 2020, tỉ lệ tăng trưởng tín dụng bắt đầu giảm nhẹ xuống dưới mức 14%. Mức giảm này chủ yếu phản ảnh tác động của các yếu tố kinh tế vĩ mô, đặc biệt là ảnh hưởng của đại dịch Covid-19, khiến các ngân hàng thận trọng hơn trong việc cấp tín dụng. Trong giai đoạn này, các ngân hàng đã bắt đầu chú trọng hơn đến việc áp dụng công nghệ để kiểm soát tín dụng và HMTD để giảm thiểu rủi ro. Một số công cụ phân tích tín dụng tự động, phần mềm đánh giá tín dụng và các hệ thống dự báo rủi ro đã được các ngân hàng áp dụng nhằm ổn định mức tăng trưởng tín dụng.

Từ năm 2021 - 2024, tỉ lệ tăng trưởng tín dụng ghi nhận sự tăng trưởng nhẹ, năm 2024 đạt 15,08%. Tuy nhiên, mức tăng trưởng tín dụng vẫn không thể đạt được mức cao như giai đoạn 2015 - 2017, phần lớn do các ngân hàng đã tăng cường kiểm soát tín dụng chặt chẽ hơn nhằm giảm thiểu rủi ro. Giai đoạn này, ngân hàng đã sử dụng các phần mềm phân tích dữ liệu lớn và trí tuệ nhân tạo (AI) để cải thiện quy trình phê duyệt tín dụng, xác định HMTD phù hợp cho từng khách hàng và phân tích các yếu tố rủi ro.

2.2. Quản lý HMTD dựa trên mức độ phân bổ dư nợ tín dụng

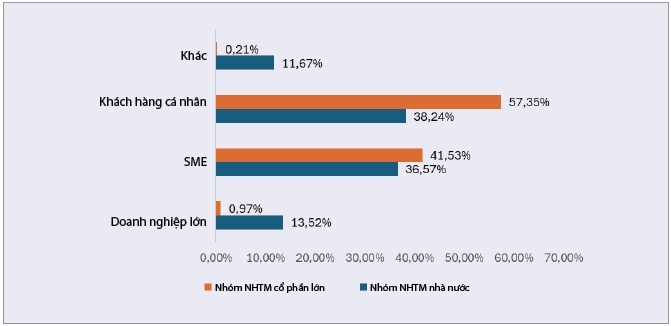

Trong bối cảnh hội nhập và chuyển đổi số, việc phân bổ dư nợ tín dụng theo nhóm khách hàng khác nhau trở thành yếu tố quan trọng giúp các ngân hàng tối ưu hóa chiến lược tín dụng, giảm thiểu rủi ro và duy trì sự phát triển bền vững. Dựa trên đối tượng khách hàng và theo loại hình doanh nghiệp, có thể phân loại khách hàng thành các nhóm như: Khách hàng doanh nghiệp lớn, khách hàng doanh nghiệp nhỏ và vừa (SME), khách hàng cá nhân và các nhóm khác. Phân bổ dư nợ tín dụng theo nhóm khách hàng tại các NHTM giai đoạn 2018 - 2024 được thể hiện trong Hình 1.

Hình 1: Phân bổ dư nợ tín dụng theo nhóm khách hàng tại các NHTM giai đoạn 2018 - 2024

|

| Nguồn: Tổng hợp từ Báo cáo tài chính của một số ngân hàng |

Nhìn chung, khách hàng doanh nghiệp lớn chiếm tỉ trọng 13,52% tại nhóm NHTM nhà nước, trong khi ở nhóm NHTM cổ phần lớn, tỉ lệ này chỉ đạt 0,97%. Điều này phản ánh chiến lược ưu tiên của các NHTM nhà nước trong việc hỗ trợ các doanh nghiệp lớn nhằm thực hiện các dự án trọng điểm quốc gia và thúc đẩy tăng trưởng kinh tế vĩ mô. Tuy nhiên, việc quản lý HMTD đối với nhóm khách hàng này đòi hỏi sự thận trọng cao, vì các dự án lớn không chỉ mang lại lợi ích kinh tế mà còn tiềm ẩn nhiều rủi ro tín dụng, đặc biệt khi các dự án gặp khó khăn hoặc nền kinh tế biến động. Hiện nay, HMTD dành cho doanh nghiệp lớn thường được thiết lập dựa trên phân tích chi tiết về tính khả thi của dự án đầu tư, năng lực tài chính, dòng tiền dự kiến, mức độ uy tín tín dụng. Các ngân hàng cũng tăng cường sử dụng công nghệ như AI và phân tích dữ liệu lớn để đánh giá rủi ro và theo dõi tiến độ dự án, qua đó kiểm soát HMTD hiệu quả hơn.

Đối với nhóm SME, NHTM nhà nước chiếm 41,73% dư nợ tín dụng, trong khi nhóm NHTM cổ phần lớn chiếm 36,57%. Đây là nhóm khách hàng quan trọng, đóng vai trò thúc đẩy phát triển kinh tế, đặc biệt trong lĩnh vực sản xuất, kinh doanh. Tuy nhiên, SME thường có năng lực tài chính hạn chế và dễ bị tổn thương trước biến động kinh tế, do đó, các NHTM thiết lập HMTD dựa trên quy mô hoạt động, lịch sử tài chính và tiềm năng tăng trưởng của doanh nghiệp. Ngoài ra, các ngân hàng đã tích cực áp dụng giải pháp chuyển đổi số, như sử dụng hệ thống tự động hóa hay công cụ phân tích thông minh để đánh giá nhanh chóng và chính xác mức độ rủi ro tín dụng của SME. Các chương trình tín dụng ưu đãi và chính sách hỗ trợ riêng biệt cũng được triển khai nhằm bảo đảm HMTD phù hợp, đồng thời giảm thiểu rủi ro nợ xấu.

Nhóm khách hàng cá nhân chiếm tỉ trọng lớn nhất trong tổng dư nợ tín dụng tại cả hai nhóm ngân hàng, với 36,57% tại nhóm NHTM nhà nước và 42,53% tại nhóm NHTM cổ phần lớn. Các khoản vay cá nhân thường được sử dụng cho mục đích tiêu dùng, mua nhà, hoặc kinh doanh nhỏ, lẻ. Để quản lý HMTD hiệu quả, các ngân hàng áp dụng các công cụ hiện đại như phân tích hành vi tài chính cá nhân và hệ thống chấm điểm tín dụng tự động, giúp xác định hạn mức phù hợp với nhu cầu và khả năng trả nợ của từng khách hàng.

Nhóm khách hàng khác, bao gồm các tổ chức hành chính sự nghiệp, hợp tác xã, tổ chức kinh tế khác chiếm tỉ trọng nhỏ nhất, với 11,67% tại nhóm NHTM nhà nước và 0,21% tại nhóm NHTM cổ phần. Mặc dù vậy, đây vẫn là nhóm khách hàng đặc thù, đòi hỏi các ngân hàng phải thiết lập quy trình quản lý tín dụng nghiêm ngặt, từ xác định hạn mức cho đến kiểm soát dòng tiền và hiệu quả sử dụng vốn.

Với sự phân bổ dư nợ tín dụng được tối ưu hóa theo từng nhóm khách hàng, các NHTM Việt Nam không chỉ bảo đảm được sự phát triển bền vững mà còn giảm thiểu rủi ro tín dụng tiềm ẩn. Điều này tạo nền tảng vững chắc để chuyển sang các phương thức quản lý HMTD hiện đại, đặc biệt trong bối cảnh chuyển đổi số, giúp nâng cao hiệu quả và tính chính xác trong việc quản lý tín dụng.

2.3. Quản lý HMTD thông qua chính sách quản lý hạn mức

Chính sách HMTD của các NHTM tại Việt Nam được quy định không chỉ bởi các quy định nội bộ của từng ngân hàng mà còn được điều chỉnh bởi Ngân hàng Nhà nước Việt Nam (NHNN). NHNN đã ban hành nhiều chính sách về HMTD, đặc biệt là các quy định liên quan đến các lĩnh vực cho vay và mức độ cấp tín dụng cho các ngành, nghề khác nhau. Ngoài Thông tư số 36/2014/TT-NHNN, được sửa đổi, bổ sung tại Thông tư số 16/2018/TT-NHNN ngày 31/7/2018 của Thống đốc NHNN quy định các giới hạn, tỉ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, NHNN cũng ban hành các chính sách liên quan đến mục tiêu tăng trưởng tín dụng, phân bổ HMTD cho các ngân hàng, các biện pháp kiểm soát tín dụng, điều chỉnh dư nợ. Cụ thể, NHNN quy định các chỉ tiêu tăng trưởng tín dụng hằng năm cho các tổ chức tín dụng, căn cứ vào mục tiêu phát triển kinh tế vĩ mô và tình hình thực tế của nền kinh tế, các HMTD này được phân bổ cho NHTM dựa trên đánh giá về hiệu quả hoạt động, chất lượng tài sản và yếu tố rủi ro tín dụng. Thêm vào đó, NHNN cũng thực hiện nhiều biện pháp kiểm soát tín dụng, bao gồm giám sát chặt chẽ việc cấp tín dụng của các ngân hàng, điều chỉnh dư nợ tín dụng nhằm bảo đảm không vượt quá giới hạn an toàn, đồng thời duy trì tính thanh khoản và ổn định của hệ thống tài chính quốc gia.

Trong những năm gần đây, NHNN đã đưa ra những khuyến cáo về việc kiểm soát tỉ lệ tín dụng của các ngân hàng nhằm hạn chế rủi ro tín dụng và bảo vệ hệ thống tài chính khỏi những tác động tiêu cực từ việc cho vay quá mức hoặc cho vay vào các ngành có nguy cơ mang lại rủi ro cao. Đặc biệt, tại Hội nghị Thường trực Chính phủ làm việc với các NHTM để tăng tốc, bứt phá, thúc đẩy tăng trưởng và kiểm soát lạm phát ngày 11/02/2025, Phó Thống đốc Thường trực NHNN Đào Minh Tú cho biết, NHNN tiếp tục đổi mới biện pháp điều hành tăng trưởng tín dụng, triển khai lộ trình giảm dần và tiến tới xóa bỏ việc điều hành phân bổ chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng. Đặc biệt, NHNN sẽ kịp thời điều chỉnh chỉ tiêu tăng trưởng tín dụng cho từng TCTD trên cơ sở diễn biến kinh tế vĩ mô và tình hình thực tế, không cần văn bản đề nghị từ các TCTD để thúc đẩy tăng trưởng kinh tế.

2.4. Ứng dụng công nghệ trong hoạt động quản lý HMTD

Với việc ứng dụng chuyển đổi số trong hoạt động, đặc biệt là trong việc quản lý HMTD, các ngân hàng đã nâng cao khả năng kiểm soát rủi ro tín dụng, bảo đảm sự ổn định tài chính và tăng cường khả năng duy trì dòng vốn. Trong giai đoạn trước đây, nhiều NHTM Việt Nam chủ yếu áp dụng các quy trình quản lý tín dụng thủ công như tập trung vào việc thẩm định hồ sơ, phân tích tài chính và phê duyệt tín dụng qua nhiều cấp độ quản lý. Quy trình này không chỉ kéo dài thời gian xử lý mà còn phụ thuộc nhiều vào kinh nghiệm của cán bộ tín dụng. Hiện nay, NHTM đã áp dụng các công cụ hiện đại để phân tích dữ liệu hay dự đoán rủi ro. Chẳng hạn, NHTM cổ phần Kỹ thương Việt Nam (Techcombank) ứng dụng hệ thống quản lý tài sản bảo đảm và HMTD (CLIMS), cho phép quản lý toàn diện các quan hệ tín dụng, kiểm soát giới hạn hạn mức theo quy định và hỗ trợ đánh giá rủi ro hiệu quả hơn. Tại NHTM cổ phần Ngoại thương Việt Nam (Vietcombank), hệ thống CLIMS được triển khai để quản lý hiệu quả các khoản vay, theo dõi chi tiết HMTD, kiểm soát rủi ro và bảo đảm tính minh bạch trong quá trình xử lý.

Việc ứng dụng các công nghệ tiên tiến như dữ liệu lớn, AI, và học máy đã hỗ trợ ngân hàng trong việc tự động hóa quy trình xét duyệt tín dụng, phân tích hành vi tài chính, lịch sử tín dụng và dòng tiền của khách hàng. Hiện nay, ngoài hệ thống chấm điểm tín dụng của Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC), các ngân hàng như Vietcombank đã sử dụng các thuật toán AI để phân tích hành vi tài chính, lịch sử tín dụng và dòng tiền của khách hàng, từ đó đưa ra quyết định cấp HMTD phù hợp. BIDV triển khai hệ thống phân tích tín dụng dựa trên dữ liệu lớn, tăng khả năng phát hiện rủi ro tín dụng lên đến 20% so với phương pháp truyền thống. Việc áp dụng công nghệ không chỉ rút ngắn thời gian xử lý từ vài ngày xuống vài giờ mà còn tăng độ chính xác trong dự báo rủi ro.

Không chỉ dừng lại ở đó, một số ngân hàng đã kết hợp với các công ty công nghệ tài chính (Fintech) để tích hợp các giải pháp tiên tiến vào sản phẩm và dịch vụ tín dụng. Minh chứng cho sự hợp tác này có thể kể đến trường hợp của Techcombank khi đã hợp tác với các công ty Fintech để triển khai các nền tảng tín dụng trực tuyến, hỗ trợ khách hàng nhỏ, lẻ và SME dễ dàng tiếp cận nguồn vốn hơn. Sự hợp tác này không chỉ giúp ngân hàng tiếp cận với những giải pháp công nghệ tiên tiến mà còn thúc đẩy đổi mới, sáng tạo trong việc cung cấp dịch vụ tài chính.

3. Một số khó khăn liên quan đến hoạt động quản lý HMTD tại các NHTM trong bối cảnh chuyển đổi số

Đối với hoạt động quản lý HMTD trong quá trình chuyển đổi số, các NHTM Việt Nam phải đối mặt với một số thách thức, khó khăn như sau:

Thứ nhất, phạm vi khách hàng cần triển khai lớn. NHTM có các phân khúc khách hàng đa dạng, từ cá nhân, doanh nghiệp, tổ chức đến các định chế tài chính với những đặc điểm, nhu cầu và hành vi tín dụng khác nhau. Do đó, việc áp dụng công nghệ trong quản lý HMTD phải bảo đảm bao quát được tất cả các phân khúc khách hàng này, đòi hỏi hệ thống thông tin của các ngân hàng phải có khả năng xử lý khối lượng dữ liệu lớn và phức tạp. Điều này gây áp lực lên năng lực công nghệ của ngân hàng, sự đầu tư lớn vào hệ thống máy chủ, cơ sở dữ liệu và các công cụ phân tích…

Thứ hai, chi phí cho việc đầu tư vào công nghệ cao. Chuyển đổi số trong quản lý HMTD cần những khoản đầu tư lớn cho việc triển khai hạ tầng công nghệ như máy chủ, phần mềm phân tích hay các công nghệ hiện đại. Ngoài ra, chi phí bảo trì, nâng cấp hệ thống, cũng như đào tạo nhân sự để vận hành các công nghệ này cũng là một gánh nặng đáng kể cho các ngân hàng, đặc biệt là các ngân hàng có quy mô vừa và nhỏ khi năng lực tài chính còn hạn chế.

Thứ ba, hạ tầng công nghệ của ngân hàng chưa đủ mạnh để xử lý khối lượng dữ liệu ngày càng tăng của ngân hàng. Việc này dẫn đến các vấn đề như tốc độ xử lý giao dịch đôi khi bị chậm, thời gian thao tác trên hệ thống không đủ dài, chưa hoàn toàn bảo đảm an toàn bảo mật.

Thứ tư, hệ thống cần được điều chỉnh để có thể tích hợp với các hệ thống khác. Các ngân hàng hiện nay đang sử dụng nhiều hệ thống để quản lý tín dụng hoặc HMTD, tùy thuộc vào các nhóm sản phẩm và nhóm khách hàng. Việc sử dụng các hệ thống công nghệ khác nhau dẫn đến khó khăn trong việc tích hợp hệ thống mới vào hệ thống cũ hay gây ra thách thức cho ngân hàng khi các hệ thống được tích hợp với nhau hoạt động thiếu liền mạch, giảm hiệu quả của các công cụ quản lý hạn mức tiên tiến hoặc xảy ra xung đột về dữ liệu.

Thứ năm, nhân sự còn hạn chế về khả năng ứng dụng công nghệ thông tin trong thực hiện nghiệp vụ. Việc triển khai các hệ thống tiên tiến để quản lý HMTD đòi hỏi đội ngũ nhân sự phải có kiến thức chuyên môn sâu về công nghệ thông tin, phân tích dữ liệu, quản trị rủi ro và quản lý dự án. Tuy nhiên, không phải tất cả các ngân hàng hay tất cả các dự án về hệ thống công nghệ thông tin đều có đủ các nhân sự sẵn đáp ứng các yêu cầu trên. Thực tế cho thấy, một số ngân hàng vẫn phải tuyển bổ sung các nhân sự có kinh nghiệm và chuyên môn phù hợp, đặc biệt là trong các lĩnh vực công nghệ cao và phân tích dữ liệu để bảo đảm chất lượng triển khai hiệu quả, đáp ứng yêu cầu về thời gian.

4. Một số giải pháp nâng cao hiệu quả hoạt động quản lý HMTD tại các NHTM trong bối cảnh chuyển đổi số

Từ những khó khăn, vướng mắc của các NHTM trong việc ứng dụng công nghệ để quản lý HMTD, các ngân hàng có thể thực hiện một số giải pháp để nâng cao hiệu quả hoạt động quản lý HMTD trong bối cảnh chuyển đổi số như sau:

Thứ nhất, với phạm vi khách hàng triển khai lớn, các ngân hàng cần đầu tư mạnh mẽ vào hệ thống công nghệ thông tin hiện đại để tăng khả năng xử lý khối lượng dữ liệu lớn và phức tạp. Ngân hàng có thể áp dụng công nghệ điện toán đám mây để lưu trữ và xử lý dữ liệu với quy mô lớn, hay triển khai các công cụ phân tích dữ liệu mạnh mẽ AI để phân tích và xử lý dữ liệu khách hàng một cách nhanh chóng, chính xác. Đồng thời, việc ứng dụng công nghệ cũng giúp ngân hàng tự động hóa các quy trình xét duyệt tín dụng, giúp ngân hàng giảm bớt các thao tác xử lý và tăng hiệu quả trong quá trình vận hành.

Thứ hai, do chi phí đầu tư vào công nghệ cao, các ngân hàng nên cân nhắc, lựa chọn kỹ lưỡng trước khi quyết định đầu tư vào công nghệ, cần kiểm chứng công nghệ có thật sự phù hợp với quy mô, nhu cầu thực tế của ngân hàng nhằm bảo đảm các hệ thống và công nghệ tiên tiến, tránh gặp phải sự cố trong quá trình vận hành. Bên cạnh đó, việc hợp tác với các nhà cung cấp công nghệ bên ngoài để chia sẻ chi phí đầu tư vào các giải pháp phần mềm tiên tiến cũng có thể là một lựa chọn hợp lý cho các ngân hàng.

Thứ ba, để bảo đảm tính chính xác và đầy đủ của thông tin trong quá trình quản lý HMTD, các ngân hàng cần tiến hành làm sạch và chuẩn hóa dữ liệu bằng các công cụ, phần mềm chuyên dụng. Quá trình này giúp loại bỏ các dữ liệu không chính xác, thiếu sót và đồng bộ hóa dữ liệu giữa các hệ thống.

Thứ tư, các ngân hàng cần đầu tư nâng cấp hạ tầng công nghệ để bảo đảm khả năng xử lý khối lượng dữ liệu lớn và đáp ứng yêu cầu về bảo mật và tốc độ xử lý giao dịch. Bên cạnh đó, các ngân hàng cần tập trung vào việc cải thiện an ninh mạng để bảo vệ hệ thống khỏi các mối đe dọa tiềm ẩn, đồng thời, áp dụng các biện pháp tăng cường bảo mật như mã hóa dữ liệu, sử dụng hệ thống tường lửa và phần mềm chống virus… nhằm bảo vệ dữ liệu, ngăn chặn các cuộc tấn công mạng, tuân thủ quy định pháp lý và duy trì lòng tin của khách hàng.

Thứ năm, cần có sự phối hợp giữa các bộ phận trong ngân hàng và đối tác bên ngoài, qua đó, xác định các yêu cầu, kế hoạch cần thực hiện khi tích hợp. Đồng thời, trong quá trình triển khai, cần có sự trao đổi, phối hợp chặt chẽ và thường xuyên giữa các bộ phận để kịp thời nắm bắt tiến độ điều chỉnh các hệ thống, có phương án xử lý sớm khi phát sinh sự cố.

Thứ sáu, đào tạo nguồn nhân sự có đủ năng lực chuyên môn để triển khai và quản lý các hệ thống công nghệ đáp ứng về tiến độ, chất lượng. Các ngân hàng cần tập trung vào đào tạo và nâng cao kỹ năng cho nhân viên, đặc biệt trong các lĩnh vực công nghệ, phân tích dữ liệu, quản trị rủi ro. Việc tuyển dụng nhân sự có kinh nghiệm và chuyên môn tốt sẽ giúp đẩy nhanh quá trình triển khai hệ thống công nghệ, bảo đảm việc vận hành hệ thống được hiệu quả.

Tài liệu tham khảo:

1. Quyết định số 43/QĐ-NH14 ngày 26/02/1996 của Thống đốc NHNN ban hành Quy chế về mua bán HMTD giữa các tổ chức tín dụng.

2. Phạm Duy Tính (2022), “Vai trò điều tiết của HMTD đến sự tác động của dư nợ tín dụng đối với quy mô nền kinh tế Việt Nam”. Tạp chí Thị trường Tài chính Tiền tệ. https://thitruongtaichinhtiente.vn/vai-tro-dieu-tiet-cua-han-muc-tin-dung-den-su-tac-dong-cua-du-no-tin-dung-doi-voi-quy-mo-nen-kinh-te-viet-nam-59705.html

3. Nguyễn Đức Lệnh (2022), “HMTD vì sao vẫn cần sử dụng?”. Tạp chí Thị trường Tài chính Tiền tệ. https://thitruongtaichinhtiente.vn/han-muc-tin-dung-vi-sao-van-can-su-dung-42213.html

4. BIS (2020), “Principles for the Management of Credit Risk”. https://www.bis.org/publ/bcbs75.pdf

5. Kagoyire, A. & Shukla, J. (2016), “Effect of credit management on performance of commercial banks in Rwanda: A Case study of Equity Bank Rwanda Ltd”. International Journal of Business and Management

6. FIDC (2017), “Credit Management Information Systems: A Forward-Looking Approach”. https://www.fdic.gov/regulations/examinations/supervisory/insights/siwin17/siwinter17-article1.pdf

7. Shanti et al (2022). “Role of Digital Transformation on Digital Business Model Banks”. https://www.mdpi.com/2071-1050/15/23/16293

8. Bùi Văn Trịnh và Phạm Minh Trí (2022), “Ứng dụng công nghệ số trong hoạt động ngân hàng tại Việt Nam: Thực trạng và giải pháp”. Tạp chí Ngân hàng. https://tapchinganhang.gov.vn/ung-dung-cong-nghe-so-trong-hoat-dong-ngan-hang-tai-viet-nam-thuc-trang-va-giai-phap-9830.html

9. Huỳnh Dũng (2024), “Dùng công nghệ chấm điểm tín dụng để gia tăng tiếp cận vốn vay”. https://vneconomy.vn/dung-cong-nghe-cham-diem-tin-dung-de-gia-tang-tiep-can-von-vay.htm

10. Anh Minh (2024), Dự kiến tăng trưởng tín dụng khoảng 16% trong năm 2025. https://baochinhphu.vn/du-kien-tang-truong-tin-dung-khoang-16-trong-nam-2025-102241230205653923.htm

11. Thu Minh (2024), “Những ngân hàng nào có thể được nâng HMTD?”. https://vneconomy.vn/nhung-ngan-hang-nao-co-the-duoc-nang-han-muc tin-dung.htm

12. Hải My (2024), “Techcombank thêm giải pháp hỗ trợ tiểu thương”. https://vnexpress.net/techcombank-them-giai-phap-ho-tro-tieu-thuong-4822915.html

13. Phương Anh (2024), “Đổi mới hạ tầng để thúc đẩy công nghệ ngành Ngân hàng phát triển an toàn hơn nữa”. https://vccinews.vn/news/55721/doi-moi-ha-tang-de-thuc-day-cong-nghe-nganh-ngan-hang-phat-trien-an-toan-hon-nua.html

14. Quỳnh Trang (2024), “Ngân hàng hái “quả ngọt” chuyển đổi số”. https://www.sbv.gov.vn/webcenter/portal/vi/menu/sm/chitiet/inbaiviet

15. Báo cáo tài chính, Báo cáo thường niên, Website của các NHTM.

Tin bài khác

Phòng ngừa gian lận trong thị trường carbon của Việt Nam: Bài học từ Liên minh châu Âu

Bảo vệ người tiêu dùng tài chính giai đoạn 2020 - 2025 và yêu cầu mới trong kỷ nguyên số

Thị trường tài chính toàn cầu năm 2025 và triển vọng 2026

B-READY 2025: Khẳng định vị thế trụ cột của hệ thống tài chính và hiệu quả vận hành tại Việt Nam

Thúc đẩy hoạt động thanh toán biên mậu: Kinh nghiệm của Hoa Kỳ - Canada và bài học cho Việt Nam

Huy động vốn qua thị trường tài sản cho mô hình tăng trưởng kinh tế mới tại Việt Nam

Cải cách chính sách thuế thu nhập cá nhân trong bối cảnh hiện đại hóa quản lý tài chính và kinh tế số

Trung tâm tài chính quốc tế tại Thành phố Đà Nẵng: Khát vọng, mô hình và chiến lược thích ứng của các ngân hàng Việt Nam

Chính sách tài khóa, tiền tệ thúc đẩy tăng trưởng kinh tế năm 2025: Những điểm sáng và định hướng năm 2026

Kinh tế Việt Nam: Những thành tựu giai đoạn 2021 - 2025 và định hướng phát triển trong kỷ nguyên mới

Tăng trưởng kinh tế Việt Nam năm 2025 và hàm ý chính sách cho giai đoạn tới

Người dân chỉ được mua, bán vàng miếng tại các ngân hàng, doanh nghiệp được cấp phép

Nâng hạng có điều kiện trong tiến trình hội nhập tài chính quốc tế của Việt Nam

Quyết định chính sách tiền tệ và truyền thông trong bối cảnh bất định cao tại NHTW Mexico và hàm ý chính sách

Thanh toán xuyên biên giới - Góc nhìn quốc tế và kiến nghị, giải pháp

Sự phục hồi và mở rộng thị trường ngoại hối toàn cầu trong bối cảnh biến động của nền kinh tế thế giới