Các rủi ro trên con đường giảm lạm phát toàn cầu

Tóm tắt: Cho đến nay, nền kinh tế thế giới dường như đã vượt qua di sản của đại dịch Covid-19 và cú sốc giá hàng hóa do các cuộc xung đột quân sự. Nhìn chung, trên phạm vi toàn cầu, lạm phát đang tiếp tục giảm xuống theo mục tiêu, hoạt động kinh tế và hệ thống tài chính đã chứng minh được khả năng phục hồi đáng kể; các nhà dự báo chuyên nghiệp và những người tham gia thị trường tài chính đều có thể cảm nhận một sự “hạ cánh” suôn sẻ ở phía trước. Tuy nhiên, những thách thức vẫn còn hiện hữu. Lạm phát toàn cầu đang có biểu hiện đi ngang sau một thời gian giảm nhanh nhắc nhở chúng ta rằng, công việc của các ngân hàng trung ương (NHTW) vẫn chưa hoàn thành; hệ thống tài chính vẫn dễ bị tổn thương; cán cân ngân sách còn mong manh; tăng trưởng năng suất chậm lại làm lu mờ triển vọng kinh tế. Bài viết đề cập một trong những thách thức của nền kinh tế toàn cầu, đó là, các rủi ro trên con đường giảm lạm phát toàn cầu.

Từ khóa: Rủi ro, lạm phát toàn cầu, chính sách tiền tệ, năng suất lao động, đại dịch Covid-19

RISKS ON THE PATH TO REDUCING GLOBAL INFLATION

Abstract: So far, the world economy has finally overcome the legacy of the Covid-19 pandemic and the commodity price shocks caused by military conflicts. Overall, inflation is continuing to fall towards target globally, economic activities and the financial systems have demonstrated remarkable resilience, and both professional forecasters and financial market participants see a smooth landing ahead. However, challenges remain. Global inflation is flattening after a period of rapid decline, reminding us that central banks’ work is not yet done; financial systems remain vulnerable; fiscal balances remain fragile; slowing productivity growth clouds the economic outlook. The article addresses one of the challenges of the current global economy, which is the risks on the path to reducing global inflation.

Keywords: Risks, global inflation, monetary policy, labor productivity, Covid-19 pandemic

1. Đặt vấn đề

Theo báo cáo của Ngân hàng Thanh toán Quốc tế (BIS, 2024), nền kinh tế toàn cầu đã để lại phía sau những hậu quả của các cú sốc về hàng hóa và đại dịch Covid-19; lạm phát toàn cầu tiếp tục giảm, nền kinh tế tránh được nguy cơ suy thoái. Theo IMF (2024), tăng trưởng kinh tế toàn cầu năm 2023 lên tới 3,2%, vượt kỳ vọng hồi đầu năm; dự báo tăng trưởng năm 2024 và 2025 là 3,2%. Hai yếu tố góp phần đảm bảo sự bền vững của hoạt động kinh tế, đó là: (i) Động lực của thị trường lao động: Tăng trưởng việc làm hỗ trợ thu nhập và kích cầu hộ gia đình; (ii) Việc truyền tải chính sách tiền tệ tới nền kinh tế thực diễn ra “suôn sẻ”. Kết quả tích cực này có được là nhờ tâm lý phấn khích trên thị trường tài chính. Việc truyền tải các điều kiện tài chính thắt chặt vào hoạt động kinh tế thực được kiềm chế nhờ bảng cân đối kế toán vững chắc của các doanh nghiệp và hộ gia đình, do các hộ gia đình vay dài hạn với lãi suất cố định, tránh được gánh nặng nợ nần. Người dân cũng thực hiện tiết kiệm hơn trong thời kỳ đại dịch, trong đó, có cả sự hỗ trợ tài chính chưa từng có của chính phủ. Tuy nhiên, “chặng cuối cùng” của lạm phát vẫn cần được đề phòng, nguy cơ lạm phát kỳ vọng mất kiểm soát và lạm phát chuyển sang “chế độ tốc độ cao” (C. Borio, 2022) vẫn còn hiện hữu.

Sự kết hợp của những cú sốc cung tiêu cực gây ra bởi các cuộc xung đột địa chính trị, chính sách tài khóa mở rộng và việc tăng lương quá nhanh, vượt xa tốc độ tăng năng suất có thể dẫn đến tái lạm phát. Trong trường hợp này, lạm phát có thể tăng 1 - 2% đối với hầu hết các quốc gia - những tính toán này nằm trong kịch bản “lạm phát quay trở lại”, không tính đến vòng xoáy tiền lương - giá cả.

Sự gia tăng lạm phát là kịch bản rủi ro đầu tiên. Hai là, kịch bản “hạ cánh cứng”. Trong kịch bản này, lạm phát tiếp tục giảm nhưng tình hình kinh tế và sự ổn định tài chính lại xấu đi. Hoạt động kinh tế suy giảm sẽ làm suy yếu thị trường lao động, có thể đẩy nền kinh tế rơi vào kết cục “hạ cánh cứng”, tuy nhiên cho đến nay, nền kinh tế đã tránh được kết cục này mặc dù đã thực hiện thắt chặt chính sách tiền tệ. Điều này sẽ gây căng thẳng cho hệ thống tài chính, dẫn đến việc thắt chặt các điều kiện tài chính và bán tháo tài sản rủi ro trên toàn cầu. Một “vòng xoáy” khác nảy sinh, đó là khủng hoảng tài chính gây ra khủng hoảng kinh tế, và khủng hoảng kinh tế gây ra các vấn đề trong lĩnh vực tài chính.

Hiện tại, các nhà dự báo chuyên nghiệp vẫn giả định kịch bản chính “hạ cánh mềm”, đó là khôi phục sự ổn định giá cả, tăng trưởng kinh tế và không có vấn đề nảy sinh trong hệ thống tài chính. Tuy nhiên, rủi ro đối với nền kinh tế vẫn còn và các NHTW nên chuẩn bị thắt chặt chính sách một lần nữa nếu lạm phát có dấu hiệu “kéo dài” hơn.

“Hãy tưởng tượng rằng ai đó bị nhiễm trùng và bệnh nhân cần được dùng thuốc kháng sinh. Thông thường, một người phải uống đầy đủ liệu trình: Nếu là năm ngày thì là năm ngày, nhưng nếu dừng lại vào ngày thứ ba thì nhiễm trùng có thể quay trở lại. Lạm phát giống như “một bệnh nhiễm trùng”, cần thực hiện toàn bộ “quá trình điều trị”, nếu không, nó có thể tăng trở lại” (BIS, 2024).

2. Năm rủi ro trên con đường giảm lạm phát

Đến nay, vẫn còn một số rủi ro trên con đường dẫn dắt lạm phát quay trở lại mục tiêu của NHTW.

Thứ nhất, điều chỉnh không đầy đủ giá tương đối - giá dịch vụ so với giá hàng hóa và giá lao động so với hàng hóa và dịch vụ tiêu dùng, tức là tiền lương thực tế.

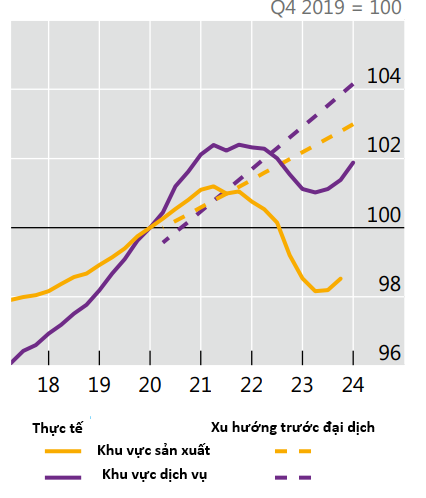

Sự điều chỉnh giá tương đối đầu tiên là giữa hàng hóa và dịch vụ. Trong thời kỳ đại dịch Covid-19, cầu dịch vụ giảm, cầu chuyển sang hàng hóa với giá cả tăng mạnh hơn. Với sự phục hồi của cầu về dịch vụ, được hỗ trợ ở nhiều nền kinh tế bằng các gói kích thích tài chính, dịch vụ bắt đầu tăng giá nhanh hơn vẫn là nguyên nhân chính gây ra lạm phát ở cả các nước phát triển và đang phát triển. Mặc dù giá dịch vụ tăng nhanh nhưng mối tương quan giữa giá hàng hóa và dịch vụ vẫn chưa phục hồi về mức trước đại dịch (Biểu đồ 1) và có thể sẽ điều chỉnh thêm. Giá dịch vụ so với hàng hóa ở các nền kinh tế mới nổi (EMEs) vẫn thấp hơn nhiều so với trước đại dịch năm 2019, trong khi gần đây, nó đã vượt qua mức đó ở các nước phát triển (AEs). Trong cả hai trường hợp, giá tương đối vẫn ở dưới xu hướng trước đó. Trừ khi sự đứt gẫy, giãn cách gây ra bởi đại dịch Covid-19 đã làm thay đổi vĩnh viễn sở thích tiêu dùng cá nhân và xu hướng tăng giá tương đối sẽ tự thiết lập lại. Nếu mức tăng giá hàng hóa thấp hơn, không bù đắp được sự thiếu hụt, thì áp lực lạm phát tăng có thể rất lớn.

Biểu đồ 1: Giá tương đối của dịch vụ so với hàng hóa

Nguồn: BIS (2024), Annual Economic Report 2024

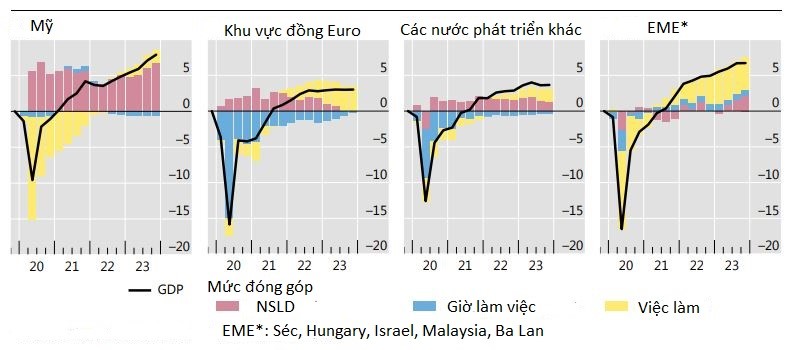

Sự điều chỉnh giá tương đối thứ hai là giá lao động so với hàng hóa và dịch vụ tiêu dùng. Trên thị trường lao động, đại dịch và lạm phát gia tăng đã khiến tiền lương thực tế giảm và vẫn chưa phục hồi mặc dù thị trường lao động gia tăng (Biểu đồ 2). Để theo kịp tốc độ tăng giá sẽ cần thêm thời gian, nhưng nếu tiền lương tăng nhanh hơn năng suất thì có thể tạo ra áp lực lạm phát.

Ngoài việc điều chỉnh không đầy đủ giá tương đối và các áp lực khác cũng rất đáng chú ý. Một là, việc thu hồi hoặc hết hạn các biện pháp hỗ trợ có thể tạo ra những đợt tăng giá mới trong ngắn hạn. Đặc biệt, việc trợ cấp giá nhiên liệu vẫn cao hơn đáng kể so với mức trước đại dịch, điều này nêu bật vai trò quan trọng của chính sách tài khóa trong việc kiềm chế chi phí sinh hoạt. Việc dỡ bỏ trợ cấp là cần thiết, cả từ quan điểm tài chính bền vững lẫn để tránh áp lực lạm phát trong trung hạn. Tuy nhiên, việc tháo dỡ chúng sẽ gây ra tổn thất trong ngắn hạn về mặt lạm phát và khiến hành trình giảm phát trở nên gập ghềnh.

Hai là, không thể loại trừ những cú sốc gián đoạn tiếp theo từ phía nguồn cung, đặc biệt là trong môi trường địa chính trị hiện nay. Căng thẳng có thể bùng lên và tác động đáng kể đến giá cả hàng hóa. Sau một thời gian dài lạm phát ở mức cao hơn mục tiêu, những cú sốc tiếp theo sẽ có nhiều khả năng đe dọa sự chuyển dịch sang chế độ lạm phát cao hơn.

Biểu đồ 2: Tiền lương thực tế trong khu vực sản xuất và dịch vụ

Nguồn: BIS (2024). Annual Economic Report 2024

Thứ hai, tăng chi tiêu chính phủ.

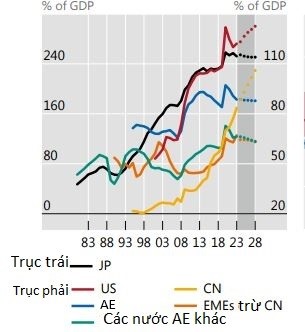

Sự gia tăng chi tiêu ngân sách và nợ công là một trong những mối đe dọa chính đối với sự ổn định tài chính và kinh tế vĩ mô trong trung và dài hạn. Trước đại dịch, mối đe dọa này đã được che đậy bởi một giai đoạn lãi suất thấp kéo dài, khiến chi phí trả nợ xuống mức thấp lịch sử mặc dù trước đây tỉ lệ nợ trên GDP cao (Biểu đồ 3). Kể từ đó, các chính phủ đã tăng cường hơn nữa việc vay mượn để hỗ trợ nền kinh tế trong thời kỳ đại dịch. Ở đâu đó, chính sách tài khóa vẫn tiếp tục kích thích nền kinh tế và đi ngược lại với chính sách tiền tệ. Nếu không có biện pháp củng cố ngân sách, nợ trên GDP sẽ tiếp tục tăng. Những lo ngại của nhà đầu tư về sự ổn định tài chính có thể dẫn đến phí bảo hiểm rủi ro tăng lên và rối loạn chức năng của thị trường tài chính. Hơn nữa, đây là thời điểm ngân sách đang chịu áp lực từ các yêu cầu của quá trình chuyển đổi xanh, chế độ hưu trí, chăm sóc sức khỏe và an ninh quốc phòng. Ngoài ra, rủi ro đặc biệt cao trong một năm có nhiều cuộc bầu cử như năm nay (Ferran, 2024). Kinh nghiệm cho thấy, mọi thứ có vẻ ổn định cho đến khi đột nhiên không ổn định nữa, đó là cách thị trường vận hành. Một nguyên nhân cá biệt gây lo ngại đó là sự gia tăng các biện pháp bảo hộ ở nhiều quốc gia. Những biện pháp này có thể khiến nền kinh tế kém năng động, giảm cạnh tranh và chậm đổi mới hơn, từ đó dễ xảy ra lạm phát hơn, trong khi toàn cầu hóa từng gây ra tác động giảm phát.

Biểu đồ 3: Nợ công các nước và nhóm nước

Chú thích: JP - Nhật Bản; US - Mỹ; CN - Trung Quốc.

Nguồn: BIS (2024). Annual Economic Report 2024

Thứ ba, năng suất lao động tăng chậm.

Tăng trưởng năng suất lao động chậm có thể kéo dài hơn dự kiến. Trừ một số trường hợp ngoại lệ, đặc biệt là Mỹ, tăng trưởng năng suất lao động nhìn chung đã chậm lại kể từ đại dịch Covid-19. Trong ngắn hạn, ảnh hưởng của đại dịch Covid-19 đến năng suất lao động có thể kéo dài hơn dự kiến. Điều này có thể khiến tăng trưởng năng suất lao động tổng thể ở mức thấp, đặc biệt là ở khu vực đồng Euro, ngay cả khi số giờ làm việc đã trở về mức bình thường (Biểu đồ 4).

Biểu đồ 4: Năng suất lao động

Nguồn: BIS (2024), Annual Economic Report 2024

Năng suất lao động trong thời kỳ hậu đại dịch Covid-19 đang tụt hậu so với các xu hướng trong quá khứ, ngoại lệ duy nhất là Hoa Kỳ - mặc dù việc giảm tốc độ tăng năng suất là nguyên nhân gây lo ngại ngay cả trước khi xảy ra đại dịch Covid-19. Sự phát triển của công nghệ, đặc biệt là trí tuệ nhân tạo, có khả năng cải thiện tình hình. Nhưng nếu tăng trưởng năng suất vẫn ở mức thấp, sẽ hạn chế tăng trưởng kinh tế tiềm năng, tạo thêm áp lực lạm phát, thu hẹp dư địa hành động của chính sách tài chính và tiền tệ, và nói chung, làm gia tăng khoảng cách giữa kỳ vọng của công chúng và khả năng đáp ứng những kỳ vọng này của các cơ quan quản lý.

Sự tăng năng suất do công nghệ phát triển cũng có thể tác động đến giá cả và tiền lương trong dài hạn. Nếu mức tăng năng suất mạnh hơn trong khu vực dịch vụ sẽ mở đường giảm giá các dịch vụ. Nếu vậy, tác động của lạm phát có thể là “lành tính”. Một khả năng khác là năng suất lao động cao hơn cho phép, dẫn đến tiền lương trong lĩnh vực dịch vụ tăng lên. Trong trường hợp này, áp lực tiền lương lớn hơn có thể xảy ra do cạnh tranh lao động; các công ty sản xuất hàng hóa có thể cần phải tăng lương để ngăn chặn người lao động chuyển sang lĩnh vực dịch vụ. Điều này có thể dẫn đến gia tăng lạm phát.

Thứ tư, các rủi ro tài chính vĩ mô.

Cuộc khủng hoảng ngân hàng năm 2023 tại Mỹ (Fed, 2023) phần lớn liên quan đến rủi ro lãi suất, khi lãi suất tăng dẫn đến việc định giá lại tài sản và các khoản tổn thất của ngân hàng, nhưng người đi vay có thể không bị phá sản. Rủi ro tín dụng thông thường được hiện thực hóa với độ trễ đáng kể. Trong lịch sử, căng thẳng tài chính có xu hướng bộc lộ từ hai đến ba năm sau lần tăng lãi suất đầu tiên, khi tỉ lệ nợ xấu tăng và hoạt động kinh tế suy yếu. Câu hỏi đặt ra là hậu quả sẽ nghiêm trọng đến mức nào đối với thị trường. Một số chỉ số cho thấy chu kỳ tài chính đã chuyển hướng: Bộ đệm tiết kiệm đang cạn kiệt, điều đó có nghĩa là, nợ sẽ phải được tái tài trợ - và người đi vay sẽ cảm nhận được tác động của việc thắt chặt tiền tệ.

Trong lịch sử, bất động sản thương mại thường là nguồn gây căng thẳng cho ngân hàng hơn bất động sản nhà ở. Do đại dịch, cầu về bất động sản thương mại đã giảm và phân khúc văn phòng bị ảnh hưởng đặc biệt nặng nề. Ví dụ, ở các thành phố lớn của Hoa Kỳ, tỉ lệ diện tích văn phòng trống, theo một số ước tính, dao động từ 12% đến 23% (The Harvard Gazette, 2024). Cầu yếu bất động sản ảnh hưởng đến việc định giá bất động sản mà ngân hàng đang nắm giữ làm tài sản thế chấp; đồng thời, với 1/5 trong số 4,7 nghìn tỉ USD khoản thế chấp là bất động sản thương mại trên bảng cân đối kế toán của người cho vay và nhà đầu tư sẽ đến hạn vào năm 2024. Tại Mỹ, bất động sản thương mại chiếm khoảng 18% danh mục cho vay của ngân hàng, ở Đức là 12%, ở Hà Lan là 10%. Các ngân hàng lớn bắt đầu tăng tài sản thế chấp vì dự đoán sẽ đối mặt với tổn thất trong lĩnh vực này (BIS, 2024).

Các nhà kinh tế cảnh báo, cho đến nay, hệ thống ngân hàng vẫn ổn định, nhưng các điểm yếu có thể trở nên nghiêm trọng hơn nếu các ngân hàng không báo cáo đầy đủ rủi ro của bất động sản thương mại hoặc nếu giá giảm nhiều hơn dự kiến hiện nay và hậu quả có thể rất nghiêm trọng. Vào những năm 1990, khi giá bất động sản thương mại giảm hơn 40% theo giá trị thực, tăng trưởng tín dụng và GDP giảm lần lượt 12 và 4 điểm phần trăm. Các cơ quan quản lý đã chú ý đến rủi ro này, nhưng đôi khi ngay cả các tổ chức tài chính nhỏ cũng có thể gây ra các vấn đề mang tính hệ thống. Ngoài ra, nguy cơ suy giảm kinh tế của Trung Quốc và các vấn đề của khu vực tài chính liên quan đến bất động sản của nước này cũng có thể lan sang thị trường toàn cầu.

Một rủi ro khác có thể phát sinh trong lĩnh vực trung gian tài chính phi ngân hàng. Đặc biệt, thị trường chứng khoán và tín dụng tư nhân đã phát triển theo cấp số nhân trong những năm tài chính giá rẻ sau cuộc khủng hoảng tài chính toàn cầu, với tài sản do các quỹ cho vay tư nhân quản lý tăng gấp ba lần trong 10 năm qua lên 2,1 nghìn tỉ USD, đã làm tăng tính dễ bị tổn thương của các thị trường này.

Thứ năm, sự khác biệt về chính sách tiền tệ.

Việc thắt chặt tiền tệ đồng bộ và mạnh mẽ nhất trong nhiều thập kỷ do các NHTW thực hiện để chống lạm phát hiện đang có sự khác biệt do xu hướng lạm phát ở mỗi quốc gia. Ở Mỹ và châu Âu, các NHTW đã mở đường cho việc cắt giảm lãi suất hoặc thậm chí đã thực hiện cắt giảm (ECB, Thụy Sĩ, Thụy Điển). Ở châu Mỹ Latinh, việc nới lỏng chính sách cũng đã bắt đầu; trong khi ở châu Á, phản ứng có sự khác nhau giữa các NHTW: NHTW Nhật Bản đã tăng lãi suất lần đầu tiên kể từ năm 2007, còn Ngân hàng Nhân dân Trung Quốc đang cố gắng chống giảm phát (xem hộp).

| |

Sự khác biệt trong quỹ đạo lãi suất của các quốc gia có thể tạo thêm vấn đề cho các cơ quan quản lý tiền tệ. Nhiều chuyên gia cảnh báo rằng, điều này tạo tiền đề cho sự chênh lệch cao hơn của lãi suất và áp lực lên tỉ giá. Những người tham gia thị trường mong đợi sự khác biệt lớn hơn trong quỹ đạo lãi suất của chính sách tiền tệ, đặc biệt là giữa Fed và các NHTW khác - điều này đã dẫn đến đồng USD mạnh hơn, qua đó, đòi hỏi phản ứng từ các cơ quan quản lý ở một số quốc gia, bao gồm can thiệp ngoại hối hoặc thậm chí điều chỉnh lãi suất. Mặc dù các nền kinh tế đang phát triển có thể đối phó với thách thức này dễ dàng hơn so với trước đây nhờ quy mô dự trữ ngoại hối tích lũy đủ lớn và các chính sách tổng thể mạnh mẽ hơn, nhưng can thiệp ngoại hối không thể thay thế cho những điều chỉnh kinh tế vĩ mô cần thiết cũng như các chính sách tài chính - tiền tệ linh hoạt và hợp lý.

3. Những hàm ý chính sách

Nhiệm vụ chủ yếu hiện nay là khôi phục sự ổn định về giá. Điều này sẽ đòi hỏi phải đẩy lạm phát đến “chặng cuối cùng” mà không lo ngại chính sách thắt chặt trở lại nếu rủi ro lạm phát xuất hiện, để tránh lạm phát chuyển sang “chế độ tốc độ cao” (xem hộp bên dưới).

| Hai tốc độ lạm phát Sự khác biệt chủ yếu giữa lạm phát thấp và lạm phát cao (C. Borio, 2022), ngoài tốc độ tăng giá, là lạm phát thấp ít biến động hơn nhiều và việc tăng giá hàng hóa riêng lẻ có tác động tạm thời và hạn chế đến chỉ số lạm phát chung. Như vậy, lạm phát thấp có xu hướng “tự cân bằng” và được duy trì ở mức thấp. Ngược lại, khi lạm phát cao, cú sốc giá ở từng thị trường riêng lẻ nhanh chóng được truyền sang các khu vực khác - do đó, lạm phát cao cũng trở thành tự duy trì. Nếu một chế độ lạm phát cao trở nên cố thủ, việc đưa nó trở lại chế độ lạm phát thấp sẽ khó khăn không chỉ về mặt kỹ thuật, mà còn về mặt chính trị, vì điều này sẽ gắn liền với việc ngăn chặn tổng cầu và tỉ lệ thất nghiệp gia tăng. Do đó, nhiệm vụ chính của NHTW là ngăn chặn quá trình chuyển đổi như vậy và ngăn chặn sự gia tăng của lạm phát từ trong “trứng nước”. |

Chính sách tiền tệ

Một phần tư thế kỷ qua của chính sách tiền tệ có thể cung cấp năm bài học cho các nhà hoạch định chính sách ngày nay (BIS, 2024):

Thứ nhất, việc thắt chặt tiền tệ một cách quyết liệt có thể ngăn nền kinh tế rơi vào tình trạng lạm phát cao.

Thứ hai, hành động chủ động có thể ổn định hệ thống tài chính trong thời kỳ căng thẳng và ngăn chặn nền kinh tế rơi vào tình trạng suy thoái. Trong những tình huống như vậy, bảng cân đối kế toán của NHTW thường thực hiện “công việc” chính - cơ quan quản lý đóng vai trò là người cho vay cuối cùng và là nhà tạo lập thị trường. Tuy nhiên, khi có mối đe dọa đến khả năng thanh toán của người đi vay thì cần có sự can thiệp của chính phủ. Và việc dựa vào sự can thiệp này có thể gây ra rủi ro đạo đức - đó là lý do tại sao cần phải tăng cường quản lý và giám sát.

Thứ ba, kích thích tiền tệ kéo dài có giới hạn của nó. Điều đó cho thấy quy luật hiệu suất giảm dần và có thể tạo ra những tác dụng phụ không mong muốn, đó là làm suy yếu chức năng trung gian tài chính, phân bổ sai nguồn lực, tích lũy rủi ro quá mức, phình bảng cân đối kế toán của NHTW.

Thứ tư, truyền thông chính sách trở nên khó khăn hơn nhiều. Sự đa dạng của các công cụ khiến việc phân tích tác động của chúng trở nên khó khăn và việc không dự đoán được mức lạm phát tăng đột biến có thể ảnh hưởng đến niềm tin vào các cơ quan quản lý. Thực tế, có khoảng cách ngày càng lớn giữa những gì được mong đợi ở các NHTW và thực tế có thể làm.

Thứ năm, sử dụng các công cụ bổ sung có thể giúp cân bằng giá cả và ổn định tài chính. Can thiệp ngoại hối có thể giảm thiểu tác động tàn phá của những biến động về điều kiện tài chính và tỉ giá trên toàn cầu. Các biện pháp an toàn vĩ mô giúp giảm thiểu căng thẳng tài chính.

Chính sách tiền tệ tốt thường liên quan đến việc đưa ra các quyết định có thể phải chịu chi phí trong ngắn hạn để đạt được lợi ích trong dài hạn. Điều này đòi hỏi cần có các giải pháp truyền thông chính sách hiệu quả và các NHTW cần được tăng tính độc lập, tự chủ trong hoạt động. Tính độc lập của các NHTW có thể sẽ trở nên quan trọng hơn trong những năm tới, đặc biệt là trong bối cảnh chính trị bất ổn ở nhiều quốc gia.

Chính sách tài khóa

Nhưng các chính sách khác cũng phải góp phần vào cuộc chiến chống lạm phát, trong đó, ưu tiên hàng đầu là chính sách tài khóa.

Đối với chính sách tài khóa, củng cố tài khóa là ưu tiên tuyệt đối. Trong ngắn hạn, điều này sẽ giúp giảm bớt áp lực lạm phát và giảm nhu cầu duy trì lãi suất cao, từ đó, giúp duy trì sự ổn định tài chính. Gánh nặng tài khóa cao hơn trong các kịch bản tái lạm phát hoặc “hạ cánh cứng” càng ủng hộ cho việc củng cố tài khóa để bảo toàn dư địa chính sách trong ngắn hạn. Trong khi đó, về lâu dài, tính cấp thiết của việc củng cố tài khóa tiếp tục tăng lên do nợ cao lên mức kỷ lục và triển vọng lãi suất cao hơn. Cơ hội để hành động quyết đoán đang dần bị thu hẹp. Ví dụ, tính đến năm ngoái, các nước phát triển cần phải duy trì thâm hụt ngân sách dưới 1,6% GDP để ổn định nợ công; hiện nay, con số đó là 1% GDP, và không gian cho các động thái chính sách tài khóa đang nhanh chóng bị thu hẹp. Trước mắt, xét theo xu hướng nhân khẩu học thì nhu cầu chi tiêu lớn tập trung vào việc chăm sóc sức khỏe và lương hưu; còn xét đến bối cảnh địa chính trị thì đó là tập trung chi tiêu cho quá trình chuyển đổi xanh và quốc phòng.

Bên cạnh đó, cần có các chiến lược củng cố đa hướng với trọng tâm phù hợp với hoàn cảnh cụ thể của từng quốc gia.

Về mặt chi tiêu, điều quan trọng là phải thu hẹp các chính sách, giải pháp tùy nghi bằng cách chấm dứt các chính sách và biện pháp được ban hành trong thời kỳ đại dịch và kiềm chế các biện pháp kích thích tài khóa mới khi không có lý do kinh tế vĩ mô thuyết phục. Tham vọng hơn, cần phải thúc đẩy cải cách chi tiêu xã hội để điều chỉnh tốt hơn các nghĩa vụ tài khóa bền vững. Việc ưu tiên chi tiêu thúc đẩy tăng trưởng, ví dụ như cho quá trình chuyển đổi xanh, vốn con người và cải cách cơ cấu, cũng sẽ giúp nâng cao hiệu quả, miễn là chi tiêu đó được thực hiện hiệu quả. Việc thu hút vốn tư nhân để đáp ứng các mục tiêu dài hạn có thể tạo ra thêm dư địa chính sách.

Về mặt thu nhập, chính phủ cần tăng cường huy động nguồn thu ngân sách hơn nữa bằng cách đẩy nhanh cải cách thuế và mở rộng cơ sở thuế. Ví dụ, việc áp dụng mức thuế suất thuế doanh nghiệp tối thiểu toàn cầu đối với các công ty đa quốc gia lớn là một bước tiến đáng hoan nghênh. Ở các nền kinh tế đang phát triển, nơi khu vực phi chính thức có xu hướng lớn hơn và cơ sở thuế nhỏ hơn, việc nâng cao tính tuân thủ thuế và áp dụng các quy tắc thuế đơn giản hơn sẽ giúp tăng thu ngân sách.

Chính sách an toàn (Prudential policy)

Cần phải luôn cảnh giác và tiếp tục củng cố sự lành mạnh của hệ thống tài chính. Khả năng phục hồi của hệ thống cho đến nay có nhiều triển vọng vì những cải thiện trong khả năng hấp thụ tổn thất và quản trị của hệ thống. Khả năng phục hồi đó không nên được coi là điều hiển nhiên, đặc biệt là khi nền kinh tế có thể chậm lại hơn dự kiến và việc điều chỉnh giá tài sản cần phải diễn ra theo đúng lộ trình. Cho đến nay, những căng thẳng đã xuất hiện chủ yếu phản ánh hiện thực rủi ro lãi suất; nguy cơ tổn thất tín dụng vẫn còn ở phía trước.

Điều quan trọng là phải tránh nới lỏng sớm các chính sách an toàn vĩ mô. Bằng chứng cho thấy rằng, việc thắt chặt các biện pháp an toàn vĩ mô có thể giúp giảm khả năng căng thẳng tài chính ngay cả khi giai đoạn thắt chặt chính sách tiền tệ đang diễn ra. Chỉ khi có dấu hiệu căng thẳng xuất hiện, các biện pháp trên mới cần được nới lỏng, giải phóng các vùng đệm; các biện pháp được thiết kế để giải quyết chu kỳ tài chính và sự ổn định tài chính, chứ không phải là những biến động kinh tế ngắn hạn. Ngoài ra, việc điều chỉnh chúng sẽ phụ thuộc vào hoàn cảnh cụ thể của từng quốc gia, vì các chu kỳ không được đồng bộ trên phạm vi toàn cầu và tác động của các điều kiện tài chính toàn cầu đối với từng khu vực, từng quốc gia là khác nhau.

Ở cấp độ an toàn vi mô, cần phải hành động trên hai mặt trận. Theo quan điểm thực tế hơn, các cơ quan chức năng cần sẵn sàng thực hiện các biện pháp phòng ngừa và kịp thời để giảm thiểu khả năng xảy ra căng thẳng. Giám sát chặt chẽ là điều cốt yếu. Theo quan điểm dài hạn hơn, cần ưu tiên tiếp tục thực hiện các cải cách đã thống nhất để tăng cường hơn nữa khả năng phục hồi của hệ thống. Điều này bao gồm cả việc triển khai Basel III kịp thời, đầy đủ và nhất quán. Nó cũng liên quan đến những nỗ lực hơn nữa để thực hiện các chương trình nghị sự nhằm phục hồi và phát triển kinh tế; tăng cường quản lý các tổ chức tài chính phi ngân hàng theo quan điểm an toàn hệ thống.

4. Kết luận

Những gam màu tươi sáng hơn đã xuất hiện ngày càng nhiều trên bức tranh kinh tế toàn cầu nửa đầu năm nay. Liên hợp quốc dự báo kinh tế toàn cầu tăng trưởng 2,7% trong năm nay và 2,8% trong năm 2025, trong khi các tổ chức quốc tế đều nhận định lạc quan hơn về triển vọng của các nền kinh tế lớn như Mỹ, Trung Quốc, Ấn Độ... Mặc dù lạc quan về triển vọng kinh tế thế giới năm nay và năm 2025 nhưng các định chế tài chính quốc tế vẫn quan ngại về nhiều rủi ro, thách thức với kinh tế toàn cầu, đặc biệt là các rủi ro trên con đường đưa lạm phát về mức mục tiêu. Những nỗ lực đã được tiến hành kể từ cuộc khủng hoảng tài chính toàn cầu ở cả cấp độ quốc gia và quốc tế, tuy nhiên cho đến nay, kết quả vẫn còn khiêm tốn. Để đạt được tiến bộ đáng kể, cần những bước đi quyết liệt hơn, không chỉ bao gồm sự ổn định tài chính như một mục tiêu rõ ràng trong nhiệm vụ của các cơ quan quản lý tiền tệ và chứng khoán.

Loại bỏ “ảo tưởng về tăng trưởng” sẽ giúp đạt được tăng trưởng năng suất - yếu tố chủ yếu cho tăng trưởng kinh tế bền vững. Những ảo tưởng này làm nền tảng cho mô hình, trong đó, tăng trưởng kinh tế được thúc đẩy bởi các biện pháp kích thích tài chính và tiền tệ mà thế giới đã dựa vào quá lâu. Nhưng chỉ có các chính sách cơ cấu nhằm tăng cường năng lực sản xuất của nền kinh tế mới có thể đảm bảo tăng trưởng bền vững cao hơn. Chỉ riêng NHTW thì không thể mang lại sự gia tăng lâu dài về tăng trưởng kinh tế và thịnh vượng. Việc đặt nền móng cho một tương lai kinh tế tươi sáng sẽ cần có sự tham gia của các cơ quan chính sách kinh tế khác.

Tài liệu tham khảo:

1. BIS (2024). Annual Economic Report. June 2024.

2. C. Borio (2022). II. Inflation: A look under the hood. In BIS Annual Economic Report.

3. Fed (2023). Review of the Federal Reserve’s Supervision and Regulation of Silicon Valley Bank. Retrieved August 23, 2024, from https://www.federalreserve.gov/publications/files/svb-review-20230428.pdf

4. IMF (2024). World Economic Outlook. April 2024.

5. Lee Ferran (2024). NATO lauds “unprecedented” jump in defense spending, new members and public popularity. Retrieved August 23, 2024, from https://breakingdefense.com/2024/03/nato-lauds-unprecedented-jump-in-defense-spending-new-members-and-public-popularity/

6. PGS.,TS. Nguyễn Hồng Nga (2023). “Chặng cuối” của lạm phát toàn cầu: Bẩy rủi ro và ba hàm ý chính sách. Tạp chí Thị trường Tài chính tiền tệ, số 5/2024.

7. The Harvard Gazette (2024). Could high office - vacancy rates damage economy this year? Retrieved August 23, 2024, from https://news.harvard.edu/gazette/story/2024/06/could-high-office-vacancy-rates-damage-economy-this-year/

TS. Nguyễn Tiến Mạnh

Tin bài khác

Kinh nghiệm quốc tế về xử lý rủi ro tín dụng và một số bài học chính sách đối với các ngân hàng thương mại Việt Nam

Hệ thống tiền tệ quốc tế trong thế giới đang thay đổi

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam

Hiểu biết tài chính và truyền tải chính sách tiền tệ: Kinh nghiệm từ Ngân hàng Trung ương châu Âu và một số khuyến nghị

Thông lệ quốc tế và giải pháp nâng cao chất lượng thông tin đầu vào phục vụ công tác giám sát ngân hàng tại Ngân hàng Nhà nước Việt Nam

Nhân tố ảnh hưởng đến ý định sử dụng dịch vụ mua trước trả sau trên sàn thương mại điện tử của khách hàng Gen Z tại Thành phố Hà Nội

Những điểm mới của Dự thảo Luật sửa đổi, bổ sung một số điều của Luật Đất đai năm 2024 và tác động đối với ngành tài chính - ngân hàng

Một số luận điểm về áp dụng Chuẩn mực kế toán quốc tế tại Trung tâm tài chính quốc tế

Chính thức bãi bỏ quy định nhà nước độc quyền sản xuất vàng miếng, xuất, nhập khẩu vàng nguyên liệu để sản xuất vàng miếng

Quản lý tín dụng bất động sản: Kinh nghiệm quốc tế và một số khuyến nghị cho Việt Nam

Huy động vốn cho vay đối tượng yếu thế: Kinh nghiệm quốc tế và gợi mở hoàn thiện pháp luật cho Ngân hàng Chính sách xã hội Việt Nam

Thông lệ quốc tế và giải pháp nâng cao chất lượng thông tin đầu vào phục vụ công tác giám sát ngân hàng tại Ngân hàng Nhà nước Việt Nam

Kinh nghiệm quốc tế về xử lý rủi ro tín dụng và một số bài học chính sách đối với các ngân hàng thương mại Việt Nam

Hệ thống tiền tệ quốc tế trong thế giới đang thay đổi

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á