Chuyển đổi số trong quản lí tài chính cá nhân tại các ngân hàng thương mại Việt Nam

Tóm tắt: Bài viết nghiên cứu sơ lược về quản lí tài chính cá nhân và triển vọng, thực tiễn cũng như thách thức phát triển dịch vụ tài chính cá nhân trên nền tảng số tại các ngân hàng Việt Nam, từ đó đề xuất một số giải pháp nhằm đối mặt với các thách thức hiện có của các ngân hàng Việt Nam. Bài viết sử dụng phương pháp nghiên cứu tài liệu, nghiên cứu thị trường và phân tích dữ liệu. Kết quả nghiên cứu cho thấy, các ngân hàng trong hệ thống ngân hàng Việt Nam đã, đang và sẽ có những dịch vụ trên nền tảng số, nổi bật là tích hợp dịch vụ trong ứng dụng mobile của ngân hàng dành cho cá nhân. Tuy nhiên, mật độ triển khai dịch vụ trong hệ thống ngân hàng còn thấp, dẫn tới các ngân hàng cần triển khai mạnh mẽ hơn nữa những dịch vụ chất lượng phù hợp cho từng đối tượng để nắm bắt được cơ hội phát triển trong bối cảnh chuyển đổi số và nhu cầu quản lí tài chính cá nhân của khách hàng. Điều này đặc biệt quan trọng trong bối cảnh hiện nay nhằm tăng cường khả năng cạnh tranh không chỉ giữa ngân hàng với các công ty Fintech mà còn trực tiếp đối với các ngân hàng trong hệ thống ngân hàng Việt Nam.

Từ khóa: Chuyển đổi số, quản lí tài chính cá nhân, ngân hàng số, Chatbot, trí tuệ nhân tạo.

DIGITAL TRANSFORMATION OF PERSONAL FINANCIAL MANAGEMENT

AT VIETNAM COMMERCIAL BANKS

Abstract: The article researches and briefly presents personal financial management and the prospects, practices, and challenges of developing personal financial services on digital platforms at Vietnamese banks, thereby proposing some solutions for Vietnamese banks when facing existing challenges. The article uses document research, market research, and data analysis methods. Research results show that banks in the Vietnamese banking system have been having a variety services on digital platforms, notably integrating services into the bank’s mobile application for inpiduals. However, the density of service deployment in the banking system is still low, leading to the need for banks to more strongly deploy quality services suitable for each group of target audiences to capture development opportunities in the context of digital transformation and customers’ personal financial management needs. This is especially important in the current context to increase competition, not only between banks and fintech companies but also directly with banks in the Vietnamese banking system.

Keywords: Digital transformation, personal financial management, digital banking, Chatbot, artificial intelligence.

1. Quản lí tài chính cá nhân và triển vọng phát triển dịch vụ số tại ngân hàng

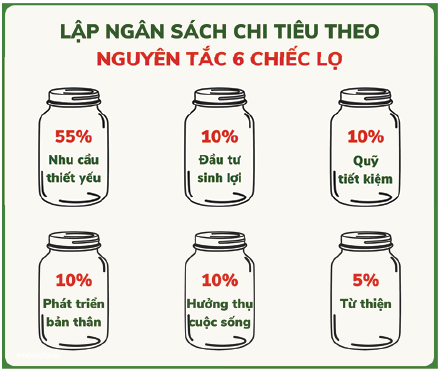

Quản lí tài chính cá nhân là khái niệm đang được quan tâm ở thời điểm hiện tại. Theo Jack R. Kapoor và cộng sự (2005), quá trình quản lí tài chính của một cá nhân là tất cả các vấn đề liên quan đến việc tạo tiền và sử dụng tiền, đồng nghĩa với việc cá nhân tạo thu nhập, lên kế hoạch chi tiêu, tiết kiệm, đầu tư, quản lí nợ, đảm bảo an toàn tài chính và xây dựng kế hoạch hưu trí để đạt được mục tiêu mà cá nhân mong muốn. Tài chính và quản lí tài chính là điều quan trọng đối với mỗi cá nhân và gia đình, việc hiểu và áp dụng các nguyên tắc tài chính cá nhân trở thành một nhiệm vụ cần thiết để đạt được mục tiêu và đảm bảo sự thịnh vượng của cá nhân. Hiện nay, có rất nhiều phương pháp, nguyên tắc, mô hình để cá nhân thực hiện quản lí tài chính hiệu quả như mô hình 50/30/20, mô hình 6 chiếc lọ, mô hình 4 bậc thang tài chính, mô hình dự trù tài chính 6 tháng… (Hình 1)

Hình 1: Nguyên tắc 6 chiếc lọ trong lập ngân sách chi tiêu cho cá nhân

Nguồn: CafeF

Tuy nhiên, không phải cá nhân nào cũng có đầy đủ kiến thức và kỉ luật để đảm bảo tính an toàn trong việc quản lí tài chính cá nhân của mình, không những vậy, cá nhân cũng cần có những công cụ hỗ trợ để tối ưu hóa quá trình quản lí. Theo một khảo sát từ Ngân hàng Thương mại cổ phần Kỹ Thương Việt Nam (Techcombank) nghiên cứu về sức khỏe tài chính của người tiêu dùng Việt Nam cho ra kết quả đáng lo ngại về khả năng quản lí tài chính của cá nhân. Theo đó, 60% người tham gia khảo sát thường xuyên có những chi tiêu tài chính không theo kế hoạch, 75% người đã có mục tiêu dài hạn cho tài chính nhưng chỉ thực hiện được trong thời gian ngắn hạn và 53% người tham gia khảo sát cho rằng họ đã cố gắng thiết lập kế hoạch tài chính nhưng chỉ 30% trong số họ bám đuổi thực hiện được mục tiêu (Báo Tuổi trẻ, 2022). Từ nghiên cứu này, nhiều nguyên nhân đã được tìm ra dẫn tới cho thực trạng trên, phổ biến là nhiều người còn chưa đủ kiến thức, còn thờ ơ trong việc học tập về quản lí dòng tiền, tích lũy, hoạch định, đánh giá rủi ro khi đầu tư, chi tiêu vào những khoản không hợp lí, không đủ kỉ luật để thực hiện theo những gì đã đặt ra. Điều này nếu kéo dài mà không có biện pháp tháo gỡ sẽ dẫn đến vấn đề lớn, khiến cá nhân bỏ lỡ những cột mốc lí tưởng để thực hiện mục tiêu, đạt tới tự do tài chính - điều mà cá nhân nào cũng mong muốn. Ngoài nguyên nhân về ý thức, kỉ luật và kiến thức còn một nguyên nhân khác là về công cụ hỗ trợ mà cá nhân sử dụng trong quá trình quản lí tài chính cá nhân. Ngoài việc ghi chép truyền thống, sử dụng rời rạc các công cụ riêng lẻ cho từng khía cạnh của việc quản lí đã gây cản trở cá nhân trong việc theo dõi, đồng nhất cũng như dự đoán trước những rủi ro trong tương lai thì cần có những công cụ hữu dụng được tích hợp đáp ứng đa dạng các yêu cầu trong quản lí tài chính của cá nhân. Từ đó, dịch vụ quản lí tài chính cá nhân được ra đời, phát triển trên nền tảng số, cung cấp bởi các tổ chức tài chính như ngân hàng và các công ty Fintech. Đây được xem là cơ hội phát triển không chỉ dành cho phía các tổ chức tài chính mà còn cho chính khách hàng, người cần được hỗ trợ giải quyết các vướng mắc tài chính hiện có.

Về triển vọng phát triển dịch vụ quản lí tài chính cá nhân trên nền tảng số của các ngân hàng tại Việt Nam, xét về phía người dùng, mức độ quan tâm và sử dụng dịch vụ số của ngân hàng hiện nay đã có sự tăng trưởng vượt bậc so với giai đoạn những năm 2015 - 2017.

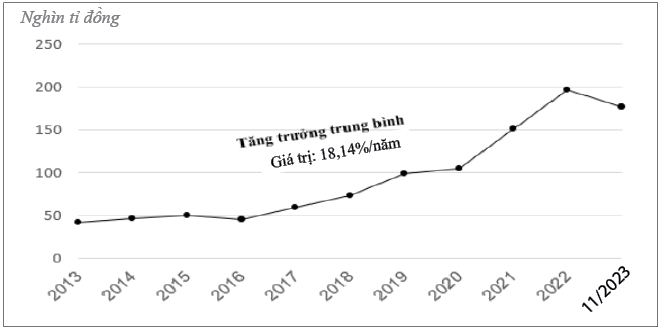

Tính đến tháng 4/2024, số lượng thẻ đang lưu hành đạt hơn 150,6 triệu thẻ (tăng 3,29% so với cùng kì năm 2023); với hơn 106,7 triệu thẻ nội địa; 43,9 triệu thẻ quốc tế. Trong đó, có 27 ngân hàng đang triển khai mở thẻ bằng eKYC với hơn 15,3 triệu thẻ mở bằng eKYC đang lưu hành hoạt động. Hoạt động thanh toán không tiền mặt đã có sự “chuyển mình” khi so với cùng kì năm 2023, giao dịch thanh toán tăng 57,1% về số lượng và 39,49% về giá trị, đạt tăng trưởng khá; giao dịch thực hiện qua Internet tăng trưởng tương ứng đạt 47,48% về số lượng và 30,20% về giá trị. Giao dịch qua ATM tiếp tục giảm 14,15% về số lượng và giảm 7,84% về giá trị so với cùng kì năm 2023, cho thấy xu hướng chuyển dịch từ thanh toán bằng tiền mặt sang thanh toán không dùng tiền mặt. Những con số này làm rõ mức độ sử dụng dịch vụ ngân hàng số cũng như mức sống của người dùng Việt Nam đang có xu hướng tăng. Xét về phía ngân hàng, nếu như năm 2017, chỉ một vài ngân hàng có Mobile Banking thì hiện nay, tất cả giao dịch đã được thực hiện trên Mobile. Không chỉ đơn thuần trong lĩnh vực ngân hàng mà thông qua App ngân hàng có thể đặt vé máy bay, taxi, đóng tiền điện nước... Điều này cho thấy sự tích hợp của ngành Ngân hàng và các ngành kinh tế khác đã ở mức độ cao. Bên cạnh đó, tính đến tháng 12/2023, các nghiệp vụ ngân hàng cơ bản đã được số hóa hoàn toàn 100%, đảm bảo sự thuận tiện nhất dành cho khách hàng (Ngọc Linh, 2024). (Hình 2)

Hình 2: Biểu đồ biến động giá trị giao dịch qua hệ thống thanh toán điện tử liên ngân hàng

Nguồn: Vneconomy

Bên cạnh đó, Ngân hàng Nhà nước Việt Nam (NHNN) cũng đã và đang ban hành, triển khai nhiều kế hoạch, chính sách, thường xuyên tổ chức triển khai công tác thông tin, tuyên truyền, giáo dục tài chính, góp phần phổ biến kiến thức, kĩ năng sử dụng các sản phẩm, dịch vụ thanh toán an toàn cho cá nhân cũng như triển khai các chính sách quan trọng đẩy mạnh chuyển đổi số, đảm bảo phổ rộng, an toàn, bảo mật. Một số văn bản điển hình của NHNN đã triển khai trong thời gian qua như: Thông tư số 39/2014/TT-NHNN ngày 11/12/2014 của Thống đốc NHNN hướng dẫn về dịch vụ trung gian thanh toán; Thông tư số 35/2016/TT-NHNN ngày 29/12/2016 của Thống đốc NHNN quy định về an toàn, bảo mật cho việc cung cấp dịch vụ ngân hàng trên Internet; Thông tư số 23/2019/TT-NHNN ngày 22/11/2019 sửa đổi, bổ sung một số điều của Thông tư số 39/2014/TT-NHNN ngày 11/12/2014 của Thống đốc NHNN hướng dẫn về dịch vụ trung gian thanh toán; Thông tư số 16/2020/TT-NHNN ngày 04/12/2020 của Thống đốc NHNN sửa đổi Thông tư số 23/2014/TT-NHNN, trong đó cho phép áp dụng thử nghiệm công nghệ định danh điện tử (e-KYC) để mở tài khoản thanh toán có lượng giao dịch nhỏ (dưới 100 triệu/tháng); Thông tư số 06/2023/TT-NHNN ngày 28/6/2023 của Thống đốc NHNN cho phép các ngân hàng thực hiện hoạt động cho vay bằng phương tiện điện tử với những khoản vay giá trị nhỏ (dưới 100 triệu đồng); Chỉ thị số 02/CT-NHNN ngày 15/01/2024 của NHNN về đẩy mạnh chuyển đổi số và đảm bảo an ninh, an toàn thông tin… Đặc biệt là việc ban hành Quyết định số 2345/QĐ-NHNN ngày 18/12/2023 của Thống đốc NHNN về triển khai các giải pháp đảm bảo an toàn bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng, yêu cầu đối chiếu xác thực sinh trắc học khi khách hàng thanh toán với hạn mức quy định, có hiệu lực vào ngày 01/7/2024. Đây là những động thái tích cực từ phía NHNN trong việc quan tâm đến hoạt động sử dụng dịch vụ tài chính và chất lượng dịch vụ được cung cấp, hứa hẹn sẽ là thúc đẩy đảm bảo hiệu quả trong quản lí tài chính của cá nhân.

Như vậy, từ mức độ sử dụng của khách hàng cá nhân và những dịch vụ đáp ứng tiêu dùng trong hệ sinh thái mà ngân hàng cung cấp đang ngày càng đa dạng thì tính tương tác giữa cá nhân và ngân hàng số càng trở nên thường xuyên hơn. Từ đó, chính ngân hàng là “người bạn” hiểu rõ nhất khách hàng đã sử dụng tài chính như thế nào, mức độ sử dụng ra sao, lịch sử giao dịch thế nào và chính là người “bác sĩ” chuẩn đoán rõ nhất “căn bệnh tài chính” mà khách hàng đang gặp phải. Bên cạnh đó, ngân hàng cũng sẽ là nơi phân tích chi tiêu rõ ràng nhất cho khách hàng từ dữ liệu mà ngân hàng đang có. Từ đó, có thể thấy, ngân hàng số với dịch vụ quản lí tài chính cá nhân sẽ có những triển vọng phát triển mạnh trong tương lai.

2. Thực tiễn chuyển đổi số trong quản lí tài chính cá nhân tại các ngân hàng Việt Nam

Theo Giám đốc Trung tâm Phát triển ngân hàng số, Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV) Nguyễn Chiến Thắng nhận định, người có tư duy lập kế hoạch tài chính sẽ quy các giao dịch về một sổ, hoặc chỉ sử dụng dịch vụ của một ngân hàng, giới trẻ hiện nay có xu hướng này bởi nhu cầu của họ rất cao và đa dạng, thích trải nghiệm cuộc sống, nhu cầu du lịch, mua sắm cao nên rất cần lập kế hoạch tài chính, xu thế là dùng công nghệ số để quản lí tài chính cá nhân (Minh Tâm, 2022). Đánh giá và dự đoán được cơ hội lớn này trong việc triển khai dịch vụ quản lí tài chính cá nhân, tại Việt Nam, các ngân hàng đã có những tiện ích tích hợp trong App của ngân hàng để phục vụ nhằm mục đích giúp khách hàng quản lí chi tiêu, tiết kiệm, đầu tư, quản lí nợ… được hiệu quả hơn. Nếu khách hàng thực hiện chuyển khoản, thanh toán trên ứng dụng ngân hàng số thì hoàn toàn thông tin giao dịch này sẽ được hệ thống tự động “hạch toán” vào hạng mục phù hợp mà khách hàng đã chi tiêu. Ví dụ, khi khách hàng thực hiện thanh toán tiền vé máy bay thì hệ thống sẽ tự động ghi nhận vào khoản mục cho du lịch, hay khi khách hàng sử dụng cho việc trả tiền điện, nước… thì hệ thống sẽ tự động đưa vào hạng mục chi tiêu thiết yếu. Ngoài ra, bên cạnh tiện ích giúp khách hàng theo dõi chi tiêu của mình vào những khoản mục nào, thì hiện nay, tất cả các hoạt động tài chính liên quan tới thu nhập, chi tiêu, vay nợ, mua bảo hiểm… cũng sẽ được tổng hợp thành một “báo cáo tài chính” theo tuần, tháng, quý, năm, hỗ trợ phân tích thu - chi. Điều này dễ dàng giúp cho khách hàng theo dõi, quản lí nguồn tiền của mình. Ngoài ra ngân hàng còn cung cấp “nơi” để khách hàng trực tiếp đầu tư vào các kênh đầu tư khác ngoài tiền gửi tiết kiệm trong chính App của ngân hàng. Hiện nay, đã có nhiều ngân hàng số triển khai được những điều này như Techcombank, Ngân hàng Thương mại cổ phần Quốc tế Việt Nam (VIB), Ngân hàng Thương mại cổ phần Nam Á (Nam A Bank), Ngân hàng Thương mại cổ phần Á Châu (ACB), BIDV, Ngân hàng Thương mại cổ phần Quân đội (MB)…

Về vấn đề quản lí tài chính cá nhân, năm 2021, BIDV ra mắt tính năng “Quản lí tài chính”, tích hợp sẵn trên ứng dụng BIDV SmartBanking để hỗ trợ khách hàng quản lí chi tiêu, hỗ trợ lập kế hoạch, lập ngân sách và thực hiện các kế hoạch hay mục tiêu tài chính mà khách hàng mong muốn. Thay vì phải ghi chép vào sổ vật lí, tiện ích của BIDV SmartBanking giúp người dùng tạo sổ cái trên chiếc điện thoại nhỏ gọn với thao tác đơn giản, phân bổ thu, chi vào từng khoản như tiền mặt, khoản chi từ thẻ, từ khoản vay hay các khoản có ý định tiết kiệm… Từ đó mà khách hàng có được cái nhìn tổng quan trong quá trình quản lí tài chính cá nhân của mình thông qua bảng báo cáo chi tiêu hằng tháng, tiết kiệm, biểu đồ, thống kê và báo cáo tình hình chi tiết, phân tích xu hướng chi tiêu của khách hàng một cách khoa học mà ứng dụng này cung cấp với tính tương tác cá nhân hóa nhất có thể tạo sự khác biệt cho SmartBanking của riêng từng khách hàng. Hiện nay, ngoài cung cấp dịch vụ tài chính cá nhân dành cho đối tượng khách hàng là người có thu nhập trung bình, BIDV đã và đang nỗ lực đào tạo đội ngũ nhân sự cao cấp, cung cấp dịch vụ hoàn hảo nhất dành cho đối tượng khách hàng là người có thu nhập cao, giới tài phiệt, đảm bảo phổ rộng cung ứng dịch vụ.

Cùng với đó, Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (Vietcombank) năm 2019 đã ra mắt tính năng “Quản lí tài khoản cá nhân” trên VCB-Mobile B@nking thông qua việc quản lí tài sản nợ (tổng dư nợ và số dư nợ của từng khoản tiền vay, thẻ tín dụng) và tải sản có (tài khoản tiền gửi thanh toán, tiền gửi có kì hạn, tài khoản tiền gửi tiết kiệm, các loại tài khoản tiền gửi khác) của khách hàng. Từ giao dịch của khách hàng, ngoài việc liệt kê danh sách chi tiêu, lịch sử giao dịch trong đa dạng khoảng thời gian thì với hình ảnh trực quan bằng biểu đồ miền, biểu đồ hình tròn, khách hàng sẽ dễ dàng thấy được khuynh hướng chi tiêu của mình, nhận ra được những khoản chi biến động bất thường, từ đó giúp khách hàng quản lí thu, chi được một cách tốt hơn.

Ngày 15/5/2023, Techcombank đã chính thức ra mắt khách hàng tính năng quản lí tài chính cá nhân trên ứng dụng Techcombank Moblie dựa vào công nghệ AI từ Techcombank và Persontics - công ty hàng đầu thế giới chuyên cung cấp các giải pháp cá nhân hóa giúp khách hàng quản lí tài chính cá nhân tốt hơn. Đây là kết quả từ quá trình nghiên cứu thấy những mối lo, vấn đề về tài chính cá nhân mà khách hàng đang gặp phải. Ứng dụng thấu hiểu và ghi nhớ mọi thói quen chi tiêu, kịp thời nhắc nhở khi có khoản thanh toán bất ngờ hoặc chi tiêu thiếu cân đối, đưa ra lời khuyên hữu ích về tiết kiệm, đầu tư, đề xuất sản phẩm tài chính phù hợp theo nhu cầu của khách hàng (Techcombank, 2023). Bên cạnh đó, ACB cũng đang dần hoàn thiện việc cung ứng dịch vụ quản lí tài chính cá nhân trên App ACB One dành cho khách hàng khi ứng dụng này có tính năng đặt kế hoạch tài chính và lập ngân sách, thiết lập các khoản tiết kiệm định kì hoặc chuyển khoản tự động từ tài khoản chính vào các khoản đầu tư giúp khách hàng xây dựng vốn và đạt được các mục tiêu tài chính (ACB, 2024).

3. Một số thách thức và khuyến nghị

Như vậy, thời điểm hiện tại các ngân hàng trong hệ thống ngân hàng Việt Nam đã, đang và sẽ có những triển khai tích cực trong việc cung cấp dịch vụ quản lí tài chính cá nhân qua ngân hàng số. Tuy nhiên không ít khó khăn cản trở các ngân hàng thực hiện điều này.

Thứ nhất, thói quen sử dụng ứng dụng ngân hàng của khách hàng hiện nay: Một khách hàng có thể sử dụng dịch vụ của nhiều ngân hàng khác nhau. Theo khảo sát từ Báo Thanh niên đối với 20 người trẻ là sinh viên, người đi làm cho thấy 20/20 người đều có từ 2 tài khoản ngân hàng trở lên. Đặc biệt có một trường hợp có đến 9 tài khoản, 4 trường hợp sở hữu 8 thẻ ATM, 2 trường hợp có 7 thẻ ATM (Phương Linh, 2023). Chưa kể đến, việc đầu tư của khách hàng cũng được thực hiện trên các nền tảng số khác như ví điện tử, ứng dụng đầu tư… nên thông tin, dữ liệu tài chính cá nhân mà ngân hàng ghi nhận được có thể không đầy đủ để đưa ra khuyến nghị hoàn hảo nhất cho khách hàng.

Thứ hai, xét về khía cạnh cố vấn tài chính, rõ ràng kênh offline có lợi thế hơn so với việc cố vấn trên ngân hàng số, đối với những khách hàng khó tính cần có tính tương tác cao hơn khi làm việc với ngân hàng trong việc quản lí tài chính của mình thì đây thực sự là một vấn đề cần ứng biến linh hoạt để đảm bảo trải nghiệm của khách hàng khi sử dụng dịch vụ ngân hàng từ xa (Minh Tâm, 2022).

Thứ ba, về vấn đề cạnh tranh giữa ngân hàng số với các công ty Fintech, đây là một vấn đề được nhận định là “vừa thú vị, vừa căng thẳng” trên con đường giành lấy khách hàng của các tổ chức tài chính này khi giữa ngân hàng và các công ty Fintech hiện đang là mối quan hệ vừa là đối tác, vừa là đối thủ. Tại Việt Nam hiện có khoảng 40 công ty Fintech, ví điện tử tham gia đa dạng lĩnh vực như thanh toán, cho vay, dịch vụ đầu tư, bảo hiểm, chứng khoán nổi bật như Momo, Smart Pay, Zalo Pay, Viettel Pay, VNPay… Với số lượng người sử dụng tăng nhanh không ngừng, theo dự báo của FiinGroup, tính đến cuối năm 2024, Việt Nam sẽ có khoảng 50 triệu ví điện tử, tăng gần 40% so với năm 2023 (VnExpress, 2024).

Để giải quyết được các thách thức trên, tác giả đề xuất một số giải pháp để các ngân hàng tại Việt Nam có thể triển khai mạnh mẽ cơ hội phát triển này.

Thứ nhất, về vấn đề thói quen của khách hàng khi còn sử dụng đa công cụ, dịch vụ của nhiều ngân hàng cùng lúc thì các ngân hàng cần phải biến ngân hàng số trở nên đặc biệt, có điểm nhấn, cá nhân hóa dịch vụ để trở thành kênh giao dịch chính của khách hàng: Đảm bảo cung cấp hầu hết những nhu cầu thanh toán thiết yếu, đưa ra chính sách hợp lí như chi trước trả sau, giảm phí…

Thứ hai, về câu chuyện cố vấn tài chính, một hướng đi hữu hiệu mà ngân hàng cần triển khai là sử dụng trí tuệ nhân tạo (AI) và dữ liệu lớn (Big Data) để tạo ra Chatbot - “người cố vấn” cao cấp dành cho khách hàng online. Mục tiêu là biến Chatbot này trở nên gần gũi nhất có thể với khách hàng để trả lời được những câu hỏi đời thường nhất, tương tác chân thật nhất có thể (Hoàng Thị Lê Hà, 2024). Tuy nhiên, đầu tư cho công nghệ cần có lộ trình rõ ràng và dài hạn. Do đó, ngân hàng cần lên kế hoạch chi tiết. Một hệ thống đáp ứng tất cả các điểm chạm mà khách hàng ghé tới, từ online cho đến offline để phục vụ được một cách tốt nhất và gom được đầy đủ nhất dữ liệu của khách hàng để đưa ra được sự tư vấn phù hợp (Minh Tâm, 2022). Bên cạnh đó, cần ngày càng đáp ứng nhu cầu của người dùng từ sản phẩm truyền thống và hướng đến các sản phẩm trên nền tảng số, các tiện ích, sản phẩm mà ngân hàng số cung cấp phải đa năng, đột phá, đáp ứng linh hoạt. Đây sẽ là cách thu hút càng nhiều khách hàng sử dụng sản phẩm, dịch vụ số của ngân hàng.

Thứ ba, là vấn đề cạnh tranh với các công ty Fintech khi các công ty này hiện đang khá mạnh trong việc cung cấp chức năng tích hợp sử dụng nhiều ngân hàng cùng lúc, đồng thời với hệ sinh thái đa dạng thì thực sự là thách thức đối với ngân hàng, mặc dù là mối quan hệ cộng sinh nhưng lại có sự cạnh tranh gay gắt. Xét về mặt cộng sinh, ngân hàng cần hiệu ứng từ Fintech để kích thích giao dịch trong khi Fintech lại rất cần ngân hàng cung cấp cổng thanh toán dành cho khách hàng có liên kết tài khoản ngân hàng trong ví điện tử. Theo nhận định của tác giả, có thể thấy trong vấn đề này, để dung hòa đòi hỏi ngân hàng cần khéo léo kết hợp để không mất đi khách hàng của mình bằng cách cộng tác nhưng không cung cấp toàn bộ dịch vụ số mà ngân hàng có, nghiên cứu,đưa ra chính sách ưu đãi vượt trội hơn trong các dịch vụ trọng điểm so với các công ty Fintech nhằm giữ chân khách hàng. Ngân hàng cần liên tục cập nhật, đáp ứng nhu cầu của khách hàng, tối đa hóa sự hài lòng, nghiên cứu đảm bảo theo kịp, thậm chí đi trước về những nhu cầu của khách hàng.

TÀI LIỆU THAM KHẢO:

1. ACB (2024). Cách dùng tài khoản ngân hàng online để quản lý tài chính hiệu quả. Truy cập tại: https://acb.com.vn/thu-vien/cach-dung-tai-khoan-ngan-hang-online-de-quan-ly-tai-chinh-hieu-qua

2. Bảo Đăng (2021). Ngân hàng - Fintech: Đối tác hay đối thủ cạnh tranh? Truy cập tại: https://thitruongtaichinhtiente.vn/ngan-hang-fintech-doi-tac-hay-doi-thu-canh-tranh-37317.html

3. Báo tuổi trẻ (2022). “Loay hoay” với quản lý tài chính cá nhân: Đâu là giải pháp. Truy cập tại: https://tuoitre.vn/loay-hoay-voi-quan-ly-tai-chinh-ca-nhan-dau-la-giai-phap-20221109163245384

4. BIDV (2021). Những tính năng nổi bật không thể bỏ lỡ trên ứng dụng SmartBanking thế hệ mới. Truy cập tại: https://bidv.com.vn/smartbanking/news/4/

5. Công Minh (2024). Toàn hệ thống ngân hàng có hơn 180 trệu tài khoản thanh toán cá nhân. Truy cập tại: https://vneconomy.vn/toan-he-thong-ngan-hang-co-hon-180-trieu-tai-khoan-thanh-toan-ca-nhan.htm

6. Hoàng Thị Lê Hà (2024). Chuyển đổi số trong lĩnh vực ngân hàng và một số giải pháp. Truy cập tại: https://tapchinganhang.gov.vn/chuyen-doi-so-trong-linh-vuc-ngan-hang-va-mot-so-giai-phap.htm

7. Hồng Anh (2024). 77,41% người trưởng thành có tài khoản thanh toán. Truy cập tại: https://nhandan.vn/7741-nguoi-truong-thanh-co-tai-khoan-thanh-toan-post791309.html

8. Jack R. Kapoor và cộng sự (2005). Personal Finance. NXB McGraw-Hill/Irwin.

9. Minh Tâm (2022). Quản lý tài chính cá nhân trên ngân hàng số: Cơ hội lớn, rào cản nhiều. Truy cập tại: https://vietnamfinance.vn/quan-ly-tai-chinh-ca-nhan-tren-ngan-hang-so-co-hoi-lon-rao-can-nhieu-20180504224272233.html

10. Ngọc Linh (2024). Công bố sự kiện chuyển đổi số ngành Ngân hàng năm 2024: ”Mở rộng kết nối và phát triển hệ sinh thái số”. Truy cập tại: https://tapchinganhang.gov.vn/cong-bo-su-kien-chuyen-doi-so-nganh-ngan-hang-nam-2024-mo-rong-ket-noi-va-phat-trien-he-sinh-thai-so.htm

11. Phúc Lâm (2024). Kế hoạch năm 2024 của ngành Ngân hàng triển khai đề án 06. Truy cập tại: https://tapchinganhang.gov.vn/ke-hoach-nam-2024-cua-nganh-ngan-hang-trien-khai-de-an-06.htm

12. Phương Linh (2023). Vì sao có người không nhiều tiền nhưng ví thì chất đầy thẻ ATM? Truy cập tại: https://thanhnien.vn/vi-sao-co-nguoi-khong-nhieu-tien-nhung-vi-thi-chat-day-the-atm-185230704131007465

13. Techcombank (2023). Ra mắt tính năng quản lý tài chính cá nhân trên ứng dụng Techcombank Mobile. Truy cập tại: https://techcombank.com/khach-hang-ca-nhan/thong-tin-moi/quan-ly-tai-chinh-ca-nhan-techcombank-mobile

14. Vietcombank (2019). Vietcombank ra mắt

2 tính năng mới “Gửi quà may mắn” và “Quản lý tài khoản cá nhân” trên VCB-Mobile B@nking. Truy cập tại: https://portal.vietcombank.com.vn/News/Promotion/Pages/Ca-nhan.aspx?ItemID=6602

15. VNExpress (2024). Sẽ có 50 triệu ví điện tử hoạt động tại Việt Nam năm nay. Truy cập tại: https://vnexpress.net/se-co-50-trieu-vi-dien-tu-hoat-dong-tai-viet-nam-nam-nay-4715563.html

TS. Đào Lê Kiều Oanh

Trường Đại học Ngân hàng Thành phố Hồ Chí Minh

Tin bài khác

Chiến lược ứng dụng trí tuệ nhân tạo trong ngành Ngân hàng trước bối cảnh già hóa lực lượng lao động

Kinh nghiệm số hóa hoạt động kho quỹ các ngân hàng trên thế giới và bài học cho ngân hàng Việt Nam

Phát triển hệ sinh thái Fintech và ngân hàng mở ở Việt Nam hiện nay

Ứng dụng trí tuệ nhân tạo trong quản trị rủi ro tín dụng tại ngân hàng Việt Nam: Cơ hội và thách thức trong bối cảnh chuyển đổi số

Stablecoin - Thực tế áp dụng quốc tế và gợi ý mô hình phát triển tại Việt Nam

Rủi ro chuyển đổi khí hậu và mức độ chấp nhận rủi ro của ngân hàng Việt Nam: Vai trò điều tiết của chuyển đổi số

Ứng dụng công nghệ trong quản lý tài liệu số tại Vietcombank và giải pháp

Khai thác giá trị kinh tế từ ngành công nghiệp âm nhạc Việt Nam trong kỷ nguyên số

Thủ tướng: Có chính sách ưu tiên, nguồn lực ưu tiên, tín dụng ưu tiên với vùng đồng bào dân tộc thiểu số và miền núi

Hội đồng quản trị tại ngân hàng thương mại cổ phần theo Luật Các tổ chức tín dụng năm 2024

Chuẩn hóa tỷ lệ an toàn vốn: Bước tiến mới trong quản lý rủi ro và nâng cao sức chống chịu của hệ thống ngân hàng

Tiếp tục ổn định lãi suất, hỗ trợ nền kinh tế

Rủi ro thanh khoản, hàm lượng vốn chủ sở hữu và khả năng sinh lời của các ngân hàng thương mại khu vực Đông Nam Á

Cục Dự trữ Liên bang Mỹ trước ngã rẽ quyết định về lãi suất

Vị thế của đô la Mỹ trên thị trường tài chính toàn cầu

Kinh nghiệm quốc tế về áp dụng Hiệp ước vốn Basel III trong hoạt động ngân hàng và khuyến nghị cho Việt Nam