Nhân tố ảnh hưởng đến ý định áp dụng tài chính xanh tại các doanh nghiệp nhỏ và vừa Việt Nam

Tóm tắt: Tài chính xanh là công cụ giúp các quốc gia không chỉ đạt được mục tiêu kinh tế mà còn bảo vệ môi trường, thực hiện trách nhiệm xã hội hướng đến phát triển bền vững. Trong đó, các doanh nghiệp nhỏ và vừa (DNNVV) đóng vai trò rất quan trọng để thực thi tài chính xanh, bởi đây là loại doanh nghiệp chiếm tỉ lệ nhiều nhất trong số các doanh nghiệp của nền kinh tế, hoạt động đa ngành, nghề, lĩnh vực nên có nhiều tác động tổn hại đến môi trường. Trong bài viết này, tác giả nghiên cứu yếu tố ảnh hưởng đến ý định áp dụng tài chính xanh tại các DNNVV, từ đó, đề xuất những giải pháp áp dụng tài chính xanh phù hợp cho những doanh nghiệp này.

Từ khóa: Tài chính xanh, DNNVV, Việt Nam.

FACTORS AFFECTING THE INTENTION TO APPLY GREEN FINANCE IN VIETNAMESE SMALL

AND MEDIUM-SIZED ENTERPRISES

Abstract: Green finance is a tool to help countries not only achieve economic goals but also protect the environment and fulfill social responsibilities towards sustainable development. In particular, small and medium-sized enterprises play crucial role in implementing green finance, because they accounts for the largest proportion of enterprises in the economy, operating in multiple industries, they have many harmful effects on the environment. The article studies the factors that affect the intention to apply green finance in small and medium-sized enterprises, thereby proposing appropriate solutions to apply green finance for these businesses.

Keywords: Green finance, small and medium-sized enterprises, Vietnam.

1. Tổng quan về tài chính xanh

Một số nghiên cứu cho rằng, tài chính xanh là đầu tư xanh

Lindenberg (2014) định nghĩa tài chính xanh là tài trợ đầu tư xanh, bao gồm chi phí chuẩn bị và chi phí vốn cho các dự án phát triển xanh của chính phủ và tư nhân. Mục đích chính của tài chính xanh là bảo vệ môi trường tự nhiên.

Ulrich Volz, Judith Böhnke và cộng sự (2015) cho rằng, tài chính xanh bao gồm tất cả các hình thức đầu tư hoặc cho vay có tính đến tác động môi trường và nâng cao tính bền vững của môi trường.

Simon Zadek và Cassie Flynn (2014) cho rằng, tài chính xanh có liên quan chặt chẽ với đầu tư xanh. Nhưng trên thực tế, tài chính xanh có phạm vi rộng hơn bao gồm cả chi phí hoạt động đầu tư xanh như chi phí chuẩn bị dự án và các chi phí thu hồi đất.

Tài chính xanh gồm hai khía cạnh chính là hoạt động đầu tư xanh của doanh nghiệp và hoạt động tiếp cận vốn tín dụng xanh (Nguyễn Thị Minh Huệ, 2017).

Nhiều nghiên cứu cho rằng, tài chính xanh là việc tài trợ vốn cho hoạt động đầu tư có trách nhiệm với môi trường và phát triển bền vững

Tài chính xanh là tài chính phục vụ cho tăng trưởng kinh tế xanh nhằm hướng tới sự phát triển bền vững của toàn xã hội. Tài chính xanh bao gồm các dịch vụ tài chính, thể chế, những sáng kiến và chính sách quốc gia, các sản phẩm tài chính (nợ, vốn chủ sở hữu, bảo hiểm và tài sản bảo đảm); được thiết kế để thúc đẩy các hoạt động bảo vệ môi trường, giảm thiểu và thích ứng với biến đổi khí hậu, nâng cao hiệu quả trong bảo tồn nguồn vốn tự nhiên và huy động những nguồn lực (Anouj Mehta, 2017).

Tài chính xanh là một trong những khái niệm đổi mới, phù hợp với trách nhiệm của ngành tài chính trong đáp ứng các thách thức lớn hiện nay, theo cách bảo đảm tạo ra giá trị kinh doanh và xã hội mà không gây hại cho môi trường (Simon Thompson, 2023).

Tài chính xanh là cách để tăng mức độ dòng chảy tài chính (ngân hàng, tín dụng vi mô, bảo hiểm và đầu tư) từ các khu vực công, tư nhân và phi lợi nhuận để thúc đẩy ưu tiên phát triển bền vững (Goshu Desalegn và Anita Tangl, 2022).

Theo World Bank, tài chính xanh còn là hoạt động thành lập, phân phối và sử dụng các quỹ nhằm mục đích tài trợ cho những hoạt động bảo vệ môi trường, ngăn ngừa biến đổi khí hậu, ngăn ngừa việc thải các chất độc ra môi trường, hướng tới tương lai phát triển bền vững, phát triển kinh tế - xã hội mà không phải trả giá bởi môi trường ô nhiễm.

Khái niệm tài chính xanh cũng được mở rộng thành khái niệm hệ thống tài chính xanh (Trần Thị Thanh Tú, 2020). Tài chính xanh sẽ được thực hiện thông qua hệ thống tài chính xanh, trong đó, nguồn tài chính sẽ được luân chuyển tới những hoạt động đầu tư dưới các hình thức tài chính trực tiếp và gián tiếp, trong đó những hoạt động đầu tư nhận được vốn phải đáp ứng các điều kiện xanh, bảo vệ môi trường và hướng tới phát triển bền vững.

Như vậy, có nhiều định nghĩa khác nhau về tài chính xanh. Tuy nhiên, đặc điểm chung là luôn chú trọng tới việc sử dụng vốn tài trợ không chỉ hướng đến mục tiêu kinh tế mà còn phải hạn chế tác động xấu đến môi trường, hướng đến phát triển bền vững.

Theo tác giả, tài chính xanh là quá trình hình thành, tạo lập và sử dụng các quỹ tiền tệ phục vụ hoạt động đầu tư nhằm giảm thiểu sự tác động xấu đến môi trường, đóng góp vào sự phát triển bền vững của các chủ thể kinh tế và toàn xã hội.

2. Phương pháp nghiên cứu

2.1. Lý thuyết nghiên cứu

a) Lý thuyết hành động hợp lý (Theory of Reasoned Action - TRA) của Martin Fishbein và Icek Ajzen (1967) (Hình 1) và Lý thuyết hành vi dự kiến (Theory of planned behavior - TPB) của Ajzen (1991).

Hình 1: Mô hình lý thuyết TRA

Nguồn: Ajzen và Fishbein (1980)

Lý thuyết TPB được phát triển bởi Ajzen (1991) với mục đích khắc phục các hạn chế của lý thuyết TRA. (Hình 2)

Hình 2: Mô hình lý thuyết TPB

Nguồn: Ajzen (1991)

Theo Ajzen (1991), hành vi kiểm soát cảm nhận là nhận thức của cá nhân về cách thức dễ dàng sẽ thực hiện một hành vi cụ thể. Mô hình TPB được xem như tối ưu hơn mô hình TRA trong việc dự đoán và giải thích hành vi của người tiêu dùng trong cùng một nội dung và hoàn cảnh nghiên cứu.

b) Mô hình ESG về phát triển bền vững

Một trong những nguyên nhân giải thích tại sao nhiều tổ chức lại tài trợ cho các dự án xanh xuất phát từ yêu cầu phát triển bền vững. Khi doanh nghiệp hướng đến phát triển bền vững thì mới có thể thu hút vốn của các nhà đầu tư và tổ chức tín dụng.

Ba trụ cột chính của phát triển bền vững bao gồm:

- Kinh tế: Mục tiêu là sự phồn thịnh và ổn định kinh tế nhưng không làm cạn kiệt tài nguyên hay gây hậu quả xấu cho tương lai.

- Xã hội: Bảo đảm mọi người đều có cơ hội tiếp cận với giáo dục, y tế và việc làm trong một cộng đồng ổn định, công bằng.

- Môi trường: Bảo vệ môi trường cho thế hệ sau, giảm thiểu ô nhiễm, bảo tồn đa dạng sinh học và sử dụng hiệu quả tài nguyên thiên nhiên.

Tài chính xanh luôn gắn với phát triển bền vững. Trong đó, mục tiêu, kế hoạch hành động của doanh nghiệp hướng đến phát triển bền vững sẽ tác động đến ý định áp dụng tài chính xanh tại doanh nghiệp, cũng như quyết định tài trợ tài chính xanh của các bên liên quan.

2.2. Phương pháp nghiên cứu

Nghiên cứu được thực hiện bằng phương pháp nghiên cứu định lượng và định tính (thống kê mô tả) trong SPSS dựa trên kết quả khảo sát để phân tích các yếu tố ảnh hưởng đến ý định áp dụng tài chính xanh tại DNNVV Việt Nam.

2.2.1. Mô hình và giả thuyết nghiên cứu

Từ các lý thuyết đã tổng hợp, tác giả đề xuất mô hình nghiên cứu như trong Hình 3.

Hình 3: Mô hình nghiên cứu đề xuất

Nguồn: Tác giả đề xuất

2.2.2. Thiết kế thang đo

Thang đo thể hiện nghiên cứu tác động của các biến độc lập ảnh hưởng đến ý định áp dụng tài chính xanh tại các DNNVV Việt Nam gồm: (1) Thái độ đối với hành vi; (2) Chuẩn mực chủ quan; (3) Nhận thức kiểm soát; (4) Chính sách thúc đẩy.

Thang đo này gồm các biến quan sát cụ thể như trong Bảng 1.

Bảng 1: Thang đo các nhân tố ảnh hưởng

đến ý định áp dụng tài chính xanh tại các DNNVV tại Việt Nam

Nguồn: Tác giả đề xuất

2.2.3. Mẫu nghiên cứu

Tác giả thực hiện khảo sát các DNNVV thông qua phiếu khảo sát. Các câu hỏi chủ yếu sử dụng thang đo Likert với 5 mức, từ 1 = hoàn toàn không đồng ý đến 5 = hoàn toàn đồng ý. Để đạt được mức độ tin cậy cho phương pháp này mẫu cần có kích thước đủ lớn.

- Theo Tabachnick và Fidell (1996), đối với phân tích hồi quy đa biến cỡ mẫu tối thiểu cần đạt được tính theo công thức là:

n = 50 + 8*m

Trong đó: n là số mẫu cần điều tra; m là số biến độc lập.

- Đối với phân tích nhân tố khám phá (EFA): Dựa theo nghiên cứu của Hair, Anderson, Tatham và Black (1998) cho tham khảo về kích thước mẫu dự kiến. Theo đó kích thước mẫu tối thiểu là gấp 5 lần tổng số biến quan sát.

Tác giả thực hiện khảo sát 260 doanh nghiệp thỏa mãn điều kiện là DNNVV, sau khi thu được kết quả khảo sát thì loại 2 phiếu khảo sát không hợp lệ, còn 258 khảo sát hợp lệ.

Thời gian khảo sát từ tháng 6/2024 đến tháng 10/2024. Đối tượng khảo sát bao gồm: Thành viên Ban giám đốc doanh nghiệp, kế toán trưởng, trưởng phòng tài chính của các DNNVV. Phiếu được gửi đến đối tượng khảo sát theo phương thức trực tiếp hoặc thông qua công cụ Google Form.

Kết quả khảo sát được tác giả tổng hợp và thực hiện phân tích với sự hỗ trợ của phần mềm SPSS. Việc phân tích số liệu thu thập được thực hiện qua các bước: Thống kê mô tả, kiểm định độ tin cậy của thang đo, phân tích EFA, phân tích tương quan và phân tích hồi quy mô hình nghiên cứu.

3. Kết quả nghiên cứu và thảo luận

3.1. Thống kê mô tả

Thông tin cụ thể về loại hình doanh nghiệp khảo sát được mô tả trong Bảng 2.

Bảng 2: Loại DNNVV khảo sát

Có thể thấy, loại doanh nghiệp được khảo sát nhiều nhất là công ty TNHH, công ty cổ phần, với số lượng được khảo sát là 163 doanh nghiệp, chiếm tỉ lệ 63,2%, công ty tư nhân là 49 doanh nghiệp, với tỉ lệ 19%, công ty có vốn đầu tư nước ngoài là 40 doanh nghiệp, chiếm 15,5%. Công ty có vốn Nhà nước chỉ có 6 doanh nghiệp, chiếm 2,3%. Điều này cũng phù hợp với đặc thù loại hình doanh nghiệp của các DNNVV.

Về lĩnh vực ngành nghề doanh nghiệp được khảo sát như trong Bảng 3.

Bảng 3: Lĩnh vực ngành nghề các doanh nghiệp được khảo sát

Nguồn: Kết quả xử lý số liệu SPSS

Kết quả khảo sát cũng cho thấy lĩnh vực, ngành nghề kinh doanh về: Nông, lâm nghiệp và thủy sản; công nghiệp chế biến, chế tạo; giao thông vận tải; xây dựng chiếm tỉ lệ nhiều nhất, là những doanh nghiệp có động cơ sử dụng nhiều xăng dầu, có thể gây ô nhiễm nguồn nước, không khí. Ngoài ra, các doanh nghiệp kinh doanh lĩnh vực, ngành nghề khác được liệt kê trong bảng cũng là những doanh nghiệp có nhiều tác động đến môi trường nên việc áp dụng tài chính xanh là cần thiết ở hiện tại và tương lai.

Về ý định áp dụng tài chính xanh trong thời gian tới của các doanh nghiệp được khảo sát, thu được kết quả như trong Bảng 4.

Bảng 4: Ý định áp dụng tài chính xanh của các DNNVV tại Việt Nam

Nguồn: Kết quả xử lý số liệu SPSS

Như vậy, có tới 58,5% số doanh nghiệp được khảo sát chưa có ý định áp dụng tài chính xanh, chỉ hơn 40% các doanh nghiệp cho biết có ý định áp dụng hoặc rất có ý định áp dụng tài chính xanh. Vì vậy, việc nghiên cứu và triển khai các giải pháp tác động đến ý định áp dụng tài chính xanh cho các DNNVV Việt Nam là cần thiết.

3.2. Kiểm định độ tin cậy của thang đo

Số liệu tại Bảng 5 cho thấy, cả 4 nhân tố TĐHV, CMCQ, NTKS, CSTĐ đều có hệ số Cronbach’s Alpha > 0,6, điều này cho thấy thang đo đạt yêu cầu về độ tin cậy, hệ số này có ý nghĩa và sử dụng được trong các phân tích tiếp theo. Các hệ số tương quan biến tổng (Corrected Item - Total Correlation) của các biến đo lường các nhân tố này đều từ 0,3 nên đạt yêu cầu, được sử dụng trong phân tích tiếp theo.

Bảng 5: Hệ số Cronbach’s Alpha các thang đo

Nguồn: Kết quả xử lý số liệu SPSS

3.3. Phân tích EFA

Thực hiện EFA cho 4 biến độc lập, kết quả thu được như sau: (Bảng 6 - 7)

Bảng 6: Kết quả KMO, Bartlett’s và tổng phương sai trích cho biến độc lập lần 1

Nguồn: Kết quả xử lý số liệu SPSS

Bảng 7: Kết quả ma trận xoay lần 1

Nguồn: Kết quả xử lý số liệu SPSS

Từ kết quả ma trận xoay, thấy rằng:

- Biến CMCQ1 bị loại do không xuất hiện hệ số tải.

- Biến TĐHV4 nhảy vào cột CMCQ, nội dung có liên quan nên giữ lại biến này và đổi tên thành CMCQ5.

Thực hiện EFA (lần 2), cho kết quả như trong Bảng 8.

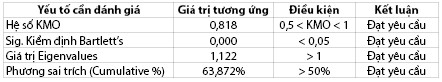

Bảng 8: Kết quả KMO, Bartlett’s và tổng phương sai trích cho biến độc lập lần 2

Nguồn: Kết quả xử lý số liệu SPSS

Số liệu từ Bảng 8 cho thấy, tất cả yếu tố cần đánh giá của biến độc lập điều có các giá trị đạt với yêu cầu. Cụ thể như sau:

Kiểm định tính thích hợp của mô hình phân tích nhân tố

Giá trị KMO = 0,813 thỏa mãn điều kiện 0,5 ≤ KMO ≤ 1, như vậy, phân tích EFA là thích hợp cho dữ liệu thực tế.

Kiểm định tương quan giữa các biến quan sát Bartlett’s có mức ý nghĩa thống kê Sig. = 0,000 < 0,05 nên ta kết luận rằng, các biến quan sát có tương quan tuyến tính với nhau trong mỗi nhóm nhân tố.

Kết quả cho thấy, có 4 nhân tố có giá trị Eigenvalues > 1, nhỏ nhất là 1,117 > 1, các nhân tố này sẽ được giữ lại trong mô hình. Ngoài ra trị số phương sai trích (Cumulative %) là 66,454% điều này có nghĩa là 66,454% thay đổi của các nhân tố được giải thích bởi các biến quan sát. Như vậy, phương sai trích là 66,454% > 50% là có ý nghĩa nên kết quả EFA là phù hợp.

Tác giả sử dụng kích thước mẫu điều tra là 258 nên hệ số Factor loading cần > 0,5 (cỡ mẫu từ 120-350). Sử dụng 23 biến quan sát đủ độ tin cậy của 5 biến độc lập để thực hiện kiểm định phân tích nhân tố, thể hiện tại Bảng 9.

Bảng 9: Bảng ma trận xoay các nhân tố lần 2

Nguồn: Kết quả xử lý số liệu SPSS

Kết quả cho thấy, sau khi loại biến không phù hợp thì tất cả các biến còn lại điều thỏa mãn điều kiện phân tích nhân tố và được giữ lại để phân tích trong bước tiếp theo.

Như vậy, qua kiểm định chất lượng thang đo bằng phép kiểm định Cronbach’s Alpha và kết quả EFA với phương pháp trích yếu tố và phép xoay nhân tố Varimax cho biến độc lập, mô hình nghiên cứu có 4 biến độc lập và 16 biến quan sát ứng với 4 thang đo đại diện cho các nhân tố tác động đến ý định áp dụng tài chính xanh tại các DNNVV tại Việt Nam. (Bảng 10)

Bảng 10: Bảng phân nhóm và đặt tên biến đại diện

Nguồn: Tác giả đề xuất

3.4. Phân tích tương quan

Mục đích chạy tương quan Pearson nhằm kiểm tra mối tương quan tuyến tính chặt chẽ giữa các biến độc lập với nhau và với biến phụ thuộc, vì điều kiện để hồi quy là trước nhất phải tương quan.

Sau khi lập biến đại diện cho các nhóm nhân tố được phân chia từ bảng ma trận xoay, tiến hành phân tích tương quan. Hệ số tương quan thu được như trong Bảng 11.

Bảng 11: Phân tích tương quan Pearson

Nguồn: Kết quả xử lý số liệu SPSS

Có thể thấy biến độc lập CSTĐ có Sig.(2-tailed) = 0,604 > 0,05 nên biến này không có mối tương quan với biến phụ thuộc. Do vậy, loại biến này khi phân tích hồi quy.

Ba biến độc lập còn lại đều có Sig.(2-tailed) < 0,05 và giá trị hệ số tương quan Pearson > 0, nên chúng có mối quan hệ tương quan thuận với biến phụ thuộc. Trong đó, biến CMCQ có mối quan hệ tương quan mạnh nhất (Pearson Correlation = 0,565).

3.5. Phân tích hồi quy

a) Xây dựng và kiểm định sự phù hợp của mô hình hồi quy

Kết quả phân tích hồi quy tuyến tính bội của các biến độc lập và phụ thuộc như trong Bảng 12.

Bảng 12: Tóm tắt mô hình hồi quy

Nguồn: Kết quả xử lý số liệu SPSS

Kết quả phân tích từ bảng trên cho thấy, hệ số R2 hiệu chỉnh là 0,364 có nghĩa là các biến độc lập giải thích được 36,4% sự biến thiên của biến phụ Ap_Dung_TCX, 63,6% còn lại là do các nhân tố ngoài mô hình và các sai số ngẫu nhiên. Như vậy có thể thấy, ngoài ba nhóm yếu tố thuộc về TĐHV, NTKS và CMCQ còn có thể có các yếu tố khác tác động đến việc thúc đẩy áp dụng tài chính xanh như những văn bản pháp luật quy định thực thi tài chính xanh, chiến lược và quy định của ngân hàng thương mại, quan điểm cụ thể của nhà quản trị đối với việc áp dụng tài chính xanh tại các thời điểm và bối cảnh khác nhau, hay tình hình chính trị và kinh tế thế giới, sự thay đổi công nghệ...

Bên cạnh đó, mặc dù đã cố gắng, tuy nhiên, số doanh nghiệp được khảo sát chưa đủ lớn là một phần nguyên nhân khiến kết quả nghiên cứu chưa phản ánh hết được các nhân tố tác động đến ý định áp dụng tài chính xanh tại các DNNVV Việt Nam.

Đây cũng là hạn chế của nghiên cứu và là định hướng mở rộng trong các nghiên cứu tiếp theo của tác giả.

Để kiểm tra xem mô hình hồi quy tuyến tính này có thể suy rộng và áp dụng được cho tổng thể hay không ta sẽ dùng kiểm định F trong bảng ANOVA. (Bảng 13)

Bảng 13: Kiểm định sự phù hợp của mô hình hồi quy

Nguồn: Kết quả xử lý số liệu SPSS

Số liệu tại Bảng 13 cho thấy, giá trị của kiểm định F = 50,076, mức ý nghĩa = 0,000 < 0,05, chứng tỏ R2 của tổng thể khác 0, nghĩa là các biến độc lập có ảnh hưởng đến biến phụ thuộc. Điều này đồng nghĩa với việc, mô hình hồi quy tuyến tính xây dựng được phù hợp với tổng thể và có thể đưa vào sử dụng.

b) Kiểm tra hiện tượng đa cộng tuyến

Số liệu tại Bảng 14 cho thấy, hệ số phóng đại phương sai (VIF) đều nhỏ hơn 2, lớn nhất là 1,714 < 2, chứng tỏ không có hiện tượng đa cộng tuyến xảy ra. Mặt khác, giá trị Sig. của các biến độc lập đều < 0,05 có nghĩa là các biến độc lập trong mô hình hồi quy tuyến tính đều tác động có ý nghĩa thống kê đến biến phụ thuộc.

Bảng 14: Kết quả mô hình hồi quy về ý định áp dụng tài chính xanh

Nguồn: Kết quả xử lý số liệu SPSS

Từ kết quả của mô hình hồi quy cho thấy, mối quan hệ giữa biến phụ thuộc (ý định áp dụng tài chính xanh) và 3 biến độc lập được thể hiện dưới phương trình hồi quy sau:

Ap_Dung_TCX = 0,129TĐHV+ 0,414CMCQ + 0,188NTKS

4. Kết luận và kiến nghị

Mô hình hồi quy cho thấy, các biến độc lập: TĐHV, CMCQ, NTKS có quan hệ cùng chiều với biến phụ thuộc Ap_Dung_TCX. Kết quả nghiên cứu cho biết mức độ quan trọng của các nhân tố ảnh hưởng đến ý định áp dụng tài chính xanh tại các doanh nghiệp là khác nhau, điều này được thể hiện thông qua các hệ số Beta trong phương trình hồi quy. Trong đó, nhân tố chuẩn mực chủ quan (0,414) có ảnh hưởng lớn nhất, tiếp đến là nhân tố nhận thức kiểm soát (0,188) và thái độ đối với hành vi (0,129).

Để thúc đẩy ý định áp dụng tài chính xanh của các DNNVV tại Việt Nam, cần sự phối hợp thực hiện quyết tâm, bài bản giữa Nhà nước, tổ chức tín dụng và các DNNVV với nhiều giải pháp đồng bộ để nâng cao nhận thức, thái độ, đánh giá của doanh nghiệp và các bên liên quan trong việc áp dụng tài chính xanh phục vụ phát triển bền vững, trách nhiệm với môi trường, xã hội.

Đối với nhân tố chuẩn mực chủ quan có sự ảnh hưởng lớn nhất nên cần gia tăng sự ủng hộ ý định áp dụng tài chính xanh của Chính phủ, Ngân hàng Nhà nước Việt Nam thông qua việc hoàn thiện các văn bản pháp lý, đưa ra chiến lược rõ ràng đối với việc thực thi tài chính xanh tại các DNNVV. Bên cạnh đó, các tổ chức tín dụng cần hoàn thiện quy trình thẩm định tín dụng tài chính xanh để các DNNVV hiểu và có kế hoạch chuẩn bị để dễ dàng đáp ứng yêu cầu cho vay vốn hơn. Ngoài ra, cần tìm kiếm các nguồn vốn dài hạn phù hợp với yêu cầu thời gian của những dự án tài chính xanh. Nhà nước cũng sớm ban hành các chính sách thúc đẩy phát triển thị trường carbon như xây dựng quy định quản lý tín chỉ carbon, hoạt động trao đổi hạn ngạch phát thải khí nhà kính và tín chỉ carbon; xây dựng quy chế vận hành sàn giao dịch tín chỉ carbon, triển khai các hoạt động tăng cường năng lực, nâng cao nhận thức về phát triển thị trường carbon, nhằm đẩy nhanh vận hành chính thức sàn giao dịch tín chỉ carbon tại Việt Nam.

Ngoài ra cần có cơ chế, tiêu chí, phương thức đo lường/kiểm kê mức độ phát thải khí nhà kính của các lĩnh vực, ngành nghề, đối tượng khác nhau để có định hướng chính sách về thuế, phí và tín chỉ cacbon điều tiết phù hợp. Việc này sẽ thúc đẩy các doanh nghiệp ủng hộ và nghiêm túc thực hiện trách nhiệm môi trường và phát triển bền vững tốt hơn, qua đó, thúc đẩy việc áp dụng tài chính xanh.

Đối với nhân tố nhận thức kiểm soát có sự ảnh hưởng lớn thứ hai đến ý định áp dụng tài chính xanh, vì vậy, để gia tăng nhân tố này cần có giải pháp giúp DNNVV nhận được nhiều hỗ trợ về lãi suất, thời gian thanh toán, đầu tư các dự án xanh đạt nhiều lợi nhuận. Do đó, các tổ chức tín dụng cần có nhiều sản phẩm tín dụng xanh với mức ưu đãi lãi suất tốt cho tất cả các DNNVV ở nhiều ngành nghề khác nhau nhằm thúc đẩy các doanh nghiệp sử dụng sản phẩm tín dụng xanh.

Mặt khác, Nhà nước cùng các bên liên quan cần ban hành những chính sách thúc đẩy đầu tư vào các hoạt động kinh doanh và tiêu dùng sản phẩm thân thiện với môi trường, đưa ra các hỗ trợ về thị trường đầu ra, ứng dụng kỹ thuật, chiến lược, cơ chế thực hiện để các dự án xanh của doanh nghiệp sinh lời tốt nhất, từ đó, nâng cao hiệu quả sử dụng vốn xanh.

Về phía doanh nghiệp cần thay đổi quy trình sản xuất, triển khai giải pháp nhằm xanh hóa sản xuất, nghiêm chỉnh chấp hành quy định của pháp luật về môi trường, xây dựng thương hiệu theo hướng xanh để thực hiện trách nhiệm môi trường, có chiến lược kinh doanh hiệu quả, thu được nhiều lợi nhuận.

Về nhân tố thái độ đối với hành vi có tác động cùng chiều đến ý định áp dụng tài chính xanh tại DNNVV, vì vậy, để gia tăng nhân tố này cần tuyên truyền nâng cao nhận thức, trách nhiệm của các doanh nghiệp nói chung, DNNVV nói riêng trong công tác bảo vệ môi trường. Truyền thông rộng rãi các định hướng, chính sách của Nhà nước để phát triển kinh tế xanh. Thông qua đó, nhấn mạnh lợi ích của các doanh nghiệp khi áp dụng tài chính xanh để phát triển bền vững. Tổ chức tín dụng cần thực hiện truyền thông về sản phẩm tài chính xanh phù hợp với các DNNVV, đồng thời, khi tiếp nhận hồ sơ tín dụng của doanh nghiệp cần tư vấn sản phẩm phù hợp để doanh nghiệp có thể áp dụng tài chính xanh tốt nhất.

Các DNNVV cần xác định hướng đi dài hạn, đổi mới công nghệ và nâng cao hiệu quả sản xuất theo hướng giảm thiểu tác động đến môi trường, thậm chí hạn chế, dừng phát triển các ngành nghề kinh doanh phát sinh chất thải lớn, gây ô nhiễm, suy thoái môi trường.

Bên cạnh đó, Nhà nước và các tổ chức tín dụng, cơ sở đào tạo cần tổ chức các khóa đào tạo, huấn luyện về tài chính xanh cho các DNNVV, qua đó, nâng cao kiến thức, hiểu biết và cách thực thi tài chính xanh hiệu quả.

TÀI LIỆU THAM KHẢO:

1. Ajzen (1991). “Theory of Planned Behavior - TPB.”

2. Goshu Desalegn and Anita %J Sustainability Tangl (2022). “Enhancing green finance for inclusive green growth: A systematic approach.” 14(12): 7416.

3. Lindenberg (2014). “Definition of Green Finance.” DIE Mimeo.

4. Martin Fishbein and Icek Ajzen (1967). “Theory of Reasoned Action - TRA.”

5. Anouj Mehta (2017). “Catalyzing green finance: A concept for leveraging blended finance for green development.”

6. Simon Thompson (2023). Green and sustainable finance: principles and practice in banking, investment and insurance, Kogan Page Publishers.

7. Ulrich Volz, et al. (2015). Policy Recommendations. Financing the Green Transformation: How to Make Green Finance Work in Indonesia. U. Volz, J. Böhnke, V. Eidt et al. London, Palgrave Macmillan UK: pages 95-119.

8. Simon Zadek and Cassie Flynn (2014). “South-originating green finance: Exploring the potential.”

9. Nguyễn Thị Minh Huệ (2017). “Tiếp cận tài chính xanh của các doanh nghiệp Việt Nam.” Tạp chí Kinh tế và Phát triển.

10. Trần Thị Thanh Tú (2020). “Phát triển hệ thống tài chính xanh nhằm thúc đẩy kinh tế xanh - Kinh nghiệm quốc tế và khuyến nghị cho Việt Nam.” Kỷ yếu Hội thảo quốc gia, “Cơ hội và thách thức phát triển hệ thống tài chính xanh ở Việt Nam”.

TS. Lê Thị Ánh

Học viện Công nghệ Bưu chính Viễn thông

Tin bài khác

Kinh tế Việt Nam năm 2024 và triển vọng năm 2025

Thực trạng và đề xuất phát triển thị trường trái phiếu xanh tại Việt Nam

Xếp hạng tín dụng khách hàng cá nhân với khai phá dữ liệu, thuật toán C4.5

Thực trạng công bố thông tin môi trường, xã hội và quản trị của các ngân hàng thương mại Việt Nam

Mối quan hệ giữa mức độ thực hiện quy định thanh khoản ngân hàng theo Basel III với một số giải pháp và khuyến nghị

Hạch toán quyền rút vốn đặc biệt: Khuôn khổ, các yếu tố chính và một số biện pháp giải quyết vướng mắc hiện nay

Tác động của quy mô hoạt động đến lợi nhuận của các ngân hàng thương mại Việt Nam

Vai trò của chính sách tín dụng xanh đối với chuyển đổi xanh của các doanh nghiệp tại Việt Nam

"Dòng chảy" tín dụng hỗ trợ người dân, doanh nghiệp bứt tốc cuối năm

Điều hành chính sách tiền tệ tiếp tục hỗ trợ tăng trưởng kinh tế và kiểm soát lạm phát

Tăng cường hiểu biết tài chính cho cộng đồng nhằm bảo vệ quyền lợi người gửi tiền

Sửa đổi, bổ sung Luật Bảo hiểm tiền gửi nhằm hoàn thiện cơ sở pháp lý cho Bảo hiểm tiền gửi Việt Nam phát huy vai trò đối với hệ thống ngân hàng

Tại sao khu vực châu Á tránh được lạm phát cao?

Tiền kỹ thuật số của Ngân hàng Trung ương Bahamas và kinh nghiệm đối với Việt Nam

Sáng kiến về Khuôn khổ kinh tế Ấn Độ Dương - Thái Bình Dương và lợi ích tham gia của Việt Nam

Phát triển thị trường trái phiếu doanh nghiệp xanh: Kinh nghiệm quốc tế và khuyến nghị chính sách