Hạch toán quyền rút vốn đặc biệt: Khuôn khổ, các yếu tố chính và một số biện pháp giải quyết vướng mắc hiện nay

Tóm tắt: Quyền rút vốn đặc biệt (SDR) là tài sản dự trữ quốc tế được Quỹ Tiền tệ quốc tế (International Monetary Fund - IMF) tạo ra nhằm bổ sung dự trữ chính thức của các quốc gia thành viên. Mặc dù SDR không phải là một loại tiền tệ, nhưng được sử dụng để đại diện cho quyền yêu cầu đổi lấy loại ngoại tệ mạnh khi sử dụng trong trao đổi của các thành viên IMF cũng như trong các giao dịch quốc tế giữa các chính phủ và tổ chức quốc tế. Việc hạch toán SDR rất quan trọng, đặc biệt là đối với các ngân hàng trung ương và tổ chức nắm giữ SDR vì sự ảnh hưởng đến báo cáo tài chính và việc quản lý dự trữ ngoại hối. Bài viết này sẽ thảo luận về khuôn khổ hạch toán chung cho SDR, cách ghi nhận và đo lường cùng với các yếu tố chính mà ngân hàng trung ương nắm giữ SDR cần cân nhắc.

Từ khóa: SDR, IMF, quản lý dự trữ ngoại hối.

Việc hạch toán SDR rất quan trọng, đặc biệt là đối với các ngân hàng trung ương và tổ chức nắm giữ SDR

vì sự ảnh hưởng đến báo cáo tài chính và việc quản lý dự trữ ngoại hối

THE ACCOUNTING OF SPECIAL DRAWING RIGHT: FRAMEWORK, KEY ELEMENTS

AND SOME SOLUTIONS TO RESOLVE CURRENT PROBLEMS

Special drawing right (SDR) are an international reserve asset created by International Monetary Fund (IMF) to supply official reserves to member countries. Although SDR are not a currency, they represent the right to exchange for hard foreign currency of IMF members in international transactions among governments and international organizations. The SDR accounting is important, especially for central banks and institutions holding SDR, as it impacts financial statements and the management of international reserves. This article discusses the SDR general accounting framework, the recognition and measurement and key elements for entities that central banks hold SDR.

Key words: SDR, IMF, management of international reserves.

Để làm rõ các nội dung trong hạch toán SDR, tác giả nhận thấy cần tìm hiểu các nội dung chung về IMF, SDR cũng như nguyên tắc ghi nhận SDR theo chuẩn mực kế toán quốc tế và thói quen kế toán của các ngân hàng trung ương khác.

1. Thông tin chung về IMF

IMF được thành lập vào năm 1944 sau Hội nghị Bretton Woods nhằm xây dựng một hệ thống kinh tế và tài chính toàn cầu mới sau Thế chiến II, cùng với sự ra đời của Ngân hàng Thế giới (WB) và hệ thống tỷ giá hối đoái. IMF có trụ sở tại Washington D.C., Hoa Kỳ và hiện có 190 quốc gia thành viên. Mục tiêu chính của IMF là thúc đẩy ổn định tài chính toàn cầu, duy trì sự ổn định của hệ thống tiền tệ quốc tế, đồng thời khuyến khích hợp tác tiền tệ quốc tế giữa các quốc gia thành viên. IMF cũng đóng vai trò quan trọng trong việc tăng cường thương mại quốc tế, thúc đẩy tăng trưởng kinh tế và giảm đói nghèo toàn cầu. Các hoạt động chính của IMF bao gồm cung cấp hỗ trợ tài chính ngắn và dài hạn cho các quốc gia thành viên để đối phó với khủng hoảng tài chính; giám sát kinh tế, đưa ra các khuyến nghị chính sách cùng với việc hỗ trợ kỹ thuật, đào tạo để nâng cao năng lực quản lý kinh tế và tài chính của các quốc gia. Nguồn vốn của IMF được hình thành từ sự đóng góp của các quốc gia thành viên dựa trên hạn ngạch.

2. Thông tin chung về SDR

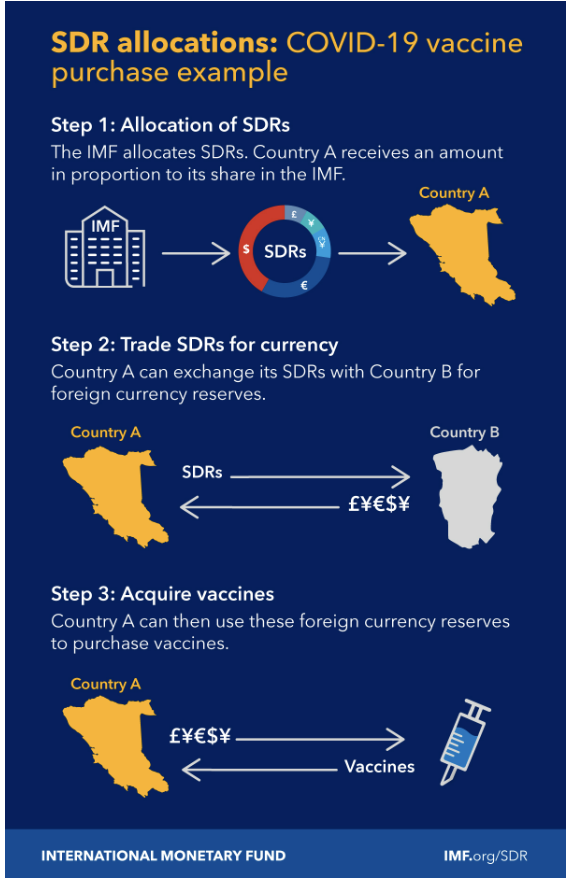

SDR được IMF tạo ra vào năm 1969 nhằm bổ sung dự trữ quốc tế cho các quốc gia thành viên, do hệ thống Bretton Woods dựa trên vàng và đồng USD không còn đáp ứng đủ nhu cầu dự trữ toàn cầu. SDR không phải là tiền tệ thông thường, mà là một đơn vị kế toán cho các giao dịch của IMF và là tài sản dự trữ quốc tế ổn định. Giá trị của SDR được xác định dựa trên rổ năm đồng tiền hàng đầu thế giới, bao gồm USD, EUR, CNY, JPY và GBP. IMF phân bổ SDR cho các quốc gia thành viên theo hạn ngạch, dựa trên quy mô kinh tế của từng quốc gia, giúp tăng cường khả năng dự trữ quốc tế mà không làm tăng gánh nặng nợ công. Các quốc gia có thể sử dụng SDR để trao đổi lấy ngoại tệ mạnh hoặc thanh toán các nghĩa vụ tài chính cho IMF. IMF giám sát việc sử dụng SDR và cung cấp hỗ trợ kỹ thuật nhằm đảm bảo sự minh bạch và hiệu quả. SDR đóng vai trò quan trọng trong việc bổ sung dự trữ quốc tế, hỗ trợ ổn định tài chính toàn cầu và thúc đẩy hợp tác giữa các quốc gia thành viên, giúp chia sẻ rủi ro, giảm thiểu tác động tiêu cực từ các biến động kinh tế toàn cầu. Chức năng chính của SDR bao gồm làm tài sản dự trữ quốc tế, điều chỉnh vị thế thanh toán của các quốc gia và cho phép trao đổi giữa các thành viên IMF để bổ sung dự trữ ngoại hối.

Hình 1: IMF mô tả cách sử dụng SDR

Nguồn: IMF

3. Nguyên tắc hạch toán SDR trong báo cáo tài chính

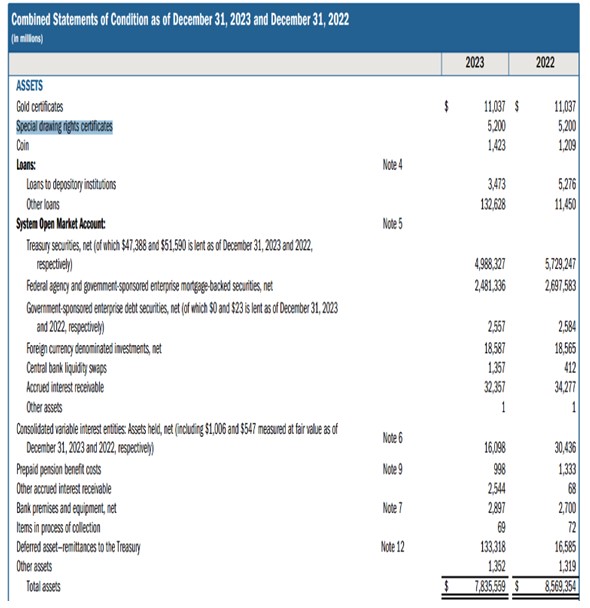

Trong báo cáo tài chính, SDR có thể được ghi nhận là tài sản hoặc khoản nợ tùy thuộc vào tình hình tài chính của quốc gia hoặc tổ chức liên quan. Khi SDR được giữ như một phần của dự trữ ngoại hối, SDR được ghi nhận là tài sản trên bảng cân đối kế toán. Ngược lại, nếu quốc gia sử dụng SDR để vay hoặc nhận nguồn lực từ IMF hay các quốc gia khác, SDR sẽ được ghi nhận là một khoản nợ, phản ánh nghĩa vụ hoàn trả.

Theo Chuẩn mực báo cáo tài chính quốc tế (IFRS), SDR được ghi nhận là tài sản hợp lý do đáp ứng tiêu chí ghi nhận. SDR là nguồn lực mà quốc gia kiểm soát từ một sự kiện phát sinh trong quá khứ khi IMF thực hiện phân bổ. SDR mang lại lợi ích kinh tế trong tương lai thông qua các giao dịch quốc tế khi có thể sử dụng để đổi lấy ngoại tệ mạnh. Với tính thanh khoản cao và khả năng chuyển đổi thành ngoại tệ, kết hợp với giá trị SDR được công bố bởi IMF, SDR có thể được đo lường theo giá trị hợp lý.

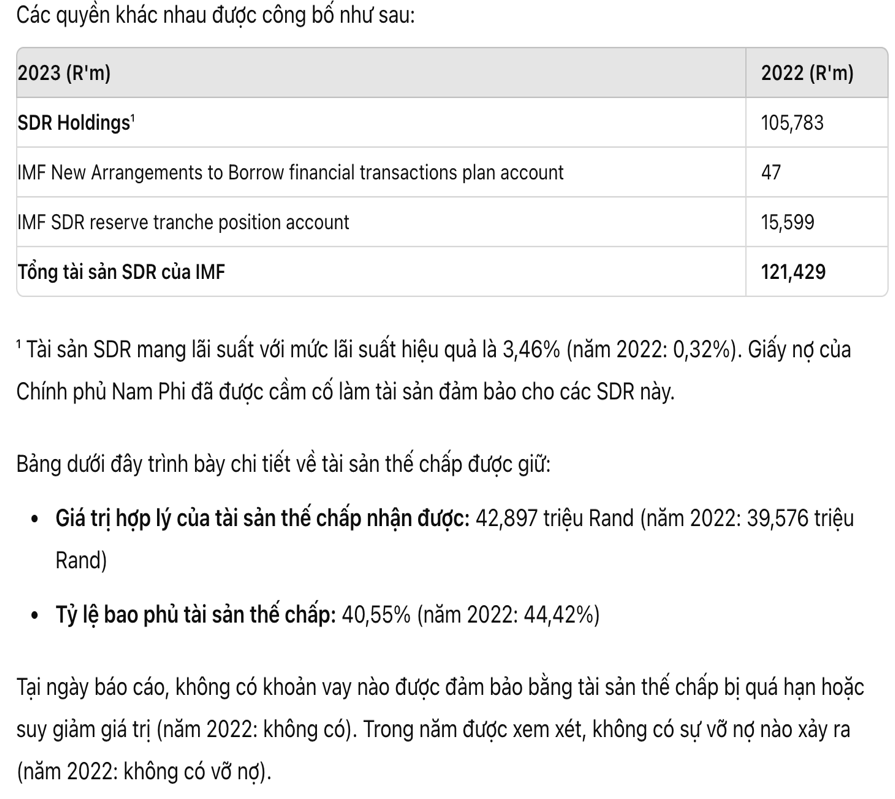

Ngoài ra, SDR có thể được ghi nhận là một khoản nợ phải trả trên báo cáo tài chính khi quốc gia có nghĩa vụ hoàn trả số SDR đã sử dụng trong tương lai. Trường hợp một quốc gia thành viên IMF sử dụng SDR để rút ngoại tệ hoặc thanh toán nhiều hơn số SDR có trong tài khoản, quốc gia đó có nghĩa vụ phải hoàn trả cho IMF hoặc quốc gia thành viên khác cho vay. Theo IFRS, nợ phải trả là một nghĩa vụ hiện tại phát sinh từ các sự kiện trong quá khứ và sẽ dẫn đến việc sử dụng nguồn lực kinh tế trong tương lai. SDR đáp ứng được định nghĩa về nợ phải trả vì việc sử dụng SDR trong trường hợp này tạo ra nghĩa vụ tài chính đối với quốc gia đó.

Hình 2: FED hạch toán SDR là một loại tài sản trong báo cáo tài chính

Nguồn: Báo cáo tài chính của Fed

Hình 3: Ngân hàng Trung ương Nam Phi chú thích SDR như là một khoản nợ

thuyết minh báo cáo tài chính

Nguồn: Báo cáo tài chính của Ngân hàng Trung ương Nam Phi

4. Các nội dung liên quan đến hạch toán SDR tại NHNN

Việc hạch toán các nghiệp vụ liên quan SDR tại Ngân hàng Nhà nước Việt Nam (NHNN) tuân thủ theo quy định và hướng dẫn của NHNN. Hệ thống tài khoản hạch toán tuân thủ theo Thông tư số 19/2015/TT-NHNN ngày 22/10/2015 của Thống đốc NHNN.

4.1. Hạch toán góp vốn vào IMF

Thực hiện góp vốn tại IMF trước khi Quyết định 07/2013/QĐ-TTg ngày 24/01/2013 của Thủ tướng Chính phủ về chế độ tài chính của NHNN có hiệu lực: NHNN thực hiện góp vốn sau khi nhận được tiền chuyển khoản từ Bộ Tài chính hoặc phát hành hối phiếu nhận nợ. Khi nhận hối phiếu nhận nợ từ Bộ Tài chính, NHNN (Sở Giao dịch) ghi Có vào tài khoản chứng khoán mà IMF mở tại Sở Giao dịch NHNN, không thực hiện theo dõi số liệu trên Bảng cân đối. Khi Bộ Tài chính phát hành hối phiếu nhận nợ, Bộ Tài chính là đơn vị trả nợ hối phiếu khi IMF yêu cầu, việc hạch toán hối phiếu nhận nợ vào tài khoản ngoại bảng TK 904 để theo dõi.

Sau khi Quyết định số 07/2013/QĐ-TTg có hiệu lực, NHNN sử dụng chênh lệch thu chi để góp vốn. Sở Giao dịch NHNN thực hiện hạch toán khoản tiền chuyển cho IMF trong năm như ghi nhận một khoản tạm ứng trong năm qua tài khoản thích hợp. Cuối năm, Sở Giao dịch sẽ tất toán khoản tạm ứng và gửi bảng kê đến Vụ Tài chính - Kế toán NHNN (Vụ TCKT) để ghi nhận khoản góp vốn. Sau khi nhận được bảng kê, Vụ TCKT hạch toán ghi giảm chênh lệch thu chi và tăng "Vốn khác" tại thời điểm cuối năm tài chính.

4.2. Hạch toán khoản phân bổ SDR

Việc hạch toán các khoản phân bổ SDR từ IMF vào Quỹ Dự trữ ngoại hối Nhà nước được thực hiện qua hai bước: (1) Nhập SDR vào Quỹ Dự trữ ngoại hối Nhà nước; (2) Thanh toán với Nhà nước số được phân bổ. Khi nhận được SDR phân bổ, NHNN thực hiện nhập số liệu này vào Quỹ Dự trữ ngoại hối Nhà nước, ghi tăng tài sản và quỹ tương ứng. Theo đó, kế toán ghi nhận việc tăng Tài khoản 105001 - Tài sản quyền rút vốn đặc biệt tại IMF và Tài khoản 42400101 - Quỹ Dự trữ ngoại hối Nhà nước. Bút toán này giúp ghi nhận sự gia tăng số lượng SDR do NHNN quản lý và thể hiện lượng SDR có thể sử dụng được.

4.3. Hạch toán khoản phí đóng cho IMF bằng SDR

Việc hạch toán khoản phí phải đóng cho IMF bằng SDR được thực hiện qua 2 bút toán, một bút toán thể hiện ngoại tệ, một bút toán thể hiện bằng tiền đồng. Đối với bút toán thể hiện bằng ngoại tệ, kế toán ghi giảm Tài khoản 42400101 - Quỹ Dự trữ ngoại hối Nhà nước và Tài khoản 105001 - Tài sản quyền rút vốn đặc biệt tại IMF. Sau đó, để thể hiện việc chuyển tiền bằng tiền đồng, kế toán ghi giảm Tài khoản 599 - chênh lệch thu chi và Tài khoản 42400102 - mua bán và thanh toán ngoại hối thuộc Quỹ Dự trữ ngoại hối Nhà nước.

4.4. Hạch toán mua/bán SDR

Việc hạch toán các khoản bán SDR để lấy ngoại tệ được thể hiện qua 3 bút toán, gồm một bút toán xác nhận thay đổi lượng ngoại tệ và hai bút toán xác nhận thay đổi quỹ. Với bút toán thể hiện ngoại tệ, kế toán ghi tăng Tài khoản 105002/105003 - tiền gửi tại quốc tế/ngân hàng nước ngoài (với tiểu khoản là ngoại tệ mua) và ghi giảm tài khoản 105001 - tài sản SDR tại IMF. Với 2 bút toán thay đổi số liệu Quỹ Dự trữ ngoại hối Nhà nước, kế toán ghi nhận sự thay đổi trong tiểu khoản của Quỹ với việc tăng ngoại tệ đã mua và giảm SDR đã bán. Việc dùng ngoại tệ để mua SDR là các bút toán ngược lại bút toán bán nêu trên.

5. Vướng mắc các nghiệp vụ liên quan tới SDR và một số gợi ý xử lý

Việc hạch toán các nghiệp vụ liên quan đến SDR hiện đang gặp một số vướng mắc do chưa có quy định cụ thể về cơ chế góp vốn tại các tổ chức quốc tế như IMF, WB,… Qua rà soát, hiện chưa có văn bản quy phạm pháp luật quy định về việc góp vốn vào tổ chức quốc tế nên khi có phát sinh khoản góp vốn vào tổ chức quốc tế, các cơ quan có thẩm quyền xử lý theo từng trường hợp cụ thể trên cơ sở quyết định của Thủ tướng Chính phủ trong từng thời kỳ.

Từ lý do trên, việc hạch toán các khoản góp vốn vào tổ chức quốc tế hiện chưa nhất quán giữa các lần phát sinh, dẫn đến sự chênh lệch số liệu các khoản góp vốn hiện có trên bảng cân đối kế toán và số thực tế đã đóng góp với tổ chức quốc tế. Điều này có thể dẫn đến việc tổng hợp, thống kê số liệu mất nhiều thời gian và tốn nhiều nhân lực khi đơn vị làm báo cáo phải theo dõi số liệu riêng tại phần mềm khác ngoài phần mềm kế toán.

Để tháo gỡ những khó khăn này, việc ban hành văn bản quy định về quy trình liên quan đến nghiệp vụ SDR là cần thiết để từ đó thống nhất nội dung hạch toán giữa các cơ quan quản lý như Bộ Tài chính và NHNN. Theo đó, các cơ quan có thẩm quyền cần nghiên cứu, ban hành hướng dẫn chi tiết về cách ghi nhận SDR, cách xử lý kế toán đối với nghiệp vụ liên quan như mua/bán, góp vốn, trả phí trên báo cáo tài chính để các đơn vị liên quan hạch toán, theo dõi đồng bộ. Bên cạnh đó, Bộ Tài chính - với vai trò là cơ quan quản lý về tài chính và NHNN - với vai trò là cơ quan quản lý Dự trữ ngoại hối Nhà nước cần tăng cường phối hợp liên ngành để giải quyết các chênh lệch phát sinh trong quá trình hạch toán và báo cáo tài chính, đặc biệt là trong việc quản lý nợ quốc gia.

Tài liệu tham khảo:

1. Cơ chế hoạt động của SDR tại IMF và mối quan hệ với Dự trữ ngoại hối Nhà nước của Việt Nam, https://sbv.gov.vn

2. Ý nghĩa lần phân bổ dự trữ SDR lớn nhất sắp tới từ trước đến nay của IMF cho Việt Nam và các nước thành viên trong giai đoạn đại dịch Covid-19, https://sbv.gov.vn

3. Phân bổ SDR - Thời báo Tài chính Việt Nam.

4. Questions and answers on Special Drawing Rights (SDRs) - IMF.

5. Thông tư số 19/2015/TT-NHNN ngày 22/10/2015 của Thống đốc NHNN quy định hệ thống tài khoản kế toán NHNN.

6. Annual update on SDR trading operations - Sep 2024. IMF.

Lê Anh Dũng

Tin bài khác

Bảo đảm an toàn hệ thống thông tin trong hoạt động ngân hàng - Thách thức và một số giải pháp nâng cao hiệu quả

Kinh tế Việt Nam năm 2024 và triển vọng năm 2025

Thực trạng và đề xuất phát triển thị trường trái phiếu xanh tại Việt Nam

Xếp hạng tín dụng khách hàng cá nhân với khai phá dữ liệu, thuật toán C4.5

Thực trạng công bố thông tin môi trường, xã hội và quản trị của các ngân hàng thương mại Việt Nam

Mối quan hệ giữa mức độ thực hiện quy định thanh khoản ngân hàng theo Basel III với một số giải pháp và khuyến nghị

Tác động của quy mô hoạt động đến lợi nhuận của các ngân hàng thương mại Việt Nam

Vai trò của chính sách tín dụng xanh đối với chuyển đổi xanh của các doanh nghiệp tại Việt Nam

"Dòng chảy" tín dụng hỗ trợ người dân, doanh nghiệp bứt tốc cuối năm

Điều hành chính sách tiền tệ tiếp tục hỗ trợ tăng trưởng kinh tế và kiểm soát lạm phát

Tăng cường hiểu biết tài chính cho cộng đồng nhằm bảo vệ quyền lợi người gửi tiền

Sửa đổi, bổ sung Luật Bảo hiểm tiền gửi nhằm hoàn thiện cơ sở pháp lý cho Bảo hiểm tiền gửi Việt Nam phát huy vai trò đối với hệ thống ngân hàng

Tại sao khu vực châu Á tránh được lạm phát cao?

Tiền kỹ thuật số của Ngân hàng Trung ương Bahamas và kinh nghiệm đối với Việt Nam

Sáng kiến về Khuôn khổ kinh tế Ấn Độ Dương - Thái Bình Dương và lợi ích tham gia của Việt Nam

Phát triển thị trường trái phiếu doanh nghiệp xanh: Kinh nghiệm quốc tế và khuyến nghị chính sách