1. Đặt vấn đề

Quy định về vốn ngân hàng theo Basel III giúp cho các ngân hàng có một lượng vốn kinh tế dự phòng đủ lớn về chất và lượng nhằm ứng phó với các rủi ro ngân hàng (rủi ro tín dụng, rủi ro hoạt động và rủi ro thị trường...); tích lũy các bộ đệm như: Bộ đệm bảo toàn vốn (CCoB), bộ đệm vốn nghịch chu kỳ (CCyB)... nhằm ứng phó với các rủi ro có tính hệ thống, tính chu kỳ tại ngân hàng. Để đáp ứng các quy định về vốn này, các ngân hàng đã thực hiện một số giải pháp phù hợp với đặc điểm, quy mô của mình như tăng vốn, đào tạo nhân lực... trên cơ sở các quy định, hạ tầng chung của hệ thống ngân hàng. Tuy nhiên, do tính chất phức tạp của các quy định, sự phức tạp của phương pháp tính vốn trong Basel III, sự thiếu thốn về nguồn lực nên mức độ thực hiện các quy định vốn theo Basel III tại các ngân hàng còn hạn chế. Do vậy, bài viết này tập trung nghiên cứu mối quan hệ giữa mức độ thực hiện các quy định vốn Basel III với một số giải pháp chính (liên quan đến vốn và hệ thống) nhằm tìm ra một số giải pháp phù hợp, có thể tham khảo được để thúc đẩy tiến trình triển khai thực hiện các quy định vốn theo Basel III tại ngân hàng.

2. Mô hình và phương pháp nghiên cứu

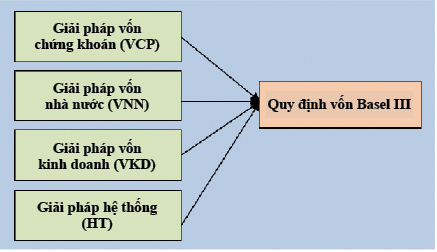

Mô hình nghiên cứu: Trên cơ sở tổng quan các quy định của Hiệp ước Basel III (BIS, 2010, 2017) và thực tiễn kinh nghiệm quốc tế về triển khai thực hiện Basel III tại ngân hàng của các nước kinh tế phát triển (Caio Ferreira, 2019); thành viên các nước Metac (Didier Casier và Roland Raskopt, 2020); các nước thành viên BIS (IMF), nhóm nghiên cứu xây dựng mô hình nghiên cứu như Hình 1.

Hình 1: Đề xuất mô hình nghiên cứu mối quan hệ giữa quy định vốn ngân hàng

theo Basel III với một số giải pháp chính

Nguồn: Nhóm nghiên cứu

Phương trình hồi quy đa biến dự kiến như sau:

QĐVBIII = β0 + β1.VCP + β2.VNN + β3.VKD + β4.HT + ei (1)

Trong đó: (i) QĐVBIII là biến phụ thuộc (Mức độ thực hiện quy định vốn theo Basel III tại ngân hàng); (ii) VCP, VNN, VKD, HT là các biến độc lập được rút trích từ phân tích nhân tố (tương ứng với giải pháp tăng vốn liên quan đến chứng khoán; giải pháp tăng vốn liên quan đến Nhà nước; giải pháp tăng vốn liên quan đến vốn kinh doanh; giải pháp hệ thống); (iii) β0, β1, β2, β3, β4 là các hệ số hồi quy riêng phần; (iv) ei là biến độc lập ngẫu nhiên có phân phối chuẩn với trung bình là 0 và phương sai không đổi σ2.

Phương pháp nghiên cứu: Nghiên cứu được thực hiện bằng phương pháp định lượng, sử dụng phần mềm SPSS và AMOS để phân tích thống kê, hồi quy đa biến trên cơ sở điều tra khảo sát bảng hỏi (trong khoảng thời gian từ tháng 12/2023 đến tháng 01/2024) với quy mô mẫu phù hợp.

Bảng hỏi khảo sát: Bảng hỏi khảo sát sử dụng thang đo Likert với 5 mức độ chỉ báo. Các câu hỏi về mức độ thực hiện quy định vốn theo Basel III được nhóm nghiên cứu rút trích từ nội dung Hiệp ước Basel III (BIS, 2010, 2017). Phần câu hỏi về giải pháp thực hiện Basel III được tác giả đề xuất dựa trên tổng quan nghiên cứu, kinh nghiệm quốc tế và phân tích khám phá thực nghiệm (Caio Ferreira (2019); Didier Casier và Roland Raskopt (2020); IMF, ECB).

Qua hiệu chỉnh, bổ sung, tác giả thiết kế bảng hỏi khảo sát chính thức như tại Bảng 1.

Bảng 1: Bảng hỏi khảo sát nghiên cứu mối quan hệ giữa mức độ thực hiện

các quy định vốn Basel III với một số giải pháp chính

.PNG)

Nguồn: Đề xuất của nhóm nghiên cứu (2024)

Mẫu khảo sát: Về quy mô khảo sát, nhóm tác giả thực hiện khảo sát các NHTM hoạt động kinh doanh tại Việt Nam với số phiếu phù hợp yêu cầu nghiên cứu. Đối tượng khảo sát là 115 tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài và các công ty tài chính có hoạt động ngân hàng tại Việt Nam. Cán bộ NHTM có vị trí thích hợp để trả lời các câu hỏi khảo sát là lãnh đạo, cán bộ làm việc trong khối quản trị rủi ro, ban quản lý dự án Basel II/III, kế toán nguồn vốn, hoạch định chiến lược, thông tin, truyền thông và một số cán bộ chuyên môn khác có liên quan.

3. Phân tích mô hình nghiên cứu

Thống kê mô tả mẫu khảo sát: Nhóm nghiên cứu đã gửi công văn tới 115 tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài và các công ty tài chính có hoạt động ngân hàng tại Việt Nam. Kết quả thu về được 212 phiếu hợp lệ (trong đó có số ít phiếu thiếu dữ liệu được hiệu chỉnh dựa trên phiếu khảo sát của các thành viên tại cùng hàng) được sử dụng để phân tích. Cơ cấu phiếu khảo sát theo lĩnh vực làm việc được mô tả tại Biểu đồ 1. Khảo sát cũng cho thấy người tham gia khảo sát có năng lực, trình độ, kinh nghiệm (51,4% đại học; 48,6% thạc sĩ; 43,9% trên 15 năm; 28,8% từ 11 năm đến 15 năm; 21,2% từ 6 đến 10 năm; 6,1% dưới 5 năm). Như vậy, mẫu khảo sát cơ bản phù hợp với nghiên cứu định lượng.

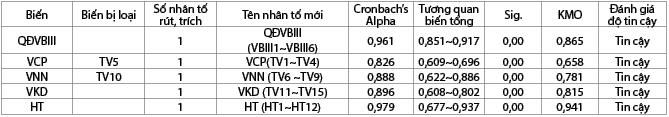

Kết quả kiểm định thang đo: Tác giả kiểm định thang đo qua hệ số Cronbach’s Alpha cho từng nhóm biến quan sát của các biến độc lập và phụ thuộc. Sau đó, thực hiện phân tích khám phá nhân tố (EFA) để đánh giá độ tin cậy và phân tích, điều chỉnh lại nhân tố cho phù hợp. Kết quả phân tích, kiểm định thang đo như tại Bảng 2.

Bảng 2: Đánh giá độ tin cậy thang đo

Nguồn: Tác giả phân tích từ kết quả khảo sát

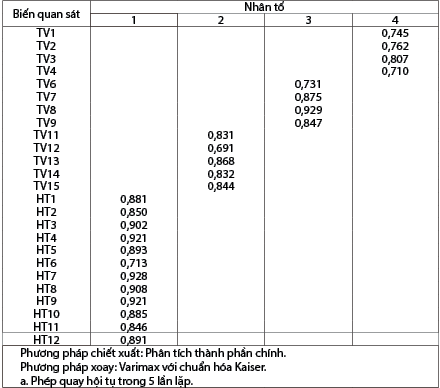

Kết quả EFA: Thực hiện EFA cho các nhân tố độc lập và phụ thuộc cho thấy KMO từ 25 biến quan sát = 0,872 ≥ 0,5; Sig. (Barlett’s Test) = 0,000 ≤ 0,05 là phù hợp với phân tích nhân tố. Số liệu phương sai trích trong bảng Total Variance Explained cho thấy bốn nhân tố trích từ các biến độc lập giải thích được 77,769% biến thiên của các biến quan sát. Kết quả này phù hợp với quy định của nghiên cứu. Kết quả phân tích xoay nhân tố cho thấy các biến độc lập được phân thành 4 nhóm chính: (i) VCP (TV1~TV4); (ii) VNN (TV6~TV9); (iii) VKD (TV11~TV15); (iv) HT (HT1~HT12). Biến phụ thuộc được phân vào 1 nhóm QĐVBIII. Chi tiết trong Bảng 3.

Bảng 3: Ma trận xoay nhân tố (Rotated Component Matrixa)

Nguồn: Phân tích của nhóm nghiên cứu

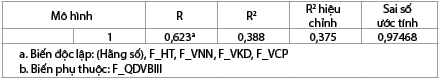

Kết quả phân tích hồi quy đa biến bằng SPSS: Theo số liệu phân tích tại Bảng 4, hệ số R2 hiệu chỉnh của mô hình (1) = 0,375 cho thấy các biến độc lập là thành tố của giải pháp tăng vốn và giải pháp hệ thống (VCP, VNN, VKD, HT) giải thích được 37,5% sự biến thiên của biến phụ thuộc là quy định vốn theo Basel III. Bên cạnh đó, giá trị Sig. = 0,000a của trị F của mô hình là rất nhỏ (Bảng 5). Điều đó chỉ ra rằng mô hình (1) phù hợp với tập dữ liệu và có thể suy rộng ra cho tổng thể.

Bảng 4: Tóm tắt mô hình (Model Summaryb)

Nguồn: Phân tích của nhóm nghiên cứu

Bảng 5: ANOVAb

.PNG)

a. Biến độc lập: (Hằng số), F_HT, F_VNN, F_VKD, F_VCP

b. Biến phụ thuộc: F_QDVBIII

Nguồn: Phân tích của nhóm nghiên cứu

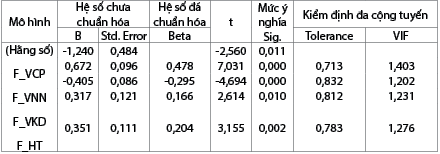

Kết quả phân tích tại Bảng 6 cũng cho thấy các hệ số VIF dao động trong khoảng 1,202 - 1,403 đều nhỏ hơn 10 nên không xảy ra hiện tượng đa cộng tuyến; giá trị Sig. của các biến chỉ ra cả 4 biến độc lập có mối quan hệ có ý nghĩa thống kê với biến phụ thuộc (cả 4 biến VCP, VNN, VKD, HT đều có Sig. ≤ 0,05). Do vậy, phương trình hồi quy của mô hình (1) thu được như sau:

QĐVBIII = 0,478.VCP - 0,295.VNN + 0,166.VKD + 0,204.HT (1KQSPSS)

Bảng 6: Kết quả hồi quy (Coefficients*)

Nguồn: Phân tích của nhóm nghiên cứu

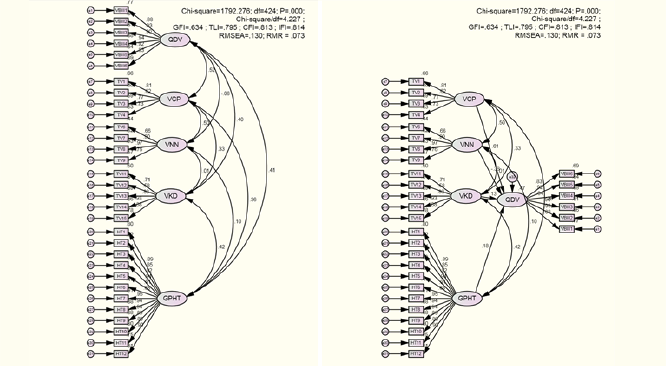

Kết quả phân tích hồi quy đa biến bằng phần mềm AMOS:

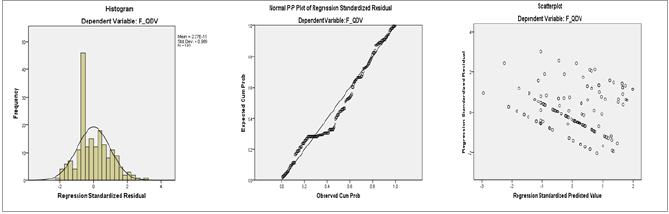

Kết quả CFA, SEM bằng AMOS như sau: P = 0,000; Chi-square/df = 4,227 ˂ 5; CFI = 0,813; TLI = 0,795; IFI = 0,814; GFI = 0,634; RMSEA = 0,130; RMR = 0,073. Các chỉ báo này cho thấy cơ bản đáp ứng yêu cầu Chi-square/df ˂ 5; CFI, TLI, IFI ≥ 0,8 (Doll và cộng sự, 1994). Riêng chỉ số RMSEA và GFI chưa đảm bảo cho độ phù hợp của dữ liệu với mô hình nghiên cứu nhưng có thể khắc phục bằng cách tăng quy mô số lượng mẫu khảo sát, số nhân tố, số biến và xem xét hiệu chỉnh giảm mức độ tương quan giữa một số chỉ báo của từng biến trong mô hình. Vấn đề này nhóm nghiên cứu xin được thực hiện trong lần khảo sát nghiên cứu sau (xem Hình 2, 3).

Hình 2: Biểu đồ Histogram, P-P Plot, Scatter Plot của mô hình

Nguồn: Phân tích của nhóm nghiên cứu (2024)

Hình 3: Kết quả CFA, SEM bằng phần mềm AMOS

Nguồn: Nhóm nghiên cứu (2024)

Một số phân tích, bình luận:

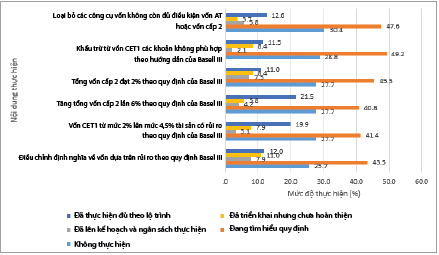

Thứ nhất, mức độ thực hiện quy định vốn Basel III tại các ngân hàng (tại thời điểm khảo sát) được mô tả trên Biểu đồ 3. Kết quả khảo sát (trong mẫu nghiên cứu) cho thấy, chỉ có 12% ngân hàng điều chỉnh định nghĩa về vốn rủi ro theo quy định của Basel III; 19,9% tăng vốn CET1 từ 2% lên 4,5% tài sản có rủi ro theo quy định của Basel III; 21,5% tăng tổng vốn cấp 1 lên 6% theo quy định của Basel III; 11% tổng vốn cấp 2 đạt 2% theo quy định của Basel III; 11,5% khấu trừ từ vốn CET1 các khoản không phù hợp theo hướng dẫn của Basel III; 12,6% loại bỏ các công cụ vốn không còn đủ điều kiện vốn AT1 hoặc vốn cấp 2. Tỉ lệ các ngân hàng (trong mẫu khảo sát) đã triển khai nhưng chưa hoàn thiện quy định vốn theo Basel III; đã lên kế hoạch và dự trù ngân sách thực hiện; đang tìm hiểu quy định hay không thực hiện quy định vốn theo Basel III được mô tả chi tiết tại Biểu đồ 3. Như vậy, số liệu thống kê cho thấy mới có một tỉ lệ khá khiêm tốn các ngân hàng trong mẫu khảo sát thực hiện quy định vốn theo Basel III. Mặc dù vậy, đây vẫn là điểm sáng trong bối cảnh nhiều ngân hàng trong nước và quốc tế vẫn đang triển khai Basel.

Biểu đồ 3: Biểu đồ mức độ thực hiện quy định vốn

theo Basel III tại ngân hàng

Nguồn: Nhóm nghiên cứu (2024)

Thứ hai, về các giải pháp hướng tới thực hiện quy định vốn Basel III tại các ngân hàng: (i) Kết quả phân tích hồi quy bằng SPSS nêu trên (tại phương trình 1KQSPSS) cho thấy, có mối quan hệ thuận chiều có ý nghĩa thống kê giữa các biến VCP, VKD, HT với biến phụ thuộc QĐVBIII; và có mối quan hệ ngược chiều có ý nghĩa thống kê giữa biến VNN với biến phụ thuộc QĐVBIII. Phương trình hồi quy 1KQSPSS cũng cho thấy, khi biến VCP tăng 1 đơn vị, giữ các biến độc lập khác không đổi thì giá trị trung bình của biến phụ thuộc QĐVBIII tăng 0,478 lần) (ii) Kết quả phân tích hồi quy này cũng ngụ ý rằng, để hướng tới thực hiện quy định vốn theo Basel III, các ngân hàng nên căn cứ vào loại hình ngân hàng của mình (là NHTM nhà nước; NHTM cổ phần nhà nước; NHTM cổ phần; ngân hàng 100% vốn nước ngoài; chi nhánh ngân hàng nước ngoài tại Việt Nam...), phân tích Gap, đánh giá cấu trúc vốn, hoạt động kinh doanh của ngân hàng mình theo cấu trúc vốn tại mô hình 1KQSPSS để đưa ra cách thức tăng vốn phù hợp hướng tới đáp ứng các quy định vốn của Basel III; (iii) Mối quan hệ ngược chiều giữa biến VNN và QĐVBIII tại thời điểm khảo sát dường như xuất phát từ việc chậm cổ phần hóa hay lộ trình tăng vốn nhà nước theo từng niên hạn, hạn mức dẫn tới hiệu quả tăng vốn chưa cao, chậm quá trình đáp ứng yêu cầu quy định vốn của Basel III. Do vậy, để thúc đẩy mối quan hệ này đến mức hiệu quả dương thì việc cải thiện, đẩy nhanh cổ phần hóa và tăng vốn Nhà nước có thể tạo niềm tin cho các ngân hàng sử dụng vốn này theo quy định hướng tới đáp ứng yêu cầu về quy định vốn của Basel III; (iv) Mô hình nghiên cứu cũng cho thấy vai trò quan trọng của các giải pháp mang tính hệ thống có thể là tham khảo hữu ích cho cơ quan quản lý ngân hàng trong việc thiết lập quy định, định hướng phát triển cơ sở hạ tầng hỗ trợ các ngân hàng triển khai các quy định vốn của Basel III (ví dụ như phát triển mạng lưới xếp hạng tín dụng đạt chuẩn Basel III; xếp hạng ngân hàng có tầm quan trọng trong nước DSIP và quốc tế GSIP...).

Thứ ba, kết quả phân tích hồi quy của nhóm nghiên cứu trên hai nền tảng phân tích SPSS và AMOS nhằm mục đích kiểm sánh cho thấy, mô hình hồi quy theo SPSS cho kết quả hồi quy có tính tin cậy và được chấp nhận là kết quả hồi quy chính của nghiên cứu.

4. Một số khuyến nghị

Thứ nhất, nghiên cứu định lượng này đã xây dựng được bảng hỏi khảo sát, mô hình hồi quy đa biến về mối quan hệ giữa mức độ thực hiện các quy định vốn theo Basel III dựa trên tổng quan quy định của BIS (2010, 2017), kinh nghiệm quốc tế. Kết quả kiểm định bằng phần mềm SPSS, AMOS cho thấy, mô hình mặc dù còn sơ khai nhưng có ý nghĩa thống kê; có thể là phương pháp luận tham khảo cho việc phân tích Gap về quy định vốn và một số giải pháp hướng tới đáp ứng các quy định về vốn của Basel III tại ngân hàng.

Thứ hai, việc tăng vốn nhằm đáp ứng quy định về vốn của Basel III có vai trò quan trọng. Do vậy, các ngân hàng dựa trên loại hình, quy mô, đặc điểm, cấu trúc vốn, hoạt động kinh doanh của mình để lựa chọn giải pháp, lộ trình tăng vốn phù hợp.

Thứ ba, hệ số hồi quy riêng phần của biến độc lập HT trong mô hình hồi quy 1KQSPSS cho thấy vai trò quan trọng của cơ quan quản lý ngân hàng trong việc định hướng phát triển, hỗ trợ NHTM triển khai áp dụng các quy định vốn của Basel III (định hướng cổ phần hóa; tăng vốn; phát triển mạng lưới xếp hạng tín dụng bên ngoài; xây dựng các công cụ an toàn vĩ mô như: CCyB, CCoB, Chuẩn mực Báo cáo tài chính quốc tế IFRS 9).

Do chủ đề phức tạp, giới hạn về nguồn lực nên bài nghiên cứu có những điểm hạn chế. Nhóm nghiên cứu xin được tiếp tục lắng nghe ý kiến phản biện và hoàn thiện bổ sung tại những nghiên cứu tiếp sau.

Tài liệu tham khảo:

1. BCBS 189 (2010). Basel III: A global regulatory framework for more resilient banks and banking systems. Bank for International Settlements.

2. BIS (2017). Basel III: Finalising post-crisis reforms.

3. BIS (2019). The Basel framework in 100 jurisdictions: Implementation status and proportionality practices.

4. Caio Ferreira, Nigel Jenkinson & Christopher Wilson (2019). From Basel I to Basel III: Sequencing Implementation in Developing Economies. IMF Working Paper, WP/19/127.

5. Didier Casier & Roland Raskopf (2020). Basel Framework Implementation in METAC Countries: Practices, Priorities, and Challenges Ahead. Middle East Regional Technical Assistance Center. Lebanon.

6. Doll, W.J, Xia, W, Torkzadeh, G (1994). A comfirmatory factor analysis of the end-user computing satisfaction instrument, MIS Quarterly Journal, 18 (4), pages 357-369.

7. Georgios L. Vousinas (2015). Supervision of financial institutions. The transition from Basel I to Basel III. A critical appraisal of the newly established regulatory framework. Journal of Financial Regulation and Compliance, Vol. 23 No. 4, 2015, pages 383-402.

8. Nguyễn Khương (2017). Tái cấu trúc NHTM Việt Nam theo các chuẩn mực Basel II - Nghiên cứu điển hình tại NHTM cổ phần Công thương Việt Nam. Trường Đại học Kinh tế - Đại học Quốc gia Hà Nội, Hà Nội.

TS. Nguyễn Khương, ThS. Nguyễn Thu Hường,