Keywords: ASEAN, capital market, economic growth.

1. Cơ sở lí thuyết

1.1. Khái niệm về thị trường vốn và tăng trưởng kinh tế

Thị trường vốn là một bộ phận của thị trường tài chính, trong đó diễn ra các hoạt động chu chuyển vốn trực tiếp từ người cho vay tới người đi vay thông qua việc phát hành và giao dịch các công cụ tài chính trung, dài hạn. Thị trường vốn bao gồm các nhà đầu tư, chủ thể phát hành chứng khoán gồm chính phủ và các doanh nghiệp, chủ yếu là phát hành các công cụ nợ và vốn cổ phần (Khofifah, 2023). Thị trường vốn là một bộ phận quan trọng của thị trường tài chính, chịu sự quản lí của chính phủ để đảm bảo thị trường hoạt động hiệu quả và lành mạnh.

Thị trường vốn đóng vai trò quan trọng trong nền kinh tế, thể hiện ở việc khuyến khích đầu tư bằng cách cung cấp phương tiện và cách thức để người mua và người bán chứng khoán thực hiện giao dịch. Các khoản đầu tư này sẽ cho phép doanh nghiệp huy động được vốn để phát triển kinh doanh, mở rộng sản xuất. Việc huy động vốn của các doanh nghiệp được thực hiện trên thị trường cấp một, thị trường cấp hai chủ yếu cung cấp tính thanh khoản cho các loại chứng khoán (Bạch Đức Hiển, 2009). Thị trường vốn cung cấp thêm một kênh hữu hiệu cho các nhà đầu tư thông qua khả năng đa dạng hóa danh mục đầu tư để giảm bớt rủi ro và gia tăng thu nhập.

Theo Kuznets (1959), tăng trưởng kinh tế là sự gia tăng trong dài hạn của sản lượng bình quân đầu người hay sản lượng trên mỗi người lao động. Theo North và Thomas (1973), tăng trưởng kinh tế chỉ xảy ra nếu sản lượng tăng nhanh hơn dân số. Theo trường phái kinh tế học cổ điển của các nhà kinh tế học Adam Smith và David Ricardo (1817), chính lao động là nguồn gốc tạo ra giá trị cho xã hội và được coi là yếu tố quyết định đến tăng trưởng kinh tế. Trong khi đó, World Bank định nghĩa, tăng trưởng kinh tế là sự thay đổi hay mở rộng về số lượng trong nền kinh tế của một đất nước. Tăng trưởng kinh tế thường được đo lường bằng tỉ lệ tăng GDP hoặc tổng sản phẩm quốc dân (GNP) trong một năm. Tăng trưởng kinh tế có hai hình thức: Thứ nhất là tăng trưởng theo chiều rộng bằng cách sử dụng nhiều tài nguyên hơn như vật chất, lao động, vốn tự nhiên; thứ hai là tăng trưởng theo chiều sâu bằng cách sử dụng lượng tài nguyên hiệu quả hơn.

1.2. Các yếu tố ảnh hưởng đến đến tăng trưởng kinh tế

Thứ nhất, lực lượng lao động là một trong những yếu tố ảnh hưởng đến tăng trưởng kinh tế. Theo lí thuyết tăng trưởng tân cổ điển của Solow (1956), lực lượng lao động có tác động đến tăng trưởng kinh tế. Sự gia tăng lực lượng lao động làm tăng sản lượng, tuy nhiên lực lượng lao động tăng tới một mức độ xác định sẽ làm giảm sản lượng bình quân đầu người.

Thứ hai, độ mở thương mại có tác động đến tăng trưởng kinh tế. Độ mở thương mại là để chỉ quy mô tương đối của khu vực ngoại thương trong một nền kinh tế, được đo lường bằng tiêu chí tổng kim ngạch xuất, nhập khẩu/GDP. Việc nâng cao chất lượng độ mở của cả nền kinh tế sẽ tiếp thu tốt hơn trình độ khoa học, công nghệ, trình độ quản lí, thu hút vốn đầu tư nước ngoài. Yanikkaya (2003), Makki và Somwaru (2004) đã chứng minh tác động cùng chiều của độ mở thương mại lên tăng trưởng kinh tế. Quan điểm độ mở thương mại có tác động tích cực lên tăng trưởng kinh tế được ủng hộ bởi các nhà kinh tế học như Edwards (1992), Ben-David và Loewy (1998), Wacziarg và Welch (2008).

Thứ ba, vấn đề về lạm phát được chú trọng ở nhiều quốc gia. Các nghiên cứu trước đây cho thấy lạm phát có tác động đến tăng trưởng kinh tế, các nhà kinh tế đều cho rằng tỉ lệ lạm phát cao sẽ ảnh hưởng tiêu cực đến tăng trưởng kinh tế (Barro, 1991; Khan và Ssnhadji, 2001) hay bằng chứng về tác động bất lợi của lạm phát cao đối với tăng trưởng kinh tế trong các nghiên cứu gần đây (Azam và Khan, 2020; Olamide và cộng sự, 2022; Simatupang và Marselin, 2023). Theo nghiên cứu của Khan và Ssnhadji (2001), các nước đang phát triển và các nước công nghiệp có một ngưỡng lạm phát, nếu vượt qua mức lạm phát này sẽ có tác động tiêu cực đến nền kinh tế; cụ thể ngưỡng lạm phát của các nước đang phát triển là 11 - 12%/năm, các nước công nghiệp khoảng 1 - 3%/năm. Ngoài ra, còn có một số nghiên cứu khác về các tác động của lạm phát đến các nền kinh tế như ở Malaysia (Munir và cộng sự, 2009), Nepal (Bhusal và Silpakar, 2011), Trung Quốc (Hwang và Wu, 2011).

Thứ tư, cơ sở hạ tầng là một nhân tố ảnh hưởng gián tiếp đến tăng trưởng kinh tế quốc gia. Cơ sở hạ tầng tổng hợp những quan hệ sản xuất tạo thành cơ cấu kinh tế của một xã hội nhất định, được xem là một biến có tác động đến tăng trưởng kinh tế theo báo cáo của World Bank (1994); nghiên cứu của Estache và cộng sự (2002), được đo lường theo nhiều cách khác nhau như số thuê bao điện thoại cố định trên 100 người dân (Bissoon, 2012), chiều dài của đường cao tốc trong 1 km2 (Du và cộng sự, 2008). Sahoo và cộng sự (2010) nghiên cứu vai trò của phát triển cơ sở hạ tầng đối với tăng trưởng kinh tế ở Trung Quốc trong giai đoạn 1975 - 2007, xem cơ sở hạ tầng như một nguồn cung đầu vào cho quá trình tăng trưởng. Estache và cộng sự (2005) nghiên cứu các vấn đề của cơ sở hạ tầng tác động đến tăng trưởng kinh tế tại 41 quốc gia châu Phi trong giai đoạn 1976 - 2001. Nghiên cứu xây dựng mô hình hồi quy tuyến tính đơn giản lần lượt các biến: Giáo dục, viễn thông, điện, đường bộ, nước, điều kiện vệ sinh môi trường. Kết quả nghiên cứu cho thấy, tác động của cơ sở hạ tầng tới tăng trưởng kinh tế là tích cực tại khu vực châu Phi.

1.3. Một số nghiên cứu trước đây

Diệp Trí Minh (2000) đưa ra các vấn đề cơ bản về thị trường chứng khoán và tác động của nó đến phát triển kinh tế của Việt Nam, trong đó làm nổi bật mối quan hệ giữa phát triển kinh tế và quá trình xây dựng thị trường chứng khoán ở Việt Nam. Nghiên cứu còn đề cập những tác động tiêu cực của thị trường chứng khoán, có thể kể đến là sự phân phối của cải bất bình đẳng thông qua các hoạt động đầu cơ, gây mất ổn định cho nền kinh tế, thông tin bất cân xứng, không hoàn hảo, gây tâm lí hoang mang, mất ổn định cho các nhà đầu tư, ảnh hưởng đến phát triển kinh tế, xã hội.

Võ Thị Hà Hạnh (2010) xem xét về những nhân tố ảnh hưởng đến sự phát triển thị trường chứng khoán ở các nước ASEAN thông qua kiểm định nhân quả Granger để khảo sát mối quan hệ giữa sự phát triển của thị trường chứng khoán và tăng trưởng kinh tế, tỉ lệ tiết kiệm, khu vực ngân hàng, tính thanh khoản thị trường chứng khoán và sự ổn định vĩ mô ở các nước ASEAN, từ đó chỉ ra những nhân tố ảnh hưởng đến phát triển thị trường chứng khoán trong dài hạn. Kết quả nghiên cứu cho thấy, ngoại trừ tỉ lệ lạm phát, tồn tại mối quan hệ cùng chiều giữa sự phát triển thị trường chứng khoán và tăng trưởng kinh tế. Sự phát triển của các trung gian tài chính ảnh hưởng tích cực và có ý nghĩa lên vốn hóa thị trường tài chính. Liên quan đến thị trường chứng khoán Việt Nam, tác giả kết luận, do mới hình thành, kích cỡ thị trường nhỏ, tính thanh khoản thấp, do đó Việt Nam cần có sự tự do hóa nền kinh tế, thị trường tài chính, gia tăng tính thanh khoản bằng cách gia tăng chất lượng hàng hóa trên thị trường và tăng cường hoạt động của các định chế tài chính.

Nghiên cứu của Nguyễn Thị Phương Nhung (2016) về “Mối quan hệ giữa tăng trưởng kinh tế và thị trường chứng khoán tại Việt Nam” sử dụng mô hình véc-tơ hiệu chỉnh sai số VECM và thông qua kiểm định nhân quả Granger cho thấy mối quan hệ nhân quả một chiều từ thị trường chứng khoán đến tăng trưởng kinh tế ở Việt Nam nhưng không có chiều ngược lại. Tác động này là do số lượng vốn hóa thị trường của các công ty niêm yết đã đủ mạnh để ảnh hưởng đến GDP nhưng ngược lại, không đủ bằng chứng để kết luận tính thanh khoản của thị trường và sự năng động của thị trường có bất kì mối quan hệ nhân quả nào đến GDP. Tóm lại, theo kết luận từ nghiên cứu, sự phát triển của GDP có tác động dương tích cực lên tăng trưởng kinh tế.

Nghiên cứu của Mimam và Hasan (2003) đã chỉ ra mối quan hệ nhân quả trực tiếp giữa sự phát triển thị trường chứng khoán và tăng trưởng kinh tế ở Mỹ. Nghiên cứu cho thấy mối quan hệ dài hạn giữa các biến đo lường thị trường do chứa đựng thông tin với sự thay đổi trong tương lai của GDP, đồng thời sự phát triển thị trường chứng khoán và lãi suất gây ra sự thay đổi GDP trong ngắn hạn. Mặc dù GDP tác động đến lãi suất, mức giá và tình trạng thất nghiệp nhưng nó không gây ra sự thay đổi trong vốn hoá thị trường chứng khoán. Trong ngắn hạn có mối quan hệ hai chiều giữa GDP và lãi suất, đồng thời có mối quan hệ một chiều giữa thị trường chứng khoán và GDP.

N’Zue (2004) đã nghiên cứu thị trường chứng khoán và tăng trưởng kinh tế ở Bờ Biển Ngà. Ông sử dụng mô hình của Griffin và tìm ra mối quan hệ một chiều giữa sự phát triển thị trường chứng khoán và tăng trưởng kinh tế nhưng không có chiều ngược lại, tức là tăng trưởng kinh tế sẽ không tác động đến sự phát triển thị trường chứng khoán.

Adjasi và Biekpe (2006) đã nghiên cứu sự phát triển thị trường chứng khoán ở các quốc gia châu Phi. Các quốc gia ở khu vực này đã sử dụng thị trường chứng khoán để huy động vốn cho tăng trưởng kinh tế và chỉ ra ảnh hưởng tích cực của thị trường chứng khoán đến tăng trưởng kinh tế ở châu Phi.

Nghiên cứu của Ross Levine và Zervos (1996) cho thấy tỉ lệ giá trị của cổ phần được giao dịch trên GDP (yếu tố thể hiện sự phát triển của thị trường chứng khoán) có ý nghĩa đối với tăng trưởng kinh tế. Tỉ lệ này phản ánh hoạt động và kích cỡ của thị trường chứng khoán. Vì vậy, sự cải thiện hoạt động giao dịch (số lượng cổ phiếu được giao dịch, tần suất và hiệu quả trong giao dịch) hoặc nâng cao tính thanh khoản sẽ gia tăng tỉ lệ tăng trưởng kinh tế.

Obiakor và Okwu (2011) sử dụng khung lí thuyết và đánh giá thực nghiệm để khám phá mối liên kết giữa thị trường vốn và tăng trưởng kinh tế ở Nigeria trong giai đoạn 1981 - 2008 bằng phương pháp ước lượng bình phương nhỏ nhất (OLS) và mô hình ECM. Nghiên cứu đã sử dụng một số biến giải thích đại diện cho thị trường vốn hay phát triển thị trường chứng khoán như số lượng công ty niêm yết, các chỉ số của cổ phiếu, tăng vốn, cơ sở hạ tầng thị trường vốn. Mặc dù nghiên cứu cần thêm những nhân tố để đánh giá thị trường vốn còn thấp ở Nigeria cũng như các một số nước đang phát triển khác, nhưng nghiên cứu cũng cho thấy sự phát triển thị trường vốn có tác động đáng kể đến tốc độ tăng trưởng kinh tế trong thời gian xem xét.

Nghiên cứu của Naik và Padhi (2015) về “Mối liên kết giữa phát triển thị trường chứng khoán và tăng trưởng kinh tế ở các nền kinh tế thị trường mới nổi” đã tìm hiểu mối quan hệ giữa phát triển tài chính và tăng trưởng kinh tế, xem xét thị trường chứng khoán dựa trên các chỉ tiêu như vốn hóa thị trường, giá trị cổ phiếu được giao dịch, tỉ lệ doanh thu và kết hợp ba chỉ số này để sử dụng hồi quy tăng trưởng trong cùng một thời gian. Nghiên cứu còn sử dụng các biến kiểm soát thể hiện cho kinh tế vĩ mô bao gồm tỉ lệ đầu tư, tỉ giá hối đoái, vốn đầu tư trực tiếp nước ngoài (FDI), tỉ lệ lạm phát và mở cửa thương mại là yếu tố tiềm năng của tăng trưởng kinh tế. Để phân tích thực nghiệm, nghiên cứu đã sử dụng dữ liệu hằng năm từ 1995 - 2012 gồm 27 nền kinh tế mới nổi và phương pháp GMM cùng với kiểm định Pesaran, kiểm định Dumitrescu và Hurlin (2012) để đánh giá mối quan hệ nhân quả giữa các biến. Kết quả cho thấy, phát triển thị trường chứng khoán góp phần đáng kể vào tăng trưởng kinh tế.

Coşkun và cộng sự (2017) chủ yếu đánh giá về mối quan hệ giữa sự phát triển thị trường vốn và tăng trưởng kinh tế Thổ Nhĩ Kỳ trong giai đoạn từ tháng 01/2006 đến tháng 6/2016. Thông qua kiểm định nhân quả Granger dựa trên mô hình Var, nghiên cứu đã cho thấy mối quan hệ nhân quả một chiều từ phát triển thị trường vốn tới GDP, đồng thời đưa ra bằng chứng cho thấy mối quan hệ lâu dài giữa biến số phát triển thị trường vốn và GDP. Thông qua mô hình phân phối trễ tự hồi quy (ARDL), nghiên cứu cũng cho thấy phát triển thị trường vốn có tác động dương và phát triển thị trường trái phiếu có tác động âm đến tăng trưởng kinh tế.

2. Phương pháp nghiên cứu

2.1. Mô hình và giả thuyết nghiên cứu

Để phân tích định lượng các tác động của phát triển thị trường vốn lên tăng trưởng kinh tế các quốc gia trong khu vực ASEAN, trên cơ sở các lí thuyết được tổng hợp và phân tích xác định các yếu tố ảnh hưởng đến tăng trưởng kinh tế, tác giả đã xây dựng mô hình nghiên cứu áp dụng từ mô hình nghiên cứu của Naik và Padhi (2015) như sau:

Mô hình hiệu ứng cố định (FEM):

GDPit = β0 + β1SMDit + β2LABit + β3OPEit + β4INFit + β5TELit + μit (1)

Mô hình hiệu ứng ngẫu nhiên (REM):

GDPit = β0 + β1SMDit + β2LABit + β3OPEit + β4INFit + β5TELit + εi + uit (2)

Trong đó:

β0: Là hằng số.

β1, β2, β3, β4, β5: Là các hệ số độc lập.

GDPit: Là biến tăng trưởng kinh tế, được đo lường bằng tốc độ tăng GDP bình quân đầu người của quốc gia i theo năm t.

SMDit: Là biến phát triển thị trường vốn, được đại diện bởi 03 biến phụ như sau:

SMD1it: Là tỉ lệ giữa tổng giá trị cổ phiếu và GDP của một quốc gia i theo năm t.

SMD2it: Là tỉ lệ doanh thu trên tổng giá trị cổ phiếu một quốc gia i theo năm t.

SMD3it: Là tỉ lệ vốn hóa trên thị trường chứng khoán của quốc gia i theo năm t.

LABit: Là biến đại diện cho nhân tố nguồn nhân lực, thể hiện tốc độ tăng lao động, đo lường bằng tỉ lệ lực lượng lao động trên dân số của một quốc gia i theo năm t.

OPEit: Là biến độ mở thương mại, đại diện cho chính sách mở cửa của một quốc gia, được xác định bằng tỉ lệ tổng xuất nhập khẩu hàng hóa, dịch vụ và GDP của quốc gia i theo năm t.

INFit: Là biến lạm phát, được đo lường bằng chỉ số giá tiêu dùng hằng năm của quốc gia i theo năm t.

TELit: Là biến cơ sở hạ tầng, đại diện cho cơ sở hạ tầng của quốc gia i theo năm t. Trong nghiên cứu này, tác giả sử dụng chỉ tiêu số thuê bao điện thoại cố định trên 100 người dân và biến số này có tác động đến tăng trưởng kinh tế.

μit: Thể hiện đặc điểm riêng giữa các quốc gia không đổi theo thời gian.

εi + uit: Sai số (nếu có) của mô hình.

i: Chỉ số đại diện cho quốc gia (i = 1,6).

t: Chỉ số đại diện cho thời gian quan sát (giai đoạn 2013 - 2023).

Để đánh giá tác động của thị trường vốn lên tăng trưởng kinh tế ở các nước ASEAN trong giai đoạn 2013 - 2023, giả thuyết nghiên cứu được xác định như sau:

H0: Sự phát triển thị trường vốn tác động tích cực đến tăng trưởng kinh tế các nước ASEAN giai đoạn 2013 - 2023.

H1: Sự phát triển thị trường vốn tác động tiêu cực đến tăng trưởng kinh tế các nước ASEAN giai đoạn 2013 - 2023.

2.2. Dữ liệu nghiên cứu

Dữ liệu của nghiên cứu được thu thập gồm 06 quốc gia khu vực ASEAN trong giai đoạn 2013 - 2023. Đề tài lựa chọn nghiên cứu tác động của thị trường vốn lên tăng trưởng kinh tế các quốc gia khu vực ASEAN nhưng phạm vi nghiên cứu chỉ có 06 quốc gia trong khu vực là Indonesia, Malaysia, Philippines, Singapore, Thái Lan và Việt Nam vì đây là các quốc gia có bộ dữ liệu đầy đủ nhất của World Bank từ năm 2013 và được cập nhật mới nhất đến năm 2023, nhằm đáp ứng yêu cầu nguồn dữ liệu thể hiện các biến độc lập, biến phụ thuộc để chạy các mô hình định lượng một cách khách quan và chính xác nhất.

2.3. Phương pháp phân tích dữ liệu

Tác giả sử dụng hai mô hình hồi quy cho dữ liệu bảng, kiểm định Hausman sẽ được sử dụng để quyết định xem FEM hay REM phù hợp với bộ dữ liệu nghiên cứu. Sau đó, tác giả kiểm định tự tương quan chuỗi và phương sai sai số thay đổi với mô hình được lựa chọn. Nếu mô hình tồn tại những khuyết tật trên thì tác giả tiếp tục sử dụng phương pháp bình phương nhỏ nhất tổng quát (GLS) để hiệu chỉnh mô hình.

3. Kết quả phân tích

3.1. Thống kê mô tả các biến (Bảng 1)

Bảng 1: Thống kê mô tả các biến

.PNG)

Nguồn: Kết quả chạy thống kê từ Stata

3.2. Phân tích tương quan giữa các biến

Bảng 2: Ma trận tương quan giữa các biến với SMD1

Nguồn: Kết quả phân tích từ Stata

Bảng 3: Ma trận tương quan giữa các biến với SMD2

Nguồn: Kết quả phân tích từ Stata

Bảng 4: Ma trận tương quan giữa các biến SMD3

.PNG)

Nguồn: Kết quả phân tích từ Stata

Kết quả bảng ma trận hệ số tương quan giữa các biến được thể hiện trong Bảng 2, Bảng 3 và Bảng 4. Theo đó, tỉ lệ giữa tổng giá trị cổ phiếu và GDP, tỉ lệ giá trị vốn hóa thị trường chứng khoán, độ mở thương mại, cơ sở hạ tầng có tương quan dương với GDP bình quân đầu người, trong khi tỉ lệ doanh thu trên tổng giá trị cổ phiếu, lực lượng lao động và lạm phát có tương quan âm.

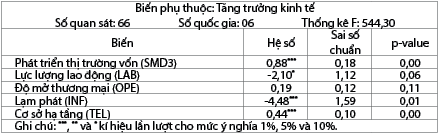

Bảng 5: Kết quả ước lượng theo phương pháp FEM với biến SMD1

.PNG)

Nguồn: Kết quả phân tích từ Stata

Bảng 6: Kết quả ước lượng theo phương pháp REM với biến SMD1

Nguồn: Kết quả phân tích từ Stata

Sau khi thực hiện hồi quy lần lượt với 02 mô hình FEM và REM với biến SMD1 (Bảng 5, 6), nghiên cứu thực hiện kiểm định lựa chọn mô hình phù hợp. Kết quả kiểm định Hausman có p-value < 0,05, do đó mô hình FEM là phù hợp hơn mô hình REM.

Tiếp theo, nghiên cứu sẽ thực hiện kiểm tra khuyết tật phương sai thay đổi và tự tương quan với mô hình FEM được lựa chọn. Kết quả kiểm tra khuyết tật cho thấy: Đối với kiểm định phương sai sai số thay đổi có p-value < 0,05, do đó mô hình FEM bị hiện tượng phương sai sai số thay đổi. Đối với kiểm định Lagrange-Multiplier có p-value < 0,05, do đó mô hình FEM bị hiện tượng tự tương quan. Khi đó, nghiên cứu sử dụng phương pháp GLS để xử lí hiện tượng phương sai sai số thay đổi và hiện tượng tự tương quan. (Bảng 7)

Bảng 7: Kết quả ước lượng theo phương pháp FEM, REM, GLS với biến SMD1

Nguồn: Kết quả phân tích từ Stata

Tính thuyết phục về kết quả ước lượng tác động của thị trường vốn đến tăng trưởng kinh tế được củng cố khi hệ số hồi quy của biến SMD1 trong mô hình REM và GLS đều mang dấu dương và có ý nghĩa thống kê 1%. Điều này cho thấy kết quả thực nghiệm sự tác động của biến SMD1 đến tăng trưởng kinh tế là cùng chiều.

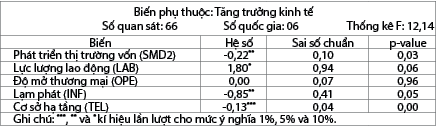

Bảng 8: Kết quả ước lượng theo phương pháp FEM với biến SMD2

Nguồn: Kết quả phân tích từ Stata

Bảng 9: Kết quả ước lượng theo phương pháp REM với biến SMD2

Nguồn: Kết quả phân tích từ Stata

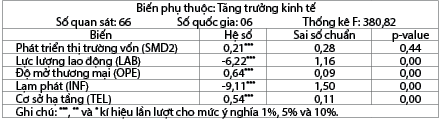

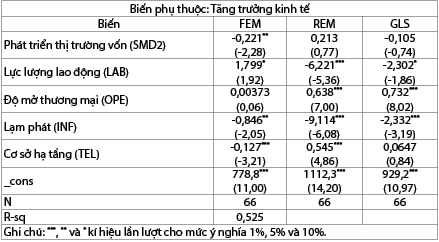

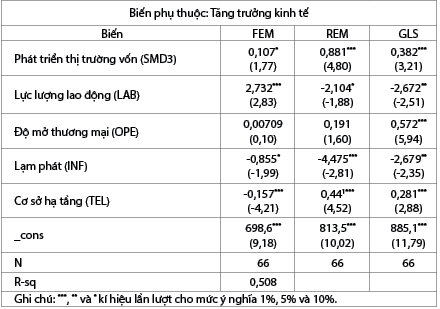

Tương tự như trên, tác giả thực hiện trên hồi quy lần lượt với hai mô hình FEM và REM với biến SMD2 (Bảng 8, 9), sau đó, thực hiện kiểm định Hausman và lựa chọn được mô hình REM phù hợp với mức ý nghĩa 5%. Tiếp theo, nghiên cứu sẽ thực hiện kiểm tra khuyết tật phương sai sai số thay đổi và tự tương quan với mô hình REM được lựa chọn. Kết quả kiểm tra khuyết tật cho thấy: Đối với kiểm định phương sai sai số thay đổi có p-value < 0,05, do đó mô hình REM bị hiện tượng phương sai sai số thay đổi. Đối với kiểm định Lagrange-Multiplier có p-value < mức ý nghĩa α (5%), do đó mô hình REM bị hiện tượng tự tương quan. Khi đó, nghiên cứu sử dụng phương pháp GLS để xử lí hiện tượng phương sai sai số thay đổi và hiện tượng tự tương quan. Kết quả ước lượng được thể hiện ở Bảng 10.

Bảng 10: Kết quả ước lượng theo phương pháp FEM, REM, GLS với biến SMD2

Nguồn: Kết quả phân tích từ Stata

Kết quả ước lượng tác động của thị trường vốn đến tăng trưởng kinh tế khi hệ số hồi quy của biến SMD2 trong mẫu nghiên cứu REM mang dấu dương. Điều này cho thấy, kết quả thực nghiệm sự tác động của biến SMD2 đến tăng trưởng kinh tế là cùng chiều nhưng không có ý nghĩa thống kê ở các mức 1%, 5% hay 10%.

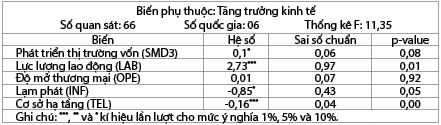

Bảng 11: Kết quả ước lượng theo phương pháp FEM với biến SMD3

Nguồn: Kết quả phân tích từ Stata

Bảng 12: Kết quả ước lượng theo phương pháp REM với biến SMD3

Nguồn: Kết quả phân tích từ Stata

Tác giả tiếp tục thực hiện trên hồi quy lần lượt với 02 mô hình FEM và REM với biến SMD3 (Bảng 11, 12), sau đó, thực hiện kiểm định Hausman và lựa chọn được mô hình FEM phù hợp với mức ý nghĩa 5%. Kết quả kiểm định Hausman có p-value < 0,05, do đó mô hình FEM là phù hợp hơn mô hình REM. Tiếp theo, nghiên cứu sẽ thực hiện kiểm tra khuyết tật phương sai sai số thay đổi và tự tương quan với mô hình FEM được lựa chọn. Kết quả kiểm tra khuyết tật cho thấy: Đối với kiểm định phương sai sai số thay đổi có p-value < 0,05, do đó mô hình FEM bị hiện tượng phương sai sai số thay đổi. Đối với kiểm định Lagrange-Multiplier có p-value < 0,05%, do đó mô hình FEM bị hiện tượng tự tương quan. Khi đó, nghiên cứu sử dụng phương pháp GLS để xử lí hiện tượng phương sai sai số thay đổi và hiện tượng tự tương quan. Kết quả ước lượng được trình bày ở Bảng 13.

Bảng 13: Kết quả ước lượng theo phương pháp FEM, REM, GLS với SMD3

Nguồn: Kết quả phân tích từ Stata

Kết quả ước lượng tác động của thị trường vốn đến tăng trưởng kinh tế khi hệ số hồi quy của biến SMD3 trong cả 03 mẫu nghiên cứu đều mang dấu dương và có ý nghĩa thống kê 10% ở mô hình FEM và 1% ở mô hình REM; GLS. Điều này cho thấy kết quả thực nghiệm sự tác động của biến SMD3 đến tăng trưởng kinh tế là cùng chiều.

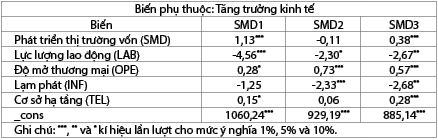

3.4. Thảo luận kết quả

Các kết quả ở toàn bộ mô hình ước lượng theo phương pháp GLS cho mẫu 06 quốc gia trong khu vực ASEAN với biến phụ thuộc là GDP và các biến kiểm soát, trong đó biến SMD được đại diện bởi các biến phụ là SMD1, SMD2, SMD3 được trình bày ở Bảng 14.

Bảng 14: Tóm tắt kết quả ước lượng theo phương pháp GLS

Nguồn: Tổng hợp các kết quả đã thực hiện

Cụ thể, tổng giá trị cổ phiếu trên sàn giao dịch và giá trị vốn hóa trên thị trường có tác động dương đến tăng trưởng kinh tế với mức ý nghĩa 1% trong khi tỉ lệ doanh thu trên cổ phiếu có tác động âm đến GDP nhưng kết quả này không có ý nghĩa thống kê. Điều này phù hợp và nhất quán với các nghiên cứu trước đó như Atje và Jovanovic (1993), Levine và Zervos (1998), Mimam và Hasan (2003), N’Zue (2004), Ngare và cộng sự (2014), Naik và Padhi (2015), Coşkun và cộng sự (2017). Theo đó, sự phát triển của thị trường chứng khoán mang lại nguồn vốn cần thiết cho nền kinh tế, qua đó thúc đẩy tăng trưởng kinh tế. Sự phát triển của thị trường chứng khoán cũng được xem là kênh huy động vốn hiệu quả, phục vụ cho đầu tư và phát triển của các doanh nghiệp trong nước. Điều này nhấn mạnh vai trò của thị trường chứng khoán là điều cần thiết cho các quốc gia trong quá trình phát triển kinh tế, do vậy một số quốc gia còn lại trong khu vực ASEAN như Lào, Campuchia, Myanmar, Đông Timor cần thiết hoàn thiện để phát huy hiệu quả của thị trường chứng khoán. Ngoài ra, các yếu tố khác cũng có tác động đến tăng trưởng kinh tế thông qua các biến kiểm soát cũng được trình bày.

Thứ nhất, lực lượng lao động có tác động ngược chiều đến tăng trưởng kinh tế với các mức ý nghĩa từ 10% trở xuống, hàm ý cho thấy lực lượng lao động tăng lên nhưng việc giáo dục và đào tạo chưa chuẩn hóa nên có thể làm suy giảm năng suất, tác động không tốt đến tăng trưởng kinh tế. Do đó, với tỉ lệ gia tăng lao động ở mức vừa phải thì nguồn lao động sẽ được đào tạo tốt hơn, người lao động tìm được việc làm và sẽ thúc đẩy tăng trưởng tế.

Thứ hai, lạm phát cũng có tác động âm đối với tăng trưởng kinh tế, như vậy, lạm phát tăng cao sẽ làm chậm tăng trưởng kinh tế. Sự gia tăng của lạm phát có thể làm tăng các chi phí và kết quả là tác động thiếu tích cực đến nền kinh tế.

Thứ ba, độ mở thương mại và cơ sở hạ tầng có tác động dương đối với tăng trưởng kinh tế. Kết quả nghiên cứu khẳng định lại khía cạnh hoạt động thương mại quốc tế phát triển mạnh sẽ giúp gia tăng kim ngạch xuất, nhập khẩu, mở rộng thị trường, đa dạng các loại hàng hóa tham gia xuất, nhập khẩu; tăng cường năng suất, hiệu quả sản xuất nhờ học hỏi công nghệ tiên tiến trên thế giới. Mở cửa nền kinh tế trở thành động lực quan trọng thúc đẩy tăng trưởng kinh tế.

Thứ tư, cơ sở hạ tầng phát triển đồng bộ, hiện đại sẽ tạo điều kiện thuận lợi cho các hoạt động kinh tế, do vậy thúc đẩy tăng trưởng kinh tế, nâng cao năng suất, hiệu quả của nền kinh tế.

4. Kết luận và hàm ý chính sách

Bài nghiên cứu đã đánh giá thực nghiệm sự tác động của thị trường vốn lên tăng trưởng kinh tế ở các nước ASEAN cho mẫu dữ liệu nghiên cứu của 06 quốc gia trong khu vực giai đoạn 2013 - 2023. Bằng cách sử dụng phương pháp ước lượng FEM và REM, tác giả đã ước lượng tác động của thị trường chứng khoán lên tăng trưởng kinh tế. Do đó, đóng góp quan trọng nhất của nghiên cứu này là cung cấp bằng chứng thực nghiệm để chỉ ra tác động của thị trường vốn lên tăng trưởng kinh tế. Nghiên cứu có giá trị bổ sung cơ sở, phương pháp luận, tiếp cận đo lường và đánh giá mối quan hệ giữa tăng trưởng kinh tế và thị trường chứng khoán thông qua việc lượng hóa các yếu tố đóng góp vào tăng trưởng kinh tế và các yếu tố hoạt động của thị trường chứng khoán.

Dựa trên những phát hiện chính của nghiên cứu, tác giả đề xuất những khuyến nghị nhằm tăng trưởng kinh tế các nước ASEAN thông qua việc tăng tổng giá trị cổ phiếu trên sàn giao dịch và giá trị vốn hóa trên thị trường.

Một là, đa dạng hóa các sản phẩm chứng khoán, các sản phẩm liên kết đầu tư, sản phẩm cơ cấu; triển khai các sản phẩm chứng khoán phái sinh như hợp đồng tương lai trên một số chỉ số mới và hợp đồng tương lai trái phiếu chính phủ; triển khai sản phẩm chứng quyền có bảo đảm; phát triển thêm các chỉ số cơ sở để làm tài sản cơ sở cho phái sinh.

Hai là, phát triển và đa dạng hóa cơ sở nhà đầu tư và cải thiện sức cầu, tiếp tục triển khai thực hiện các giải pháp nâng hạng thị trường chứng khoán các nước trong khu vực.

Ba là, phát triển, nâng cao năng lực cho hệ thống các tổ chức trung gian thị trường, tiếp tục tái cấu trúc hệ thống các tổ chức kinh doanh chứng khoán để giảm số lượng và nâng cao chất lượng dịch vụ.

Bốn là, khuyến khích hoạt động các sàn giao dịch chứng khoán chưa phát triển ở các quốc gia trong khu vực, hợp tác, chia sẻ kinh nghiệm quản lí.

Năm là, tập trung vào các giải pháp như tăng quy mô đầu tư cho các nhà đầu tư các nước thông qua việc gia tăng số lượng các công ty có vốn hóa lớn, thúc đẩy và tạo điều kiện cho doanh nghiệp huy động vốn...

Đối với thị trường Việt Nam, để phát triển thị trường vốn, trong tương lai cần phải gia tăng hàng hóa cho thị trường vốn cả về chiều rộng và chiều sâu: Đa dạng hóa các loại chứng khoán niêm yết cũng như gia tăng số lượng mỗi chủng loại hàng hóa trên thị trường. Đối với hàng hóa trên thị trường cổ phiếu, các giải pháp cần được thực hiện như tiếp tục gia tăng số lượng và chất lượng cổ phiếu niêm yết trên thị trường tập trung. Có hai nguồn hàng hóa có thể cung cấp cho giải pháp này. Nguồn thứ nhất là cổ phiếu của các doanh nghiệp nhà nước thực hiện cổ phần hóa. Nguồn thứ hai là cổ phiếu của các công ty cổ phần, công ty liên doanh, các công ty 100% vốn nước ngoài hoạt động tại Việt Nam. Để phát triển hàng hóa cho thị trường vốn, có thể bỏ giới hạn nắm giữ của nhà đầu tư nước ngoài đối với cổ phiếu của các công ty liên doanh, công ty 100% vốn nước ngoài trong những lĩnh vực mà pháp luật không cấm. Bên cạnh đó, cần nới lỏng việc phát hành cổ phiếu, trái phiếu bổ sung đối với các công ty niêm yết. Việc áp dụng cơ chế đăng kí phát hành cổ phiếu mới có những lợi thế sau đây: (i) Rút ngắn thời gian chuẩn bị hồ sơ phát hành và tận dụng được cơ hội huy động vốn; (ii) Giảm bớt gánh nặng của hoạt động cấp phép phát hành; (iii) Giảm chi phí phát hành cổ phiếu thường xuyên.

Ngoài ra, Việt Nam cũng cần tăng cường hội nhập giữa thị trường vốn trong nước với thị trường vốn quốc tế, khi đó các cam kết về hợp tác và mở cửa thị trường vốn đối với các đối tác, nhà đầu tư bên ngoài sẽ được thực hiện. Quan điểm chủ đạo của các giải pháp hội nhập thị trường vốn là thúc đẩy thị trường vốn phát triển bền vững, thúc đẩy quá trình huy động vốn, đầu tư trên thị trường quốc tế nhằm giúp đỡ các doanh nghiệp và nhà đầu tư tiếp cận thị trường quốc tế tốt hơn, đa dạng hóa danh mục đầu tư, tăng cường năng lực và khả năng cạnh tranh của thị trường vốn trong nước. Để thực hiện được điều này, Chính phủ và các cơ quan, ban, ngành liên quan phải nỗ lực hơn trong việc hoàn thiện cơ chế quản lí, điều hành thị trường, các quy định về giám sát, xử phạt hành chính trong lĩnh vực chứng khoán, đơn cử như hoàn thiện hoạt động công bố thông tin của các chủ thể trên thị trường vốn giúp minh bạch các giao dịch và về lâu dài sẽ thu hút nguồn vốn an toàn, bền vững.

Nhìn chung, nghiên cứu vẫn còn tồn tại các hạn chế nhất định như số liệu thống kê không thu thập đầy đủ ở các nước ASEAN nên mẫu nghiên cứu của các nước trong khu vực chỉ dừng lại ở con số 06 quốc gia. Nếu được thực hiện cho một mẫu nghiên cứu rộng hơn, đầy đủ hơn (bao gồm tất cả các quốc gia khu vực ASEAN) thì các kết quả và hàm ý chính sách sẽ mang tính phổ quát và đại diện hơn. Ngoài ra, số liệu của một số quốc gia nghiên cứu không đầy đủ trong giai đoạn trước năm 2013, do đó không thể nghiên cứu và đánh giá một cách tổng quát cho từng giai đoạn từ khi hình thành thị trường, hoàn thiện và phát triển.

Tài liệu tham khảo:

1. Azam M. and Khan, S (2020). Threshold effects in the relationship between inflation and economic growth: Further empirical evidence from the developed and developing world. International Journal of Finance và Economics, 27(4), pages 4224-4243.Adjasi, C. K. and Biekpe.

2. N. B. (2006). Stock market development and economic growth: The case of selected African countries. African Development Review, 18(1), pages 144-161.

3. Atje, R. and Jovanovic, B. (1993). Stock markets and development. European Economic Review, 37(2; 3), pages 632-640.

4. Barro, R. J. (1991). Economic growth in a cross section of countries. The quarterly journal of economics, 106(2), pages 407-443.

5. Ben-David, D. and Loewy, M. B. (1998). Free trade, growth, and convergence. Journal of economic growth, 3(2), pages 143-170.

6. Bissoon, O. (2012). Can better institutions attract more foreign direct investment (FDI)? Evidence from developing countries. International Research Journal of Finance và Economics, 82, pages 142-158.

7. Bhusal, T. P. and Silpakar, S. (2011). Growth and inflation: Estimation of threshold point for Nepal. Economic Journal of Development Issues, pages

131-138.

8. Chính phủ (2007). Quyết định số 128/2007/QĐ-TTg ngày 02/8/2007 về việc phê duyệt đề án phát triển thị trường vốn ở Việt Nam đến năm 2010 và tầm nhìn đến năm 2020.

9. Corrado, C. J. and Jordan, B. D. (2002). Fundamentals of investments: Valuation and management. McGraw-Hill Companies.

10. Coşkun, Y., Seven, Ü., Ertuğrul, H. M. and Ulussever, T. (2017). Capital market and economic growth nexus: Evidence from Turkey. Central Bank Review, 17(1), pages 19-29.

11. Demirgüç-Kunt, A. and Levine, R. (1996). Stock markets, corporate finance, and economic growth: an overview. The World Bank Economic Review, 10(2), pages 223-239.

12. Du, J., Lu, Y. and Tao, Z. (2008). Economic institutions and FDI location choice: Evidence from US multinationals in China. Journal of Comparative Economics, 36(3), pages 412-429.

13. Edwards, S. (1992). Trade orientation, distortions and growth in developing countries. Journal of development economics, 39(1), pages 31-57.

14. Estache, A., Foster, V. and Wodon, Q. (2002). Accounting for poverty in infrastructure reform: Learning from Latin America’s experience. The World Bank.

15. Estache, A., Speciale, B. and Veredas, D. (2005). How much does infrastructure matter to growth in Sub-Saharan Africa? European Center for Advanced Research in Economics. Working Paper, Universite Libre de Bruxelles (Belgium), pages 1-21.

16. Graeme, S. C. and Stephan, C. (2018). Linking economic growth pathways and environmental sustainability by understanding development as alternate social-ecological regimes. Proceedings of the National Academy of Sciences (PNAS), 115(38), pages 9533-9538.

17. Võ Thị Hà Hạnh (2010). Những nhân tố quyết định của sự phát triển thị trường chứng khoán ở những nước ASEAN. Luận văn Thạc sĩ Kinh tế phát triển, Cao học Việt Nam - Hà Lan.

18. Bạch Đức Hiển (2009). Giáo trình thị trường chứng khoán. NXB Tài chính, Hà Nội.

19. Hwang, J. T. and Wu, M. J. (2011). Inflation and economic growth in China: An empirical analysis. China và World Economy, 19(5), pages 67-84.

20. Khofifah, S. N. (2023). Money market and capital market recent developments: Investment opportunities in the digital era. Assets Journal: Journal of Economic and Business, 1(2), pages 29-37.

21. Khan, M. S. and Ssnhadji, A. S. (2001). Threshold effects in the relationship between inflation and growth. IMF Staff papers, 48(1), pages 1-21.

22. Kuznets, S. (1959). Quantitative aspects of the economic growth of nations: IV. Distribution of national income by factor shares. Economic Development and Cultural Change, 7(3), pages 1-100.

23. Levine, R. (1999). Financial development and economic growth: views and agenda. World Bank.

24. Levine, R. and Zervos, S. (1998). Stock markets, banks, and economic growth. American economic review, pages 537-558.

25. Diệp Trí Minh (2000). Quan hệ giữa hình thành thị trường chứng khoán với phát triển kinh tế. Luận văn Thạc sĩ Kinh tế, Trường Đại học Kinh tế Thành phố Hồ Chí Minh.

26. Madura, J. (2014). Financial markets and institutions. Nelson Education (3th Edition).

27. Makki, S. S. and Somwaru, A. (2004). Impact of foreign direct investment and trade on economic growth: Evidence from developing countries. American journal of agricultural economics, 86(3), pages 795-801.

28. Megginson, W. L. (1997). Corporate Finance Theory. Addison-Wesley.

29. Mimam Alam, M. and Hasan, T. (2003). The causality between stock market development and economic growth: Evidence from the United States. Studies in Economics and Finance, 21(1), pages 93-104.

30. Mishkin, F. S. (2007). The Economics of Money, Banking, and Financial Markets. Pearson education.

31. Munir, Q., Mansur, K. and Furuoka, F. (2009). Inflation and economic growth in Malaysia: A threshold regression approach. ASEAN Economic Bulletin, pages 180-193.

32. Murinde, V. (1996). Financial markets and endogenous growth. Financial development and economic growth: Theory and experiences from developing countries, 6, pages 94-114.

33. Nguyễn Thị Phương Nhung (2016). Mối quan hệ giữa tăng trưởng kinh tế và thị trường chứng khoán tại Việt Nam. Luận văn Tiến sĩ Kinh tế, Trường Đại học Kinh tế - Luật, Đại học Quốc gia Thành phố Hồ Chí Minh.

34. Naik, P. K. and Padhi, P. (2015). On the linkage between stock market development and economic growth in emerging market economies: dynamic panel evidence. Review of Accounting and Finance, 14(4), pages 363-381.

35. Ngare, E., Nyamongo, E. M. and Misati, R. N. (2014). Stock market development and economic growth in Africa. Journal of Economics and Business, 74, pages 24-39.

36. North, D. C. and Thomas, R. P. (1973). The rise of the western world: A new economic history. Cambridge University Press.

37. N’Zue, F. F. (2004). Stock market development and economic growth: evidence from Cote D’ivoire. African Development Review, 18(1), pages 123-143.

38. Obiakor, R. T. and Okwu, A. T. (2011). Empirical Analysis of Impact of Capital Market Development on Nigeria’s Economic Growth (1981-2008) (Case Study: Nigerian Stock Exchange). DLSU Business và Economics Review, 20(2), pages

79-96.

39. Olamide, E., Ogujiuba, K. and Maredza, A. (2022). Exchange Rate Volatility, Inflation and Economic Growth in Developing Countries: Panel Data Approach for SADC. Economies, 10(3). https://doi.org/10.3390/economies10030067

40. Pan, L. and Mishra, V. (2018). Stock market development and economic growth: Empirical evidence from China. Economic Modelling, 68, pages 661-673.

41. Luật Chứng khoán năm 2006.

42. Robiyanto, R., Nugroho, B. A., Handriani, E. and Frensidy, B. (2023). Measuring the effectiveness of ASEAN-5 initiatives from emerging market portfolio’s perspective. Cogent Business và Management, 10(1). https://doi.org/10.1080/23311975.2023.2167292

43. Ricardo, D. (1817). On the principles of political economics and taxation.

44. Sun, Y., Tian, W., Mehmood, U., Zhang, X. and Tariq, S. (2023). How do natural resources, urbanization, and institutional quality meet with ecological footprints in the presence of income inequality and human capital in the next eleven countries? Resources Policy, 85. https://doi.org/10.1016/j.resourpol.2023.104007

45. Simatupang, F. and Marselina, M. (2023). Economic Growth: Can be influenced by Exports, Inflation, and Government Expenditure on ASEAN-7 Countries during the AFTA Period? Journal of Economics Research and Social Sciences, 7(2), pages 127-146.

46. Sahoo, P., Dash, R. K. and Nataraj, G. (2010). Infrastructure development and economic growth in China. Institute of Developing Economies Discussion Paper 261.

47. Singh, A. (1997). Financial liberalisation, stock markets and economic development. The Economic Journal, 107(442), pages 771-782.

48. Solow, R. M. (1956). A contribution to the theory of economic growth. The Quarterly Journal of Economics, 70(1), pages 65-94.

49. Wacziarg, R. and Welch, K. H. (2008). Trade liberalization and growth: New evidence. The World Bank Economic Review, 22(2), pages 187-231.

50. World Bank. (1994). World Development Report 1994: Infrastructure for Development: Executive Summary.

Nguyễn Hoàng Nam

Trường Kinh tế, Luật và Quản lý Nhà nước, Đại học Kinh tế Thành phố Hồ Chí Minh