1. Lý thuyết về TTNT và các nhân tố tác động đến sự phát triển của TTNT

1.1. Định nghĩa về TTNT

Hầu hết các quốc gia và vùng lãnh thổ trên thế giới đều có đồng tiền riêng của quốc gia và khu vực, vì thế khi thực hiện các hoạt động thương mại, đầu tư hay các giao dịch xã hội có liên quan đến tiền tệ giữa các quốc gia sẽ dẫn tới nhu cầu chuyển đổi đồng tiền của nước này sang đồng tiền nước khác. Người có nhu cầu về ngoại tệ sẽ bán nội tệ mua ngoại tệ và ngược lại, người có khoản thu bằng ngoại tệ sẽ bán ngoại tệ để mua nội tệ. Hoạt động mua, bán đồng tiền của các nước sẽ được thực hiện trên thị trường được gọi là TTNT. Theo đó, TTNT là nơi thực hiện các giao dịch mua, bán, trao đổi và kinh doanh các loại ngoại tệ, thực hiện việc chuyển hóa giá trị của các loại ngoại tệ thông qua cung - cầu tiền tệ.

Ngày nay, trong xu thế hội nhập và toàn cầu hóa về kinh tế, các hoạt động thanh toán quốc tế trong lĩnh vực thương mại và đầu tư quốc tế ngày càng phát triển. Để đáp ứng cho các hoạt động thương mại và đầu tư này, mỗi quốc gia tất yếu phải sử dụng đến nhiều loại tiền tệ khác nhau; do vậy, TTNT ngày càng trở nên đa dạng, mở rộng hơn, có vai trò quan trọng trong nền kinh tế mở cửa và hội nhập, cụ thể là:

(i) Tạo điều kiện thuận lợi cho việc giao dịch, mua, bán, trao đổi ngoại tệ nhằm phát triển ngoại thương và các chính sách tài chính, tín dụng, tiền tệ, thanh toán quốc tế của mỗi quốc gia; đồng thời, mở rộng quan hệ kinh tế, chính trị, xã hội giữa các nước, các dân tộc trong khu vực và trên thế giới.

(ii) Là cầu nối giúp các nhà đầu tư chuyển vốn tới đầu tư vào các thị trường đem lại lợi nhuận cao hoặc rút vốn đầu tư từ những thị trường lợi nhuận thấp.

(iii) Là nơi cung cấp các công cụ bảo hiểm rủi ro ngoại tệ như giao dịch kỳ hạn, giao dịch hoán đổi, giao dịch quyền chọn, giao dịch tương lai cho các ngân hàng, các nhà xuất, nhập khẩu, các nhà đầu tư và đi vay quốc tế. Cùng với sự phát triển về chiều rộng lẫn chiều sâu của TTNT, các loại hình giao dịch và sản phẩm, dịch vụ liên tục ra đời, phát triển để đáp ứng nhu cầu đa dạng, ngày càng tăng của các đối tượng khách hàng.

(iv) Là nơi để ngân hàng trung ương (NHTW) của các nước thực hiện hoạt động can thiệp của mình nhằm điều chỉnh tỷ giá hối đoái, thực hiện chính sách tiền tệ quốc gia bằng cách mua hay bán số ngoại tệ cần thiết để điều tiết cung - cầu ngoại tệ. Mức độ mua vào hay bán ra của NHTW trên TTNT không chỉ phụ thuộc vào mức độ chênh lệch giữa cung - cầu ngoại tệ trên thị trường, mà còn phụ thuộc vào những yếu tố như cơ chế tỷ giá hiện hành, mục tiêu chính sách tiền tệ trong từng thời kỳ và mức tỷ giá mục tiêu mà NHTW muốn theo đuổi.

TTNT là một thị trường giao dịch loại hàng hóa đặc biệt - đồng tiền và các phương tiện có giá để thanh toán của các nước có những đặc điểm sau:

(i) Là thị trường vô hình vì các giao dịch mua, bán chủ yếu diễn ra trong một phạm vi không gian rộng lớn, được thực hiện bằng điện thoại, telex, fax; ngày nay là SWIFT và hệ thống máy tính nối mạng toàn cầu.

(ii) Là thị trường toàn cầu vì nó hoạt động liên tục 24/24h giữa các khu vực, các châu lục khác nhau bằng các phương tiện thông tin liên lạc hiện đại nên mọi giao dịch có thể thực hiện ngay tức thời. Bất cứ lúc nào, những người giao dịch cũng có thể mua, bán, thanh toán, vay mượn các loại ngoại tệ với nhau giữa các vùng trong nước và các khu vực trên thế giới.

(iii) Trung tâm của TTNT là thị trường ngoại tệ liên ngân hàng (TTNTLNH) với các thành viên chủ yếu là các ngân hàng thương mại (NHTM), nhà môi giới ngoại tệ và NHTW. Doanh số giao dịch trên TTNTLNH chiếm tới 85 - 90% tổng doanh số giao dịch ngoại tệ toàn cầu.

(iv) Việc niêm yết giá cả trên thị trường được quốc tế hóa. Hiện nay, nhờ có tiến bộ vượt bậc của khoa học công nghệ thông tin nên các TTNT có thể liên kết với nhau. Những thông tin về thị trường nói chung, đặc biệt là giá cả được truyền liên tục giữa các quốc gia đã giúp cho việc điều chỉnh giá cả được diễn ra thường xuyên, tạo nên mặt bằng giá cả giữa các thị trường.

(v) Là thị trường rất nhạy cảm, chịu sự tác động của các sự kiện kinh tế, chính trị, xã hội, tâm lý... nhất là chính sách tiền tệ của các nước, đặc biệt là các nước phát triển như Mỹ, Liên minh châu Âu và Nhật Bản. Ngược lại, TTNT cũng có tác động trở lại tới nhiều mặt hoạt động kinh tế - xã hội của một nước, nhất là chính sách điều hành tỷ giá.

1.2. Các nhân tố ảnh hưởng đến sự phát triển của TTNT

1.2.1. Chính sách tiền tệ và cơ chế tỷ giá

Chính sách tiền tệ là công cụ quản lý vĩ mô của Nhà nước về tiền tệ do NHTW trực tiếp điều hành để kiểm soát lượng tiền cung ứng nhằm mục tiêu ổn định giá trị đồng tiền và tăng trưởng kinh tế. Chính sách tiền tệ không chỉ điều hành khối tiền tệ tăng, giảm theo tín hiệu thị trường do hoạt động mua ngoại tệ của NHTW, mà còn điều chỉnh khối tiền tệ có sẵn trong lưu thông cho phù hợp với mức tăng tổng sản phẩm kinh tế quốc dân, giữa tổng cung và tổng cầu về mối quan hệ giữa tiền và hàng hóa nói chung. Chính sách tiền tệ kết hợp chặt chẽ với chính sách ngoại tệ góp phần ổn định tiền tệ, bảo vệ giá cả đối nội và đối ngoại của đồng tiền trên cơ sở kiểm soát được giá cả, cân bằng cán cân thanh toán quốc tế, ổn định tỷ giá hối đoái và phát triển TTNT. Để phát triển TTNT và linh hoạt hơn cơ chế tỷ giá đòi hỏi chính sách tiền tệ phải được thiết kế một cách phù hợp.

Ngoài ra, cơ chế tỷ giá của mỗi quốc gia cũng có ảnh hưởng quan trọng đến sự phát triển của TTNT. Quốc gia cho phép tỷ giá biến động linh hoạt hơn sẽ thúc đẩy các hoạt động trên TTNT. Ngược lại, tỷ giá cố định có thể là một nhân tố khiến cho TTNT thiếu thanh khoản. NHTW của những nước áp dụng cơ chế tỷ giá cố định sẽ phải thường xuyên can thiệp thị trường để đảm bảo duy trì tỷ giá và thúc đẩy hoạt động của TTNTLNH. Trong những trường hợp đặc biệt, NHTW có thể chi phối TTNTLNH và đóng vai trò như một trung gian mua, bán ngoại tệ chính trên thị trường. Với mức tỷ giá cố định, các thành phần tham gia vào thị trường sẽ không có nhiều động lực trong việc tìm hiểu về xu hướng biến động của tỷ giá, duy trì mức trạng thái ngoại tệ phù hợp hay tiến hành kinh doanh ngoại tệ… từ đó, hạn chế hoạt động trên thị trường mua, bán giao ngay cũng như mua, bán kỳ hạn ngoại tệ, khiến cho khả năng phòng ngừa rủi ro tỷ giá bị hạn chế.

1.2.2. Mức độ tự do hóa các giao dịch vãng lai, giao dịch vốn

Mức độ tự do hóa các giao dịch vãng lai và giao dịch vốn quyết định nguồn cung - cầu ngoại tệ trên thị trường. Với chính sách tự do hóa hoàn toàn giao dịch vãng lai và mở cửa dần thị trường vốn, hiện nay luồng vốn ngoại tệ chảy vào trong nước ngày càng nhiều thông qua nhiều nguồn như: Đầu tư trực tiếp nước ngoài (FDI), đầu tư gián tiếp nước ngoài (FII), vay nợ của chính phủ và các doanh nghiệp, khoản ngoại tệ, chuyển đổi ngoại tệ từ các hoạt động xuất khẩu hàng hóa, dịch vụ đã tạo điều kiện cho TTNT ngày càng phát triển về quy mô và đa dạng hóa công cụ giao dịch ngoại tệ. Việc tiếp tục tự do hóa tài khoản vốn có thể giúp vượt qua cú sốc trên tài khoản vãng lai tạm thời, cung cấp thêm các công cụ quản trị rủi ro và phát triển sâu hơn TTNT. Cơ chế tỷ giá linh hoạt hơn cho phép một nước đối phó với những cú sốc từ tài khoản vốn với chi phí thấp hơn cho nền kinh tế hơn là áp dụng cơ chế tỷ giá cố định. Tuy nhiên, tự do hóa giao dịch vốn cũng đặt ra nhiều thách thức hơn cho NHTW trong việc quản lý và giám sát TTNT. Ngoài ra, trên TTNT, chính sách tỷ giá là cực kỳ quan trọng nó tác động đến thu nhập đầu tư và qua đó, tác động đến việc thu hút đầu tư nước ngoài.

1.2.3. Chính sách quản lý ngoại tệ

Các chính sách về quản lý ngoại tệ được ban hành nhằm bảo đảm an toàn hệ thống và kiểm soát rủi ro ngoại tệ, có thể bao gồm quy định giới hạn về trạng thái mở ngoại tệ (tính theo % vốn tự có), cho vay ngoại tệ (tính trên % tài sản nợ bằng ngoại tệ) và vay nước ngoài, phát hành trái phiếu (tính trên % của vốn tự có); các giới hạn phạm vi hoạt động về ngoại tệ của các ngân hàng được phép thực hiện theo quy định về việc cấp phép; yêu cầu bắt buộc về vốn so với rủi ro ngoại tệ và việc ban hành các quy định, hướng dẫn về cơ chế kiểm soát nội bộ của các ngân hàng. Vay ngoại tệ của các thành phần kinh tế không có doanh thu bằng ngoại tệ có thể gây tác động tiêu cực đến cung - cầu ngoại tệ nên cũng cần được quản lý hết sức thận trọng. Tuy nhiên, việc nới lỏng dần và đơn giản hóa các quy định về chính sách quản lý ngoại tệ sẽ thúc đẩy và giảm chi phí của các giao dịch ngoại tệ, tạo điều kiện cho TTNT phát triển.

2. TTNT Việt Nam từ năm 2010 đến nay

TTNT của Việt Nam từ khi hình thành đến nay đã có bước phát triển vượt bậc cùng với quá trình phát triển kinh tế và xu thế hội nhập quốc tế. Từ mô hình hoạt động sơ khai là hai Trung tâm giao dịch ngoại tệ tại Hà Nội và Thành phố Hồ Chí Minh (hình thành năm 1991) với nhiều hạn chế, tồn tại do quy mô hoạt động nhỏ hẹp, tập trung ở hai khu vực địa lý. Đến năm 1994, TTNTLNH đã ra đời, đánh dấu bước ngoặt quan trọng trong quá trình hình thành và phát triển TTNT Việt Nam theo các chuẩn mực quốc tế.

2.1. Chủ thể tham gia TTNT tại Việt Nam

Tại khoản 1 Điều 14 Nghị định số 70/2014/NĐ-CP ngày 17/7/2014 của Chính phủ quy định chi tiết thi hành một số điều của Pháp lệnh Ngoại hối và Pháp lệnh sửa đổi, bổ sung một số điều của Pháp lệnh Ngoại hối quy định: TTNT là nơi diễn ra hoạt động mua, bán các loại ngoại tệ. Đối tượng tham gia TTNT bao gồm Ngân hàng Nhà nước Việt Nam (NHNN), các tổ chức tín dụng được phép và khách hàng là người cư trú, người không cư trú tại Việt Nam. Như vậy, các chủ thể chính trên TTNT bao gồm: Tổ chức tín dụng được phép hoạt động ngoại tệ, khách hàng của tổ chức tín dụng được phép và NHNN.

2.2. Đồng tiền sử dụng trong giao dịch ngoại tệ

Các đồng tiền được sử dụng trong các giao dịch ngoại tệ khá đa dạng nhưng giao dịch USD/VND chiếm tỷ trọng lớn. Hiện nay, các tổ chức tín dụng thực hiện giao dịch đối với khoảng 15 loại ngoại tệ; trong đó, phổ biến là giao dịch ngoại tệ giữa đồng Việt Nam (VND) với các loại ngoại tệ mạnh như USD, EUR, JPY, GBP, SGD, một số đồng tiền khác như đồng Baht Thái (THB), Nhân dân tệ (CNY)… và giữa một số loại ngoại tệ với nhau. Tuy nhiên, USD vẫn là đồng tiền được sử dụng phổ biến do thông lệ thị trường. Giao dịch cặp ngoại tệ USD/VND vẫn chiếm đa số trong tổng doanh số giao dịch của thị trường (xấp xỉ 90%).

2.3. Các hình thức giao dịch ngoại tệ

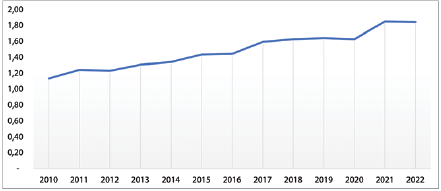

Hiện nay, các loại hình giao dịch trên TTNTLNH và thị trường giữa tổ chức tín dụng với khách hàng là giao dịch giao ngay; kỳ hạn, hoán đổi và giao dịch quyền chọn. Các loại đồng tiền phổ biến được giao dịch trên thị trường bao gồm VND với các loại ngoại tệ mạnh như USD, EUR, JPY, GBP, SGD một số loại tiền tệ khác như THB… và giữa một số loại ngoại tệ với nhau. Trong đó, giao dịch cặp ngoại tệ USD/VND vẫn chiếm đa số doanh số giao dịch của thị trường. (Hình 1)

Hình 1: Doanh số (DS) giao dịch với khách hàng (KH)

và giao dịch liên ngân hàng (LNH) từ năm 2010 - 2020 (triệu USD)

.PNG)

Nguồn: Theo tính toán của nhóm tác giả

2.4. Quy mô giao dịch

TTNT hoạt động thông suốt với quy mô ngày càng tăng: Doanh số mua, bán ngoại tệ trên TTNT trong 5 năm qua (2017 - 2021) đã có những bước phát triển quan trọng, quy mô giao dịch giữa tổ chức tín dụng với khách hàng ngày càng tăng, từ mức 280,7 tỷ USD năm 2017 lên mức 397,2 tỷ USD năm 2021 (tăng 41%).

2.5. Tỷ giá hối đoái

Trước năm 2016 (từ năm 2011 - 2015), nhằm tăng cường tính minh bạch, định hướng và dẫn dắt thị trường, tạo điều kiện cho các doanh nghiệp chủ động xây dựng kế hoạch sản xuất, kinh doanh, NHNN chủ động công bố mức điều chỉnh tỷ giá (USD/VND) tối đa trong từng năm (chủ yếu vào đầu năm, thường biến động không quá 2 - 3%) và áp dụng đồng bộ, linh hoạt các biện pháp để đạt được mục tiêu đề ra.

Từ cuối năm 2015, trong bối cảnh thị trường quốc tế có những biến động phức tạp tác động đa chiều, kéo dài đối với thị trường tài chính, tiền tệ, để chủ động ứng phó với các diễn biến bất lợi trên thị trường trong và ngoài nước, NHNN đã xây dựng cơ chế điều hành tỷ giá mới và bắt đầu áp dụng vào đầu năm 2016 và tiếp tục duy trì đến nay. (Hình 2)

Hình 2: Diễn biến tỷ giá USD/VND giai đoạn 2016 - 2023

Đơn vị: VND/USD

.PNG)

Nguồn: NHNN

Từ năm 2016 đến nay, tỷ giá danh nghĩa USD/VND trên thị trường (tỷ giá bán của Vietcombank) nhìn chung có xu hướng tăng (VND mất giá so với USD), ngoại trừ giai đoạn 2021 - 2022. Năm 2022, dưới các áp lực chưa từng có trên thị trường quốc tế, tỷ giá tăng khá mạnh, tương tự xu hướng của các đồng tiền khác trong khu vực và quốc tế, tuy nhiên VND vẫn tương đối ổn định so với các đồng tiền khác trong khu vực. (Bảng 1)

Bảng 1: Tăng/giảm tỷ giá danh nghĩa và tỷ giá thực một số năm gần đây

Đơn vị: % so với năm trước

.PNG)

Nguồn: Nhóm tác giả tính toán, tổng hợp

3. Quá trình phát triển hoạt động kinh tế đối ngoại của Việt Nam từ năm 2010 đến nay

3.1. Sự thay đổi tài sản có ngoại tệ ròng

Chỉ số NFA được nhóm nghiên cứu đánh giá, xem xét là một trong những chỉ số đo lường tổng thể hoạt động kinh tế đối ngoại của một quốc gia. NFA được xác định dựa trên chênh lệch giữa tài sản có bằng ngoại tệ (các tài sản bằng ngoại tệ được nắm giữ bởi nhà đầu tư trong nước) với tài sản nợ bằng ngoại tệ (các tài sản trong nước được nhà đầu tư nước ngoài nắm giữ). Sự thay đổi của chỉ số NFA phản ánh sự thay đổi, diễn biến của các hoạt động cấu thành nên tài sản có và tài sản nợ ngoại tệ. Thâm hụt trong cán cân thương mại dẫn tới thu hẹp tài sản có ngoại tệ và/hoặc tăng tài sản nợ ngoại tệ dẫn tới NFA giảm. Ngược lại, quy mô của NFA cũng ảnh hưởng ngược lại đến cân bằng thương mại và tỷ giá thực. (Hình 3)

Hình 3: NFA/GDP

.PNG)

Nguồn: IMF, GSO

Đánh giá chỉ số NFA cũng hoàn toàn tương quan với đánh giá quy mô phát triển của dự trữ ngoại tệ nhà nước. Dự trữ ngoại tệ tăng mạnh trong giai đoạn 2010 - 2021, từ mức 12,5 tỷ USD năm 2010 lên 28,25 tỷ USD năm 2015 và lên 109,3 tỷ USD năm 2021. Quy mô dự trữ ngoại tệ tăng phù hợp với diễn biến cán cân thanh toán thặng dư liên tục trong giai đoạn này, tỷ giá USD/VND được điều hành ổn định, linh hoạt cùng với chính sách tiền tệ hợp lý để đảm bảo giá trị đồng nội tệ. Dự trữ ngoại tệ nhà nước giảm xuống mức 86,7 tỷ USD năm 2022 trước tác động của đại dịch Covid-19 khiến VND có thời điểm giảm giá, dẫn tới NHNN phải bán một lượng dự trữ ngoại tệ để ổn định tỷ giá; tuy nhiên, trong các tháng đầu năm 2023, NHNN mua được ngoại tệ bổ sung để củng cố dự trữ ngoại tệ nhằm đảm bảo mức an toàn theo khuyến nghị của các tổ chức quốc tế (tối thiểu 12 tuần nhập khẩu).

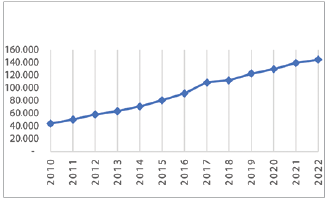

3.2. Độ mở thương mại

Chính sách về quản lý ngoại tệ (được đại diện bởi văn bản có tính pháp lý cao nhất là Pháp lệnh Ngoại hối - đã được sửa đổi, bổ sung) ngay từ khi ban hành đã hướng tới mục tiêu hỗ trợ các hoạt động thương mại, đầu tư. Trên cơ sở thuận lợi về cơ chế, chính sách chuyển tiền cho các giao dịch thương mại, hoạt động thương mại của Việt Nam đã đạt nhiều kết quả khả quan. Chỉ số tỷ trọng kim ngạch xuất, nhập khẩu/GDP được sử dụng như một thước đo độ mở trong hoạt động thương mại. (Hình 4)

Hình 4: Kim ngạch xuất, nhập khẩu/GDP

Nguồn: Tính toán của nhóm tác giả trên cơ sở số liệu khai thác

từ website https://www.imf.org/en/Countries/VNM#countrydata

Hình 4 cho thấy, tổng kim ngạch xuất, nhập khẩu từ mức 114% GDP năm 2010 đã tăng lên 185% GDP năm 2022; tỷ trọng xuất, nhập khẩu/GDP cơ bản liên tục tăng trong suốt giai đoạn từ 2010 - 2022 cho thấy, quy mô xuất, nhập khẩu của Việt Nam ngày càng lớn, mức độ giao thương trên phạm vi toàn cầu ngày càng mở rộng, phù hợp với tiến trình hội nhập thương mại quốc tế của Việt Nam.

Từ khi Việt Nam gia nhập Tổ chức Thương mại thế giới (WTO) đến nay, Việt Nam có quan hệ ngoại giao với gần 200 nước, 18 đối tác chiến lược, trong đó có 7 đối tác chiến lược toàn diện; ký kết 16 hiệp định thương mại tự do (FTA) với sự tham gia của khoảng 60 nền kinh tế. Kim ngạch xuất khẩu ngày càng chiếm tỷ lệ cao so với GDP (từ 62,7% năm 2007 lên 71,5% năm 2011 và 80,7% năm 2014) cho thấy, xuất khẩu ngày càng trở thành động lực quan trọng cho tăng trưởng kinh tế. Trong hai năm trở lại đây (2021 và 2022), cán cân vãng lai chuyển từ thặng dư trong giai đoạn trước sang thâm hụt. Cán cân hàng hóa thu hẹp mức thặng dư trong cả hai năm (năm 2021 thặng dư 17,7 tỷ USD, năm 2022 thặng dư 25,717 tỷ USD, giảm lần lượt 42,4% và 20% so với năm 2020). Với độ mở kinh tế cao, sự liên thông giữa kinh tế Việt Nam với các nước ngày càng lớn và có ảnh hưởng trực tiếp đến các thành tố của cán cân thương mại.

3.3. Vốn đầu tư nước ngoài vào Việt Nam

Vốn đầu tư nước ngoài vào Việt Nam chủ yếu là vốn FDI với quy mô vốn vào ròng tăng từ 7,1 tỷ USD năm 2010 lên 8,05 tỷ USD năm 2014 (tăng 13,3%). Dòng vốn FII vào Việt Nam giai đoạn 2010 - 2013 tăng so với giai đoạn trước (2008 - 2009) với mức vốn vào ròng dao động từ khoảng 1,4 tỷ USD đến 2 tỷ USD/năm, chủ yếu do các nhà đầu tư nước ngoài lo ngại bất ổn ở Eurozone, chuyển hướng đầu tư sang các nước Đông Nam Á khi mà đồng tiền của các quốc gia này có xu hướng tăng so với USD. Việt Nam cũng là một trong những thị trường được các nhà đầu tư nước ngoài lựa chọn; tuy nhiên, giá trị dòng vốn gián tiếp ra/vào Việt Nam trong các giai đoạn này vẫn thấp hơn nhiều so với một số quốc gia trong khu vực như Thái Lan, Indonesia, Malaysia là các thị trường có mức phát triển và độ mở cửa cao, quy mô lớn. (Hình 5)

Hình 5: Vốn đầu tư trực tiếp, gián tiếp ròng (triệu USD)

.PNG)

Nguồn: IMF (https://www.imf.org/en/Countries/VNM#)

3.4. Hoạt động vay trả nợ nước ngoài (Hình 6 - 7)

Hình 6: Dư nợ nước ngoài quốc gia (tỷ USD)

Nguồn: GSO, tổng hợp

Hình 7: Nghĩa vụ nợ nước ngoài quốc gia/GDP (%)

.PNG)

Nguồn: GSO, tổng hợp

Trong thời gian qua, nguồn vốn vay từ nước ngoài đóng vai trò ngày càng quan trọng đối với công tác xây dựng, phát triển kinh tế, sản xuất, kinh doanh. Sự mở rộng trong hoạt động kinh tế đối ngoại kéo theo luồng chu chuyển vốn ngày càng gia tăng về giá trị, đa dạng về hình thức vay và đối tượng vay. Hoạt động vay trả nợ nước ngoài, cho vay thu hồi nợ nước ngoài cùng với hoạt động đầu tư nước ngoài vào/ra khỏi Việt Nam tạo thành dòng vốn ngoại tệ, hay cán cân tài chính. Trong giai đoạn 2014 - 2020, NHNN đã thực hiện xác nhận đăng ký gần 14.000 khoản vay nước ngoài trung, dài hạn của doanh nghiệp vay không được Chính phủ bảo lãnh với tổng kim ngạch vay khoảng 85,7 tỷ USD, trung bình hơn 12 tỷ USD/năm, gấp hơn 2,5 lần so với giai đoạn 2011 - 2013. Kim ngạch vay nước ngoài tự vay, tự trả có xu hướng tăng qua các năm do từ năm 2014, một loạt các dự án BOT lớn bắt đầu giai đoạn khởi công và thu xếp tài chính qua các hợp đồng vay (Dự án Lọc hóa dầu Nghi Sơn 6 tỷ USD, Formosa Hà Tĩnh tổng 6,1 tỷ USD; Tập đoàn Samsung tổng 4 tỷ USD; Vinfast 1,4 tỷ USD...). Vay nước ngoài của khối doanh nghiệp FDI luôn chiếm tỷ trọng lớn (khoảng 70% tổng kim ngạch đăng ký vay hàng năm), chủ yếu tập trung vào lĩnh vực sản xuất, phát triển dự án theo đúng giấy chứng nhận đăng ký đầu tư.

4. Thực tiễn tác động tương hỗ giữa hoạt động kinh tế đối ngoại với TTNT, tỷ giá tại Việt Nam

4.1. Sự mở rộng trong hoạt động xuất, nhập khẩu góp phần tăng tích lũy tài sản ngoại tệ, đặc biệt trong giai đoạn 2010 - 2015

Giai đoạn từ năm 2010 đến nay, ghi nhận sự cải thiện rõ rệt trong cán cân thanh toán quốc tế; theo đó, từ chỗ thâm hụt 1,8 tỷ USD năm 2010 lên thặng dư liên tục trong các năm từ 2011 - 2014, trong đó ghi nhận mức thặng dư lớn nhất là năm 2012 (11,847 tỷ USD) và năm 2014 (8,37 tỷ USD). Động lực chính dẫn tới thặng dư trên cán cân thanh toán tổng thể là thặng dư từ cán cân thương mại; trong đó, cán cân vãng lai tăng từ mức thâm hụt 4,27 tỷ USD năm 2010 lên thặng dư 236 triệu USD năm 2011 và 9,429 tỷ USD năm 2012. Thặng dư cán cân vãng lai tiếp diễn đến hết năm 2014 cho thấy, bước tiến lớn trong hoạt động thương mại của Việt Nam giai đoạn này. Đây là một yếu tố quan trọng dẫn tới sự gia tăng trong quy mô dự trữ ngoại tệ của Việt Nam từ mức 12,5 tỷ USD năm 2010 lên 28,25 tỷ USD năm 2015. Quy mô dự trữ ngoại tệ gia tăng là một nền tảng quan trọng cho các chính sách điều hành tỷ giá và TTNT của NHNN. NHNN chủ động công bố mức điều chỉnh tỷ giá (USD/VND) tối đa trong từng năm (chủ yếu vào đầu năm) và áp dụng đồng bộ, linh hoạt các biện pháp để đạt được mục tiêu đề ra; qua đó, giúp neo kỳ vọng thị trường về mức độ biến động tỷ giá, hỗ trợ sự ổn định TTNT, phát huy tác dụng trong việc ổn định kinh tế vĩ mô và kiểm soát lạm phát.

4.2. Sự phát triển, mở rộng quy mô TTNT và các sản phẩm phái sinh ngoại tệ góp phần tăng cung ứng ngoại tệ, hỗ trợ hoạt động đầu tư nước ngoài vào Việt Nam

Dòng vốn FDI ròng nhìn chung có xu hướng tăng trong cả giai đoạn 2010 - 2022, đặc biệt tăng nhanh trong giai đoạn 2015 - 2020 (FDI ròng liên tục tăng qua các năm, từ mức 11,6 tỷ USD năm 2016 lên 13,62 tỷ USD năm 2017, 14,902 tỷ USD năm 2018 và 15,40 tỷ USD năm 2020) và chững lại trong hai năm trở lại đây, chủ yếu do tác động của đại dịch Covid-19. Dòng vốn FDI cùng với vốn FII và các dòng vốn khác đã cấu thành thặng dư cán cân tài chính lớn, đóng góp quan trọng cho sự gia tăng trong tích lũy vốn ngoại tệ.

Sự mở rộng trong hoạt động đầu tư phù hợp với sự mở rộng TTNT trong giai đoạn 2015 - 2020 cả về quy mô giao dịch (doanh số giao dịch của tổ chức tín dụng được phép với khách hàng tăng 43% từ mức 200 tỷ USD năm 2015 lên 345 tỷ USD năm 2019, doanh số giao dịch giữa tổ chức tín dụng được phép với khách hàng trung bình đạt 1,5 tỷ USD/ngày) và sản phẩm giao dịch (doanh số giao dịch giao ngay tăng khoảng 51%, giao dịch phái sinh tăng hơn 340% từ mức 8 tỷ USD năm 2015 lên 35 tỷ USD năm 2019).

4.3. Hoạt động vay trả nợ nước ngoài của khu vực tư nhân mở rộng về quy mô và hình thức vay, hỗ trợ cung - cầu ngoại tệ và đa dạng hóa sản phẩm phái sinh trên TTNT

Từ năm 2014, hoạt động vay nước ngoài tự vay, tự trả của Việt Nam có biểu hiện tăng nhanh; theo đó, tổng dư nợ nước ngoài tự vay, tự trả/GDP của Việt Nam tăng từ mức 12,3% năm 2014 lên hơn 20% trong suốt giai đoạn từ năm 2017 đến nay. Trong giai đoạn 2014 - 2020, mức rút vốn, trả nợ vay ngắn hạn trung bình hàng năm lên đến xấp xỉ 60 tỷ USD, gấp hơn hai lần mức trung bình 26 tỷ USD của giai đoạn 2011 - 2013. Điều này cho thấy, quy mô rút vốn, trả nợ ngắn hạn nước ngoài tự vay, tự trả có xu hướng tăng mạnh, một phần để phục vụ hoạt động nhập khẩu hàng hóa hỗ trợ tăng trưởng; mặt khác, giúp duy trì nguồn vốn ngắn hạn đảm bảo thanh khoản cho hệ thống tổ chức tín dụng. Sự gia tăng dòng vốn ngoại tệ ngắn hạn từ hoạt động vay trả nợ nước ngoài này cũng góp phần làm tăng quy mô giao dịch của TTNT; mặt khác, là yếu tố thúc đẩy các chính sách phòng vệ trước các nguy cơ biến động đảo chiều của dòng vốn ngắn hạn.

5. Mô hình kiểm định mối quan hệ giữa TTNT và hoạt động kinh tế đối ngoại

5.1. Dữ liệu

Các số liệu đưa vào mô hình kiểm định được hiệu chỉnh mùa vụ. Các số liệu ở dạng mức đều được chuyển sang dạng log trừ các số liệu đã ở dạng phần trăm. Các số liệu ban đầu sau khi kiểm tra tính dừng sẽ được lấy vi phân bậc I (first difference) nhằm đảm bảo các chuỗi số liệu đưa vào mô hình đạt tính dừng (stationarity).

Trên cơ sở xác định các biến nghiên cứu cần thiết để đánh giá mối quan hệ giữa hoạt động kinh tế đối ngoại và sự phát triển của TTNT, nhóm tác giả sử dụng các số liệu cụ thể được mô tả tại Bảng 2.

Bảng 2: Dữ liệu mô hình

.PNG)

Nguồn: Nhóm tác giả tổng hợp (2024)

Số liệu trên được tổng hợp dưới dạng dữ liệu bảng (panel data) của các quốc gia bao gồm: Hàn Quốc, Indonesia, Malaysia, Philippines, Thái Lan và Việt Nam. Các quốc gia trên được lựa chọn trong mô hình đánh giá tổng thể mối quan hệ giữa hoạt động kinh tế đối ngoại và sự phát triển TTNT nhằm so sánh và đánh giá tổng thể mối liên kết trên giữa các quốc gia có bối cảnh tương đồng với Việt Nam trong khu vực.

5.2. Định dạng mô hình

Do hạn chế về mặt dữ liệu theo quý (từ năm 2010 đến nay) và đối với biến VOL (dữ liệu chỉ có từ năm 2013 đến nay tại Việt Nam). Theo đó, nhóm tác giả lựa chọn mô hình BVAR nhằm đánh giá mối quan hệ giữa hoạt động kinh tế đối ngoại và sự phát triển của TTNT. Nhóm tác giả xem xét áp dụng mô hình BVAR từ Quý I/2013 đến Quý IV/2023. Mô hình dữ liệu bảng BVAR được xác định như sau:

Yn= Xn Bn + Zn Γn + Un

Trong đó, Yn là ma trận xếp chồng (stack) TxM của các biến phụ thuộc Ynt của từng quốc gia. Tương tự, Un là ma trận TxM các biến phương sai theo Yn . Bn và Zn lần lượt là ma trận chuỗi số liệu thời gian của từng quốc gia, Bn là ma trận chuỗi số liệu các biến nội sinh, Zn là ma trận các biến ngoại sinh. Xn và Γn lần lượt là ma trận hệ số góc tương ứng.

Theo mục đích nghiên cứu, tiền tố Wishart cân bằng độc lập (Independent normal Wishart) được lựa chọn do các giả định về ∑ và mối quan hệ độc lập giữa ∑ và α. Theo phương thức được xác định trong nghiên cứu của Koop và Korobilis (2009), tiền tố này cũng cho phép các biến khác nhau trong phương trình của mỗi biến nội sinh (VAR bị hạn chế). Bên cạnh đó, giá trị phân bổ tiền tố (prior distribution) được xác định thông qua phương pháp lấy mẫu Gibbs được đề xuất tại phương pháp Chib (1995).

5.3. Kết quả ước lượng mô hình

Thông qua kết quả ước lượng mô hình BVAR, kết quả hàm phản ứng xung (IRF) của Việt Nam được báo cáo như Hình 8.

Hình 8: Kết quả ước lượng mô hình

.PNG)

Theo kết quả ước lượng mô hình IRF, sự phát triển của TTNT trong thời gian qua, thể hiện qua các hình thức phòng ngừa tỷ giá như các hợp đồng mua/bán tỷ giá kỳ hạn, swap (biến FX_VOL) cho thấy, tác động thuận chiều đáng kể tới các biến đại diện cho kinh tế đối ngoại (NFA, TOT, OPEN) trong trung hạn. Đồng thời, việc các khoản giao dịch trong thời gian qua tăng đã góp phần đáng kể tới việc giảm thiểu rủi ro tỷ giá, qua đó kích thích hoạt động kinh tế đối ngoại.

Tuy nhiên, trong thời gian qua, việc điều hành của NHNN đối với công tác kiểm soát lạm phát, ổn định tỷ giá thông qua biến động của các biến như NEER, REER cùng với sự phát triển của thị trường tài chính, các biện pháp hạn chế rủi ro tỷ giá (hedging) đã góp phần tạo điều kiện cho sự phát triển lâu dài của kinh tế đối ngoại, cũng như tăng trưởng kinh tế của Việt Nam. Theo đó, kết quả IRF từ mô hình Baseline cho thấy, sự hiệu quả trong công tác điều hành chính sách tiền tệ, tỷ giá tại Việt Nam.

6. Một số đề xuất, kiến nghị

Như vậy, qua đánh giá sơ bộ dựa trên số liệu mà nhóm nghiên cứu thu thập được cho thấy, hoạt động kinh tế đối ngoại mà chủ đạo là các hoạt động xuất nhập khẩu, đầu tư, vay trả nợ nước ngoài đều có vai trò quan trọng trong quá trình phát triển của TTNT thông qua việc tăng tích lũy tài sản ngoại tệ, tăng quy mô giao dịch ngoại tệ, kích thích sự phát triển của các sản phẩm phái sinh ngoại tệ, lãi suất… Sự biến động của các dòng vốn ra/vào lãnh thổ, đặc biệt là các dòng vốn ngắn hạn có tính biến động cao, dễ đảo chiều cũng là yếu tố tạo biến động tỷ giá, đòi hỏi NHNN có các chính sách điều hành tỷ giá, chính sách tiền tệ và quản lý dòng vốn hài hòa, phù hợp với các lý thuyết về “bộ ba bất khả thi” và bối cảnh thực tiễn, đảm bảo các mục tiêu ổn định kinh tế vĩ mô, cân bằng cán cân thanh toán và bảo đảm giá trị đồng tiền.

Trên cơ sở tổng hợp các phân tích, đánh giá về diễn biến TTNT, hoạt động kinh tế đối ngoại trong thời gian qua và kết quả mô hình định lượng, nhóm tác giả đưa ra một số đề xuất, kiến nghị như sau:

Thứ nhất, cần tiếp tục điều hành chính sách tiền tệ, tỷ giá theo hướng linh hoạt, phù hợp với diễn biến của thị trường trong khuôn khổ mục tiêu chính sách tiền tệ chung là kiểm soát lạm phát, ổn định kinh tế vĩ mô, thực hiện các giải pháp phát triển thị trường ngoại hối Việt Nam theo hướng hiện đại, hoạt động an toàn, hiệu quả và phù hợp với thông lệ quốc tế, góp phần hoàn thành các mục tiêu kinh tế - xã hội chung của đất nước.

Thứ hai, chú trọng công tác ổn định tâm lý thị trường, đặc biệt trong các thời kỳ biến động, từng bước hiện đại hóa khung khổ điều hành chính sách tiền tệ, biện pháp điều hành tỷ giá của NHNN, qua đó nâng cao uy tín của NHNN, tạo dư địa định hướng TTNT một cách hiệu quả, đồng thời nâng cao vị thế của thị trường trong nước, kích thích hoạt động kinh tế đối ngoại.

Thứ ba, phát triển thị trường ngoại hối đa dạng hơn để giảm thiểu rủi ro biến động tỷ giá thông qua tạo dựng hành lang pháp lý, xây dựng kế hoạch chi tiết nhằm phát triển thị trường ngoại hối, đặc biệt là thị trường giao dịch sản phẩm phái sinh ngoại tệ để tăng khả năng phòng ngừa rủi ro tỷ giá; phổ biến và khuyến khích doanh nghiệp, đặc biệt là các doanh nghiệp xuất, nhập khẩu sử dụng các biện pháp phòng ngừa rủi ro ngoại tệ nhằm giảm thiểu các biến động lớn của tỷ giá trong thời gian ngắn khi thị trường chịu các cú sốc bên ngoài, cũng như giúp tăng độ sâu của TTNT trong dài hạn.

Thứ tư, tiếp tục áp dụng hiệu quả chính sách ngoại giao "Cây tre Việt Nam", tích cực tham gia các liên kết kinh tế, các diễn đàn đa phương quốc tế nhằm tranh thủ tối đa các nguồn lực cho phát triển và nâng cao vị thế của đất nước, mở rộng và đưa quan hệ kinh tế quốc gia với các nước khác đi vào chiều sâu, tạo động lực phát triển kinh tế đối ngoại bền vững, hiệu quả.

Tài liệu tham khảo:

1. Cushman, David O., (1985), “Real Exchange Rate Risk, Expectations, and the Level of Foreign Direct Investment,” Review of Economics and Statistics, Vol. 67 (May), pages 297-308.

2. Đảng Cộng sản Việt Nam, Văn kiện Đại hội Đảng toàn quốc lần thứ XI, Kế hoạch phát triển kinh tế - xã hội 2011 - 2015.

3. De Grauwe, P. (1988), Exchange Rate Variability and the Slowdown in the Growth of International Trade, IMF Staff Papers No. 35. pages 63 - 84.

4. De Gregorio J, Wolf J (1994), Terms of trade, productivity, and the real exchange rate. NBER WP 4807.

5. Demers, M. (1991), Investment Under Uncertainty, Irreversibility and the Arrival of Information Over Time. Review of Economic Studies, 58, pages 333 - 350.

6. Devereux J, Connolly M (1996), Commercial policy, the terms of trade and the real exchange rate revisited. J Dev Econ 50(1): pages 81-99

7. Tan, K.G., Gopalan, S. and Sharma, J. (2019), “Impact of exchange rates on exports from India’s sub-national economies: An empirical investigation”, South Asian Journal of Business Studies, Vol. 8 No. 2, pages 166-184. https://doi.org/10.1108/SAJBS-09-2018-0100

8. Taylor, Christopher T. (2000). The Impact of Host Country Government Policy on US Multinational Investment Decisions. World Economy 23 (5):

pages 635-647.

9. Thai-Ha Le, Jungsuk Kim & Minsoo Lee (2016) Institutional Quality, Trade Openness, and Financial Sector Development in Asia: An Empirical Investigation, Emerging Markets Finance and Trade, 52:5, pages 1047-1059, DOI: 10.1080/1540496X.2015.1103138

10. NHNN, Báo cáo thường niên các năm

1990 - 2012.

11. Quyết định số 1910/QĐ-NHNN ngày 12/8/2010 của Thống đốc NHNN phê duyệt Đề án phát triển thị trường tiền tệ Việt Nam.

12. Ngân hàng Thế giới, Báo cáo thường niên các năm 2005, 2006, 2007, 2008, 2009, 2010, 2011.

TS. Phạm Chí Quang (Vụ trưởng Vụ Chính sách tiền tệ, NHNN)

và cộng sự (ThS. Nguyễn Linh Phương, ThS. Đào Bùi Trung Kiên, ThS. Trần Thị Tuyết Nhung, ThS. Hoàng Thị Huyền Trang, ThS. Trần Thị Thúy Hường, ThS. Trần Thị Thùy Dương, ThS. Lý Minh Trí, ThS. Lê Minh Tâm, CN. Phạm Gia Khánh (NHNN))