1. Giới thiệu

Các NHTM hoạt động vì mục tiêu lợi nhuận và có nhiều rủi ro, trong đó có RRTK. RRTK là khả năng ngân hàng không đáp ứng nghĩa vụ thanh toán, chi trả đối với khách hàng, ảnh hưởng đến danh tiếng và lợi nhuận của ngân hàng (Casu, 2015). Việc không bảo đảm khả năng thanh khoản của các tổ chức tài chính hay thiếu hụt thanh khoản tại các ngân hàng đã dẫn tới cuộc khủng hoảng tài chính toàn cầu năm 2007 - 2008 và sự sụp đổ hàng loạt của các tổ chức tài chính trên thế giới. Tại Việt Nam, hệ thống NHTM đóng vai trò rất quan trọng và là động lực chính thúc đẩy tăng trưởng của nền kinh tế. Điều kiện để đáp ứng thanh khoản một cách hoàn hảo là phải bảo đảm nguyên lý cân đối thanh khoản về mặt lý thuyết, nhưng thực tế các NHTM phải đối mặt với việc thâm hụt hoặc thặng dư thanh khoản tạm thời. Hậu quả của việc mất thanh khoản là các ngân hàng có thể đứng trên bờ vực phá sản. Chính vì thế, việc nghiên cứu các nhân tố ảnh hưởng đến RRTK tại các NHTM Việt Nam được cho là có ý nghĩa cả về lý luận và thực tiễn nhằm giúp những NHTM này có thể giảm thiểu RRTK, bảo đảm hoạt động an toàn và bền vững phù hợp với xu thế hiện nay.

2. Cơ sở lý thuyết

Tổng quan nghiên cứu: Trên thế giới và Việt Nam đã có khá nhiều nghiên cứu về RRTK tại các NHTM, cụ thể:

Vodová (2013) đã thực hiện nghiên cứu để tìm ra các nhân tố ảnh hưởng đến sự cân đối giữa cung và cầu thanh khoản tại các NHTM ở Cộng hòa Séc và Cộng hòa Slovakia từ năm 2001 đến năm 2010. Vodová đã xem xét 4 nhân tố nội tại của ngân hàng và 9 nhân tố kinh tế vĩ mô. Sau khi phân tích hồi quy dữ liệu bảng, Vodová cho rằng, mặc dù Cộng hòa Séc và Cộng hòa Slovakia có nhiều điểm chung nhưng các yếu tố khác nhau quyết định tài sản lưu động của ngân hàng ở từng quốc gia. Khi tỉ lệ an toàn vốn (CAR) có xu hướng tăng, tài sản thanh khoản của các ngân hàng Séc cũng tăng lên, thời điểm đó đồng nội tệ Séc mất giá và chất lượng danh mục tín dụng ngày càng tồi tệ. Còn đối với Slovakia thì khả năng thanh khoản giảm theo quy mô của ngân hàng với mức độ an toàn vốn cao hơn, tính thanh khoản ngân hàng cao hơn và trong thời kỳ khủng hoảng tài chính, thanh khoản của các ngân hàng Slovakia cũng có ảnh hưởng tích cực đến chu kỳ kinh tế.

Faruque Ahamed (2021) đã nghiên cứu các nhân tố bên ngoài và đặc thù ngân hàng ảnh hưởng đến RRTK trong các NHTM ở Bangladesh. Nghiên cứu được thực hiện bằng cách sử dụng số liệu của 23 ngân hàng từ năm 2005 cho đến năm 2018, kết hợp với phương pháp hồi quy dữ liệu bảng. Kết quả nghiên cứu chỉ ra rằng, quy mô tài sản có mối tương quan âm với RRTK. Trạng thái thanh khoản càng tốt và RRTK càng thấp khi quy mô tài sản của ngân hàng càng lớn. Tỉ suất lợi nhuận trên vốn chủ sở hữu và CAR có mối quan hệ tích cực nhưng không đáng kể với RRTK. Ngoài ra, RRTK bị tác động tiêu cực bởi lạm phát, trong khi GDP và tín dụng trong nước lại có tác động tích cực. Tín dụng khu vực tư nhân và khu vực công làm tăng đầu tư, từ đó, thúc đẩy tăng trưởng GDP. Tỉ lệ dư nợ tín dụng trên tài sản có quan hệ thuận chiều với RRTK. Các ngân hàng thường tăng cho vay, để tăng lợi nhuận, làm giảm lượng tài sản thanh khoản tức thời, do đó làm tăng RRTK. Từ đó, nghiên cứu đi tới kết luận rằng các ngân hàng buộc phải đánh giá cẩn thận lại một số yếu tố để tránh khủng hoảng trong tương lai.

Trương Quang Thông (2013) tìm nguyên nhân gây ra RRTK cho hệ thống các NHTM Việt Nam. Dữ liệu dùng cho nghiên cứu được thu thập từ báo cáo thường niên những năm 2002 - 2011 của 27 ngân hàng tại Việt Nam và kết quả ước lượng thể hiện RRTK chịu tác động bởi các nhân tố như quy mô tổng tài sản, dự trữ thanh khoản, khoản vay liên ngân hàng và tỉ lệ vốn chủ sở hữu; ngoài ra còn là tốc độ tăng trưởng kinh tế, lạm phát và đặc biệt là ảnh hưởng của độ trễ chính sách.

Nguyễn Hoàng Chung (2022) thực hiện nghiên cứu sử dụng báo cáo tài chính đã được kiểm toán của 26 NHTM Việt Nam niêm yết trong giai đoạn 2008 - 2018 để ước lượng mô hình GMM hệ thống, cung cấp bằng chứng thực nghiệm về ảnh hưởng của các biến số tỉ lệ tiền gửi khách hàng trên tổng tài sản, tỉ lệ cho vay trên tài sản, tính thanh khoản của NHTM, tỉ lệ tăng trưởng tín dụng, tỉ lệ tài trợ bên ngoài và dự phòng rủi ro tín dụng. Kết quả nghiên cứu khẳng định các yếu tố bên trong NHTM đóng vai trò quan trọng nhất ảnh hưởng đến RRTK chứ không phải là các biến vĩ mô. Cuối cùng, theo khung lý thuyết, nghiên cứu sử dụng phương pháp ước lượng đưa ra bằng chứng thực nghiệm về mối tương quan phi tuyến giữa quy mô NHTM và RRTK. Tầm quan trọng của quy mô NHTM trong việc hấp thụ và hạn chế tác động của các cú sốc thanh khoản, tuy nhiên, nếu quy mô tăng trưởng quá mức sẽ làm tăng RRTK trong hoạt động của NHTM.

Khoảng trống nghiên cứu: Những nghiên cứu đi trước của Việt Nam và quốc tế cơ bản đã chỉ ra cụ thể mức độ tác động của các nhân tố đến RRTK tại ngân hàng. Tuy nhiên, các nghiên cứu sử dụng phương pháp đo lường khác nhau nên đã cho ra kết quả không đồng nhất. Vì sự khác biệt về cả thời điểm và không gian, biến động của nền kinh tế vĩ mô ở mỗi nơi khác nhau nên các nghiên cứu trước đây có thể không phù hợp khi áp dụng vào thực tế RRTK tại các NHTM Việt Nam. Vì vậy, cần thiết phát triển một mô hình nghiên cứu thích hợp với thực trạng RRTK của nhóm ngân hàng này. Ngoài ra, các giải pháp khắc phục, hạn chế rủi ro cần có sự phù hợp với từng giai đoạn hoạt động của hệ thống ngân hàng gắn liền với những biến động của nền kinh tế.

Tính mới của nghiên cứu: Ngoài các nhân tố kế thừa từ những nghiên cứu trước, so với một số nghiên cứu của Việt Nam, nghiên cứu có xác định thêm nhân tố mới, đó là tuổi của ngân hàng để mô hình nghiên cứu được toàn diện hơn. Bên cạnh đó, nghiên cứu còn có tính mới về thời gian nghiên cứu trong giai đoạn 2015 - 2023 với hàng loạt chính sách vĩ mô quan trọng được ban hành trong thời gian này, đặc biệt là những chính sách ứng phó với đại dịch Covid-19 có tác động mạnh mẽ tới hoạt động của hệ thống ngân hàng.

3. Mô hình, phương pháp nghiên cứu

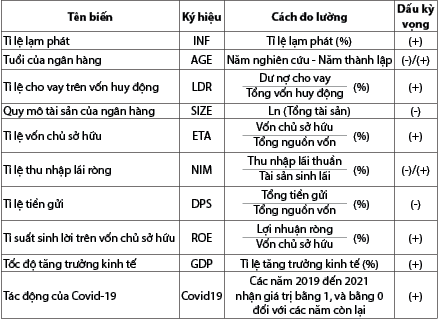

Các biến độc lập của mô hình nghiên cứu được tổng hợp trong Bảng 1.

Bảng 1: Tổng hợp các biến độc lập của mô hình

Nguồn: Tính toán của nhóm tác giả

Dựa vào một số nghiên cứu trước đây về các nhân tố tác động đến RRTK như Vodová (2011), Chung - Hua Shen và cộng sự (2009), mô hình nghiên cứu được xác định:

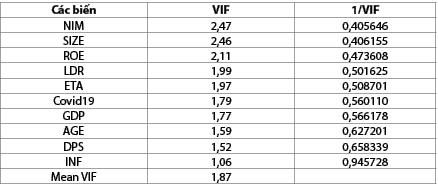

FGAPit = β0 + β1*AGEit + β2*SIZEit + β3*ROEit + β4*ETAit + β5*LDRit β6*NIMit + β7*DPSit + β8*GDPit + β9*INFit + β10*Covid19it

Nghiên cứu dùng chỉ số FGAP để đo lường RRTK của NHTM. FGAP là dấu hiệu cảnh báo về RRTK trong tương lai của ngân hàng. Các ngân hàng giảm tiền mặt dự trữ và các tài sản thanh khoản hoặc đi vay bổ sung trên thị trường tài chính khi có "khe hở tài trợ" lớn, dẫn đến RRTK của ngân hàng sẽ tăng cao và ngược lại. Đây là thước đo RRTK được chấp nhận rộng rãi và được sử dụng rất nhiều trong các nghiên cứu (Lucchetta, 2007; Bunda, 2008; Cornett, 2006; Shen và cộng sự, 2009; Phan Thị Mỹ Hạnh và cộng sự, 2019). Dựa vào các nghiên cứu trước, nhóm tác giả bổ sung và đưa ra công thức tính FGAP như sau:

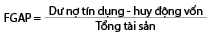

Dữ liệu của nghiên cứu lấy từ 22 NHTM Việt Nam trong giai đoạn 2015 - 2023 phù hợp để đo lường mức độ ảnh hưởng của RRTK. Dữ liệu về yếu tố nội tại ngân hàng được thu thập từ báo cáo tài chính hợp nhất đã được kiểm toán và báo cáo thường niên công bố trên website của các NHTM và tổng hợp từ website Vietstock.vn. Nghiên cứu đã thu được 198 mẫu quan sát gồm 10 biến độc lập; được cho là số quan sát đủ lớn để thực hiện hồi quy và tiến hành các kiểm định trong thống kê. (Bảng 2)

Bảng 2: Kết quả thống kê mô tả của các biến

Nguồn: Tính toán của nhóm tác giả

Về phương pháp nghiên cứu, nghiên cứu sử dụng phương pháp định tính kết hợp định lượng và kỹ thuật hồi quy dữ liệu bảng để phân tích tác động của 10 nhân tố đến khả năng thanh khoản của các NHTM Việt Nam. Đồng thời, nghiên cứu sử dụng 3 mô hình Pooled OLS, REM và FEM. Bên cạnh đó, nghiên cứu còn sử dụng các kiểm định đa cộng tuyến, tự tương quan, Hausman, Breusch-Pagan Lagrange để chọn ra mô hình phù hợp nhất với dữ liệu và xử lý các khuyết tật của mô hình đó để lại bằng phương pháp ước lượng GLS.

4. Kết quả nghiên cứu

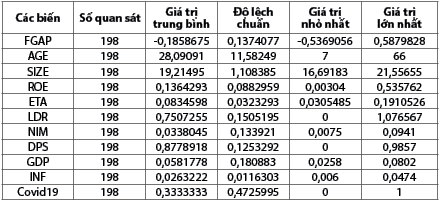

Bảng 3: Kết quả kiểm định đa cộng tuyến

Nguồn: Tính toán của nhóm tác giả

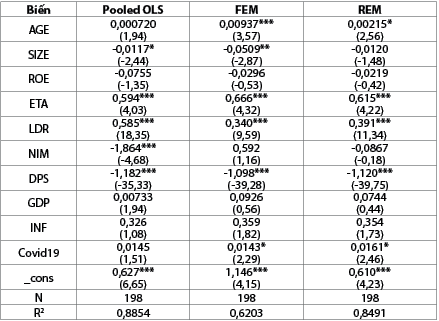

Bảng 4: Kết quả ước lượng

*, **, ***, có ý nghĩa thống kê tương ứng ở mức 10%, 5%, 1%

Nguồn: Tính toán của nhóm tác giả

Kết quả tại Bảng 3 cho thấy chỉ số VIF nhỏ hơn 5 nên không có hiện tượng đa cộng tuyến giữa các biến độc lập trong mô hình.

Kết quả ước lượng tại Bảng 4 cho thấy, trong cả 3 mô hình tỉ lệ vốn chủ sở hữu, tỉ lệ dư nợ cho vay trên nguồn vốn huy động đều có tác động tích cực và có ý nghĩa thống kê đến RRTK. Ngoài ra, tỉ lệ tiền gửi đều có tác động tiêu cực và có ý nghĩa thống kê trong cả 3 mô hình. Các biến khác không nhất quán về mức ý nghĩa và chiều hướng tác động giữa các mô hình. Nghiên cứu sẽ thực hiện các kiểm định để lựa chọn được mô hình phù hợp nhất (Bảng 5).

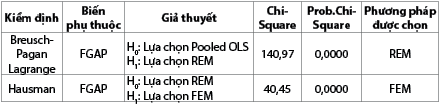

Bảng 5: Các kiểm định lựa chọn mô hình

Nguồn: Tính toán của nhóm tác giả

Sau khi thực hiện các kiểm định lựa chọn mô hình, kết quả đều cho p_value = 0,000 < 0,05 nên kết luận bác bỏ giả thuyết H0. Như vậy, phương pháp FEM là phương pháp phù hợp nhất với bài nghiên cứu.

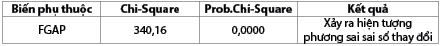

Bảng 6: Kết quả kiểm định hiện tượng phương sai sai số thay đổi của mô hình

Nguồn: Tính toán của nhóm tác giả

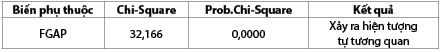

Bảng 7: Kết quả kiểm định tự tương quan của phần dư của mô hình

Nguồn: Tính toán của nhóm tác giả

Từ kết quả tại Bảng 6, 7, kết quả các kiểm định cho thấy, Prob = 0,000 < α = 0,05 nên mô hình FEM xảy ra hiện tượng phương sai sai số thay đổi và tự tương quan của phần dư. Do đó, nghiên cứu sẽ sử dụng phương pháp ước lượng GLS để khắc phục các khuyết tật của mô hình FEM nhằm thu được mô hình chính xác nhất. (Bảng 8)

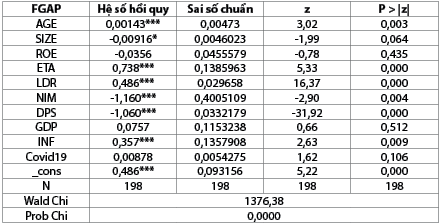

Bảng 8: Kết quả của mô hình GLS

*, **, ***, có ý nghĩa thống kê tương ứng ở mức 10%, 5%, 1%

Nguồn: Tính toán của nhóm tác giả

Như vậy, kết quả của mô hình được xác định như sau:

FGAPit = 0,486 + 0,00143*AGEit-0,00916*SIZEit + 0,738 * ETAit + 0,486 * LDRit - 1,160 * NIMit - 1,060 * DPSit + 0,357 * INFit

Về quy mô tài sản của ngân hàng, quy mô tài sản có ảnh hưởng ngược chiều với RRTK của các NHTM thể hiện qua tỉ lệ FGAP với mức ý nghĩa 10%. Kết quả này đúng với giả thuyết của nghiên cứu và nghiên cứu của Vodová (2011), Faruque Ahamed (2021), thể hiện các ngân hàng trong mẫu nghiên cứu có sự tăng trưởng tổng tài sản, trong đó, tài sản thanh khoản tăng trưởng nhanh hơn so với tín dụng, đồng nghĩa với việc ngân hàng có khả năng cao hơn để đáp ứng nhu cầu rút tiền của khách hàng, điều này mang lại sự tin cậy cho khách hàng và có thể tạo ra một lợi thế cạnh tranh cho ngân hàng trong việc thu hút nguồn cung. Từ đó, các ngân hàng sẽ có khả năng thanh khoản dồi dào khi đã có sẵn tài sản để dễ dàng xử lý các nhu cầu thanh toán đột xuất hoặc phải sử dụng các nguồn tài trợ bên ngoài. Chính vì thế khi mở rộng quy mô tài sản của ngân hàng sẽ khiến tỉ lệ FGAP giảm xuống.

Về tuổi đời của ngân hàng, tuổi đời có tác động cùng chiều đến RRTK tại các NHTM Việt Nam. Kết quả nghiên cứu cũng đồng nhất với nghiên cứu Ahmed và các cộng sự (2011) và phù hợp với giả thuyết đã đề ra. Để giải thích rõ ràng hơn có thể thấy rằng, khi các ngân hàng đã có tuổi đời lâu năm trong Ngành thì việc quản lý và hoạt động đã ở mức ổn định, chính vì thế, để gia tăng quy mô tài sản thì không ngoại trừ khả năng ngân hàng sẽ mạo hiểm với rủi ro cao hơn khi quyết định đầu tư để sinh lời, đặc biệt là tập trung vào các tài sản có tính thanh khoản thấp.

Về tỉ lệ vốn chủ sở hữu trên tổng tài sản, tỉ lệ này có mối tương quan dương với biến phụ thuộc và có ảnh hưởng cũng như mức giải thích tốt nhất. Mô hình đã cho ra kết quả phù hợp với giả thuyết của nghiên cứu, đồng thời cũng đồng nhất với các kết quả nghiên cứu khác như Lucchetta (2017), Bunda (2009), Bonfim và Kim (2014); Trương Quang Thông (2013). Vốn tự có là một bước đệm an toàn cho ngân hàng để chống đỡ những rủi ro phát sinh trong lúc thực hiện các hoạt động kinh doanh, kể cả RRTK. Các ngân hàng lại có xu hướng mạo hiểm, ưa thích rủi ro trong kinh doanh nên sẽ đầu tư vào những tài sản có rủi ro cao với mong muốn tạo ra mức lợi nhuận cao hơn nhằm khắc phục hệ quả do việc gia tăng chi phí vốn khi vốn chủ sở hữu tăng lên. Hiện tại, hầu hết nguồn vốn chủ yếu của các ngân hàng là nguồn vốn huy động dẫn tới dự trữ thanh khoản sẽ có xu hướng giảm (Vodová, 2013; Wilbert, 2014), làm gia tăng nguy cơ RRTK.

Đối với tỉ lệ dư nợ tín dụng trên vốn huy động, có tác động cùng chiều đến RRTK. Kết quả này đồng nhất với hầu hết các nghiên cứu của Vodová (2011), Bonfim và Kim (2011). Tỉ lệ cho vay trên huy động phụ thuộc vào cơ cấu của mỗi ngân hàng, đặc biệt là cơ cấu kỳ hạn. Theo quy định tại Thông tư số 26/2022/TT-NHNN ngày 31/12/2022 của Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 quy định các giới hạn, tỉ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, theo đó, tỉ lệ cho vay trên huy động không vượt quá 85%. Tuy nhiên, một số ngân hàng có tỉ lệ này cao hơn 85%. Điều này có nghĩa rằng khoản dư nợ cho vay của ngân hàng đang vượt quá mức nguồn vốn huy động được theo quy định của NHNN, thậm chí phải sử dụng nguồn vốn khác để bù đắp vào những chi phí hay khắc phục lại những nguồn tiền gửi từ khách hàng. Hơn nữa, nguồn cho vay chủ yếu ở đây là cho vay khách hàng bao gồm các tài sản có tính thanh khoản thấp và chứa nhiều rủi ro của ngân hàng, việc dư nợ tín dụng gia tăng có thể tạo ra lợi nhuận lớn, nhưng đồng thời, cũng tăng rủi ro về thanh khoản, khi không có đủ tiền mặt để xử lý nhu cầu thanh toán ngắn hạn bất ngờ từ khách hàng, không chỉ thế ngân hàng sẽ rất khó tiếp cận nguồn vốn mới với chi phí hợp lý để huy động, khó gia hạn được khoản vay hiện có, khó thu hồi lại được các khoản tín dụng, thậm chí rơi vào tình trạng mất thanh khoản. Vì vậy, việc bảo đảm tỉ lệ cho vay trên huy động ở mức hợp lý là rất cần thiết từ đó giúp gia tăng thu nhập lãi và có thể bảo đảm an toàn thanh khoản cho ngân hàng.

Đối với tỉ lệ thu nhập lãi ròng, nhân tố này có mối quan hệ ngược chiều với RRTK tại ngân hàng. Kết quả nghiên cứu tương thích với giả định và cũng phù hợp với kết quả nghiên cứu của Lê và các cộng sự (2014), Sharma. P và Gounder.N (2011). Có thể thấy, tỉ lệ này phụ thuộc vào cả hoạt động tín dụng lẫn huy động vốn; thu nhập lãi và chi phí lãi sẽ phụ thuộc nhiều vào lãi suất. Vì khoản huy động và cho vay có sự chênh lệch về kỳ hạn cũng như lãi suất nên sẽ có tính chất thay đổi theo từng kỳ. NIM cao có thể cho thấy ngân hàng biết tận dụng tốt khả năng để tạo ra lợi nhuận từ các hoạt động tài chính. Khi doanh thu của ngân hàng ở mức càng cao thì càng có nhiều khả năng bù đắp các chi phí, hay đáp ứng được các nhu cầu vay vốn lớn từ khách hàng, giảm thiểu rủi ro về tính thanh khoản. Thêm vào đó, khi NIM tăng thì đồng thời uy tín của các ngân hàng cũng tăng, duy trì và nâng cao lòng tin của khách hàng khi sử dụng dịch vụ, từ đó, huy động được vốn lớn, độ thanh khoản ở mức kiểm soát được và gia tăng dự trữ thanh khoản bảo đảm được nhu cầu thanh toán trong tình huống khẩn cấp.

Với tỉ lệ tiền gửi, nhân tố DPS có mối tương quan nghịch với RRTK tại ngân hàng. Được biết nguồn vốn của ngân hàng được duy trì bởi tiền gửi của khách hàng, đặc biệt là từ dân cư. Nghiên cứu của Bonfim và Kim (2014), Vodová (2011) đồng nhất với nghiên cứu này khi chỉ ra tác động ngược chiều của biến DPS đối với RRTK. Khi tỉ lệ tiền gửi cao đồng nghĩa với việc ngân hàng sẵn có nguồn tiền mặt lớn để bảo đảm thanh toán. Điều này giúp giảm RRTK bằng cách thanh toán các khoản nợ, cam kết tài trợ trong thời gian ngắn. Khi có đủ tiền gửi, ngân hàng có thể sử dụng chúng để trả lại các khoản vay, đáp ứng yêu cầu rút tiền và xử lý các giao dịch thanh toán khác. Không chỉ thế, tỉ lệ tiền gửi cao có thể tạo độ tin cậy đối với khách hàng, họ sẽ gửi số tiền lớn hơn và duy trì trong thời gian dài. Từ đó, ngân hàng có thể có một nguồn cung vốn ổn định và dài hạn, giảm thiểu RRTK.

Cuối cùng, đối với tỉ lệ lạm phát, từ kết quả của mô hình GLS có thể thấy, tỉ lệ lạm phát có mối tương quan dương với RRTK. Kết quả này đúng với giả thuyết của nghiên cứu và các kết quả nghiên cứu của Vodova (2011), Bonfim và Kim (2011), Đặng Quốc Phong (2012). Giá trị của đồng tiền có thể bị suy giảm theo thời gian khi lạm phát tăng cao. Khi đó, các ngân hàng sẽ gặp thử thách trong việc dùng tiền mặt để đáp ứng các yêu cầu giao dịch tài chính. Hơn nữa, nó còn tác động đến dòng tiền của ngân hàng làm giảm dòng tiền dự phòng và giới hạn khả năng thanh toán trong tình huống khẩn cấp khiến RRTK tăng nhanh. Tác động của ROE, GDP và nhân tố dịch Covid-19 lên RRTK không có ý nghĩa.

5. Một số khuyến nghị

Thứ nhất, về quy mô tài sản: Nghiên cứu chỉ ra rằng, quy mô tài sản tác động có ý nghĩa thống kê đến RRTK tại NHTM, ngân hàng có quy mô tài sản càng lớn thì khả năng xảy ra rủi ro càng thấp. Bên cạnh đó, nếu ngân hàng thiếu ngân quỹ để đáp ứng các nhu cầu chi trả cũng là một dấu hiệu đáng cảnh báo về quy mô tài sản của NHTM. Vì vậy, các NHTM Việt Nam cần gia tăng quy mô tài sản; đa dạng hóa danh mục tài sản; phân bổ và sử dụng nguồn vốn hợp lý, hiệu quả và an toàn. Bên cạnh đó, ngân hàng cần phải chú ý đến các danh mục tài sản thanh khoản, vì đây chính là tấm đệm giúp ngân hàng ổn định trên thị trường. Tóm lại, bên cạnh quy mô thì NHTM cần phải duy trì một cơ cấu tài sản hợp lý và phải bảo đảm khả năng thanh khoản.

Thứ hai, về nguồn vốn: Kết quả nghiên cứu cho thấy, khi tỉ lệ vốn chủ sở hữu càng cao thì RRTK càng cao, điều này đồng nghĩa với việc ngân hàng có thể phụ thuộc quá nhiều vào cổ đông và vì lợi ích của nhóm cổ đông mà mạo hiểm. Vì vậy, việc bảo đảm lợi ích cho các cổ đông là một điều cần thiết nhưng ngân hàng cũng cần bảo đảm an toàn vốn theo Thông tư số 22/2023/TT-NHNN ngày 29/12/2023 của Thống đốc NHNN sửa đổi, bổ sung một số điều Thông tư số 41/2016/TT-NHNN ngày 30/12/2016 quy định tỉ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài, cũng như các quy định của Hiệp ước Basel nhằm xây dựng một bộ đệm vốn vững chắc cho hoạt động tín dụng và ứng phó với những rủi ro hay những bất lợi từ yếu tố bên ngoài. Hậu quả của việc tăng vốn nhanh chóng của các NHTM đã hình thành nên cấu trúc sở hữu, đặc biệt là tình trạng sở hữu chéo. Điều này có thể phát sinh ra nhiều khoản nợ xấu, đặc biệt là rủi ro mang tính hệ thống. Vì thế, các ngân hàng cần có chiến lược tăng vốn ổn định, an toàn như huy động nguồn vốn dài hạn hay thay đổi danh mục cho vay và đầu tư theo các kỳ hạn tương xứng. Ngoài ra, việc quản trị vốn trong ngân hàng cần được thực hiện một cách chủ động và hiệu quả. Cuối cùng, NHTM cần có biện pháp quản lý rủi ro lãi suất để giảm thiểu tác động của thay đổi lãi suất lên nguồn vốn và chi phí vốn. Điều này có thể bao gồm việc sử dụng các sản phẩm tài chính có khả năng giảm thiểu rủi ro như hợp đồng phái sinh hoặc các công cụ đề phòng rủi ro khác.

Thứ ba, về dư nợ tín dụng: Cơ cấu khách hàng chưa hợp lý là nguyên nhân gây ra nợ xấu hay nói chung là các rủi ro về dư nợ tín dụng. Khi tỉ lệ cho vay trên huy động gia tăng đồng nghĩa với việc RRTK cũng tăng theo. Trên thực tế một số ngân hàng rơi vào trạng thái mất thanh khoản vì những tác động đến từ hoạt động tín dụng. Do đó, các NHTM cần cải thiện chất lượng tín dụng, hạn chế nợ xấu. Ngân hàng nên thiết lập các hạn mức tín dụng cho từng khách hàng và loại hình tín dụng. Điều này giúp kiểm soát mức dư nợ và bảo đảm NHTM không quá tập trung vào một số khách hàng hay một loại hình tín dụng cụ thể, từ đó, có thể duy trì dự trữ khả năng thanh toán, giảm thiểu RRTK. Bên cạnh đó, NHTM cần phải thiết lập hệ thống quản lý rủi ro tín dụng hiệu quả, bao gồm theo dõi và đánh giá định kỳ các khoản nợ đang được cho vay và xác định các khoản nợ xấu tiềm tàng, từ đó, có những chính sách hợp lý để khắc phục. Cuối cùng, các công cụ phái sinh cũng có thể được cân nhắc sử dụng giúp NHTM hạn chế tác động của rủi ro lãi suất kỳ hạn.

Thứ tư, về cơ cấu thu nhập: Cơ cấu thu nhập cũng bị ảnh hưởng lớn khi ngân hàng không có chiến lược quản lý tốt. Nghiên cứu đã chỉ ra rằng, khi thu nhập lãi ròng tăng thì RRTK có xu hướng giảm. Có nhiều nghiên cứu lại cho rằng, khi thu nhập lãi ròng quá cao cũng kéo theo RRTK tăng lên, hiện nay, có một số ngân hàng quá phụ thuộc vào một nguồn thu nhập duy nhất, khi nguồn thu này bị gián đoạn hoặc suy giảm thì các ngân hàng có thể gặp khó khăn trong việc tạo ra đủ thu nhập để đáp ứng tính thanh khoản. Do đó, NHTM cần có chiến lược mở rộng các dịch vụ và sản phẩm tài chính như cho vay cá nhân, doanh nghiệp, dịch vụ thanh toán, quản lý tài sản và tư vấn tài chính - mang lại cho ngân hàng nguồn thu nhập ngoài lãi ít rủi ro. Sự thay đổi trong cấu trúc tài chính cũng là nguyên nhân gây ra RRTK. Chính vì thế, NHTM cần phải bảo đảm sự cân đối giữa tài chính và giảm RRTK, bao gồm tối ưu hóa cơ cấu chi phí, tìm cách tiết kiệm và quản lý rủi ro. NHTM cần phải theo dõi và đánh giá chi phí định kỳ để bảo đảm nó không vượt quá thu nhập.

Thứ năm, về huy động vốn: Tỉ lệ tiền gửi chính là chỉ số có mối liên hệ chặt chẽ tới RRTK. Kết quả nghiên cứu cho thấy, tỉ lệ tiền gửi của khách hàng càng tăng thì RRTK càng thấp. Tâm lý thị trường thay đổi có thể gây rối trong hoạt động huy động vốn của ngân hàng và gây ra RRTK nếu nhà đầu tư hoặc khách hàng mất niềm tin vào ngân hàng hoặc thị trường tài chính nói chung, họ có thể rút vốn nhanh chóng. Vì vậy, ngân hàng phải có những sản phẩm, dịch vụ nổi trội và mang lại nhiều trải nghiệm tốt để thu hút khách hàng gửi tiền. NHTM cũng cần xây dựng các sản phẩm tích hợp đa dạng, thu hút tiền gửi thông qua kênh gửi online. Ngoài ra, NHTM cần quan tâm gây dựng thương hiệu, uy tín trên thị trường. Hơn nữa cần phải kiểm soát và tăng cường quan hệ với các tổ chức tài chính khác để tạo ra nguồn cung cấp vốn dự phòng.

Tài liệu tham khảo:

1. Báo cáo tài chính của các ngân hàng trong mẫu nghiên cứu từ 2015 - 2023.

2. Trương Quang Thông (2013). Các nhân tố tác động đến RRTK của hệ thống NHTM Việt Nam. Tạp chí Phát triển kinh tế 276 (10/2013), trang 50-62.

3. ThS. Nguyễn Thị Bích Thuận và ThS. Phạm Ánh Tuyết (2021). Nhân tố ảnh hưởng đến RRTK tại các NHTM Việt Nam. Tạp chí Công thương - Các kết quả nghiên cứu khoa học và ứng dụng công nghệ, Số 9, tháng 4/2021.

4. Phan Thị Mỹ Hạnh và Tống Lâm Vỹ (2019). Các yếu tố ảnh hưởng đến RRTK của hệ thống NHTM Việt Nam. Tạp chí Nghiên cứu Tài chính - Marketing số 51, tháng 6/2029.

5. Marcella Lucchetta (2007). What Do Data Say About Monetary Policy, Bank Liquidity and Bank Risk Taking? Economic Notes Volume 36, Issue 2 pages 189-203.

6. Zheng, H. and Shen, Y. (2008). Jump liquidity risk and its impact on CVaR, Journal of Risk Finance, Vol. 9 No. 5, pages 477-492.

7. Naveed Ahmed, Zulfqar Ahmed and Imran Haider Naqvi (2011). Liquidity Risk and Islamic Banks: Evidence from Pakistan. Interdisciplinary Journal of Research in Business Vol. 1, Issue. 9, (pages 99- 102) September, October, 2011.

8. Pavla Vodová (2011). Liquidity of Czech Commercial Banks and its Determinants. International journal of mathematical models and methods in applied sciences Issue 6, Volume 5, 2011.

9. Bonfim, D., & Kim, M. (2012). Liquidity Risk in Banking: Is there Herding? (EBC Discussion Paper; Vol. 2012-024). EBC.

10. Pavla Vodová (2013). Determinants which Affect Liquid Asset Ratio of Czech and Slovak Commercial Banks. Financial Assets and Investing No. 1/2013.

11. Khemais Zaghdoudi1 and Abdelaziz Hakimi. (2017) The Determinants of Liquidity Risk: Evidence from Tunisian Banks. Journal of Applied Finance & Banking, vol. 7, no. 2, 2017, pages 71-81.

12. Liulu Zhang and Qiujing Zhao (2021). Analysis of Factors Affecting Liquidity Risk of Listed Commercial Banks in China - Based on the Panel Data Model. Volume 253, 2021 International Conference on Environmental and Engineering Management (EEM 2021).

13. Nusiebeh Nahar Falah Alrwashdeh, Rizwan Ahmed, Muhammad Hassan Danish and Qasim Shah (2023). Assessing the factors affecting the liquidity risk in Jordanian commercial banks: a panel data analysis. International Journal of Business Continuity and Risk Management Vol. 13, No. 1, pages 84-99.

TS. Nguyễn Thị Quỳnh Hương, Nguyễn Huy Hưng

Học viện Ngân hàng