Keywords: Bad debt, debt restructure, insolvency, force majeure, bankruptcy.

1. Giới thiệu

Doanh nghiệp sau đại dịch Covid-19 gặp rất nhiều khó khăn, từ việc tạm dừng hoạt động do chính sách hạn chế đi lại tới việc hạn chế nguồn thu vì nhu cầu của nền kinh tế giảm, người dân giảm chi tiêu trong thời kì đại dịch Covid-19 cùng nhiều ngành, nghề bị tác động mạnh như du lịch, khách sạn. Đồng thời, tính chất toàn cầu của đại dịch Covid-19 đã khiến nhiều quốc gia có tỉ lệ lạm phát cao chủ yếu do hỗ trợ tiền mặt trong giai đoạn này và hạn chế đi lại khiến hàng hóa khan hiếm, giá nguyên vật liệu tăng cao. Với nền kinh tế mở như Việt Nam, tác động tổng hợp này bào mòn nguồn lực của các doanh nghiệp, khiến càng nhiều doanh nghiệp mất khả năng thanh toán các khoản nợ đến hạn. Tỉ lệ nợ xấu trong nền kinh tế ngày càng tăng dưới nhiều hình thức, phân khúc nợ.

Xác suất vỡ nợ tăng cao khiến nhiều ngân hàng, chủ nợ cần đưa ra giải pháp nhanh chóng nhằm hạn chế tổn thất do doanh nghiệp mất khả năng thanh toán gốc và lãi. Việc xác định doanh nghiệp còn khả năng trả nợ và doanh nghiệp mất hoàn toàn khả năng trả nợ được chủ nợ và con nợ đàm phán kĩ khi thẩm định kế hoạch trả nợ, tái cơ cấu nợ. Ngoài xử lí tài sản bảo đảm và gia hạn nợ cho khách nợ, nhiều tiêu chí được đưa ra làm căn cứ để các bên đồng thuận trong thực thi. Tuy nhiên, nhiều phương án chưa hiệu quả, thời gian xử lí rất dài, tiềm ẩn nhiều rủi ro pháp lí cùng tỉ lệ thu hồi nợ thấp, điều đó dẫn tới yêu cầu về mô hình và phương pháp luận trong xử lí các khoản nợ xấu đang ngày càng gia tăng.

Từ kinh nghiệm xử lí nợ xấu trên thế giới, một trong 4 yếu tố tác động mạnh nhất tới hiệu quả xử lí nợ xấu là hệ thống pháp luật (Grodzicki, 2021), tuy nhiên tại Việt Nam, chưa có luật riêng cho các phương pháp xử lí nợ xấu mà chủ yếu là cơ chế thỏa thuận. Bên cạnh đó, một trong các chế tài nhằm xử lí nợ xấu là Nghị quyết số 42/2017/QH14 ngày 21/6/2017 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng đã hết hiệu lực từ cuối năm 2023. Như vậy, để xử lí nợ xấu một cách hiệu quả thì các đơn vị phải tự mình đánh giá danh mục nợ xấu của bản thân và đưa ra giải pháp phù hợp. Trong quá trình đánh giá thì phương pháp phân loại sẽ hỗ trợ một cách hiệu quả trong khi đưa ra quyết định xử lí nợ với các đơn vị.

2. Cơ sở lí thuyết và tổng quan nghiên cứu

2.1. Cơ sở lí thuyết

Altman (1968) lần đầu tiên sử dụng phương pháp phân loại 2 dạng công ty là phá sản và không phá sản. Tuy nhiên, phương pháp luận của phân loại và phân biệt có sự khác nhau tương đối. Wilson, (1978) chỉ ra rằng, phương pháp phân biệt chỉ so sánh trên góc độ xác suất để xảy ra sự kiện thì phương pháp phân loại nhằm xếp sự vật vào đúng nhóm có cùng yếu tố. Trong nền kinh tế, các doanh nghiệp luôn vận động và khó có thể xác định được trạng thái tĩnh của từng đơn vị, vì thế, đối với công tác xử lí nợ hầu hết xây dựng trên các mô hình phân biệt nhằm xác định hệ số tài chính phản ánh xác suất doanh nghiệp trả nợ khi tới hạn (Ohlson, 1980; A.Wall và cộng sự, 1928; Beaver, 1966). Nhưng hạn chế do việc giả mạo thông tin báo cáo tài chính dẫn tới nhiều mô hình dựa trên đánh giá các yếu tố phái sinh khác như giá trị tài sản bảo đảm và giá trị thị trường của doanh nghiệp đã ra đời nhằm xác định mức độ tổn thất khi khách hàng của họ mất thanh khoản (Kmv, 2001; Merton, 1974).

Gần đây, nhiều mô hình ứng dụng máy học đã được ứng dụng nhằm gia tăng độ chính xác của tỉ lệ dự báo từ các yếu tố đầu vào (Mark Cecchini và cộng sự, 2010). Nhưng yếu tố vĩ mô có sự ảnh hưởng hệ thống lên toàn bộ các ngành kinh tế khiến doanh nghiệp hoạt động kém và dừng hoạt động lại thường nhầm lẫn với nhau do mức độ xác định khả năng hồi phục của từng đơn vị (Hotelling, 1931). Như vậy, với tác động tổng quát của đại dịch Covid-19 nên nền kinh tế Việt Nam nói riêng và sự cộng hưởng của suy thoái toàn cầu nói chung, các yếu tố hệ thống khiến mô hình phân biệt dựa trên xác suất sẽ có sự hạn chế đáng kể. Tuy nhiên, mô hình phân loại gắn chặt với cơ chế quản lí và hoạt động của từng chủ thể, nhóm ngành chứ không phải xác suất diễn ra chuỗi sự kiện, nên về mặt vận hành mô hình phân loại có tính ứng dụng cao hơn trong quy trình quản lí hoạt động. Các biến cùng phương trình phân biệt có ý nghĩa thực tế cao trong quá trình quản trị và ra quyết định của các đơn vị (Jr., Joseph F và các cộng sự, 2011).

Altman E. (2019) kế thừa các nghiên cứu về ứng dụng của mô hình phân loại và phân biệt trong hoạt động thực tế như xây dựng bảng xếp hạng điểm tín nhiệm, tính mức độ rủi ro khu vực, xây dựng phương án tái cơ cấu doanh nghiệp đã mất khả năng thanh khoản/phá sản. Tuy nhiên, phương trình phân loại các tham số có sự thay đổi do yếu tố đầu vào điều chỉnh theo các giai đoạn của nền kinh tế, ngành, lãnh thổ, các doanh nghiệp có số liệu báo cáo tài chính khác nhau (Altman E., 2019). Cùng với đó tại Việt Nam, nghiên cứu về phân loại doanh nghiệp sử dụng mô hình MDA cũng được thực hiện tại các doanh nghiệp niêm yết và xác định điểm tín nhiệm trong ngân hàng (Thanh, 2019). Như vậy, yêu cầu xây dựng các phương pháp phân loại nhằm xác định nhóm các chủ thể với mục đích xử lí nợ xấu là cần thiết trong giai đoạn hiện nay, do tác động của nền kinh tế nên cấu trúc doanh nghiệp có sự thay đổi, vì thế, để xử lí nợ xấu hiệu quả cần sự phân loại các doanh nghiệp một cách chính xác nhất gắn liền với các hoạt động hỗ trợ, xử lí liên quan.

2.2. Tổng quan nghiên cứu

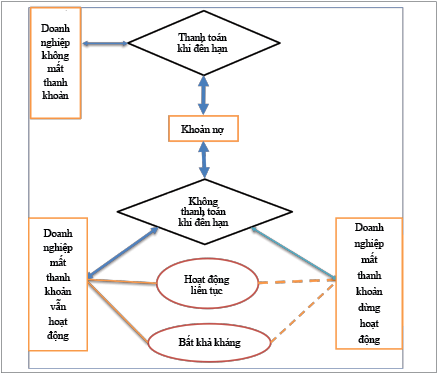

Xây dựng hệ thống các công cụ xử lí nợ xấu cần phù hợp với đặc điểm của mỗi quốc gia được nêu ra bởi (Yun, 2017) bao gồm các yếu tố kinh tế vĩ mô, không gian tài khóa, các ràng buộc về hành lang pháp lí và cơ chế thuộc hệ thống tư pháp. Tại Việt Nam, hiệu quả thu hồi thấp, công tác xử lí mất nhiều thời gian so với các quốc gia khác trong khu vực và trên thế giới (Junkyu Lee, 2021). Nguyên nhân của sự kém hiệu quả được đánh giá từ góc độ nhận diện các chủ thể trong nền kinh tế cùng những mối quan hệ ràng buộc với nợ xấu. (Biểu đồ 1)

Biểu đồ 1: Mối quan hệ ràng buộc giữa các chủ thể khi phân loại

Nguồn: Nhóm tác giả tự thu nhập

Việc ghi nhận nợ xấu, nợ nhóm 5 chủ yếu thông qua hệ thống phân loại nợ của tổ chức tín dụng tại Thông tư số 11/2021/TT-NHNN ngày 30/7/2021 của Thống đốc NHNN quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lí rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, nhưng việc ghi nhận trạng thái của doanh nghiệp về khả năng trả nợ và thanh toán những khoản đã đến hạn lại phụ thuộc vào chủ quan của mỗi doanh nghiệp theo Quyết định số 234/2003/QĐ-BTC ngày 30/12/2003 của Bộ trưởng Bộ Tài chính về việc ban hành và công bố 6 chuẩn mực kế toán Việt Nam (đợt 3) trên báo cáo tài chính.

Mặt khác, việc thỏa thuận về cơ chế xử lí được đồng thuận theo nhiều góc độ, với các tác động của đại dịch Covid-19 được ghi nhận là bất khả kháng theo Bộ luật Dân sự số 91/2015/QH13 cho phép các đơn vị có nợ quá hạn vẫn tiếp tục hoạt động trong thời gian dài, tách biệt với các quy định về bắt buộc dừng hoạt động theo Luật Phá sản. Vì thế, việc phân loại theo 3 chủ thể là doanh nghiệp mất thanh khoản dừng hoạt động, doanh nghiệp mất thanh khoản vẫn hoạt động và doanh nghiệp không mất thanh khoản cho phép xây dựng cơ chế xử lí hiệu quả.

Ghi nhận nợ quá hạn, nợ xấu và các điều kiện mất khả năng thanh toán tại mỗi quốc gia, mỗi chế độ kế toán là khác nhau tuy có sử dụng chung các chuẩn mực kế toán, nhưng bên cạnh đó, tiêu chí về sự ràng buộc giữa các quan hệ kinh tế với thực tế vận hành của từng đơn vị kinh doanh đều có các đặc thù riêng, tuy nhiên, điều này cần được tổng quát hóa trong những văn bản pháp luật để các đơn vị thực hiện. Đây là hành lang pháp lí tiêu chuẩn cho các hành vi kinh tế. Vì thế, quan sát tại nhiều quốc gia khác nhau sẽ có sự khác nhau cơ bản trên góc độ văn hóa nhận diện và xử lí rủi ro phát sinh.

3. Phương pháp nghiên cứu

MDA là tổng hợp các phương pháp sử dụng số lượng nhiều biến đồng thời trong phân tích, mỗi phương pháp đều có những tính chất và đặc thù riêng (Jr., Joseph F và các cộng sự, 2011). Thống nhất từ việc lựa chọn mô hình tới việc ứng dụng mô hình trong hoạt động và kiểm tra, quản trị vận hành được xác định thông suốt dựa trên mục tiêu mà mô hình hướng tới, việc lựa chọn mô hình phân loại gắn liền với nhu cầu xử lí nợ xấu của các doanh nghiệp niêm yết trên sàn chứng khoán liên quan tới quyết định về phá sản, dừng hoạt động doanh nghiệp hay tái cơ cấu, gia hạn nợ là 2 nhóm tác nghiệp chính sẽ được đưa ra sau khi có kết quả nghiên cứu. Nghiên cứu hướng tới việc phân loại chứ không chú trọng vào ý nghĩa của các biến, vì thế, kết quả nghiên cứu hướng tới tỉ lệ chính xác của các nhóm, số lượng các đơn vị bị loại nhầm, nhóm có tỉ lệ chính xác cao nhất và nhóm có tỉ lệ chính xác thấp nhất, đồng thời với đó là các chính sách xử lí đi kèm.

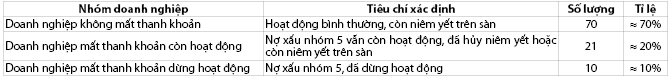

Mẫu nghiên cứu là 101 doanh nghiệp niêm yết trên sàn còn hoạt động hoặc đã dừng hoạt động, chuyển nợ xấu, đa dạng ngành, nghề và chủ thể sở hữu. Nghiên cứu không thực hiện lấy mẫu theo cặp như nhiều nghiên cứu trước, vì tỉ lệ các nhóm trong thực tế vận hành có tỉ lệ khác nhau, tuy nhiên, phương pháp nghiên cứu chấp nhận yếu tố mẫu phân loại các nhóm không giống nhau. Dữ liệu được thu thập từ các báo cáo tài chính trên Cafef.com, sử dụng phần mềm SPSS để thực hiện với các tiêu chí lựa chọn cho mô hình xác định với số biến là 33, thang đo khoảng cách Mahalanobis, phương trình phân biệt Canonical.

Về dữ liệu: Các chỉ tiêu tài chính bóc tách từ báo cáo tài chính của năm cuối trước khi xảy ra sự kiện, với những doanh nghiệp mất khả năng thanh khoản vẫn hoạt động (nhóm 2, ghi nhận là chuyển nợ nhóm 5) được thu thập qua Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC). Các doanh nghiệp dừng hoạt động gọi là nhóm 3 được thu thập trên Cổng thông tin doanh nghiệp thuộc Bộ Kế hoạch và Đầu tư.

Biến đầu vào: 33 hệ số tài chính riêng lẻ, được tính toán dựa trên các chỉ tiêu thu thập từ báo cáo tài chính của các doanh nghiệp có ý nghĩa trong việc phân tích khả năng suy kiệt của doanh nghiệp trong nền kinh tế, dựa theo nghiên cứu của Beaver, (1966) (Bảng 1, Bảng 2).

Bảng 1: Đặc điểm mẫu nghiên cứu

Nguồn: Nhóm tác giả tự tổng hợp

Bảng 2: Ý nghĩa và thống kê mô tả các biến

Nguồn: Nhóm tác giả tự tổng hợp

Sử dụng phương pháp ước lượng đồng thời 33 biến đầu vào xác định được 2 phương trình phân biệt cho kết quả tối ưu về các điểm Z-score của từng doanh nghiệp:

Phương trình phân biệt sẽ có dạng:

Z = v1.x1+ v2.x2 + … + vn.xn chuyển giá trị từng biến thành điểm phân biệt duy nhất Z, sẽ được dùng để phân biệt 2 nhóm, trong đó:

v1, v2,…vj = hệ số phân biệt

x1, x2,…, xn = biến độc lập

MDA tính các hệ số vj, xj là giá trị thực với j = 1,2,…n.

Vì những lợi thế này mà Altman E (2019) đã chọn mô hình MDA sử dụng các kĩ thuật tuyến tính và số hóa trong phân tích dự toán vốn đầu tư tương tự nghiên cứu của Weingartner (1963), chủ yếu phân tích đồng thời nhóm các hệ số tài chính cho doanh nghiệp mất thanh khoản và không mất thanh khoản:

(1) MDA là một phương pháp thống kê nhằm phân loại các quan sát vào một nhóm mà đã có những đặc điểm riêng tiên nghiệm, được sử dụng chủ yếu cho bài toán phân loại hoặc đưa ra dự báo cho vấn đề mà biến đầu vào là các dữ liệu định tính.

(2) Số lượng nhóm có thể lớn hơn 2, điều này khác biệt hoàn toàn với phương pháp hồi quy hoặc Logis vì các phương pháp chỉ xét ở góc độ 2 nhóm.

(3) Phương pháp MDA tạo ra một kết hợp tuyến tính của các thuộc tính trên và được coi là phân tách tốt nhất giữa các nhóm.

(4) Kĩ thuật MDA có ưu thế xét đồng thời toàn bộ các đặc điểm chung cho một chủ thể cũng như sự tương tác giữa các đặc điểm ấy.

(5) Một trong các ưu thế nữa của MDA là giảm thiểu chiều không gian phân tích, từ mỗi biến độc lập ta có (G-1) chiều không gian. Khi G đại diện cho số nhóm tiên nghiệm, Altman E. (2019) sử dụng 2 nhóm công ty giống như nghiên cứu của Beaver (1966) là doanh nghiệp mất thanh khoản và không mất thanh khoản, thì phân tích chuyển về dạng cơ bản nhất: 1 chiều (2-1).

4. Kết quả phân loại

Sau khi loại bỏ 11 biến do vi phạm các tiêu chí tương quan trong mô hình, ta thu được 2 phương trình phân biệt với các tham số đi kèm cho dữ liệu đầu vào xác định, mỗi doanh nghiệp cho 2 kết quả Z-score trên 2 trục số, phương trình 1 và 2. Kết quả Z-score có giá trị phân bố theo thang đo Mahalanobis là bé nhất:

Phương trình phân biệt 1:

Z1 = -0,08X1 + 0,25X2 - 1,29X3 + 0,56X4 + 1,42X7 - 1,72X8 + 1,22X9 + 0,31X10- 3,86X11 + 0,97X13 - 2,72X14 + 0,07X16 + 0,14X17

+ 0,07X18 - 0,16X19 + 0,02X20 + 0,16X21 + 0,04X27 - 0,001X28 + 0,005X29 - 0,9X30 - 0,03X33 + 0,98

Phương trình phân biệt 2:

Z2 = -0,12X1 + 0,02X2 + 2,23X3 + 0,57X4 - 2,45X7 - 0,68X8 + 0,4X9 - 1,75X10 + 0,04X12 + 2X13 - 3X14 - 0,07X16 - 0,27X17 + 0,21X18 + 0,14X19 - 0,06X20 - 0,03X21 + 0,12X27 + 0,001X29 + 0,3X30 + 0,02X33 + 0,71

Các biến đầu vào này có thể tối ưu hóa hơn với phương pháp từng bước khi sử dụng ở nhóm các ngành, nghề cụ thể và mục đích sử dụng trong công tác quản lí được nêu ra, việc tách 1 biến làm trung tâm và các biến còn lại sẽ có tính chất bổ trợ hoặc có độ tương quan cao trong kết quả phân loại nhằm đưa ra những tiêu chí xét duyệt khác nhau dựa trên kết quả hoạt động của từng ngành, nghề. Tuy nhiên, bài nghiên cứu chủ yếu đánh giá mức độ chính xác của mô hình trong việc phân loại các doanh nghiệp đã niêm yết tại Việt Nam trong công tác xử lí nợ xấu.

4.1. Đánh giá độ chính xác của mô hình phân loại

Với 3 nhóm ta có 2 phương trình phân biệt như đã nêu trên. Các giá trị cho từng trường hợp được nhập vào mô hình phân biệt và dãy tuyến tính (Z-score được tính toán). Các hàm phân biệt chỉ xác định dựa trên các biến trong mô hình. Ở phương trình đầu tiên, chủ yếu nhằm tách nhóm 1 ra khỏi 2 nhóm còn lại. Ở đây, khi chúng ta sử dụng mẫu theo hệ số, nhóm 1 sẽ có độ phủ rất lớn. Tuy nhiên, ý nghĩa của quan sát như vậy là phù hợp với nhận thức cơ bản trong khi thực hiện các quan sát tổng thể, chúng ta luôn bị tác động bởi quy luật số lớn, việc đánh giá các doanh nghiệp mất thanh khoản và phá sản cũng bị lệch theo xu hướng này, dẫn đến nhiều tổn thất khi phát sinh các sai lầm như vậy.

Từ điểm Z-score, các doanh nghiệp được xếp lại theo các nhóm chỉ tiêu có độ tương quan cao. Và mức độ giãn cách theo thang đo Mahalanobis là bé nhất như trong Hình 1, Hình 2.

Hình 1: Điểm Z-score theo 2 phương trình

.PNG)

Hình 2: Đồ thị phân miền

.PNG)

Nguồn: Kết quả phân tích từ phần mềm SPSS

4.2. Đánh giá mức độ chính xác từng nhóm

Do biến phụ thuộc là phi tham số, không thể sử dụng thước đo R2 như trong hồi quy bội để đánh giá độ chính xác của dự đoán hay mức phù hợp của mô hình. Thay vào đó, mỗi quan sát phải được đánh giá xem nó có được phân loại chính xác hay không. Khi làm như vậy, cần lưu ý một số vấn đề sau:

- Cơ sở thống kê và thực tiễn để phát triển ma trận phân loại.

- Phân loại các trường hợp riêng lẻ.

- Xây dựng ma trận phân loại.

- Các tiêu chuẩn để đánh giá độ chính xác của phân loại.

Các điểm Z-score của từng doanh nghiệp được phân loại lại một lần nữa theo giá trị khoảng cách của từng doanh nghiệp tới trọng tâm của mỗi nhóm, từ đó, ta có tỉ lệ phân biệt chính xác các nhóm từ phương trình phân biệt như trong Bảng 3.

Bảng 3: Ma trận kết quả phân loại

.PNG)

Nguồn: Kết quả phân tích từ phần mềm SPSS

Kiểm tra kết quả bằng cách chạy lại mô hình trên dữ liệu của các doanh nghiệp đã được phân loại, cho kết quả về tỉ lệ phân loại đúng mới. Mức độ kiểm tra nếu quá chênh lệch với kết quả ban đầu có thể cho kết quả mô hình không tốt. Tuy nhiên, kết quả sau kiểm tra chéo với 2 tỉ lệ là 79,2% lần 1 và 65,3 % lần 2 cho thấy mô hình có kết quả tương đối ổn định.

Phân loại cho tỉ lệ chính xác cao ở nhóm doanh nghiệp tốt, trên 90% ở cả 2 lần kiểm tra, nhóm doanh nghiệp mất khả năng thanh khoản có tỉ lệ phân loại chính xác thấp hơn, các doanh nghiệp này chủ yếu bị phân loại sai vào nhóm tốt. Điều này phản ánh, về mặt tổng quan, doanh nghiệp yếu kém dễ được trình bày báo cáo tài chính như doanh nghiệp tốt, gây khó khăn trong công việc xử lí nợ và ra các quyết định trong quá trình đàm phán xử lí.

Từ kết quả phân loại, giúp xác định được chính xác 40% doanh nghiệp mất thanh khoản và không còn khả năng hoạt động và 33% doanh nghiệp mất thanh khoản nhưng vẫn còn khả năng hoạt động. Ngoài ra, tỉ lệ chưa chính xác đạt 20% chủ yếu ở nhóm doanh nghiệp đã mất khả năng thanh toán nhưng vẫn được xếp vào nhóm doanh nghiệp hoạt động bình thường và còn khả năng thanh toán. Vì thế, việc kiểm tra các thông số và hiện trạng hoạt động của doanh nghiệp là rất quan trọng, đặc biệt thông tin doanh nghiệp đã có nợ chuyển nhóm 5.

4.3. Thẩm định kết quả phân biệt

Tỉ lệ chính xác được sử dụng để thẩm định nội tại và ngoại lai. Đối với thẩm định nội tại thì việc so sánh tỉ lệ chính xác của thống kê mẫu có sự chênh lệch đáng kể, ở nhóm 2 và nhóm 3. Đặc biệt tỉ lệ chính xác thấp hơn cả tỉ lệ dự báo tiên nghiệm, điều này phản ánh độ thiên lệch về phía nhóm 1 là rất lớn.

Đối với thẩm định ngoại lai dự báo sai ở nhóm 2, 3 thành nhóm 1 có tỉ lệ rất cao và có xu hướng gia tăng khi kiểm tra chéo. Như vậy, điều này phản ánh các doanh nghiệp yếu kém luôn cố gắng trình bày báo cáo tài chính tương đương với doanh nghiệp tốt, điều này rất nguy hiểm, vì đối với các doanh nghiệp niêm yết trên sàn, nếu không công bố chi tiết các số liệu về khả năng thanh toán và nhóm nợ của doanh nghiệp trên hệ thống CIC, nhà đầu tư sẽ luôn phải chấp nhận rủi ro cao hơn các chủ nợ có tài sản đảm bảo khác.

4.4. Đánh giá tổng quát của người quản lí

Phân tích phân biệt nhằm giúp nhận thức sâu hơn về các doanh nghiệp gặp khó khăn trong hoạt động. Từ góc độ gặp khó khăn về tài chính dẫn đến dừng hoạt động là một quá trình chuyển hóa, nhưng các thuộc tính có tính chất hội tụ tại một điểm nào đó, nhờ vậy mà ta có thể phân biệt được các nhóm doanh nghiệp với nhau. Ba nhóm doanh nghiệp được đưa vào phân tích là các doanh nghiệp không mất thanh khoản, các doanh nghiệp đã mất thanh khoản (không có khả năng thanh toán nghĩa vụ tài chính khi đến hạn) và các doanh nghiệp đã dừng hoạt động (nhóm doanh nghiệp này không tiếp tục hoạt động và cũng không thực hiện các nghĩa vụ tài chính). Ba nhóm đều hoàn toàn không thể ước lượng theo tham số, mà giá trị đầu vào là các hệ số tài chính hoàn toàn là thông tin dạng tham số, những doanh nghiệp này được chọn một cách ngẫu nhiên.

Đối với nhóm thứ nhất, chỉ có 2 hệ số có giá trị thấp nhất trong 3 nhóm là tỉ lệ sử dụng đòn bẩy hay tỉ lệ vay nợ (với X10 là tỉ lệ nợ dài hạn/tổng tài sản và X11 là tỉ lệ tổng nợ/tổng tài sản). Như vậy, việc rủi ro tài chính bắt đầu bằng việc vay mượn quá đà. Khi tỉ lệ nợ được giới hạn ở mức vừa phải thì rủi ro tài chính sẽ hạn chế.

Đối với nhóm thứ 2, các doanh nghiệp mất khả năng thanh khoản có hệ số vòng quay tài sản ngắn hạn X28 và vòng quay tiền mặt X27 là thấp nhất trong 3 nhóm, điều này phản ánh thực tế khả năng huy động nguồn tiền của doanh nghiệp đã đạt điểm cực đại, không thể tạo thêm nguồn tiền để thanh toán các khoản nợ nên dẫn đến việc mất thanh khoản. Tuy nhiên, nhóm này có nhiều yếu tố tốt gần tương đương với nhóm thứ nhất, vì chưa bị các chủ nợ ép bán tài sản, thanh lí, tổng tài sản vẫn có giá trị cao, khả năng tạo doanh thu vẫn còn. Đối với nhóm này, việc tái cơ cấu doanh nghiệp cần đánh giá kĩ nguồn tạo tiền của doanh nghiệp như bán tài sản bảo đảm, bán các dự án dở dang, ngoài việc tạo nguồn tiền cho hoạt động kinh doanh còn đảm bảo không vì thiếu nguồn tiền mà bị hạn chế, dừng hoạt động tạm thời.

Đối với nhóm thứ 3 là các doanh nghiệp đã dừng hoạt động (phá sản nhưng chưa hoàn thiện thủ tục pháp lí). Nhóm này có các hệ số liên quan đến dòng tiền là thấp nhất, điều này phản ánh khả năng tạo tiền của doanh nghiệp là không còn nên việc doanh nghiệp dừng hoạt động là điều tất yếu. Trong quá trình xử lí nợ xấu với các doanh nghiệp này, cần xác định phương án bán tài sản, bán nợ hợp lí để thu về tối đa số nợ và giảm thiểu mức tổn thất do sụt giảm giá trị tài sản bảo đảm thấp nhất.

5. Kết luận và khuyến nghị

Một là, với các doanh nghiệp không còn hoạt động, hướng xử lí chủ yếu ở kế hoạch bán tài sản bảo đảm để thu hồi nợ, vì thế, việc phân loại nhóm này làm căn cứ cho đơn vị xử lí nợ nhanh chóng ra quyết định về phương án thu hồi nợ theo hướng thanh lí tài sản bảo đảm. Trong điều kiện tính thanh khoản các tài sản bảo đảm kém hoặc giá trị tài sản bảo đảm sụt giảm so với thời điểm trước, việc nhanh chóng xử lí tài sản bảo đảm giúp ngân hàng, chủ nợ giảm được tổn thất chi phí vốn khi thời gian xử lí kéo dài, giá trị tài sản giảm theo thời gian (ví dụ: Phương tiện vận tải, máy móc thiết bị, nhà xưởng…).

Hai là, đối với nhóm mất thanh khoản nhưng còn khả năng hoạt động, các phương án giãn nợ, hoãn nợ, tái cơ cấu nợ hay tái cấu trúc doanh nghiệp cần được ưu tiên xử lí, đảm bảo tiến độ xử lí, mức lãi vay phù hợp với tình hình hoạt động của doanh nghiệp mang lại hiệu quả kinh doanh cho cả doanh nghiệp và chủ nợ. Ngoài ra, đối với từng ngành, nghề, có thể xây dựng hàm phân biệt riêng để xác định khả năng phục hồi của từng doanh nghiệp phụ thuộc vào các yếu tố đầu vào.

Hiện nay, thông tin về nợ xấu của doanh nghiệp còn hạn chế công bố công khai, chỉ được sử dụng nội bộ tại các đơn vị được phép tiếp cận qua CIC, trong khi đó, doanh nghiệp có nợ xấu mất khả năng thanh khoản sẽ gây tổn thất cho các chủ thể khác có liên quan như đơn vị cung cấp, thuế, người lao động, chủ nợ không có tài sản bảo đảm… Như vậy, với các doanh nghiệp đã dừng hoạt động và không có khả năng phục hồi, các cơ quan quản lí nên xem xét công bố thông tin công khai để những chủ thể khác có thể nắm được thông tin và tránh các tranh chấp không đáng có với tài sản bảo đảm khi được sử dụng để đảm bảo cho nhiều khoản vay khác.

Phạm Tuấn Anh (VAMC)

Đặng Minh Đức (Hà Nội)

Nguyễn Tiến Long (Techcombank)