1. Giới thiệu

Trong quản lí danh mục tài sản tại NHTM, quản lí rủi ro lãi suất và quản lí rủi ro thanh khoản là hai nghiệp vụ song hành mang tính trọng yếu bởi nó ảnh hưởng trực tiếp đến thu nhập lãi thuần (NII), thu nhập lãi cận biên (NIM) và khả năng thanh toán

1. Nếu khe hở nhạy cảm với lãi suất (GAP) dương, danh mục đang ở trạng thái nhạy cảm với tài sản có (TSC). Ngược lại, nếu khe hở nhạy cảm với lãi suất âm thì danh mục lại có trạng thái nhạy cảm với tài sản nợ (TSN). Hành động tương ứng của Hội đồng quản lí tài sản và nợ phải trả (ALCO) với trạng thái nhạy cảm của danh mục thông thường như sau: (i) ALCO sẽ không cần phải làm gì nếu lãi suất tăng mà GAP dương và lãi suất giảm mà GAP âm do trạng thái danh mục lúc này vẫn có lời; (ii) Tuy nhiên, ALCO buộc phải phản ứng điều chỉnh khối lượng và/hoặc kì tới hạn của TSC và/hoặc TSN để tránh lỗ. Bảng 1 mô tả tóm tắt các hành động ALCO có thể thực hiện đối với các trạng thái của GAP trên danh mục tài sản của NHTM. (Bảng 1)

Bảng 1: Tóm tắt phản ứng ALCO có thể xảy ra đối với trạng thái GAP

với lãi suất trên danh mục tài sản của NHTM

.jpg)

Nguồn: Rose và Hudgins (2012)

Như vậy, ta có thể thấy rằng, khi GAP = 0, danh mục tài sản của NHTM không phản ứng với sự biến thiên của lãi suất; hay nói cách khác, rủi ro lãi suất trong trường hợp này đã được loại trừ. Tuy nhiên, điều này chỉ có ý nghĩa trên phương diện lí thuyết, nhưng không khả dụng trên thực tế bởi lãi suất và kì hạn của TSC và lãi suất của TSN không có mối tương quan “hoàn hảo” với mức GAP = 0. Rose và Hudgins (2012), cho rằng “lãi suất cho vay có xu hướng thay đổi trễ hơn so với lãi suất của nhiều khoản huy động vốn trên thị trường tiền tệ. Vì vậy, doanh thu lãi thuần có xu hướng tăng chậm hơn chi phí lãi trong thời kì kinh tế phát triển và chi phí lãi có xu hướng giảm nhanh hơn doanh thu lãi trong thời kì kinh tế suy thoái”. Do đó, nghiên cứu của Greenbaum và cộng sự (2019) chỉ ra rằng, các NHTM thường cố tình tạo ra các khoảng chênh lệch về thời hạn của danh mục TSC và TSN của chính mình nhằm thu được lợi nhuận từ phần bù kì hạn hoặc từ những kì vọng của chính họ về xu hướng lãi suất. Cụ thể, các NHTM thường tài trợ cho khoản mục của TSC với kì hạn trung và dài hạn bằng TSN có kì hạn ngắn hạn. Điều này dẫn đến rủi ro lãi suất và rủi ro thanh khoản mà NHTM phải gánh chịu, trong lịch sử đã xảy ra đối với NCNB Corporation2 và gần đây là ngân hàng Silicon Valley3.

Nghiên cứu này với mục đích cung cấp phương pháp đo lường về khả năng thanh toán dựa trên trạng thái vốn chủ sở hữu của NHTM thông qua mô hình kì tới hạn trong quản lí rủi ro lãi suất. Bằng phương pháp nêu ra, Cơ quan Thanh tra, giám sát ngân hàng lẫn NHTM có thể định lượng khả năng thanh toán của các NHTM trên phạm vi danh mục tài sản và nợ phải trả hiện hành khi lãi suất thị trường thay đổi.

2. Phương pháp đo lường mô hình kì tới hạn

2.1. Đối với một tài sản

Giả sử một NHTM đang nắm giữ một trái phiếu Coupon có thông tin như sau:

.JPG)

Suy ra thị giá của trái phiếu Coupon

.JPG)

Giả sử lãi suất thị trường tăng từ 12% lên 13%, lúc này thị giá P1’ của trái phiếu Coupon này sẽ là:

Như vậy, từ đây có thể thấy, lãi suất thị trường tăng 1% thì thị giá trái phiếu Coupon giảm 884.955,75 đồng. Tuy nhiên, giá trị sổ sách của trái phiếu Coupon vẫn là 100.000.000 đồng, nhưng thực tế, nếu ngân hàng bán trái phiếu Coupon này ngay lập tức (giả sử loại trái phiếu Coupon này có tính thanh khoản tốt) thì ngân hàng lỗ 884.955,75 đồng.

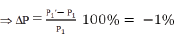

Ta có thể công thức hóa về thay đổi của thị giá trái phiếu Coupon trên như sau:

Khi lãi suất tăng 1%

Như vậy, khi lãi suất tăng 1% thì thị giá của trái phiếu Coupon giảm -1% hay khi lãi suất thay đổi thì thị giá của trái phiếu Coupon thay đổi. Sử dụng quy tắc tam suất, ta có thể có công thức gần đúng như sau:

∆P = -∆r

Từ đây, ta có thể xác định được % thay đổi của thị giá trái phiếu Coupon khi có sự thay đổi lãi suất bằng ví dụ minh họa. (Bảng 2)

Bảng 2: Thay đổi của thị giá trái phiếu Coupon khi có sự thay đổi lãi suất

.JPG)

Nguồn: Nhóm tác giả tự tính toán

Từ những tính toán trên ta có thể thấy rằng, khi lãi suất thị trường tăng:

(i) TSC kì hạn càng dài thì thị giá giảm càng nhiều;

(ii) Tốc độ giảm của các trái phiếu có kì hạn khác nhau là khác nhau;

(iii) Đối với các khoản mục có kì hạn càng dài, giá trị tuyệt đối của sự thay đổi về thị giá càng lớn, tức thiệt hại càng lớn, nhưng tốc độ thiệt hại giảm dần khi kì hạn tăng dần.

2.2. Đối với danh mục TSN và TSC

Giả sử NHTM có danh mục TSC và TSN hay nợ phải trả như Bảng 3.

Bảng 3: Danh mục TSC và TSN

Đơn vị tính: Triệu đồng

Nguồn: Nhóm tác giả tự giả định

Ta tiến hành tính giá trị kì hạn trung bình và tỉ trọng của từng loại TSC và TSN của danh mục theo công thức sau:

Để tính kì hạn bình quân của TSC và TSN của danh mục ta cần có các thông số sau:

+ Tỉ trọng của từng kì hạn đối với TSC và TSN → Gọi WAi là tỉ trọng TSC; WLi là tỉ trọng TSN thứ i.

+ Kì hạn của từng nhóm TSN và TSC → Gọi MAi là kì hạn TSC; MLi là kì hạn TSN.

Khi đó, kì hạn bình quân của TSC và TSN của danh mục được tính theo công thức sau:

.JPG)

Để ước tính khả năng thanh toán của NHTM ta sử dụng hàm Goal Seek của Excel để thực hiện tính toán thông qua nguyên lí tài chính và các bước thực hiện sau:

+ Khi lãi suất biến thiên sao cho vốn tự có ≤ 0 thì lúc này NHTM mất khả năng thanh toán.

+ Các bước ước tính lãi suất biến thiên ảnh hưởng đến khả năng thanh toán của NHTM theo Hình 1.

Hình 1: Quy trình ước tính lãi suất biến thiên ảnh hưởng đến khả năng thanh toán của NHTM

.JPG)

Nguồn: Tính toán dự kiến của nhóm tác giả.

Theo số liệu tại Bảng 3 ta có tỉ trọng của từng loại TSC/TSN như Bảng 4.

Bảng 4: Tỉ trọng của từng loại TSC/TSN trên danh mục

.JPG)

Nguồn: Nhóm tác giả tự tính toán

Giả thiết danh mục TSN và TSC có các thông tin sau:

.JPG)

Lúc này bằng công cụ Excel ta có thể tính toán được các thông số sau:

Kì hạn bình quân của danh mục:

.JPG)

Giá trị danh mục TSN và TSC trước và sau khi lãi suất tăng như sau:

Do đó, mức thay đổi trị giá của danh mục sau khi lãi suất thị trường tăng 1%:

.JPG)

∆ Vốn tự có = ∆ Giá danh mục TSC - ∆ Giá danh mục TSN

= -1,84% - (- 0,64%) = - 1,2%

Như vậy, nếu lãi suất thị trường tăng lên 1% thì đối với cơ cấu danh mục trên 100 triệu đồng vốn tự có sẽ giảm 0,12 triệu đồng.

Vốn tự có ban đầu = 572.605.331 triệu đồng - 527.462.024 triệu đồng = 45.143.307 triệu đồng

Khi lãi suất biến thiên sao cho vốn tự có ≤ 0 thì lúc này NHTM mất khả năng thanh toán. Do đó, ta xây dựng hàm mục tiêu cho hàm Goal Seek như sau:

∆ Vốn tự có = ∆ Giá danh mục TSC - ∆ Giá danh mục TSN ≤ - 45.143.30710

Dùng chức năng hàm Goal Seek ta tìm được tại mức lãi luất r = 1,53%/tháng (hay 18,36%/năm) thì NHTM mất khả năng thanh toán. Kết quả này hợp lí đối với danh mục TSN và TSC theo giả thiết đã cho, bởi vì đây cũng chính là xu hướng sử dụng TSC ở kì hạn dài hơn được tài trợ bởi TSN ở kì hạn ngắn hơn nhằm tạo ra phần bù lợi nhuận từ việc chênh lệch kì hạn.

Tiếp theo, nếu như danh mục có kì hạn bình quân của TSN lớn hơn kì hạn bình quân TSC thì do tính chất số liệu mang tính “tĩnh”11, nên dòng tiền vào (thu nhập) dùng để chi trả cho dòng tiền ra (chi phí) trong trung, dài hạn sẽ không đảm bảo và nguy cơ “ăn mòn” vốn tự có dẫn đến mất khả năng thanh toán là điều hiển nhiên.

Đến đây, ta có thể thấy rằng, sự biến thiên của lãi suất thị trường sẽ dẫn đến sự biến thiên của giá trị danh mục TSN và TSC nhạy cảm với lãi suất (nghịch biến lãi suất). Và khi lãi suất thị trường biến thiên thì danh mục TSN và TSC có kì hạn càng dài sẽ biến thiên càng lớn (nghịch biến với lãi suất).

3. Ưu điểm và hạn chế của phương pháp đo lường kì đến hạn

Phương pháp kì đến hạn dùng để đo lường khả năng thanh toán của NHTM có một số uu điểm và hạn chế theo Bảng 5.

Bảng 5: Ưu điểm và hạn chế của phương pháp đo lường kì đến hạn trong đo lường khả năng thanh toán của NHTM

.JPG)

Nguồn: Tổng hợp của nhóm tác giả

4. Kết luận

Mặc dù có một số hạn chế cũng như chưa xét đến tính động của số liệu nhưng phương pháp kì đến hạn có thể dùng để đo lường khả năng thanh toán của NHTM tại một thời điểm cụ thể nhằm đưa ra các ngưỡng dự báo về mức lãi suất thị trường mà tại đó NHTM đối mặt với rủi ro mất khả năng thanh toán. Đây cũng chính là ưu điểm nổi trội, khoa học hỗ trợ cho việc ra quyết định trong chỉ đạo, điều hành của quản lí cấp cao tại NHTM cũng như kịp thời cung cấp thông tin cho cơ quan quản lí, giám sát NHTM theo dõi, hành động nhằm đảm bảo an toàn hoạt động của hệ thống ngân hàng.

Điểm hạn chế của nghiên cứu này là chưa tính đến yếu tố thời lượng của từng loại tài sản, cũng như xem xét đến “tính động” của dữ liệu. Hướng nghiên cứu đề xuất sắp tới đối với vấn đề này là sử dụng mô hình thời lượng (Duration Model) kết hợp với ứng dụng Goal Seek trong Excel để đo lường khả năng thanh toán của NHTM sẽ giải quyết triệt để vấn đề còn tồn tại.

1 Có thể đo lường bằng phương pháp quản lí rủi ro khe hở nhạy cảm về lãi suất (Interest-Sensitivity Analysis - GAP Management).

2 NCNB Corporation, một công ty ngân hàng có trụ sở tại Bắc Carolina, sau này trở thành Nations Bank và rồi sáp nhập với Bank of America. Ngân hàng này dự đoán rằng sẽ có một đợt suy giảm lãi suất vào năm 1990. Do đó, ngân hàng đã kéo dài kì hạn của danh mục đầu tư đến năm 1989. Vào cuối năm đó, bảng cân đối kế toán của ngân hàng này nhạy cảm với nợ phải trả. Nguyên do phần lớn là vì họ nắm giữ 6 tỉ USD trái phiếu dài hạn, được đảm bảo bằng thế chấp tài sản tại Hiệp hội thế chấp quốc gia của Chính phủ (GNMA). Tính đến ngày 31/12/1989, khoản nợ phải trả của NCNB nhiều hơn khoảng 1,5 tỉ USD so với tài sản của nó sẽ được định giá lại trong 12 tháng sau đó. Nếu lãi suất giảm, NCNB sẽ có được khoản lãi khổng lồ. Thay vào đó, lãi suất tăng lên nếu tính đến cuối năm 1989, lợi suất của GNMA 30 năm là 9,49%. Đến ngày 16/3/1990, lợi suất GNMA kì hạn 30 năm là 9,95%. Do đó, NCNB phải chịu khoản lỗ chưa thực hiện 180 triệu USD trong danh mục trái phiếu của mình. Tin tức tiêu cực này cộng với những tiết lộ vào tháng 3/1990 rằng các khoản vay có vấn đề có thể tăng 25% trong quý đầu tiên của năm 1990 đã khiến giá cổ phiếu của NCNB lao dốc từ 46 USD/cổ phiếu trong tuần đầu tiên của tháng 3/1990 xuống còn 40 USD/cổ phiếu vào ngày 19/3/1990, giảm 12%.

3 Xem sự sụp đổ của Ngân hàng Silicon Valley ở đây https://tapchinganhang.gov.vn/su-sup-do-cua-ngan-hang-silicon-valley-nhung-van-de-dat-ra.htm

4 Thị giá của trái phiếu Coupon được tính bằng .JPG) với C là dòng tiền được trả mỗi kì, n là kì hạn.

với C là dòng tiền được trả mỗi kì, n là kì hạn.

5 Mức độ biến động của thị giá .JPG)

6 = PV(10%/12 kì hạn bình quân TSC - 10%/12 * Giá trị tổng TSC - Giá trị tổng TSC)

7 = PV(7%/12 kì hạn bình quân TSC - 7%/12 * Giá trị tổng TSN - Giá trị tổng TSC)

8 = PV(11%/12 kì hạn bình quân TSC - 10%/12 * Giá trị tổng TSC - Giá trị tổng TSC)

9 = PV(8%/12 kì hạn bình quân TSC - 7%/12 * Giá trị tổng TSN - Giá trị tổng TSN)

10 = (PV(Lãi suất cần tìm, kì hạn bình quân TSC - Mức sinh lời trung bình TSC/12

*Tổng giá trị TSC - Tổng giá trị TSC)- Hiện giá tổng giá trị TSC trước khi lãi suất tăng) - (PV(Lãi suất cần tìm, kì hạn bình quân TSN - Mức huy động trung bình TSN/12* Tổng giá trị TSN - Tổng giá trị TSC) - Hiện giá tổng giá trị TSN trước khi lãi suất tăng)

11 Số liệu mang tính chất thời điểm và không có tính chất tuần hoàn và chưa xét đến yếu tố hành vi của khách hàng. Chẳng hạn, đối với TSC, dữ liệu kì tới hạn chưa xem xét khả năng tiếp tục nhu cầu vay vốn khi đến hạn, khả năng thu hồi, trả nợ sớm của khách hàng, khả năng giải ngân mới. Đối với TSN, dữ liệu kì tới hạn sẽ không tính đến đặc tính tái tục, khả năng tăng trưởng hoặc sụt giảm huy động.

Tài liệu tham khảo:

1. Greenbaum, S. I., Thakor, A. V, & Boot, A. W. A. B. T.-C. F. I. (Fourth E. (Eds.). (2019). Chapter 5 - Interest Rate Risk (pp. 101-119). Academic Press. https://doi.org/https://doi.org/10.1016/B978-0-12-405208-6.00005-X

2. Rose, P. S., & Hudgins, S. C. (2012). Bank Management & Financial Services. McGraw-Hill Education.

Lê Hữu Nghĩa (Trường Đại học Ngân hàng Thành phố Hồ Chí Minh)