1. Đặt vấn đề

Trong hoạt động của các NHTM thì rủi ro thanh khoản là một trong những rủi ro lớn nhất, nó không chỉ đe dọa sự an toàn của từng NHTM mà còn liên quan đến sự an toàn của cả hệ thống ngân hàng, nền kinh tế.

Ủy ban Basel về giám sát ngân hàng chỉ ra rằng, một trong những nguyên nhân chính của cuộc khủng hoảng tài chính toàn cầu năm 2007 - 2009 là vấn đề thanh khoản. Các ngân hàng lớn, với nhiều năm hoạt động kinh doanh, bị phá sản hoặc đứng bên bờ vực phá sản do mất thanh khoản. Sau cuộc khủng hoảng tài chính toàn cầu, Ủy ban Basel đã đưa ra các quy định về quản lí thanh khoản, nhằm nâng cao khả năng thanh khoản của các ngân hàng, đồng thời, các quốc gia đã tăng cường kiểm soát rủi ro thanh khoản trong lĩnh vực ngân hàng.

Từ năm 2010, do ảnh hưởng của thị trường thế giới cũng như hệ quả của quá trình mở rộng mạng lưới và tăng trưởng tín dụng quá nhanh, hệ thống ngân hàng đã bộc lộ một số vấn đề bất cập như chất lượng tín dụng sụt giảm, nợ xấu tăng cao, thanh khoản của hệ thống bất ổn, nguy cơ gây ra đổ vỡ hệ thống... Dẫn đến các NHTM Việt Nam phải trải qua hai lần tái cơ cấu hệ thống trong giai đoạn 2010 - 2020.

Trong những năm gần đây, mặc dù tình trạng thanh khoản của các NHTM bớt căng thẳng hơn, tuy nhiên, ngân hàng vẫn phải đối mặt với tình trạng nợ xấu gia tăng, cấp vốn tín dụng chưa hiệu quả… dẫn đến khả năng thanh khoản của các ngân hàng còn tiềm ẩn nhiều rủi ro.

Tuy có nhiều nghiên cứu trong và ngoài nước về thanh khoản của NHTM, nhưng trong quá trình nghiên cứu và tìm hiểu, nhóm tác giả nhận thấy, chưa có nghiên cứu nào nghiên cứu về các nhân tố ảnh hưởng đến khả năng thanh khoản của NHTM được thực hiện bằng thuật toán Machine Learning, đây là một ứng dụng của trí tuệ nhân tạo (AI) cung cấp cho các hệ thống khả năng tự động học hỏi và cải thiện từ kinh nghiệm mà không cần lập trình rõ ràng, từ đó, có thể khám phá và sử dụng dữ liệu hiệu quả hơn.

2. Phương pháp và mô hình nghiên cứu

- Giả thuyết nghiên cứu và các biến độc lập về rủi ro thanh khoản

(i) Các yếu tố nội tại của NHTM

+ Khả năng thanh khoản (LIQ)

Ngân hàng nào có chất lượng tài sản thanh khoản tốt sẽ ít gặp rủi ro thanh khoản và hiếm khi phải rơi vào tình trạng đối phó với những khó khăn thâm hụt thanh khoản một cách thường xuyên.

Theo nghiên cứu của Trương Quang Thông (2013), Sopan và Dutta (2018), Zhang và Zhao (2021).

H1: Khả năng thanh khoản có tác động ngược chiều đến rủi ro thanh khoản của ngân hàng.

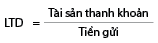

+ Tỉ lệ thanh khoản trên tiền gửi (LTD)

Chất lượng tài sản thanh khoản còn thể hiện ở tỉ lệ tài sản thanh khoản trên tiền gửi

Theo nghiên cứu của Bunda và Desquilbet (2008); Vodova (2011); Cucinelli (2013); Delécha và cộng sự (2012).

H2: Khả năng thanh khoản có tác động ngược chiều đến rủi ro thanh khoản của ngân hàng.

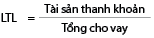

+ Tỉ lệ thanh khoản trên cho vay (LTL)

Chất lượng tài sản thanh khoản còn thể hiện ở tỉ lệ tài sản thanh khoản trên tổng cho vay

Theo nghiên cứu của Trương Quang Thông (2013), Sopan và Dutta (2018), Zhang và Zhao (2021).

H3: Tỉ lệ tài sản thanh khoản trên cho vay có tác động ngược chiều đến rủi ro thanh khoản của ngân hàng.

+ Tỉ lệ vốn chủ sở hữu trên tổng tài sản (ETA)

Ngân hàng sử dụng vốn chủ sở hữu và nợ vay để tài trợ hoạt động kinh doanh của mình, khác với nợ vay mang tính chất phải hoàn trả thì nguồn vốn chủ sở hữu được xem là nguồn quỹ tự có của ngân hàng, đại diện cho khả năng tự chống đỡ khi có rủi ro xảy ra. Các ngân hàng vốn càng lớn có xu hướng nắm giữ tài sản thanh khoản ít hơn, nên rủi ro thanh khoản càng lớn và ngược lại.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Trương Quang Thông (2013), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

H4: Tỉ lệ vốn chủ sở hữu có tác động cùng chiều với rủi ro thanh khoản của ngân hàng.

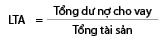

+ Tỉ lệ cho vay trên tổng tài sản (LTA)

Tại Việt Nam cũng như hệ thống ngân hàng các nền kinh tế mới nổi, các ngân hàng thường tập trung sử dụng các nguồn vốn vào hoạt động truyền thống là cho vay. Các khoản cho vay thông thường có tính thanh khoản thấp; do đó, những khoản rút tiền lớn và không được dự báo trước có thể dẫn đến việc mất thanh khoản của ngân hàng.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Gogo và Arundina (2021), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

H5: Tỉ lệ cho vay trên tổng tài sản có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng.

+ Quy mô ngân hàng (SIZE)

Về lí thuyết kinh tế quy mô, ngân hàng có tổng tài sản càng lớn thì sẽ có thanh khoản tốt hơn. Bên cạnh đó, ngân hàng lớn lại có lợi thế hơn khi tiếp cận với thị trường liên ngân hàng hay được hỗ trợ thanh khoản từ phía “người cho vay cuối cùng” (Vodova, 2013).

SIZE = Ln (Tổng tài sản).

Theo nghiên cứu của Shaikh (2015), Sopan và Dutta (2018), El-Massah và cộng sự (2019), Trương Quang Thông (2013), NHTM hoạt động kinh doanh tốt, đạt lợi nhuận cao thì việc mở rộng quy mô sẽ tạo ra được nhiều cơ hội để thu hút khách hàng từ đó, nâng cao thanh khoản của ngân hàng từ việc huy động được nhiều tiền gửi hơn.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Zhang và Zhao (2021), việc mở rộng quy mô sẽ khiến ngân hàng có thể gặp rủi ro lớn nếu hoạt động kinh doanh kém hiệu quả do không đáp ứng được nhu cầu tất toán các khoản tiền gửi hay thanh toán các khoản nợ đến hạn của ngân hàng.

Do đó, việc mở rộng quy mô ngân hàng có thể tác động cùng chiều hoặc ngược chiều đến rủi ro thanh khoản tùy thuộc vào tình hình kinh doanh của ngân hàng đó.

H6: Quy mô ngân hàng có tác động ngược chiều đến rủi ro thanh khoản của ngân hàng.

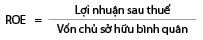

+ Tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE)

Hệ số phản ánh hiệu quả quản trị của ngân hàng trong việc sử dụng vốn chủ sở hữu. Để dự phòng trong các trường hợp rút tiền đột xuất, ngân hàng thường dự trữ các loại tài sản thanh khoản ở một mức phù hợp. Trong thực tế, tài sản có tính thanh khoản cao thường mang lại ít lợi nhuận cho ngân hàng.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Zhang và Zhao (2021), Gogo và Arundina (2021), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

H7: Tỉ suất sinh lợi trên vốn chủ sở hữu có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng.

+ Tỉ lệ nợ xấu (NPL)

Tỉ lệ nợ xấu cho biết chất lượng và rủi ro của danh mục cho vay của ngân hàng, tỉ lệ này càng cao cho thấy ngân hàng đang gặp khó khăn trong việc quản lí chất lượng các khoản vay và đối mặt với rủi ro tín dụng, ngân hàng có khả năng mất vốn, suy giảm lợi nhuận và giảm khả năng thanh khoản.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Gogo và Arundina (2021), Trương Quang Thông (2013), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

H8: Tỉ lệ nợ xấu có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng.

(ii) Các yếu tố vĩ mô

+ Tốc độ tăng trưởng kinh tế (GDP)

GDP là chỉ số giá trị thị trường của tất cả hàng hóa kể cả hữu hình và vô hình được sản xuất ra trên phạm vi một lãnh thổ quốc gia trong một thời kì nhất định (thường là một năm).

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), El-Massah và cộng sự (2019), Zhang và Zhao (2021), Gogo và Arundina (2021), Trương Quang Thông (2013).

H9: GDP có tác động ngược chiều đến rủi ro thanh khoản của ngân hàng.

+ Lạm phát (INF)

Lạm phát là sự tăng mức giá chung của hàng hóa và dịch vụ theo thời gian và sự mất giá trị của một loại tiền tệ. Tỉ lệ lạm phát tác động đến toàn bộ các chủ thể trong nền kinh tế. Dựa vào mức lạm phát, các chủ thể sẽ ra quyết định đầu tư hay gửi tiền vào ngân hàng, do đó, để thu hút được các khoản tiền gửi, các nhà quản trị dựa vào mức lạm phát kì vọng mà niêm yết lãi suất.

Theo nghiên cứu của Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), El-Massah và cộng sự (2019), Zhang và Zhao (2021), Gogo và Arundina (2021), Trương Quang Thông (2013).

H10: Tỉ lệ lạm phát có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng.

- Mô hình nghiên cứu:

Mô hình của bài nghiên cứu này dựa trên sự kế thừa của các tác giả trước như của Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), El-Massah và cộng sự (2019), Zhang và Zhao (2021), Gogo và Arundina (2021), Trương Quang Thông (2013), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

Dữ liệu quan sát là 30 NHTM Việt Nam từ năm 2011 đến năm 2021 được sử dụng trong nghiên cứu này.

Mô hình nghiên cứu được đề xuất như sau:

FGAPit = α + β1LIQit + β2LTDit + β3LTLit+ β4ETAit + β5LTAit + β6ROEit + β7SIZEit + β8NPLit + β9GDPt + β10INFt + uit

Trong đó:

α: Hệ số chặn

β1,… β10: Các hệ số hồi quy riêng của biến độc lập.

i: Kí hiệu cho các ngân hàng; t: Kí hiệu cho các năm; u: Đại diện cho sai số của mô hình.

- Biến phụ thuộc

FGAPit: Rủi ro thanh khoản của ngân hàng (i) tại thời điểm (t)

- Biến độc lập:

+ LIQit: Khả năng thanh khoản của ngân hàng (i) tại thời điểm (t);

+ LTDit: Tỉ lệ thanh khoản trên tiền gửi của ngân hàng (i) tại thời điểm (t);

+ LTLit: Tỉ lệ thanh khoản trên cho vay của ngân hàng (i) tại thời điểm (t);

+ ETAit: Tỉ lệ vốn chủ sở hữu của ngân hàng (i) tại thời điểm (t);

+ LTAit: Tỉ lệ dư nợ cho vay trên tổng tài sản của ngân hàng (i) thời điểm (t);

+ SIZEit: Quy mô tổng tài sản của ngân hàng (i) tại thời điểm (t);

+ ROEit: Tỉ lệ lợi nhuận trên vốn chủ sở hữu của ngân hàng (i) tại thời điểm (t);

+ NPLit: Tỉ lệ nợ xấu của ngân hàng (i) tại thời điểm (t);

+ GDPt: Tỉ lệ tăng trưởng kinh tế tại thời điểm (t);

+ INFt: Tỉ lệ lạm phát tại thời điểm (t). (Bảng 1, Bảng 2)

Bảng 1: Thông tin về dữ liệu quan sát của 30 NHTM Việt Nam

Nguồn: Theo tính toán của các tác giả

Bảng 2: Phân tích thông tin dữ liệu

.PNG)

Nguồn: Theo kết quả phân tích của các tác giả trong Python

- Phương pháp nghiên cứu:

Bài nghiên cứu thực hiện trên ngôn ngữ lập trình Python 3.6.8. cùng các thư viện và thuật toán Machine Learning. Mô hình được thực hiện qua các bước sau:

Bước 1: Thực hiện thống kê mô tả, làm sạch dữ liệu.

Bước 2: Tìm thuật toán phù hợp với mô hình và dữ liệu, trên nền tảng ngôn ngữ lập trình Python.

Bước 3: Xác định hiệu suất và độ tin cậy của mô hình, hệ số hồi quy, trực quan hóa kết quả.

3. Kết quả nghiên cứu và thảo luận

3.1. Phân tích thống kê mô tả các biến nghiên cứu

Bảng 3: Thống kê mô tả các biến trong mẫu nghiên cứu

.PNG)

Nguồn: Theo kết quả phân tích

Hình 1: Phân tích mối tương quan giữa các biến qua hệ số Pearson

.PNG)

Nguồn: Kết quả phân tích của các tác giả trong Python

Kết quả tại Bảng 3 cho thấy:

Giá trị trung bình của FGAP là - 0,16461, độ lệch chuẩn 0,127392. Giá trị lớn nhất là 0,248562, giá trị nhỏ nhất là - 0,6091.

Giá trị trung bình của LIQ là 0,14109, độ lệch chuẩn 0,07571. Giá trị lớn nhất là 0,60642 và đạt giá trị nhỏ nhất là 0,01383. Tùy thuộc vào tình hình biến động kinh tế trong từng giai đoạn, các NHTM Việt Nam có khả năng thanh khoản thay đổi. Qua đó, có thể thấy, tình hình thanh khoản của các ngân hàng tương đối ổn định.

Giá trị trung bình của LTD là 0,187341, độ lệch chuẩn 0,103200. Giá trị lớn nhất là 0,751127, giá trị nhỏ nhất là 0,016280.

Giá trị trung bình của LTL là 0,269220, độ lệch chuẩn 0,269779. Giá trị lớn nhất là 3,058945, giá trị nhỏ nhất là 0,019366.

Giá trị trung bình của ETA là 0,089000, độ lệch chuẩn 0,038200. Giá trị lớn nhất là 0,238381, giá trị nhỏ nhất là 0,026950.

Giá trị trung bình của LTA là 0,600442, độ lệch chuẩn 0,117936. Giá trị lớn nhất là 0,844201, giá trị nhỏ nhất là 0,172148.

SIZE được đo bằng Logarit tổng tài sản có giá trị trung bình là 32,493774 và đây là biến có giá trị trung bình lớn nhất trong các biến phân tích. Độ lệch chuẩn là 1,175964 và có giá trị lớn nhất là 35,105053. Trong khi đó, giá trị nhỏ nhất là 30,317830.

ROE có giá trị trung bình là 0,085845, độ lệch chuẩn là 0,083576. Đạt giá trị lớn nhất là 0,268234, trong khi giá trị nhỏ nhất là -0,820021, giá trị âm phản ánh hoạt động kinh doanh của một ngân hàng vào thời điểm này đang gặp khó khăn và cần biện pháp khắc phục.

Giá trị trung bình của NPL là 0,600442, độ lệch chuẩn 0,117936. Giá trị lớn nhất là 0,844201, giá trị nhỏ nhất là 0,172148.

INF có giá trị trung bình là 0,047314 với độ lệch chuẩn là 0,051900. Năm 2015, Việt Nam có tỉ lệ lạm phát thấp nhất là 0,63% và cao nhất là năm 2011 với tỉ lệ lạm phát là 18,67%. Tỉ lệ này cho thấy, NHNN đã có những chính sách điều hành chủ động, linh hoạt các công cụ của chính sách tiền tệ cũng như việc kết hợp chặt chẽ với chính sách tài khóa góp phần quan trọng trong việc kiểm soát và đưa lạm phát đến mức ổn định.

GDP của Việt Nam có giá trị bình quân qua các năm là 0,056531 với độ lệch chuẩn là 0,014867. Tốc độ tăng trưởng kinh tế cao nhất vào năm 2018 là 7,08% và mức tăng trưởng thấp nhất là 2,58% vào năm 2021. Trong thời gian qua, Việt Nam là một trong những quốc gia có tốc độ tăng trưởng kinh tế khá tốt và ổn định, năm 2021 là năm rất khó khăn đối với nền kinh tế của các quốc gia trên thế giới nhưng Việt Nam cho thấy là quốc gia có tốc độ tăng trưởng kinh tế ấn tượng trong năm đại dịch Covid-19 toàn cầu.

3.2. Thuật toán sử dụng và kết quả mô hình

Thuật toán được sử dụng cho mô hình là hồi quy tuyến tính bội (Multiple linear regression), thuật toán này dùng để phân tích hồi quy đa biến thuộc nhóm Supervised learning của Machine Learning.

Kết quả cho thấy, các biến: LIQ, LTD, LTL có tương quan ngược chiều với FGAP, LTA có tương quan mạnh cùng chiều với FGAP trong khi SIZE, ROE có tương quan cùng chiều với FGAP, NPL có tương quan rất yếu cùng chiều với FGAP, ngoài ra các biến GDP, INF có tương quan yếu ngược chiều với FGAP.

- Mô hình:

Kết quả mô hình hồi quy tuyến tính bội như sau:

Nguồn: Theo tính toán của các tác giả trong Python

- Hệ số hồi quy:

Nguồn: Theo tính toán của các tác giả trong Python

Kết quả mô hình cho thấy, hiệu suất mô hình khá tốt, sự chênh lệch giữa “R-Square-train” và “R-Square-test” không nhiều, đồng thời, hệ số MSE và Root mean squared error (RMSE) là khá thấp, nghĩa là mô hình tuyến tính đã xây dựng phù hợp với tập dữ liệu đến 88,79% hay 10 biến độc lập (LIQ, LTD, LTL, ETA, LTA, SIZE, ROE, NPL, GDP, INF) giải thích được 88,79% sự biến thiên của biến phụ thuộc FGAP, trong khi 11,21% còn lại được giải thích bởi các yếu tố khác chưa được đề cập trong nghiên cứu này.

Mô hình được biểu diễn dưới dạng phương trình hồi quy như sau:

FGAPit = -1,03304175 - 3,49720853LIQit

+ 2,59435351LTDit + 0,0197545LTLit

+ 0,35505446ETAit + 0,94552023LTAit

+ 0,00783759SIZEit + 0,07845721ROEit

+ 0,96088731NPLit - 0,26467683GDPt

+ 0,02668546INFt + uit

- Trực quan hóa kết quả:

Kết quả tổng quát sẽ được trực quan qua thư viện Seaborn để đơn giản và dễ hiểu hơn, đồng thời, có thể nhìn trực quan về kết quả dự đoán của mô hình (biểu thị bởi đường màu đỏ) so với thực tế (biểu thị bởi đường màu xanh) (Hình 2).

Hình 2: Giá trị thực tế và giá trị dự đoán

.PNG)

Nguồn: Kết quả phân tích Seaborn trong Python

Biểu đồ cho thấy, không có nhiều chênh lệch giữa kết quả dự đoán và thực tế thể hiện bằng hệ số MSE là rất nhỏ và R-Square rất tốt.

3.3. Kết quả phân tích

FGAPit = -1,03304175 - 3,49720853LIQit

+ 2,59435351LTDit + 0,0197545LTLit

+ 0,35505446ETAit + 0,94552023LTAit

+ 0,00783759SIZEit + 0,07845721ROEit

+ 0,96088731NPLit - 0,26467683GDPt

+ 0,02668546INFt + uit

Kết quả mô hình và hệ số hồi quy cho thấy các biến: LTD, ETA, LTA, ROE, NPL có tác động cùng chiều và LIQ, GDP có tác động ngược chiều đến rủi ro thanh khoản của các NHTM Việt Nam trong mẫu nghiên cứu. Theo kết quả thống kê các biến quan trọng của mô hình cho thấy, các biến LTL, SIZE, INF là không quan trọng đối với mô hình, có thể loại bỏ. (Hình 3)

Nguồn: Theo phân tích dữ liệu của các tác giả trong Python

- Khả năng thanh khoản

Biến LIQ có tác động ngược chiều đến rủi ro thanh khoản và là biến quan trọng nhất của mô hình nghiên cứu. Kết quả này phù hợp với giả thuyết H1 và kết quả nghiên cứu của Trương Quang Thông (2013), Sopan và Dutta (2018), Zhang và Zhao (2021). Kết quả này ủng hộ lí thuyết khả năng thay đổi (The Shiftability Theory) do Moulton (1918) khởi xướng và ông đã khẳng định rằng: “Thanh khoản có khả năng thay đổi, ngân hàng có thể bảo hiểm rủi ro thanh khoản hiệu quả nhất bằng cách duy trì tỉ trọng lớn về tài sản có tính thanh khoản cao. Khi ngân hàng sở hữu tài sản thanh khoản càng cao, cấu trúc thanh khoản càng cao, rủi ro thanh khoản giảm.

- Tỉ lệ thanh khoản trên tiền gửi

Biến LTD có tác động cùng chiều đến rủi ro thanh khoản và là biến quan trọng thứ 2 sau biến LIQ của mô hình nghiên cứu. Kết quả này trái ngược với giả thuyết H2 và kết quả nghiên cứu của Bunda và Desquilbet (2008); Vodova (2011); Cucinelli (2013); Delécha và cộng sự (2012).

- Tỉ lệ vốn chủ sở hữu trên tổng tài sản

ETA có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng, phù hợp với giả thuyết H4 của mô hình và phù hợp với nghiên cứu của các tác giả: Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Trương Quang Thông (2013), Mai Thị Phương Thùy và Bùi Thị Điệp (2018). Theo sự phát triển của lí thuyết khả năng thay đổi do Toby (2006) thực hiện thì tỉ lệ vốn chủ sở hữu cao hơn có thể lấn át tiền gửi và do đó, làm giảm thanh khoản (Gorton và Winton, 2014). Tác động “cấu trúc lấn át tiền gửi” với điều kiện vốn cao hơn có xu hướng giảm nhẹ sự đổ vỡ tài chính do ngân hàng có ưu thế thương lượng, đa dang hóa nguồn đầu tư, tham gia các hoạt động đầu tư mạo hiểm, điều này cản trở các cam kết của ngân hàng đối với người gửi tiền… Do đó, vốn lớn hơn có xu hướng làm giảm tính thanh khoản hay gia tăng rủi ro thanh khoản.

- Tỉ lệ cho vay trên tổng tài sản

Biến LTA có tác động cùng chiều đến rủi ro thanh khoản của ngân hàng, phù hợp với giả thuyết H5 của mô hình và nghiên cứu của Zaghdoudi và Hakimi (2017), Gogo và Arundina (2021), Mai Thị Phương Thùy và Bùi Thị Điệp (2018). Kết quả này cung cấp thêm bằng chứng thực nghiệm cho lí thuyết trung gian tài chính, khi NHTM cho vay do thông tin bất cân xứng và chi phí giao dịch tăng cao trong khi nền kinh tế có nhu cầu vay cao thì các ngân hàng sẽ giảm nắm giữ các tài sản thanh khoản cao để tập trung việc cho vay gia tăng lợi nhuận, điều này làm gia tăng rủi ro cho ngân hàng khi những khoản rút tiền lớn và không được dự báo trước có thể dẫn đến việc mất thanh khoản của ngân hàng, hay khi NHTM tăng cho vay các khoản vay có vấn đề thì sau này NHTM sẽ khó thu hồi nợ đúng hạn, nợ xấu tăng cao làm NHTM gặp rủi ro thanh khoản.

- Tỉ lệ lợi nhuận trên vốn chủ sở hữu

ROE có tác động cùng chiều đến rủi ro thanh khoản của các NHTM Việt Nam. Kết quả này tương đồng với giả thuyết H7 và các nghiên cứu của tác giả Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Zhang và Zhao (2021), Gogo và Arundina (2021), Mai Thị Phương Thùy và Bùi Thị Điệp (2018).

- Tỉ lệ nợ xấu

NPL có tác động cùng chiều đến rủi ro thanh khoản của các NHTM Việt Nam. Kết quả này tương đồng với giả thuyết H8 và các nghiên cứu của tác giả Zaghdoudi và Hakimi (2017), Gogo và Arundina (2021), Trương Quang Thông (2013), Mai Thị Phương Thùy và Bùi Thị Điệp (2018). Khi thông tin bất cân xứng xảy ra, nợ xấu gia tăng thì NHTM có khả năng mất khả năng thanh khoản.

- Tốc độ tăng trưởng kinh tế

GDP có tác động ngược chiều đến rủi ro thanh khoản của các NHTM Việt Nam. Kết quả này tương đồng với giả thuyết H9 và các nghiên cứu của tác giả Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), El-Massah và cộng sự (2019), Zhang và Zhao (2021), Gogo và Arundina (2021), Trương Quang Thông (2013). Môi trường kinh tế vĩ mô xấu đi làm tăng rủi ro thanh khoản của các ngân hàng (Vodová, 2011).

4. Một số khuyến nghị đối với các NHTM Việt Nam

Một là, về khả năng thanh khoản

LIQ là biến quan trọng nhất của mô hình nghiên cứu, do đó, NHTM cần phải phân bổ nguồn vốn một cách hợp lí trong việc nắm giữ các tài sản thanh khoản để vừa đạt được mục tiêu lợi nhuận trong hoạt động kinh doanh vừa duy trì tốt khả năng thanh khoản để đối phó với những tác động xấu của thị trường. Đồng thời, luôn duy trì và nâng cao khả năng thanh khoản thông qua việc xây dựng mối quan hệ ngày càng sâu sắc và toàn diện đối với những nhà cung cấp nguồn vốn lớn, truyền thống đi kèm với đa dạng hóa các nguồn huy động để tránh phụ thuộc vào số ít kênh nào đó, cùng với đó là cần tăng trưởng dư nợ hợp lí và phải đảm bảo tỉ lệ sử dụng vốn ngắn hạn để cho vay trung, dài hạn.

Hai là, về tỉ lệ thanh khoản trên tiền gửi

Biến LTD có tác động cùng chiều đến rủi ro thanh khoản và là biến quan trọng thứ hai sau biến LIQ của mô hình nghiên cứu. Do đó, các NHTM cần đảm bảo chất lượng tài sản thanh khoản và chiến lược quản trị thanh khoản dựa trên tài sản nợ hay tài sản có phù hợp với quy mô và vị thế của ngân hàng, trong đó, yêu cầu thanh khoản sẽ được ưu tiên giải quyết trước dựa trên tài sản có sau đó mới đến tài sản nợ, đồng thời, duy trì tốt khả năng thanh khoản, nhằm ứng phó kịp thời với sự thay đổi của thị trường. Bên cạnh đó, ngân hàng cần tiến hành phân tích nhu cầu thanh khoản liên tục và xây dựng hệ thống dự báo trên cơ sở dữ liệu lớn và AI, xây dựng chiến lược thanh khoản, trong đó, xác định rõ các ưu tiên của thanh khoản.

Ba là, về tỉ lệ vốn chủ sở hữu trên tổng tài sản

NHTM Việt Nam cần nâng cao chất lượng nguồn vốn tự có hay NHTM vẫn tăng vốn nhưng tốc độ tăng vốn chậm hơn tốc độ tăng tổng tài sản thì cũng tác động làm giảm tỉ lệ vốn chủ sở hữu trên tổng tài sản. Tình trạng sở hữu chéo giữa các ngân hàng với nhau có thể dẫn đến nhiều khoản nợ xấu, đặc biệt là rủi ro về vấn đề thanh khoản cho các ngân hàng. Vì vậy, để có được nguồn vốn ổn định, bền vững thì mỗi ngân hàng cần có chiến lược tăng vốn phù hợp như phát hành chứng chỉ tiền gửi kì hạn dài, không bổ sung vốn tự có bằng cách trả cổ tức bằng cổ phiếu và phát hành thêm cổ phiếu cho cổ đông hiện hữu, thu hút thêm vốn đầu tư từ các nhà đầu tư nước ngoài.

Bốn là, về tỉ lệ cho vay trên tổng tài sản

Kết quả nghiên cứu cho thấy, tỉ lệ cho vay trên tổng tài sản càng tăng thì rủi ro thanh khoản cũng gia tăng, do đó, ngân hàng cần kiểm soát tốt các khoản cho vay. Để kiểm soát các khoản cho vay, ngân hàng phải kiểm soát tốt rủi ro tín dụng thông qua công tác thẩm định, giám sát khoản vay, tránh việc chạy theo doanh số. Đồng thời, ngân hàng cần đa dạng hóa lĩnh vực cho vay để phân tán rủi ro nhằm đảm bảo khả năng thu hồi vốn.

Năm là, cần tăng hiệu quả hoạt động kinh doanh thông qua tăng ROE

Các NHTM cần sử dụng vốn hiệu quả trong kinh doanh để tạo ra lợi nhuận. Thực tế, lợi nhuận của các ngân hàng thu được từ hoạt động cho vay là phổ biến, vì vậy, các hoạt động kinh doanh phải thật hiệu quả. Để hoạt động kinh doanh có hiệu quả ngân hàng cần nâng cao trình độ quản trị của ban điều hành, đánh giá và phát triển năng lực nghiệp vụ cho nhân viên, sắp xếp bộ máy hoạt động theo hướng tinh gọn và tiết kiệm chi phí. Đồng thời, các ngân hàng cần đẩy mạnh gia tăng lợi nhuận từ hoạt động dịch vụ, hạn chế bớt chi phí, tránh phụ thuộc vào hoạt động tín dụng vì hoạt động này dễ bị biến động bởi nền kinh tế.

Sáu là, xử lí nợ xấu và nâng cao chất lượng tín dụng

NHTM cần kiểm soát và giảm tỉ lệ nợ xấu vì biến số này nếu tăng cao thì rủi ro thanh khoản càng tăng. Thông qua các hoạt động như cơ cấu lại nợ, miễn, giảm lãi, tăng cường trích lập dự phòng, đẩy nhanh tiến độ xử lí tài sản, tăng cường hiệu quả của công tác thanh tra, giám sát. Bởi khi xử lí được nợ xấu, NHTM sẽ có thêm một lượng nguồn vốn để sử dụng cho hoạt động kinh doanh, gia tăng nguồn vốn có tính thanh khoản cũng như khả năng thanh khoản. Đồng thời, việc tăng cường thanh tra, giám sát, kiểm soát và hạn chế nợ xấu giúp cho các NHTM tránh việc bị động khi xảy ra nợ xấu mới, thận trọng cho vay để đảm bảo lợi nhuận cũng như an toàn thanh khoản.

Bảy là, tuân thủ các quy định và đảm bảo an toàn thanh khoản

Các NHTM phải tuyệt đối tuân thủ các quy định về đảm bảo an toàn thanh khoản nói riêng và tuân thủ các quy định về hoạt động kinh doanh trong ngân hàng nói chung. Đối với các tỉ lệ an toàn thanh khoản, thậm chí, trong thực tiễn hoạt động, các NHTM cần duy trì mức độ an toàn cao hơn so với quy định tối thiểu của cơ quan chức năng. Điều này sẽ giúp các NHTM có thêm cơ hội tránh được rủi ro từ các yếu tố bất thường trong kinh doanh. Đối với tuân thủ các quy định về hoạt động kinh doanh, những vi phạm về mặt pháp luật, có khi chỉ từ một thành viên của Ban điều hành, cũng có thể ảnh hưởng tiêu cực đến an toàn thanh khoản của cả ngân hàng. Do đó, hoạt động giám sát và kiểm tra trong ngân hàng cần phải được thực hiện thường xuyên. Từ đó, có thể kịp thời phát hiện những sai sót và điều chỉnh.

Tám là, quản lí tốt khe hở thanh khoản

Cần thực hiện tốt quản lí khe hở thanh khoản và các vấn đề liên quan đến rủi ro lãi suất. Các NHTM cần hoàn thiện các quy định liên quan đến huy động và cho vay (nhất là huy động, cho vay trung, dài hạn) theo lãi suất thị trường; cần có cách giải quyết khoa học để không xảy ra tình trạng khách hàng gửi tiền, rút tiền trước hạn khi lãi suất thị trường tăng cao hoặc khi có các đối thủ khác đưa ra lãi suất cao, hấp dẫn khách hàng hơn. Ngoài ra, quản lí sự không cân đối về kì hạn giữa tài sản nợ và tài sản có của ngân hàng là nội dung quan trọng để quản lí thanh khoản được hiệu quả.

Tài liệu tham khảo:

1. Bunda, I., & Desquilbet, J.-B. (2008). The bank liquidity smile across exchange rate regimes. International Economic Journal, 22(3), pages 361-386.

2. Lucchetta, M. (2007). What do data say about monetary policy, bank liquidity and bank risk taking? Economic Notes, 36(2), pages 189-203.

3. Moore, W. (2009). How do financial crises affect commercial bank liquidity? Evidence from Latin America and the Caribbean.

4. Valla, N., Saes-Escorbiac, B., & Tiesset, M. (2008). Bank liquidity and financial stability. IPM24 with IAOS: Measuring Productivity, page 40.

5. Vodová, P. (2013). Determinants of commercial bank liquidity in Hungary. Finansowy Kwartalnik Internetowy E-Finanse, 9(4), pages 64-71.

6. Aspachs, O., Nier, E., Tiesset, M. (2005), Liquydity, Banking Regulation and macroeconomics. Proof of shares, bank liquydity from a panel the bank’s UK

7. Ojo, M. (2010). International framework for liquidity risk measurement, standards and monitoring: corporate governance and internal controls. International Framework for Liquidity Risk Measurement, Standards and Monitoring: Corporate Governance and Internal Controls.

8. Principles for Sound Liquidity Risk Management and Supervision. Bank for International Settlements, 2008.

9. Rychtárik, Š. (2009). Liquidity scenario analysis in the Luxembourg banking sector. BanqueCentrale du Luxembourg: Working paper, page 41.

10. Vento, G. A., & La Ganga, P. (2009). Bank liquidity risk management and supervision: which lessons from recent market turmoil. Journal of Money, Investment and Banking, 10(10), pages 78-125.

11. Abdual Qayyam Khan & Naeem-ur-Rehman Khattak (2008), An Analysis of Short-Term Effect of Budget Deficits on Macroeconomics Variables: Evidence from Pakistan (1960-2005).

12. Abdul Khaliq, Ilan Noy (2007), Foreign Direct Investment and Economic Growth: Empirical Evidence from Sectoral Data in Indonesia.

13. Brender, A., Pisani, F., Ganga, E. (2013), The Sovereign Debt Crisis Placing a Curb on Growth.

14. Haruna Mohammed Aliero, Yahya Zakari Abdullahi, Nasiru Adamu (2013), Private Sector Creditand Economic Growth Nexus in Nigeria: An Autoregressive Distributed Lag Bound Approach

15. Trương Quang Thông (2013), “Các nhân tố tác động đến rủi ro thanh khoản của hệ thống NHTM Việt Nam”, Tạp chí Phát triển Kinh tế số 276 (10/2013), trang 50-62;

16. Mai Thị Phương Thùy và Bùi Thị Điệp (2018), “Yếu tố ảnh hưởng đến rủi ro thanh khoản của các NHTM Việt Nam, Tạp chí Tài chính online (26/8/2018).

PGS., TS. Nguyễn Đức Trung (Hiệu trưởng Trường Đại học Ngân hàng Thành phố Hồ Chí Minh)

TS. Trần Trọng Huy (Phó Trưởng phòng Phòng Đào tạo, Trường Đại học Ngân hàng Thành phố Hồ Chí Minh)