Keywords: Interest rates, Vietnam Development Bank, State investment credit, Incentives.

1. Đặt vấn đề

Tín dụng đầu tư của Nhà nước là biện pháp hỗ trợ về nguồn vốn thông qua một định chế tài chính nhà nước đặc thù là VDB1 dưới hình thức cho vay trung và dài hạn đối với các tổ chức kinh tế để triển khai một số loại dự án đầu tư phát triển cơ sở hạ tầng vật chất, kỹ thuật thuộc những ngành, nghề, lĩnh vực hoặc địa bàn do Chính phủ quy định. Đặc trưng của nguồn vốn này là hàm chứa trong đó một số ưu đãi của Nhà nước đối với bên vay vốn, mà trong đó, phổ biến là ưu đãi về thời hạn cho vay, lãi suất cho vay và tài sản bảo đảm tiền vay.

Với những ưu đãi như trên, trong nhiều năm trước đây, hoạt động tín dụng đầu tư của Nhà nước đã cung ứng cho các doanh nghiệp một lượng vốn lớn, có thời hạn sử dụng dài với chi phí thấp để đầu tư vào nhiều dự án thuộc đối tượng được Nhà nước khuyến khích, tạo ra một kênh hỗ trợ vốn đầu tư phát triển quan trọng đối với nền kinh tế.

Tuy nhiên, cùng với tiến trình cải cách tài chính công và đổi mới phương thức tài trợ đối với hoạt động đầu tư phát triển, chính sách tín dụng đầu tư của Nhà nước cũng thay đổi qua từng thời kỳ. Đi theo đó, các biện pháp ưu đãi dành cho bên vay vốn tín dụng đầu tư của Nhà nước được điều chỉnh theo hướng giảm dần sự hỗ trợ trực tiếp từ ngân sách nhà nước (NSNN). Điều này đòi hỏi các chi phí cần thiết cho hoạt động tín dụng đầu tư của Nhà nước từng bước được tính đủ vào lãi suất cho vay và đưa lãi suất tín dụng đầu tư của Nhà nước dần tiệm cận đến mặt bằng lãi suất cho vay trên thị trường.

Mặc dù việc thu hẹp chính sách ưu đãi về lãi suất như trên có tác dụng tích cực trong việc làm giảm gánh nặng cho NSNN và nâng cao tính tự chủ của cơ quan cho vay, song sự thay đổi này cũng làm nguồn vốn tín dụng đầu tư của Nhà nước mất dần đi sự hấp dẫn, ảnh hưởng không nhỏ đến khả năng của các chủ dự án trong việc đáp ứng yêu cầu về vốn đầu tư vào các ngành, nghề, lĩnh vực và địa bàn cần khuyến khích phát triển.

Trong bối cảnh đó, việc nghiên cứu giải pháp tạo sức hấp dẫn đối với lãi suất tín dụng đầu tư của Nhà nước mà không làm tăng gánh nặng cho NSNN là một việc làm có ý nghĩa, vừa hỗ trợ tích cực cho việc tạo lập nguồn vốn phục vụ hoạt động đầu tư phát triển của nền kinh tế, vừa đáp ứng được yêu cầu về đảm bảo tính bền vững của nền tài chính quốc gia.

2. Thực trạng ưu đãi lãi suất trong hoạt động tín dụng đầu tư của Nhà nước

Đã có một thời gian dài, lãi suất tín dụng đầu tư của Nhà nước được sử dụng như là một biện pháp ưu đãi quan trọng của Chính phủ đối với các tổ chức kinh tế khi có nhu cầu sử dụng nguồn vốn tín dụng nhà nước cho hoạt động đầu tư. Để duy trì sự ưu đãi này, Chính phủ quy định VDB được miễn nộp thuế và các khoản nộp NSNN, không phải dự trữ bắt buộc và tham gia bảo hiểm tiền gửi, ngoài ra còn được cấp bù chênh lệch lãi suất và phí quản lý từ NSNN khi triển khai hoạt động tín dụng đầu tư của Nhà nước.

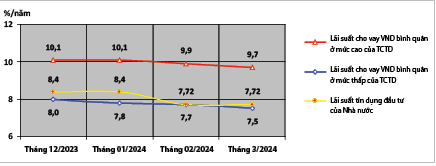

Mặc dù mức cấp bù cho VDB có sự thay đổi qua từng lần Chính phủ điều chỉnh chính sách tín dụng đầu tư của Nhà nước, song nhìn chung, cùng với các khoản chi phí mà VDB được miễn nói trên, nguồn hỗ trợ trực tiếp này từ NSNN đã giúp lãi suất tín dụng đầu tư của Nhà nước được duy trì ở mức thấp hơn đáng kể so với mặt bằng lãi suất cho vay của các TCTD. Chẳng hạn, trong giai đoạn 2015 - 2022, trong khi lãi suất cho vay trung và dài hạn bình quân bằng đồng Việt Nam (VND) của các TCTD dao động ở mức 9 - 10%/năm, thì lãi suất tín dụng đầu tư của Nhà nước được giữ ổn định ở mức 8,55%/năm2. (Hình 1)

Hình 1: Lãi suất tín dụng đầu tư của Nhà nước giai đoạn 2015 - 2022

.PNG)

Nguồn: Thống kê của VDB và Niên giám Thống kê 2022

Tuy nhiên, kể từ khi Nghị định số 78/2023/NĐ-CP ngày 07/11/2023 của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 32/2017/NĐ-CP ngày 31/3/2017 của Chính phủ về tín dụng đầu tư của Nhà nước có hiệu lực thi hành, chính sách về lãi suất cho vay trong hoạt động tín dụng đầu tư của Nhà nước đã có sự thay đổi đáng kể. Theo đó, mức lãi suất cho vay vốn tín dụng đầu tư của Nhà nước được Chính phủ giao cho VDB quyết định theo nguyên tắc đảm bảo đủ bù đắp chi phí huy động vốn, chi hoạt động bộ máy và chi phí trích lập dự phòng rủi ro đối với các khoản nợ vay, nhưng không thấp hơn 85% lãi suất cho vay bình quân của các ngân hàng thương mại trong nước trong cùng thời kỳ theo số liệu do Ngân hàng Nhà nước Việt Nam (NHNN) cung cấp hằng năm. Cũng tại Nghị định này, Chính phủ quy định VDB không được cấp NSNN bù lãi suất và phí quản lý đối với các khoản nợ vay được ký hợp đồng tín dụng kể từ ngày 22/12/2023 - ngày hiệu lực của Nghị định số 78/2023/NĐ-CP.

Với khung khổ pháp lý được quy định như trên, có thể nhận thấy rằng, lãi suất tín dụng đầu tư của Nhà nước theo chính sách hiện hành đã được tính tương đối đầy đủ các chi phí cần thiết phát sinh trong hoạt động cho vay của VDB và không hàm chứa trong đó sự ưu đãi của Nhà nước thông qua các khoản cấp bù lãi suất và phí quản lý. Điều này cũng đồng nghĩa sự chênh lệch giữa lãi suất tín dụng đầu tư của Nhà nước và mặt bằng lãi suất cho vay trên thị trường sẽ được thu hẹp như một hệ quả tất yếu của việc cắt giảm các khoản hỗ trợ trực tiếp từ NSNN cho VDB.

Căn cứ vào quy định của Chính phủ tại Nghị định số 78/2023/NĐ-CP và số liệu về lãi suất cho vay bình quân của các ngân hàng thương mại trong nước đến hết tháng 11/2023 do NHNN cung cấp, VDB đã xác định và công bố lãi suất tín dụng đầu tư của Nhà nước là 8,4%/năm. Mức lãi suất này được áp dụng cho các khoản giải ngân vốn tín dụng đầu tư của Nhà nước phát sinh từ ngày 22/12/2023.

Đến tháng 02/2024, sau khi có số liệu về lãi suất cho vay bình quân của các ngân hàng thương mại trong nước đến hết tháng 12/2023 do NHNN cung cấp, VDB đã điều chỉnh mức lãi suất tín dụng đầu tư của Nhà nước xuống còn 7,72%/năm, thấp hơn 0,68 điểm phần trăm so với mức lãi suất 8,4%/năm được VDB công bố trước đó.

Mặc dù phải tính cả chi phí huy động vốn, chi phí hoạt động bộ máy và chi phí dự phòng rủi ro, song lãi suất tín dụng đầu tư của Nhà nước hiện tại về cơ bản vẫn thấp hơn so với mặt bằng lãi suất cho vay trên thị trường. Điều này có thể được nhận ra thông qua kết quả so sánh các mức lãi suất do VDB xác định và công bố hai lần gần đây với các mức lãi suất cho vay bình quân bằng VND của TCTD trên thị trường tại cùng thời điểm. (Hình 2)

Hình 2: Diễn biến lãi suất tín dụng đầu tư của Nhà nước

từ khi Nghị định số 78/2023/NĐ-CP có hiệu lực

Nguồn: Thống kê của VDB và NHNN

Số liệu trên Hình 2 cho thấy từ khi Nghị định số 78/2023/NĐ-CP có hiệu lực đến hết tháng 3/2024, lãi suất tín dụng đầu tư của Nhà nước được duy trì ở mức thấp hơn 1,7 - 2,18 điểm phần trăm so với lãi suất cho vay bình quân ở mức cao và chỉ cao hơn 0,02 - 0,6 điểm phần trăm so với lãi suất cho vay bình quân ở mức thấp của các TCTD mà NHNN công bố hằng tháng. Tuy nhiên, kết quả so sánh này chưa phản ánh một cách đầy đủ và chính xác về chênh lệch giữa lãi suất tín dụng đầu tư của Nhà nước và mặt bằng lãi suất cho vay trên thị trường bởi mức lãi suất cho vay của TCTD được NHNN công bố không có sự phân biệt thời hạn cho vay. Trường hợp chỉ tính riêng cho các khoản vay có thời hạn dài tương tự thời hạn cho vay của VDB (phổ biến là từ 10 năm trở lên), thì lãi suất cho vay của các TCTD chắc chắn còn cao hơn mức lãi suất cho vay được NHNN thống kê cũng như mức lãi suất tín dụng đầu tư của Nhà nước được VDB xác định. Điều này có nghĩa, khoảng cách chênh lệch giữa lãi suất tín dụng đầu tư của Nhà nước và lãi suất cho vay trung và dài hạn của các TCTD thực tế còn lớn hơn rất nhiều so với khoảng cách được thể hiện trên Hình 2. Từ đó cho thấy, lãi suất tín dụng đầu tư của Nhà nước mà VDB áp dụng theo chính sách hiện hành vẫn hàm chứa trong đó sự ưu đãi đối với bên vay vốn mặc dù Ngân hàng này không còn được NSNN cấp bù chênh lệch lãi suất và phí quản lý như quy định tại các nghị định về tín dụng đầu tư của Nhà nước được Chính phủ ban hành trước đây.

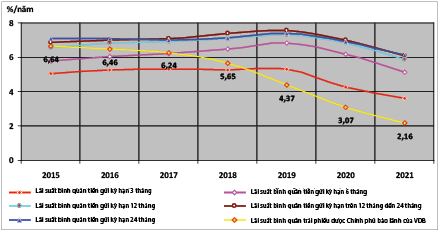

Có nhiều nguyên nhân tạo ra sự chênh lệch giữa lãi suất tín dụng đầu tư của Nhà nước và lãi suất cho vay của các TCTD, nhưng trong đó, nguyên nhân quan trọng đầu tiên cần được kể đến là sự khác biệt về chi phí huy động vốn. Về nguyên lý, chi phí này là bộ phận chiếm tỉ trọng lớn nhất trong lãi suất cho vay của VDB cũng như của các TCTD. Tuy nhiên, trong khi các TCTD chủ yếu huy động vốn từ tiền gửi thì VDB lại chủ yếu huy động vốn bằng cách phát hành trái phiếu được Chính phủ bảo lãnh với lãi suất trúng thầu thường thấp hơn so với lãi suất huy động tiền gửi có cùng thời hạn. Vì vậy, nguồn vốn từ trái phiếu được Chính phủ bảo lãnh đã tạo cho VDB ưu thế về chi phí huy động vốn so với các TCTD thông thường. Điều này có thể nhìn thấy rất rõ thông qua kết quả so sánh lãi suất trái phiếu được Chính phủ bảo lãnh và lãi suất bình quân của các loại tiền gửi bằng VND. (Hình 3)

Hình 3: Lãi suất trái phiếu được Chính phủ bảo lãnh do VDB phát hành

Nguồn: Báo cáo thường niên của VDB và Niên giám Thống kê 2015 - 2021

Số liệu trên Hình 3 cho thấy, trong nhiều năm qua, trái phiếu được Chính phủ bảo lãnh do VDB phát hành thường có lãi suất trúng thầu thấp hơn so với lãi suất tiền gửi trên thị trường. Mặc dù trái phiếu mà VDB phát hành đều có kỳ hạn trên 12 tháng (bao gồm trái phiếu có kỳ hạn 2 năm, 3 năm, 5 năm, 7 năm, 10 năm và 15 năm) song lãi suất trúng thầu bình quân của loại trái phiếu này luôn thấp hơn lãi suất huy động bình quân của các loại tiền gửi có kỳ hạn trên 12 tháng (bao gồm tiền gửi có kỳ hạn trên 12 tháng đến 24 tháng và tiền gửi có kỳ hạn trên 24 tháng). Thậm chí trong 3 năm gần nhất mà VDB thực hiện việc huy động vốn bằng hình thức phát hành trái phiếu được Chính phủ bảo lãnh (bao gồm năm 2019, 2020 và 2021), lãi suất trúng thầu bình quân của loại trái phiếu này còn thấp hơn cả lãi suất huy động bình quân của các loại tiền gửi có kỳ hạn ngắn (3 tháng, 6 tháng, 12 tháng).

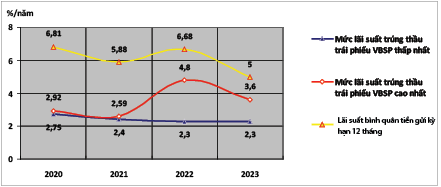

Trong các năm 2022 - 2023, mặc dù VDB không huy động vốn từ phát hành trái phiếu, song với kết quả đấu thầu trái phiếu được Chính phủ bảo lãnh của một định chế tài chính nhà nước đặc thù tương tự VDB là Ngân hàng Chính sách xã hội (VBSP), có thể thấy việc phát hành trái phiếu được Chính phủ bảo lãnh vẫn liên tục diễn ra với lãi suất trúng thầu thấp hơn so với lãi suất tiền gửi trên thị trường, giống như lãi suất trúng thầu của các lô trái phiếu mà VDB đã phát hành trong những năm trước đó. (Hình 4)

Hình 4: Lãi suất trái phiếu được Chính phủ bảo lãnh do VBSP phát hành

Nguồn: VBSP, Niên giám Thống kê 202

Với lãi suất trúng thầu bình quân chênh lệch rõ rệt so với lãi suất tiền gửi của các TCTD như đã nêu trên, nguồn vốn từ trái phiếu được Chính phủ bảo lãnh đã góp phần đáng kể vào việc làm giảm chi phí huy động vốn của VDB. Đây có thể coi là yếu tố quan trọng nhất làm cho hoạt động tín dụng đầu tư của Nhà nước vẫn có thể duy trì ưu đãi về lãi suất trong điều kiện NSNN không cấp bù lãi suất và phí quản lý đối với VDB khi triển khai hoạt động cho vay theo Nghị định số 32/2017/NĐ-CP và Nghị định số 78/2023/NĐ-CP.

Bên cạnh nguyên nhân từ chi phí huy động vốn như trên, ưu thế về lãi suất trong hoạt động của Nghị định số 32/2017/NĐ-CP còn được tạo ra từ một số chính sách đặc thù mà Chính phủ dành cho VDB như không phải dự trữ bắt buộc và tham gia bảo hiểm tiền gửi, được miễn nộp thuế và các khoản nộp NSNN. Cùng với đó, mục tiêu hoạt động không vì lợi nhuận mà pháp luật quy định đối với VDB cũng góp phần làm nên sự khác biệt giữa lãi suất tín dụng đầu tư của Nhà nước và lãi suất cho vay của các TCTD thông thường bởi tỉ lệ lợi nhuận kỳ vọng cũng là một thành phần quan trọng được tính vào lãi suất cho vay để đáp ứng yêu cầu về mục tiêu tìm kiếm lợi nhuận của một tổ chức kinh doanh tiền tệ. Tất cả các yếu tố này, cùng với chi phí huy động vốn thấp như nội dung phân tích ở phần trên đã cho phép VDB có thể xác định lãi suất tín dụng đầu tư của Nhà nước ở mức thấp hơn so với mặt bằng lãi suất cho vay cùng kỳ hạn trên thị trường.

3. Vấn đề đặt ra đối với ưu đãi lãi suất trong hoạt động tín dụng đầu tư của Nhà nước hiện nay

Tại Chiến lược phát triển kinh tế - xã hội nước ta giai đoạn 2021 - 2030 và chiến lược phát triển của các ngành kinh tế quan trọng (công nghiệp, nông nghiệp, giao thông vận tải...), bên cạnh những mục tiêu cần đạt được thì việc tập trung nguồn lực tài chính phục vụ yêu cầu đầu tư phát triển của nền kinh tế cũng như của từng ngành, lĩnh vực luôn được đặt ra như một điều kiện quan trọng đảm bảo sự thành công của các giải pháp. Điều này đòi hỏi các thực thể trong nền kinh tế cần huy động một lượng vốn đầu tư rất lớn từ nhiều nguồn khác nhau để triển khai các dự án đầu tư nhằm hiện thực hóa mục tiêu đã được xác định, trong đó bao gồm cả nguồn vốn tín dụng đầu tư của Nhà nước.

Tuy nhiên, trong bối cảnh năng lực tài chính của các doanh nghiệp Việt Nam nhìn chung còn hạn chế và nhu cầu sử dụng nguồn vốn giá rẻ để đầu tư vẫn còn lớn, thì việc duy trì ưu đãi về lãi suất của một kênh cung ứng vốn như tín dụng đầu tư của Nhà nước là rất cần thiết nhằm thúc đẩy hoạt động đầu tư vào các ngành, nghề, lĩnh vực hoặc địa bàn cần được hỗ trợ.

Từ kết quả phân tích ở phần trên của bài viết, có thể thấy rằng nguồn vốn huy động từ phát hành trái phiếu được Chính phủ bảo lãnh với chi phí thấp cùng với một số cơ chế đặc thù về chi phí hoạt động của VDB (thuế, bảo hiểm tiền gửi, dự trữ bắt buộc…) là cơ sở tạo ra ưu đãi về lãi suất trong hoạt động tín dụng đầu tư của Nhà nước. Tuy nhiên, theo quy định của Chính phủ tại Nghị định số 78/2023/NĐ-CP, bên cạnh chi phí huy động vốn, lãi suất tín dụng đầu tư của Nhà nước còn phải bù đắp được chi phí hoạt động bộ máy (ngoại trừ các chi phí không phát sinh theo cơ chế đặc thù kể trên) và chi phí trích lập dự phòng rủi ro đối với các khoản nợ vay. Chính vì vậy, để có thể tạo ra và duy trì được ưu đãi về lãi suất trong hoạt động tín dụng đầu tư của Nhà nước, bên cạnh việc ưu tiên sử dụng hình thức huy động vốn thông qua phát hành trái phiếu được Chính phủ bảo lãnh như đã thực hiện trong thời gian qua, việc áp dụng các biện pháp giảm thiểu chi phí hoạt động và chi phí dự phòng rủi ro cũng có vai trò rất quan trọng.

Để làm được điều này, VDB cần chú trọng nâng cao chất lượng nguồn nhân lực cũng như áp dụng các công nghệ ngân hàng hiện đại làm cơ sở tiết giảm chi phí quản lý đối với hoạt động tín dụng đầu tư của Nhà nước. Cùng với đó, việc ban hành và thực thi một chính sách quản lý rủi ro tín dụng có hiệu quả tại VDB, đặc biệt là nâng cao chất lượng thẩm định và quyết định cho vay, cũng cần được thực hiện như một giải pháp then chốt trong việc kiểm soát các khoản nợ xấu ở mức thấp, hạn chế sự gia tăng của chi phí trích lập dự phòng rủi ro đối với các khoản nợ vay.

Bên cạnh giải pháp được triển khai từ phía cơ quan thực thi chính sách như trên, để nguồn vốn tín dụng đầu tư của Nhà nước có thể duy trì được ưu thế về lãi suất nhằm hỗ trợ bên vay vốn giảm chi phí đầu tư, các cơ quan quản lý nhà nước như Chính phủ và Bộ Tài chính cần quan tâm, tạo điều kiện thuận lợi trong việc cấp bảo lãnh Chính phủ cho VDB để huy động vốn từ trái phiếu được Chính phủ bảo lãnh, đặc biệt là các loại trái phiếu có kỳ hạn dài (10 năm, 15 năm).

Ngoài ra, để có thể gia tăng ưu đãi về lãi suất cho các dự án đầu tư có khả năng mang lại hiệu quả đầu tư cao, các cơ quan quản lý nhà nước có thể xem xét điều chỉnh quy định về lãi suất cho vay trong chính sách tín dụng đầu tư của Nhà nước theo hướng cho phép VDB áp dụng các mức lãi suất cho vay khác nhau dựa vào kết quả thẩm định về mức độ tín nhiệm của bên vay vốn và hiệu quả của dự án đầu tư. Việc áp dụng chính sách phân biệt lãi suất cho vay trong hoạt động tín dụng đầu tư của Nhà nước một mặt phù hợp với nguyên tắc định giá khoản vay dựa trên mức độ rủi ro, mặt khác đảm bảo cho các doanh nghiệp có uy tín, có dự án đầu tư hiệu quả được vay vốn tín dụng đầu tư của Nhà nước với mức lãi suất không cao hơn, hoặc thậm chí thấp hơn, so với mức lãi suất cho vay mà các TCTD áp dụng đối với những khách hàng có điều kiện tương tự, hay còn gọi là “khách hàng ưu tiên”.

1 VDB là một ngân hàng hoạt động không vì mục tiêu lợi nhuận, được thành lập theo Quyết định số 108/2006/QĐ-TTg ngày 19/5/2006 của Thủ tướng Chính phủ trên cơ sở tổ chức lại Quỹ Hỗ trợ phát triển để thực hiện chính sách tín dụng đầu tư của Nhà nước.

2 Trước đây, vốn tín dụng đầu tư của Nhà nước được cho vay bằng cả VND và ngoại tệ tự do chuyển đổi nên lãi suất được công bố bao gồm cả lãi suất cho vay bằng VND và lãi suất cho vay bằng ngoại tệ. Tuy nhiên, từ khi chính sách tín dụng đầu tư của Nhà nước được điều chỉnh theo Nghị định số 75/2011/NĐ-CP của Chính phủ thì việc cho vay bằng ngoại tệ không được thực hiện nữa. Vì vậy, lãi suất tín dụng đầu tư của Nhà nước được đề cập trong bài viết này chỉ bao gồm lãi suất cho vay bằng VND.

Tài liệu tham khảo:

1. Chính phủ (2017), Nghị định số 32/2017/NĐ-CP ngày 31/3/2017 của Chính phủ về tín dụng đầu tư của Nhà nước.

2. Chính phủ (2023), Nghị định số 78/2023/NĐ-CP ngày 07/11/2023 của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 32/2017/NĐ-CP ngày 31/3/2017 của Chính phủ về tín dụng đầu tư của Nhà nước.

3. Nguyễn Thị Mùi (2006), Quản trị ngân hàng thương mại, Nxb. Tài chính.

4. NHNN (2024), Thông tin về hoạt động ngân hàng trong tuần, truy cập ngày 10/7/2024 tại https://www.sbv.gov.vn/webcenter/faces/menu/sm/tcbc/ttvhdnhtt

5. Thủ tướng Chính phủ (2006), Quyết định số 108/2006/QĐ-TTg ngày 19/5/2006 về việc thành lập VDB.

6. Tổng cục Thống kê (2016 - 2024), Niên giám Thống kê 2015 - 2023, Nxb. Thống kê.

7. VDB (2016 - 2022), Báo cáo phát hành trái phiếu 2015 - 2021.

TS. Nguyễn Cảnh Hiệp

Ngân hàng Phát triển Việt Nam