Keywords: Financial soundness, cluster analysis, commercial bank.

1. Giới thiệu

Sức khỏe tài chính của các ngân hàng rất quan trọng đối với nền kinh tế. Cuộc khủng hoảng kinh tế toàn cầu năm 2008 xảy ra do sự phá sản hàng loạt của các ngân hàng. Theo Afroj (2022); Cihak (2007); Salina và cộng sự (2021), sự lành mạnh tài chính của một ngân hàng là một điều kiện khi các chỉ số tài chính như an toàn vốn, chất lượng tài sản, thanh khoản và hiệu quả của ngân hàng nằm trong một giới hạn nhất định để bảo đảm ngân hàng có thể tồn tại khi gặp phải các cú sốc tiêu cực. Không bảo đảm được những tiêu chuẩn này sẽ chuyển một ngân hàng từ trạng thái lành mạnh sang trạng thái không lành mạnh. Các chỉ số tài chính này thay đổi liên tục do ảnh hưởng của những điều kiện chính trị, kinh tế, xã hội và tài chính của mỗi quốc gia. Do đó, việc đánh giá sức khỏe tài chính của các ngân hàng là rất quan trọng đối với từng quốc gia.

Nghiên cứu về mức độ lành mạnh tài chính của các ngân hàng: (1) Cấp độ vĩ mô rất đa dạng, có Gaganis và cộng sự (2006); Ioannidis và cộng sự (2010); Fernandez Arias và cộng sự (2018); Bitetto và cộng sự (2023); (2) Ở cấp độ vi mô có Rahman (2017); Mittal và Mittal (2017); Ouma và Kirori (2019); Seyedi và Abdoli (2019); Suresh và cộng sự (2019); Afroj (2022). Các nghiên cứu sử dụng mẫu của nhiều quốc gia có thể cung cấp một số chuẩn mực quốc tế về tình hình tài chính của các ngân hàng, nhưng nghiên cứu này chưa cho thấy những khác biệt quan trọng giữa các ngân hàng ở từng quốc gia do có sự khác biệt về mức độ phát triển tài chính của các quốc gia khác nhau trong mẫu nghiên cứu. Do đó, các nghiên cứu sử dụng mẫu nhiều quốc gia có thể không cung cấp đầy đủ thông tin hữu ích cho các cơ quan giám sát và quản lý về tình hình sức khỏe tài chính của ngân hàng ở quốc gia mình. Do đó, nghiên cứu này đánh giá mức độ lành mạnh tài chính của các ngân hàng Việt Nam bằng cách kết hợp phân tích thành phần chính và phân tích cụm.

Trong 5 năm gần đây, đại dịch Covid-19; tình hình khó khăn của kinh tế thế giới và trong nước đã ảnh hưởng đến chất lượng tài sản của các ngân hàng Việt Nam, thể hiện qua sự gia tăng của tỉ lệ nợ xấu nội bảng từ mức 1,6% trong năm 2019 lên mức 4,55% trong năm 2023. Đến hết quý 2/2024, nợ xấu của hệ thống ngân hàng tăng 5,77% so với cuối năm 2023 với tỉ lệ nợ xấu nội bảng là 4,56%. Nghiên cứu này sử dụng phương pháp kết hợp giữa phân tích thành phần chính và phân tích cụm để đánh giá sức khỏe tài chính của các ngân hàng tại Việt Nam. Phương pháp này có thể cung cấp một số tín hiệu cảnh báo sớm cho các cơ quan giám sát và quản lý để dự báo mức độ lành mạnh của ngân hàng.

2. Tổng quan các nghiên cứu đánh giá sức khỏe tài chính của ngân hàng

Hệ thống ngân hàng đóng vai trò quan trọng trong tăng trưởng của các quốc gia (Demirguc-Kunt và cộng sự, 2011; Fulford, 2015). Do vậy, sức khỏe tài chính của ngân hàng thu hút sự quan tâm của các cơ quan quản lý và nhà nghiên cứu. Sức khỏe tài chính của các ngân hàng thường đo lường thông qua một số nhóm chỉ tiêu chính như tỉ lệ sinh lời, chất lượng tài sản, tỉ lệ thanh khoản, tỉ lệ chi phí và nhiều chỉ số tài chính khác (Hanif và cộng sự, 2012; Harahap, 2018). Trong đó, các nhóm chỉ tiêu theo khung CAMELS là một công cụ hiệu quả để đánh giá sức khỏe tài chính và hiệu quả hoạt động của các ngân hàng (Mohammed và cộng sự, 2015; Rafiq, 2016; Pekkaya và Demir, 2018; Todorović và cộng sự, 2018). Cụ thể, Jaffar và Manarvi (2011) so sánh hiệu quả hoạt động của các ngân hàng hồi giáo và ngân hàng thông thường bằng cách sử dụng khung CAMELS và họ nhận thấy rằng, các ngân hàng hồi giáo có thanh khoản tốt hơn trong khi các ngân hàng truyền thống có hoạt động quản lý hiệu quả hơn. Tương tự, Sun và cộng sự (2017) cho thấy mức độ an toàn vốn và hiệu quả quản lý có tác động đáng kể đến tình hình hoạt động của các ngân hàng. Gần đây, Nguyễn và cộng sự (2020) trong nghiên cứu về hiệu quả hoạt động của các ngân hàng tại Việt Nam nhận thấy rằng, hiệu quả hoạt động của tất cả ngân hàng đều bị ảnh hưởng đáng kể bởi các thành phần CAMELS ngoại trừ khả năng sinh lời. Ping và Kusairi (2020) đã đo lường hiệu quả hoạt động của ngân hàng bằng tỉ suất sinh lời trên tài sản và sau đó sử dụng các thành phần CAMELS làm yếu tố quyết định đến hiệu quả hoạt động. Họ cũng cho thấy an toàn vốn và khả năng sinh lời có tác động tích cực, trong khi các yếu tố còn lại có tác động tiêu cực đến kết quả hoạt động ngân hàng.

Ngoài ra, các chỉ tiêu CAMELS còn được sử dụng để đánh giá sức khỏe tài chính ngân hàng thông qua chỉ số lành mạnh tài chính tổng hợp. Cụ thể, Öğüt và cộng sự (2012); Mashhadi và cộng sự (2022) đã tính toán chỉ số tổng hợp CAMELS để đánh giá mức độ lành mạnh tài chính của các ngân hàng. Afroj (2022) sử dụng các chỉ tiêu của khung CAMEL để đo lường chỉ số lành mạnh tài chính tổng hợp của các ngân hàng ở Bangladesh và phân tích các nhân tố ảnh hưởng đến chỉ số này.

Để tính chỉ số lành mạnh tài chính tổng hợp của ngân hàng, nhiều nghiên cứu sử dụng phương pháp phân tích nhân tố. Phân tích nhân tố có thể được sử dụng để hiểu rõ hơn về cấu trúc của các chỉ số CAMELS (Dash, 2021). Phân tích thành phần chính là phép trích được sử dụng phổ biến trong phân tích nhân tố. Phân tích thành phần chính được sử dụng để tóm tắt thông tin từ nhiều biến số bằng cách chuyển đổi chúng thành một tập hợp các thành phần chính không tương quan với nhau (Jolliffe, 2002). Yildirim (2021) đã áp dụng phương pháp phân tích thành phần chính trên số liệu đã được chuẩn hóa để đo lường sự lành mạnh tài chính của các ngân hàng. Phân tích thành phần chính cũng được Bitetto và cộng sự (2023) sử dụng để phân tích chỉ số lành mạnh tài chính tổng hợp của các định chế tài chính ở cấp độ quốc gia từ dữ liệu 17 chỉ số lành mạnh tài chính quốc gia của IMF.

Ngoài việc sử dụng phương pháp phân tích thành phần chính để tính các chỉ số lành mạnh tài chính tổng hợp, phương pháp phân tích cụm cũng được áp dụng để đánh giá sự lành mạnh của ngân hàng (Ioannidis và cộng sự, 2010). Theo Salina và cộng sự (2021), phân tích cụm thường được sử dụng khi dữ liệu là dạng ma trận gần nhau hoặc khoảng cách giữa các đối tượng hoặc điểm dữ liệu nằm trong không gian đa chiều. Salina (2017) cũng cho rằng, sử dụng phương pháp phân tích cụm để đánh giá mức độ lành mạnh của ngân hàng mang lại hiệu quả cao, ngay cả khi số mẫu nhỏ, không đạt phân phối chuẩn hay các phương pháp phân tích khác không xử lý được. Kết quả nghiên cứu của Cecchetti và cộng sự (2009) cũng nhận định, phương pháp phân tích cụm sẽ phân loại các ngân hàng có đặc điểm tương đồng nhau thành các cụm riêng biệt bằng cách làm tăng sự khác biệt giữa các cụm và giảm sự khác biệt trong cụm. Một số nghiên cứu khác cũng sử dụng phân tích cụm trong lĩnh vực tài chính, ngân hàng. Cụ thể, Dao và Khanh (2014), Penikas và cộng sự (2011), Shuai và cộng sự (2013) sử dụng phân tích cụm trong quản lý rủi ro. Trong khi đó, Zamini và Montazer (2018), Huang và cộng sự (2024) sử dụng phân tích cụm để phát hiện gian lận tài chính.

3. Dữ liệu và phương pháp nghiên cứu

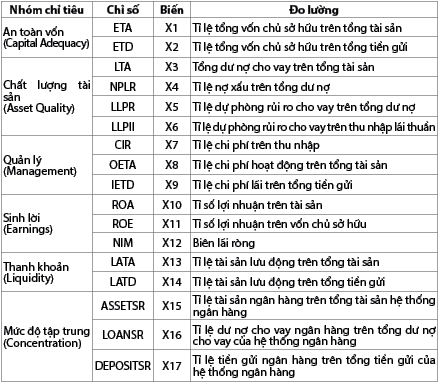

Dữ liệu của nghiên cứu này bao gồm 29 NHTMCP tại Việt Nam (gồm 3 NHTMCP có vốn nhà nước giữ cổ phần chi phối). Dữ liệu được thu thập từ báo cáo tài chính đã kiểm toán hằng năm của các ngân hàng trong giai đoạn 2007 - 2023. Toàn bộ tập dữ liệu bao gồm 471 quan sát của 17 chỉ số tài chính được lựa chọn dựa trên các nghiên cứu có liên quan trước đây. Các chỉ số tài chính này phản ánh theo khung CAMELS với 6 nhóm chỉ tiêu gồm: (1) C - An toàn vốn; (2) A - Chất lượng tài sản; (3) M - Quản lý; (4) E - Sinh lời; (5) L - Thanh khoản; và (6) S - Độ nhạy với rủi ro thị trường (Bảng 1). Tuy nhiên, đối với chỉ tiêu độ nhạy với rủi ro thị trường, do hạn chế về mặt dữ liệu nên bài viết này sử dụng chỉ tiêu mức độ tập trung của tài sản và nguồn vốn của các ngân hàng làm chỉ tiêu thay thế.

Bảng 1: Các chỉ số đánh giá sức khỏe tài chính ngân hàng

Nguồn: Thu thập của nhóm tác giả

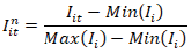

Trước khi thực hiện phân tích nhân tố khám phá (EFA), dữ liệu sẽ được chuẩn hóa theo phương pháp chuẩn hóa của Barron và Schmidt (1988) như sau:

Trong đó, là giá trị đã chuẩn hóa của biến i năm t; Max(Ii) là giá trị tối đa của biến i trong mỗi năm; Min(Ii) là giá trị tối thiểu của biến i trong mỗi năm. Giá trị sau chuẩn hóa sẽ dao động trong khoảng từ 0 đến 1.

Sau khi chuẩn hóa dữ liệu, nghiên cứu sử dụng phép trích thành phần chính thực hiện EFA nhằm xác định những chỉ số tài chính có ảnh hưởng đến sức khỏe tài chính của các ngân hàng. Sau đó, nghiên cứu còn sử dụng kỹ thuật phân tích cụm k-means để phân loại các ngân hàng theo 3 nhóm, gồm: Nhóm 1, nhóm 2 và nhóm 3 dựa trên điểm lành mạnh tài chính của mỗi ngân hàng trong từng năm và cho cả giai đoạn 2007 - 2023.

4. Kết quả nghiên cứu

4.1. Kết quả xếp hạng ngân hàng theo EFA

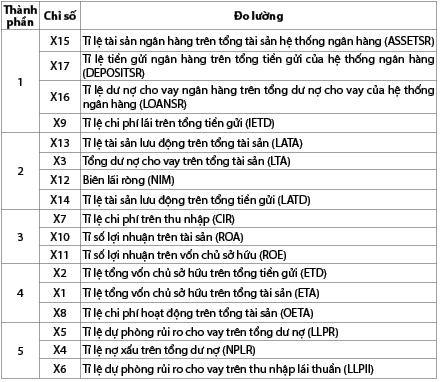

Kết quả tính toán ma trận xoay nhân tố cho thấy, nhân tố 1 chi phối 4 chỉ số (X15, X17, X16, X9), nhân tố 2 chi phối 4 chỉ số (X13, X3, X12, X14), nhân tố 3 chi phối 3 chỉ số (X7, X10, X11), nhân tố 4 chi phối 3 chỉ số (X2, X1, X8), và nhân tố 5 chi phối 3 chỉ số (X5, X4, X6). Các chỉ số được kết hợp thành 5 thành phần chính trình bày ở Bảng 2.

Bảng 2: Nhóm các chỉ số thành phần chính

Nguồn: Tính toán của nhóm tác giả

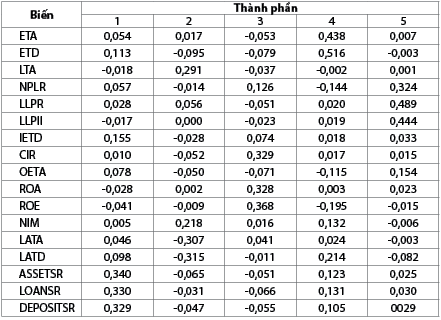

Kết quả tính toán ma trận điểm nhân tố được thể hiện ở Bảng 3.

Bảng 3: Ma trận điểm nhân tố

Nguồn: Tính toán của nhóm tác giả

Từ kết quả trình bày ở Bảng 2 và 3, các f1, f2, f3, f4, và f5 được xác định như sau:

f1 = 0,054X1 + 0,113X2 – 0,018X3 + 0,057X4 + 0,028X5 – 0,017X6 + 0,155X7 + 0,010X8 + 0,078X9 – 0,028X10 – 0,041X11 + 0,005 X12 + 0,046X13 + 0,098X14 + 0,340X15 + 0,330X16 + 0,329X17.

f2 = 0,017X1 – 0,095X2 + 0,291X3 – 0,014X4 + 0,056X5 + 0,000X6 – 0,028X7 – 0,052X8 – 0,050X9 + 0,002X10 – 0,009X11 + 0,218X12 – 0,307X13 – 0,315X14 – 0,065X15 – 0,031X16 – 0,047X17.

f3 = – 0,053X1 – 0,079X2 – 0,037X3 + 0,126X4 – 0,051X5 – 0,023X6 + 0,074X7 + 0,329X8 – 0,071X9 + 0,328X10 + 0,368X11 + 0,016 X12 + 0,041X13 – 0,011X14 – 0,051X15 – 0,066X16 – 0,055X17.

f4 = 0,438X1 + 0,516X2 – 0,002X3 – 0,144X4 + 0,020X5 + 0,019X6 + 0,018X7 + 0,17X8 – 0,115X9 + 0,003X10 – 0,195X11 + 0,132X12 + 0,024X13 + 0,214X14 + 0,123X15 + 0,131X16 + 0,105X17.

f5 = 0,007X1 – 0,003X2 + 0,001X3 + 0,324X4 + 0,489X5 + 0,444X6 + 0,033X7 + 0,015X8 + 0,154X9 + 0,023X10 – 0,015X11 – 0,006X12 – 0,003X13 – 0,082X14 + 0,025X15 + 0,030X16 + 0,029X17.

Tiếp theo, lần lượt thay các giá trị X1 đến X17 vào công thức tính f1 đến f5, ta được giá trị f1 đến f5 của từng ngân hàng trong giai đoạn 2007 - 2023. Sau đó, tính F cho các ngân hàng theo từng năm bằng công thức:

F = d1f1 + d2f2 + d3f3 + d4f4 + d5f5.

Theo đó, ngân hàng có giá trị F càng cao thì mức độ lành mạnh tài chính càng lớn, với d là trọng số của từng f tương ứng hay bằng tỉ lệ đóng góp của từng nhân tố (d1 = 27,6%; d2 = 21,4%; d3 = 14,2%; d4 = 9,9%; d5 = 6,8%).

4.2. Phân loại sức khỏe tài chính các ngân hàng theo phân tích cụm

Sau khi tính toán điểm lành mạnh tài chính tổng hợp và xếp hạng các ngân hàng, nghiên cứu này sẽ tiến hành phân tích cụm từ điểm lành mạnh tài chính tổng hợp đã tính ở trên. Phân tích cụm trong trường hợp này sẽ phân loại các ngân hàng thành những nhóm riêng biệt tùy theo mức độ lành mạnh tài chính của họ. Nghiên cứu này sử dụng phương pháp phân tích cụm k-means để xác định khoảng cách giữa các nhóm, được thực hiện cho từng năm cũng như cả giai đoạn 2007 - 2023.

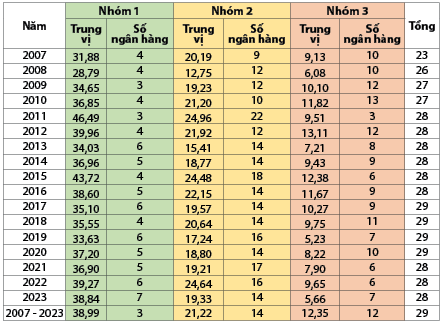

Bảng 4: Giá trị trung vị của các nhóm ngân hàng

Nguồn: Tính toán của nhóm tác giả

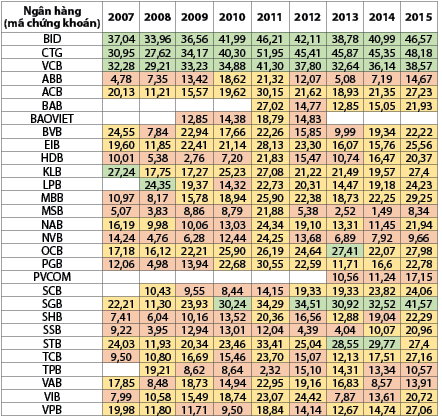

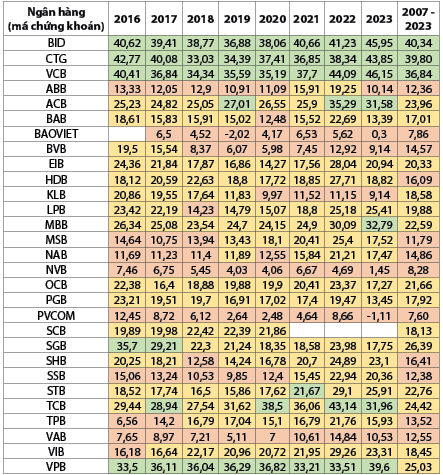

Giá trị trung vị của các nhóm ngân hàng được xác định và trình bày trong Bảng 4. Giá trị trung vị này tương ứng với giới hạn của điểm lành mạnh tài chính của mỗi nhóm ngân hàng. Bảng 4 cho thấy giá trị trung vị của độ lành mạnh tài chính của các nhóm là khác nhau. Cụ thể, nhóm 1 (màu xanh) có giá trị trung vị cao nhất thể hiện các ngân hàng trong nhóm này có độ lành mạnh tài chính cao nhất, cả giai đoạn 2007 - 2023 thì có 3 ngân hàng góp mặt trong nhóm 1, và 3 ngân hàng này đều thuộc nhóm NHTMCP vốn nhà nước giữ cổ phần chi phối: NHTMCP Đầu tư và Phát triển Việt Nam (mã chứng khoán BID), NHTMCP Công thương Việt Nam (mã chứng khoán CTG) và NHTMCP Ngoại thương Việt Nam (mã chứng khoán VCB). Các ngân hàng khác được xếp vào nhóm 1 trong một số năm như NHTMCP Á Châu (mã chứng khoán ACB) (năm 2019, 2022, 2023), NHTMCP Kiên Long (mã chứng khoán KLB) (năm 2007), NHTMCP Quân đội (mã chứng khoán MBB) (năm 2023), NHTMCP Phương Đông (mã chứng khoán OCB) (năm 2013), NHTMCP Sài Gòn Công thương (mã chứng khoán SGB) (năm 2010, 2012 - 2017), NHTMCP Sài Gòn Thương Tín (mã chứng khoán STB) (năm 2013, 2014, 2021), NHTMCP Kỹ thương (mã chứng khoán TCB) (năm 2017, 2020, 2022, 2023). Đáng chú ý, NHTMCP Việt Nam Thịnh Vượng (mã chứng khoán VPB) là ngân hàng tư nhân trong nhóm ngân hàng có tầm quan trọng trong hệ thống duy nhất có mặt trong nhóm 1 trong khoảng thời gian khá dài từ 2016 - 2023.

Nhóm 2 (màu vàng) có giá trị trung vị thấp hơn nhóm 1, tuy vậy, số lượng các ngân hàng góp mặt trong nhóm này là nhiều nhất, chủ yếu là các ngân hàng có tầm quan trọng trong hệ thống. Nếu tính cả giai đoạn 2007 - 2023, có đến 14 ngân hàng góp mặt trong nhóm này, chiếm khoảng 48%. Cuối cùng, có 12 ngân hàng trong nhóm 3, chiếm khoảng 41% trong cả giai đoạn 2007 - 2023. (Bảng 5)

Bảng 5: Kết quả phân cụm ngân hàng dựa trên điểm lành mạnh tài chính

Nguồn: Tính toán của nhóm tác giả

5. Kết luận và khuyến nghị chính sách

Bài nghiên cứu này sử dụng phương pháp phân tích thành phần chính và phân tích cụm để đánh giá sức khỏe tài chính của 29 NHTMCP tại Việt Nam trong giai đoạn 2007 - 2023. Kết quả phân tích cho thấy, từ năm 2007, hệ thống ngân hàng Việt Nam chia thành 3 nhóm tương ứng với mức độ lành mạnh từ cao nhất đến thấp nhất. Trong đó, nhóm 1 có độ lành mạnh tài chính cao nhất. Nhóm 2 có số lượng các ngân hàng góp mặt là nhiều nhất, có đến 14 ngân hàng góp mặt, chiếm khoảng 48%. Cuối cùng, trong giai đoạn 2007 - 2023 có 12 ngân hàng trong nhóm 3, chiếm khoảng 41% cho cả giai đoạn.

Dựa trên kết quả nghiên cứu, nhóm tác giả nêu một số khuyến nghị chính sách sau:

(i) Về phía các cơ quan quản lý

Một là, cơ quan quản lý có thể sử dụng phân tích cụm như một công cụ hỗ trợ giám sát hệ thống ngân hàng.

Hai là, tăng cường giám sát và có những biện pháp hỗ trợ, can thiệp kịp thời đối với những ngân hàng liên tục xuất hiện trong nhóm 3.

Ba là, các ngân hàng cần minh bạch, công bố thông tin tài chính theo định kỳ và đặc biệt là các chỉ số về lành mạnh tài chính để các nhà đầu tư và công chúng có thêm hiểu biết và đánh giá chính xác hơn về mức độ lành mạnh tài chính của từng ngân hàng.

(ii) Về phía ban lãnh đạo ngân hàng

Thứ nhất, ban lãnh đạo ngân hàng nên tiếp tục cải tiến hệ thống đánh giá nội bộ, các kỹ thuật hiện đại như học máy để dự báo mức độ lành mạnh tài chính trong tương lai, từ đó, có những biện pháp và hành động phù hợp.

Thứ hai, chú ý các chỉ số có tỉ trọng cao trong phương pháp phân tích thành phần chính cho thấy, các yếu tố như tổng tài sản, dư nợ cho vay, tổng tiền gửi, chi phí lãi, tài sản thanh khoản cao là những biến số quan trọng trong việc đánh giá sức khỏe tài chính của ngân hàng và cần được kiểm soát tốt.

TÀI LIỆU THAM KHẢO:

1. Afroj, F. (2022). Financial strength of banking sector in Bangladesh: a CAMEL framework analysis. Asian Journal of Economics and Banking, 6(3), pages 353-372.

2. Barron, H., & Schmidt, C. P. (1988). Sensitivity analysis of additive multiattribute value models. Operations Research, 36(1), pages 122-127.

3. Bitetto, A., Cerchiello, P., & Mertzanis, C. (2023). Measuring financial soundness around the world: A machine learning approach. International Review of Financial Analysis, page 85, 102451.

4. Cecchetti, S. G., Kohler, M., & Upper, C. (2009). Financial crises and economic activity (No. w15379). National Bureau of Economic Research.

5. Cihak, M. (2007). Systemic loss: a measure of financial stability. Czech Journal of Economics and Finance, Vol. 57 Nos 1-2, pages 5-26.

6. Dao, B., & Khanh, P. (2014). Cluster analysis of Vietnamese banks. Available at SSRN 2543094.

7. Dash, M. (2021). Dimensionality of the CAMELS Model-A Case Study of Indian Banks. International Journal of Banking, Risk & Insurance, 9(2).

8. Demirguc-Kunt, A., Feyen, E., & Levine, R. (2011). Optimal Financial Structures and Development: The evolving importance of banks and markets. World Bank, mimeo.

9. Fernandez-Arias, D., Lopez-Martın, M., Montero-Romero, T., Martınez-Estudillo, F. and Fernandez-Navarro, F. (2018). Financial soundness prediction using a multi-classification model: evidence from current financial crisis in OECD banks. Computational Economics, Vol. 52 No. 1, pages 275-297.

10. Fulford, S. L. (2015). How important are banks for development? National banks in the United States, 1870-1900. Review of Economics and Statistics, 97(5), pages 921-938.

11. Gaganis, C., Pasiouras, F. and Zopounidis, C. (2006). A multicriteria decision framework for measuring banks’ soundness around the world. Journal of Multi-Criteria Decision Analysis, Vol. 14 Nos 1-3, pages 103-111.

12. Hanif, M., Tariq, M., & Tahir, A. (2012). Comparative performance study of conventional and Islamic banking in Pakistan. International Research Journal of Finance & Economics, (83).

13. Harahap, I. M. (2018). Impact of bank performance on profitability. Scholars Journal of Economics, Business and Management, 5(8), pages 727-733.

14. Huang, Z., Zheng, H., Li, C., & Che, C. (2024). Application of machine learning-based k-means clustering for financial fraud detection. Academic Journal of Science and Technology, 10(1), pages 33-39.

15. Ioannidis, C., Pasiouras, F., & Zopounidis, C. (2010). Assessing bank soundness with classification techniques. Omega, 38(5), pages 345-357.

16. Jaffar, M., & Manarvi, I. (2011). Performance comparison of Islamic and Conventional banks in Pakistan. Global journal of management and business research, 11(1), pages 61-66.

17. Jolliffe, I. T. (2002). Principal Component Analysis (Springer Series in Statistics), Springer.

18. Mashhadi, R., Ghaffari, F., Hosseini, S. S., & Peykarjou, K. (2022). The Impact of “CAMEL Composite Index” on Income Diversification: A Case Study of the Iranian Banking System. Journal of Money and Economy, 17(2), pages 161-182.

19. Mittal, S. and Mittal, M. (2017). Assessment of financial soundness of private and public sector banks in India. Research Review International Journal of Multidisciplinary, Vol. 2 No. 9, pages

72-75.

20. Mohammed, H. K., Wetere, Y. M., & Bekelecha, M. S. (2015). Soundness of Ethiopian banks. International Journal of Finance & Banking Studies (2147-4486), 4(2), pages 29-37.

21. Nguyen, A. H., Nguyen, H. T., & Pham, H. T. (2020). Applying the CAMEL model to assess performance of commercial banks: empirical evidence from Vietnam. Banks and Bank Systems, 15(2), pages 177-186.

22. Öğüt, H., Doğanay, M. M., Ceylan, N. B., & Aktaş, R. (2012). Prediction of bank financial strength ratings: The case of Turkey. Economic Modelling, 29(3), pages 632-640.

23. Ouma, M.O. and Kirori, G.N. (2019). Evaluating the financial soundness of small and medium-sized commercial banks in Kenya: an application of the bankometer model. International Journal of Economics and Finance, Vol. 11 No. 6, pages 1-93.

24. Pekkaya, M., & Demir, F. E. (2018). Determining the priorities of CAMELS dimensions based on bank performance. Global approaches in financial economics, banking, and finance, pages 445-463.

25. Penikas, H., Andrievskaya, I., Connolly, R., & Aivazian, S. (2011). Modeling risk patterns of Russian systemically important financial institutions. Review of Applied Socio-Economic Research, 1(1), pages 70-80.

26. Ping, K. G., & Kusairi, S. (2020). Analysis of CAMEL components and commercial bank performance: panel data analysis. Jurnal Organisasi Dan Manajemen, 16(1), pages 1-10.

27. Rafiq, M. R. I. (2016). Determining Bank performance using CAMEL rating: A comparative study on selected Islamic and Conventional Banks in Bangladesh. Asian Business Review, 6(3), pages 151-160.

28. Rahman, Z. (2017). Financial soundness evaluation of selected commercial banks in Bangladesh: an application of bankometer model. Research Journal of Finance and Accounting. Vol. 8 No. 2, pages 63-70.

29. Salina, A. P. (2017). Financial soundness of Kazakhstan banks: analysis and prediction (Doctoral dissertation).

30. Salina, A. P., Zhang, X., & Hassan, O. A. (2021). An assessment of the financial soundness of the Kazakh banks. Asian journal of accounting research, 6(1), pages 23-37.

31. Seyedi, S.A. and Abdoli, M.R. (2019). Modeling and rating financial soundness indicators of commercial banks using confirmatory factor analysis and TOPSIS method. Iranian Journal of Finance, Vol. 3 No. 3, pages 107-136.

32. Shuai, L., Lai, H., Xu, C., & Zhou, Z. (2013). The discrimination method and empirical research of individual credit risk based on bilateral clustering.

33. Sun, P. H., Mohamad, S., & Ariff, M. (2017). Determinants driving bank performance: A comparison of two types of banks in the OIC. Pacific-Basin Finance Journal, 42, pages 193-203.

34. Suresh, N., Ligori, A., Khan, S. and Khan, S.A. (2019). Comparative financial performance and financial soundness of banks in Bhutan: application of Dupont and bankometer models. International Journal of Psychosocial Rehabilitation, Vol. 23 No. 1, pages 441-448.

35. Todorović, V., Furtula, S., & Durkalić, D. (2018). Measuring performance of the Serbian Banking sector using CAMELS model. Teme, pages 961-977.

36. Yıldırım, F. (2021). Banking Soundness Index for Turkey: The Principal Component Analysis Approach. Ekonomi Politika ve Finans Araştırmaları Dergisi, 6(3), pages 845-861.

Trần Hùng Sơn, Hồ Hữu Tín, Trần Thị Út Linh

Trường Đại học Kinh tế - Luật, Đại học Quốc gia Thành phố Hồ Chí Minh